Похожие презентации:

Кредитная система, понятие и структура

1.

ЛЕКЦИЯ №4КРЕДИТНАЯ СИСТЕМА, ПОНЯТИЕ И СТРУКТУРА

В

ВОПРОСЫ

1. ПОНЯТИЕ КРЕДИТНОЙ СИСТЕМЫ

2. ПРИНЦИПЫ ПОСТРОЕНИЯ КРЕДИТНОЙ СИСТЕМЫ

3. ВИДЫ КРЕДИТОВ : КОММЕРЧЕСКИЙ, БАНКОВСКИЙ,

ПОТРЕБИТЕЛЬСКИЙ, ГОСУДАРСТВЕННЫЙ

4. ВИДЫ ПРОЦЕНТНОЙ СТАВКИ

2.

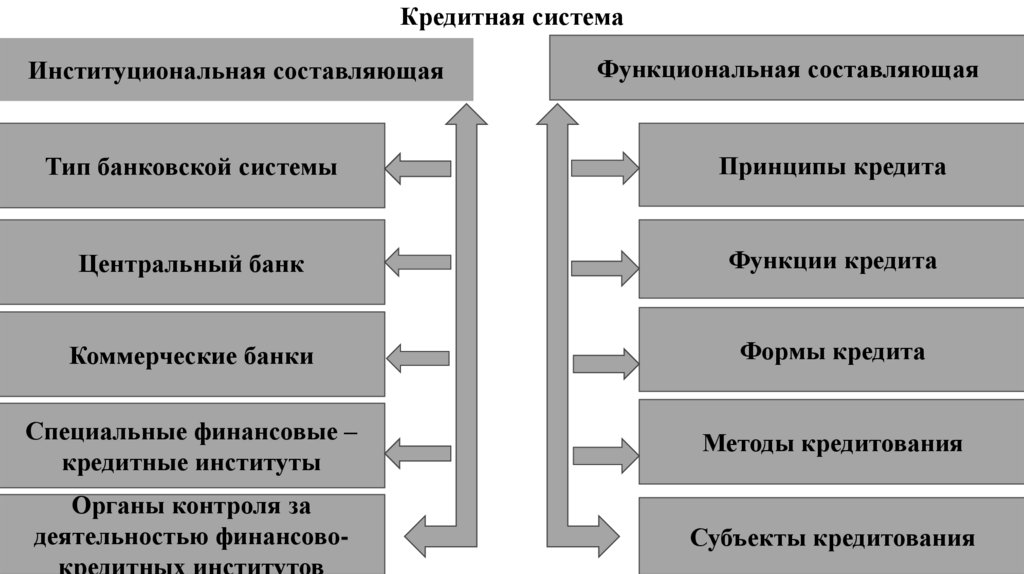

Кредитная системаИнституциональная составляющая

Функциональная составляющая

Тип банковской системы

Принципы кредита

Центральный банк

Функции кредита

Коммерческие банки

Формы кредита

Специальные финансовые –

кредитные институты

Методы кредитования

Органы контроля за

деятельностью финансовокредитных институтов

Субъекты кредитования

3.

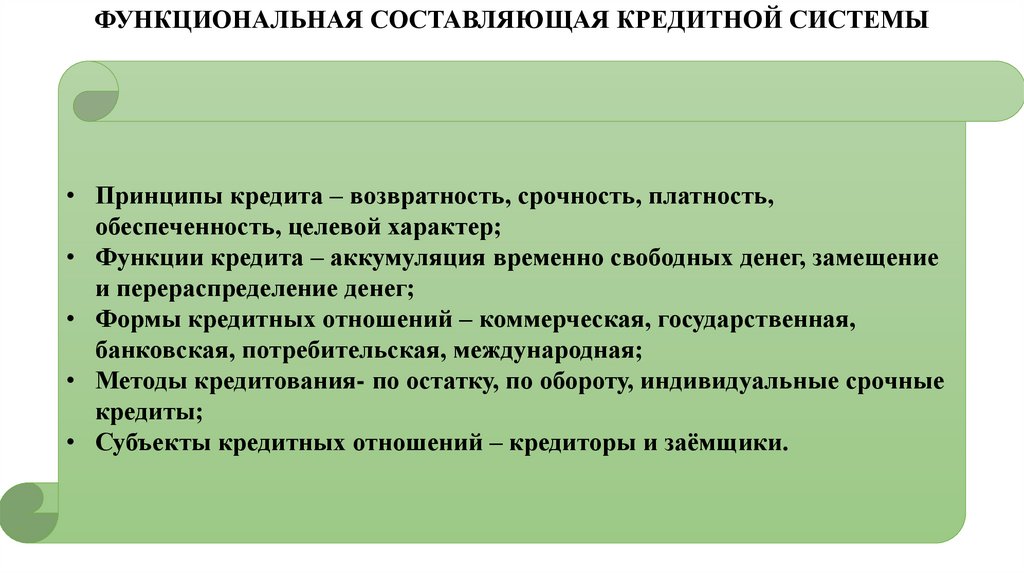

ФУНКЦИОНАЛЬНАЯ СОСТАВЛЯЮЩАЯ КРЕДИТНОЙ СИСТЕМЫ• Принципы кредита – возвратность, срочность, платность,

обеспеченность, целевой характер;

• Функции кредита – аккумуляция временно свободных денег, замещение

и перераспределение денег;

• Формы кредитных отношений – коммерческая, государственная,

банковская, потребительская, международная;

• Методы кредитования- по остатку, по обороту, индивидуальные срочные

кредиты;

• Субъекты кредитных отношений – кредиторы и заёмщики.

4.

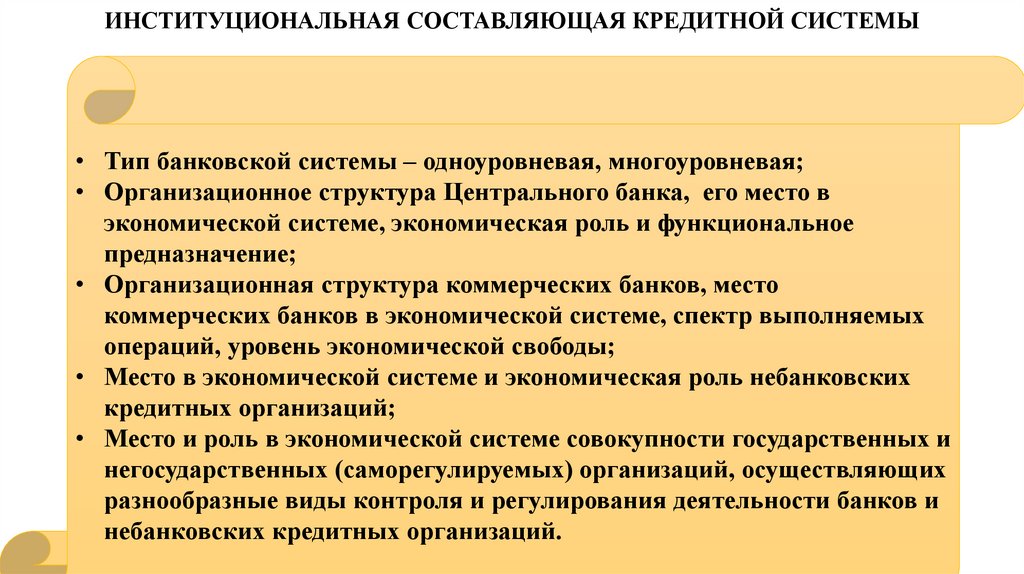

ИНСТИТУЦИОНАЛЬНАЯ СОСТАВЛЯЮЩАЯ КРЕДИТНОЙ СИСТЕМЫ• Тип банковской системы – одноуровневая, многоуровневая;

• Организационное структура Центрального банка, его место в

экономической системе, экономическая роль и функциональное

предназначение;

• Организационная структура коммерческих банков, место

коммерческих банков в экономической системе, спектр выполняемых

операций, уровень экономической свободы;

• Место в экономической системе и экономическая роль небанковских

кредитных организаций;

• Место и роль в экономической системе совокупности государственных и

негосударственных (саморегулируемых) организаций, осуществляющих

разнообразные виды контроля и регулирования деятельности банков и

небанковских кредитных организаций.

5.

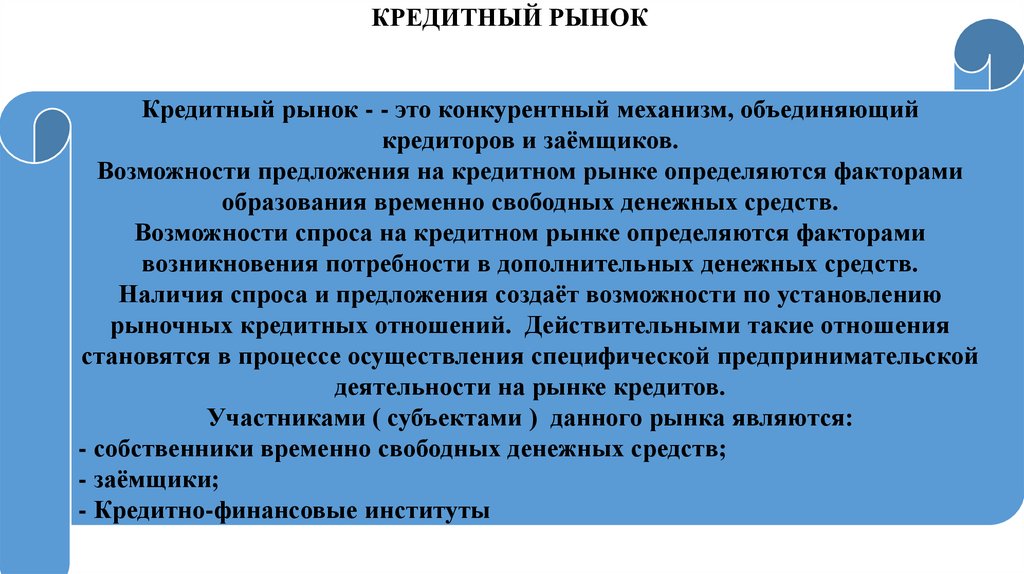

КРЕДИТНЫЙ РЫНОККредитный рынок - - это конкурентный механизм, объединяющий

кредиторов и заёмщиков.

Возможности предложения на кредитном рынке определяются факторами

образования временно свободных денежных средств.

Возможности спроса на кредитном рынке определяются факторами

возникновения потребности в дополнительных денежных средств.

Наличия спроса и предложения создаёт возможности по установлению

рыночных кредитных отношений. Действительными такие отношения

становятся в процессе осуществления специфической предпринимательской

деятельности на рынке кредитов.

Участниками ( субъектами ) данного рынка являются:

- собственники временно свободных денежных средств;

- заёмщики;

- Кредитно-финансовые институты

6.

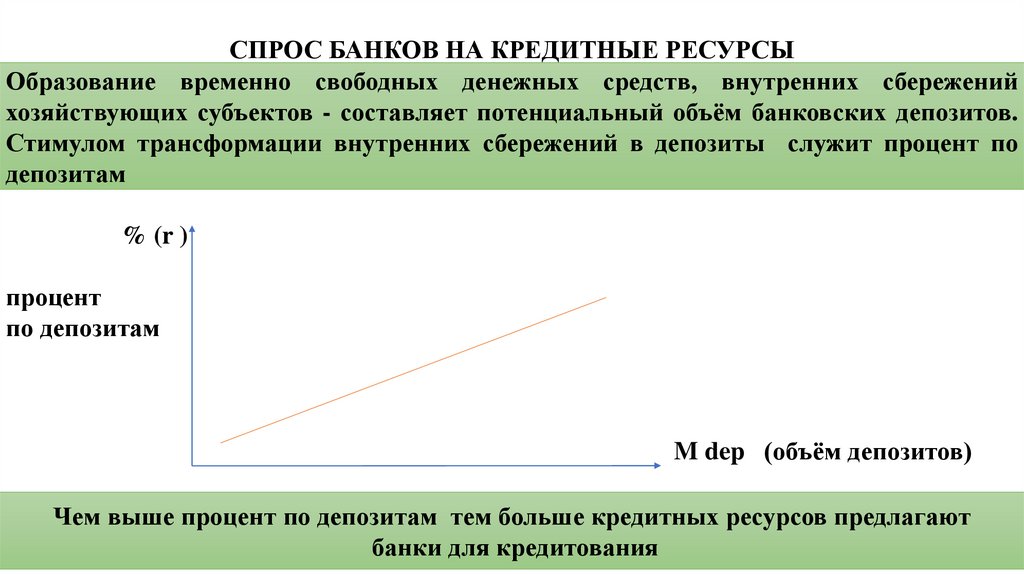

СПРОС БАНКОВ НА КРЕДИТНЫЕ РЕСУРСЫОбразование

временно свободных денежных средств, внутренних сбережений

• ОО

хозяйствующих субъектов - составляет потенциальный объём банковских депозитов.

Стимулом трансформации внутренних сбережений в депозиты служит процент по

депозитам

% (r )

процент

по депозитам

M dep (объём депозитов)

Чем выше процент по депозитам тем больше кредитных ресурсов предлагают

банки для кредитования

7.

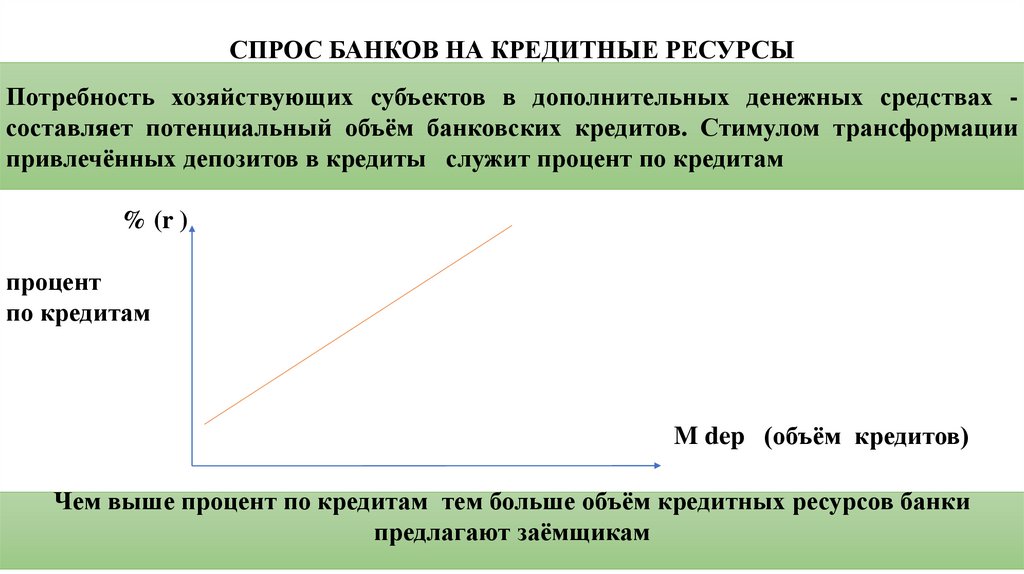

СПРОС БАНКОВ НА КРЕДИТНЫЕ РЕСУРСЫ•Потребность

ОО

хозяйствующих субъектов в дополнительных денежных средствах составляет потенциальный объём банковских кредитов. Стимулом трансформации

привлечённых депозитов в кредиты служит процент по кредитам

% (r )

процент

по кредитам

M dep (объём кредитов)

Чем выше процент по кредитам тем больше объём кредитных ресурсов банки

предлагают заёмщикам

8.

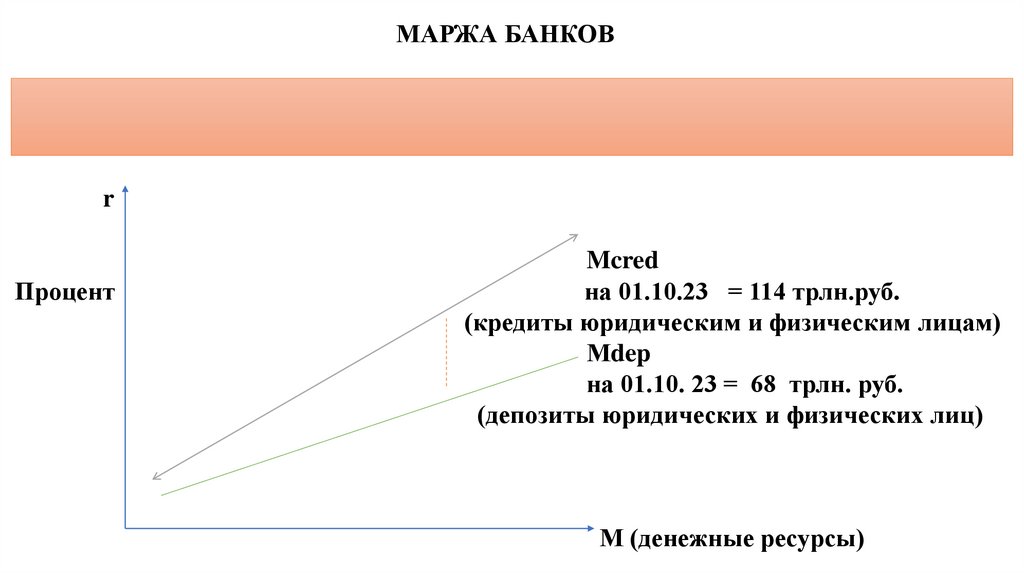

МАРЖА БАНКОВ•П

r

Процент

Mcred

на 01.10.23 = 114 трлн.руб.

(кредиты юридическим и физическим лицам)

Мdep

на 01.10. 23 = 68 трлн. руб.

(депозиты юридических и физических лиц)

М (денежные ресурсы)

9.

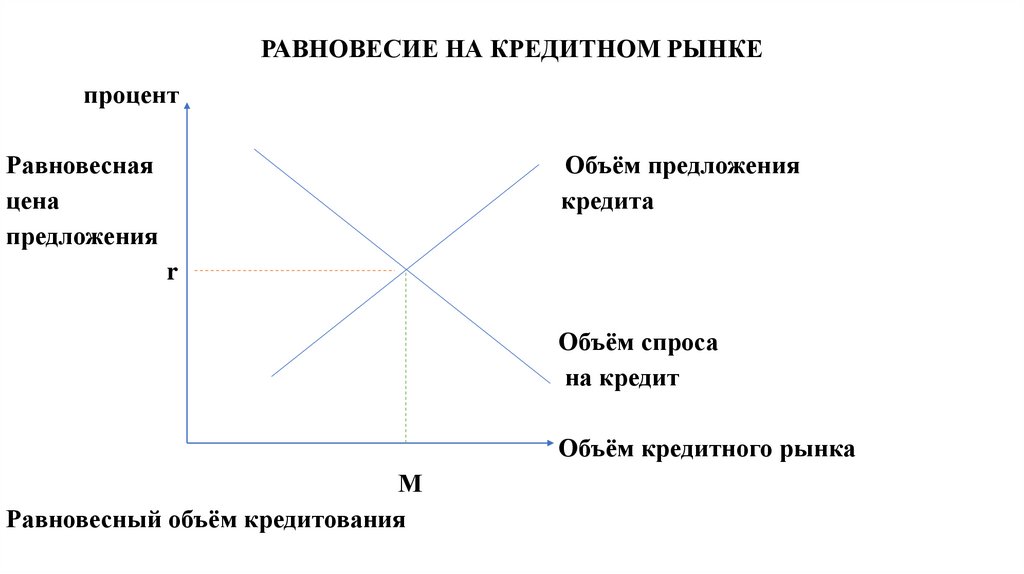

РАВНОВЕСИЕ НА КРЕДИТНОМ РЫНКЕП

процент

Равновесная

цена

предложения

Объём предложения

кредита

r

Объём спроса

на кредит

Объём кредитного рынка

М

Равновесный объём кредитования

10.

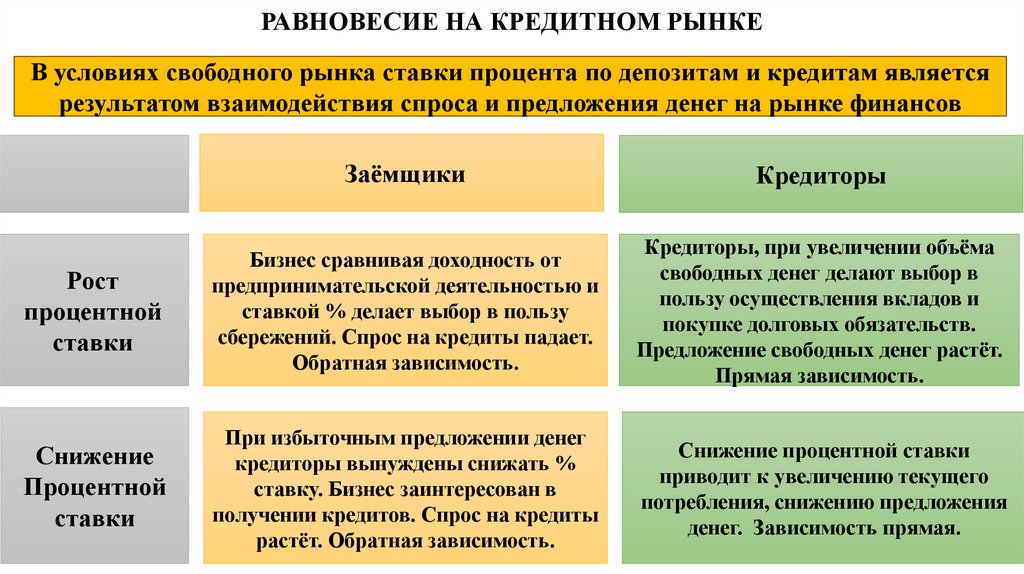

РАВНОВЕСИЕ НА КРЕДИТНОМ РЫНКЕВ условиях свободного рынка ставки процента по депозитам и кредитам является

результатом взаимодействия спроса и предложения денег на рынке финансов

Заёмщики

Кредиторы

Рост

процентной

ставки

Бизнес сравнивая доходность от

предпринимательской деятельностью и

ставкой % делает выбор в пользу

сбережений. Спрос на кредиты падает.

Обратная зависимость.

Кредиторы, при увеличении объёма

свободных денег делают выбор в

пользу осуществления вкладов и

покупке долговых обязательств.

Предложение свободных денег растёт.

Прямая зависимость.

Снижение

Процентной

ставки

При избыточным предложении денег

кредиторы вынуждены снижать %

ставку. Бизнес заинтересован в

получении кредитов. Спрос на кредиты

растёт. Обратная зависимость.

Снижение процентной ставки

приводит к увеличению текущего

потребления, снижению предложения

денег. Зависимость прямая.

11.

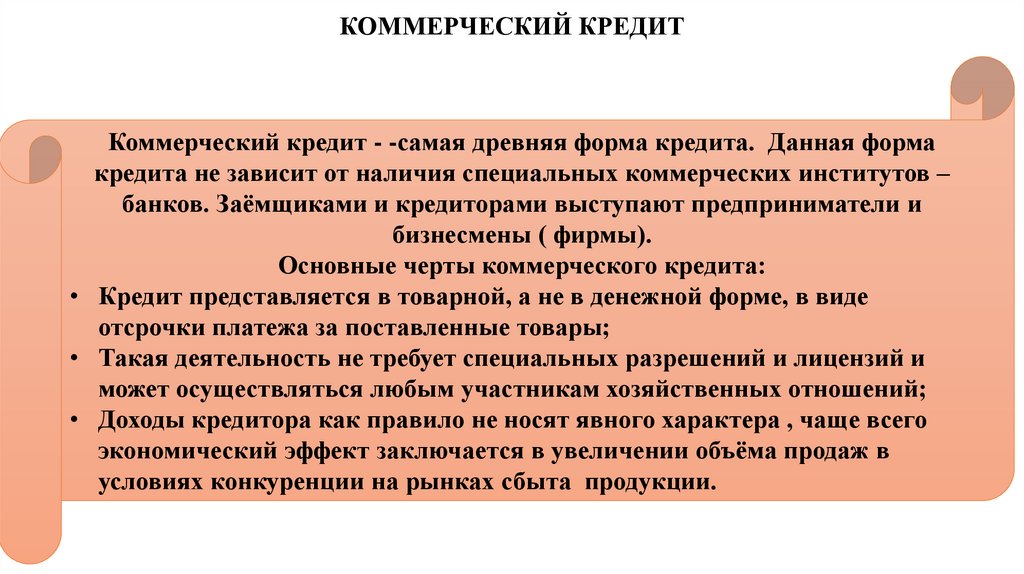

КОММЕРЧЕСКИЙ КРЕДИТКоммерческий кредит - -самая древняя форма кредита. Данная форма

кредита не зависит от наличия специальных коммерческих институтов –

банков. Заёмщиками и кредиторами выступают предприниматели и

бизнесмены ( фирмы).

Основные черты коммерческого кредита:

• Кредит представляется в товарной, а не в денежной форме, в виде

отсрочки платежа за поставленные товары;

• Такая деятельность не требует специальных разрешений и лицензий и

может осуществляться любым участникам хозяйственных отношений;

• Доходы кредитора как правило не носят явного характера , чаще всего

экономический эффект заключается в увеличении объёма продаж в

условиях конкуренции на рынках сбыта продукции.

12.

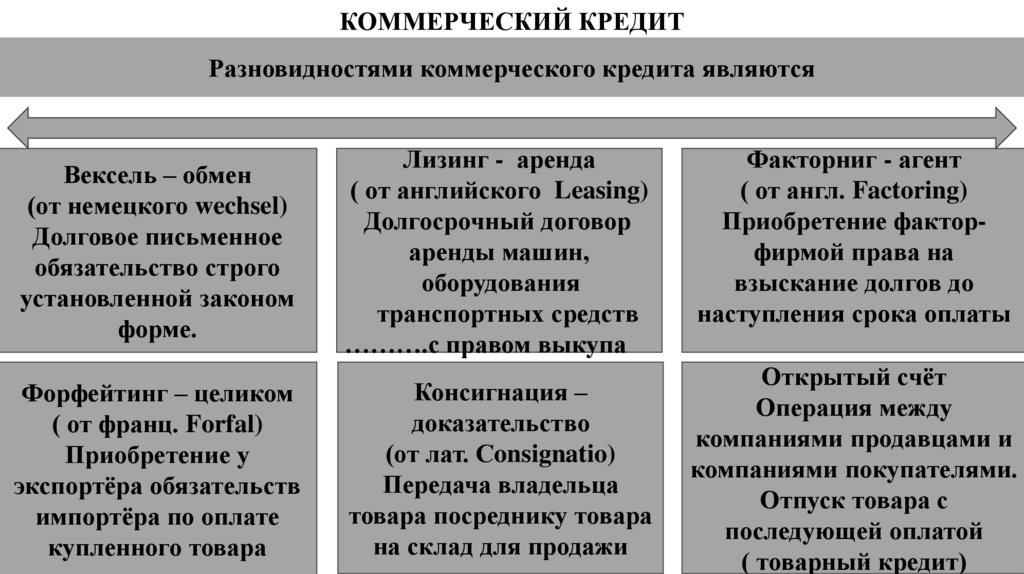

КОММЕРЧЕСКИЙ КРЕДИТРазновидностями коммерческого кредита являются

Вексель – обмен

(от немецкого wechsel)

Долговое письменное

обязательство строго

установленной законом

форме.

Лизинг - аренда

( от английского Leasing)

Долгосрочный договор

аренды машин,

оборудования

транспортных средств

……….с правом выкупа

Форфейтинг – целиком

( от франц. Forfal)

Приобретение у

экспортёра обязательств

импортёра по оплате

купленного товара

Консигнация –

доказательство

(от лат. Сonsignatio)

Передача владельца

товара посреднику товара

на склад для продажи

Факторниг - агент

( от англ. Factoring)

Приобретение факторфирмой права на

взыскание долгов до

наступления срока оплаты

Открытый счёт

Операция между

компаниями продавцами и

компаниями покупателями.

Отпуск товара с

последующей оплатой

( товарный кредит)

13.

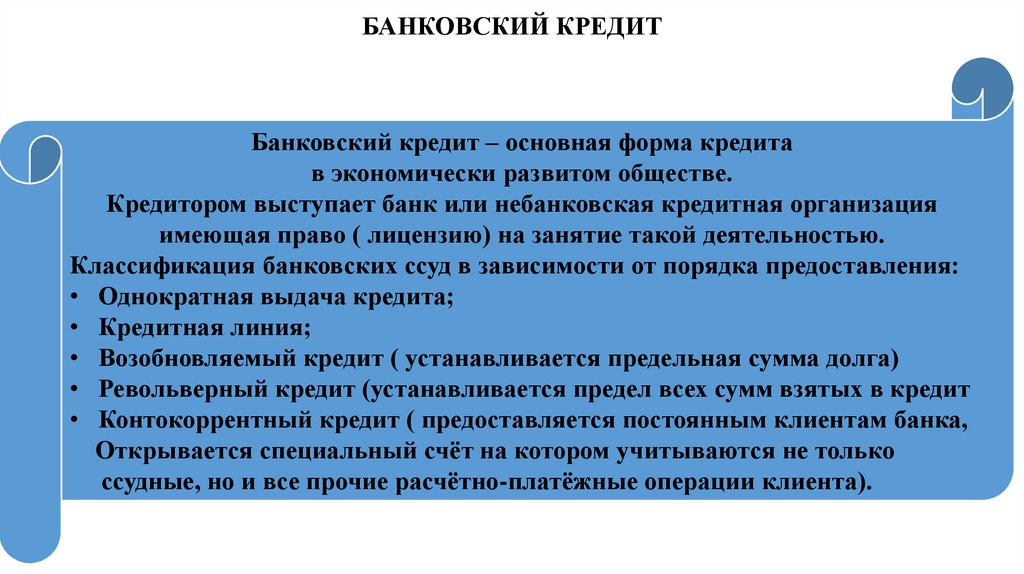

БАНКОВСКИЙ КРЕДИТБанковский кредит – основная форма кредита

в экономически развитом обществе.

Кредитором выступает банк или небанковская кредитная организация

имеющая право ( лицензию) на занятие такой деятельностью.

Классификация банковских ссуд в зависимости от порядка предоставления:

• Однократная выдача кредита;

• Кредитная линия;

• Возобновляемый кредит ( устанавливается предельная сумма долга)

• Револьверный кредит (устанавливается предел всех сумм взятых в кредит

• Контокоррентный кредит ( предоставляется постоянным клиентам банка,

Открывается специальный счёт на котором учитываются не только

ссудные, но и все прочие расчётно-платёжные операции клиента).

14.

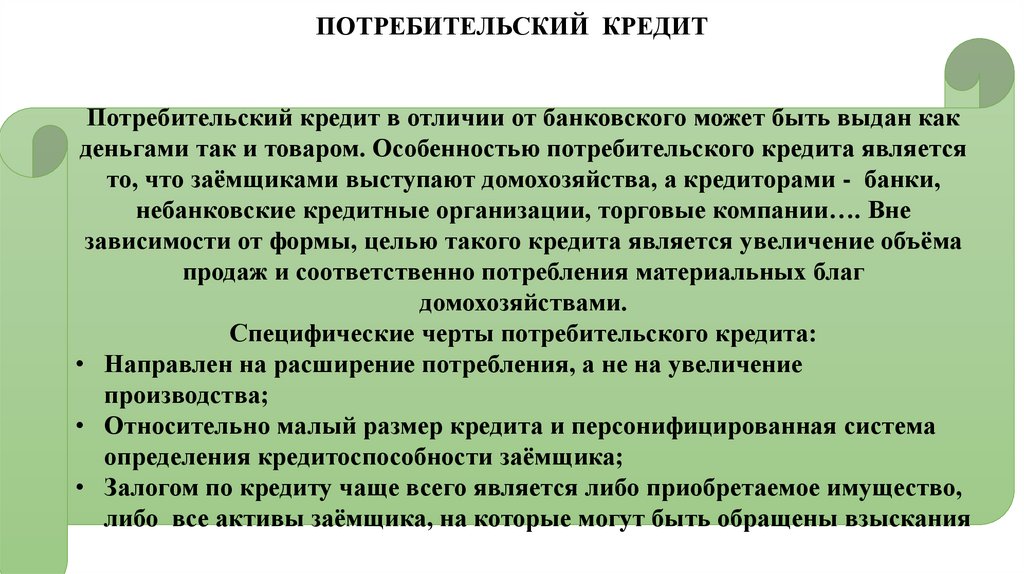

ПОТРЕБИТЕЛЬСКИЙ КРЕДИТПотребительский кредит в отличии от банковского может быть выдан как

деньгами так и товаром. Особенностью потребительского кредита является

то, что заёмщиками выступают домохозяйства, а кредиторами - банки,

небанковские кредитные организации, торговые компании…. Вне

зависимости от формы, целью такого кредита является увеличение объёма

продаж и соответственно потребления материальных благ

домохозяйствами.

Специфические черты потребительского кредита:

• Направлен на расширение потребления, а не на увеличение

производства;

• Относительно малый размер кредита и персонифицированная система

определения кредитоспособности заёмщика;

• Залогом по кредиту чаще всего является либо приобретаемое имущество,

либо все активы заёмщика, на которые могут быть обращены взыскания

15.

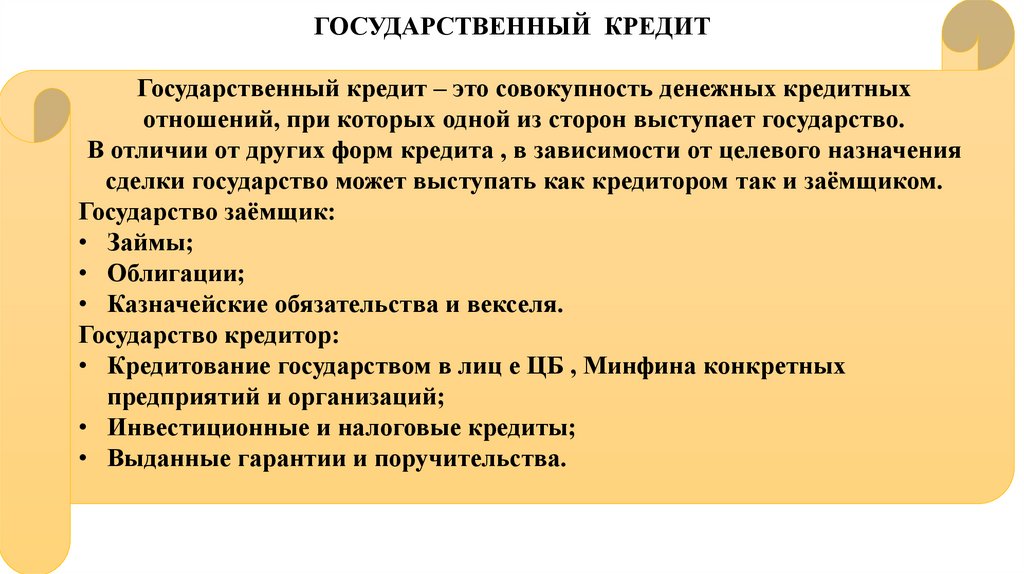

ГОСУДАРСТВЕННЫЙ КРЕДИТГосударственный кредит – это совокупность денежных кредитных

отношений, при которых одной из сторон выступает государство.

В отличии от других форм кредита , в зависимости от целевого назначения

сделки государство может выступать как кредитором так и заёмщиком.

Государство заёмщик:

• Займы;

• Облигации;

• Казначейские обязательства и векселя.

Государство кредитор:

• Кредитование государством в лиц е ЦБ , Минфина конкретных

предприятий и организаций;

• Инвестиционные и налоговые кредиты;

• Выданные гарантии и поручительства.

16.

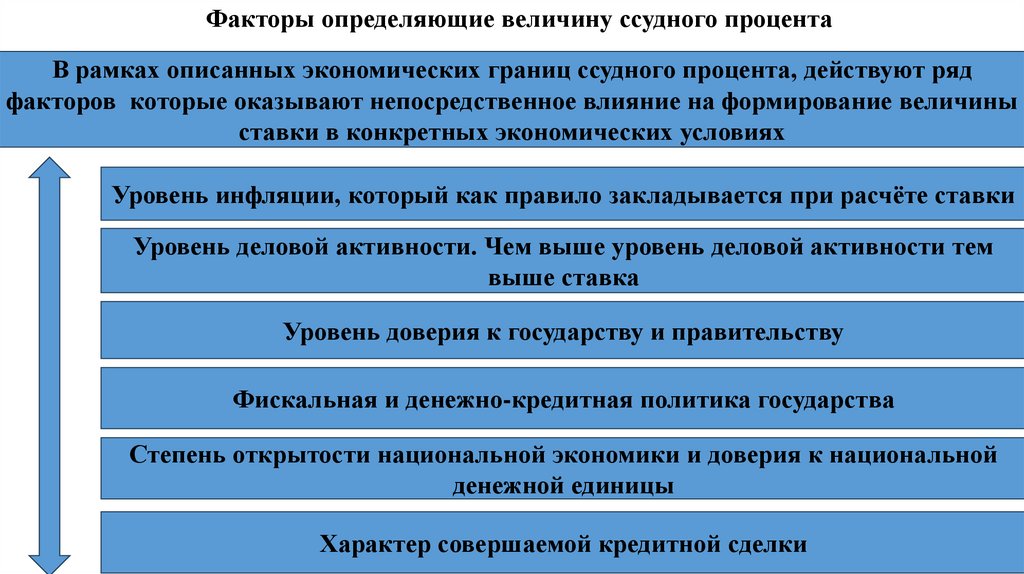

Факторы определяющие величину ссудного процентаВ рамках описанных экономических границ ссудного процента, действуют ряд

факторов которые оказывают непосредственное влияние на формирование величины

ставки в конкретных экономических условиях

Уровень инфляции, который как правило закладывается при расчёте ставки

Уровень деловой активности. Чем выше уровень деловой активности тем

выше ставка

Уровень доверия к государству и правительству

Фискальная и денежно-кредитная политика государства

Степень открытости национальной экономики и доверия к национальной

денежной единицы

Характер совершаемой кредитной сделки

17.

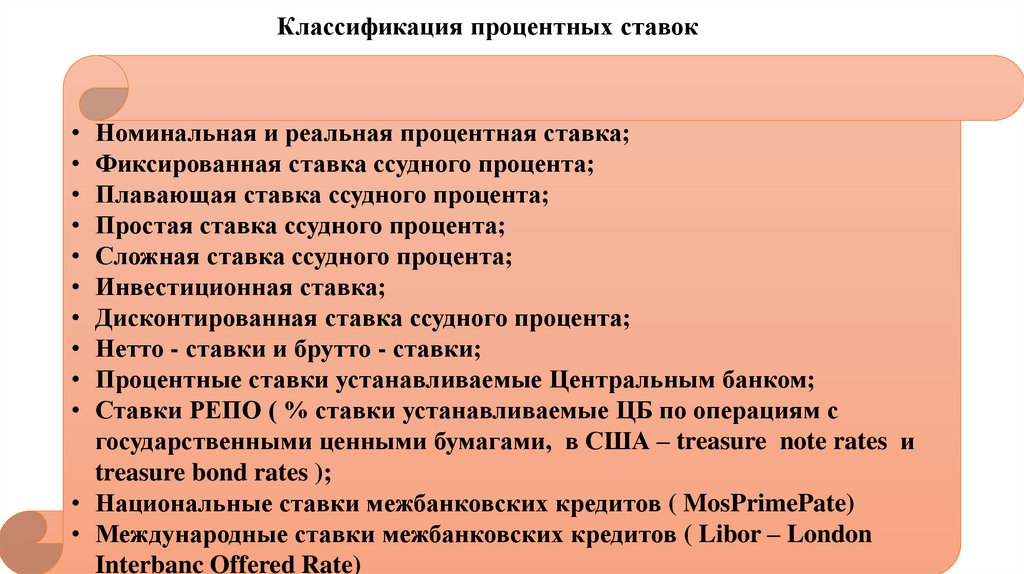

Классификация процентных ставок• Номинальная и реальная процентная ставка;

• Фиксированная ставка ссудного процента;

• Плавающая ставка ссудного процента;

• Простая ставка ссудного процента;

• Сложная ставка ссудного процента;

• Инвестиционная ставка;

• Дисконтированная ставка ссудного процента;

• Нетто - ставки и брутто - ставки;

• Процентные ставки устанавливаемые Центральным банком;

• Ставки РЕПО ( % ставки устанавливаемые ЦБ по операциям с

государственными ценными бумагами, в США – treasure note rates и

treasure bond rates );

• Национальные ставки межбанковских кредитов ( MosPrimePate)

• Международные ставки межбанковских кредитов ( Libor – London

Interbanc Offered Rate)

18.

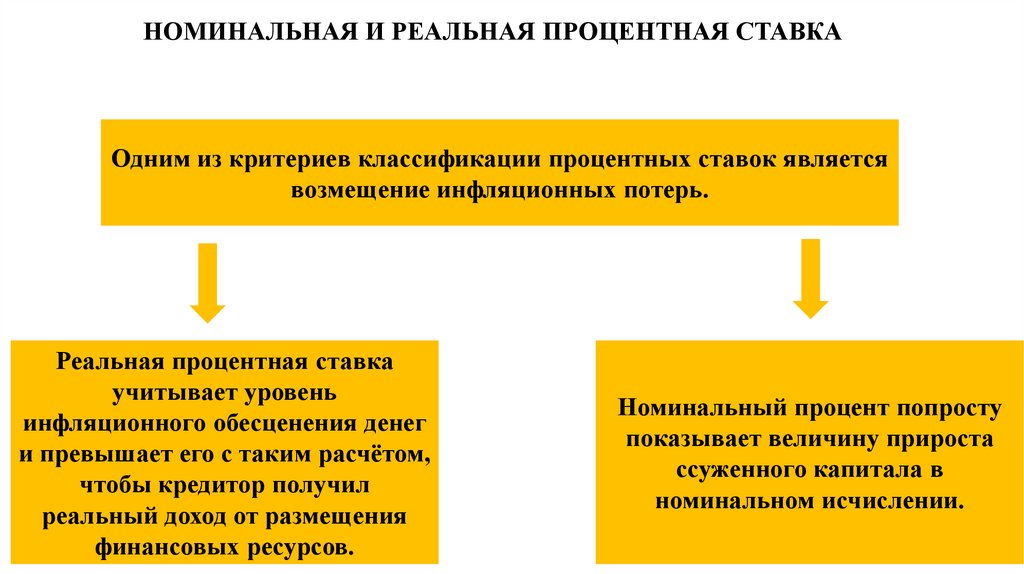

НОМИНАЛЬНАЯ И РЕАЛЬНАЯ ПРОЦЕНТНАЯ СТАВКАОдним из критериев классификации процентных ставок является

возмещение инфляционных потерь.

Реальная процентная ставка

учитывает уровень

инфляционного обесценения денег

и превышает его с таким расчётом,

чтобы кредитор получил

реальный доход от размещения

финансовых ресурсов.

Номинальный процент попросту

показывает величину прироста

ссуженного капитала в

номинальном исчислении.

19.

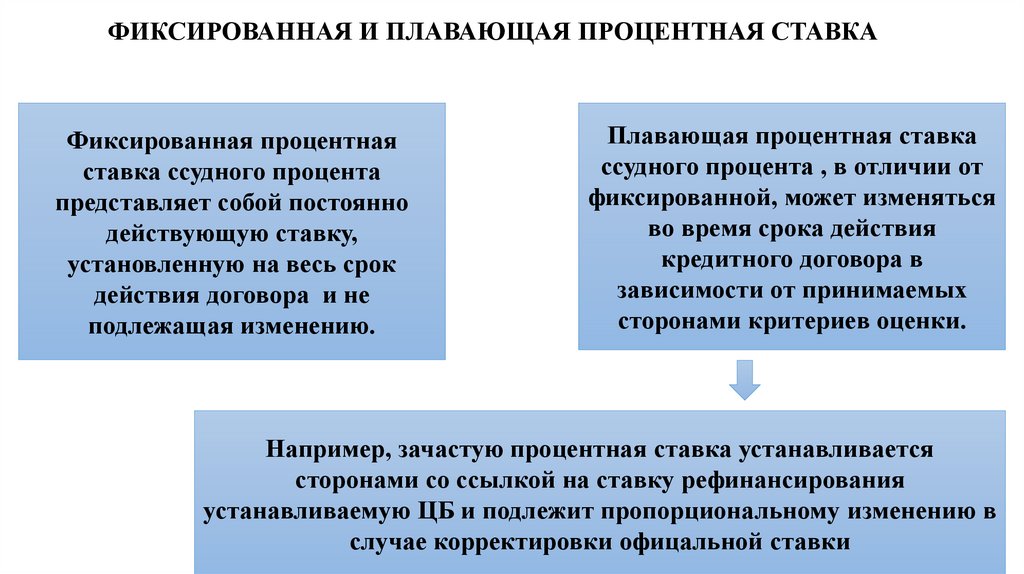

ФИКСИРОВАННАЯ И ПЛАВАЮЩАЯ ПРОЦЕНТНАЯ СТАВКАФиксированная процентная

ставка ссудного процента

представляет собой постоянно

действующую ставку,

установленную на весь срок

действия договора и не

подлежащая изменению.

Плавающая процентная ставка

ссудного процента , в отличии от

фиксированной, может изменяться

во время срока действия

кредитного договора в

зависимости от принимаемых

сторонами критериев оценки.

Например, зачастую процентная ставка устанавливается

сторонами со ссылкой на ставку рефинансирования

устанавливаемую ЦБ и подлежит пропорциональному изменению в

случае корректировки офицальной ставки

20.

Брутто и нетто процентные ставакиСовременная экономическая жизнь невозможна без участия государства.

Фактором такого влияния является обязанность каждого экономического

субъекта экономических отношений платить налоги

Нетто-ставка отражает величину

процентного дохода, реально

полученного кредитором после

уплаты всех обязательных

налогов.

Брутто –ставка отражает валовую

(т.е. не «очищенную» от налогов)

сумму доходов по процентным

платежам

21.

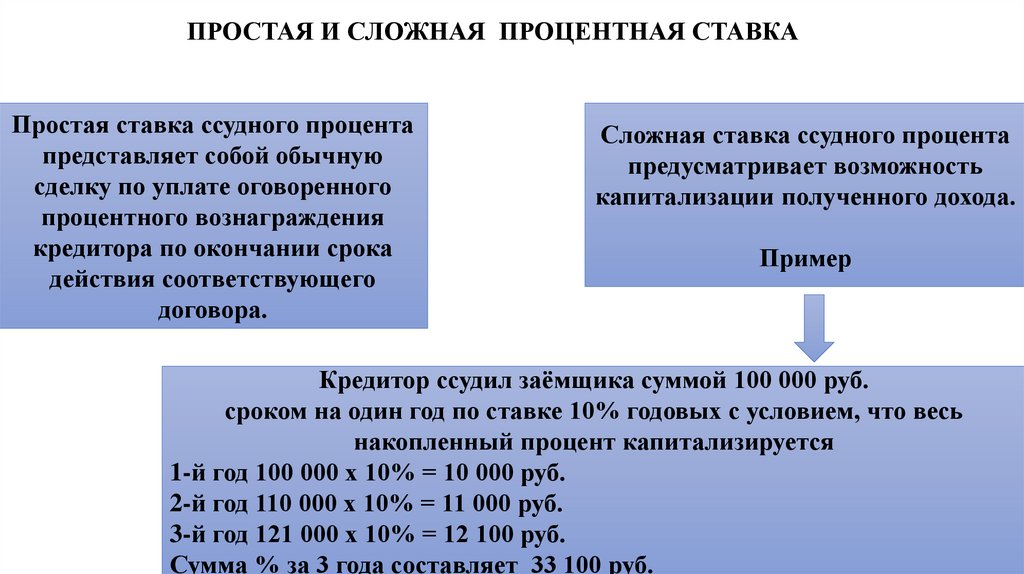

ПРОСТАЯ И СЛОЖНАЯ ПРОЦЕНТНАЯ СТАВКАПростая ставка ссудного процента

представляет собой обычную

сделку по уплате оговоренного

процентного вознаграждения

кредитора по окончании срока

действия соответствующего

договора.

Сложная ставка ссудного процента

предусматривает возможность

капитализации полученного дохода.

Пример

Кредитор ссудил заёмщика суммой 100 000 руб.

сроком на один год по ставке 10% годовых с условием, что весь

накопленный процент капитализируется

1-й год 100 000 х 10% = 10 000 руб.

2-й год 110 000 х 10% = 11 000 руб.

3-й год 121 000 х 10% = 12 100 руб.

Сумма % за 3 года составляет 33 100 руб.

22.

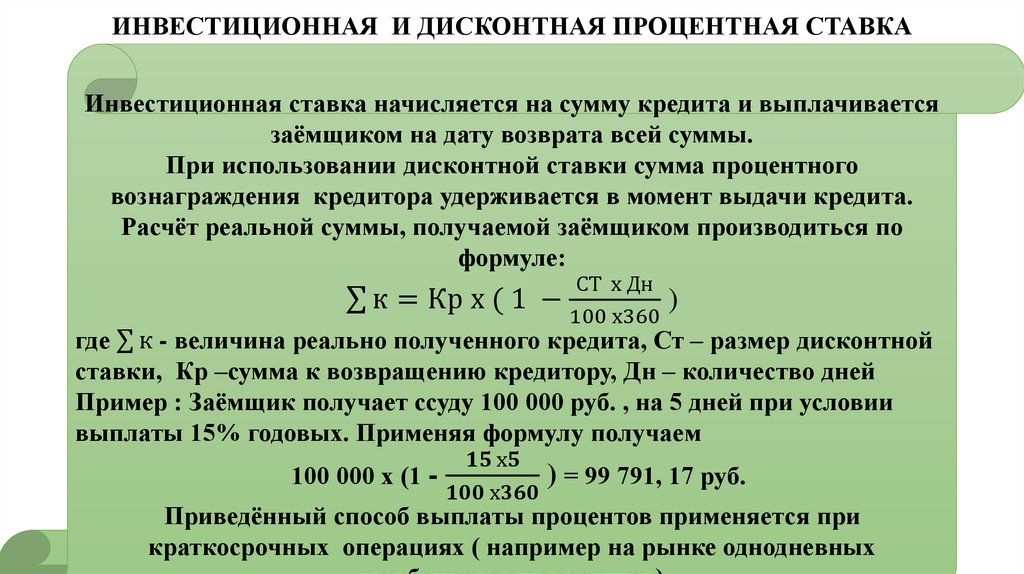

ИНВЕСТИЦИОННАЯ И ДИСКОНТНАЯ ПРОЦЕНТНАЯ СТАВКАИнвестиционная ставка начисляется на сумму кредита и выплачивается

заёмщиком на дату возврата всей суммы.

При использовании дисконтной ставки сумма процентного

вознаграждения кредитора удерживается в момент выдачи кредита.

Расчёт реальной суммы, получаемой заёмщиком производиться по

формуле:

СТ х Дн

σ к = Кр х ( 1 −

)

100 х360

где σ к - величина реально полученного кредита, Ст – размер дисконтной

ставки, Кр –сумма к возвращению кредитору, Дн – количество дней

Пример : Заёмщик получает ссуду 100 000 руб. , на 5 дней при условии

выплаты 15% годовых. Применяя формулу получаем

Финансы

Финансы