Похожие презентации:

Сущность инвестиций и характеристика инвестиционного процесса. Оценка эффективности инвестиционного проекта

1.

Сущность инвестиций и характеристикаинвестиционного

процесса.

Оценка

эффективности инвестиционного проекта.

Методы оценки эффективности инвестиций.

2.

Инвестиции – вложение денежныхсредств в различного рода активы для

дальнейшего получения доходов от этих

активов.

Инвестиции – это отказ от

определенной ценности в настоящий

момент

за

ценность

(возможно

неопределенную) в будущем.

3.

ВЗаконе

РФ

«Об

инвестиционной деятельности в РФ,

осуществляемой

в

форме

капитальных вложений» № 39-ФЗ от

25 февраля 1999 г. дается следующее

определение

инвестициям:

«Инвестиции – денежные средства,

ценные бумаги, иное имущество, в

том числе имущественные права,

иные права, имеющие денежную

оценку, вкладываемые в объекты

предпринимательской и (или) иной

деятельности в целях получения

прибыли и иной деятельности в

целях получения прибыли и (или)

достижения

иного

полезного

эффекта».

4.

НастоящийФедеральный

закон

определяет правовые и экономические

основы

инвестиционной

деятельности,

осуществляемой в форме капитальных

вложений, на территории Российской

Федерации, а также устанавливает гарантии

равной защиты прав, интересов и имущества

субъектов инвестиционной деятельности,

осуществляемой в форме капитальных

вложений,

независимо

от

форм

собственности.

инвестиционная

деятельность

вложение инвестиций и осуществление

практических действий в целях получения

прибыли и (или) достижения иного

полезного эффекта;

5.

капитальные вложения - инвестиции восновной капитал (основные средства), в том числе

затраты на новое строительство, реконструкцию и

техническое

перевооружение

действующих

предприятий, приобретение машин, оборудования,

инструмента, инвентаря, проектно-изыскательские

работы и другие затраты;

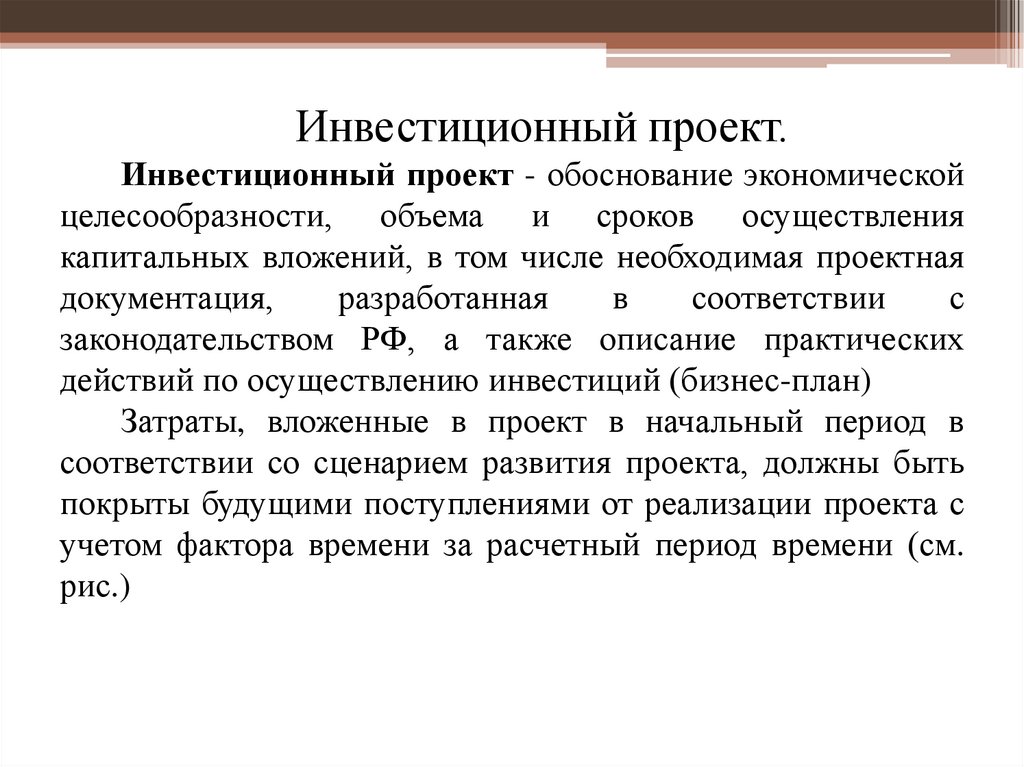

инвестиционный проект - обоснование

экономической целесообразности, объема и сроков

осуществления капитальных вложений, в том числе

необходимая проектная документация, разработанная

в соответствии с законодательством Российской

Федерации, а также описание практических действий

по осуществлению инвестиций (бизнес-план);

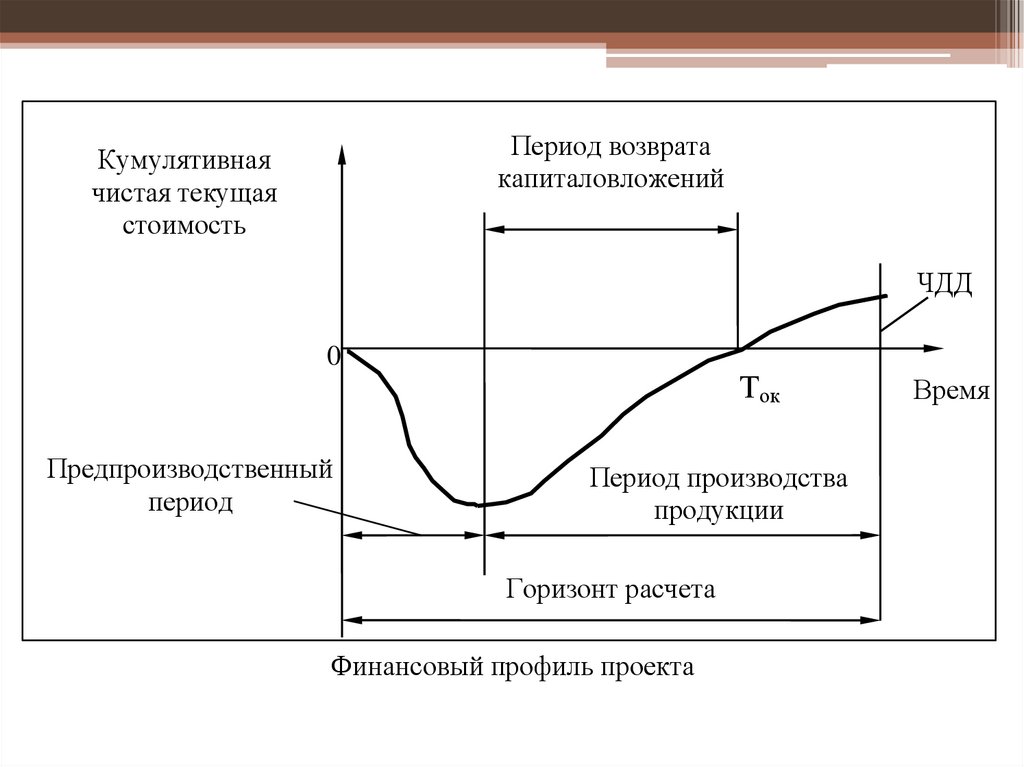

срок окупаемости инвестиционного проекта

срок

со

дня

начала

финансирования

инвестиционного проекта до дня, когда разность

между накопленной суммой чистой прибыли с

амортизационными

отчислениями

и

объемом

инвестиционных затрат приобретает положительное

значение;

6.

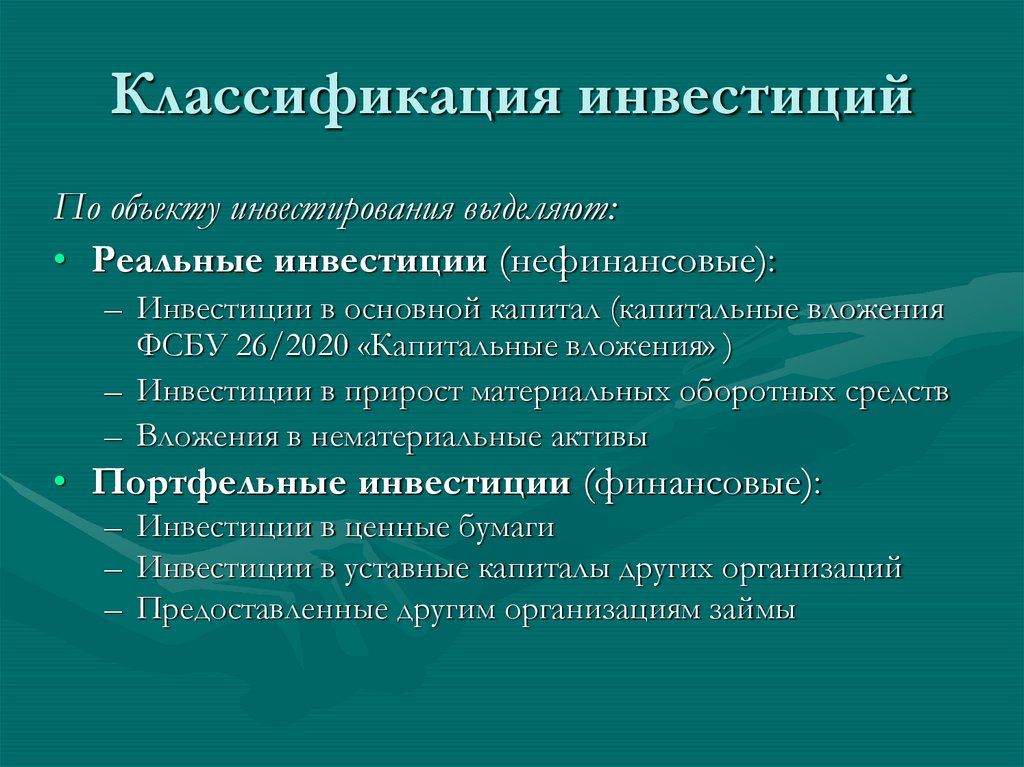

Классификация инвестицийПо объекту инвестирования выделяют:

• Реальные инвестиции (нефинансовые):

– Инвестиции в основной капитал (капитальные вложения

ФСБУ 26/2020 «Капитальные вложения» )

– Инвестиции в прирост материальных оборотных средств

– Вложения в нематериальные активы

• Портфельные инвестиции (финансовые):

– Инвестиции в ценные бумаги

– Инвестиции в уставные капиталы других организаций

– Предоставленные другим организациям займы

7.

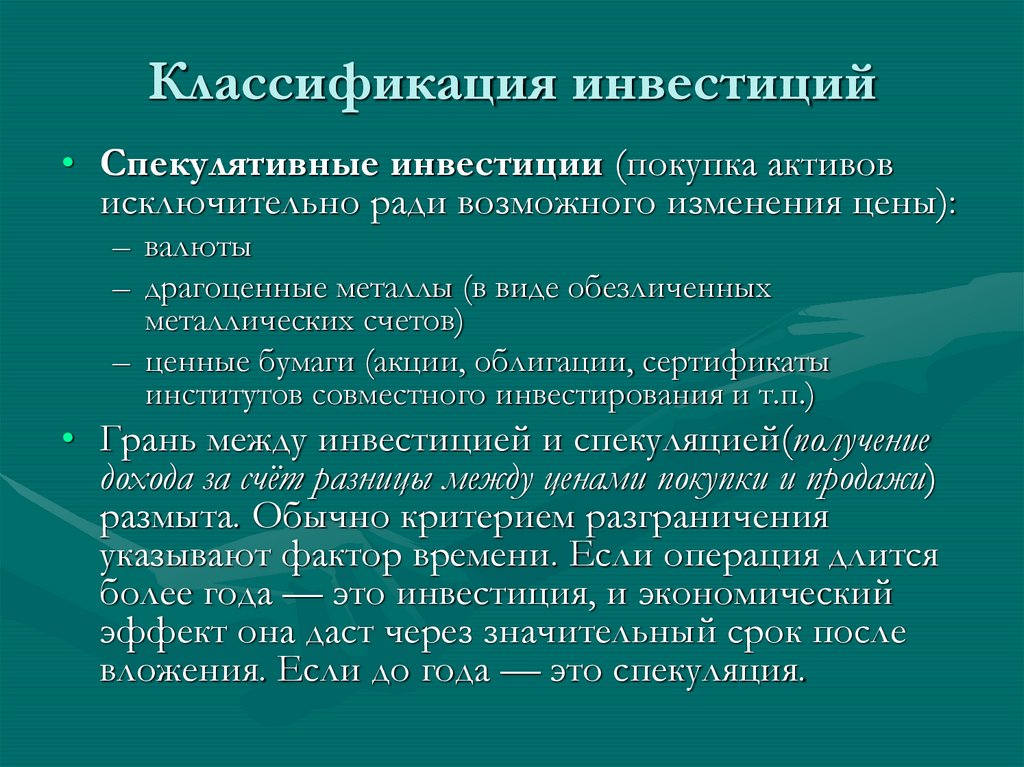

Классификация инвестиций• Спекулятивные инвестиции (покупка активов

исключительно ради возможного изменения цены):

– валюты

– драгоценные металлы (в виде обезличенных

металлических счетов)

– ценные бумаги (акции, облигации, сертификаты

институтов совместного инвестирования и т.п.)

• Грань между инвестицией и спекуляцией(получение

дохода за счёт разницы между ценами покупки и продажи)

размыта. Обычно критерием разграничения

указывают фактор времени. Если операция длится

более года — это инвестиция, и экономический

эффект она даст через значительный срок после

вложения. Если до года — это спекуляция.

8.

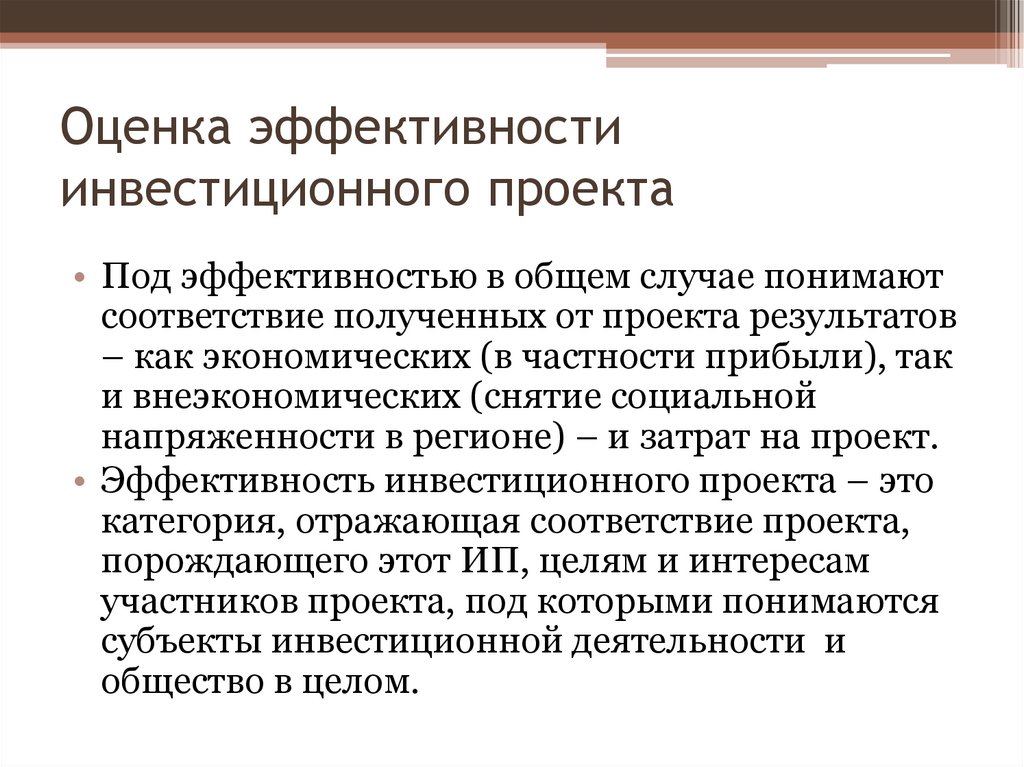

Оценка эффективностиинвестиционного проекта

• Под эффективностью в общем случае понимают

соответствие полученных от проекта результатов

– как экономических (в частности прибыли), так

и внеэкономических (снятие социальной

напряженности в регионе) – и затрат на проект.

• Эффективность инвестиционного проекта – это

категория, отражающая соответствие проекта,

порождающего этот ИП, целям и интересам

участников проекта, под которыми понимаются

субъекты инвестиционной деятельности и

общество в целом.

9.

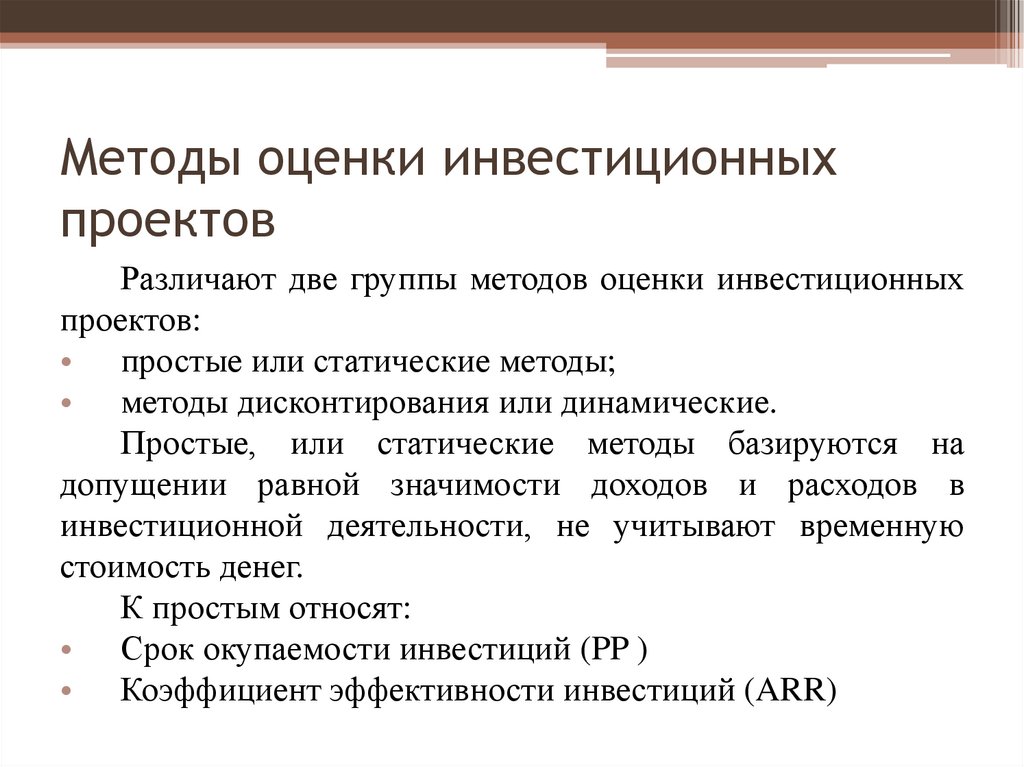

Методы оценки инвестиционныхпроектов

Различают две группы методов оценки инвестиционных

проектов:

• простые или статические методы;

• методы дисконтирования или динамические.

Простые, или статические методы базируются на

допущении равной значимости доходов и расходов в

инвестиционной деятельности, не учитывают временную

стоимость денег.

К простым относят:

• Срок окупаемости инвестиций (PP )

• Коэффициент эффективности инвестиций (ARR)

10.

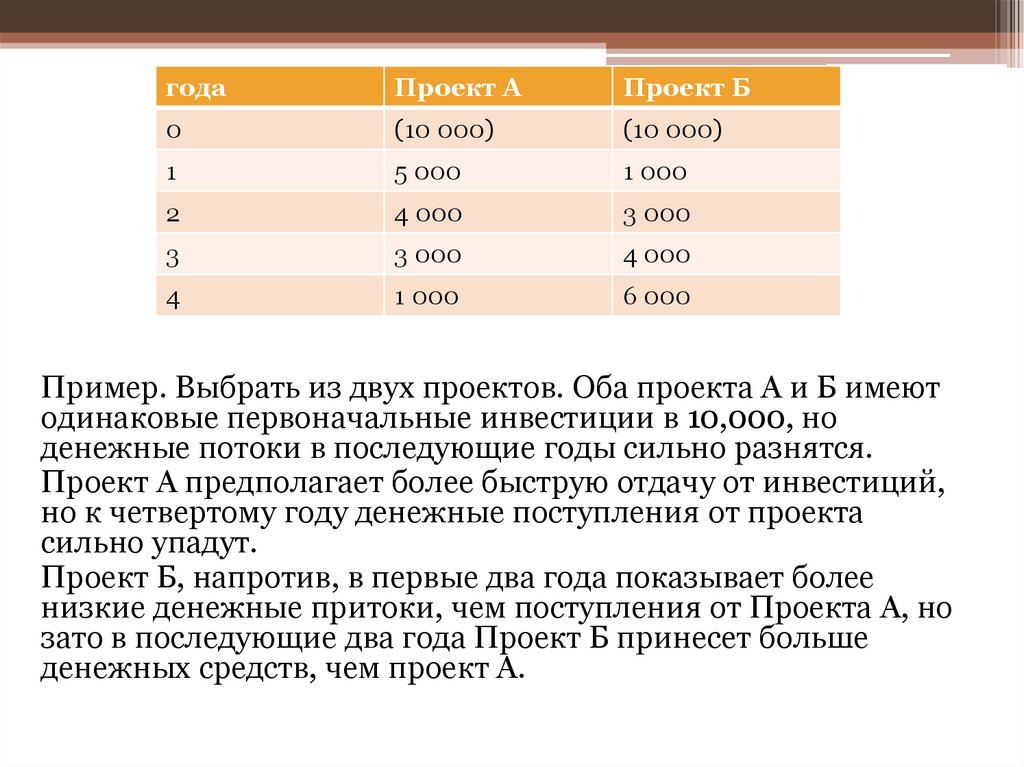

1) чистая текущая (приведенная) стоимость (NPV);2) внутренняя норма прибыли (IRR);

3) рентабельность инвестиций (PI);

4) дисконтированный срок окупаемости

инвестиций (DPP).

11.

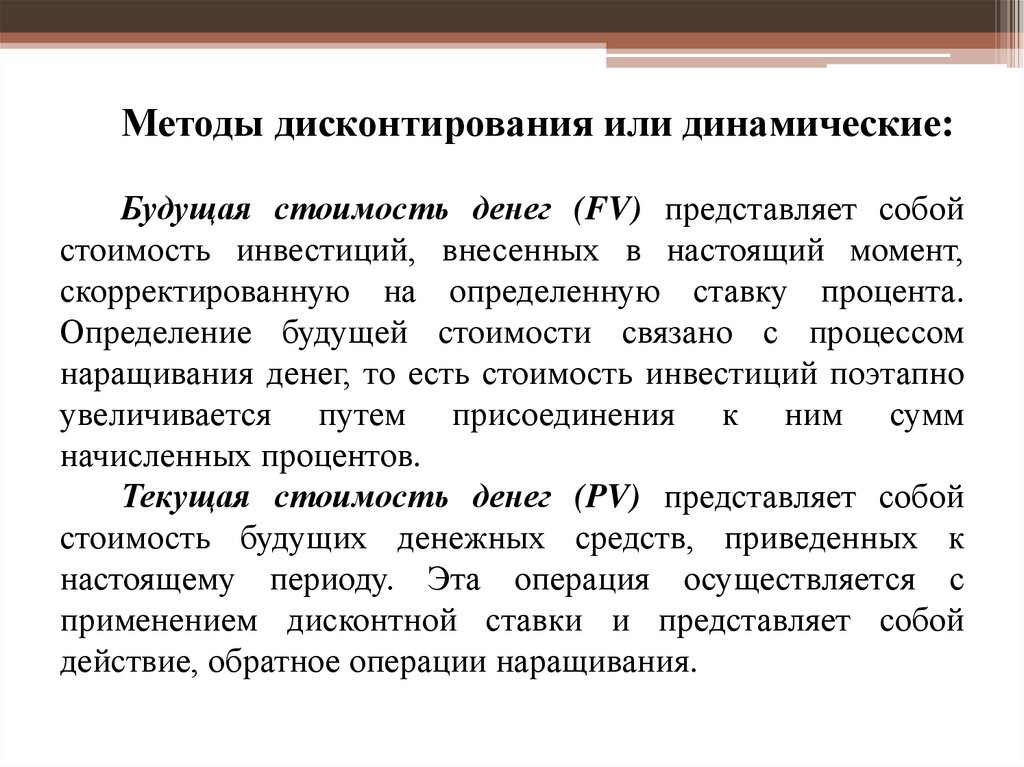

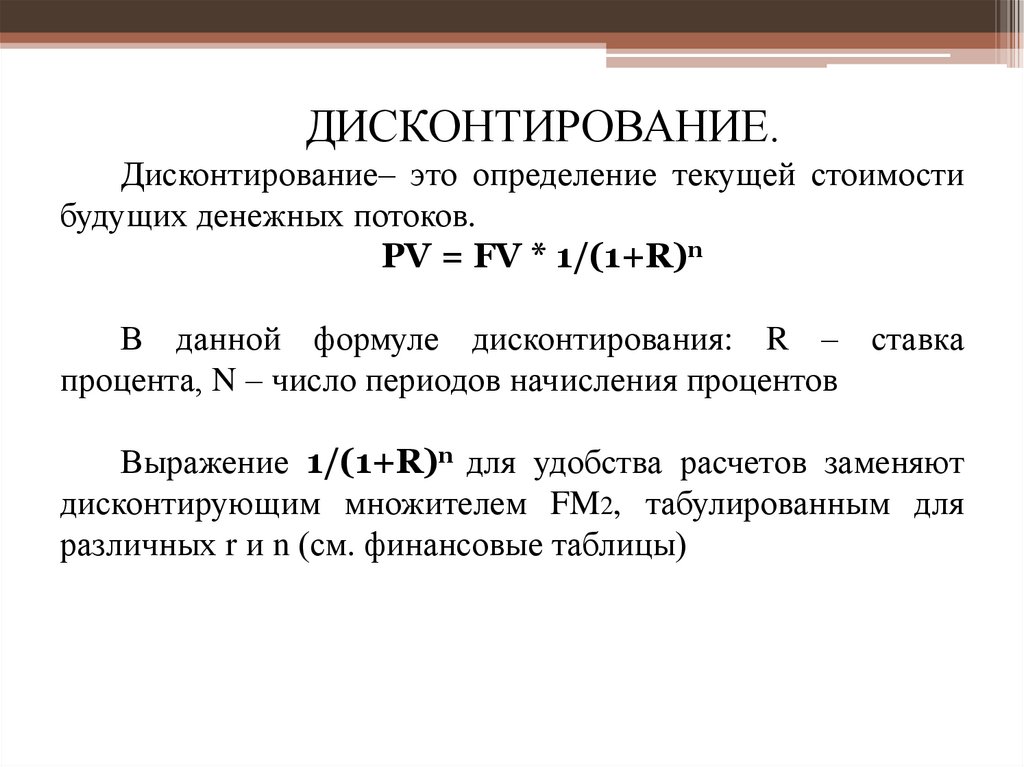

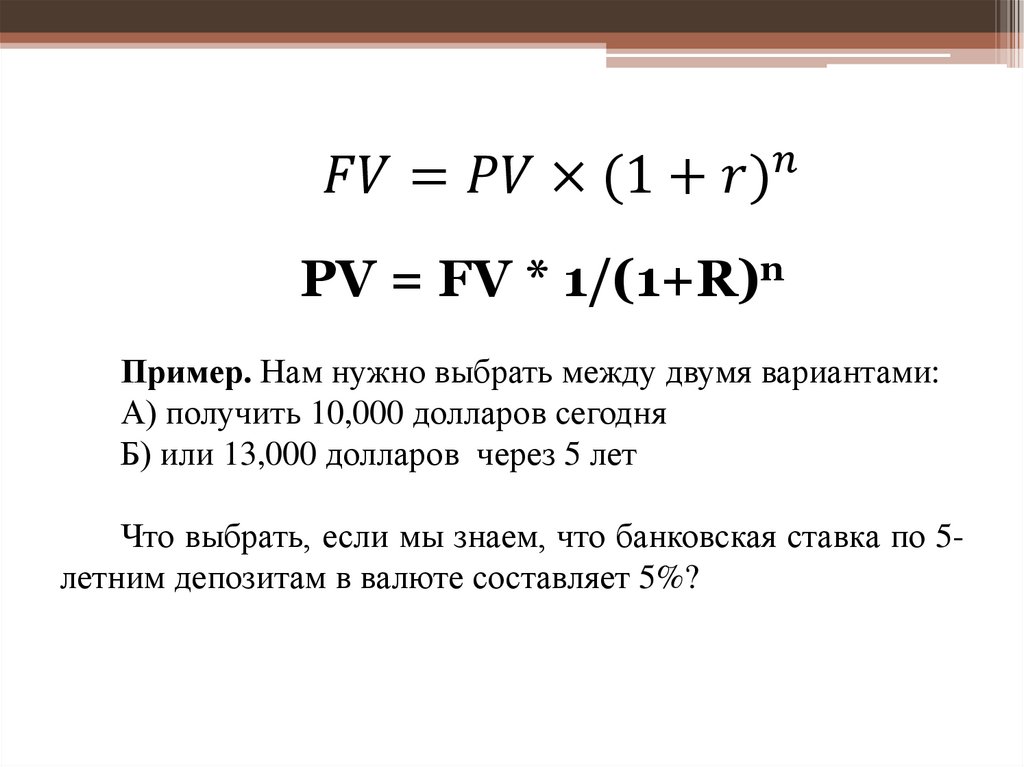

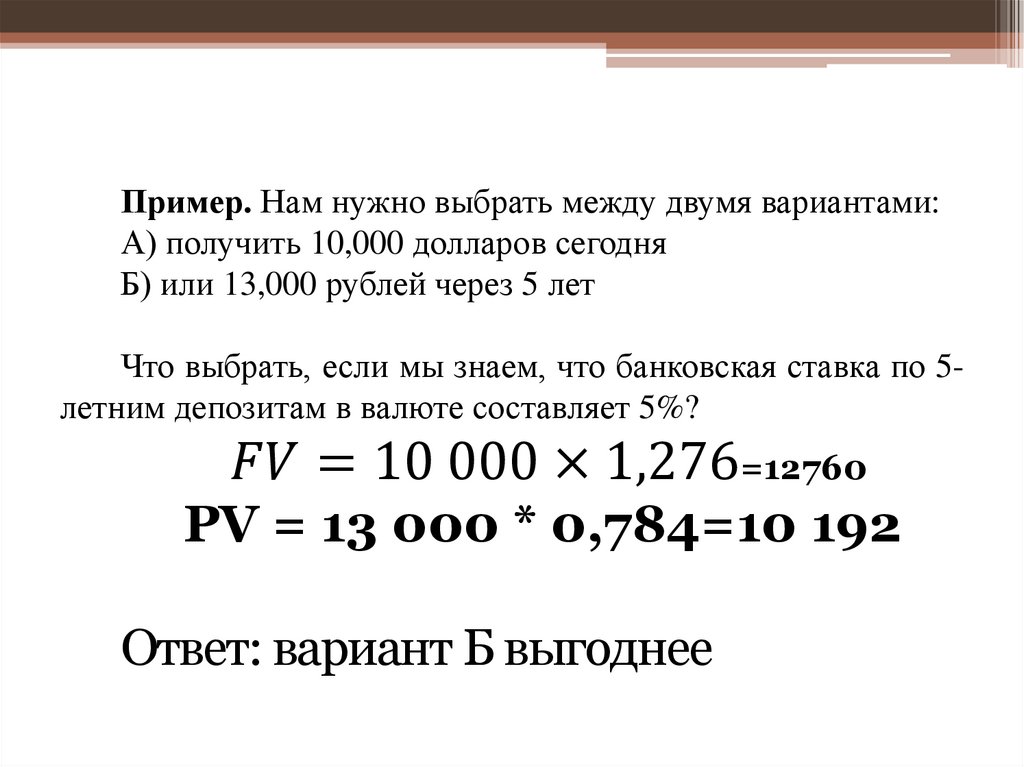

Методы дисконтирования или динамические:Будущая стоимость денег (FV) представляет собой

стоимость инвестиций, внесенных в настоящий момент,

скорректированную на определенную ставку процента.

Определение будущей стоимости связано с процессом

наращивания денег, то есть стоимость инвестиций поэтапно

увеличивается путем присоединения к ним сумм

начисленных процентов.

Текущая стоимость денег (PV) представляет собой

стоимость будущих денежных средств, приведенных к

настоящему периоду. Эта операция осуществляется с

применением дисконтной ставки и представляет собой

действие, обратное операции наращивания.

12.

Определить будущую стоимость денег (FV)Сумма вклада 100 рублей. Ставка 10% годовых.

Через год?

Через 2 года?

Через 8 лет?

Определить текущую стоимость денег (PV)

Сколько нужно положить в банк, чтобы через 2

года получить 121 рубль, ставка 10% годовых?

13.

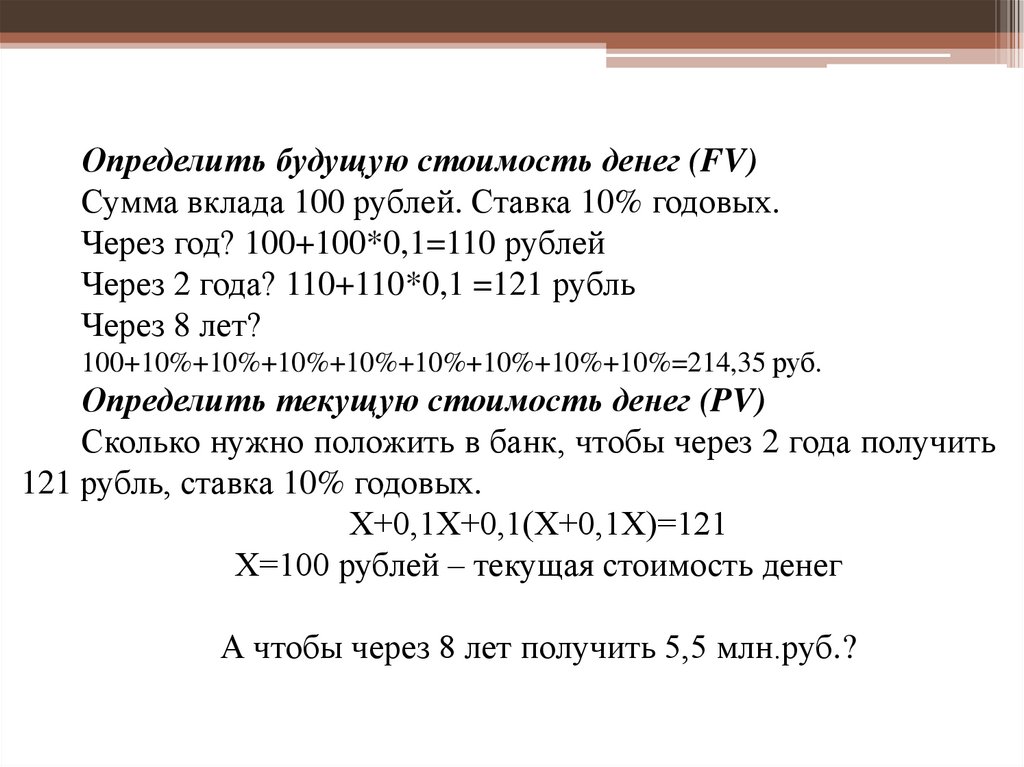

Определить будущую стоимость денег (FV)Сумма вклада 100 рублей. Ставка 10% годовых.

Через год? 100+100*0,1=110 рублей

Через 2 года? 110+110*0,1 =121 рубль

Через 8 лет?

100+10%+10%+10%+10%+10%+10%+10%+10%=214,35 руб.

Определить текущую стоимость денег (PV)

Сколько нужно положить в банк, чтобы через 2 года получить

121 рубль, ставка 10% годовых.

Х+0,1Х+0,1(Х+0,1Х)=121

Х=100 рублей – текущая стоимость денег

А чтобы через 8 лет получить 5,5 млн.руб.?

14.

А чтобы через 8 лет получить 5,5 млн.руб.?….. долго и сложно….

С финансовыми таблицами все

расчеты быстрее и проще!!!

15.

Основной тезис:- Деньги во времени не однозначны!

- Чем позднее, тем они меньше стоят!

Причины:

- Мы можем положить их в банк, вложить в ценные бумаги, дать

«другу» под проценты иза это время заработать

- Можем их вложить в бизнес (новый или существующий) и

заработать

- Можем их потратить (купить машину, отдохнуть…. И получить

удовольствие сейчас

Причины, по которым деньги дешевеют во времени – это упущенные

возможности!

Выводы:

- Одну и ту же сумму денег лучше получить сейчас, чем через год

- Одну и ту же сумму денег лучше потратить через год, чем сейчас

- То есть расходы в бизнесе лучше откладывать на потом, а доходы

лучше получать сейчас!

Время – деньги!

16.

Методы простых и сложных процентов.Финансовые расчеты инвестирования средств и

формирования доходов от инвестиционной деятельности

осуществляются на основе применения методов простых и

сложных процентов.

Как правило, расчеты с помощью простых процентов

производятся при краткосрочном инвестировании, а при

помощи сложных процентов рассчитываются операции,

связанные с долгосрочным инвестированием.

17.

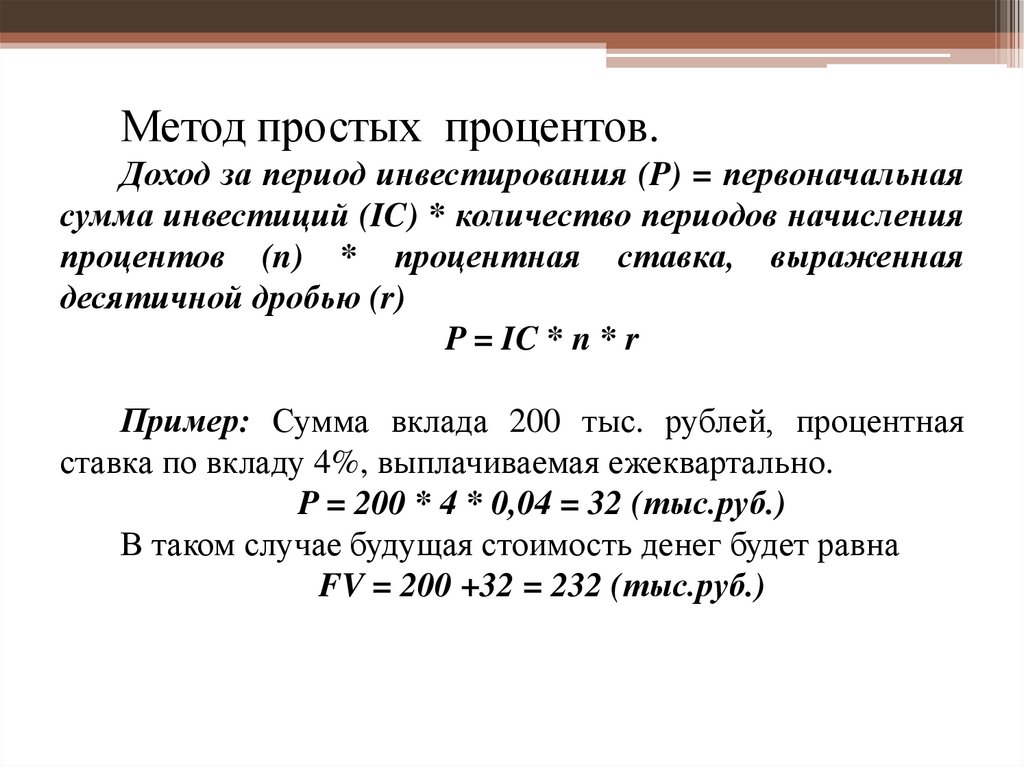

Метод простых процентов.Доход за период инвестирования (P) = первоначальная

сумма инвестиций (IC) * количество периодов начисления

процентов (n) * процентная ставка, выраженная

десятичной дробью (r)

P = IC * n * r

Пример: Сумма вклада 200 тыс. рублей, процентная

ставка по вкладу 4%, выплачиваемая ежеквартально.

P = 200 * 4 * 0,04 = 32 (тыс.руб.)

В таком случае будущая стоимость денег будет равна

FV = 200 +32 = 232 (тыс.руб.)

18.

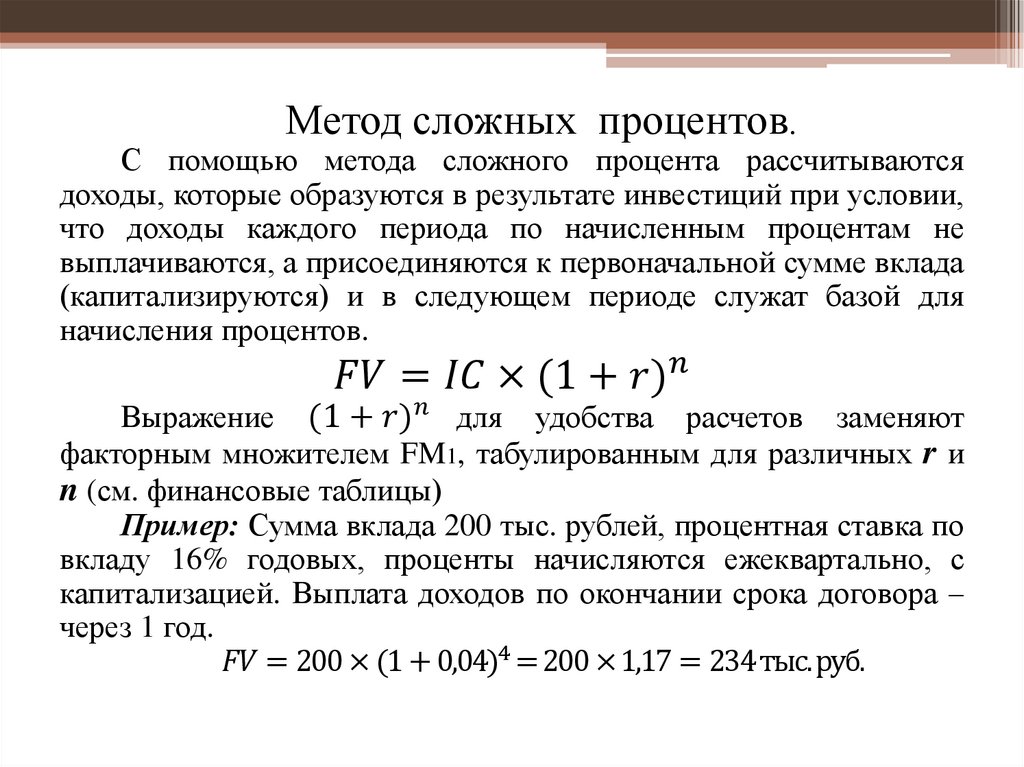

Метод сложных процентов.С помощью метода сложного процента рассчитываются

доходы, которые образуются в результате инвестиций при условии,

что доходы каждого периода по начисленным процентам не

выплачиваются, а присоединяются к первоначальной сумме вклада

(капитализируются) и в следующем периоде служат базой для

начисления процентов.

Финансы

Финансы