Похожие презентации:

Финансовая система и финансовая политика

1.

Тема 11. Финансоваясистема

и финансовая политика

2.

Цель лекции:раскрыть экономическое содержание

финансовой системы и финансовой

политики

3.

План:1. Понятие и функции финансов. Модели финансовых систем и их

взаимосвязь с правовой системы страны. Характерные черты

финансовой системы России.

2. Бюджетная система РФ и её структура. Доходы и расходы

государственного бюджета РФ, проблема сбалансированности. Способы

финансирования бюджетного дефицита. Государственный долг: виды,

показатели, последствия.

3. Налоговая система РФ: функции и виды налогов. Налоговое бремя.

Кривая Лаффера.

4. Бюджетно-налоговая (фискальная) политика и её виды.

4.

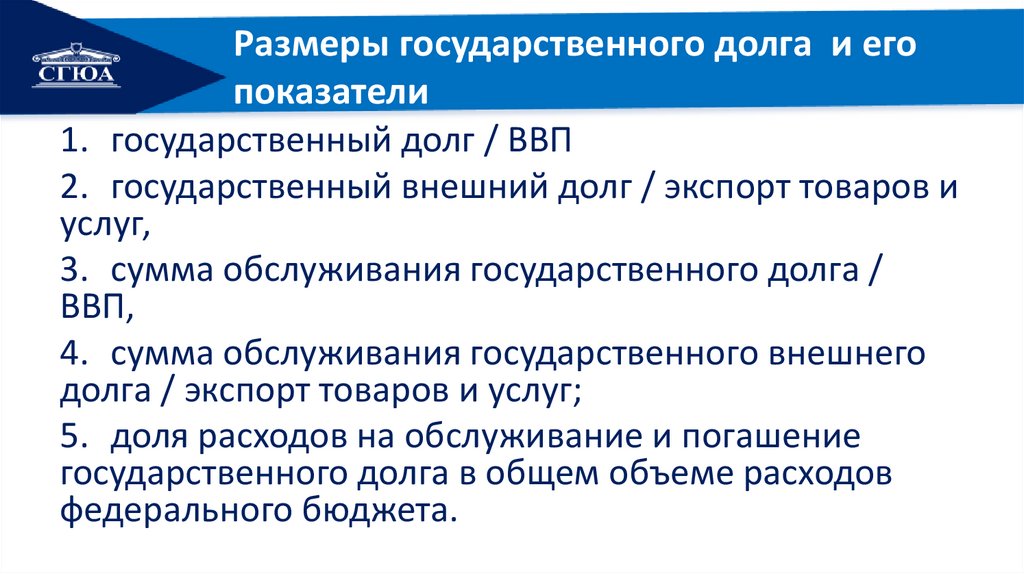

Размеры государственного долга и егопоказатели

1. государственный долг / ВВП

2. государственный внешний долг / экспорт товаров и

услуг,

3. сумма обслуживания государственного долга /

ВВП,

4. сумма обслуживания государственного внешнего

долга / экспорт товаров и услуг;

5. доля расходов на обслуживание и погашение

государственного долга в общем объеме расходов

федерального бюджета.

5.

Уровень риска наступления долговогокризиса (МВФ)

Пороговые значения показателя соотношения

правительственного долга и годового объема ВВП

1. 30 % - низкий уровень риска наступления

долгового кризиса

2. 40 % - средний уровень риска наступления

долгового кризиса

3. 50 % - высокий уровень риска наступления

долгового кризиса

6.

Последствия роста государственногодолга

увеличивают неравенство в

доходах, государственные

облигации в основном

сосредотачиваются у

состоятельных граждан

требуют повышения налогов,

которое может подорвать

экономические стимулы

перемещение определенной

части ВВП за рубеж

рост процентной ставки и

вытеснение частных инвесторов с

рынка

7.

3 вопрос. Налоговая система РФ: функции и видыналогов. Налоговое бремя. Кривая Лаффера.

Налоги

• главный источник доходов бюджета любой страны

Участники налоговых отношений:

• Налогоплательщики (организации и физические лица);

• Налоговые агенты;

• Таможенные органы;

• Налоговые органы.

8.

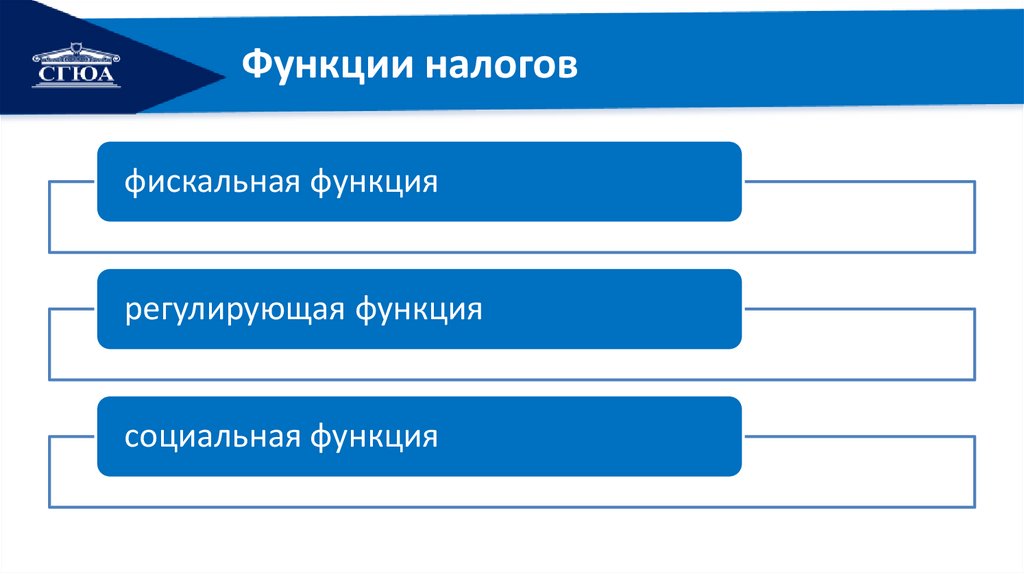

Функции налоговфискальная функция

регулирующая функция

социальная функция

9.

Классификация налогов РФПо объекту и методу • прямые

• косвенные

взимания

В зависимости от

уровня введения

• федеральные

• региональные

• местные

• специальные налоговые режимы

По принципу целевого • маркированные

• немаркированные

использования

10.

По объекту и методу взиманияПрямые налоги взимаются непосредственно с доходов и

имущества физических и юридических лиц

• налог на прибыль, налог на доходы физических лиц, налог на

имущество и др.

Косвенными налогами облагаются ресурсы, виды

деятельности, товары и услуги.

• налог на добавленную стоимость (НДС), акцизы, таможенные

пошлины, налог с продаж. В России доля НДС в консолидированном

бюджете около 20%; в федеральном бюджете – до 30 %.

11.

В зависимости от уровня введенияФедеральные налоги и сборы Региональные налоги и сборы

Ст. 13 НК РФ

Ст. 14 НК РФ

НДС (ФБ);

акцизы

(ФБ и БСФ зависимости от

видов акцизов);

НДФЛ

(БСФ - 85% и МБ- 15%);

налог на прибыль

организаций (ФБ – 2% и БСФ18%);

НДПИ (ФБ и БСФ в

зависимости от вида

полезного ископаемого);

водный налог;

сборы за пользование

объектами жив.мира;

государственная пошлина;

налог на доп.доход от добычи

углевод.сырья

транспортный налог;

налог на имущество

организаций;

налог на игорный бизнес.

Местные налоги и сборы

Специальные налоговые режимы

Ст. 15 НК РФ

Ст. 18 НК РФ

земельный налог;

налог на имущество

физических лиц;

торговый сбор

УСН (БСФ);

система налогообложения в виде

ЕНВД для отдельных видов

деятельности (МБ);

система налогообложения для с/х

товаропроизводителей (БСФ и

МБ);

патентная система

налогообложения;

система налогообложения при

выполнении соглашений о

разделе продукции;

налог на профессиональный

доход.

12.

По принципу целевого использованияМаркированные налоги - имеют целевой характер и

направляются строго на те цели, ради которых они

введены

• платежи в пенсионный фонд, фонд обязательного медицинского

страхования, фонд социального страхования

Немаркированные – все прочие налоги

13.

Налоговая ставка и базаНалоговая ставка

• величина налоговых начислений на единицу

измерения налоговой базы.

Налоговая база

• это стоимостная, физическая или иная характеристика

объекта налогообложения (дохода, имущества).

14.

Формы налоговых ставокадвалорные

• выраженные в процентах (13 % ставка НДФЛ)

специфические

• в денежном выражении в зависимости от физических

характеристик объектов налогообложения : н-р, транспортный

налог: автомобили легковые с мощностью двигателя (с

каждой лошадиной силы) свыше 100 л.с. до 150 л.с.

включительно 3,5 руб.

комбинированные

• сочетают адвалорный и специфический способы обложения : н-р, акциз

на сигареты с 1 января по 31 декабря 2022 года включительно - 2 454

рубля за 1 000 штук плюс 16 процентов расчетной стоимости,

исчисляемой исходя из максимальной розничной цены, но не менее 3

333 рублей за 1 000 штук

15.

Виды налоговых ставокпропорциональная

• налоговая ставка устанавливается в одинаковом

процентном отношении к доходам, независимо от их

дифференциации

прогрессивная

• налоговая ставка возрастает по мере роста дохода

дегрессивная

• налоговая ставка возрастает по мере роста дохода, но

последующее приращение налоговой ставки меньше

предыдущего

регрессивная

• налоговая ставка понижается по мере роста дохода

16.

Налоговое бремяНалоговое бремя определяется путем

отнесения общей суммы всех налогов к

прибыли фирмы.

• Чем выше налоговое бремя, тем больше

вероятность того, что фирмы будут уклоняться от

их уплаты или будут вынуждены сворачивать

производство.

17.

Рис. 11. 3. Кривая Лаффера18.

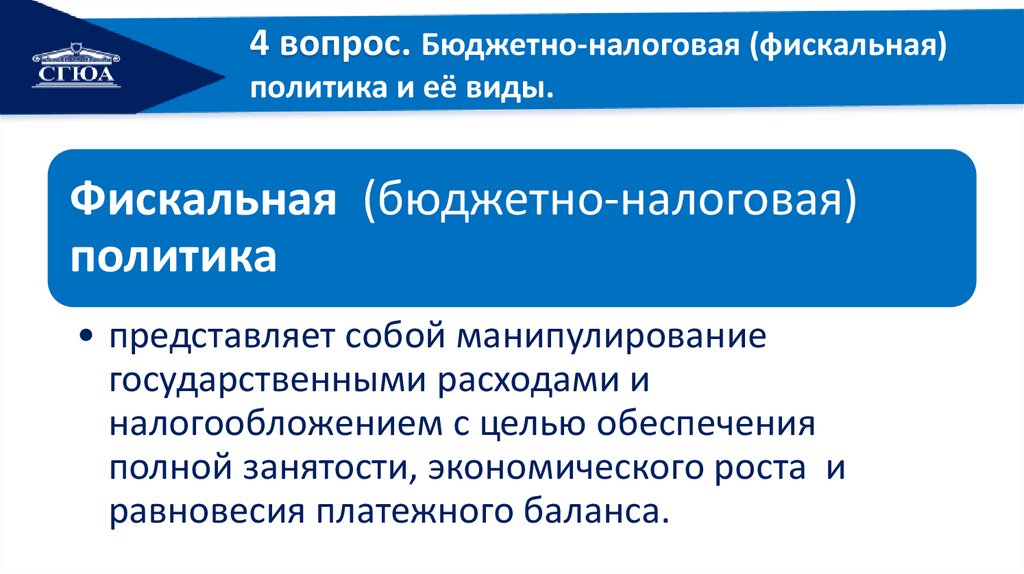

4 вопрос. Бюджетно-налоговая (фискальная)политика и её виды.

Фискальная (бюджетно-налоговая)

политика

• представляет собой манипулирование

государственными расходами и

налогообложением с целью обеспечения

полной занятости, экономического роста и

равновесия платежного баланса.

19.

Основные типы фискальной политикиДискреционная

политика

стимулирующая

сдерживающая

Автоматическая

(недискреционная)

20.

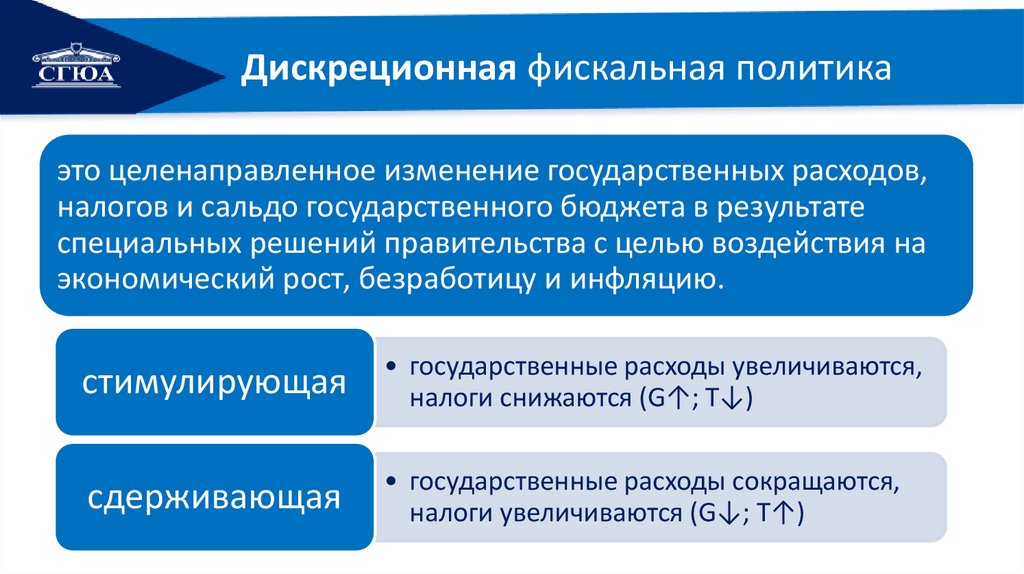

Дискреционная фискальная политикаэто целенаправленное изменение государственных расходов,

налогов и сальдо государственного бюджета в результате

специальных решений правительства с целью воздействия на

экономический рост, безработицу и инфляцию.

стимулирующая

• государственные расходы увеличиваются,

налоги снижаются (G↑; T↓)

сдерживающая

• государственные расходы сокращаются,

налоги увеличиваются (G↓; T↑)

21.

Автоматическая фискальная политикапредставляет собой автоматическое изменение государственных расходов,

налогов и сальдо государственного бюджета в результате циклических

колебаний совокупного дохода.

• автоматическое увеличение (уменьшение) чистых налоговых

поступлений в государственный бюджет в период роста

(сокращения) ВВП.

Чистые налоговые поступления представляют собой разность между

величиной общих налоговых поступлений в бюджет и суммой выплаченных

правительством трансфертов.

22.

Выводы по Теме 11:1. Финансы – это многоуровневая система экономических отношений.

2. В современных ФС существует два основных механизма перераспределения денежных средств – это

фондовый рынок и банковская система.

3. Для экономического суверенитета России необходима двухконтурная ФС с эмиссионным и инвестиционным

контурами.

4. Федеральный бюджет РФ- это основной финансовый план государства, имеющий статус федерального

закона.

5. Финансирование бюджетного дефицита может осуществляться следующими способами: кредитно –

денежная эмиссия (монетизация); государственные займы (выпуск государственных облигаций), увеличение

налоговых поступлений в государственный бюджет. Все способы (быстрее или медленнее) ведут к инфляции.

6. Следует различать общий долг страны и государственный долг.

7. Наиболее корректными макроэкономическим показателями являются не абсолютные, а относительные

показатели государственного долга.

8. Налоги – это главный источник доходов бюджета любой страны и носят обязательный характер.

9. Налоговая система – это совокупность всех видов налогов и сборов, их построение и методы исчисления.

10.Фискальная (бюджетно-налоговая) политика представляет собой манипулирование государственными

расходами и налогообложением с целью обеспечения полной занятости, экономического роста и равновесия

платежного баланса.

23.

Список литературы:• Экономика: Учебное пособие / под ред. Н.А.

Барышниковой, Н.В. Найденовой. – Саратов: Изд-во

ФГБОУ ВПО «Саратовская государственная юридическая

академия», 2018. – 356 с.

• Бардовский, В. П. Экономика : учебник / В. П. Бардовский,

О. В. Рудакова, Е. М. Самородова. - Москва : Форум :

ИНФРА-М, 2021. - 672 с. - URL:

https://znanium.com/catalog/product/1178804 (дата

обращения: 30.08.2023). – Режим доступа: по подписке

Экономика

Экономика Финансы

Финансы