Похожие презентации:

Имитациялық модельдеуді ұйымдастыру

1.

Банк жүйесінің имитациясы.Имитациялық модельдеуді

ұйымдастыру.

2.

ЖОСПАР:1

Кіріспе

2

Негізгі бөлім

2.1. Банк жүйесінің объектілері.

2.2. Банк жүйесін имитациялаудың міндеттері.

2.3. Банк жүйесін имитациялаудың функциялары.

2.4. Банк жүйесін имитациялаудың нәтижесі.

2.5. Имитациялық модельдеу аймақтары.

3

Қорытынды

4

Пайдаланыған әдебиеттер

3.

1. Кіріспе.2008 жылғы қаржылық цунами банк жүйелеріндегі «имитациялық стресс-тестілеудің»

және өзге де имитациялық қызметтердің маңыздылығын түсінуге мәжбүр етті.

Имитациялық модельдер банктік модульдік деңгейдің жаңа деңгейін қамтиды, бұл

банк қызметтерінің олардың саясатына және клиенттерінің қажеттіліктеріне сәйкес келуіне,

тексеруге, ұйымдастыруға, т.б. мүмкіндік береді.

Банктік жүйелерді иммитациялаудың мақсаты - банктің фронт және бэк кеңсе

операцияларын, олардың бәсекелестік ортадағы өзара әрекеттесуін түсінуге ықпал ету,

менеджменттің тұтас және фактілік мәдениетін дамытуға көмектесу, аналитикалық

дағдыларды дамыту және қазіргі

заман туралы хабардар ететін банктік жүйесін ұйымдастыру.

Макроэкономикалық сілкіністер банктік жүйенің бұзылуына

әкелуі

мүмкін және өзге банктерге «жұқпалы ақау» секілді әсер етуі

мүмкін.

«Күтпеген, бірақ ақылға қонымды» сценарийлерді модельдеу

және

калибрлеу және сол арқылы тексеру, бақылау, бағалау, т.б. –

4.

2. Негізгі бөлім.2.1. Банк жүйесінің объектілері.

Имитациялау кезінде банктің ақауларын болжау мақсатында банктің істен шығуы

сценарийлерін модельдеуде оқиғаға негізделген технологиялық тізбектерді қолдануды ұсынылады. Бұл

тәсілді банктік оқиғаға негізделген сценарийге бағытталған стресс-тестілеу (немесе жай «имитациялық

модельдеу» тәсілі) деп атайды.

Мысал сценарийінде «имитациялық модельдеу» тәсілінің оң және теріс жақтарын

қолданыстағы екі тәсілмен салыстырылады. Сонымен қатар, «имитациялық модельдеу» тәсілінің

дұрыстығын көрсету үшін осы мысал сценарийі негізінде қаржылық модельдеу жүргізіледі.

Модельдеу ең кең көлемде шешім қабылдау процесін қамтиды, ол өте жиі талап етіледі, бірақ

оны тек негізгі банктік операцияларға шоғырландыруды жеңілдететін етіп конфигурациялауға болады.

• Реттеуге болатын модульдер:

• ШОБ және корпоративті банк қызметі

• Жеке және мекемелер сегменттері

• Инвестициялық қызметтер және / немесе кез-келген

конфигурациядағы өнімдер

• Жүйелер мен процестер және бэк-офис операцияларындағы

тәуекелдерді басқару

• Валюталар, атау схемалары, нәтижелерді форматтау және т.б.

5.

2.2. Банк жүйесін имитациялаудыңміндеттері

1. КӘСІПКЕРЛЕРДІҢ ТЕҢДЕУЛЕРІН БАСҚАРУ

Жақында кейбір ТМД елдерінде банк жүйесінде қолма-қол ақша жинаудың

жаңа қызметі пайда болды. Қолма-қол ақшаны шартты түрде біріктіру компанияда

бірнеше шоттардағы қалдықтарды біріктіреді.

Бұл қызмет холдингтік компанияларға

еншілес компаниялардың

есепшоттарын біріктіруге және олардың арасындағы овердрафт лимиті болу үшін

ақшаны тиімді бөлуге мүмкіндік береді. Бас шоттан ақшаның бір бөлігін банк алады,

бұл банктің кірістілігін арттырады.

Жүйені модельдеу міндеті - холдингтік компанияның

ағымдағы

қызметіне банк бөлуі керек ақша сомасын анықтау. Клиенттердің ағымдағы

шоттарындағы қалдықтар, еншілес ұйымдардың шоттарына

болашақ кіріс

және шығыс төлемдері модельдің кірісінде белгіленеді.

Еншілес компаниялардың резервтегі ақшаларының құрылымы

модель шыққан кезде қалыптасады.

6.

2. БАНК БЮДЖЕТІНІҢ ӨНІМДІЛІГІН БАҒАЛАУБанктің тоқсанға немесе бір жылға арналған қаржылық қызметінің болжамы және

оны тиісті уақыт кезеңіндегі бюджеттік тапсырмамен салыстыру маңызды мәселелердің бірі

болып табылады.

Қаржылық көрсеткіштер ретінде келесі баптарды пайдалануға болады:

• Таза пайыздық маржа; • ROAE;

• ROA; • шығындар/кірістер;

• депозиттер/несиелер; • таза кірістің өсуі.

Қаржылық көрсеткіштерді бағалау қажетті

уақыт кезеңінде банктік балансты басқаруды

модельдеу арқылы жүзеге асырылуы мүмкін.

Балансты басқару туралы есеп берудің

(несиелер, депозиттер, клиенттердің ағымдағы

құбылмалы шоттары және т.б.) өсу (төмендеу)

сценарийі, пайыздық ставкалар мен қаржы

құралдарының номиналды шарттарының өзгеруі

модельді енгізу

параметрлері ретінде қолданыла алады.

7.

3. БИЗНЕС ПРОЦЕССТЕРІН ТАЛДАУ ЖӘНЕ АДАМ РЕСУРСТАРЫНБАСҚАРУ

Қызметкерлердің жалақысы - кез-келген компания

үшін шығындардың негізгі баптарының бірі. Сондықтан

жеке құрылымдармен жұмыс жасайтын банктер сияқты

салалық құрылымы бар ірі ұйымдар бизнес-процестерді

басқару проблемасына тап болады.

Банк офисінің тиімді жұмысына қажетті теллерлер

санын анықтау - мұндай мәселеге мысал бола алады. Егер

теллер саны жеткіліксіз болса, клиенттер кеңсе қызметтерін ұзақ кезектер мен күту

қажеттілігіне байланысты пайдаланбайды.

Егер банк сақтық танытып, адамдарды көптеп жалдауға тырысса, онда банк

шығыстардың жоғары деңгейімен тиімсіз бизнес-процестер қаупіне тап болады.

Сату шұңқырының моделін ашу - тұтынушының несиелік несиесін бергенге дейін

клиенттің төлем қабілеттілігін бағалайтын банктегі сату процедурасының моделі.

Клиент күтуге жол берілмегендіктен банктің кеңсесінен шыға алады немесе клиентке

несиелік несиенің қажетті мөлшерін алудан бас тартуға болады. Модель персоналдың

саны мен тәжірибесі кеңсе жұмысының нәтижелеріне қалай әсер етуі мүмкін екенін

бағалауға мүмкіндік береді.

8.

4. АРТЫҚ ТӘУЕКЕЛ ӨНІМДЕРІНІҢ ШЫҒЫНЫН БАҒАЛАУБанк саласындағы өзекті мәселелердің

бірі - тәуекел деңгейі жоғары банк

өнімдерінің құнын (пайыздық мөлшерлемесін)

бағалау, мысалы, мерзімінен бұрын ішінара

алу немесе толықтырумен салымдар, мерзімінен

бұрын өтеу мүмкіндігін беретін несиелер.

Қосымша ерекшеліктер көбінесе пайыздар мен өтімділік тәуекелінің артуына

әкеліп соқтырады, бұл депозиттер бойынша пайыздық ставкалардың төмендеуімен

және несиелер бойынша ставкалардың өсуімен өтелуі керек.

Нарық пен клиенттердің мінез-құлқының әртүрлі сценарийлері бойынша

пайыздық мөлшерлемелердің ауытқуын есептеу модельдеу, атап айтқанда агенттерге

негізделген әдісті қолдану арқылы жүзеге асырылуы мүмкін.

9.

2.3. Банк жүйесін имитациялаудың функциялары1. ТИІМДІ БАСҚАРУ

Ағымдағы корреспонденттік шоттардағы қалдықтар банк өтімділігінің маңызды бөлігін құрайды.

Корреспонденттік шоттардағы үлкен қалдықтар кірістіліктің төмендеуіне әкеледі, бірақ несиелік ұйымдар

өтімділік тәуекелдері мен төлемдерді тұрақты қолдаудың

арқасында жоғары балансты сақтауға бейім. Біз өтімділік жағдайына әсер ететін

заттардың мінез-құлқының стохастикалық екендігіне назар аударуымыз керек.

Олардың мінез-құлқын болжай алатын модельдердің болмауы қажетсіз пайыздық

шығыстарға және жеткіліксіз кірістерге әкелуі мүмкін.

Имитациялық модель корреспонденттік шоттардағы баланстардың, кіріс және

шығыс операциялары операцияларының, клиенттердің сұраныстарының ағымдағы

жағдайын талдайды және күнделікті балансты құрайды. Бұл кірістілікті максималды

түрде жоғарылатуға көмектеседі және ағымдағы төлемдердің есептелген кідірісіне

кепілдік береді.

10.

2. Банкоматтар желісін басқаруБанкоматтық желінің жұмысы кезінде кейбір

тоқтаулар пайда болуы сөзсіз. Тоқтатулар банкомат

кассетасы бос болған кезде пайда болады және

клиент қолма-қол ақша сұратудан бас тартады.

Банкоматта қолма-қол ақшаның шамадан тыс көп

жиналуы тағы бір жағымсыз жағдай.

Имитациялық модель күрделі тапсырманы шеше алады: ол банкоматқа қолма-қол тиеу

кестесін және қолма-қол ақшаның тиісті көлемін анықтай алады; сонымен қатар банкомат

кассеталарын жаңартатын транзиттік күзетшілердің бағытын оңтайландыруға болады.

Әр банкомат станциясының орналасқан жері, қолма-қол ақшаның қалған мөлшері

және пайдалану жиілігі модельдің кірісінде орнатылады. Модель шығарылған кезде банкомат

кассетасын жаңартудың нақты кестесі, ұзарту тәртібі және әр банкомат үшін қолма-қол ақша

сомасы қалыптасады.

11.

3. БАНК ТӘУЕКЕЛІН БАСҚАРУТәуекелдік - банктік саланың негізі. Банк өзінің

қаржылық мүмкіндігінде болатын тәуекелдерді қабылдағанда

сәттілікке жетеді. Осы тәсілді іске асыру үшін деректерді

жинауды жүзеге асыратын кешенді шешім қажет, нарықтың

мінез-құлқының және активтер мен пассивтерді басқарудың

әртүрлі сценарийлерінің уақытына байланысты тәуекелдердің

жиынтық индикаторларын болжайды.

Имитациялық модельдеу және бағдарламалық жасақтамалар тәуекелдерді басқару

моделін құруға жақсы негіз болып табылады. Мәліметтер базасына қол жетімділік

модельдеушіге қаржылық өнімдердің сипаттамаларын беретін шоттар деңгейі туралы толық

мәліметтерді өңдеуге көмектеседі.

Бұл сипаттамалар жеке транзакцияларды модельдеуге кіріс деректері ретінде қызмет

етеді. Тәуекелдерді басқарудың негізгі мақсаттарына сәйкес келетін көрсеткіштер, соның

ішінде EAR (тәуекел бойынша кіріс), EVE (ұйымның экономикалық мәні), VAR (тәуекел

бойынша құн), нарықтық бағалау, пайыздық алшақтық индикаторлары және өтімділік

алшақтығы модельдің шығуында қалыптасады.

12.

2.4. Банк жүйесін имитациялаудыңнәтижесі

Бұл жұмыста имитациялау құралы арқылы сәтті шешілетін кейбір банктік

мәселелер бар.

1. ҚАРЖЫЛЫҚ НӘТИЖЕЛЕР ЖӘНЕ БАНК KPI болжау

Әрбір банк кейбір басқарушылық шешімдерге байланысты қаржылық

нәтижелер мен оның ауытқуларын болжауға бейім, мысалы, несие пайыздық

ставкасының төмендеуі салдарынан несиелік портфельдің ұлғаюы. Ол көбінесе MS

Excel және статистикалық модельдеу бағдарламасының көмегімен жасалады.

Модельдеу бағдарламалық жасақтамаларда

қаржылық нәтиженің болжамын анағұрлым дәл

береді және тиімді шешімді басқаруға көмектеседі.

Модель нарықтың белгілі бір тәртібі мен активтер мен

міндеттемелерді басқару үшін белгілі бір уақыт кезеңіндегі

жиынтық қаржылық нәтижелер динамикасын талдайды.

13.

Нарықтық тәртіптің келесі сценарийлерін қолдануға болады:• Қалыпты күй

• Жергілікті дағдарыс (ақша ағыны)

• Нарықтық дағдарыс

• Жүйелік дағдарыс

Белгілі бір уақыт кезеңіндегі активтер мен міндеттемелер

туралы есеп берудің қасиеттері туралы толық есеп (қалдық сомасы,

орташа алынған сыйақы ставкасы) модель шыққан кезде құрылады.

14.

2. БАНКТІҢ ІН-ИНФРАҚҰРЫЛЫМЫНЫҢ ОПТИМИЗАЦИЯСЫАқпараттық ресурстарды басқару және АТ қызметтерінің

тиімділігін арттыру банк саласындағы маңызды мәселе болып

табылады. Көбінесе компанияның ІТ-инфрақұрылымы кейбір

маңызды бизнес қажеттіліктеріне сәйкес өте дискурсивті түрде

қалыптасады.

Нәтижесінде АТ құрылымы техникалық-экономикалық тұрғыдан алғанда өте күрделі жүйе

болып табылады.

Имитациялық модельдеу арқылы шешуге болатын көптеген мәселелер бар, мысалы:

• банктің тиімді жұмыс істеуін қамтамасыз ету үшін қажетті сервистік-қызмет

персоналының санын анықтау;

• жабдықты жаңарту сияқты АТ ресурстарына инвестициялардан күтілетін пайданы

бағалау;

• кейбір функцияларды сыртқы үшінші тұлғаларға беру әсерін талдау (IT-аутсорсинг);

• Жүйелік дағдарыс.

15.

3. ЖАҢА ӨНІМДЕР ІСКЕ ЖАСАЛАДЫ ЖӘНЕ ЖАРНАМА НӘТИЖЕЛЕРІМаркетингтік қызметті жүзеге асырудың нәтижелерін

бағалау модельдеудің негізгі бағыттарының бірі болып

табылады. Жаңа өнімнің шығарылуының табыстылығы

мен тәуекелін бағалау (мысалы, жаңа несиелік ұсыныс)

немесе жарнамалық кампанияларды бағалаудың тиімділігі

типтік мақсаттар болып табылады.

Мұндай мәселелерді шешу үшін әдетте агенттерге негізделген модельдеу

қолданылады. Модель клиенттің (агенттің) типтік мінез-құлқын сипаттайды. Іс-шараны іске

асырудың әсері өзара әрекеттесуші агенттер негізінде бағаланады.

16.

2.5. Имитациялық модельдеу аймақтары:• Корпоративтік банкинг:

консультациялық қызметтер;

• Инвестициялық өнім:

инвестициялық қорлар;

Серіктестіктер;

құрылымдық өнімдер.

• Инвестициялық қызметтер:

клиенттердің үш сегменті;

маркетингтік коммуникация;

портфолионы басқару;

бағалы қағаздармен делдалдық.

17.

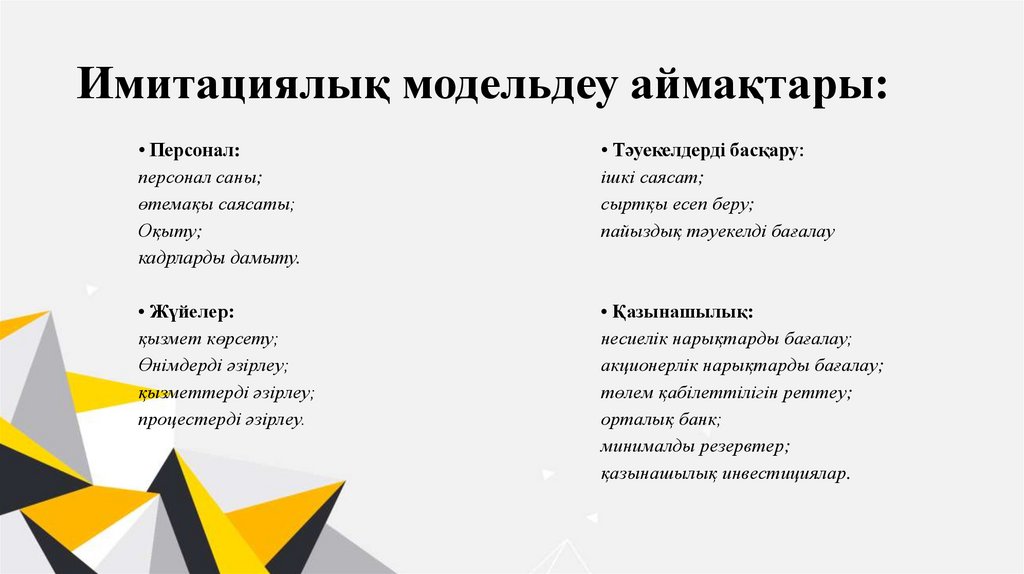

Имитациялық модельдеу аймақтары:• Персонал:

персонал саны;

өтемақы саясаты;

Оқыту;

кадрларды дамыту.

• Тәуекелдерді басқару:

ішкі саясат;

сыртқы есеп беру;

пайыздық тәуекелді бағалау

• Жүйелер:

қызмет көрсету;

Өнімдерді әзірлеу;

қызметтерді әзірлеу;

процестерді әзірлеу.

• Қазынашылық:

несиелік нарықтарды бағалау;

акционерлік нарықтарды бағалау;

төлем қабілеттілігін реттеу;

орталық банк;

минималды резервтер;

қазынашылық инвестициялар.

18.

Имитациялық модельдеу аймақтары:• Жеке банк қызметі:

ипотекалық несиелер;

тұтынушылық несиелер;

талап етілген салымдар;

мерзімді салымдар;

қызмет төлемдері

• ШОБ банк қызметі:

депозиттер;

несиелеу шарттары;

бәсекеге қабілеттілікті

бағалау

19.

3. Қорытынды.Имитацияның маңызды мәселелердің бірі, қазіргі уақытта, стрессті

тестілеудің қолданыстағы әдістері негізінен банктік жүйелердің «статикалық

суреті» арқылы бір немесе бірнеше тәуекел факторларын модельдеуге

бағытталған.

Алайда, банктік дағдарыстың нақты сценарийлері әлдеқайда серпінді,

сондықтан оқиғалардың пайда болу кезектілігі жекелеген банктер мен банк

жүйелеріне әр түрлі әсер етуі мүмкін.

Имитациялық модель тәуліктің белгілі бір уақытында қажетті

адамдардың санын талдауға және тиімді кесте жасауға көмектеседі.

Өнімділіктің әртүрлі критерийлері бар: банк көбінесе клиенттердің орташа

күту уақытын басқара отырып, жұмысшылардың санын азайту және жұмыс

кезіндегі тоқтап қалу арқылы кеңсені ұстауға шығындарды барынша азайтуға

тырысады.

Имитациялау бір адамдар әртүрлі процестерге қатысуы мүмкін болған

жағдайда ерекше маңызды.

20.

4. Пайдаланылған әдебиеттер.• “A Multidimensional Network Approach for Modeling Customer-Product

Relations in Engineering Design” - M. Wang, W. Chen - электронды нұсқа.

• “A network approach to define modularity of components in complex

products” - M. E. Sosa, S. D. Eppinger - электронды нұсқа.

• https://www.hindawi.com/ - A Network-Based Approach to

Modeling and Predicting Product Coconsideration Relations,

статья.

• https://www.researchgate.net - A General Banking System Model

• https://soft-builder.com Bank management system database model

Финансы

Финансы