Похожие презентации:

Макроэкономические основы экономической культуры и финансовой грамотности

1.

ФГАОУ ВО «КРЫМСКИЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ ИМ.В.И. ВЕРНАДСКОГО»ИНСТИТУТ ЭКОНОМИКИ И УПРАВЛЕНИЯ

ТЕМА 2.

Макроэкономические основы

экономической культуры и

финансовой грамотности.

2.

1. Функции и виды денег.План лекции

Покупательная

способность денег и ее

изменения.

2. Сущность и причины

инфляции. Регулируемые

и свободные цены.

3. Понятие валюты, виды

валют.

4. Валютные операции и

2

валютные риски.

3.

Вопрос 1. Функции и виды денег. Покупательная способность денег и ееизменения.

Подходы к сущности денег:

- Субъективный

- Объективный

Деньги — это всеобщий эквивалент, который

может непосредственно обмениваться на любые

товары и услуги и выполняет поэтому роль меры их

стоимости.

Функции денег:

- Мера стоимости;

- Средство обращения;

- Средство платежа

3

4.

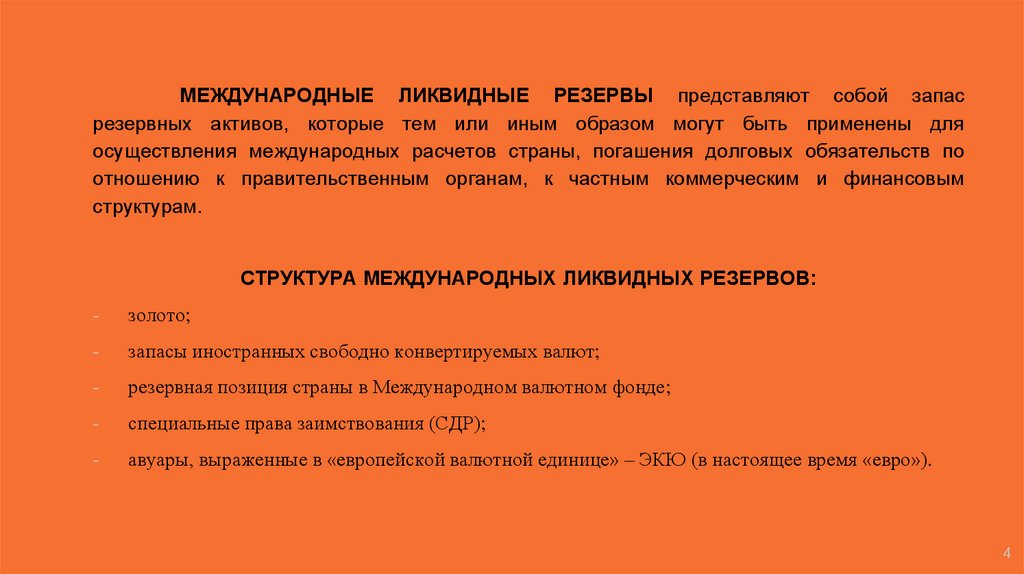

МЕЖДУНАРОДНЫЕ ЛИКВИДНЫЕ РЕЗЕРВЫ представляют собой запасрезервных активов, которые тем или иным образом могут быть применены для

осуществления международных расчетов страны, погашения долговых обязательств по

отношению к правительственным органам, к частным коммерческим и финансовым

структурам.

СТРУКТУРА МЕЖДУНАРОДНЫХ ЛИКВИДНЫХ РЕЗЕРВОВ:

-

золото;

-

запасы иностранных свободно конвертируемых валют;

-

резервная позиция страны в Международном валютном фонде;

-

специальные права заимствования (СДР);

-

авуары, выраженные в «европейской валютной единице» – ЭКЮ (в настоящее время «евро»).

4

5.

ВИДЫ ДЕНЕГ:-

Действительные деньги и знаки стоимости;

-

Бумажные и кредитные деньги;

-

Электронные деньги;

-

Квазиденьги;

-

Цифровые деньги центральных банков.

ПОКУПАТЕЛЬНАЯ СПОСОБНОСТЬ ДЕНЕГ - способность денежной

единицы быть обмененной на определенное количество товаров и

услуг.

ИПС=1/ Индекс потребительских цен

5

6.

Вопрос 2. Сущность и причины инфляции.Регулируемые и свободные цены.

Инфляция - это переполнение сферы обращения

денежными знаками сверх реальных потребностей и

связанное с этим обесценение бумажных денег.

Содержание инфляции можно раскрыть с помощью

уравнения, которое называют формулой Фишера:

MV = PQ.

где М - количество денег в обращении;

V - скорость обращения денежной единицы;

Q - количество товаров;

Р - цена единицы товара.

6

7.

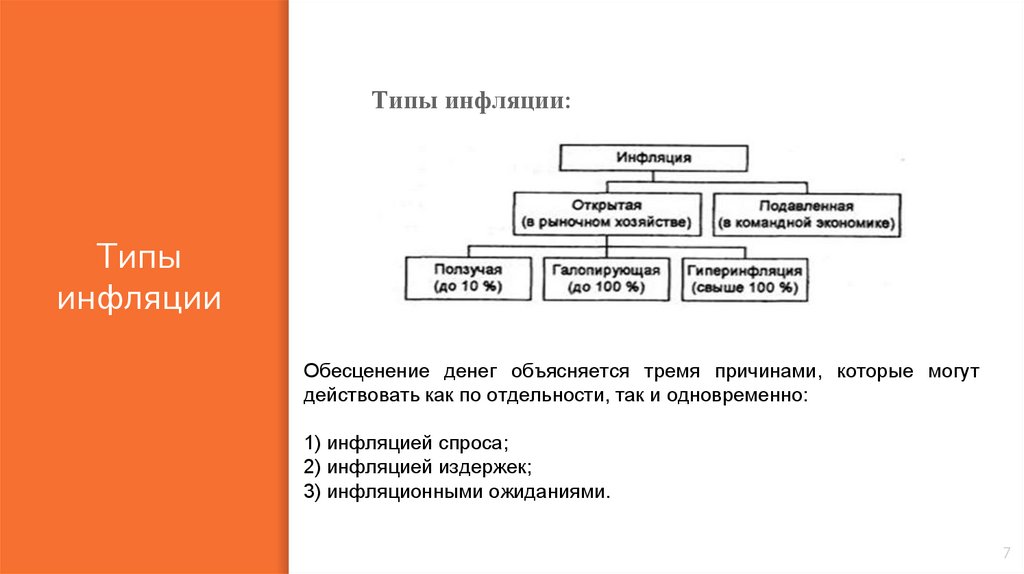

Типы инфляции:Типы

инфляции

Обесценение денег объясняется тремя причинами, которые могут

действовать как по отдельности, так и одновременно:

1) инфляцией спроса;

2) инфляцией издержек;

3) инфляционными ожиданиями.

7

8.

Показателиинфляции:

- индекс

потребительски

х цен;

- индекс цен

производителя;

- дефлятор ВНП

Индекс потребительских цен (индекс Ласпериса) определяется как

отношение потребительской корзины в рыночных ценах данного года к набору

товаров этой же потребительской корзины, выраженной в ценах базового года:

,

где Q0 - количество товаров текущего периода в натуральном выражении;

P1 - цена единицы товара в текущем периоде;

P0 - цена единицы товара в базовом периоде.

Дефлятор ВНП рассчитывается по формуле:

.

Номинальный ВНП выражается в текущих ценах, т.е. в рыночных ценах

данного года. Для определения реального ВНП используются цены периода,

который принимается за базовый.

8

9.

Пути дляподавления

инфляции

▪

- сдерживать денежную массу;

▪

- увеличивать массу товаров.

Существует наиболее общий принцип классификации при переходе к

рыночной экономике, в зависимости от степени вмешательства государства в

процессе их формирования. В соответствии с данным принципом, как правило,

различают следующие виды цен:

1) свободные цены;

2) регулируемые цены;

3) фиксируемые цены.

9

10.

Вопрос 3.Понятие

валюты,

виды валют

Понятие валюты. Виды валют.

Валюта (англ. currency) - денежная единица страны, используемая для

измерения величины стоимости товаров.

Понятие валюты применяется в трех значениях:

1) Денежная единица данной страны, используемая во внешнеэкономических

связях и международных расчетах с другими странами (национальная валюта).

2) Денежные знаки иностранных государств (иностранная валюта), а также

кредитные и платежные документы, выраженные в иностранных денежных

единицах и применяемые в международных расчетах.

3) Международная (региональная) денежная расчетная единица и платежное

средство (СДР, ЭКЮ, ранее переводной рубль в СЭВ, арабский расчетный

доллар, андское песо и др.).

10

11.

Иностраннаявалюта

Национальная

валюта

Классификация

валют

По принципу

принадлежности

Международная

(региональная)

Резервная

валюта

11

12.

Свободноконвертируемая

валюта

Классификация

валют

Частично

конвертируемая

валюта

В зависимости

от сферы и

режима

применения

Неконвертируемая

валюта

12

13.

Сильная валютаКлассификация

валют

По положению

валюты на

рынке

Слабая валюта

13

14.

Видывалютных

курсов

- Режим фиксированного валютного курса;

- Режим плавающего валютного курса;

- Режим смешанного валютного курса.

14

15.

Валютные операции и валютные риски▪

разрешены различные валютные операции с уполномоченными банками

(кредитными организациями, имеющими лицензию Банка России

(специальное разрешение на проведение определенных банковских

операций)), включая покупку и продажу наличной и безналичной валюты,

получение и возврат кредитов, внесение денежных средств на банковские

счета (во вклады) и получение денежных средств с банковских счетов

(вкладов), другие банковские валютные операции;

▪

можно рассчитываться валютой в магазинах беспошлинной торговли,

например в аэропортах;

▪

валюта может использоваться для оплаты или возмещения расходов

гражданина, связанных со служебной командировкой за пределы России;

▪

допускается перевод валюты гражданином-резидентом из России в пользу

других граждан-резидентов на их счета в банках вне России в пределах

установленных

ограничений (не более суммы, эквивалентной 5000

долларов США в течение одного операционного дня через один банк);

▪

допускается перевод гражданином — резидентом России иностранной

валюты со своих заграничных счетов в пользу других граждан-резидентов

на их счета в российских банках и т. д.

Вопрос 4.

Валютные

операции и

валютные

риски.

15

16.

Валютный риск—

это риск,

возникающий в

связи с

использованием

нескольких

валют в

международных

сделках.

Выделяют две группы рисков:

-

-

риски, связанные с расчетами (риски по арбитражным

сделкам);

риски, связанные с изменением в будущем валютного

курса (риски по другим видам валютных операций)

Риск изменения валютного курса в будущем включает в

себя три составляющие:

-

экономический риск;

-

риск перевода;

-

риск сделок.

16

17.

В международнойпрактике

применяются три

основных способа

управления

рисками:

▪

- односторонние действия одного из партнеров;

▪

- операции страховых компаний, банковские и правительственные

гарантии;

▪

- взаимная договоренность участников сделки.

На выбор конкретного метода управления риском влияют такие факторы, как:

- особенности экономических и политических отношений со стороной –

контрагентом сделки;

- конкурентоспособность товара;

- платежеспособность контрагента сделки;

- действующие валютные и кредитно-финансовые ограничения в данной

стране;

- срок покрытия риска;

- наличие дополнительных условий осуществления сделки,

- перспективы изменения валютного курса или процентных ставок на рынке.

17

18.

Спасибо за внимание!18

Финансы

Финансы