Похожие презентации:

Домашняя бухгалтерия. Личный бюджет. Структура, способы составления и планирования личного бюджета

1.

ФГБОУ ВО «Кубанский государственныймедицинский университет»

Министерства здравоохранения Российской Федерации

Кафедра общественного здоровья, здравоохранения

и истории медицины

Домашняя бухгалтерия.

Личный бюджет.

Структура, способы составления и

планирования личного бюджета

Доцент кафедры

Лебедева И.С.

2.

• Грамотное распределение доходов ирасходов — фундамент финансовой

грамотности.

• Зарабатывать деньги — хорошо, но уметь

грамотно ими распоряжаться — ещё

лучше.

3.

• Бюджет – совокупность доходов и расходовза определенный период времени.

• Личный бюджет – это ваш персональный

план доходов и расходов на определенный

период – месяц, квартал, год.

• Семейный бюджет – это план доходов и

расходов семьи на определенный временной

период (месяц или год)

4.

• Доход - это деньги или материальные ценности, получаемые отпредприятия, отдельного лица или какого-либо рода деятельности.

Денежные доходы семьи могут включать поступления денег в виде:

• заработной платы за работу по найму (на основной работе, по

совместительству или на своем предприятии);

• доходов от индивидуальной трудовой деятельности, доходов от

бизнеса;

• дивидендов по акциям, процентов по вкладам в банк;

• доходов от сдачи в аренду недвижимости (квартиры, дачи, гаража);

• доходов от продажи недвижимости, продукции с приусадебного

хозяйства, личных вещей;

• стипендий, пенсий, пособий на детей;

• алиментов, помощи родных и близких;

• подарков, призов, выигрышей;

• возврата налогов;

• грантов;

• наследства.

5.

Расход – это затраты, издержки, потребление чего-либодля определенных целей:

• расходы на жилье (аренда, налоги, страховка,

содержание дома, квартплата);

• расходы на питание (продукты, кафе и рестораны);

• долги (долги, кредиты);

• расходы на транспорт (автомобиль, проезд на

общественном транспорте, такси);

• расходы на отдых (отпуск, хобби, культурные

мероприятия);

• личные расходы (одежда, косметика, развлечения,

книги, лечение и оздоровление);

• сбережения (резервный фонд, пенсионные

накопления, инвестиции);

• другие расходы.

6.

• Семейный бюджет всегда нуждается впланировании. Этот вопрос нельзя

игнорировать, живя только текущим

моментом, нужно думать и о перспективе.

• Секрет благополучия заключается в умении

составлять общий бюджет и правильного

распределять заработанные средства.

• Формирование семейного бюджета

напрямую зависит от ежемесячных

денежных поступлений супругов и

предполагаемых трат.

7.

Виды доходов семьи:Постоянные

• К данному виду

относятся стипендии,

пенсии, заработная

плата, пособия,

проценты по банковским

вкладам, прибыль от

сдачи недвижимости в

аренду и т.д.

Временные и одноразовые

• В данном случае речь

идет о подарках,

премиях, выигрышах и

заемных средствах

8.

Структура расходов семьи:Первичные

• К ним относят траты,

которые при всем

желании сложно

исключить. Каждая семья

нуждается в продуктах

питания, обуви и одежде.

Также часть семейного

бюджета уходит на плату

за жилье, коммунальные

услуги и налоги. -

Вторичные

• Данная группа расходов

связана с

приобретением

собственной

жилплощади, машины,

бытовых

электроприборов,

предметов роскоши и

т.д.

9.

• Для составления бюджета необходимыследующие действия:

1) определение статей доходов и расходов;

2) запись доходов и расходов;

3) группировка доходов и расходов;

4) расчет разницы между полученными

доходами и произведенными расходами;

5) постоянный учет доходов и расходов;

10.

Таблица 1 - Структура личного(семейного) бюджета

Доходы

Статьи дохода

Сулема в рублях

Расходы

Статьи дохода

Постоянные:

Постоянные:

Заработная плата

Питание

Стипендии, пенсии

Разовые:

Оплата

коммунальных

услуг

Переменные:

Подарок, выигрыш

Отдых, лечение

Общий доход

Общий расход

Сулема в рублях

11.

• По завершении периода – нужно сравнитьнасколько смогли уложиться в

запланированный бюджет, смогли ли достичь

целей по увеличению своего капитала.

Желательно проанализировать бюджет

постатейно и по всем статьям, где были

существенные отклонения разобрать

причину отклонений. При суммировании всех

записей о расходах и всех записей о доходах

за период вы получите один из трех

результатов (таблица 2).

12.

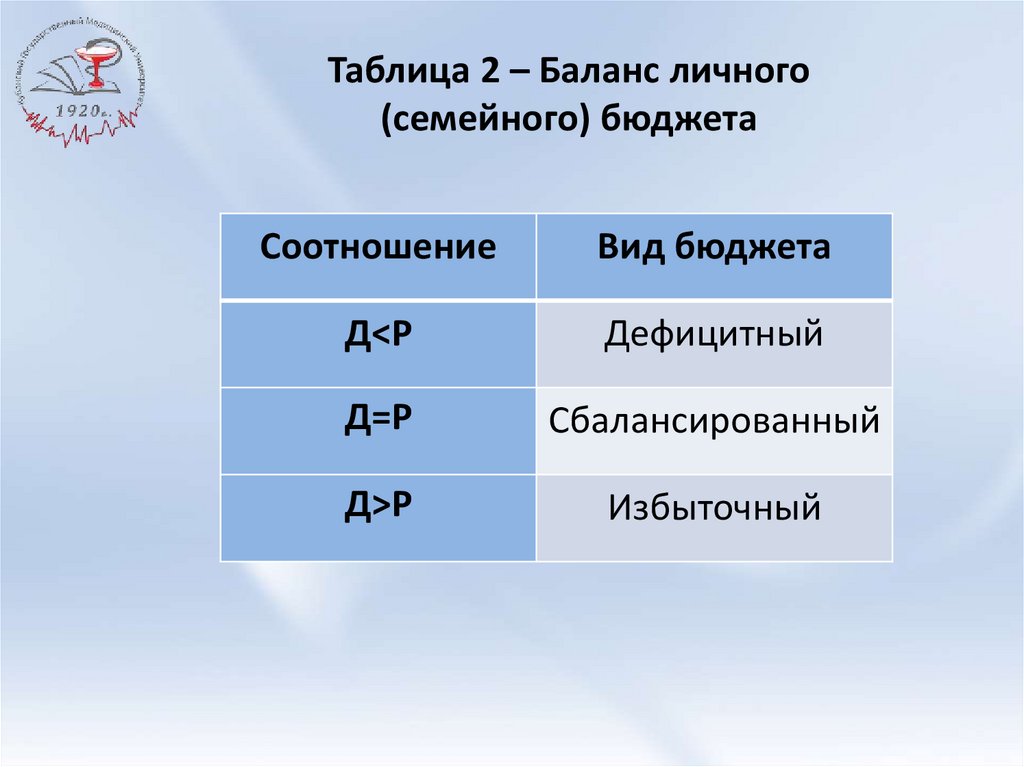

Таблица 2 – Баланс личного(семейного) бюджета

Соотношение

Вид бюджета

Д<Р

Дефицитный

Д=Р

Сбалансированный

Д>Р

Избыточный

13.

• Наличие бюджета помогает управлятьсвоими финансами таким образом, чтобы

двигаться к достижению своих финансовых

целей и реализации планов. Вы начинаете

руководствоваться четким планом действий,

а не интуицией. Это будет помогать как при

принятии серьезных финансовых решений,

так и при расстановке приоритетов в

ежедневных тратах. Наличие бюджета

служит фундаментом создания собственного

капитала.

14.

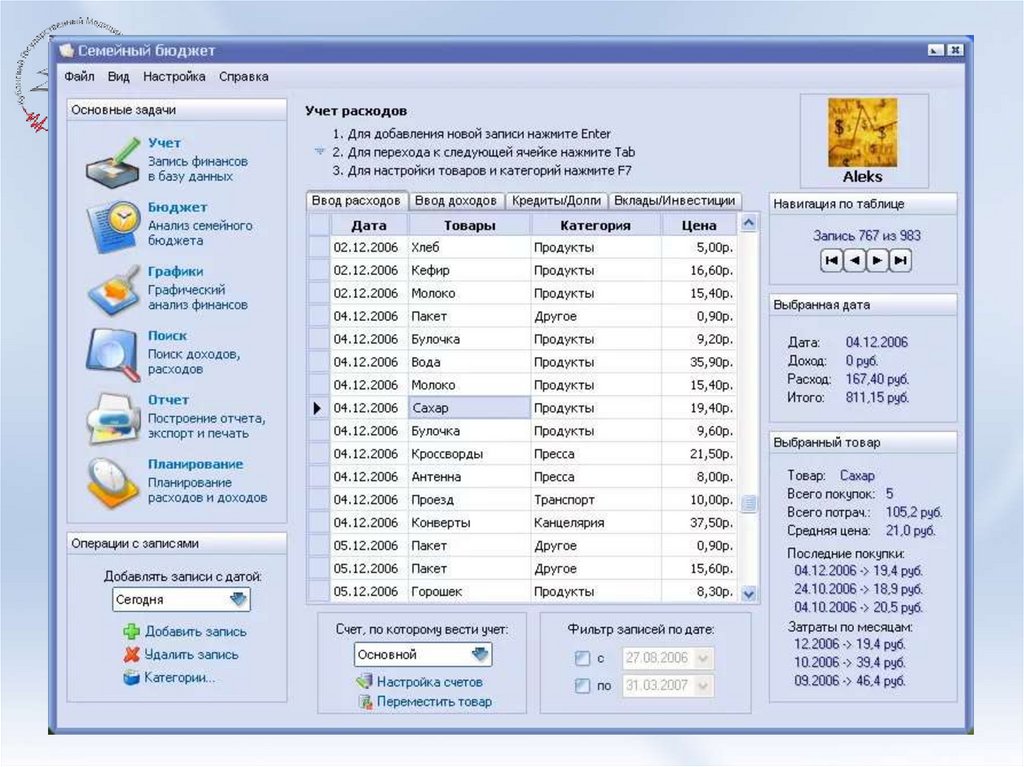

• Чтобы планирование бюджета было приятнее,выберите место, в котором вам удобнее хранить

записи:

• на бумажном носителе — в блокноте или

записной книжке;

• в таблице в Excel или Google Sheets — она

особенно актуальна для масштабных и сложных

вычислений и подойдёт для систематизации не

только личных, но и рабочих финансов;

• в приложении в телефоне — это наиболее

популярный способ, где всё автоматизировано и

всегда под рукой.

15.

16.

17.

18.

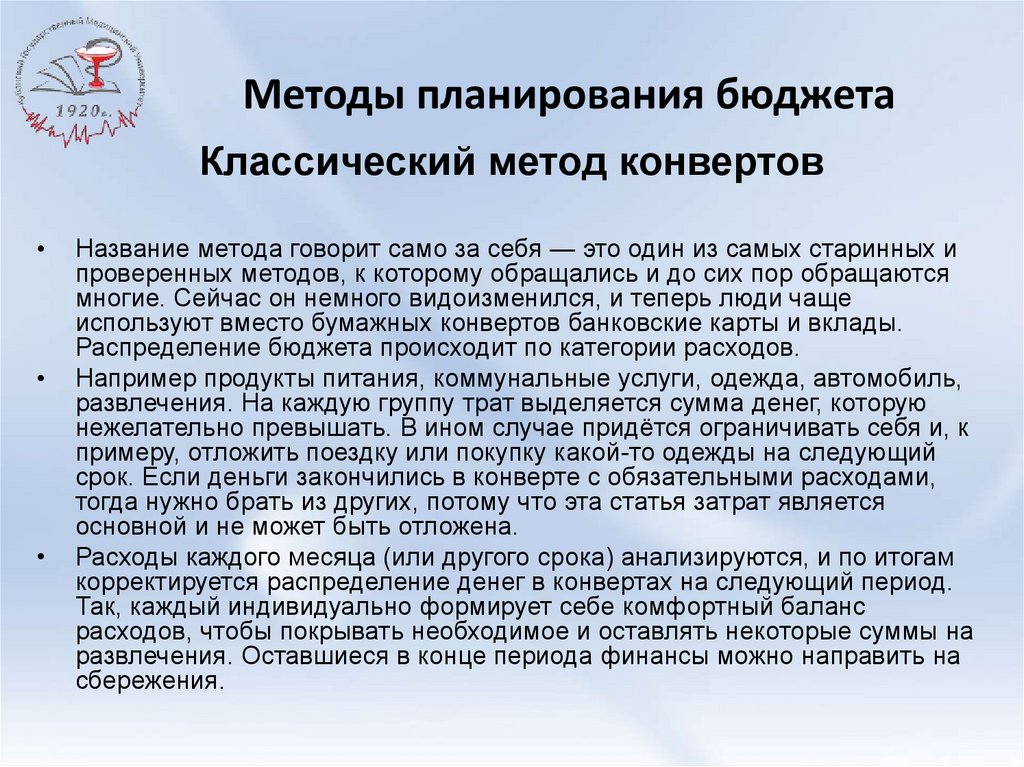

Методы планирования бюджетаКлассический метод конвертов

Название метода говорит само за себя — это один из самых старинных и

проверенных методов, к которому обращались и до сих пор обращаются

многие. Сейчас он немного видоизменился, и теперь люди чаще

используют вместо бумажных конвертов банковские карты и вклады.

Распределение бюджета происходит по категории расходов.

Например продукты питания, коммунальные услуги, одежда, автомобиль,

развлечения. На каждую группу трат выделяется сумма денег, которую

нежелательно превышать. В ином случае придётся ограничивать себя и, к

примеру, отложить поездку или покупку какой-то одежды на следующий

срок. Если деньги закончились в конверте с обязательными расходами,

тогда нужно брать из других, потому что эта статья затрат является

основной и не может быть отложена.

Расходы каждого месяца (или другого срока) анализируются, и по итогам

корректируется распределение денег в конвертах на следующий период.

Так, каждый индивидуально формирует себе комфортный баланс

расходов, чтобы покрывать необходимое и оставлять некоторые суммы на

развлечения. Оставшиеся в конце периода финансы можно направить на

сбережения.

19.

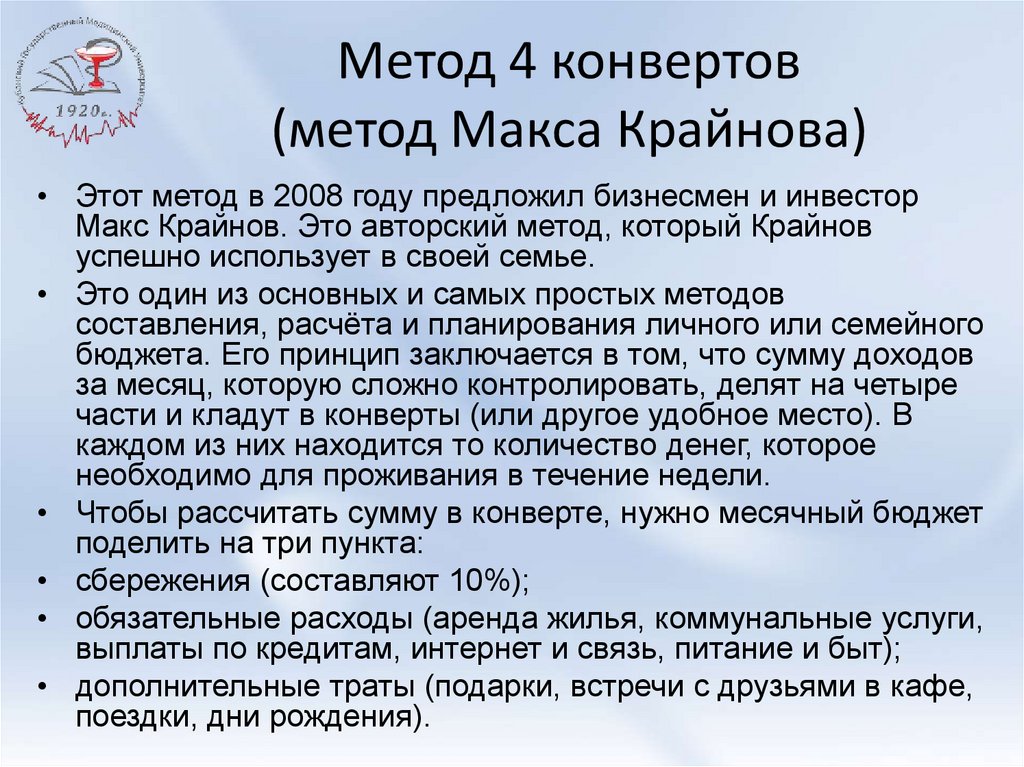

Метод 4 конвертов(метод Макса Крайнова)

• Этот метод в 2008 году предложил бизнесмен и инвестор

Макс Крайнов. Это авторский метод, который Крайнов

успешно использует в своей семье.

• Это один из основных и самых простых методов

составления, расчёта и планирования личного или семейного

бюджета. Его принцип заключается в том, что сумму доходов

за месяц, которую сложно контролировать, делят на четыре

части и кладут в конверты (или другое удобное место). В

каждом из них находится то количество денег, которое

необходимо для проживания в течение недели.

• Чтобы рассчитать сумму в конверте, нужно месячный бюджет

поделить на три пункта:

• сбережения (составляют 10%);

• обязательные расходы (аренда жилья, коммунальные услуги,

выплаты по кредитам, интернет и связь, питание и быт);

• дополнительные траты (подарки, встречи с друзьями в кафе,

поездки, дни рождения).

20.

21.

22.

• Оставшиеся после пополнения первых трёх пунктовфинансы нужно поделить на 4,3, поскольку в месяце

не ровно 4 недели, а чуть больше. Получившаяся

сумма — это количество денег в каждом конверте.

Ваша задача — вписать свои траты в рамки

установленной суммы.

• Если денег не хватает, можно взять из конверта

следующей недели. Если деньги остались — они

переходят в следующий период. Деньги, оставшиеся

в конце месяца, становятся сбережениями. Таким

образом можно контролировать свои расходы.

Необязательно пользоваться настоящими

конвертами. Бюджет можно вести в любой удобной

программе, например, в электронной таблице.

23.

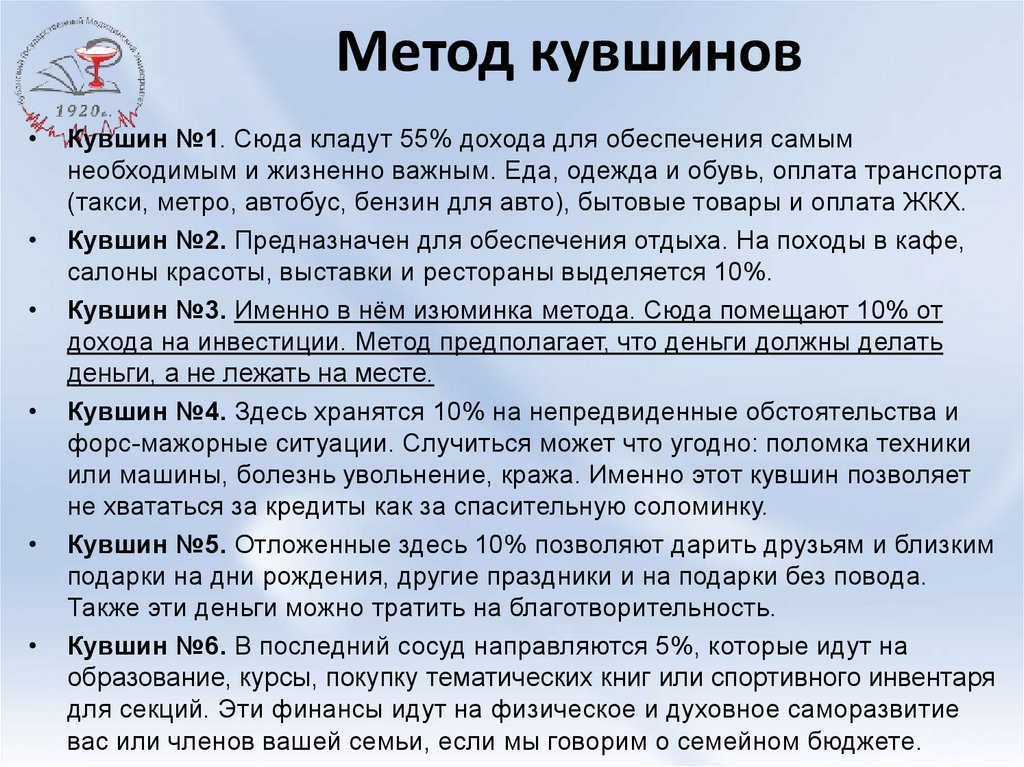

Метод кувшиновКувшин №1. Сюда кладут 55% дохода для обеспечения самым

необходимым и жизненно важным. Еда, одежда и обувь, оплата транспорта

(такси, метро, автобус, бензин для авто), бытовые товары и оплата ЖКХ.

Кувшин №2. Предназначен для обеспечения отдыха. На походы в кафе,

салоны красоты, выставки и рестораны выделяется 10%.

Кувшин №3. Именно в нём изюминка метода. Сюда помещают 10% от

дохода на инвестиции. Метод предполагает, что деньги должны делать

деньги, а не лежать на месте.

Кувшин №4. Здесь хранятся 10% на непредвиденные обстоятельства и

форс-мажорные ситуации. Случиться может что угодно: поломка техники

или машины, болезнь увольнение, кража. Именно этот кувшин позволяет

не хвататься за кредиты как за спасительную соломинку.

Кувшин №5. Отложенные здесь 10% позволяют дарить друзьям и близким

подарки на дни рождения, другие праздники и на подарки без повода.

Также эти деньги можно тратить на благотворительность.

Кувшин №6. В последний сосуд направляются 5%, которые идут на

образование, курсы, покупку тематических книг или спортивного инвентаря

для секций. Эти финансы идут на физическое и духовное саморазвитие

вас или членов вашей семьи, если мы говорим о семейном бюджете.

24.

25.

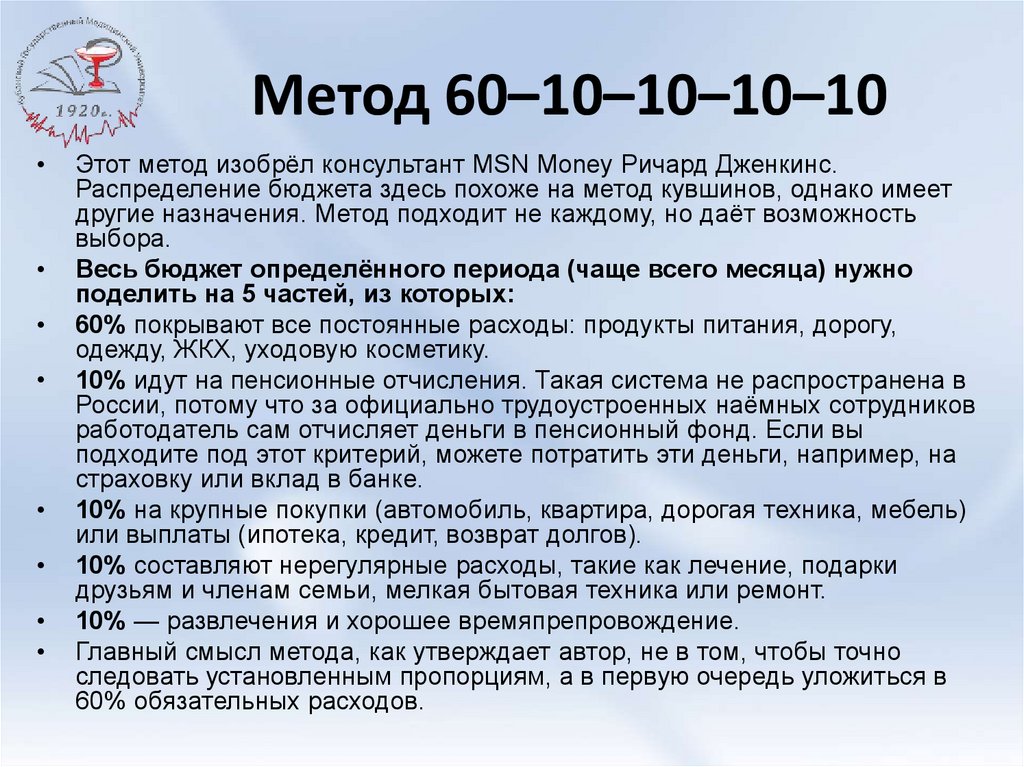

Метод 60–10–10–10–10Этот метод изобрёл консультант MSN Money Ричард Дженкинс.

Распределение бюджета здесь похоже на метод кувшинов, однако имеет

другие назначения. Метод подходит не каждому, но даёт возможность

выбора.

Весь бюджет определённого периода (чаще всего месяца) нужно

поделить на 5 частей, из которых:

60% покрывают все постоянные расходы: продукты питания, дорогу,

одежду, ЖКХ, уходовую косметику.

10% идут на пенсионные отчисления. Такая система не распространена в

России, потому что за официально трудоустроенных наёмных сотрудников

работодатель сам отчисляет деньги в пенсионный фонд. Если вы

подходите под этот критерий, можете потратить эти деньги, например, на

страховку или вклад в банке.

10% на крупные покупки (автомобиль, квартира, дорогая техника, мебель)

или выплаты (ипотека, кредит, возврат долгов).

10% составляют нерегулярные расходы, такие как лечение, подарки

друзьям и членам семьи, мелкая бытовая техника или ремонт.

10% — развлечения и хорошее времяпрепровождение.

Главный смысл метода, как утверждает автор, не в том, чтобы точно

следовать установленным пропорциям, а в первую очередь уложиться в

60% обязательных расходов.

26.

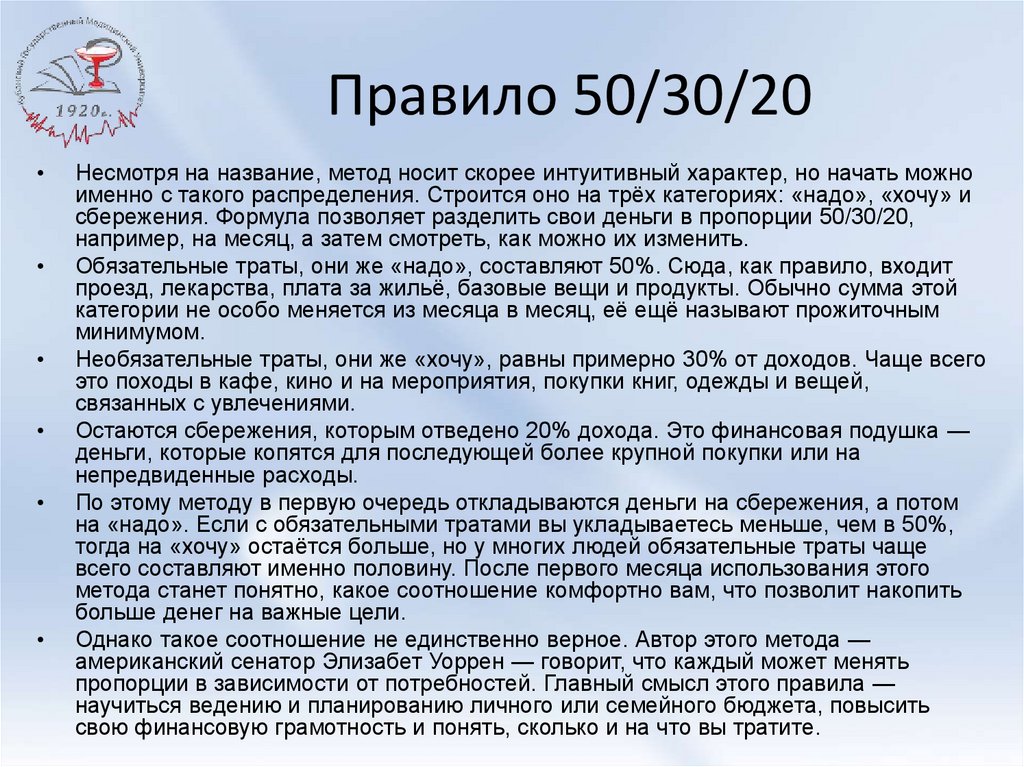

Правило 50/30/20Несмотря на название, метод носит скорее интуитивный характер, но начать можно

именно с такого распределения. Строится оно на трёх категориях: «надо», «хочу» и

сбережения. Формула позволяет разделить свои деньги в пропорции 50/30/20,

например, на месяц, а затем смотреть, как можно их изменить.

Обязательные траты, они же «надо», составляют 50%. Сюда, как правило, входит

проезд, лекарства, плата за жильё, базовые вещи и продукты. Обычно сумма этой

категории не особо меняется из месяца в месяц, её ещё называют прожиточным

минимумом.

Необязательные траты, они же «хочу», равны примерно 30% от доходов. Чаще всего

это походы в кафе, кино и на мероприятия, покупки книг, одежды и вещей,

связанных с увлечениями.

Остаются сбережения, которым отведено 20% дохода. Это финансовая подушка —

деньги, которые копятся для последующей более крупной покупки или на

непредвиденные расходы.

По этому методу в первую очередь откладываются деньги на сбережения, а потом

на «надо». Если с обязательными тратами вы укладываетесь меньше, чем в 50%,

тогда на «хочу» остаётся больше, но у многих людей обязательные траты чаще

всего составляют именно половину. После первого месяца использования этого

метода станет понятно, какое соотношение комфортно вам, что позволит накопить

больше денег на важные цели.

Однако такое соотношение не единственно верное. Автор этого метода —

американский сенатор Элизабет Уоррен — говорит, что каждый может менять

пропорции в зависимости от потребностей. Главный смысл этого правила —

научиться ведению и планированию личного или семейного бюджета, повысить

свою финансовую грамотность и понять, сколько и на что вы тратите.

27.

28.

29.

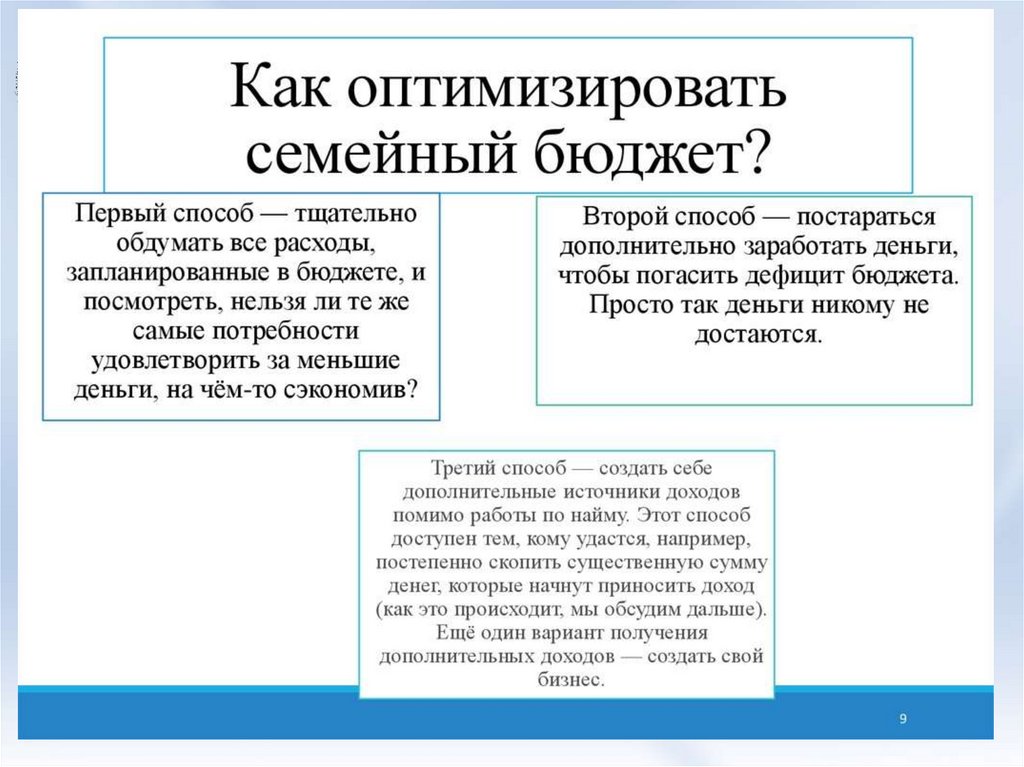

РекомендацииСуществует много способов и принципов распределения бюджета. Каждый из них

имеет свою структуру, правила и формулу расчёта. Одни подойдут для семьи, другие

— для личных трат, а какие-то идеальны для людей, у которых нет кредитов. У

каждого свои цели и результаты. Вы можете попробовать каждый вариант и выбрать

наиболее комфортный. Однако для всех методов есть общие правила, которые

помогут управлять финансами эффективнее:

Сначала направляйте деньги на обязательные расходы, без которых не сможете

прожить. Это позволит чувствовать себя в безопасности. Деньги вне этой статьи

расходов можно тратить дальше по приоритетности.

Пропорции, указанные в каждом методе, могут меняться и подстраиваться под

особенности вашей жизни.

Главное, для чего изобретены такие правила управления финансами, — это не только

суметь накопить нужную сумму, но и начать обращать внимание на свои доходы и

расходы, повышая финансовую грамотность.

Месяц — удобный срок, в течение которого можно анализировать и распределять

свой бюджет.

Каждый член семьи на примере любого из методов может научиться управлять

финансами. Это полезный навык, который можно развивать с самого детства.

Пользуйтесь наработками именитых финансистов или составьте свой способ

управления бюджетом. Не бойтесь экспериментировать в рамках дозволенного, и вы

сможете комфортно жить и не переживать о завтрашнем дне.

30.

Задача: планирование обязательныхрасходов

• Тариф за холодную воду составляет

18,70 руб/кубм , тариф за горячую воду

составляет 147,29 руб/кубм , тариф за

водоотведение – 35,14 руб/кубм .

Определите расходы семьи за месяц за

водоснабжение, если по показаниям

счетчиков семья потребила 6 куб м

холодной и 4 кубм горячей воды.

31.

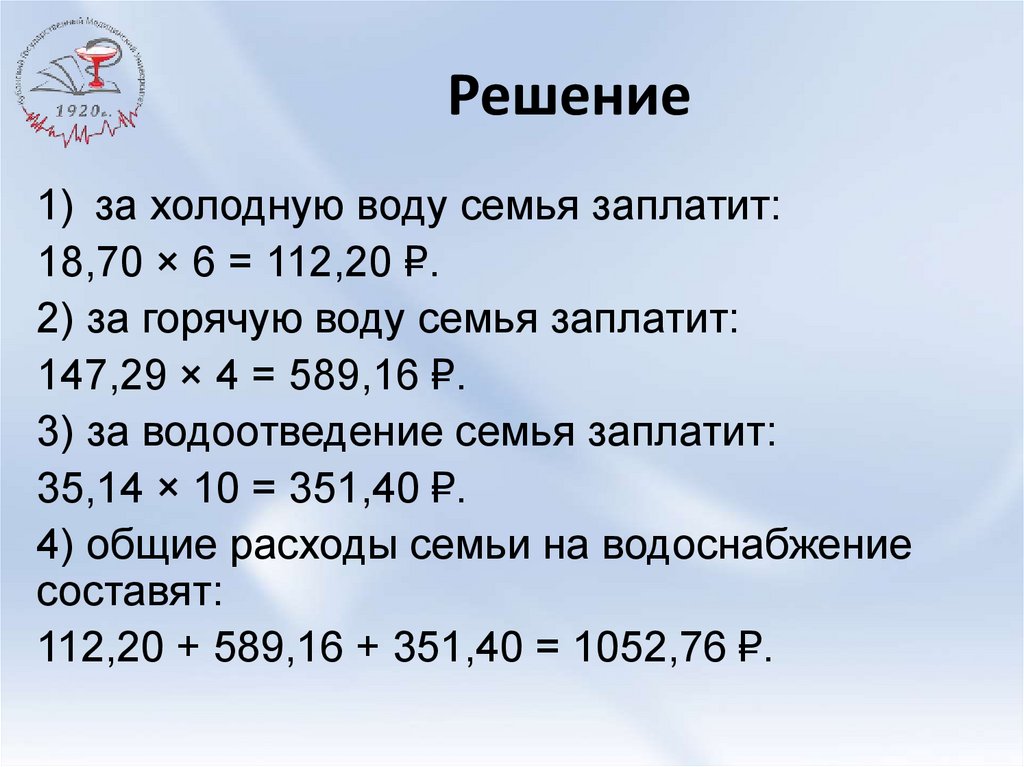

Решение1) за холодную воду семья заплатит:

18,70 × 6 = 112,20 ₽.

2) за горячую воду семья заплатит:

147,29 × 4 = 589,16 ₽.

3) за водоотведение семья заплатит:

35,14 × 10 = 351,40 ₽.

4) общие расходы семьи на водоснабжение

составят:

112,20 + 589,16 + 351,40 = 1052,76 ₽.

32.

• С коммунальными услугами, с которымсталкивается каждая семья. Чтобы снизить

коммунальные услуги, необходимо

экономно относиться к расходу ресурсов.

Кроме того, тарифы на коммунальные

услуги не постоянны и, как правило,

увеличиваются, что связано с инфляцией и

другими причинами.

33.

Задача: планированиесемейного бюджета

Заполните таблицу месячного бюджета семьи и рассчитайте семейные

накопления.

• Месячные доходы и расходы семьи следующие:

• начисленная зарплата отца составляет 57000 руб.; начисленная зарплата

матери – 42000 руб.;

• начисленная зарплата старшего сына – 28000 руб.;

• коммунальные платежи – 9700 руб.;

• на обеды во время работы семья тратит 15800 руб.;

• питание дома – 24300 руб.;

• расходы на одежду, обувь – 9300 руб.;

• проезд в общественном транспорте – 3900 руб.;

• бытовые расходы – 7100 руб.;

• развлечения, отдых – 14200 руб.;

• эксплуатация автомобиля – 9900 руб.;

• ежемесячные платежи по кредиту за мебель – 5500 руб.;

• ежемесячный перевод бабушке, живущей в другом городе, – 7500 руб.;

• прочие расходы – 2200 рублей.

34.

• Подоходный налог — основной вид прямыхналогов. Исчисляется в процентах от совокупного

дохода физических или юридических лиц за

вычетом документально подтвержденных

расходов, в соответствии с действующим

законодательством.

• Обычная ставка для НДФЛ — 13%. Это для

большинства доходов резидентов.

• Если размер дохода, полученного в течение года,

превышает сумму 5 миллионов рублей, сумма

такого превышения будет облагаться по ставке

15%.

35.

Решение• 1) Определяем полученную на руки

зарплату – учитываем необходимость

уплаты НДФЛ 13%

• Зарплата отца: 60000 × 0,87 = 52200 ₽.

• Зарплата матери: 40000 × 0,87 = 34800 ₽.

36.

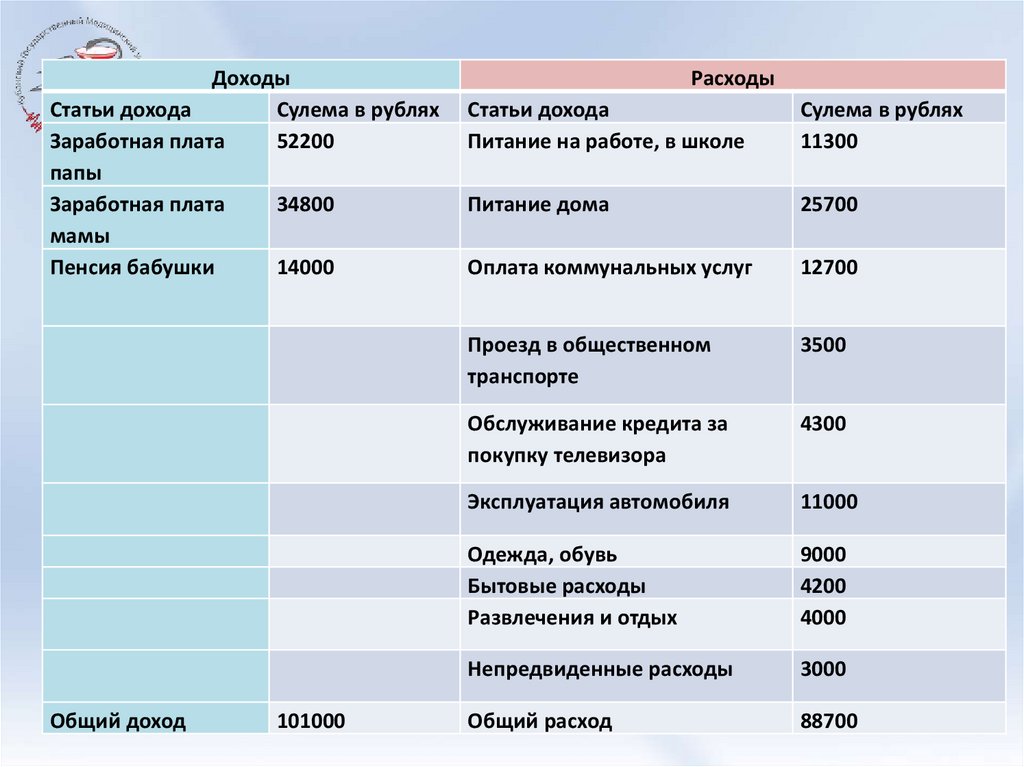

ДоходыСтатьи дохода

Сулема в рублях

Заработная плата

52200

папы

Заработная плата

34800

мамы

Пенсия бабушки

14000

Общий доход

101000

Расходы

Статьи дохода

Питание на работе, в школе

Сулема в рублях

11300

Питание дома

25700

Оплата коммунальных услуг

12700

Проезд в общественном

транспорте

3500

Обслуживание кредита за

покупку телевизора

4300

Эксплуатация автомобиля

11000

Одежда, обувь

Бытовые расходы

Развлечения и отдых

9000

4200

4000

Непредвиденные расходы

3000

Общий расход

88700

37.

• Накопления семьи за месяц составят:101000 – 88700 = 12300 рублей.

• Лайфхак: ежегодные траты можно разделить

на 12 и добавить в расходы каждого месяца,

тогда у вас не будет финансовой дыры от

большой траты раз в год. Важные цели,

требующие большого количества денег,

можно разбивать и откладывать на них

постепенно.

38.

• Целесообразно более детально разобрать затраты по ихпериодичности

• Постоянные. Продукты — это то, на что мы тратимся еженедельно

или даже ежедневно. Это может быть запланированный поход в

гипермаркет или импульсивное желание съесть что-то вкусное из

магазина у дома. При наличии автомобиля сюда входят траты на

бензин, при его отсутствии — расходы на общественный транспорт,

каршеринг и такси.

• Ежемесячные. К ним относятся коммунальные услуги, выплаты по

кредитам и оплата услуг связи и интернета, а также детские кружки

и спортивные абонементы.

• Ежегодные траты включают расходы на путешествия и отпуск,

оплату налогов, страховки.

• Переменные. К этой категории относятся ремонт или покупка

техники, приобретение новой одежды, лекарства, товары для дома

и быта.

• Сезонные. Сюда входит зимняя и летняя одежда, зимняя резина

для автомобилей, обогреватели или кондиционеры, а также путёвки

в санаторий или детский лагерь.

39.

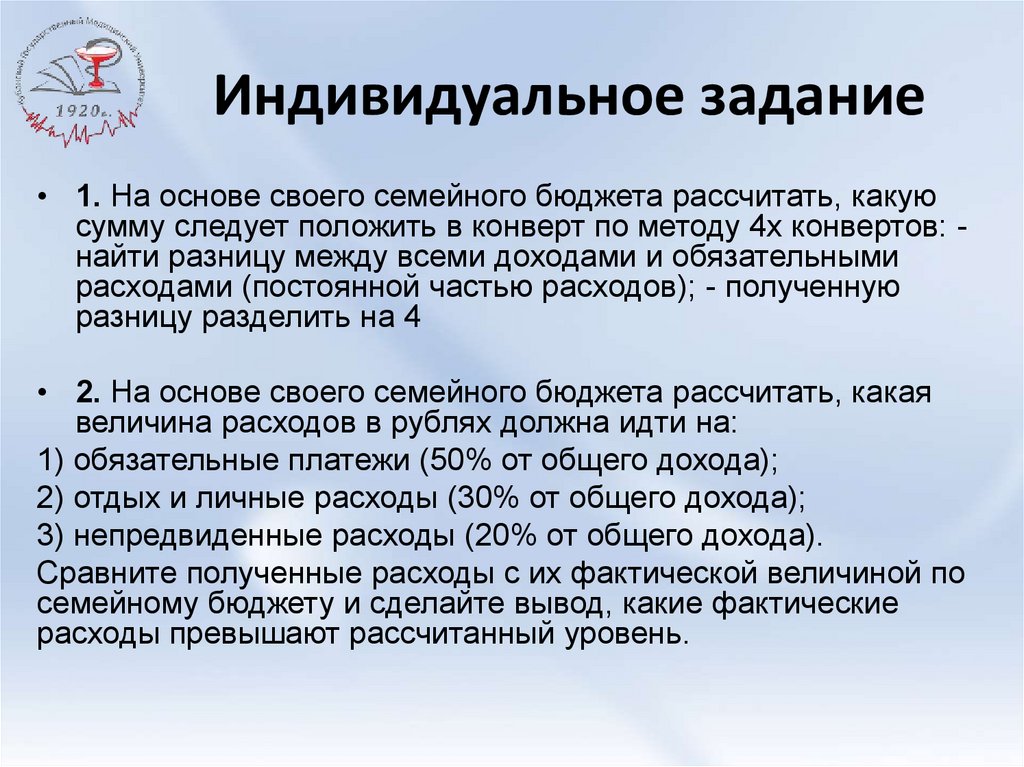

Индивидуальное задание• 1. На основе своего семейного бюджета рассчитать, какую

сумму следует положить в конверт по методу 4х конвертов: найти разницу между всеми доходами и обязательными

расходами (постоянной частью расходов); - полученную

разницу разделить на 4

• 2. На основе своего семейного бюджета рассчитать, какая

величина расходов в рублях должна идти на:

1) обязательные платежи (50% от общего дохода);

2) отдых и личные расходы (30% от общего дохода);

3) непредвиденные расходы (20% от общего дохода).

Сравните полученные расходы с их фактической величиной по

семейному бюджету и сделайте вывод, какие фактические

расходы превышают рассчитанный уровень.

40.

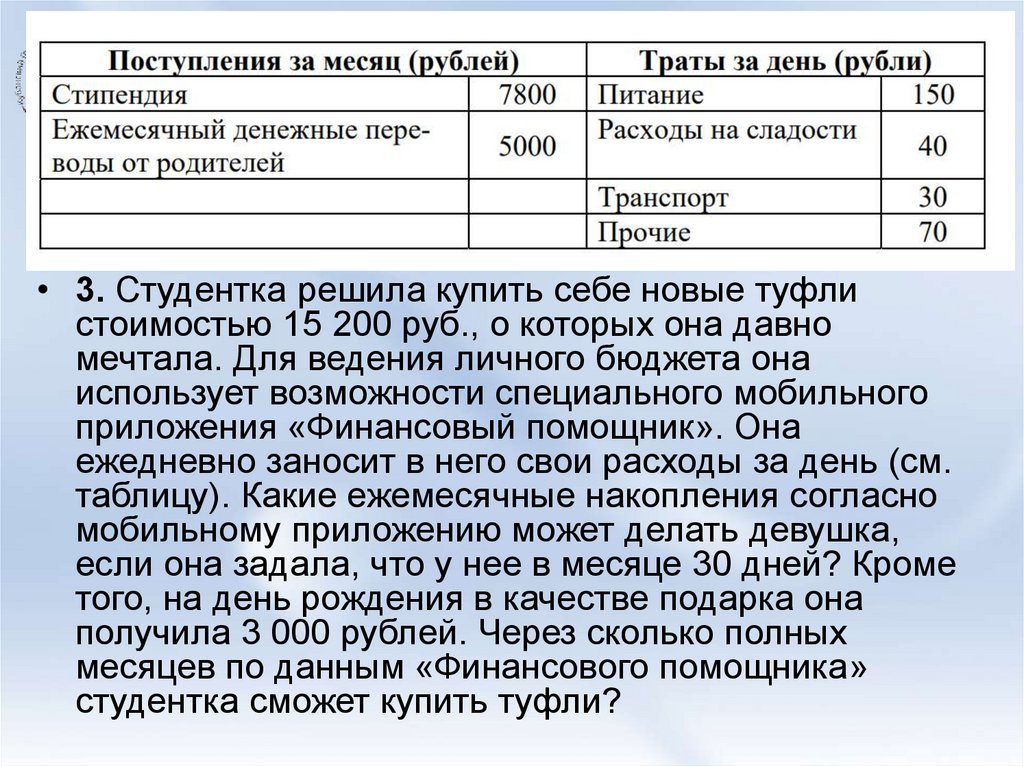

• 3. Студентка решила купить себе новые туфлистоимостью 15 200 руб., о которых она давно

мечтала. Для ведения личного бюджета она

использует возможности специального мобильного

приложения «Финансовый помощник». Она

ежедневно заносит в него свои расходы за день (см.

таблицу). Какие ежемесячные накопления согласно

мобильному приложению может делать девушка,

если она задала, что у нее в месяце 30 дней? Кроме

того, на день рождения в качестве подарка она

получила 3 000 рублей. Через сколько полных

месяцев по данным «Финансового помощника»

студентка сможет купить туфли?

Финансы

Финансы