Похожие презентации:

Как делать инвестиции?

1.

Муниципальное казенное общеобразовательное учреждение«Бородинская средняя общеобразовательная школа»

муниципального образования Киреевский район

Работа

предназначена

для проведения

кружка по

основам

финансовой

грамотности.

Учитель:

Трубицына И.В.

Как делать

инвестиции

2.

ИнвестицииИнвестиции –

приобретение

активов с

целью

получения

дохода в

будущем.

Инвестиции – это денежные средства,

ценные бумаги, иное имущество, в том

числе имущественные права, имеющие

денежную оценку, вкладываемые в объекты

предпринимательской деятельности в

целях получения прибыли или достижения

полезного эффекта.

3.

Шаги к успешныминвестициям

Шаг 1. Определить свои инвестиционные

предпочтения.

Шаг 2. Выбрать стратегии инвестирования.

Шаг 3. Сформировать инвестиционный

портфель.

Шаг 4. Перебалансировать свой портфель.

4.

Шаг 1.Определить свои

инвестиционные предпочтения

Нужно дать четкие ответы на следующие

вопросы:

Какова цель инвестирования?

Чем конкретнее ответите на этот вопрос, тем

точнее сможете выбрать, куда вложить

деньги.

Какие суммы и с какой периодичностью я хочу

инвестировать?

Некоторые активы (недвижимость)

невозможно приобрести, имея небольшую

сумму. А другие (пополняемый депозит)

отлично подходят для регулярных небольших

инвестиций.

5.

Шаг 1.Определить свои

инвестиционные предпочтения

На какой срок я хочу инвестировать?

Чем меньше срок инвестиций, тем меньше риска вы

можете себе позволить.

В случае неуспеха вы рискуете не только лишиться

прибыли, но и потерять часть вложенных средств.

На какие потери я готов пойти?

Высокого дохода без высокого риска не бывает.

Поэтому надо четко понимать, с какими потерями вы

готовы смириться.

Чтобы лучше понять свое отношение к риску, можно

задать вопрос по другому: сколько процентов от

вложенной суммы я готов потерять без сожаления?

Чем меньше это число, тем более консервативной

должна быть ваша стратегия. Тогда в ней будут

преобладать инструменты с низким риском.

6.

Шаг 1.Определить свои

инвестиционные предпочтения

Какой опыт инвестирования у меня есть?

Опытные инвесторы советуют начинать

вложения с более простых инструментов.

Отточив на них навыки, и получив хотя бы

первый положительный результат, можно

переходить к более сложным, рискованным

инструментам.

7.

Шаг 2.Выбрать стратегии

инвестирования

Инвестиционная стратегия - общий подход к

формированию и управлению

инвестиционным портфелем, учитывающий

цели и горизонт инвестирования, отношение

инвестора к риску и т.п.

Многие люди инвестируют. не сформулировав

четко свои предпочтения, и выбирают одну из

двух крайностей.

Стратегии инвестирования

сверхконсервативная

(все деньги лежат на депозите)

сверхагрессивная (все деньги вложены

в актив, обещающий высокий доход)

8.

Шаг 2.Выбрать стратегии

инвестирования

Но есть множество стратегий, которые

используют сбалансированное соотношение

риска и ожидаемого дохода. У этих стратегий

общая черта – они включают в себя

несколько видов активов для уменьшения

рисков и получения прибыли.

В зависимости от

ваших

предпочтений

меняется лишь их

соотношение

80%: 20%, или

30% на 70%, или

30%:30%: 40%.

9.

Шаг 2.Выбрать стратегии

инвестирования

Например, многие банки делают комбинированное

предложение своим клиентам: депозит + ПИФ.

Если вы приемлете умеренный риск, то

существенная часть (например, 80%) ваших

накоплений останется на депозите, а оставшуюся

сумму (20%) вы положите в ПИФ.

Если вы готовы брать на себя больше риска, то доля

вложений в ПИФ возрастет, например до 70%, тогда

на депозите останутся лишь 30% средств.

Более сложные

стратегии включают

больше разных видов

активов.

10.

Шаг 2.Выбрать стратегии

инвестирования

Более сложные стратегии включают больше

разных видов активов.

Например, депозиты - 20%, акции - 30% ,

недвижимость – 50%.

Но принцип выбора активов остается тем

же: надо добиться наилучшего баланса риска

и дохода.

11.

Шаг 3.Сформировать инвестиционный

портфель

Теперь нужно определить конкретные

инструменты, в которые вы будете вкладывать

деньги в рамках выбранной стратегии.

Например, в вашу стратегию входят вложения в

банковский депозит.

Вы должны выбрать подходящие условия депозита.

(срок, валюту, различные опции), а также банк,

который предложит вам самую высокую ставку и

удобство обслуживания.

Если у вас достаточно большая сумма, то вы можете

разделить свои вложения на несколько депозитов с

разными условиями и в различных банках.

12.

Шаг 3.Сформировать инвестиционный

портфель

Возможность для выбора конкретных

инструментов есть практически у всех видов

активов.

Например, в фондовый рынок вы можете

инвестировать напрямую (через брокера) или через

ПИФ. Вложиться в золото можно через обезличенные

металлические счета, покупку слитков, монет и т.д.

Разместив свои накопления в конкретные

инструменты, вы тем самым сформируете

свой инвестиционный портфель.

13.

Шаг 3.Сформировать инвестиционный

портфель

Зная точную сумму, вложенную в каждый

актив, вы можете рассчитать его долю в

портфеле в процентах от общей суммы

вложений.

Например, из 50 000 рублей вы вкладываете 10 000 в

ПИФ. Это означает, что его доля в портфеле составляет

20%. Проведя такие расчеты для каждого инструмента,

вы будете четко знать структуру портфеля и сможете

проверить его соответствие своей инвестиционной

стратегии.

14.

Шаг 3.Сформировать инвестиционный

портфель

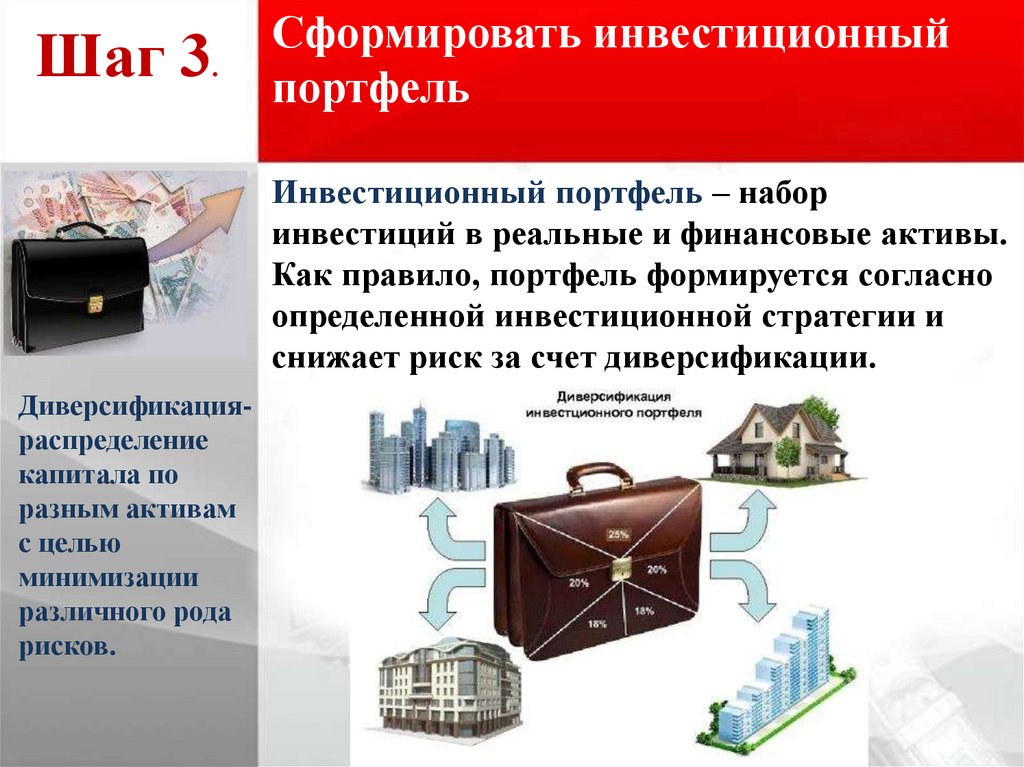

Инвестиционный портфель – набор

инвестиций в реальные и финансовые активы.

Как правило, портфель формируется согласно

определенной инвестиционной стратегии и

снижает риск за счет диверсификации.

Диверсификацияраспределение

капитала по

разным активам

с целью

минимизации

различного рода

рисков.

15.

Шаг 4.Перебалансировать свой портфель

В мире финансов постоянно что-то меняется:

цены на золото, курсы валют, процентные

ставки по депозитам. Поэтому, с учетом новой

информации, можно пересмотреть свой

портфель. Слишком частая перебалансировка

несет дополнительные издержки: комиссии

финансовым посредникам, потраченное время

на отслеживание новостей и др.

Как часто перебалансировать свой

портфель – решать

вам.

16.

Шаг 4.Перебалансировать свой портфель

Эксперты рекомендуют это делать не реже одного раза в

год.

За это время могут измениться ваши предпочтения,

цели, отношение к риску, появится новая информация,

новый опыт. Поэтому, хотя бы раз в год надо проходить

первые два шага, и, если понадобиться, поменять свою

инвестиционную стратегию.

Кроме того, по итогам года какие-то активы, входящие в

ваш портфель, окажутся более доходными, чем другие.

Это значит, что доля более успешных инструментов в

портфеле автоматически вырастет, а а доля менее

успешных – упадет.

Вам надо оценить, насколько изменившийся портфель

соответствует вашей новой стратегии.

Если нет, то надо вернуться к третьему шагу

и добавить, или убрать инструменты из

своего портфеля.

17.

Шаг 4.Перебалансировать свой портфель

Многие упускают из виду тот факт, что с каждым годом

срок, к которому вы решили накопить определенную

сумму, становится меньше. При приближении «отчетной

даты» имеет смысл постепенно уменьшать

рискованность своего портфеля.

Например, в 2014 г. вы поставили цель накопить к

2020г. первоначальный взнос на покупку квартиры по

ипотеке. Исходя из 6- летнего срока вложений, вы

выбрали рискованную стратегию: инвестируя 80%

сбережений в акции. Если через год ваши инвестиции

не оправдали ожиданий по доходности, то у вас есть

еще пять лет, чтобы исправить положение.

Если же в 2019г. вы останетесь с прежней

стратегией, то рискуете потерять весь

доход, который удалось накопить к тому

моменту.

18.

Ошибка американскихпенсионеров

Глобальный финансовый кризис 2007-2008 гг. называют

самым тяжелым со времен великой депрессии 30-х годов

прошлого века. Из-за падения американского фондового

рынка на 40% многие инвесторы в США понесли

существенные потери.

Но обиднее всего было тем, кто в конце кризисного

2008г. вышел на пенсию и до последнего дня держал

часть своих пенсионных накоплений в акциях.

Буквально за год сумма накоплений, а значит и размер

пенсии, снизились на 10-20% (при доле акций в

портфеле от 25 до 50%).

Почему американские пенсионеры остались на

«голодном пайке»?

Они проигнорировали одно важное правило:

вкладывать акции имеет смысл только на длительный

срок. Когда до выхода на пенсию оставалось менее двух

лет, акции следовало вообще исключить из портфеля.

19.

Типичные ошибкиинвесторов

Инвестируют в сложные рискованные

инструменты не имея опыта

Сколько времени нужно, чтобы выучить новый

язык? У полиглотов это занимает недели, у

обычных людей – годы.

В мире финансов и инвестиций существует свой

профессиональный язык, который надо изучать и

постоянно в нем практиковаться.

Если вы начнете сразу с продвинутого уровня, то

рискуете наделать ошибок.

А в инвестициях цена ошибки особенно высока: это

потерянные деньги.

20.

Типичные ошибкиинвесторов

Стремятся повторить чужой успех

В том, чтобы учиться у других, ничего плохого нет.

Но если вы хотите просто копировать чьи-то

удачные инвестиции, вряд ли из этого получиться

что-то хорошее. Причина проста: чужой успех

состоялся в прошлом, а вам нужно принимать

решение об инвестициях, которые принесут доход в

будущем.

21.

Типичные ошибкиинвесторов

Используют заемные средства для

инвестирования

Безусловно, никто не запрещает использовать для

инвестиций деньги, взятые в кредит.

Однако, это очень рискованно, ведь вам нужно

заработать доходность выше ставки по кредиту.

Если это не удастся, то небольшие потери по

инвестициям обернутся огромными убытками с

учетом необходимости возвращать кредит.

Это игра по большим ставкам, и в ней часто терпят

неудачу даже профессионалы.

22.

Типичные ошибкиинвесторов

Принимают спонтанные решения

В личных финансах особенно актуальна поговорка:

«Семь раз отмерь, один раз отрежь».

Даже после долгого обдумывания, важные решения

принимать нелегко.

Если же вы решаете приобрести актив или

избавиться от него только на основе яркого

впечатления, свежей новости или сильной эмоции,

вряд ли потом вы сами одобрите свой выбор.

23.

Типичные ошибкиинвесторов

Ждут быстрого эффекта от инвестиций

В погоне за высоким доходом, многие люди

инвестируют в рискованные активы и быстро

разочаровываются, когда видят первые убытки.

Это не всегда означает, что активы выбраны

неверно. Просто терпения и опыта часто не

хватает.

В такой ситуации важнее всего заранее определить

свое отношение к риску, и помнить, что инвестиции

тем и отличаются, что делаются на длительный

срок.

24.

Типичные ошибкиинвесторов

Инвестируют в «модные» активы

Мы часто слышим истории про то, ка кто-то

заработал огромные деньги, вовремя инвестировав

в золото, элитную недвижимость, акции новых

компаний…

Сразу возникает желание присоединиться к

счастливчикам, купив «горячий» актив. К

сожалению, чаще всего, такой подход приводит к

неудаче, поскольку ни один актив, даже самый

«модный», не может постоянно приносить высокий

доход.

25.

ВопросыВ чем цель инвестирования?

Какие активы могут входить в

инвестиционный капитал?

В чем преимущества и недостатки

инвестирования в реальные и финансовые

активы?

Какие активы могут входить в

инвестиционный капитал?

Как определить свои инвестиционные

предпочтения?

Как вы полагаете, почему инвесторам

рекомендуют пересматривать свои

вложения не реже одного раза в год?

26.

Источники1. Чумаченко В.В., Горяев А.П. «Основы финансовой

грамотности», М.: «Просвещение», 2017г.

2.https://zen.yandex.ru/media/id/5d14b0ac7a7db000b0e816a0/c

hto-takoe-diversifikaciia5dcc46afee79f72ab47fa784?utm_source=serp

Финансы

Финансы