Похожие презентации:

Упрощенная система налогообложения. УСН 2024 год

1.

Упрощенная системаналогообложения

• Налогообложение осуществляется в соответствии с гл. 26.2

НК РФ

• Это

один

из

налоговых

режимов,

который

подразумевает особый порядок уплаты налогов и

ориентирован на представителей малого и среднего

бизнеса.

• УСН введена Федеральным законом от 24.07.2002 N 104ФЗ.

• Переход к упрощенной системе налогообложения или

возврат

к

иным

режимам

налогообложения

осуществляется организациями и индивидуальными

предпринимателями добровольно в порядке.

2.

ПлательщикиПлательщиками

налога

признаются

юридические лица, а также индивидуальные

предприниматели,

начинающие

свою

профессиональную коммерческую деятельность.

3.

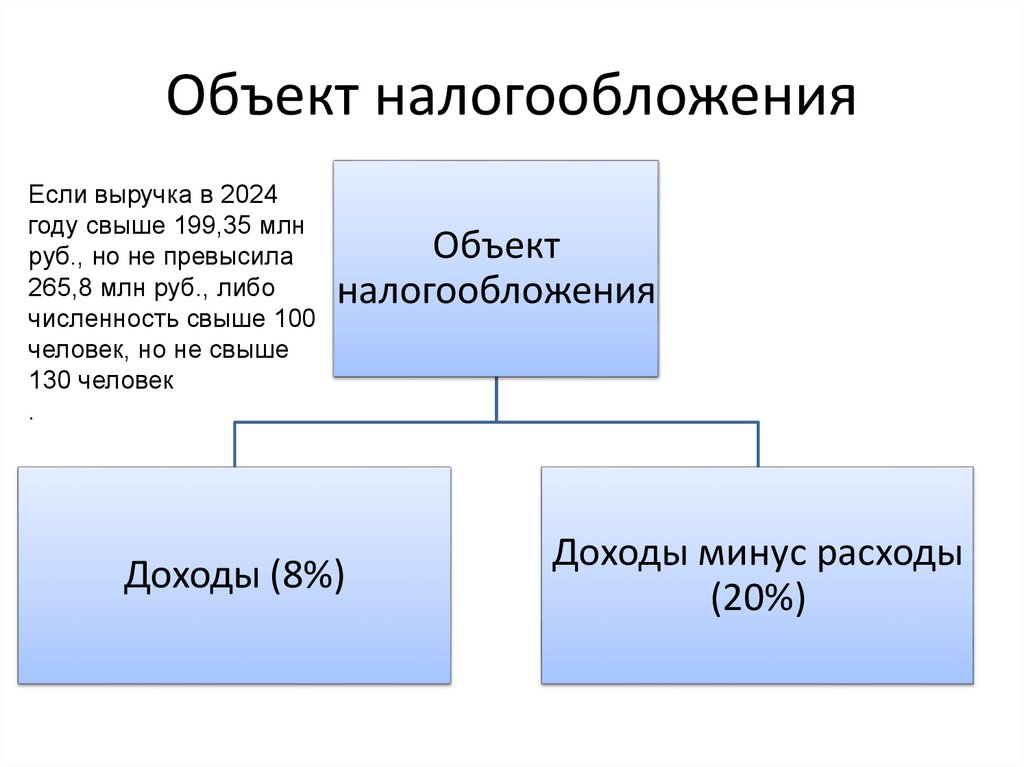

Объект налогообложенияВ

рамках

УСН

можно

выбрать

объект

налогообложения доходы или доходы, уменьшенные на

величину произведенных расходов.

Налоговая ставка будет зависеть от выбранной базы

налогообложения (доход или доход, уменьшенные на

расход), а также от размера выручки и показателя

среднесписочной численности.

Сменить объект налогообложения возможно только

со следующего года, письменно уведомив об этом

налоговый орган до 31 декабря.

4.

Объект налогообложенияЕсли выручка в 2024

году не превысила

199,35 млн руб., а

численность не свыше

100 человек.

Объект

налогообложения

Доходы (6%)

Доходы минус расходы

(15%)

5.

Объект налогообложенияЕсли выручка в 2024

году свыше 199,35 млн

руб., но не превысила

265,8 млн руб., либо

численность свыше 100

человек, но не свыше

130 человек

.

Объект

налогообложения

Доходы (8%)

Доходы минус расходы

(20%)

6.

Лимит выручки и стоимости ОС для переходана УСН

Максимальный доход по УСН для организаций

и ИП с 2021 года не должен превышать 200 млн

руб. В противном случае право на применение

системы налогообложения УСН теряется. Это

означает, что по итогам каждого отчетного

(квартал) и налогового (год) периода в 2024 году

плательщик на УСН должен сравнивать свои

доходы с предельным доходом. Для этого нужно

сложить свои доходы от реализации и

внереализационные доходы, признанные по

«кассовому» методу и отраженные в Книге учета

доходов и расходов.

7.

ПродолжениеНалогоплательщик УСН, у которого в 2024 году

превышен предел доходов, перестает быть на этой

системе с 1-го числа квартала, в котором это

превышение допущено. Он переходит к уплате налогов

по ОСН или ПСН, если условия деятельности позволяют

применять этот специальный налоговый режим.

8.

Лимит стоимости ОСПредельная стоимость основных средств в 2024 году

составляет 150 млн. руб. Чтобы определить остаточную

стоимость основных средств необходимо:

выделить имущество, которое считается амортизируемым по

правилам главы 25 Налогового кодекса РФ;

рассчитать остаточную стоимость по правилам бухучета.

если планируете переход на УСН, считайте остаточную

стоимость на 1 октября. Уже работаете на УСН, тогда следует

проверять лимит по итогам каждого отчетного (налогового)

периода.

после перехода на УСН в книге учета доходов и расходов

фиксируется остаточная стоимость основных средств по

правилам налогового учета.

9.

Новое в УСН с 2024 годаМинэкономразвития России своим приказом от 23

октября 2024 г № 730 установила новые значения

коэффициентов-дефляторов на 2024 год. Для различных

налоговых режимов установлены следующие значения

коэффициентов-дефляторов: для целей исчисления УСН –

1,329. За период 2017 по 2019 годы индексация

предельной базы по доходам на УСН была

приостановлена, а на период 2020 года значение этого

коэффициента – 1. В 2021 году этот коэффициент был

равен – 1,032, в 2022 году – 1,096, а в 2023 году – 1,257.

10.

Порядок перехода на УСН в 2024 годуЗначение коэффициента-дефлятора будет использовано

налогоплательщиками, которые захотят перейти на УСН, но только

начиная с 2024 года. Для перехода на УСН с 2024 года необходимо

выполнение ряда критериев (условий) в 2023 году. Так, в

частности, для перехода организации на УСН с 2024 года

организации необходимо, чтобы по итогам девяти месяцев 2023

года ее доход, исчисленный с начала года нарастающим итогом,

не превысил 112,5 млн рублей (150 млн руб. : 12 * 9), о чем

сказано в пункте 2 статьи 346.12 НК РФ. Поэтому для тех, кто

планирует перейти на УСН в 2024 году, его доходы за девять

месяцев 2023 года не должны превышать 112,5 млн рублей * 1,329

= 149,5 млн. руб.

11.

Порядок применениякоэффициента

Скорректировать

свой

доход

на

величину

коэффициента-дефлятора в размере 1,329 необходимо будет

тем, кто будет переходить на УСН в 2024 году. В этом случае его

доход, исчисленный с начала 2023 года нарастающим итогом,

не должен превысить 149,5 млн рублей (150 млн руб. : 12 * 9 *

1,329). В сумму совокупного дохода входят суммарные

поступления в виде выручки от продажи товаров, продукции,

выполнения работ и оказания услуг; внереализационные

доходы, а также авансовые платежи, поступившие на

расчетный счет либо в кассу в счет предстоящих обязательств

по договору.

12.

Утрата права использования УСНОрганизация теряет право на применение УСН, если

его доход, исчисленный с начала года, превысит 200 млн

рублей. При этом для организаций, чей доход превысит 150

млн руб., но будет менее 200 млн руб., ставка налога

увеличивается с 6 до 8 %, если в качестве объекта

налогообложения используют «доходы»; если же в

организации в качестве объекта налогообложения

использует «доходы минус расходы», то ставка налога

увеличивается с 15 до 20 %.

13.

ПродолжениеПри этом в 2024 году организация будет вправе

применить значение повышающего коэффициента к

предельной базе по доходу в сумме 150 млн рублей и 200 млн

рублей. В этом случае сумма скорректированного дохода,

которая дает организации право сохранить ставки 6 и 15%,

составит 199,35 млн рублей (150 млн руб. * 1,329). А для

сохранения УСН – 265,8 млн. руб. (200 млн. руб. * 1,329).

14.

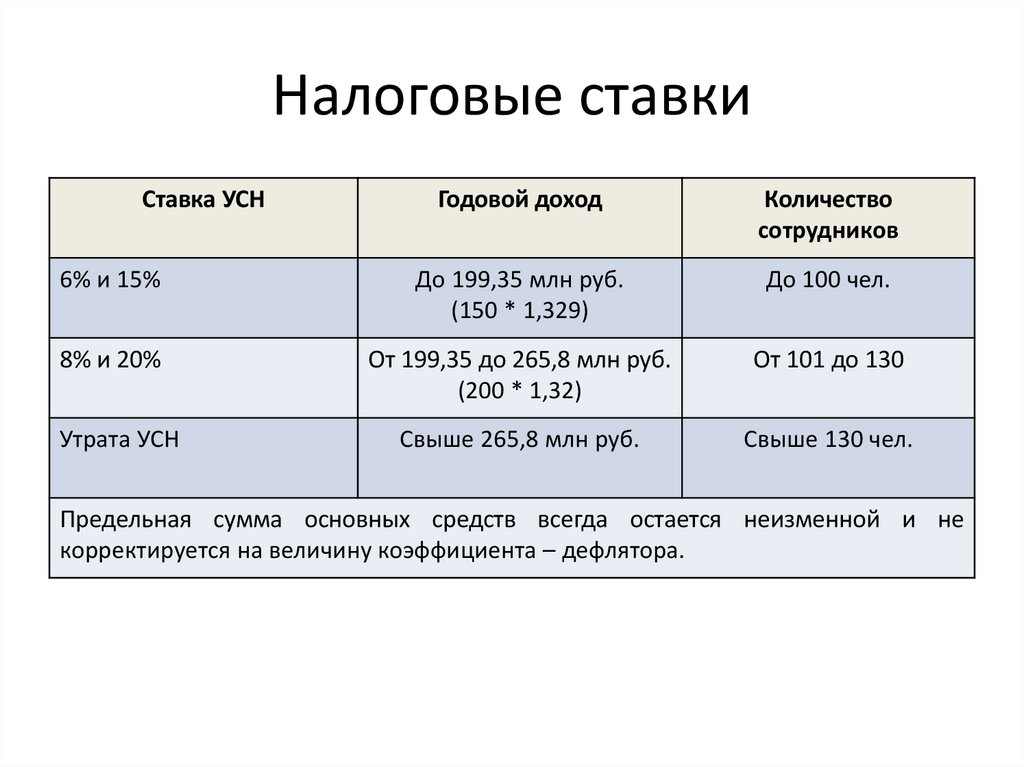

Налоговые ставкиСтавка УСН

Годовой доход

Количество

сотрудников

6% и 15%

До 199,35 млн руб.

(150 * 1,329)

До 100 чел.

8% и 20%

От 199,35 до 265,8 млн руб.

(200 * 1,32)

От 101 до 130

Утрата УСН

Свыше 265,8 млн руб.

Свыше 130 чел.

Предельная сумма основных средств всегда остается неизменной и не

корректируется на величину коэффициента – дефлятора.

15.

Диапазон налоговых ставок• При объекте налогообложения «доходы» ставка составляет 6%.

Налог уплачивается с суммы доходов. Законами субъектов РФ

ставка может быть снижена до 1%.

• Если объектом налогообложения являются «доходы минус

расходы», ставка составляет 15%. В этом случае для расчёта

налога берётся доход, уменьшенный на величину расхода. При

этом региональными законами могут устанавливаться

дифференцированные ставки налога по УСН в пределах от 5 до

15 процентов. Пониженная ставка может распространяться на

всех налогоплательщиков, либо устанавливаться для

определённых категорий.

16.

Региональные налоговые ставкиНапример, согласно закону Республики Крым от 26

октября 2016 года № 293-ЗРК/2016 ставка для УСН на его

территориях в 2017 – 2021 годах составит:

• 4% – с доходов;

• 10% – с доходов за вычетом затрат.

Действие пониженных ставок продлено и на 2024 год.

17.

Налоговые ставки в МосквеСтавка УСН для объекта «доходы минус расходы»

понижена до 10% в отношении таких видов деятельности,

как:

• обрабатывающие производства;

• спортивная деятельность;

• деятельность по разведению животных и растений;

• социальные услуги, для этих видов.

При этом такой льготный вид деятельности должен

приносить от 75 процентов выручки за весь налоговый

период.

18.

Не могут применять УСН• банки,

ломбарды,

инвестфонды,

страховщики,

НПФ,

профессиональные участники рынка ценных бумаг, микрофинансовые

организации;

• организации, имеющие филиалы;

• казенные и бюджетные учреждения;

• организации, проводящие и организующие азартные игры;

• иностранные организации;

• организации - участники соглашений о разделе продукции;

• организации и ИП, производящие и реализующие ювелирные

изделия (начиная с 1 января 2023 года).

19.

Не могут применять УСН также организации ииндивидуальные предприниматели:

производящие подакцизные товары (алкогольная и табачная продукция,

легковые автомобили, бензин, дизтопливо и др.);

• добывающие

и

реализующие

полезные

ископаемые,

кроме

общераспространенных, таких как песок, глина, торф, щебень, строительный

камень;

• перешедшие на единый сельхозналог;

• имеющие более 100 работников (с 01.01.2021 г. более 130 работников);

• производящие и реализующие ювелирные изделия (начиная с 1 января 2023

года).

• не сообщившие о переходе на УСН в сроки и в порядке, установленные

законом.

УСН также не распространяется на деятельность частных нотариусов,

адвокатов, учредивших адвокатские кабинеты, другие формы адвокатских

образований.

20.

Исключение по подакцизнымтоварам

Организации и ИП могут применять УСН:

1) если выращивают виноград, который с 2020

года стал подакцизным товаром;

2) изготавливают из винограда собственного

производства вино, шампанское, виноматериалы и

виноградное сусло.

Ранее все производители подакцизных

товаров применять УСН не могли.

21.

Уплата УСН заменяет налоги- Налога на прибыль организаций;

- Налога на добавленную стоимость;

- Налога на имущество организаций. Но с 1.01.2015

года для организаций, применяющих УСН,

устанавливается обязанность платить налог в

отношение объектов недвижимости, налоговая

база по которым определяется исходя из их

кадастровой стоимости.

22.

ПродолжениеПрименение УСН не освобождает от

исполнения

функций

по

исчислению,

удержанию и перечислению НДФЛ с

заработной платы сотрудников.

23.

Порядок перехода на УСНДобровольная процедура перехода. Существует два

варианта:

• 1. Переход на УСН одновременно с регистрацией ИП,

организаций. Уведомление может быть подано вместе с

пакетом документов на регистрацию.

• 2. Переход на УСН с иных режимов налогообложения

Переход на УСН возможен только со следующего календарного

года. Уведомление необходимо подать не позднее 31 декабря

24.

Порядок исчисления налогаРасчет

налога

следующей формуле:

производится

по

Сумма налога=Ставка налога*Налоговая база

25.

ПродолжениеЗаконами регионов для бизнесменов не исключена и ставка в 0%. Но в

том случае, если предприниматели зарегистрированы после того, как

соответствующие льготные положения были приведены в действие. Кроме того,

есть еще условия.

Эти ИП должны вести свою деятельность в таких сферах:

• социальная;

• научная;

• производственная;

• различные бытовые услуги.

Причем более конкретные занятия должны быть прописаны субъектами

РФ в соответствующих законах. При этом для перечисленных выше сфер по

итогам налогового периода поступления от соответствующей деятельности

должны составить от 70% в общей массе доходов. Вдобавок, регионы могут

вводить дополнительные ограничения для применения нулевой ставки 0%.

26.

Минимальный налогМинимальный налог исчисляется по

формуле:

( Доходы – Расходы ) × Ставка УСН < Доходы

× 1%

27.

Продолжение1% – это минимальный налог от всех доходов на УСН

за налоговый период. Причем разницу между ним и

обычным порядок расчета можно:

• учесть в будущем периоде;

• отнести в состав убытка, если таковой имел место.

• также при уплате минимального налога можно

снизить его на сумму авансовых отчислений по

УСН.

28.

Отчетный и налоговый периодыНалоговый период – 1 год

Отчетный периоды – квартал; полугодие;

девять месяцев.

Организации уплачивают налог и авансовые

платежи по месту своего нахождения, а

индивидуальные предприниматели - по

месту своего жительства.

29.

Сроки уплаты налогаСроки уплаты авансовых платежей по единому налогу

следующие:

• по итогам первого квартала - 28 апреля;

• по итогам полугодия - 28 июля;

• по итогам девяти месяцев - 28 октября.

Сам единый налог рассчитывают по итогам года,

учитывая при этом все уже внесенные поквартально

авансовые платежи. Срок уплаты налога на УСН по итогам

2024 года:

• до 28 марта 2025 года для организаций;

• до 28 апреля 2025 года для ИП.

30.

Налоговые льготыЛьготы данным режимом налогообложения

не предусмотрены

31.

Налоговая ответственностьПри задержке подачи декларации на срок более 10

рабочих дней могут быть приостановлены операции по счету.

Опоздание со сдачей отчетности влечет за собой штраф в

размере: от 5% до 30% суммы неуплаченного налога за каждый

полный либо неполный месяц просрочки, но не менее 1000 руб.

Задержка платежа грозит взысканием пеней. Размер пени

рассчитывается как процент, который равен 1/300 ставки

рефинансирования, от перечисленной не в полном объеме либо

частично суммы взноса, либо налога за каждый день просрочки.

За неуплату налога предусмотрен штраф в размере

от 20% до 40% суммы неуплаченного налога.

32.

Страховые взносы для ИП на УСН с 2024 годаФедеральный закон от 31 июля 2023 года №389-ФЗ внес

изменения в статью 430 НК РФ и установил величину фиксированных

взносов для индивидуальных предпринимателей на 2024 год. В 2024

году ИП на УСН будут платить страховые взносы «за себя» в размере

49 500 рублей, что примерно на 4 000 рублей больше, чем в 2023 году

(45 842 руб.).

Эти суммы нужно будет перечислить не позднее 31 декабря

2024 года. ИП, чьи доходы за год превысили 300 000 руб., должны

будут заплатить еще и дополнительные пенсионные взносы. Ставка

взносов – 1% с доходов, превышающих 300 000 руб. Срок уплаты – не

позднее 1 июля 2025 года. Взносы на ОПС не могут быть больше 277

571 руб.

Финансы

Финансы