Похожие презентации:

Анализ финансового положения и финансовых результатов на примере ПАО «Ростелеком». Аналитическая записка

1. Анализ финансового положения и финансовых результатов на примере ПАО «Ростелеком». Аналитическая записка

Выполнила:Карабанова Юлия, группа

Ф216з

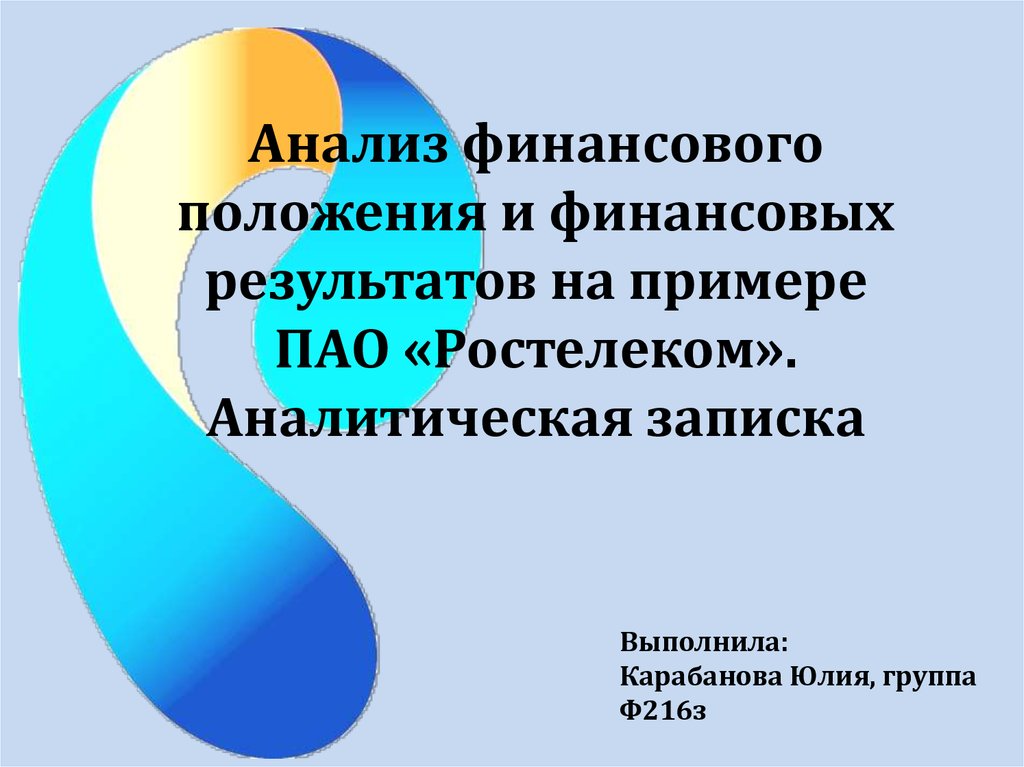

2. Общая оценка структуры активов и их источников

Таблица 1№ п/п

1

1

Наименование показателя

2

Общая стоимость активов организации - Валюта

баланса

Алгоритм

расчета

Значение на

начало периода

3

4

1100+1200

Значение на Изменения за

конец периода

период

5

6

549 457 406

569 820 495

20 363 089

477 090 267

509 443 402

32 353 135

Стоимость внеоборотных (иммобилизованных)

активов (средств) или недвижимых

1100

3

Стоимость оборотных (мобильных) активов (средств)

1200

71 965 609

60 377 093

-11 588 516

4

Стоимость материальных оборотных средств

1210+1220

3 656 156

3 902 071

245 915

5

Величина собственного капитала организации

1300

269 103 554

279 905 763

10 802 209

6

Величина заемного капитала

1400+1500

286 952 322

289 914 732

2 962 410

7

Величина собственных средств в обороте

1300-1100

-207 986 713

-229 537 639

-21 550 926

8

Размер текущих обязательств

1510+1520+1550

108 112 267

116 944 250

8 831 983

9

Рабочий капитал

1200-1500

-47 342 181

-68 526 510

-21 184 329

10

Удельный вес собственного капитала в общей

стоимости активов

0,48

0,49

0,01

2

1300/1600 или

1300/1700

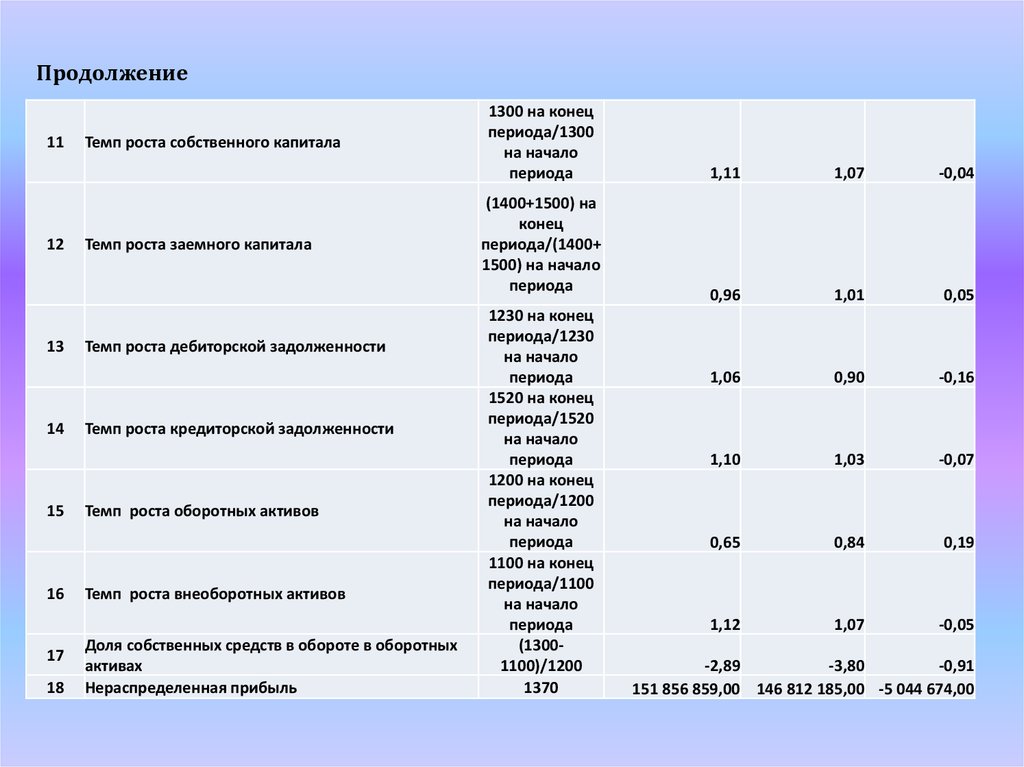

3. Продолжение

1112

13

14

15

16

17

18

Темп роста собственного капитала

Темп роста заемного капитала

Темп роста дебиторской задолженности

Темп роста кредиторской задолженности

Темп роста оборотных активов

Темп роста внеоборотных активов

Доля собственных средств в обороте в оборотных

активах

Нераспределенная прибыль

1300 на конец

периода/1300

на начало

периода

(1400+1500) на

конец

периода/(1400+

1500) на начало

периода

1230 на конец

периода/1230

на начало

периода

1520 на конец

периода/1520

на начало

периода

1200 на конец

периода/1200

на начало

периода

1100 на конец

периода/1100

на начало

периода

(13001100)/1200

1370

1,11

1,07

-0,04

0,96

1,01

0,05

1,06

0,90

-0,16

1,10

1,03

-0,07

0,65

0,84

0,19

1,12

1,07

-0,05

-2,89

-3,80

-0,91

151 856 859,00 146 812 185,00 -5 044 674,00

4.

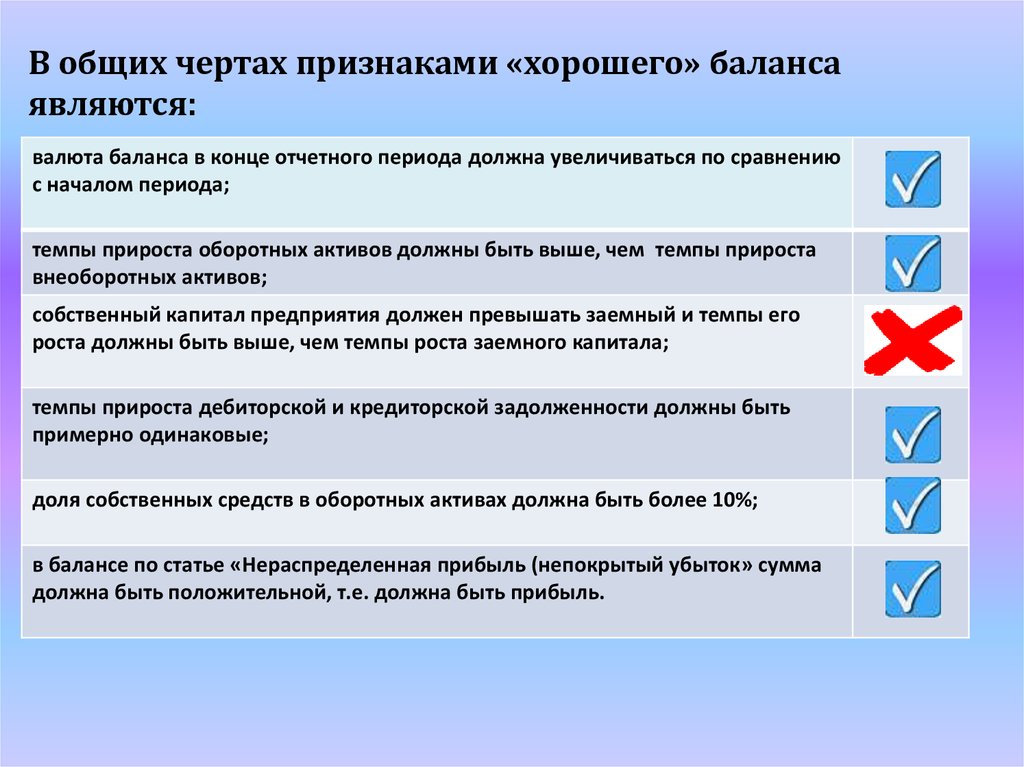

В общих чертах признаками «хорошего» балансаявляются:

валюта баланса в конце отчетного периода должна увеличиваться по сравнению

с началом периода;

темпы прироста оборотных активов должны быть выше, чем темпы прироста

внеоборотных активов;

собственный капитал предприятия должен превышать заемный и темпы его

роста должны быть выше, чем темпы роста заемного капитала;

темпы прироста дебиторской и кредиторской задолженности должны быть

примерно одинаковые;

доля собственных средств в оборотных активах должна быть более 10%;

в балансе по статье «Нераспределенная прибыль (непокрытый убыток» сумма

должна быть положительной, т.е. должна быть прибыль.

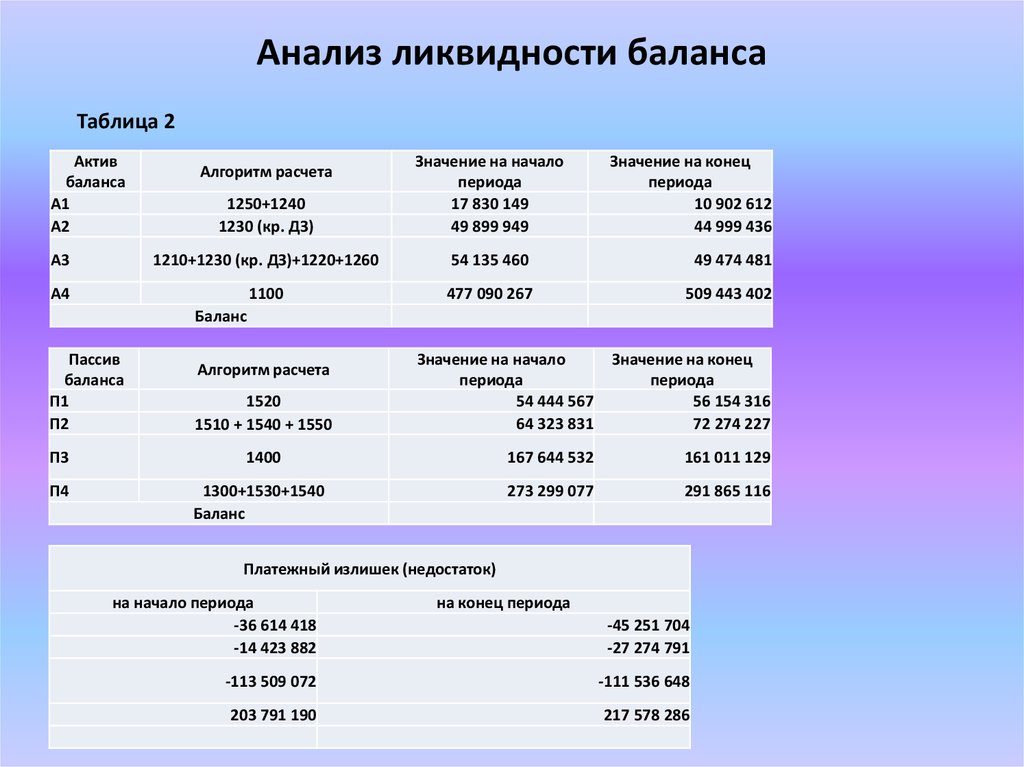

5. Анализ ликвидности баланса

Таблица 2Актив

баланса

А1

А2

1250+1240

1230 (кр. ДЗ)

Значение на начало

периода

17 830 149

49 899 949

А3

1210+1230 (кр. ДЗ)+1220+1260

54 135 460

49 474 481

А4

1100

477 090 267

509 443 402

Алгоритм расчета

Значение на конец

периода

10 902 612

44 999 436

Баланс

Пассив

баланса

П1

П2

Алгоритм расчета

1520

1510 + 1540 + 1550

Значение на начало

периода

54 444 567

64 323 831

Значение на конец

периода

56 154 316

72 274 227

П3

1400

167 644 532

161 011 129

П4

1300+1530+1540

Баланс

273 299 077

291 865 116

Платежный излишек (недостаток)

на начало периода

-36 614 418

-14 423 882

на конец периода

-45 251 704

-27 274 791

-113 509 072

-111 536 648

203 791 190

217 578 286

6.

По результатам таблицы 2 можно охарактеризоватьликвидность баланса ПАО «Ростелеком» как недостаточную,

так как не соблюдаются условия первого неравенства на

начало и конец периода, что свидетельствует о

неспособности предприятия рассчитаться по наиболее

срочным обязательствам.

7. Коэффициенты платежеспособности

Наименование показателяОбщий показатель

платежеспособности

Коэффициент абсолютной

ликвидности

Алгоритм расчета

Коэффициент текущей

ликвидности

1200 / (1510+1520+1550)

Коэффициент обеспеченности

обязательств активами

Изменения за

период

Норма

0,43

0,34

-0,09

≥1

0,16

0,09

-0,07

≥0,2

0,63

0,48

-0,15

0,7-1,5

0,67

0,52

-0,15

1-2

-1,48

-0,86

0,62

0,3-0,6

13%

-2,98

11%

-3,8

-2%

-0,82

>0,1

1,99

2,05

0,06

≥1

(1240 + 1250) /

/ (1510+1520+1550)

Коэффициент быстрой

(срочной) ликвидности

Доля оборотных средств в

активах

Коэффициент обеспеченности

Значение на конец

периода

(А1+0,5А2+0,3А3) /

/ (П1+0,5П2+0,3П3)

(1230 (ДЗкр)+1240 +

1250) / /

(1510+1520+1550)

Коэффициент маневренности

функционирующего капитала

Значение на начало

периода

(1210+1220+1230(ДЗдолг

)) /

/ (1200 (1510+1520+1550))

1200 / 1600

(1300 – 1100) / 1200

(1100+1200) /

/ (1400+

1510+1520+1550)

8.

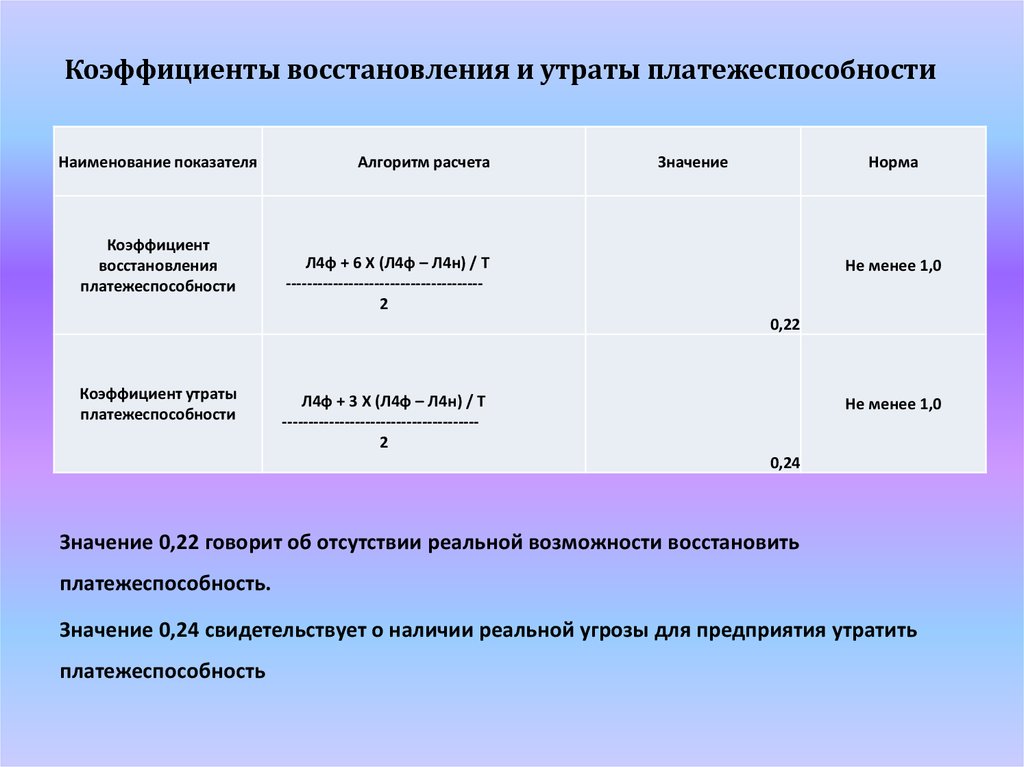

9. Коэффициенты восстановления и утраты платежеспособности

Наименование показателяКоэффициент

восстановления

платежеспособности

Алгоритм расчета

Значение

Норма

Л4ф + 6 Х (Л4ф – Л4н) / Т

-------------------------------------2

Не менее 1,0

0,22

Коэффициент утраты

платежеспособности

Л4ф + 3 Х (Л4ф – Л4н) / Т

-------------------------------------2

Не менее 1,0

0,24

Значение 0,22 говорит об отсутствии реальной возможности восстановить

платежеспособность.

Значение 0,24 свидетельствует о наличии реальной угрозы для предприятия утратить

платежеспособность

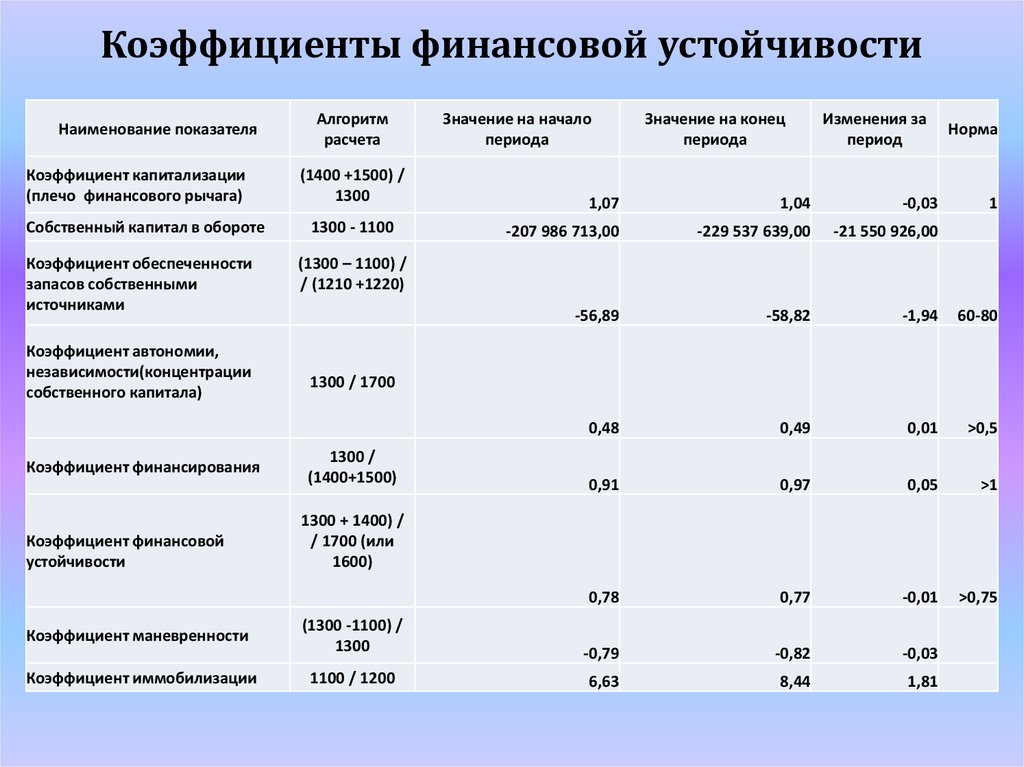

10. Коэффициенты финансовой устойчивости

Наименование показателяКоэффициент капитализации

(плечо финансового рычага)

Собственный капитал в обороте

Коэффициент обеспеченности

запасов собственными

источниками

Коэффициент автономии,

независимости(концентрации

собственного капитала)

Коэффициент финансирования

Коэффициент финансовой

устойчивости

Коэффициент маневренности

Коэффициент иммобилизации

Алгоритм

расчета

(1400 +1500) /

1300

Значение на начало

периода

Значение на конец

периода

Изменения за

период

Норма

1,07

1,04

-0,03

-207 986 713,00

-229 537 639,00

-21 550 926,00

-56,89

-58,82

-1,94

60-80

0,48

0,49

0,01

>0,5

0,91

0,97

0,05

>1

0,78

0,77

-0,01

>0,75

(1300 -1100) /

1300

-0,79

-0,82

-0,03

1100 / 1200

6,63

8,44

1,81

1300 - 1100

1

(1300 – 1100) /

/ (1210 +1220)

1300 / 1700

1300 /

(1400+1500)

1300 + 1400) /

/ 1700 (или

1600)

Финансы

Финансы