Похожие презентации:

Налоговые вычеты

1. Налоговые вычеты

2. Налоговый вычет – это определенная сумма дохода, которая не облагается налогом, или возврат части уплаченного ранее вами налога

Налоговый вычет – это определенная сумма дохода, которая не облагаетсяналогом, или возврат части уплаченного ранее вами налога на доходы физических

лиц в связи с понесенными расходами по определенным налоговым кодексом

категориям.

Кто имеет право на налоговый вычет?

Вернуть НДФЛ могут только те, кто его платил. Согласно

Налоговому кодексу РФ, вычет по подоходному налогу вправе

получить:

1.граждане РФ, работающие по трудовому или гражданскоправовому договору и уплачивающие НДФЛ;

2.пенсионеры, продолжающие работать или работавшие в

отчетный налоговый период;

3.иностранцы, проводящие в России более 180 дней в году и

уплачивающие НДФЛ в бюджет РФ;

4.граждане РФ и иностранцы-резиденты РФ, продавшие

имущество, находившееся в собственности менее трех или пяти

лет

3. ЧТО ЭТО?

НАЛОГОВЫЕ ВЫЧЕТЫ – это сумма, которая уменьшаетразмер доходов, с которых взимается НДФЛ по ставке 13%

НАЛОГ = (ДОХОДЫ - НАЛОГОВЫЕ ВЫЧЕТЫ) Х 13%

КОМУ?

ТОЛЬКО НАЛОГОВЫМ РЕЗИДЕНТАМ РФ

Физические лица, фактически находящиеся в Российской

Федерации не менее 183 календарных дней в течение 12

следующих подряд месяцев.

Ваш период нахождения в Российской Федерации не прерывается на

периоды выезда за пределы Российской Федерации для

краткосрочного (менее шести месяцев) лечения или обучения.

4.

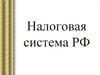

СтандартныеСоциальные

Налоговый вычет - это сумма, на

которую уменьшается налоговая

база

Имущественные

Профессиональные

5. Стандартные налоговые вычеты

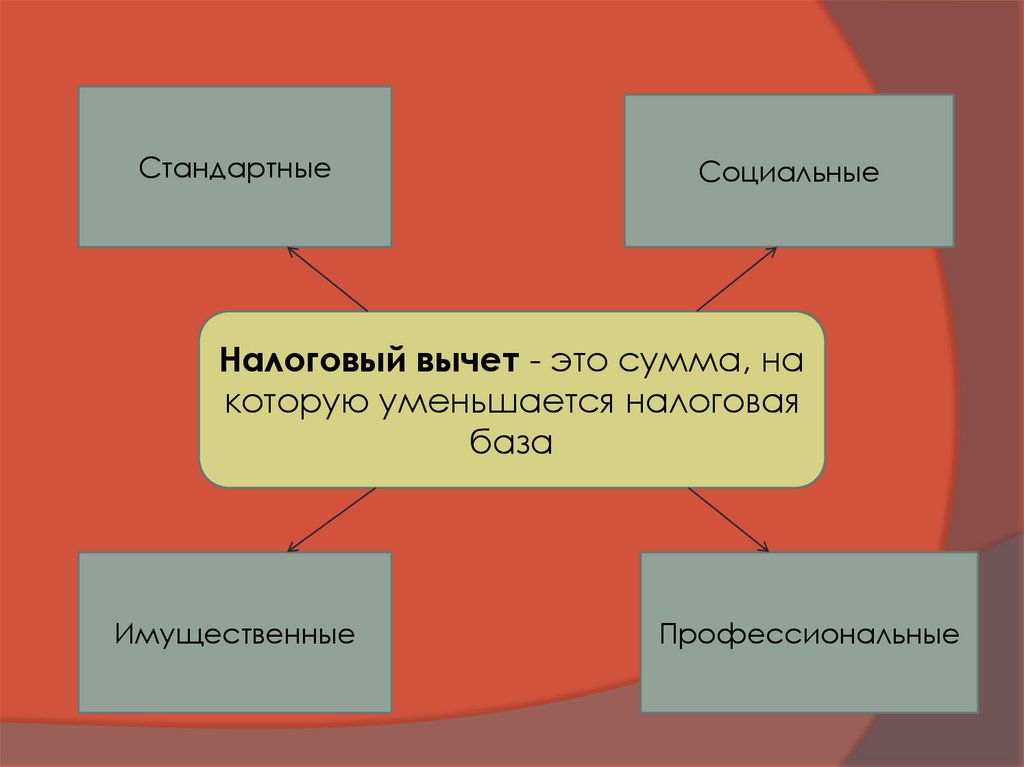

1400рублей- Вычет у родителей из зп «на ребенка» до 18 летежемесячно (учащийся очной формы до 24лет)

3000 рублей

ежемесячно

500 рублей

ежемесячно

-для лиц пострадавших в

следствии катастрофы на

Чернобыльской АЭС

-инвалиды ВОВ

-инвалиды из числа

военнослужащих, ставших

инвалидами 1, 2 и 3 групп.

-герои СССР и России, а так же

лиц награжденных орденом 3-х

степеней

-участники ВОВ

-инвалидов с детства, а так же

инвалидов 1и 2 групп

-лиц получивших или перенесших

лучевую болезнь и другие

заболевания

-лиц, отдавших костный мозг для

спасения жизни людей

6.

СОЦИАЛЬНЫЕ НАЛОГОВЫЕВЫЧЕТЫ

7.

8. Социальные налоговые вычеты

Вид социального вычетаПредельный размер вычета

Пожертвования благотворительным

организациям

В размере фактических расходов, но не

более 25% суммы дохода

налогоплательщика

Затраты на обучение детей,

ближайших родственников

налогоплательщика

В размере фактических расходов, но не

более 50000 рублей в года на каждого

ребенка в общей сумме на обоих

родителей

Затраты на свое обучение

В размере фактических расходов, но не

более 120.000 руб в год.

Затраты на лечение свое, детей,

ближайших родственников; суммы

страховых взносов по договорам

добровольного личного страхования

(медицинского)

В размере фактических расходов, но не

более 120000 руб в год

Сумма уплаченных взносов по

договорам НПО и на накопительную

часть пенсии

Не более 120000руб.

9.

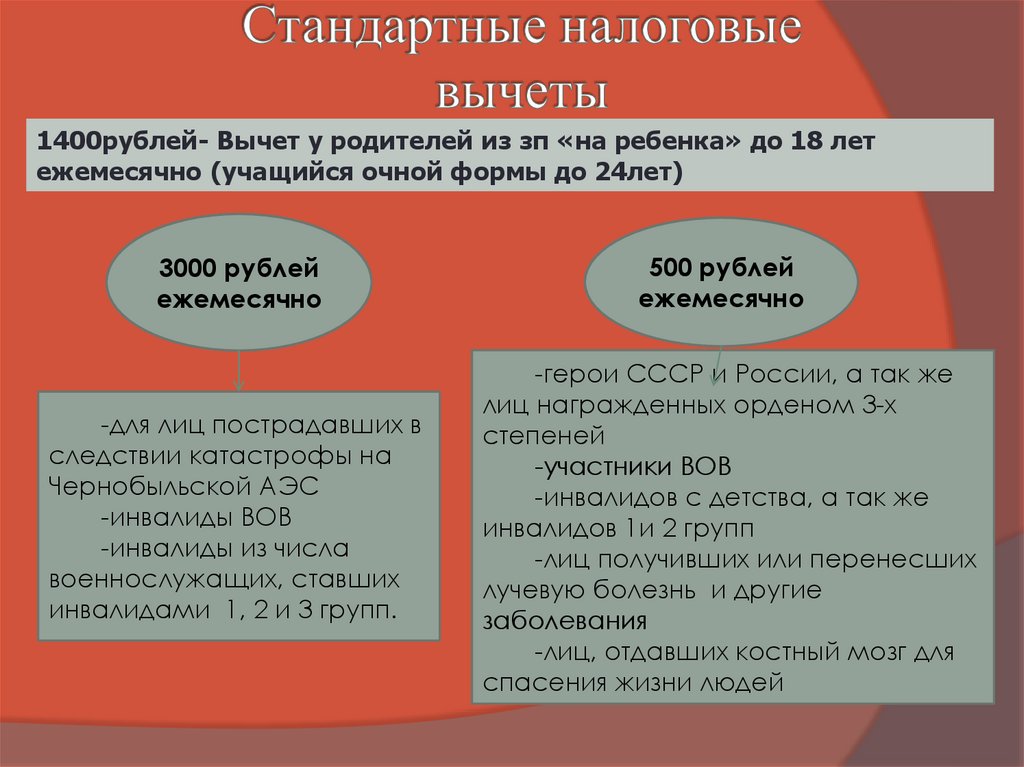

При реализации имущества,находившихся в собственности

менее трех лет

При новом строительстве

либо приобретении на

территории РФ жилья

В размере выкупной стоимости земельного участка и

(или) расположенного на нем иного объекта

недвижимого имущества, полученной в денежной или

натуральной форме, в случае изъятия указанного

имущества для государственных или муниципальных

нужд

10.

Виды расходов, покоторым предоставляется

имущественный

налоговый вычет

Размер

имущественного

вычета

Покупка квартиры, комнаты,

дома или долей в них,

земельного участка

2 млн. рублей (с 2008 г.)

13% от 2000000 это 260000руб

Погашение процентов по ипотеке

или по целевому займу на

приобретение жилья,

рефинансированию кредитов

в сумме фактически уплаченных процентов

До 3млн.руб (с 2014г.)

13% от 3000000 это 390000руб

1 млн. рублей при владении менее 5 лет,

Продажа квартиры, комнаты,

дома или долей в них

в сумме дохода от продажи - при владении

более 5 лет (3лет в спец.случах)

13% от 1000000 это 130000руб

Продажа иного имущества

(машины,гаража,

кроме ценных бумаг)

250 тыс. рублей при владении менее 3-х лет

(суммарно по всем продажам за год),

при владении более 3-х лет - декларирование

не требуется

13% от 250000 это 32500руб

11. Обратите внимание! Изменения!

Имущество, которое находилось у вас в собственности больше 3 лет, необлагается НДФЛ при продаже. Исключение – жилая недвижимость.

С 1 мая 2018 года она не облагается подоходным налогом при продаже, если

была в вашей собственности более 5 лет (кроме полученной по договору

дарения, по договору содержания с иждивением или только что

приватизированной – в этих случаях по-прежнему действует трехлетний

срок).

До 2014 года можно было вернуть НДФЛ только за один приобретенный

объект, сейчас – за сколько угодно, пока сумма вычета не достигнет 2 млн.

рублей. Правда, те, кто воспользовался своим правом по старым правилам,

заново оформить вычет не смогут.

Что касается выплаты компенсаций по процентам, формат их предоставления

также изменился.

Она отделилась от основного вычета по расходам на приобретение

недвижимости и может быть получена вне зависимости от его задействования.

Взаимосвязь между данной выплатой и затратами на приобретение

недвижимости не устанавливается.

Максимальная к получению сумма составляет 390 000 (13% от 3 000 000).

12. Профессиональные налоговые вычеты

Кому предоставляетсяВид вычета

Размер вычета

ИП, нотариусам,

адвокатам

Сумма расходов,

непосредственно

связанных с извлечением

доходов

20% общей суммы

доходов

Налогоплательщикам,

получающим доход по

договорам гражданскоправового характера

Сумма расходов

Без документально

подтвержденных

расходов (чеки,

приходно-кассовые

ордера) не

предоставляется

Налогоплательщикам,

получающим авторские

вознаграждения

Сумма расходов

20-40% дохода

13.

Как получить вычет и когда?Получить любой из них можно двумя

путями:

1.через налоговую инспекцию по месту

регистрации

2.через работодателя.

Для оформления вычета нужно

представить пакет документов, причем

есть базовый набор (для всех типов

льгот), а есть специфический для

каждого вида вычетов.

Согласно установленным

законодательно нормам, получить

налоговый вычет можно несколько раз в В целом на возврат НДФЛ через

жизни по большинству направлений,

налоговую инспекцию уходит до

например:

четырех месяцев, а вычет через

за учебу в ВУЗе;

работодателя можно начать получать

получение образования в коммерческом уже на следующий месяц после

детском саду или школе;

передачи работодателю уведомления из

получение медицинской помощи;

ИФНС о наличии у вас права на вычет.

покупку лекарств и т.д.

Финансы

Финансы