Похожие презентации:

Оценка конечной доходности облигаций

1.

ОЦЕНКА КОНЕЧНОЙДОХОДНОСТИ ОБЛИГАЦИЙ

2.

Аналогично акциям!Показатель текущей доходности =

Величина выплачиваемых годовых

процентов, в руб./ Цена покупки, в руб. *

100%

Текущая рыночная доходность = Величина

выплачиваемых годовых процентов в руб./

Текущая рыночная стоимость, в руб. * 100%

3.

Главный показатель для инвестораКонечная доходность облигации=

(Цена продажи - Цена покупки +

величина полученных купонов) / Колво лет, в течении которых инвестор

владел бумагой), в руб. / Цена

покупки, в руб. * 100%

Но не так все просто.

4.

ЦЕНА ПРОДАЖИ(Цена на рынке при продаже, руб. –

Налог на дисконт, руб.) Это правило

действует при продаже облигации

раньше срока завершения ее

обращения.

Налог на дисконт применяется при

покупке облигации по цене меньше

номинала. НДФЛ удерживается

с полученной прибыли. Н-р, купили

за 950 руб. облигацию номиналом

1000 руб. С 50 руб. брокер удержит 13%.

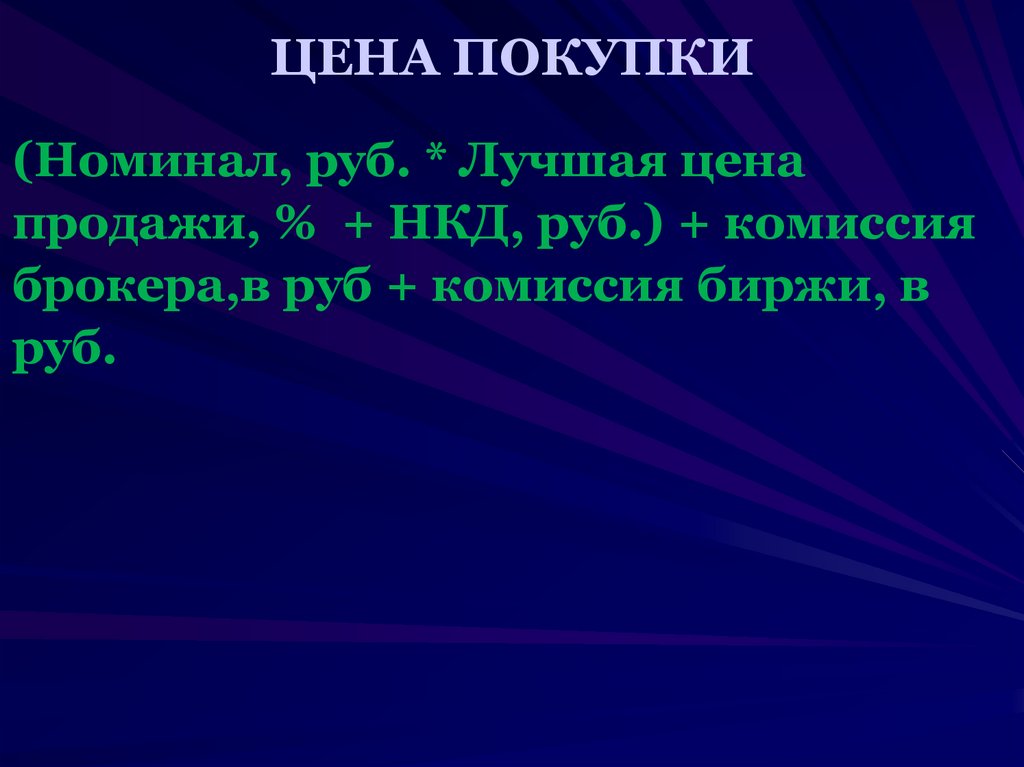

5. ЦЕНА ПОКУПКИ

(Номинал, руб. * Лучшая ценапродажи, % + НКД, руб.) + комиссия

брокера,в руб + комиссия биржи, в

руб.

6.

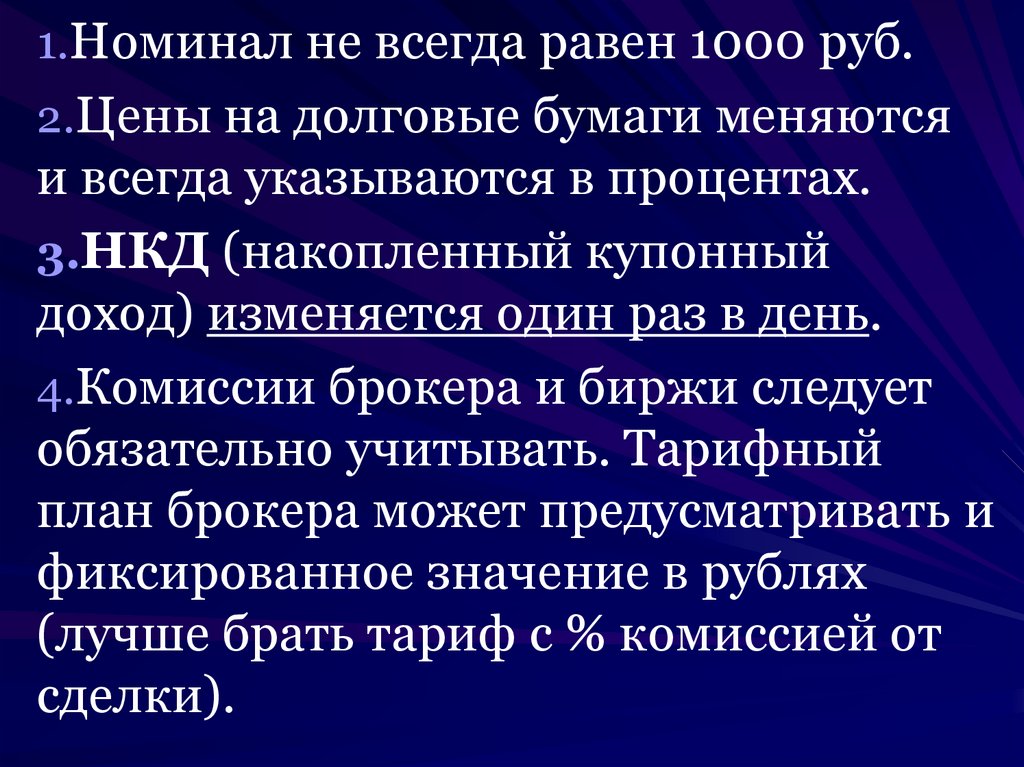

1.Номинал не всегда равен 1000 руб.2.Цены на долговые бумаги меняются

и всегда указываются в процентах.

3.НКД (накопленный купонный

доход) изменяется один раз в день.

4.Комиссии брокера и биржи следует

обязательно учитывать. Тарифный

план брокера может предусматривать и

фиксированное значение в рублях

(лучше брать тариф с % комиссией от

сделки).

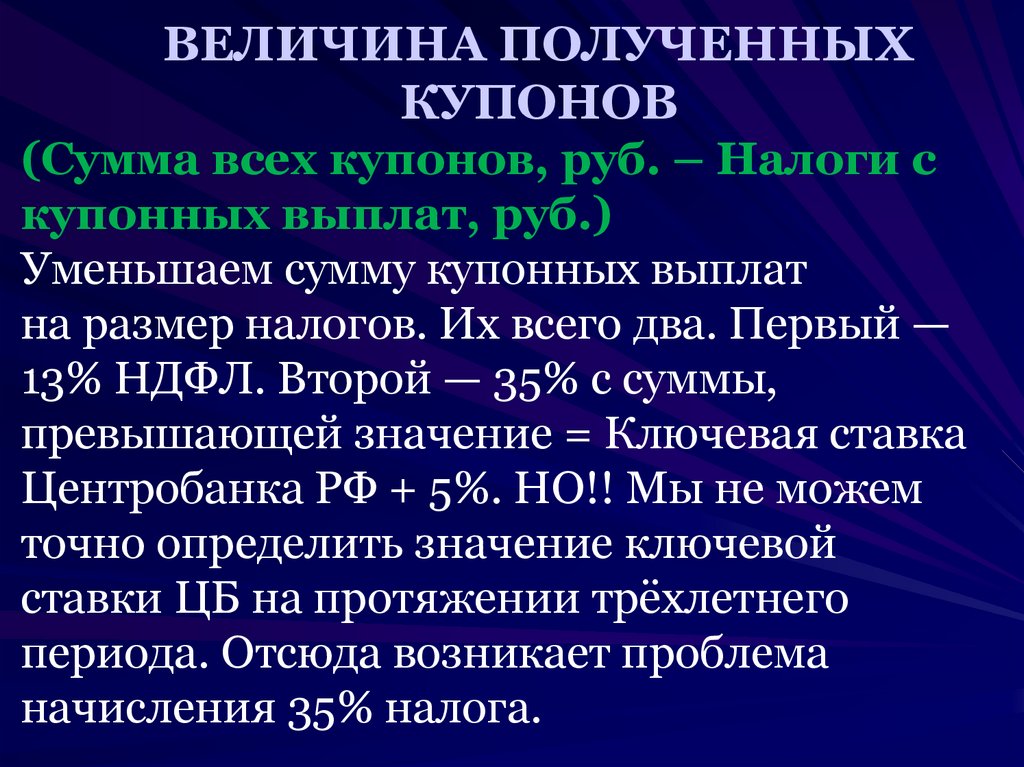

7. ВЕЛИЧИНА ПОЛУЧЕННЫХ КУПОНОВ

(Сумма всех купонов, руб. – Налоги скупонных выплат, руб.)

Уменьшаем сумму купонных выплат

на размер налогов. Их всего два. Первый —

13% НДФЛ. Второй — 35% с суммы,

превышающей значение = Ключевая ставка

Центробанка РФ + 5%. НО!! Мы не можем

точно определить значение ключевой

ставки ЦБ на протяжении трёхлетнего

периода. Отсюда возникает проблема

начисления 35% налога.

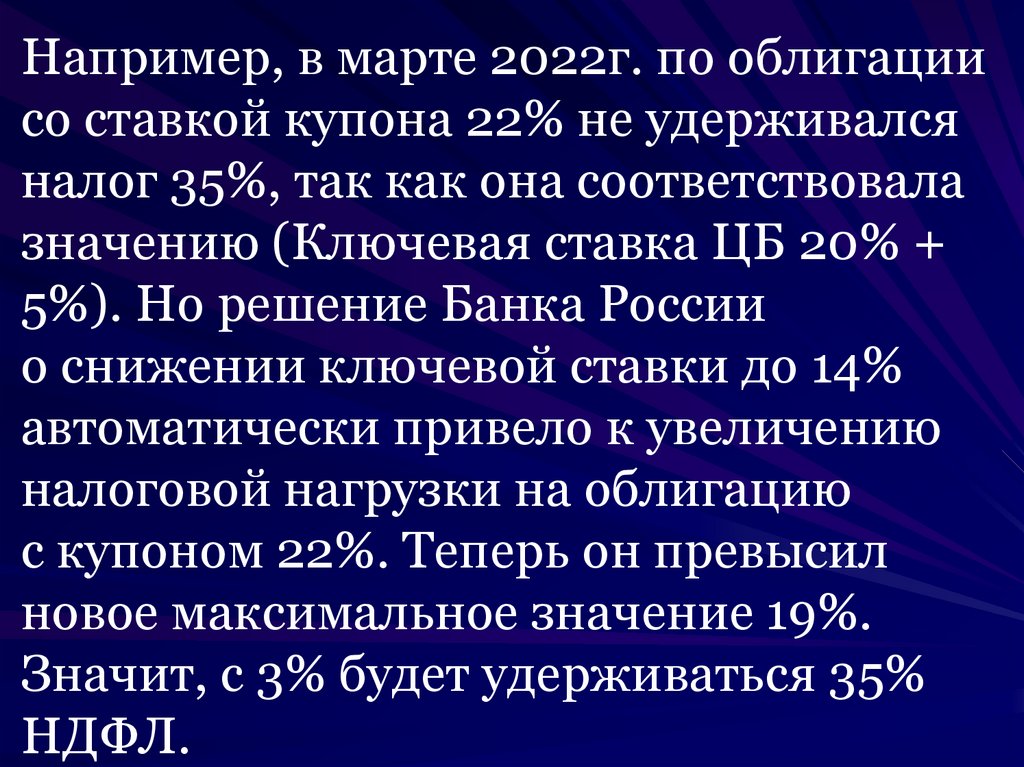

8.

Например, в марте 2022г. по облигациисо ставкой купона 22% не удерживался

налог 35%, так как она соответствовала

значению (Ключевая ставка ЦБ 20% +

5%). Но решение Банка России

о снижении ключевой ставки до 14%

автоматически привело к увеличению

налоговой нагрузки на облигацию

с купоном 22%. Теперь он превысил

новое максимальное значение 19%.

Значит, с 3% будет удерживаться 35%

НДФЛ.

9.

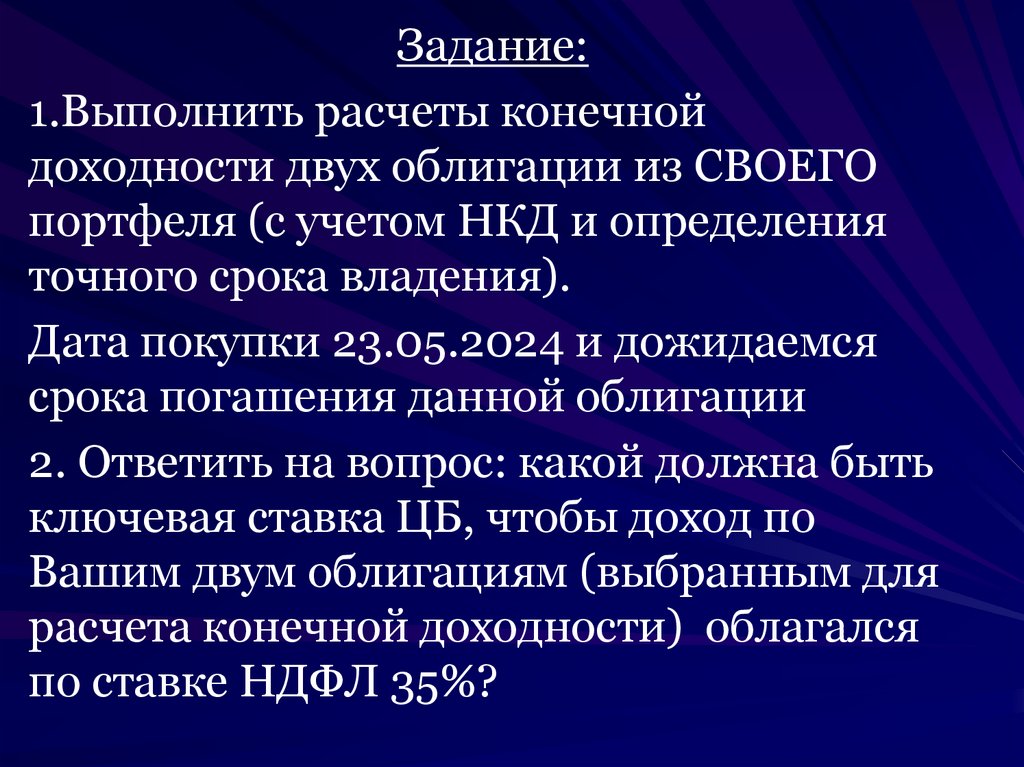

Задание:1.Выполнить расчеты конечной

доходности двух облигации из СВОЕГО

портфеля (с учетом НКД и определения

точного срока владения).

Дата покупки 23.05.2024 и дожидаемся

срока погашения данной облигации

2. Ответить на вопрос: какой должна быть

ключевая ставка ЦБ, чтобы доход по

Вашим двум облигациям (выбранным для

расчета конечной доходности) облагался

по ставке НДФЛ 35%?

Финансы

Финансы