Похожие презентации:

Управление инвестициями

1. УПРАВЛЕНИЕ ИНВЕСТИЦИЯМИ

2.

«Инвестирование должнонапоминать наблюдение за тем,

как сохнет краска или как

растет трава. Если вам нужен

азарт, то возьмите 800 долларов

и поезжайте в Лас-Вегас.»

Пол Самуельсон, американский экономист и лауреат

Нобелевской премии по экономике

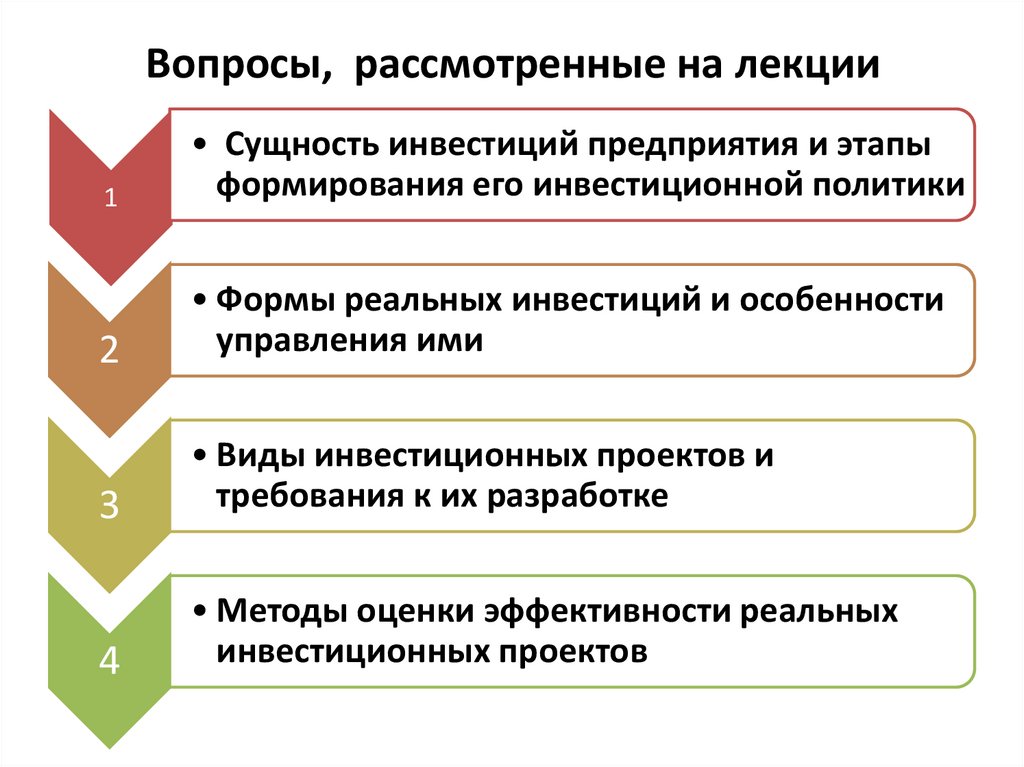

3. Вопросы, рассмотренные на лекции

1• Сущность инвестиций предприятия и этапы

формирования его инвестиционной политики

2

• Формы реальных инвестиций и особенности

управления ими

3

• Виды инвестиционных проектов и

требования к их разработке

4

• Методы оценки эффективности реальных

инвестиционных проектов

4. 1. Сущность инвестиций предприятия и этапы формирования его инвестиционной политики

• Инвестициипредставляют собой

вложения капитала

во всех его формах с

целью обеспечения

его роста в

предстоящем

периоде, получения

текущего дохода

или решения

определенных

социальных задач.

1

2.

3

4

5

6

•Является главной формой реализации экономической стратегии

предприятия, обеспечения роста его операционной деятельности

•. Объемы инвестиционной деятельности предприятия являются главным

измерителем темпов экономического его развития

•Инвестиционная деятельность носит подчиненный характер по

отношению к целям и задачам операционной деятельности предприятия.

•Объемы инвестиционной деятельности предприятия характеризуются

существенной неравномерностью по отдельным периодам.

•формы и методы инвестиционной деятельности в гораздо меньшей

степени зависят от отраслевых особенностей предприятия, чем

операционная его деятельность

•Инвестиционной деятельности предприятия присущи свои

специфические виды рисков, объединяемые понятием „инвестиционный

риск".

ОТЛИЧИТЕЛЬНЫЕ ОСОБЕННОСТИ

ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

5. Систематизация видов инвестиций предприятия по основным классификационным признакам

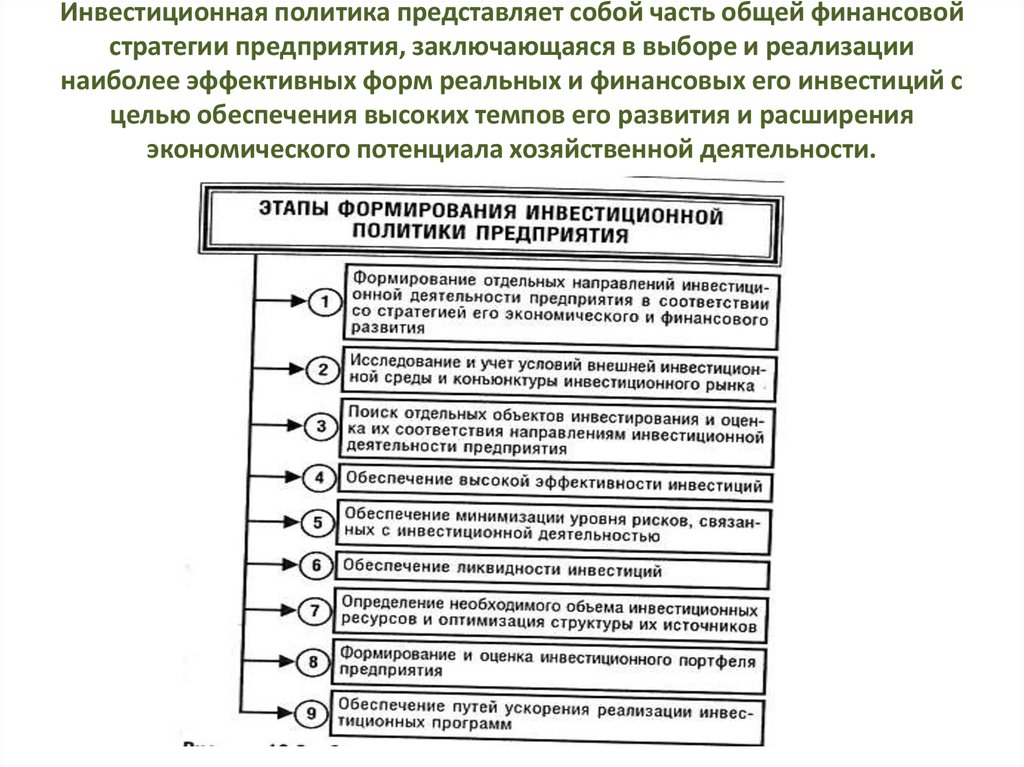

6. Инвестиционная политика представляет собой часть общей финансовой стратегии предприятия, заключающаяся в выборе и реализации

наиболее эффективных форм реальных и финансовых его инвестиций сцелью обеспечения высоких темпов его развития и расширения

экономического потенциала хозяйственной деятельности.

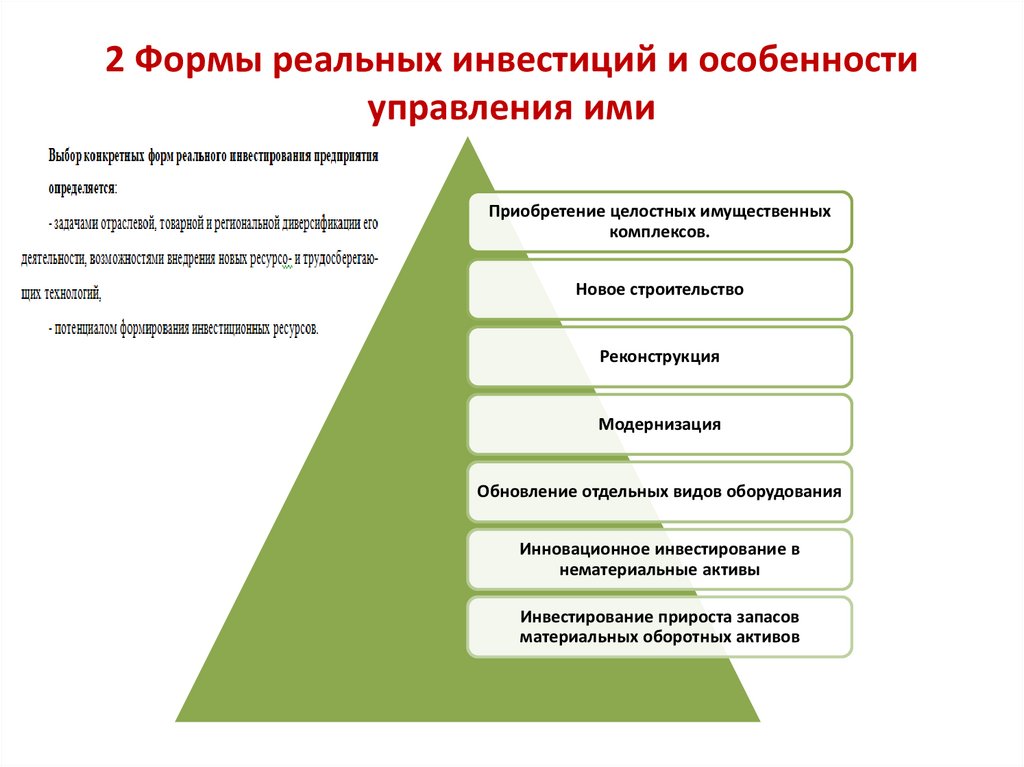

7. 2 Формы реальных инвестиций и особенности управления ими

Приобретение целостных имущественныхкомплексов.

Новое строительство

Реконструкция

Модернизация

Обновление отдельных видов оборудования

Инновационное инвестирование в

нематериальные активы

Инвестирование прироста запасов

материальных оборотных активов

8. Основные направления инвестирования

Первыепять форм

• капитальное

инвестирование или

капитальные вложения

Шестая

форма

• инновационное

инвестирование

Седьмая

форма

• инвестирование

прироста оборотных

активов

9. Политика управления реальными инвестициями представляет собой часть общей инвестиционной политики предприятия, обеспечивающая

подготовку, оценку и реализацию наиболее эффективных реальныхинвестиционных проектов.

Анализ состояния реального инвестирования в предшествующем периоде. В процессе этого анализа

оценивается уровень инвестиционной активности предприятия в предшествующем периоде и

степень завершенности начатых ранее реальных инвестиционных проектов и программ.

Определение общего объема реального инвестирования в предстоящем периоде.

Определение форм реального инвестирования.

Подготовка бизнес-планов реальных инвестиционных проектов.

Оценка эффективности отдельных реальных инвестиционных проектов.

Формирование портфеля реальных инвестиций. Отобранные в процессе оценки эффективности

реальные инвестиционные проекты подлежат дальнейшему рассмотрению с позиций уровня рисков их реализации и других показателей, связанных с целями их осуществления.

10.

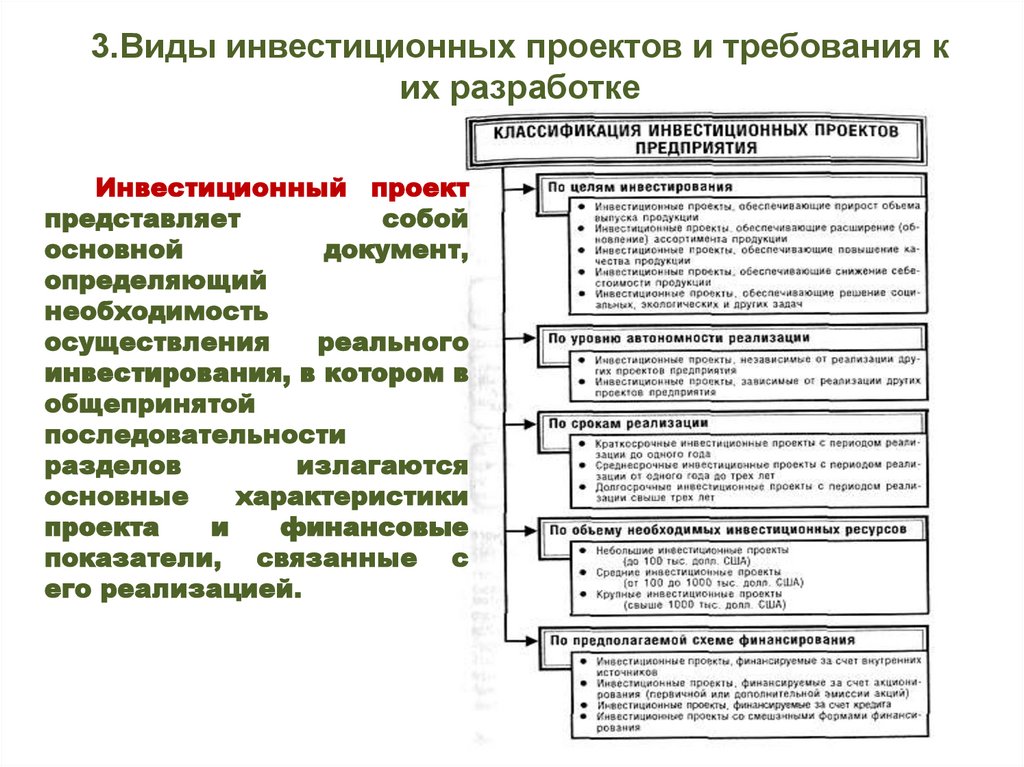

3.Виды инвестиционных проектов и требования ких разработке

Инвестиционный проект

представляет

собой

основной

документ,

определяющий

необходимость

осуществления

реального

инвестирования, в котором в

общепринятой

последовательности

разделов

излагаются

основные

характеристики

проекта

и

финансовые

показатели, связанные с

его реализацией.

11.

В зависимости от видов инвестиционных проектов, изложенных врассматриваемой их классификации, дифференцируются требования к

их разработке.

Для средних и крупных

инвестиционных проектов

Для небольших инвестиционных

проектов

цель осуществления инвестиционного

проекта

Краткая характеристика

проекта , цель его реализации

основные параметры, объем

необходимых финансовых средств

Анализ рынка и концепция

маркетинга, сырье ,

поставщики,

показатели эффективности

осуществляемых инвестиций, а также

схему (календарный план) реализации

инвестиционного проекта

Проектирование и технология,

органы управления, трудовые

ресурсы, финансовый план

12. ОСНОВНЫЕ РАЗДЕЛЫ ИНВЕСТИЦИОННОГО ПРОЕКТА

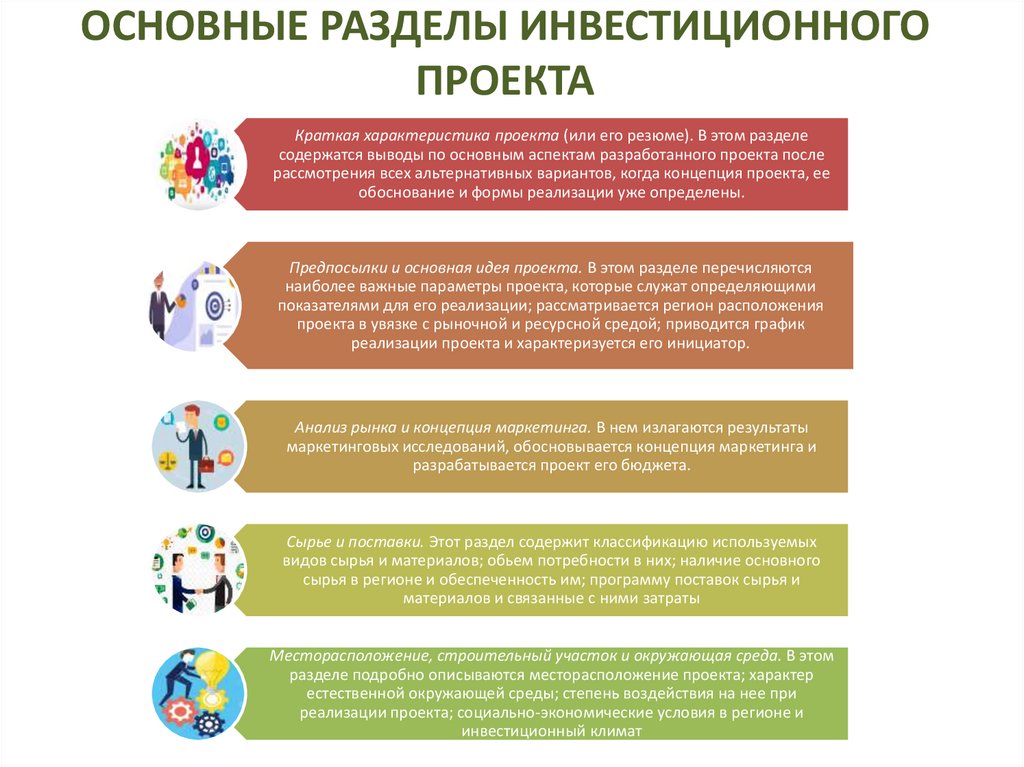

Краткая характеристика проекта (или его резюме). В этом разделесодержатся выводы по основным аспектам разработанного проекта после

рассмотрения всех альтернативных вариантов, когда концепция проекта, ее

обоснование и формы реализации уже определены.

Предпосылки и основная идея проекта. В этом разделе перечисляются

наиболее важные параметры проекта, которые служат определяющими

показателями для его реализации; рассматривается регион расположения

проекта в увязке с рыночной и ресурсной средой; приводится график

реализации проекта и характеризуется его инициатор.

Анализ рынка и концепция маркетинга. В нем излагаются результаты

маркетинговых исследований, обосновывается концепция маркетинга и

разрабатывается проект его бюджета.

Сырье и поставки. Этот раздел содержит классификацию используемых

видов сырья и материалов; обьем потребности в них; наличие основного

сырья в регионе и обеспеченность им; программу поставок сырья и

материалов и связанные с ними затраты

Месторасположение, строительный участок и окружающая среда. В этом

разделе подробно описываются месторасположение проекта; характер

естественной окружающей среды; степень воздействия на нее при

реализации проекта; социально-экономические условия в регионе и

инвестиционный климат

13. ОСНОВНЫЕ РАЗДЕЛЫ ИНВЕСТИЦИОННОГО ПРОЕКТА

Проектирование и технология. Этот раздел должен содержать производственную программу ихарактеристику производственной мощности предприятия; выбор технологии и предложения по ее

приобретению или передаче; подробную планировку предприятия и основные проектно-конструкторские

работы; перечень необходимых машин и оборудования и требования к их техническому обслуживанию;

оценку связанных с этим инвестиционных затрат.

Организация управления. В этом разделе приводится организационная схема и система

управления предприятием; обосновывается конкретная организационная структура управления по

сферам деятельности и центрам ответственности; рассматривается подробный бюджет накладных

расходов, связанных с организацией управления.

Трудовые ресурсы. Этот раздел содержит требования к категориям и функциям

персонала; оценку возможностей его формирования в рамках региона; организацию

набора; план обучения работников и оценку связанных с этим затрат.

Планирование реализации проекта. В этом разделе обосновываются отдельные

стадии осуществления проекта; приводится график его реализации; разрабатывается

бюджет реализации проекта.

план и оценка эффективности инвестиций. Этот раздел содержит финансовый

прогноз и основные виды финансовых планов; совокупный объем инвестиционных

затрат;

14. 3. СПОСОБЫ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

САМОФИНАНСИРОВАНИЕАКЦИОНИРОВАНИЕ

БАНКОВСКОЕ КРЕДИТОВАНИЕ

ЛИЗИНГ ИЛИ СЕЛЕНГ

СМЕШАННОЕ (ДОЛЕВОЕ) ФИНАНСИРОВАНИЕ

15. Полное самофинансирование предусматривает финансирование инвестиционного проекта исключительно за счет собственных финансовых

ресурсов, формируемыхиз внутренних источников. Этот метод финансирования

используется в основном для реализации небольших

реальных инвестиционных проектов.

Независимость от кредиторов

Долговременность привлечения

Быстрота мобилизации

Низкий риск

Высокая

прибыльность

Ограниченность объемов привлечения, отвлечение средств из

оборота

16. Финансирование с привлечением средств

Акционирование как метод финансирования используется обычно дляреализации крупномасштабных реальных инвестиционных проектов при

отраслевой или региональной диверсификации инвестиционной

деятельности.

Кредитное финансирование применяется, как правило, для реализации

небольших краткосрочных инвестиционных проектов с высокой нормой

доходности инвестиций. Эта схема финансирования применяется в

отдельных случаях и для реализации среднесрочных инвестиционных

проектов при условии, что уровень доходности по ним существенно

превышает ставку процента по долгосрочному финансовому кредиту.

Лизинг или селенг используются при недостатке собственных финансовых

средств или высокой стоимости финансового кредита для реализации

инвестиционных проектов, связанных с модернизацией или реконструкцией

предприятия (особенно инвестиционных проектов с высокой степенью

изменяемости технологий).

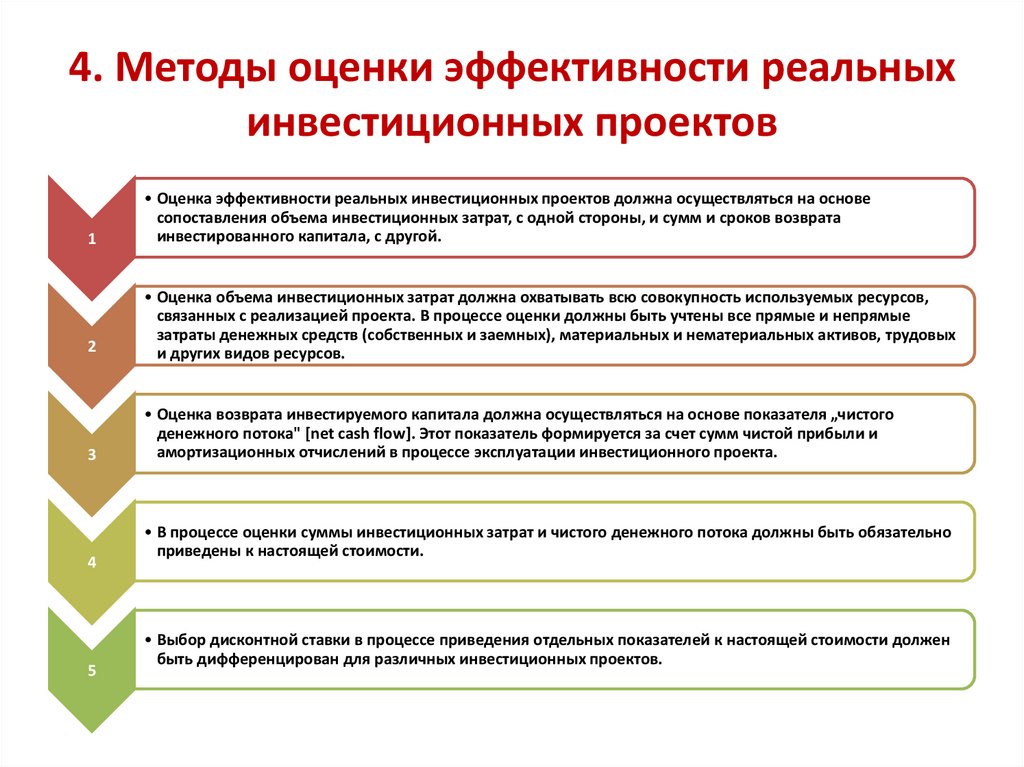

17. 4. Методы оценки эффективности реальных инвестиционных проектов

1• Оценка эффективности реальных инвестиционных проектов должна осуществляться на основе

сопоставления объема инвестиционных затрат, с одной стороны, и сумм и сроков возврата

инвестированного капитала, с другой.

2

• Оценка объема инвестиционных затрат должна охватывать всю совокупность используемых ресурсов,

связанных с реализацией проекта. В процессе оценки должны быть учтены все прямые и непрямые

затраты денежных средств (собственных и заемных), материальных и нематериальных активов, трудовых

и других видов ресурсов.

3

• Оценка возврата инвестируемого капитала должна осуществляться на основе показателя „чистого

денежного потока" [net cash flow]. Этот показатель формируется за счет сумм чистой прибыли и

амортизационных отчислений в процессе эксплуатации инвестиционного проекта.

4

5

• В процессе оценки суммы инвестиционных затрат и чистого денежного потока должны быть обязательно

приведены к настоящей стоимости.

• Выбор дисконтной ставки в процессе приведения отдельных показателей к настоящей стоимости должен

быть дифференцирован для различных инвестиционных проектов.

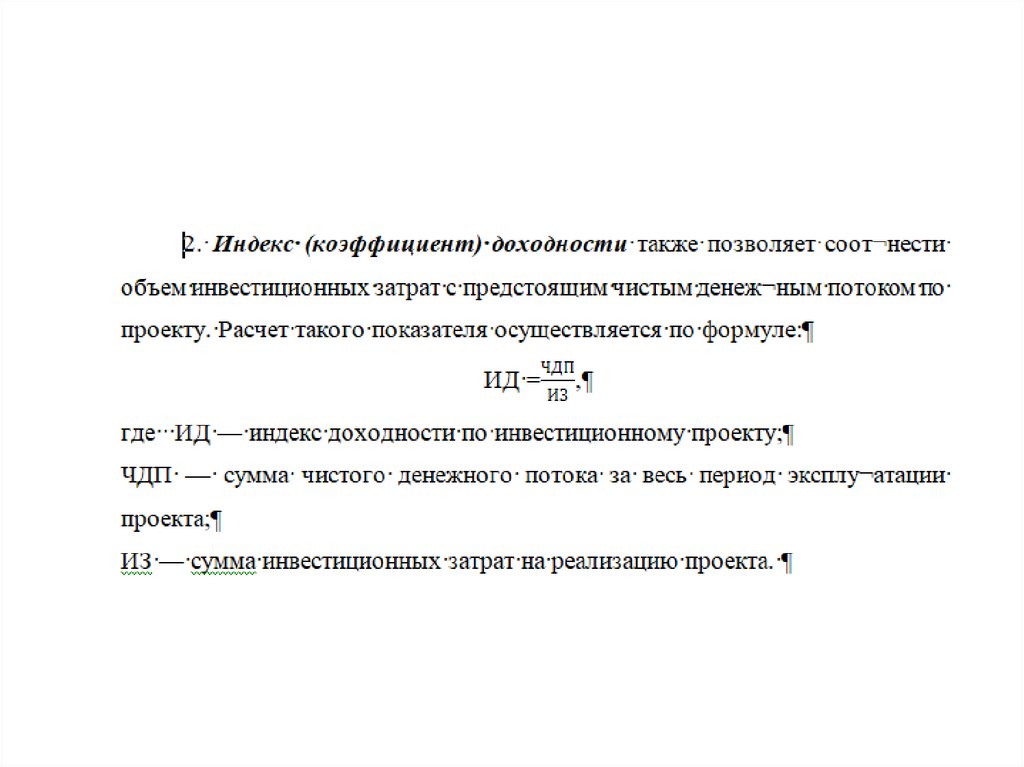

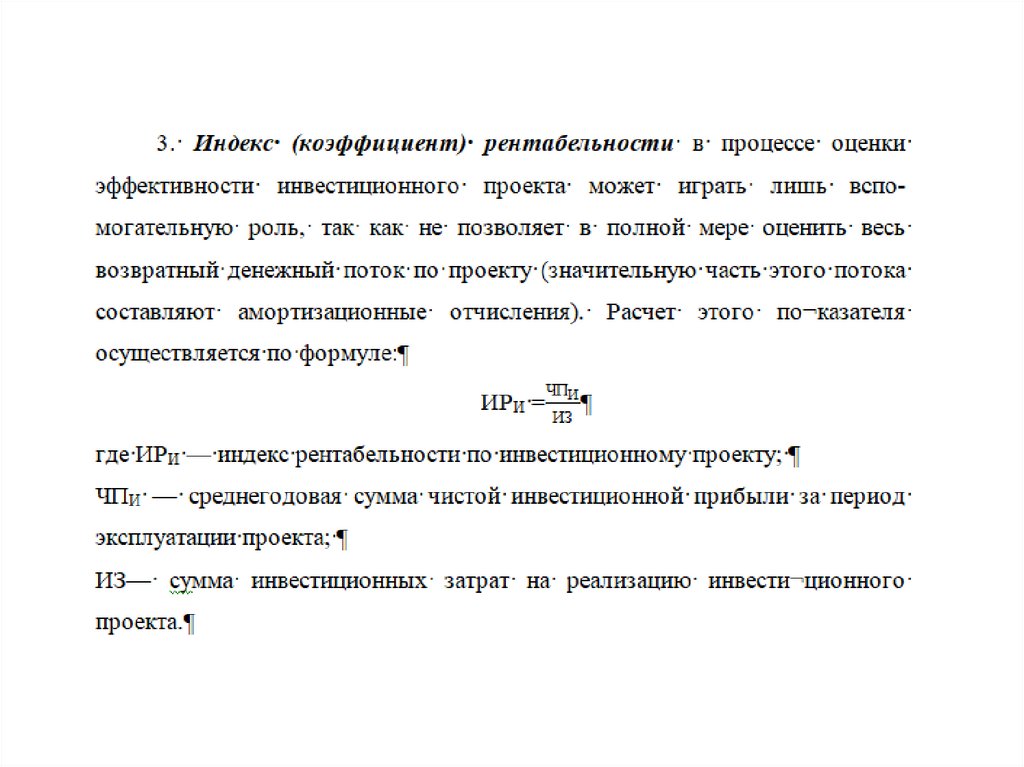

18.

Методы оценки эффективности реальныхинвестиционных проектов на основе

различных показателей

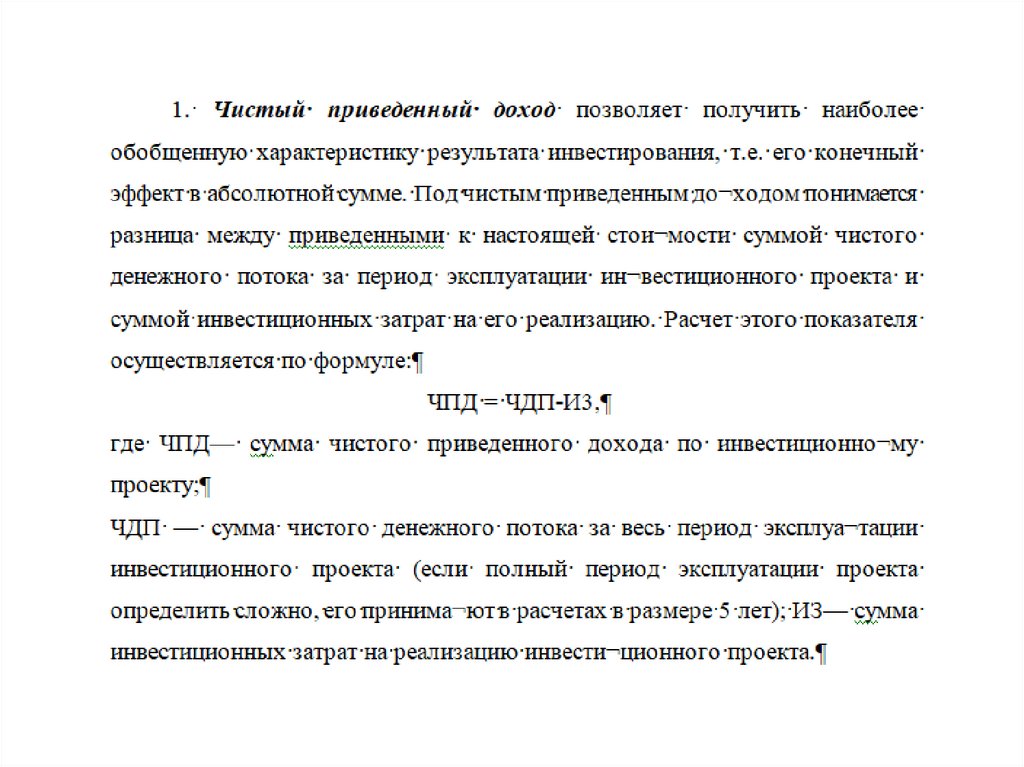

Чистый

приведенный

доход

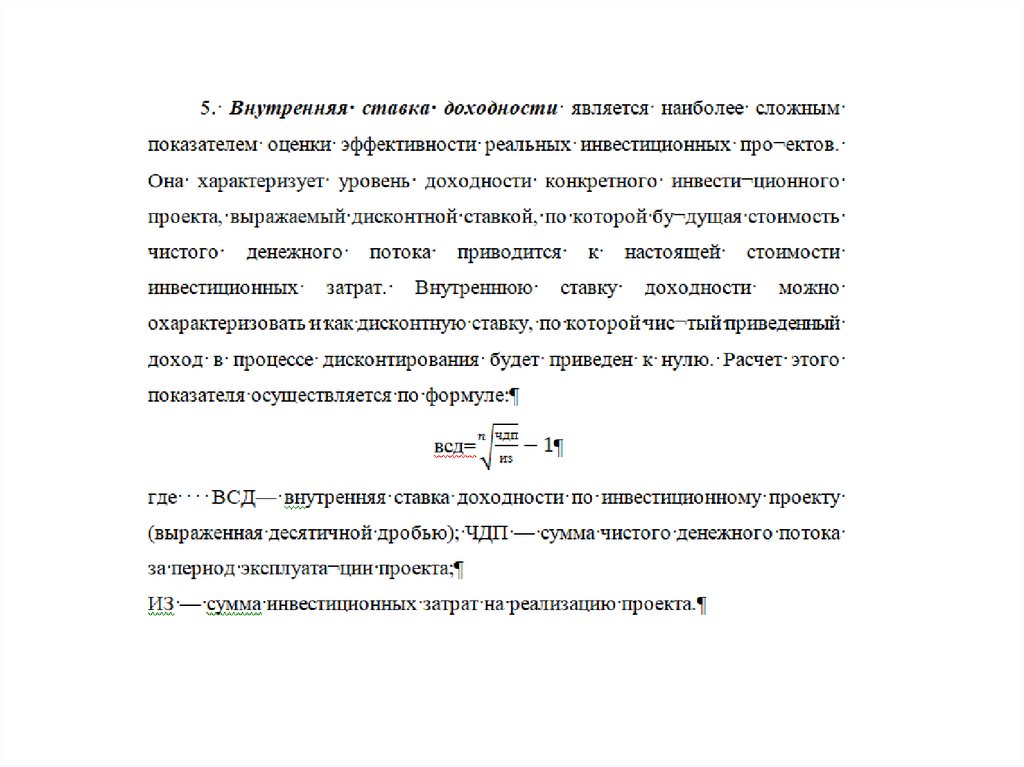

Внутренняя

ставка

доходности

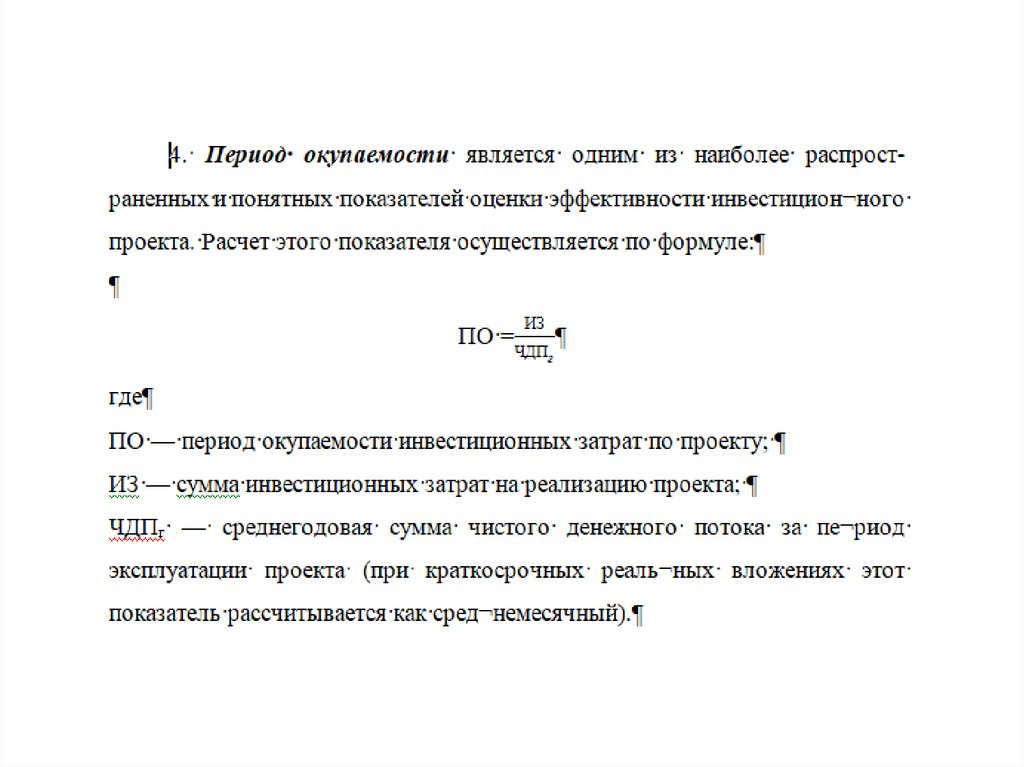

Период

окупаемости

Индекс

(коэффициент)

доходности

Индекс

(коэффициент)

рентабельности

Финансы

Финансы