Похожие презентации:

Организация международных расчетов

1.

ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕСРЕДНЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«ОРЛОВСКАЯ БАНКОВСКАЯ ШКОЛА (КОЛЛЕДЖ)

ЦЕНТРАЛЬНОГО БАНКА РОССИЙСКОЙ ФЕДЕРАЦИИ»

ПМ 01 Ведение расчетных операций

МДК 01.01.Организация

безналичных расчетов

Тема 3.1. Организация

международных расчетов

2.

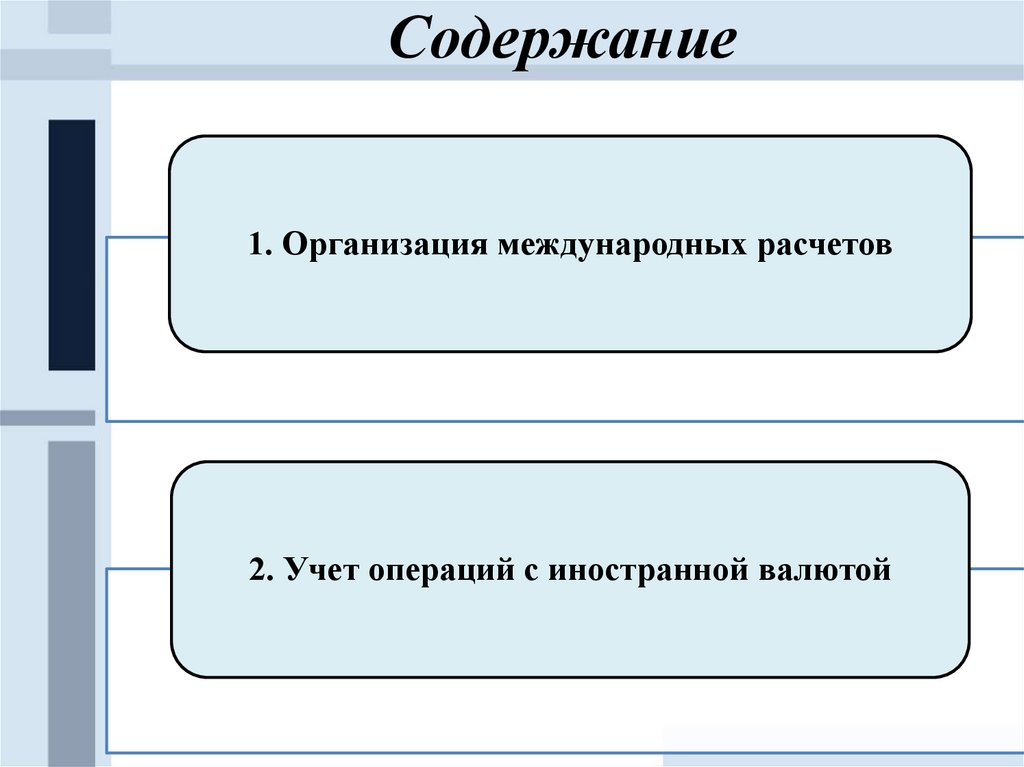

Содержание1. Организация международных расчетов

2. Учет операций с иностранной валютой

3.

1. Организациямеждународных

расчетов

4.

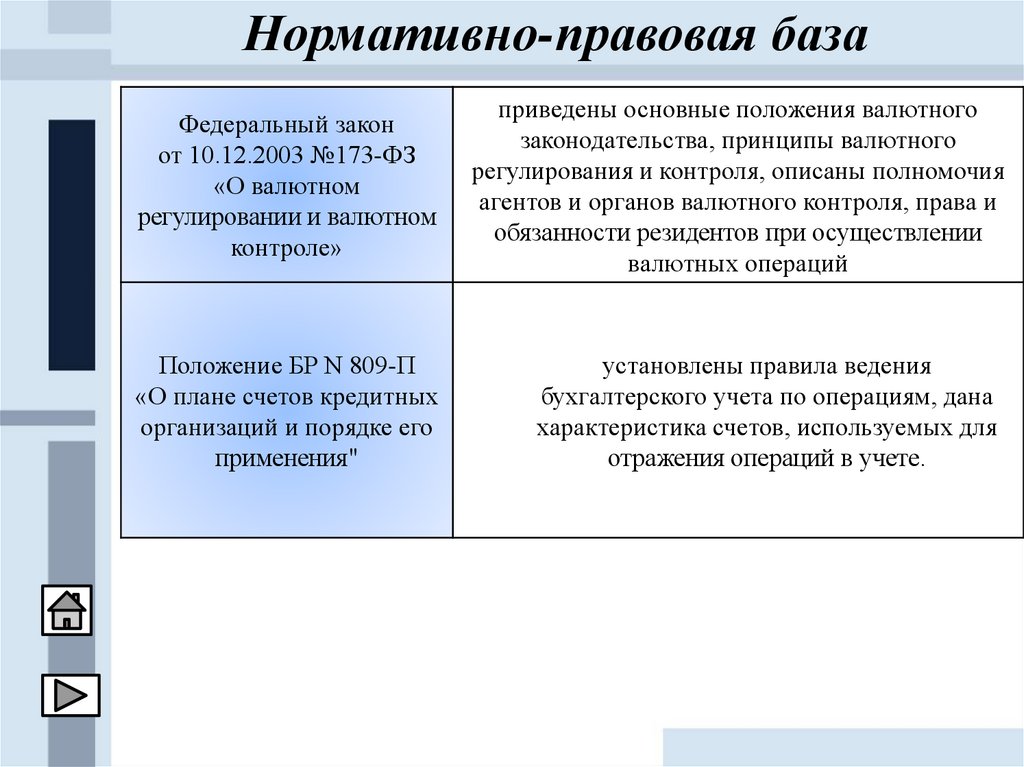

Нормативно-правовая базаФедеральный закон

от 10.12.2003 №173-ФЗ

«О валютном

регулировании и валютном

контроле»

приведены основные положения валютного

законодательства, принципы валютного

регулирования и контроля, описаны полномочия

агентов и органов валютного контроля, права и

обязанности резидентов при осуществлении

валютных операций

Положение БР N 809-П

«О плане счетов кредитных

организаций и порядке его

применения"

установлены правила ведения

бухгалтерского учета по операциям, дана

характеристика счетов, используемых для

отражения операций в учете.

5.

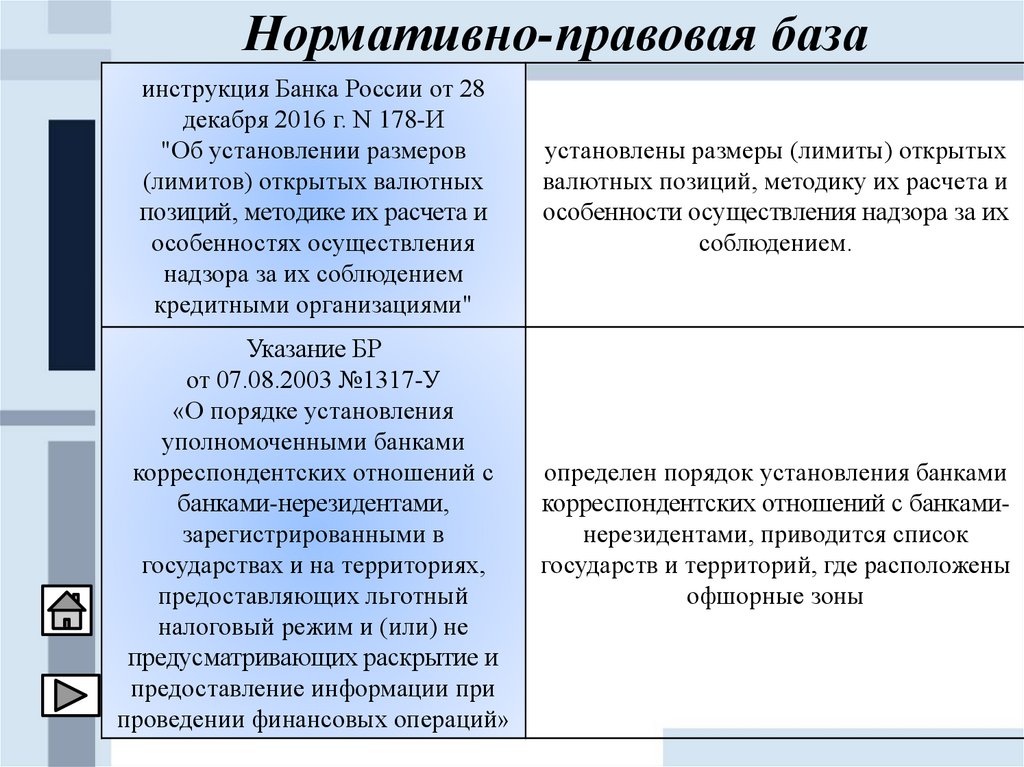

Нормативно-правовая базаинструкция Банка России от 28

декабря 2016 г. N 178-И

"Об установлении размеров

(лимитов) открытых валютных

позиций, методике их расчета и

особенностях осуществления

надзора за их соблюдением

кредитными организациями"

установлены размеры (лимиты) открытых

валютных позиций, методику их расчета и

особенности осуществления надзора за их

соблюдением.

Указание БР

от 07.08.2003 №1317-У

«О порядке установления

уполномоченными банками

корреспондентских отношений с

банками-нерезидентами,

зарегистрированными в

государствах и на территориях,

предоставляющих льготный

налоговый режим и (или) не

предусматривающих раскрытие и

предоставление информации при

проведении финансовых операций»

определен порядок установления банками

корреспондентских отношений с банкаминерезидентами, приводится список

государств и территорий, где расположены

офшорные зоны

6.

Нормативно-правовая базаИнструкция Банка России от 16

августа 2017 г. N 181-И

"О порядке представления

резидентами и нерезидентами

уполномоченным банкам

подтверждающих документов и

информации при осуществлении

валютных операций, о единых

формах учета и отчетности по

валютным операциям, порядке и

сроках их представления"

Устанавливает порядок

представления резидентами и

нерезидентами в

уполномоченном банке

документов и информации,

которые связаны с проведением

валютных операций, а также

порядок учета УБ валютных

операций и контроля за их

проведением. Утверждает

формы: Справки о валютных

операциях, Ведомости

банковского контроля по

кредитному

договору, Ведомости

банковского контроля по

контракту, Справки о

подтверждающих документах.

7.

Установление корреспондентскихотношений с иностранными банками

Отношения (либо с взаимным открытием счетов

банками друг у друга, либо с открытием счетов в

третьем банке) устанавливаются по инициативе банков.

Иностранный банк с взаимным открытием счетов друг

у друга называется корреспондентом со счетом.

С иностранными банками могут устанавливаться

корреспондентские отношения и без открытия счета, с

проведением расчетов через третий банк.

В этом случае иностранный банк называется

корреспондентом без счета.

8.

Установление корреспондентскихотношений с иностранными банками

УПОЛНОМОЧЕННЫЕ СОТРУДНИКИ УСТАНАВЛИВАЮТ

место иностранного банка в кредитной системе страны

и в валютных операциях

кредитоспособность банка и условия, на которых банк выполняет

операции (формы и порядок расчетов, процентные ставки по счетам,

уровень комиссионных ставок по комиссионно-посредническим

операциям иностранного банка и т.д.).

Дополнительно запрашиваются другие банки-корреспонденты и

получаются справки об иностранном банке, его кредитоспособности,

практике работы.

9.

Корреспондентские счетасчета «ЛОРО»

(счет иностранного

банка-корреспондента

в данном банке)

счета «НОСТРО»

(счет данного банка в

иностранном

банковском институте)

10.

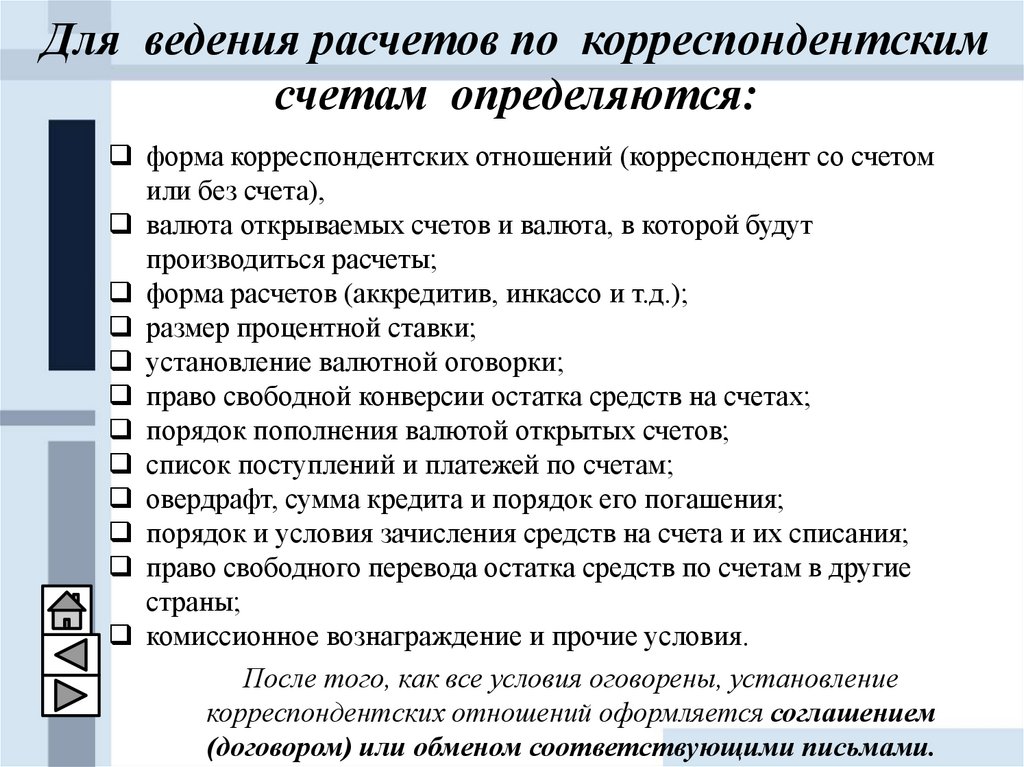

Для ведения расчетов по корреспондентскимсчетам определяются:

форма корреспондентских отношений (корреспондент со счетом

или без счета),

валюта открываемых счетов и валюта, в которой будут

производиться расчеты;

форма расчетов (аккредитив, инкассо и т.д.);

размер процентной ставки;

установление валютной оговорки;

право свободной конверсии остатка средств на счетах;

порядок пополнения валютой открытых счетов;

список поступлений и платежей по счетам;

овердрафт, сумма кредита и порядок его погашения;

порядок и условия зачисления средств на счета и их списания;

право свободного перевода остатка средств по счетам в другие

страны;

комиссионное вознаграждение и прочие условия.

После того, как все условия оговорены, установление

корреспондентских отношений оформляется соглашением

(договором) или обменом соответствующими письмами.

11.

При установлении корреспондентских отношений синостранным банком необходимо учесть:

структуру банковской системы страны, с финансовым

институтом которой планируется установление

корреспондентских отношений;

законодательство, регулирующее деятельность банков (как

иностранное, так и российское);

информацию об иностранных платежных системах;

стоимостные условия открытия и проведения операций по

корреспондентскому счету (иностранные банки как правило

устанавливают индивидуальные тарифы для каждого банка в

зависимости от ряда условий).

Решение о выборе банка-корреспондента должно приниматься с

учетом оценки рисков. Прежде всего при открытии

корреспондентского счета «ностро» возникают кредитные риски

(риски контрагента и страновые риски).

12.

При открытии корреспондентского счетаиностранные банки требуют

предоставления следующих документов:

письменного запроса на открытие счета

альбома образцов подписей (а также обмен ключами SWIFT)

заполненной анкеты (USA PATRIOT Act Certification) — при

открытии корреспондентского счета в американском банке

годовых отчетов банка

заполненной анкеты по мерам, предпринимаемым банком по

противодействию легализации доходов, полученных преступным

путем, и финансирования терроризма, а также информацию о

собственниках банка (основных акционерах) и пояснения о

планируемых видах операций и клиентской базе банка

После открытия корреспондентского счета банки-корреспонденты, как

правило, предлагают воспользоваться дополнительными услугами,

связанными с обслуживанием счета.

13.

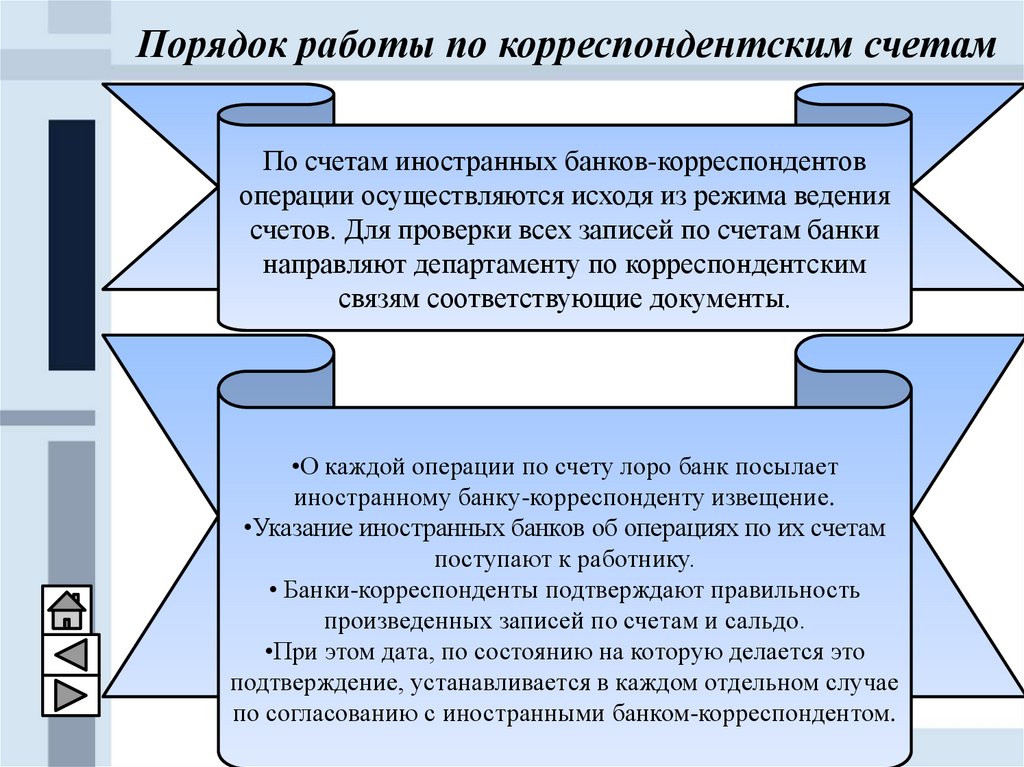

Порядок работы по корреспондентским счетамПо счетам иностранных банков-корреспондентов

операции осуществляются исходя из режима ведения

счетов. Для проверки всех записей по счетам банки

направляют департаменту по корреспондентским

связям соответствующие документы.

•О каждой операции по счету лоро банк посылает

иностранному банку-корреспонденту извещение.

•Указание иностранных банков об операциях по их счетам

поступают к работнику.

• Банки-корреспонденты подтверждают правильность

произведенных записей по счетам и сальдо.

•При этом дата, по состоянию на которую делается это

подтверждение, устанавливается в каждом отдельном случае

по согласованию с иностранными банком-корреспондентом.

14.

Порядок работы по корреспондентским счетамПосле окончания операционного периода кредитная

организация начисляет и отражает проценты по

счетам. Если же счет закрывается, то проценты в

каждом отдельном случае начисляются при закрытии

этого счета, исходя из предварительной договоренности

с соответствующим банком-корреспондентом.

Проценты по счетам ЛОРО начисляются, исходя из

срока валютирования, которым является дата

исполнения банком поручения иностранного банкакорреспондента, если в поручении не содержится

каких-либо иных указаний об этом сроке.

На сумму начисленных процентов иностранному

корреспонденту направляется извещение, к которому

прикладывается расчет начисленных процентов.

15.

Порядок сверки оборотов по корреспондентскимсчетам

По счетам ностро иностранные банки высылают

кредитной организации согласованные документы, с

данными об операциях по этим счетам и сальдо на

начало и конец периода.

Информация, поступающая от иностранных банковкорреспондентов, отражается в специальной книге, где

указана дата проверки и подтверждение правильности

сальдо и суммы начисленных процентов банкамикорреспондентами. После того, как суммы по

полученному от иностранного банка согласованному

документу сквитованы с данными банка, составляется

таблица сверки расчетов (раккорд) . Исходя из этого

работник составляет подтверждение иностранному

банку-корреспонденту о правильности остатка счета.

16.

Порядок сверки оборотов по корреспондентскимсчетам

Проценты, начисленные по счетам банка,

проверяются в отношении правильности указанных

процентных номеров, сроков валютирования,

процентной ставки и расчета суммы процентов.

После проверки правильности начисленных

процентов их суммы относятся на соответствующие

счета результатов деятельности банка.

Банк высылает иностранному банку-корреспонденту

подтверждение о правильности начисленных

процентов. Причем подтверждение должно быть

выслано в каждом отдельном случае в соответствии с

договоренностью с иностранным корреспондентом.

17.

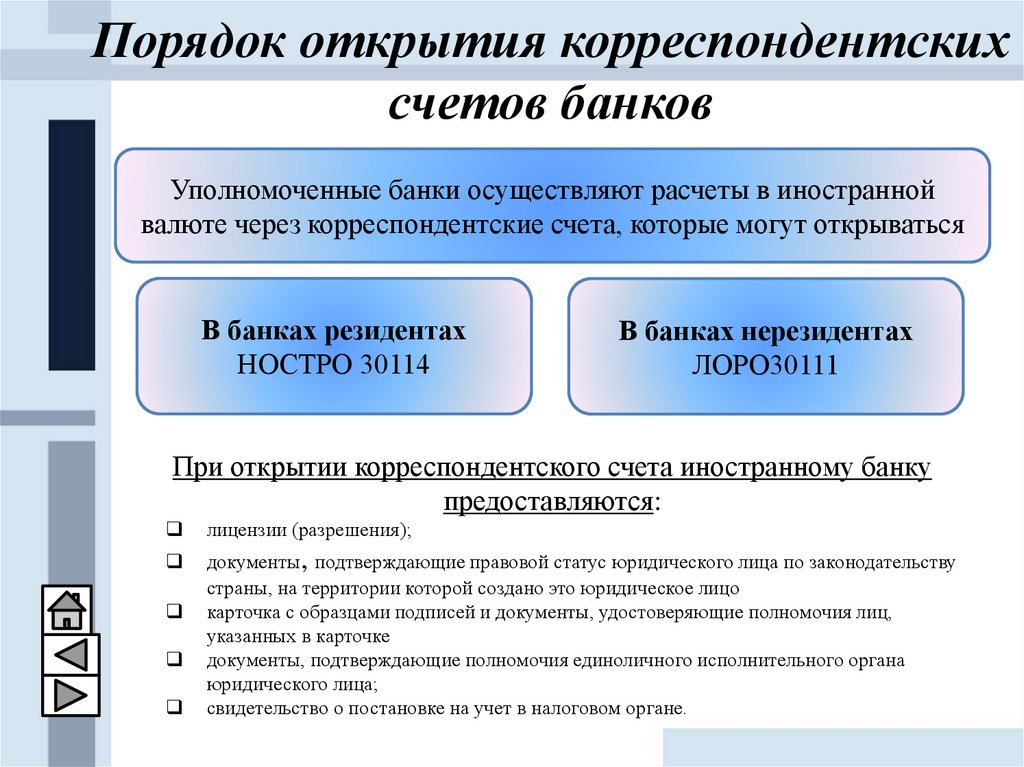

Порядок открытия корреспондентскихсчетов банков

Уполномоченные банки осуществляют расчеты в иностранной

валюте через корреспондентские счета, которые могут открываться

В банках резидентах

НОСТРО 30114

В банках нерезидентах

ЛОРО30111

При открытии корреспондентского счета иностранному банку

предоставляются:

лицензии (разрешения);

документы, подтверждающие правовой статус юридического лица по законодательству

страны, на территории которой создано это юридическое лицо

карточка с образцами подписей и документы, удостоверяющие полномочия лиц,

указанных в карточке

документы, подтверждающие полномочия единоличного исполнительного органа

юридического лица;

свидетельство о постановке на учет в налоговом органе.

18.

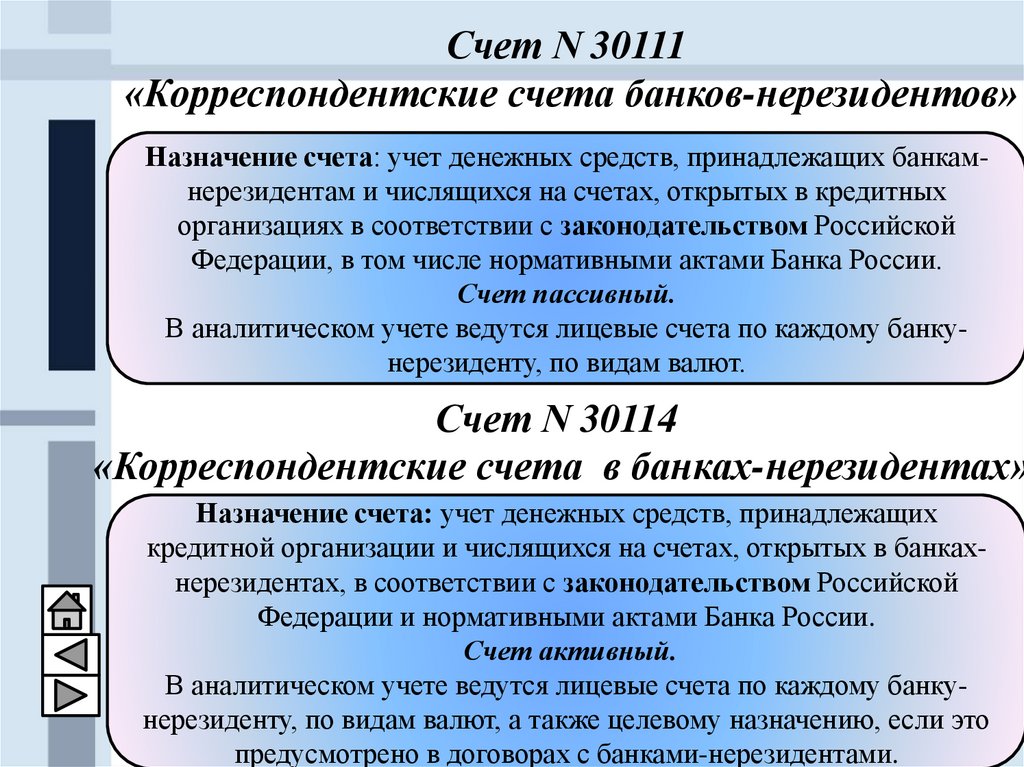

Счет N 30111«Корреспондентские счета банков-нерезидентов»

Назначение счета: учет денежных средств, принадлежащих банкамнерезидентам и числящихся на счетах, открытых в кредитных

организациях в соответствии с законодательством Российской

Федерации, в том числе нормативными актами Банка России.

Счет пассивный.

В аналитическом учете ведутся лицевые счета по каждому банкунерезиденту, по видам валют.

Счет N 30114

«Корреспондентские счета в банках-нерезидентах»

Назначение счета: учет денежных средств, принадлежащих

кредитной организации и числящихся на счетах, открытых в банкахнерезидентах, в соответствии с законодательством Российской

Федерации и нормативными актами Банка России.

Счет активный.

В аналитическом учете ведутся лицевые счета по каждому банкунерезиденту, по видам валют, а также целевому назначению, если это

предусмотрено в договорах с банками-нерезидентами.

19.

Счета, открываемые вуполномоченном банке

20.

Открытие валютного счета вуполномоченном банке

21.

2. Учет операций синостранной

валютой

22.

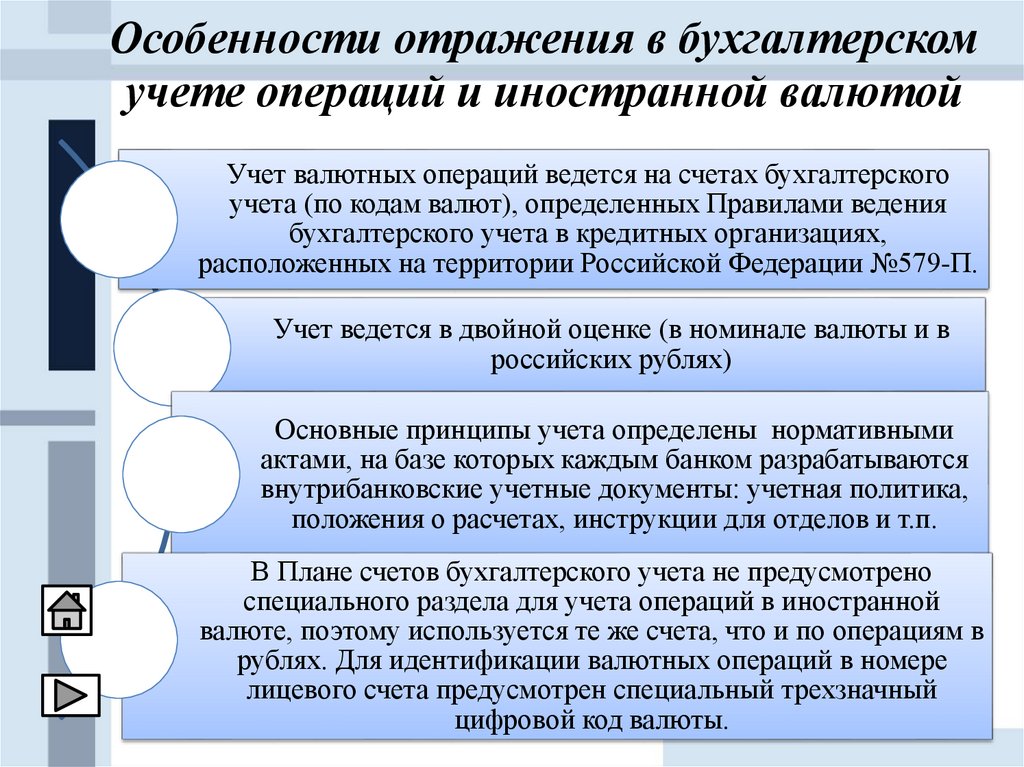

Особенности отражения в бухгалтерскомучете операций и иностранной валютой

Учет валютных операций ведется на счетах бухгалтерского

учета (по кодам валют), определенных Правилами ведения

бухгалтерского учета в кредитных организациях,

расположенных на территории Российской Федерации №579-П.

Учет ведется в двойной оценке (в номинале валюты и в

российских рублях)

Основные принципы учета определены нормативными

актами, на базе которых каждым банком разрабатываются

внутрибанковские учетные документы: учетная политика,

положения о расчетах, инструкции для отделов и т.п.

В Плане счетов бухгалтерского учета не предусмотрено

специального раздела для учета операций в иностранной

валюте, поэтому используется те же счета, что и по операциям в

рублях. Для идентификации валютных операций в номере

лицевого счета предусмотрен специальный трехзначный

цифровой код валюты.

23.

Коды валют , установленные всоответствии с Общероссийским

классификатором валют

840 - Доллар США

826 - Английский фунт

стерлингов

978 - Евро

810 - Российский рубль

24.

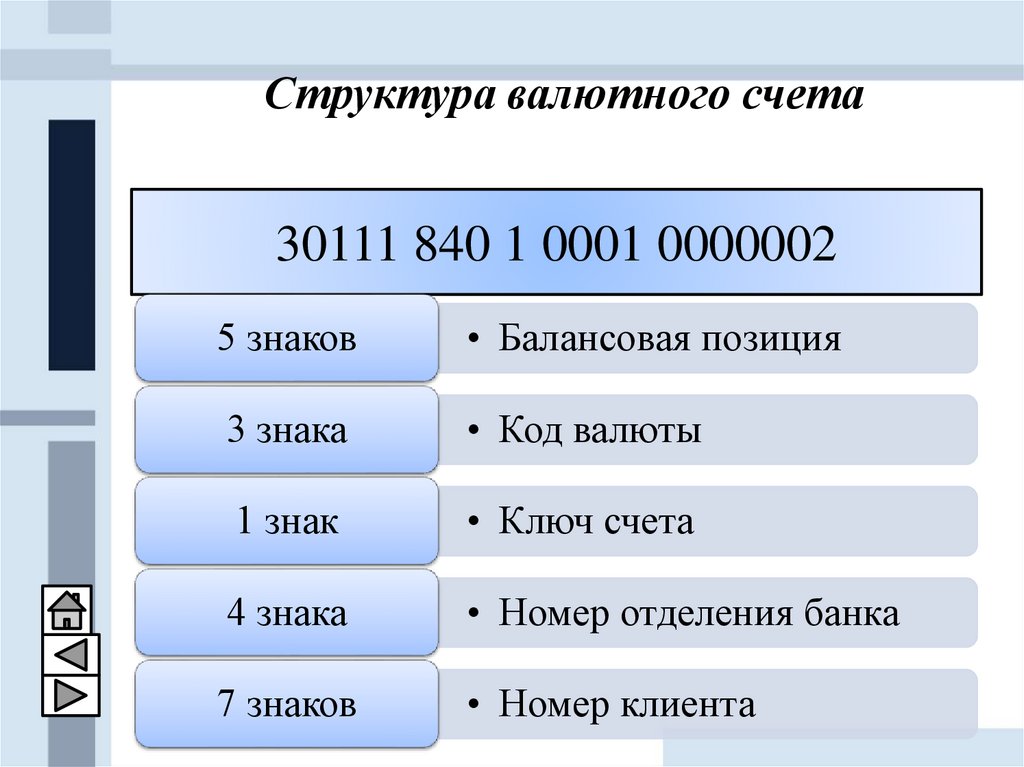

Структура валютного счета30111 840 1 0001 0000002

5 знаков

• Балансовая позиция

3 знака

• Код валюты

1 знак

• Ключ счета

4 знака

• Номер отделения банка

7 знаков

• Номер клиента

25.

Особенности отражения в бухгалтерскомучете операций и иностранной валютой

Ведение операций в иностранной валюте в документах

отражается в иностранной валюте и в рублевом эквиваленте по

курсу на дату совершения операции, установленному Банком

России.

В бухгалтерском балансе и других документах

синтетического учета валютные операции учитываются

только в рублевом эквиваленте.

Синтетический учет ведется только в рублях;

Аналитический – в рублях и иностранной валюте.

Все неторговые операции с иностранной валютой делятся на

три большие группы: операции с физическими лицами,

операции с юридическими лицами, собственно банковские

операции.

26.

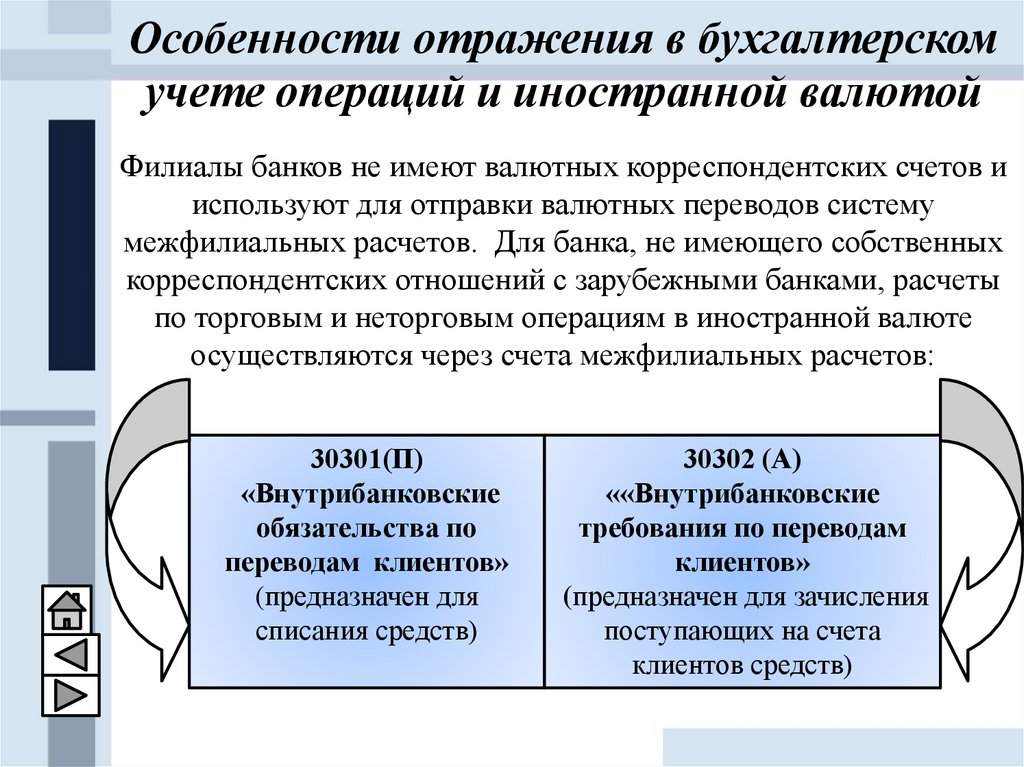

Особенности отражения в бухгалтерскомучете операций и иностранной валютой

Филиалы банков не имеют валютных корреспондентских счетов и

используют для отправки валютных переводов систему

межфилиальных расчетов. Для банка, не имеющего собственных

корреспондентских отношений с зарубежными банками, расчеты

по торговым и неторговым операциям в иностранной валюте

осуществляются через счета межфилиальных расчетов:

30301(П)

«Внутрибанковские

обязательства по

переводам клиентов»

(предназначен для

списания средств)

30302 (А)

««Внутрибанковские

требования по переводам

клиентов»

(предназначен для зачисления

поступающих на счета

клиентов средств)

27.

Переоценка средств в иностранной валютеАктивы и обязательства в иностранной валюте

должны переоцениваться по мере изменения курсов

Центрального банка.

Пересчет данных аналитического учета в

иностранной валюте в рубли осуществляется путем

умножения суммы иностранной валюты на

установленный курс ЦБ.

Переоценка средств в иностранной валюте

осуществляется в начале операционного дня до

отражения операций по счету. Переоценке подлежит

входящий остаток на начало дня.

.

Ежедневный баланс на 1 января составляется исходя

из официальных курсов, действующих на 31

декабря. Переоценка осуществляется отдельно по

каждой валюте.

28.

Переоценка средств в иностранной валютеНе переоцениваются счета

102

706

60313

60314

• Уставный капитал

• Финансовый результат

• Расчеты с организациями-нерезидентами по

хозяйственным операциям

• Расчеты с организациями-нерезидентами по

хозяйственным операциям

Если балансовая стоимость выше, чем курсовая, то возникает

отрицательная курсовая разница, которая уменьшает сальдо счета.

Если балансовая стоимость ниже, то возникает положительная курсовая

разница и остаток увеличивается.

Балансовая стоимость = номинал валюты * действующий курс

Курсовая стоимость = номинал валюты * новый курс

Курсовая разница = курсовая стоимость – балансовая стоимость

29.

Курсовая разницаПоложительная

Отрицательная

курсовая разница

курсовая разница

(увеличение рублевых (уменьшение рублевых

эквивалентов активов эквивалентов активов и

и требований и

требований и увеличение

уменьшение

обязательств)

рублевого

эквивалентного

обязательства)

30.

ПереоценкаБалансовые счета (Глава А)

70603 (П)

Положительная

переоценка средств в

иностранной валюте

70608 (А)

Отрицательная переоценка

средств в иностранной валюте

Данные счета ведутся в течении всего года и закрываются в

конце года на счет 707.

Переоценка будет отражаться на основании мемориального

ордера следующим образом:

Положительная

переоценка

Дт счет в ИВ

Кт 70603

Отрицательная

переоценка

Дт 70608

Кт счет в ИВ

31.

ПереоценкаВнебалансовые счета (Глава В)

99999 (П)

Счет для корреспонденции

с активными счетами при

двойной записи

99998 (А)

Счет для корреспонденции с

пассивными счетами при

двойной записи

Переоценка будет отражаться на основании мемориального

ордера следующим образом:

Положительная

переоценка документов,

принятых на инкассо

Дт 91219

Кт 99999

Отрицательная

переоценка документов,

принятых на инкассо

Дт 99999

Кт 91219

32.

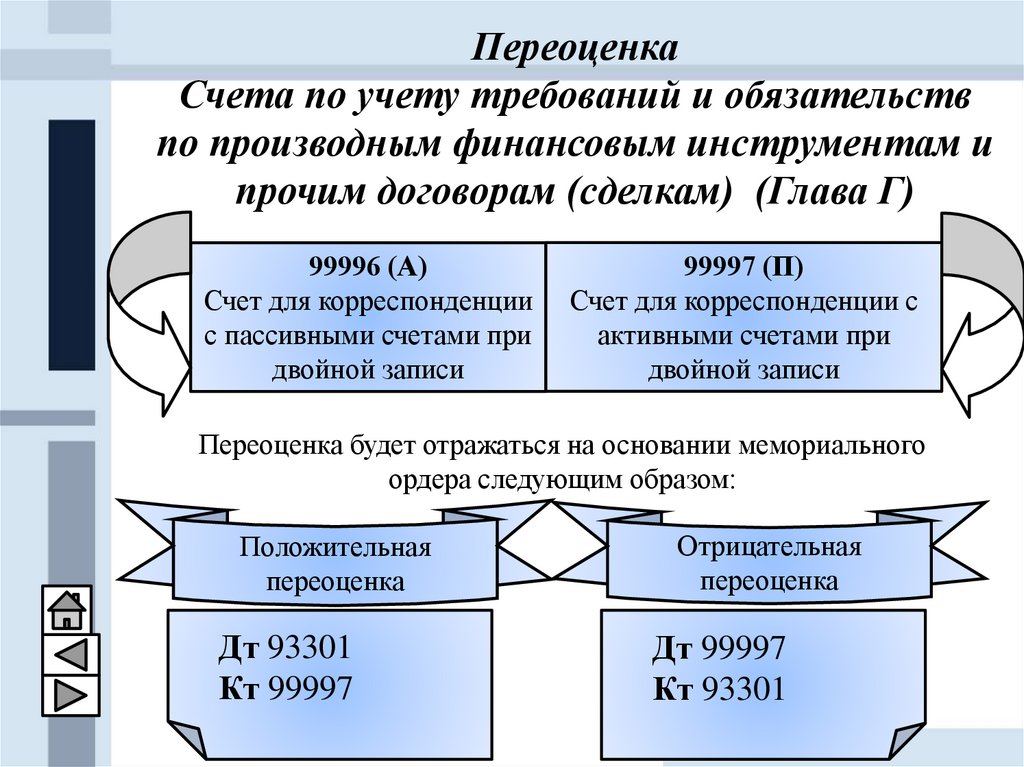

ПереоценкаСчета по учету требований и обязательств

по производным финансовым инструментам и

прочим договорам (сделкам) (Глава Г)

99996 (А)

Счет для корреспонденции

с пассивными счетами при

двойной записи

99997 (П)

Счет для корреспонденции с

активными счетами при

двойной записи

Переоценка будет отражаться на основании мемориального

ордера следующим образом:

Положительная

переоценка

Дт 93301

Кт 99997

Отрицательная

переоценка

Дт 99997

Кт 93301

33.

Валютный счет юридического лицаОткрытие валютного счета юридическому лицу

включает оформление юридического дела и присвоение

номера счету. Ведение счета предусматривает наличное

и безналичное его обслуживание.

При открытии валютного счета работник банка

информирует клиента о том, какие документы нужно

представить, о порядке его ведения и тарифах.

Юридические лица-резиденты могут иметь более

одного счета в иностранной валюте в уполномоченных

банках.

34.

Юридические лица - резиденты- могут открывать счета и за пределами РФ и совершать

по ним операции в соответствии с нормативными

документами ЦБ РФ.

При открытии валютного счета

представляет в уполномоченный банк заявление по

форме банка и все необходимые документы.

Основанием открытия банковского счета является

заключение договора банковского счета и

представление всех документов, определенных

законодательством РФ.

Открытие клиенту банковского счета производится

только в том случае, если банком получены все

предусмотренные документы, а также проведена

идентификация клиента в соответствии с Положением

Банка России №262-П

35.

Юридические лица - резиденты- представляют для открытия счета в уполномоченный

банк следующие документы:

свидетельство о государственной регистрации

юридического лица.

учредительные документы юридического лица.

лицензии, выданные юридическому лицу на право

осуществления деятельности.

карточка с образцами подписей и оттиска печатей.

документы, подтверждающие полномочия лиц,

указанных в карточке.

документы, подтверждающие полномочия

единоличного исполнительного органа

юридического лица.

свидетельство о постановке на учет в налоговом

органе.

В соответствии с Инструкцией Банка России №153-И

36.

Валютный счет физического лицаФизические лица представляют для открытия счета в

уполномоченный банк следующие документы:

документ, удостоверяющий личность физ. лица;

карточка с образцами подписей

(может не предоставляться при открытии банковского

счета, счета по вкладу (депозиту) физическому лицу,

если договором предусмотрено, что перечисление

денежных средств указанного счета осуществляются

исключительно на основании заявления клиента);

документы, подтверждающие полномочия лиц,

указанных в карточке, на распоряжение денежными

средствами, находящимися на банковском счете.

нерезидент - миграционную карту, документ,

подтверждающий право иностранного гражданина

или лица без гражданства на пребывание

(проживание) в РФ.

В соответствии с Инструкцией Банка России №153-И

37.

Виды валютных счетов дляфизических лиц

Текущий валютный счет физического лица-нерезидента

Текущий валютный счет физического лица-резидента

Текущий счет в валюте Российской Федерации

физического лица-нерезидента

Текущий счет

- банковский счет, открываемый физическому лицу в банке

на основании договора банковского счета,

предусматривающего совершение расчетных операций, не

связанных с осуществлением предпринимательской

деятельности.

38.

3. Конверсионныеоперации и их виды

39.

Конверсионные валютные операции- сделки покупки и продажи наличной и безналичной

иностранной валюты (в том числе валюты с

ограниченной конверсией) против наличных и

безналичных рублей Российской Федерации.

К конверсионным операциям относятся следующие

типы сделок.

Сделки типа

«TODAY»

(конверсионные

операции с датой

валютирования в

день заключения

сделки)

Сделки типа

«TOMORROW»

(конверсионные

операции с датой

валютирования на

следующий день за

днем заключения

сделки)

Сделки типа

«SPOT»

(конверсионные

операции с датой

валютирования на

второй день за

днем заключения

сделки)

40.

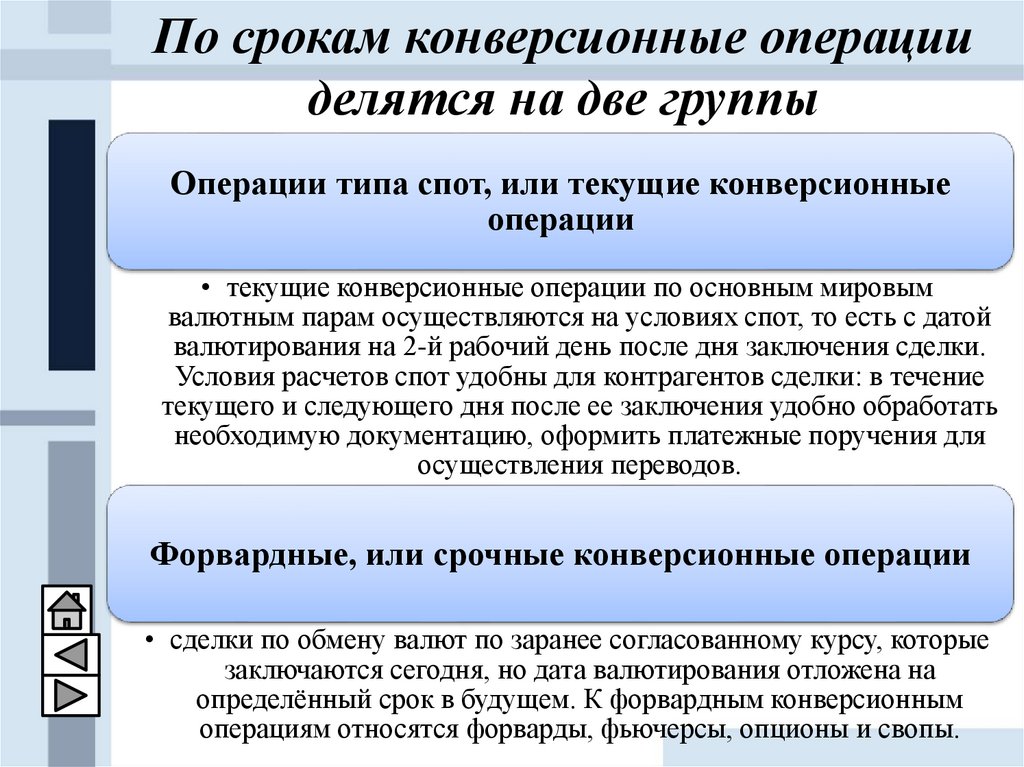

По срокам конверсионные операцииделятся на две группы

Операции типа спот, или текущие конверсионные

операции

• текущие конверсионные операции по основным мировым

валютным парам осуществляются на условиях спот, то есть с датой

валютирования на 2-й рабочий день после дня заключения сделки.

Условия расчетов спот удобны для контрагентов сделки: в течение

текущего и следующего дня после ее заключения удобно обработать

необходимую документацию, оформить платежные поручения для

осуществления переводов.

Форвардные, или срочные конверсионные операции

• сделки по обмену валют по заранее согласованному курсу, которые

заключаются сегодня, но дата валютирования отложена на

определённый срок в будущем. К форвардным конверсионным

операциям относятся форварды, фьючерсы, опционы и свопы.

41.

Глава Г Счета по учету требований и обязательствпо производным финансовым инструментам и прочим

договорам (сделкам)

- предназначена для учета требований и обязательств

когда дата расчетов и поставки не совпадают с датой

заключения договора. Такие требования и

обязательства учитываются с датой заключения

договора до наступления первой по сроку даты

расчетов или поставки.

Обязательства учитываются на пассивных

счетах, а требования на активных

42.

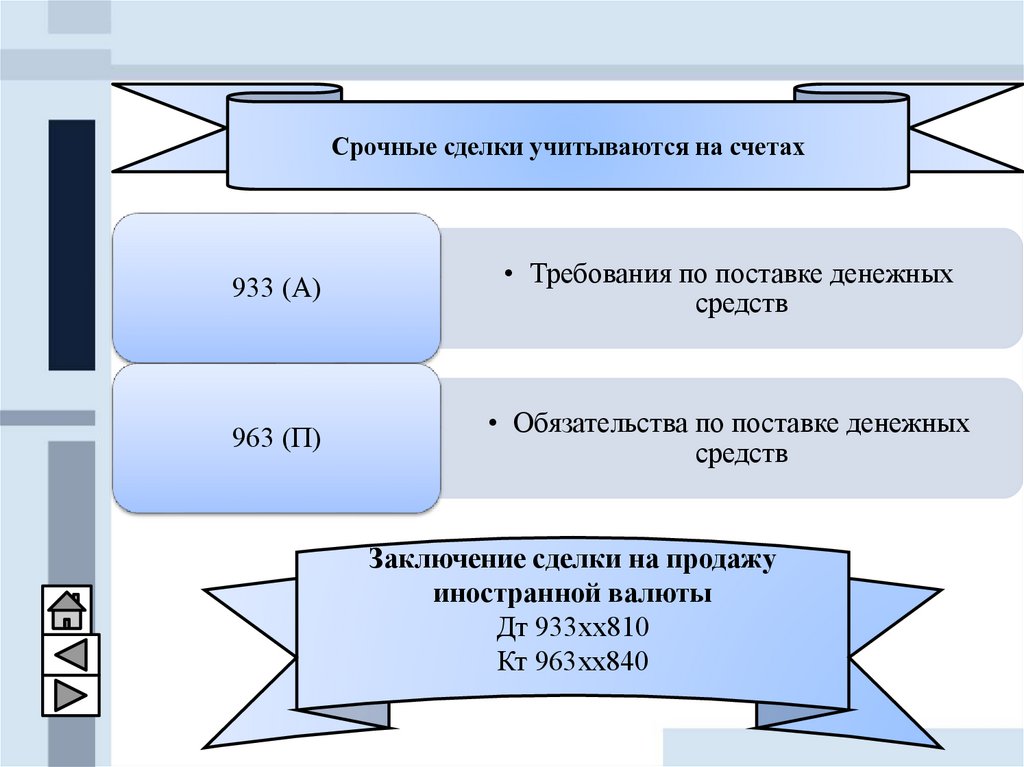

Срочные сделки учитываются на счетах933 (А)

• Требования по поставке денежных

средств

963 (П)

• Обязательства по поставке денежных

средств

Заключение сделки на продажу

иностранной валюты

Дт 933хх810

Кт 963хх840

43.

Срочные сделкиСчета второго порядка открываются в

зависимости от сроков и по прошествии

нескольких дней сумма будет переноситься со

счетами с более ранними сроками.

Дт 93301

Кт 93302

Дт 96302

Кт 96301

При наступлении дня исполнения сделки закрываются

счета, учет продолжается по балансовым счетам.

44.

При поступлении денег для исполнения сделкисчета Главы Г закрываются, и открывается

балансовый учет по конверсионным счетам:

Дт 47408 А «Расчеты по конверсионным операциям и

срочным сделкам»

Кт 47407 П «Расчеты по конверсионным операциям и

срочным сделкам»

Счета 474 «Расчеты по отдельным операциям» будут

закрываться в корреспонденции со счетами по учету

денежных средств.

45.

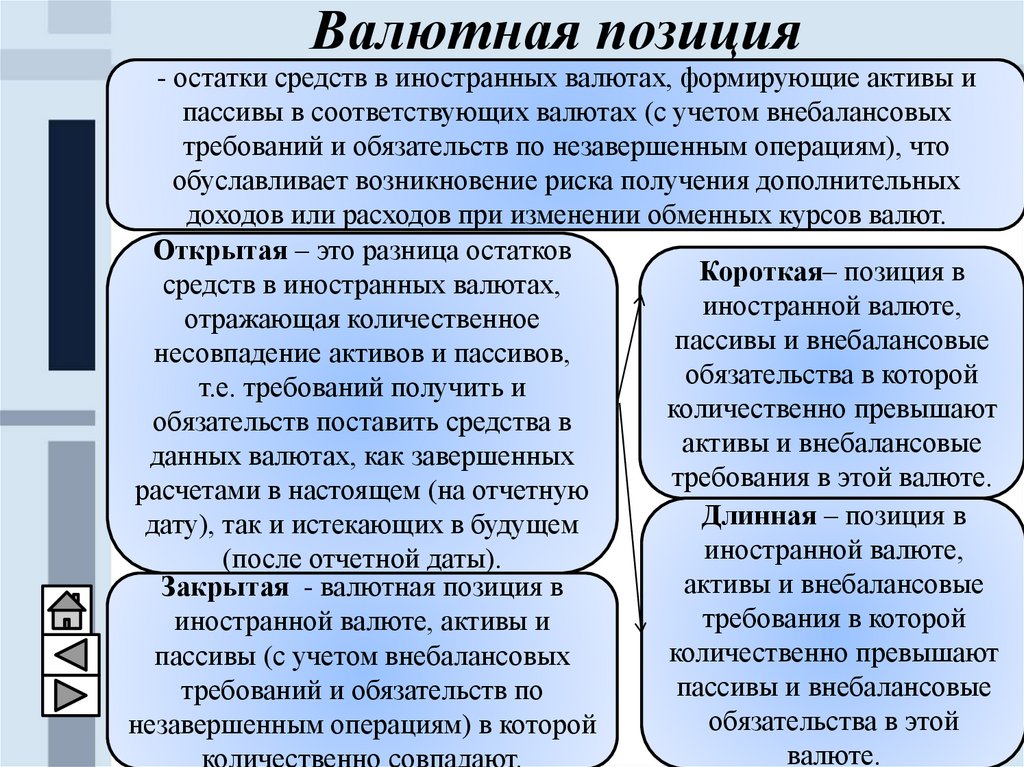

Валютная позиция- остатки средств в иностранных валютах, формирующие активы и

пассивы в соответствующих валютах (с учетом внебалансовых

требований и обязательств по незавершенным операциям), что

обуславливает возникновение риска получения дополнительных

доходов или расходов при изменении обменных курсов валют.

Открытая – это разница остатков

Короткая– позиция в

средств в иностранных валютах,

иностранной валюте,

отражающая количественное

пассивы и внебалансовые

несовпадение активов и пассивов,

обязательства в которой

т.е. требований получить и

количественно превышают

обязательств поставить средства в

активы и внебалансовые

данных валютах, как завершенных

требования в этой валюте.

расчетами в настоящем (на отчетную

Длинная – позиция в

дату), так и истекающих в будущем

иностранной валюте,

(после отчетной даты).

активы и внебалансовые

Закрытая - валютная позиция в

требования в которой

иностранной валюте, активы и

количественно превышают

пассивы (с учетом внебалансовых

пассивы и внебалансовые

требований и обязательств по

обязательства в этой

незавершенным операциям) в которой

валюте.

количественно совпадают.

46.

С целью ограничения валютных рисковБанк России установил лимиты открытых

валютных позиций (178-И)

Любая длинная (короткая) открытая валютная

позиция в иностранных валютах ежедневно не

должна превышать 10 процентов от собственных

средств (капитала) кредитной организации

Сумма всех длинных (коротких) открытых валютных

позиций в отдельных иностранных валютах и

отдельных драгоценных металлах ежедневно не

должна превышать 20 процентов от собственных

средств (капитала) кредитной организации.

47.

Изменение валютной позиции происходит приосуществлении следующих операций

Начисления процентных и получения операционных доходов в

иностранных валютах

Начисления процентных и оплаты операционных расходов, а также

оплаты расходов на приобретение собственных средств в

иностранных валютах

Конверсионных операций с немедленной поставкой средств (не

позднее второго рабочего дня от даты заключения сделки) и

поставкой их на срок (свыше двух рабочих дней от даты

заключения сделки), включая операции с наличной иностранной

валютой

Срочных операций (форвардных и фьючерсных сделок, сделок

«СВОП» и др.), по которым возникают требования и обязательства

в иностранной валюте вне зависимости от способа и формы

проведения расчетов по таким сделкам

Других операций в иностранной валюте и сделок с валютными

ценностями, включая производные финансовые инструменты

валютного рынка, если по условиям этих сделок предполагается

конверсия иностранных валют или валютных ценностей

48.

Валютная позициявозникает на дату заключения сделки, на покупку или

продажу иностранной валюты и иных валютных

ценностей, а также на дату начисления процентных

доходов/расходов и зачисления на счет (списания со

счета) иных доходов/расходов в иностранной валюте.

Указанные даты также определяют дату отражения в

отчетности соответствующих изменений величины

открытой валютной позиции.

Уполномоченный банк получает право на открытие

валютной позиции с момента (даты) получения им от

БР лицензии на проведение операций в иностранной

валюте и теряет такое право с момента ее отзыва .

49.

ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕСРЕДНЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«ОРЛОВСКАЯ БАНКОВСКАЯ ШКОЛА (КОЛЛЕДЖ)

ЦЕНТРАЛЬНОГО БАНКА РОССИЙСКОЙ ФЕДЕРАЦИИ»

ПМ 01 Ведение расчетных операций

МДК 01.01.Организация

безналичных расчетов

Тема 3.1. Организация

международных расчетов

Орел, 2019

Финансы

Финансы