Похожие презентации:

Налоги К(Ф)Х (1)

1.

НалогиК(Ф)Х

Автор: Дроздова Татьяна Петровна

2.

План семинара:1. Налоги К(Ф)Х

2. Краткий обзор применения налогообложения в виде уплаты

налога на доходы физических лиц.

3. Единый сельскохозяйственный налог.

4. УСН для сельхозтоваропрозводителей

5. Патентная система налогообложения для

глав К(Ф)Х,

зарегистрированных

в

качестве

индивидуальных

предпринимателей.

3.

К(Ф)Х, как и любое лицо, имеющее статус юридического лица, или ведущегоиндивидуальную

предпринимательскую

деятельность

без

образования

юридического лица, обязан исчислять и уплачивать налоги.

Законодательство Российской Федерации о налогах и сборах состоит из Налогового

кодекса и принятых в соответствии с ним федеральных законов о налогах, сборах,

страховых взносах.

Законы субъектов РФ о региональных налогах и нормативные правовые акты

муниципальных образований о местных налогах и сборах принимаются в

соответствии с нормами НК РФ.

4.

1.Краткий обзор применения налогообложения в виде уплатыналога на доходы физических лиц .

К(Ф)Х, созданные без образования юридического лица, которые не

применяют специальные налоговые режимы, уплачивают налог на

доходы физических лиц (НДФЛ) за 2024 год в размере 13 % при

условии, что налоговая база (доходы минус расходы) не превысила

5000000 рублей, если налоговая база превышает 5млн. руб., то ставка

налога с суммы превышения составляет 15%.

С 2025 года при превышении дохода в размере 2,4 млн. руб. и до 5

млн. руб. ставка налога с суммы превышения составляет 15%

5.

К(Ф)Х, расходы, связанные с осуществлениемпредпринимательской деятельности формируют

применительно к порядку, изложенному в главе 25

НК РФ «Налог на прибыль».

Если отсутствуют документы, подтверждающие

расходы, то имеют право на профессиональный

вычет в размере не более 20% от полученного

дохода.

6.

К(Ф)Х, применяющие основную систему налогообложения (ОСНО),признаются плательщиками НДС. Могут получить освобождение от

НДС, при условии, что выручка за последние три календарных

месяца не больше 2 млн рублей.

Платят:

- налог на имущество, если имеется недвижимое имущество;

- транспортный налог, если являются собственниками транспортных

средств;

- земельный налог, если имеют в собственности земельные участки.

- водный налог, если имеется объект налогообложения.

Являются налоговыми агентами при выплате доходов физическим

лицам, не осуществляющим предпринимательской деятельности.

Это:

- Выплаты наемным работникам по трудовым договорам;

- Выплаты физическим лицам, которые не являются ИП, но выполнили

для К(Ф)Х работы, или оказали услуги по договорам ГПХ.

7.

Отчетность глав К(Ф)Х по налогу на доходы физических лиц состоит из налоговой декларациипо налогу на доходы физических лиц по форме 3-НДФЛ, утвержденной Приказом Федеральной

налоговой службы от от 15.10.2021 N ЕД-7-11/903@ (Редакция от 29.09.2022 — Действует с

01.01.2023) "Об утверждении формы налоговой декларации по налогу на доходы физических лиц

(форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по

налогу на доходы физических лиц в электронной форме".

Срок сдачи – не позднее 30 апреля года, следующего за отчетным.

Срок уплаты:

- авансовых платежей:

не позднее 25 апреля за первый квартал,

не позднее 25 июля за полугодие

не позднее 25 октября за девять месяцев;

- по году – не позднее 15 июля года, следующего за отчетным годом.

8.

К(Ф)Х, уплачивающие НДФЛ, обязаны вести Книгу учетадоходов и расходов и хозяйственных операций

индивидуального предпринимателя, которая является

Приложением к Порядку учета доходов и расходов

и

хозяйственных

операций

для

индивидуальных

предпринимателей,

утвержденному приказом Министерства финансов РФ

и

Министерства

РФ

по

налогам

и

сборам

от 13.08.02 N 86н/БГ-3-04/430.

9.

Согласно пункту 14 статьи 217 НК РФ неподлежат обложению НДФЛ доходы членов

КФХ, получаемые в этом хозяйстве от

производства и реализации

сельскохозяйственной продукции, ее

переработки и реализации, в течение пяти лет

считая с года регистрации указанного

хозяйства.

Норма пункта 14 статьи 217 Кодекса применяется

к доходам тех членов крестьянского

(фермерского) хозяйства, в отношении которых

такая норма ранее не применялась.

10.

Выдержка из Письма Федеральной налоговойслужбы от 9 февраля 2021 г. № СД-4-3/1527@ “О

налогообложении глав КФХ”:

Не подлежат обложению НДФЛ доходы членов КФХ,

получаемые в этом хозяйстве от производства и

реализации сельскохозяйственной продукции, ее

переработки и реализации, в течение пяти лет считая

с года регистрации указанного хозяйства (пункт 14

статьи 217 Кодекса, письма Минфина России от

18.03.2020 N 03-04-05/20872, от 06.11.2019 N 03-0405/85225). Указанная норма применяется и к

доходам иных членов КФХ.

Норма пункта 14 статьи 217 Кодекса применяется к

доходам тех членов крестьянского (фермерского)

хозяйства, в отношении которых такая норма ранее не

применялась.

11.

К(Ф)Х имеют право применять специальные налоговые режимы:• Система налогообложения для сельскохозяйственных

товаропроизводителей (Единый сельскохозяйственный налог);

• Упрощенная система налогообложения;

• Патентная система налогообложения.

12.

ЕСХНПрименять ЕСХН могут юридические лица и ИП

– главы К(Ф)Х, у которых выручка от продажи

сельскохозяйственной продукции

собственного производства и продукции ее

первичной переработки составляет не менее

70% в общем объеме выручки от продаж.

Ставка налога составляет 6%.

Налоговая база : доходы, уменьшенные на

величину расходов.

Доходы и расходы определяются кассовым

методом.

13.

Для перехода на ЕСХН необходимоподать до 31 декабря года,

предшествующего году перехода на

ЕСХН уведомление по форме,

утвержденной приказом ФНС

России от 28.01.2013 № ММВ-73/41@ (форма № 26-1)

14.

Вновь созданная организация и вновьзарегистрированный

индивидуальный

предприниматель

–

Глава

КФХ,

планирующие применять ЕСХН, обязаны

уведомить о переходе на уплату единого

сельскохозяйственного налога не позднее

30 календарных дней с даты постановки на

учет в налоговом органе. В этом случае

организация

и

индивидуальный

предприниматель

признаются

налогоплательщиками с даты постановки их

на учет в налоговом органе.

15.

Главы КФХ, зарегистрированные в качестве ИП, ведут учет доходов ирасходов для целей исчисления налоговой базы

по единому сельскохозяйственному налогу в книге учета доходов и

расходов индивидуальных предпринимателей,

применяющих

систему налогообложения для сельскохозяйствен

ных товаропроизводителей (единый сельскохозяйственный налог),

форма и порядок заполнения которой утверждаются Министерством

финансов Российской Федерации.

В 2024 году необходимо вести книгу , утвержденную Приказом ФНС

России от 07.11.2023 № ЕА-7-3/816@

16.

При расчете налоговой базы по ЕСХН учитываются:•доходы от реализации товаров, работ, услуг и имущественных

прав;

• внереализационные доходы.

К внереализационным доходам относятся, например:

• субсидии и гранты, полученные из бюджета;

• Имущество, полученное безвозмездно.

• Пример: ИП-глава КХ получил от ПАО «Дорогобуж»

безвозмездно удобрения. Данные удобрения – это доход для

целей исчисления ЕСХН.

•Доходы определяются кассовым методом, т.е. на дату

получения средств. Авансы от покупателей тоже считаются

доходом

17.

Расходы по ЕСХН учитываются такжепо кассовому методу — в момент погашения

задолженности.

Чтобы учесть при расчете налога материальные

расходы, стоимость приобретенных товаров,

основных средств необходимо их фактическое

получение, и их оплата.

Перечень расходов по ЕСХН закрытый,

учесть можно только те, которые указаны

в п.2. ст. 346.5 НК РФ.

18.

Разрешено осуществлять перенос полученных убытковв течение 10 лет, следующих за тем налоговым

периодом, в котором получен убыток.

При этом

убыток можно переносить частями.

Налогоплательщики обязаны хранит документы по

полученным убыткам в течение всего срока переноса

убытков.

19.

Налоговая декларация сдается один раз в год непозднее 25 марта года, следующего за отчетным.

Для

уплаты

авансового

платежа

подается

уведомление не позднее 25 июля отчетного года.

Авансовый платеж уплачивается не позднее 28 июля

(в составе единого налогового платежа);

ЕСХН подлежащий уплате по окончанию налогового

периода уплачивается не позднее 28 марта года (в

составе единого налогового платежа), следующего за

отчетным.

20.

Плательщики ЕСХН:- являются плательщиками НДС, но могут быть освобождены от уплаты НДС в

отчетном году, если за предшествующий налоговый период выручка от продажи не

превысила:

- в 2022 году и в последующие годы – 60 миллионов руб.

Платят налог на имущество, которое не используется при производстве

сельскохозяйственной продукции, при ее переработке и реализации, а также при

оказании соответствующих услуг

При наличии транспортных средств платят транспортный налог.

Имея в собственности земельные участки признаются плательщиками земельного

налога.

21.

ИП – главы К(Ф)Х, осуществляющие пользование водными

объектами, подлежащее лицензированию в соответствии с

законодательством Российской Федерации платят водный

налог

• Являются агентами по уплате налога на доходы физических

лиц (НДФЛ):

- при наличии наемных работников;

- при заключении договора ГПХ с физическими лицами, не

являющимися ИП или самозанятыми.

22.

Упрощенная система налогообложения (УСН)ИП – главы К(Ф)Х могут

налогообложения (УСНО).

применять

упрощенную

систему

Объектами обложения доходом при применении УСНО признаются:

- доходы;

- доходы, уменьшенные на величину произведенных расходов.

Доходы и расходы определяются кассовым методом.

23.

Для перехода на УСН необходимо подать до31 декабря года, предшествующего году

перехода на УСН уведомление по форме,

утвержденной Приказом ФНС РФ от

02.11.2012 N ММВ-7-3/829@) (форма № 26-21)

24.

Вновь созданная организация и вновь зарегистрированныйиндивидуальный предприниматель – Глава КФХ вправе

уведомить о применении упрощенной системы

налогообложения (УСН) не позднее 30 календарных дней с

даты постановки на учет в налоговом органе.

В этом случае организация и индивидуальный

предприниматель признаются налогоплательщиками с даты

постановки их на учет в налоговом органе

25.

Ставка налога:• если объектом обложения являются доходы – 6%.

• установленная для объекта налогообложения «доходы, уменьшенные на

величину расходов, составляет 15% (может уменьшаться региональными

законами).

Законом Смоленской области от 30 ноября 2016 г. N122-з

"О

налоговых

ставках

для

налогоплательщиков,

применяющих упрощенную систему налогообложения, в случае если

объектом налогообложения являются доходы, уменьшенные на

величину расходов" установлены пониженные ставки.

Для сельского, лесного хозяйства, охоты, рыболовства и рыбоводства

(раздел «А» ОКВЭД) установлена ставка налога в размере 7%.

26.

Для сельскохозяйственных товаропроизводителей Смоленскойобласти пониженная налоговая ставка по УСН установлена в

размере 7%.

При этом применять пониженную ставку налога по УСН могут

следующие налогоплательщики:

• обеспечивающих выплату среднемесячной заработной

платы работникам в течение налогового периода в

размере не ниже минимального размера оплаты труда;

• Доходы от реализации товаров, работ или услуг

согласно ОКВЭД, относящимся к сельскому хозяйству,

составляют не менее 70% в общем объеме доходов

налогоплательщика

27.

В том случае, если налоговая база (доходы минус расходы) помноженная наставку налога (15%) или пониженная ставка, установленная региональным

законом) будет меньше, чем доходы, помноженные на 1%, то уплачивается

минимальный налог в размере 1% от суммы дохода.

Пример:

У ИП – главы КФХ, зарегистрированного на территории Смоленской области:

Доходы за 2024 год составили – 10 млн. руб.

Расходы за 2024 год составили – 9 млн руб.

Налоговая база = 1 млн руб. (10-9).

Более 70% выручки получено от реализации сельскохозяйственной продукции

собственного производства. Применяет пониженную ставку в размере 7%.

Налог:70 тыс. руб. (1000 000х7%).

Минимальный налог: 100 тыс. руб. (10000000х1%);

Таким образом, ИП-глава КФХ обязан заплатить в бюджет минимальный налог

в размере 100 тыс. руб.

28.

К(Ф)Х обязаны вести учет доходов и расходов для целейисчисления налоговой базы по налогу в Книге учета доходов и расходов

организаций и индивидуальных предпринимателей, применяющих

упрощенную

систему

налогообложения

(КУДиР),

форма

и порядок заполнения которой утверждаются Министерством финансов

Российской Федерации.

В 2024 году необходимо вести КУДиР, утвержденную Приказом ФНС

России от 07.11.2023 № ЕА-7-3/816@

29.

При применении УСНО К(Ф)Х не являются:- плательщиками НДС (до 2025 года);

- плательщиками налога на имущество, применяемого в

предпринимательской деятельности, за исключением

объектов налогообложения налогом на имущество

физических лиц, включенных в перечень имущества,

определяемый в соответствии с пунктом 7 статьи

378.2 Налогового кодекса, утверждаемый субъектом

Российской Федерации.

30.

Изменения в УСН с 2025 года:• Упрощенцы становятся плательщиками НДС.

При доходах до 60 млн рублей в год - автоматическое освобождение от уплаты налога.

Для упрощенцев с доходами более 60 млн рублей (п. 1 ст. 145 НК РФ) НДС исчисляется на выбор

(п. 8 ст. 164 НК РФ):

- либо в общем порядке (20%, 10%) с вычетами по общим правилам;

- либо по ставкам 5% (для доходов до 250 млн рублей) или 7% (для доходов до 450 млн рублей) без

права на вычеты*.

• Повышены лимиты доходов для перехода на УСН до 337,5 млн рублей (с 12 июля 2024 года) (п.

2 ст. 346.12 НК РФ), а также повышены лимиты для возможности применения УСН:

- доходы - до 450 млн рублей;

- остаточная стоимость ОС - до 200 млн рублей.;

- средняя численность работников - до 130 человек (п. 4 ст. 346.13, подп. 15 и 16 п. 3 ст. 346.2 НК

РФ)

• Повышенные ставки переходного периода в случае превышения лимитов отменены.

31.

Патентная система налогообложенияК(Ф)Х имеют право применять патентную систему

налогообложения по тем видам деятельности, которые

установлены региональными законами.

В Смоленской области – это:

Закон Смоленской области от 19 ноября 2012 г. N 90-з "

32.

ПСН могут применять К(Ф)Х при соблюдении следующих условий:• выручка не превысила 60 миллионов рублей;

• численность наемных работников не превышает 15 человек

Документом,

удостоверяющим

право

на

применение патентной системы налогообложения, является патент на

осуществление одного из видов предпринимательской деятельности, в

отношении

которого

законом

субъекта

Российской

Федерации

введена патентная система налогообложения.

33.

Объектом налогообложения признаетсяпотенциально возможный к получению годовой

доход индивидуального предпринимателя по

соответствующему виду предпринимательской

деятельности, установленный законом субъекта

Российской Федерации.

34.

ИП –Главы КФХ на ПСН уменьшают на взносынепосредственно сумму налога, подлежащую уплате

(п. 3.1 ст. 346.21 и п. 1.2 ст. 346.51 НК РФ). При ПСН на взносы

можно уменьшать плату по всем патентам, которые получены

на текущий год, то есть в расчет берется совокупная сумма

налога за год (абз. 8 п. 1.2 ст. 346.51 НК РФ).

35.

Срок уплаты пате нта за висит от количе ства ме сяце в,на которые выда н пате нт (п. 2 ст. 346.51 НК РФ):

•до 6 ме сяце в — не обходимо уплатить всю сумму на лога

не поздне е оконча ния срока приме не ния ПСН;

• от 6 до 12 ме сяце в включительно — на до уплатить 1/3

суммы на лога не поздне е 90 кале нда рных дне й после

нача ла приме не ния ПСН, 2/3 суммы — не поздне е

оконча ния да нного срока.

36.

Заявление на получение патента необходимо составлять по форме N 26.5-1ЗАЯВЛЕНИЕ НА ПОЛУЧЕНИЕ ПАТЕНТА (форма по КНД 1150010.

Патент получают на каждый вид деятельности отдельно.

В части сельскохозяйственного производства патентная система на

территории Смоленской области установлена по следующим видам

деятельности:

Растениеводство, услуги в области растениеводства;

Животноводство, услуги в области животноводства;

Животноводство, растениеводство, услуги, предоставляемые в указанных

областях

37.

В целях установления размеров потенциально возможного кполучению индивидуальным предпринимателем годового

дохода территория Смоленской области дифференцируется по

территориям действия патентов по группам муниципальных

образований Смоленской области

38.

Патент выдается с любого числа месяца, указанного ИП- глава КФХ взаявлении на получение патента, на любое количество дней, но не менее

месяца и в пределах календарного года выдачи.

Для получения патента индивидуальный предприниматель должен

подать в налоговый орган заявление на получение патента по форме,

утвержденной приказом ФНС России от 09.12.2020 № КЧ-7-3/891@.

Заявление на получение патента необходимо подать не позднее чем за

10 дней до начала применения патентной системы налогообложения.

39.

Порядок оплаты:Срок действия патента меньше 6 месяцев

- в размере полной суммы налога в срок не позднее срока окончания действия

патента

Срок действия патента от 6 до 12месяцев

- в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после

начала действия патента;

- в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

40.

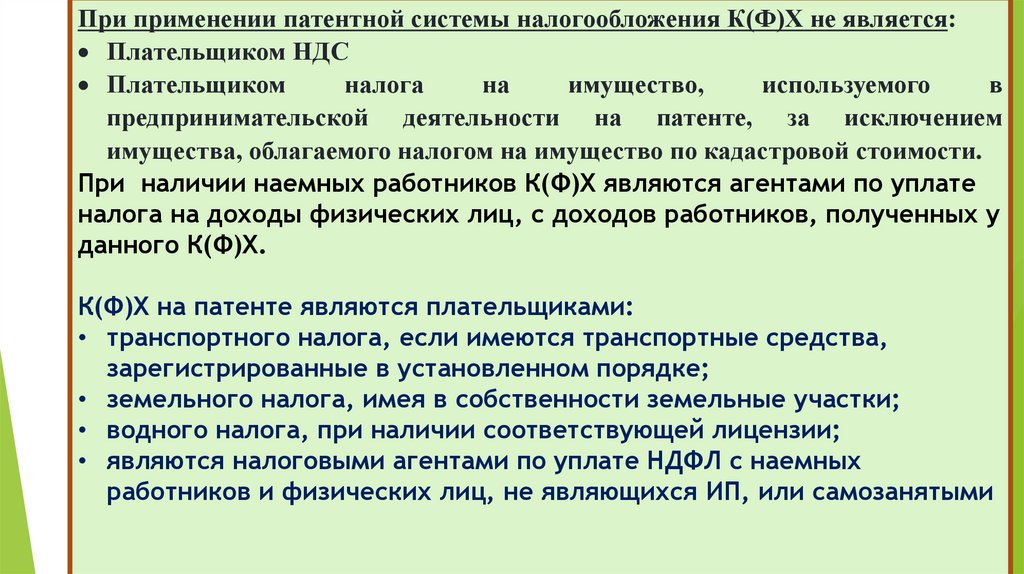

При применении патентной системы налогообложения К(Ф)Х не является:Плательщиком НДС

Плательщиком

налога

на

имущество,

используемого

в

предпринимательской деятельности на патенте, за исключением

имущества, облагаемого налогом на имущество по кадастровой стоимости.

При наличии наемных работников К(Ф)Х являются агентами по уплате

налога на доходы физических лиц, с доходов работников, полученных у

данного К(Ф)Х.

К(Ф)Х на патенте являются плательщиками:

• транспортного налога, если имеются транспортные средства,

зарегистрированные в установленном порядке;

• земельного налога, имея в собственности земельные участки;

• водного налога, при наличии соответствующей лицензии;

• являются налоговыми агентами по уплате НДФЛ с наемных

работников и физических лиц, не являющихся ИП, или самозанятыми

41.

К(Ф)Х, применяющие патентную систему налогообложенияобязаны вести учет доходов от реализации, полученных при

осуществлении видов предпринимательской деятельности, в

отношении

которых

применяется

патентная система налогообложения, в книге учета доходов

индивидуального предпринимателя, применяющего патентную

систему налогообложения

42.

Тема семинара завершена.Автор: Дроздова Татьяна Петровна

43.

СПАСИБО ЗАВНИМАНИЕ

Лектор: Дроздова Т.П.

Право

Право