Похожие презентации:

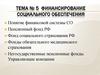

Доходы. Денежные и неденежные доходы

1.

Доходы2.

Денежные и неденежные доходы3.

Выплата заработной платыСейчас, согласно Трудовому

кодексу РФ, вам тоже могут

заплатить в неденежной

форме, но не более 20%

зарплаты и только с вашего

согласия (ст. 131 ТК РФ)

4.

5.

6.

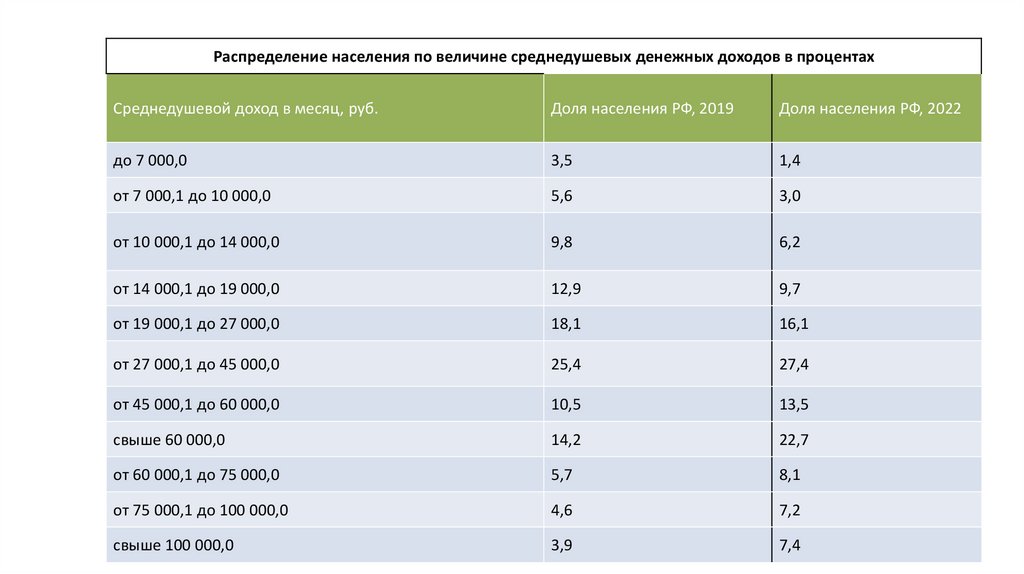

Распределение населения по величине среднедушевых денежных доходов в процентахСреднедушевой доход в месяц, руб.

Доля населения РФ, 2019

Доля населения РФ, 2022

до 7 000,0

3,5

1,4

от 7 000,1 до 10 000,0

5,6

3,0

от 10 000,1 до 14 000,0

9,8

6,2

от 14 000,1 до 19 000,0

12,9

9,7

от 19 000,1 до 27 000,0

18,1

16,1

от 27 000,1 до 45 000,0

25,4

27,4

от 45 000,1 до 60 000,0

10,5

13,5

свыше 60 000,0

14,2

22,7

от 60 000,1 до 75 000,0

5,7

8,1

от 75 000,1 до 100 000,0

4,6

7,2

свыше 100 000,0

3,9

7,4

7.

Величина прожиточного минимума по России,рублей в месяц (по данным на 1 января 2023 г., 2024г.)

Все население

Трудоспособное

население

Пенсионеры

Дети

14 375\15917\18265

Калининград

15 669

12 363

13 944

8.

Объем и структура денежных доходов населенияРоссийской Федерации по источникам поступления (2019/2022)

Всего денежных доходов,

млрд. рублей

доходы от

предпринимательской и другой производственной

деятельности

62 700,8/

79 113,9

5,2 %/

5,9%

оплата труда

социальные

наемных работвыплаты

ников

58,5 %/

57,5%

20,8 %/

20,2%

доходы от собственности

прочие денежные поступления

4,4 %/

5,0%

11,1 %/

11,4%

9.

Заработная плата.Оформление трудовых отношений

Преимущества работы по найму:

• работник делает работу только в рамках своих должностных обязанностей;

• работник несет меньше рисков, чем работодатель;

• работник может претендовать на фиксированный доход, указанный в договоре;

• работник имеет право на выходные дни и оплачиваемый отпуск и больничный.

Работа по найму предполагает заключение трудового договора с

работодателем, либо договора подряда, поручения и возмездного

оказания услуг.

10.

Заработная плата. Оформление трудовыхотношений

Если вы в компании просто готовы выполнить работу с четкой датой

начала и окончания, то может быть заключен не трудовой,

а гражданско-правовой договор.

С 1 января 2020 года в России началось формирование электронных

трудовых книжек, ранее существовавших только на бумажных

носителях.

На основании трудового договора работодатель оформляет приказ

(распоряжение) о приеме на работу.

Также рекомендуется проследить, делает ли работодатель

страховые взносы за работника в Федеральную налоговую службу

(сведения можно запросить у самого работодателя или в

Социальном фонде России)

11.

Почему работодателю не всегда выгоднозаключать договор

Тарифы страховых взносов определены в статье 425 Налогового кодекса Российской Федерации и составляли до 31 декабря 2022

года:

• на обязательное пенсионное страхование 22%, если сумма

заработной платы за год не превышает 1 465 000 рублей, 10% как

только сумма будет превышена;

• на обязательное социальное страхование на случай временной

нетрудоспособности и в связи с материнством - 2,9% с годовой

заработной платы до 966 000 рублей;

• на обязательное медицинское страхование - 5,1%.

12.

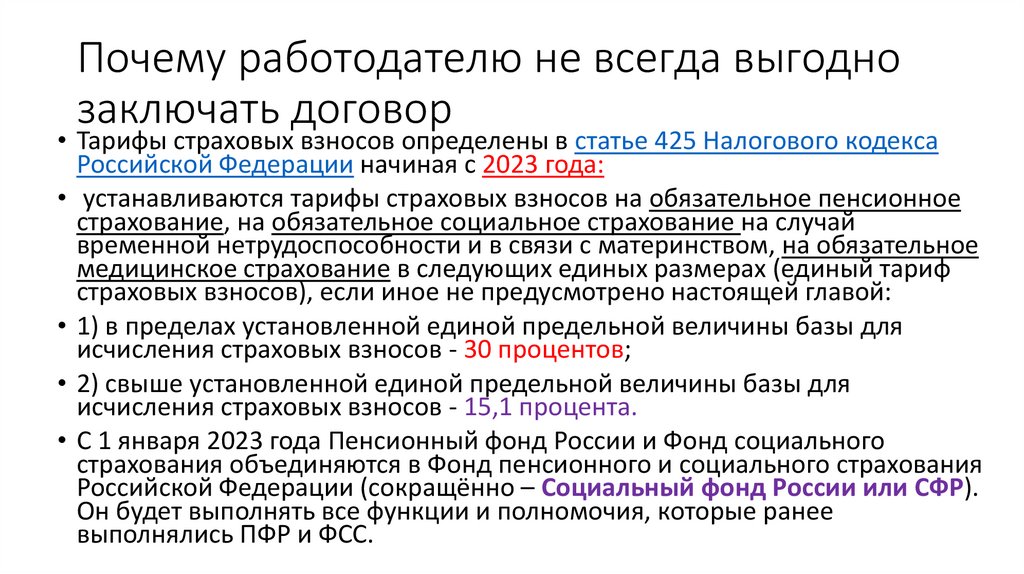

Почему работодателю не всегда выгоднозаключать договор

• Тарифы страховых взносов определены в статье 425 Налогового кодекса

Российской Федерации начиная с 2023 года:

• устанавливаются тарифы страховых взносов на обязательное пенсионное

страхование, на обязательное социальное страхование на случай

временной нетрудоспособности и в связи с материнством, на обязательное

медицинское страхование в следующих единых размерах (единый тариф

страховых взносов), если иное не предусмотрено настоящей главой:

• 1) в пределах установленной единой предельной величины базы для

исчисления страховых взносов - 30 процентов;

• 2) свыше установленной единой предельной величины базы для

исчисления страховых взносов - 15,1 процента.

• С 1 января 2023 года Пенсионный фонд России и Фонд социального

страхования объединяются в Фонд пенсионного и социального страхования

Российской Федерации (сокращённо – Социальный фонд России или СФР).

Он будет выполнять все функции и полномочия, которые ранее

выполнялись ПФР и ФСС.

13.

Почему работодателю не всегда выгоднозаключать договор

Это означает, что если ваша заработная плата 50 000 рублей в

месяц по договору (600 тыс. руб. в год),

то за год работодатель перечислит 180 000 рублей страховых взносов (30%).

Учитывая, что после этого с вас еще удержат 78 000 тысяч рублей

(ставка налога на доход физических лиц - 13%), то в итоге получается очень большая сумма, которую вместо вас и работодателя получит государство.

Вот почему представители бизнеса, особенно малого, предпочитают уходить в тень, и работники соглашаются на неформальные трудовые отношения. Налоги и страховые взносы (кроме взноса на

социальное страхование) необходимо будет перечислить и при заключении гражданско-правового договора.

14.

Оплата наемного трудаМинимальный размер оплаты труда устанавливается на всей

территории страны и не может быть ниже величины прожиточного

минимума трудоспособного населения (согласно статье 133 ТК РФ).

С 1 июня 2024 года МРОТ на территории Российской Федерации

установлен на уровне 19 425 руб. Поменялась методика его

расчета. Теперь МРОТ составляет 42% от медианной заработной

платы. Медиана определяется следующим образом: половина

населения страны получает заработную плату ниже этой величины,

половина - выше. Некоторые регионы устанавливают свой МРОТ,

который не может быть ниже федерального.

15.

16.

Системы оплаты труда включают:• размеры тарифных ставок;

• размеры окладов;

• размеры доплат и надбавок как компенсаций;

• размеры

доплат

и

надбавок

для

стимулирования сотрудников.

17.

Обоснования компенсационных доплат можнонайти в статьях 146 - 154 Трудового кодекса РФ.

Доплаты положены за:

• вредные или опасные условия труда;

• работу в местностях с особыми климатическими

условиями;

• совмещение профессий (должностей);

• сверхурочную работу;

• работу в ночное время, выходные и нерабочие

праздничные дни

18.

Что делать если не платят зарплату?1) Начать можно с обращения к работодателю. В статье 142 Трудового кодекса РФ написано, что, если заработную плату задерживают более 15 дней, работник может не выходить на работу, уведомив работодателя в письменной форме, причем на это время за

ним сохраняется средний заработок.

Отдыхать таким образом работник вправе, пока работодатель не

известит его, что готов выплатить всю задержанную зарплату.

Однако эта норма не распространяется, например, на

государственных

служащих,

сотрудников

организаций,

обслуживающих опасные производства, жизнеобеспечения

населения.

19.

Что делать если не платят зарплату?2) Если вам кажется, что обращение к работодателю не поможет,

следующей инстанцией является Федеральная инспекция труда.

Согласно статье 355 Трудового кодекса РФ, основными задачами

этой организации являются:

• обеспечение соблюдения и защиты трудовых прав и свобод

граждан, включая право на безопасные условия труда;

• обеспечение

соблюдения

работодателями

трудового

законодательства и иных нормативных правовых актов,

содержащих нормы трудового права.

20.

Что делать если не платят зарплату?3) Еще одним способом заставить работодателя перечислить

заработную плату в полном объеме является обращение в суд.

В суд тоже надо написать заявление. При этом можно получить дополнительно компенсацию за каждый день просрочки.

4) Если же есть желание еще и наказать работодателя, то

необходимо обратиться в прокуратуру. При задержке заработной

платы работодателю грозит штраф. Если заработная плата не

выплачивается более двух месяцев, может наступить уголовная ответственность для работодателя, вплоть до лишения свободы.

21.

Доходы от предпринимательства• Гражданский кодекс РФ определяет предпринимательскую

деятельность как самостоятельную, осуществляемую на свой

риск деятельность, направленную на систематическое получение

прибыли от пользования имуществом, продажи товаров,

выполнения

работ

или

оказания

услуг

лицами,

зарегистрированными в этом качестве в установленном законом

порядке.

• При этом, согласно статье 23 ГК РФ, гражданин вправе заниматься

предпринимательской

деятельностью

без

образования

юридического лица с момента государственной регистрации в

качестве индивидуального предпринимателя (ИП).

22.

Социальные выплаты и пособия1) Выплаты из федеральных фондов

1. Самый большой процент страховых взносов (в общем случае 22% от выплат

работникам) собирается для пенсионного обеспечения. О том, кому, на каких

основаниях и в каком размере выплачиваются пенсии

2. Следующими по величине являются страховые выплаты на обязательное

медицинское страхование. Эти отчисления поступают в Фонд обязательного медицинского страхования и идут в

первую очередь на оплату медицинских услуг населению. Основным законом, регулирующим эту сферу, является Федеральный закон

№ 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» от 29 ноября 2010 года. Из него можно в том числе

узнать о базовой и территориальной программах обязательного медицинского страхования, посмотреть перечень заболеваний, на которые они распространяются (глава 7 Закона).

3. Социальные выплаты

- пособие по временной нетрудоспособности (больничный);

- пособие по беременности и родам;

- единовременное пособие при рождении ребенка;

- ежемесячное пособие по уходу за ребенком;

- социальное пособие на погребение

23.

Размер пособия по временнойнетрудоспособности (больничному листу)

Размер пособия по временной нетрудоспособности вследствие

заболевания или травмы зависит от страхового стажа (срока, в

течение которого за работника делались отчисления в фонд).

Если страховой стаж

- 8 и более лет - 100 % от среднего заработка (рассчитывается за

два предшествующих календарных года);

- от 5 до 8 лет - 80 % среднего заработка;

- до 5лет - 60 % среднего заработка.

- За всеми пособиями лучше обратиться сразу, но если это не было

сделано, то после обращения можно получить выплату за

предыдущие месяцы, но не более шести месяцев.

24.

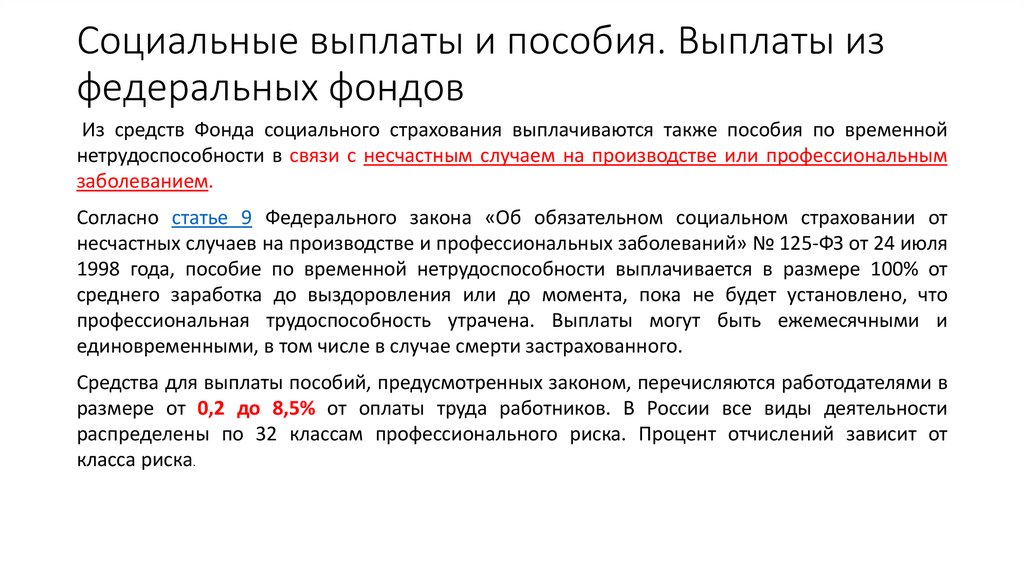

Социальные выплаты и пособия. Выплаты изфедеральных фондов

Из средств Фонда социального страхования выплачиваются также пособия по временной

нетрудоспособности в связи с несчастным случаем на производстве или профессиональным

заболеванием.

Согласно статье 9 Федерального закона «Об обязательном социальном страховании от

несчастных случаев на производстве и профессиональных заболеваний» № 125-ФЗ от 24 июля

1998 года, пособие по временной нетрудоспособности выплачивается в размере 100% от

среднего заработка до выздоровления или до момента, пока не будет установлено, что

профессиональная трудоспособность утрачена. Выплаты могут быть ежемесячными и

единовременными, в том числе в случае смерти застрахованного.

Средства для выплаты пособий, предусмотренных законом, перечисляются работодателями в

размере от 0,2 до 8,5% от оплаты труда работников. В России все виды деятельности

распределены по 32 классам профессионального риска. Процент отчислений зависит от

класса риска.

25.

Частично перечень совпадает с перечнемпособий,

выплачиваемых

из

средств

Социального фонда России.

Из Социального фонда России выплачиваются

пособия гражданам, за которых работодатель

совершал страховые взносы.

Из

федерального

бюджета

пособия

выплачиваются

нетрудоустроенным,

официально безработным и обучающимся

очно гражданам

26.

2)Выплаты из федерального бюджетаИз федерального бюджета финансируются также меры социальной

поддержки:

• инвалидам войны;

• участникам Великой Отечественной войны;

• ветеранам боевых действий;

• инвалидам;

• детям-инвалидам;

• лицам, подвергшимся воздействию радиации;

• героям Советского Союза, героям Российской Федерации,

полным кавалерам ордена Славы и членам их семей;

• героям Социалистического Труда и полным кавалерам ордена

Трудовой Славы

27.

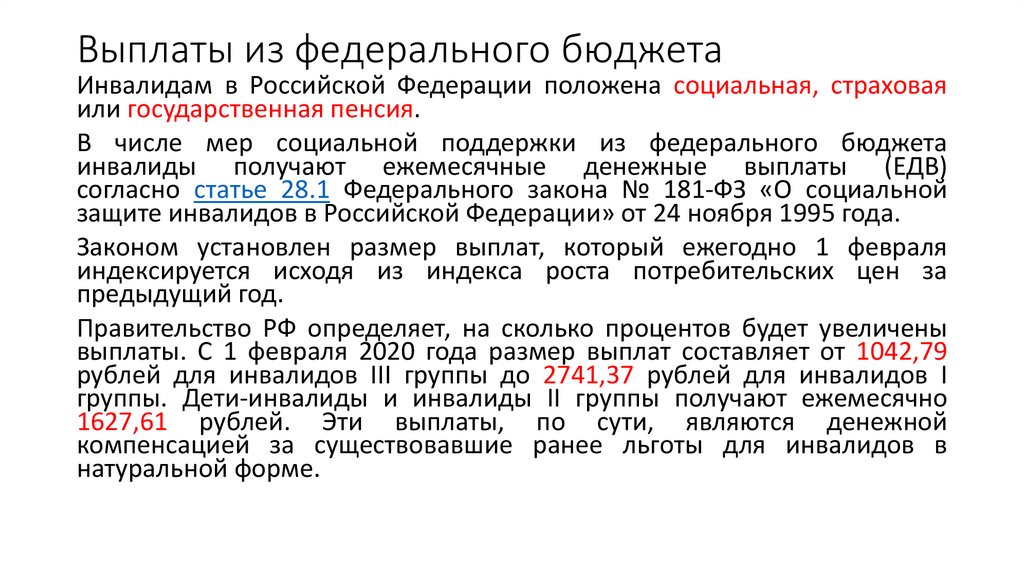

Выплаты из федерального бюджетаИнвалидам в Российской Федерации положена социальная, страховая

или государственная пенсия.

В числе мер социальной поддержки из федерального бюджета

инвалиды получают ежемесячные денежные выплаты (ЕДВ)

согласно статье 28.1 Федерального закона № 181-ФЗ «О социальной

защите инвалидов в Российской Федерации» от 24 ноября 1995 года.

Законом установлен размер выплат, который ежегодно 1 февраля

индексируется исходя из индекса роста потребительских цен за

предыдущий год.

Правительство РФ определяет, на сколько процентов будет увеличены

выплаты. С 1 февраля 2020 года размер выплат составляет от 1042,79

рублей для инвалидов III группы до 2741,37 рублей для инвалидов I

группы. Дети-инвалиды и инвалиды II группы получают ежемесячно

1627,61 рублей. Эти выплаты, по сути, являются денежной

компенсацией за существовавшие ранее льготы для инвалидов в

натуральной форме.

28.

Выплаты из федерального бюджетаЕжемесячная денежная выплата может быть увеличена, если инвалид

добровольно откажется от набора социальных услуг (обеспечения

лекарственными средствами по рецепту врача, путевки на санаторнокурортное лечение, проезда на железнодорожном транспорте) и тоже

получит их в денежной форме (всего на сумму 1420,46 рублей в месяц).

Набор социальных услуг и категории граждан, которые могут их

получить, определяются статьями 6.1.и 6.1 Федерального закона №

178-ФЗ «О государственной социальной помощи» от 17 июля 1999 года.

Согласно статье 28.2 инвалиды также получают социальную

поддержку по оплате жилого помещения и жилищнокоммунальных услуг. Деньги перечисляются из федерального

бюджета в бюджет субъекта Федерации, а оттуда уже выплачиваются субсидии.

29.

Выплаты из федерального бюджета• Из федерального бюджета происходит также выплата некоторых посо-

бий на детей. Их перечень определен в статье 3 Федерального закона

№ 81-ФЗ «О государственных пособиях гражданам, имеющим детей»

от 19 мая 1995 года:

• пособие по беременности и родам;

• единовременное пособие при рождении ребенка;

• ежемесячное пособие по уходу за ребенком;

• пособие на ребенка;

• единовременное пособие при передаче ребенка на воспитание в семью;

• единовременное пособие беременной жене военнослужащего,

проходящего военную службу по призыву;

• ежемесячное пособие на ребенка военнослужащего, проходящего военную службу по призыву.

30.

В 2022 году единовременное пособие прирождении ребенка

В законе также устанавливается размер пособий и принцип ежегодной индексации в зависимости от изменения индекса потребительских цен.

24 604,30 руб. + районный коэффициент. (с 1 февраля 2024 года),

а ежемесячное пособие на ребенка до 1,5 лет неработающие родители могут получить только в минимальном размере: 9 227,24 руб.,

8591,47 на второго и последующих детей.

31.

28 декабря 2017 года был принят Федеральный закон «О ежемесячных выплатах семьям, имеющим детей» № 418-ФЗ.Согласно этому закону, выплаты на первого и второго рожденного

или усыновленного ребенка должны существенно вырасти - быть

не меньше прожиточного минимума для детей в субъекте

Федерации, где проживает семья.

Но есть ряд важных ограничений: ребенок должен быть рожден не

ранее 1 января 2018 года;

среднедушевой доход семьи должен быть не выше 1,5-кратной

величины прожиточного минимума трудоспособного населения в

этом субъекте Федерации.

То есть если сложить доходы всех членов семьи, а потом разделить

на количество членов семьи, то для Калининградской области этот

показатель не должен превышать 16 974 рубля

32.

Выплаты из региональных и местных бюджетов• Как правило, из региональных бюджетов предусмотрены выплаты, сумма которых зависит от величины прожиточного минимума.

Прежде всего это помощь малоимущим семьям. Сумма пособия

будет зависеть от того, насколько средний доход на члена семьи

отличается от суммы, определенной как прожиточный минимум в

регионе.

• Помощь малоимущим может быть оказана не только в денежной

форме, но и в натуральной. И не только адресная (в зависимости

от того, насколько нуждается семья). Например, выдача подарков

всем многодетным семьям.

• Важной формой поддержки является субсидирование оплаты

жилья и жилищно-коммунальных услуг. Эти виды расходов не

должны превышать определенного (установленного в регионе)

процента от совокупных доходов семьи.

33.

Рентные доходыРентные доходы тоже можно отнести к нетрудовым. Правда, для того

чтобы их хватило на удовлетворение основных потребностей и при

этом можно было совсем не работать, сначала все-таки необходимо

скопить довольно большую сумму денег, а для этого изрядно

потрудиться.

Самым доступным видом рентных доходов являются процентные

выплаты по вкладу в банке. Минимальная сумма вклада мала, то есть

доступ к этому виду доходов открыт многим.

Также вклад не требует активного управления. Но перед тем, как вы

отнесете в банк свои деньги, надо принять ряд важных решений:

выбрать банк, вид вклада, валюту вклада.

34.

Рентные доходыБолее серьезным и рискованным финансовым решением является

вложение денег в акции и облигации. Но если не ошибиться с

выбором ценных бумаг, то тоже можно получать купонные выплаты и

дивиденды, не прикладывая усилий. Если же вы будете активно

управлять своим портфелем ценных бумаг, то сможете еще дополнительно заработать на их продаже. Однако при этом растет риск потерь

- акции и облигации могут не только вырасти, но и упасть в цене.

Еще одним видом рентных доходов является арендная плата от сдачи

недвижимости. «Входной билет» на этот рынок стоит довольно дорого.

Также этот актив требует активного управления: контроля

арендаторов, мелкого и крупного ремонта. Если прибавить еще

колебания стоимости аренды, необходимость платить налоги на

недвижимость, то такая форма вложения средств тоже выглядит

весьма рискованно.

Финансы

Финансы