Похожие презентации:

Денежный рынок. Тема 6

1.

Тема 6 .Денежный

рынок

Преподаватель : к.э.н. Захарченко Е.Г.

1

2.

ПЛАН1. Особенности функционирования денежного

рынка.

2. Характеристика спроса

денежного предложения.

на

деньги

и

3. Мультипликационное

расширение

депозитов банковской системой.

4. Денежно-кредитное

экономики.

регулирование

2

3.

Денежная система – это форма организацииденежного обращения в стране, сложившаяся

исторически и закрепленная законом.

Элементы денежной системы:

1. Денежная единица (рубль, доллар, евро )

2. Виды денежных знаков (бумажные,

разменные монеты)

3. Порядок эмиссии (выпуска) и обращения

денег

4. Регламентации безналичного обращения

5. Государственные органы, осуществляющие

регулирование денежного обращения

3

4.

Формы современных денег:1. Наличные деньги – это денежные

средства в виде бумажных денег или

банковских билетов разменных монет.

2. Безналичные–денежные средства на

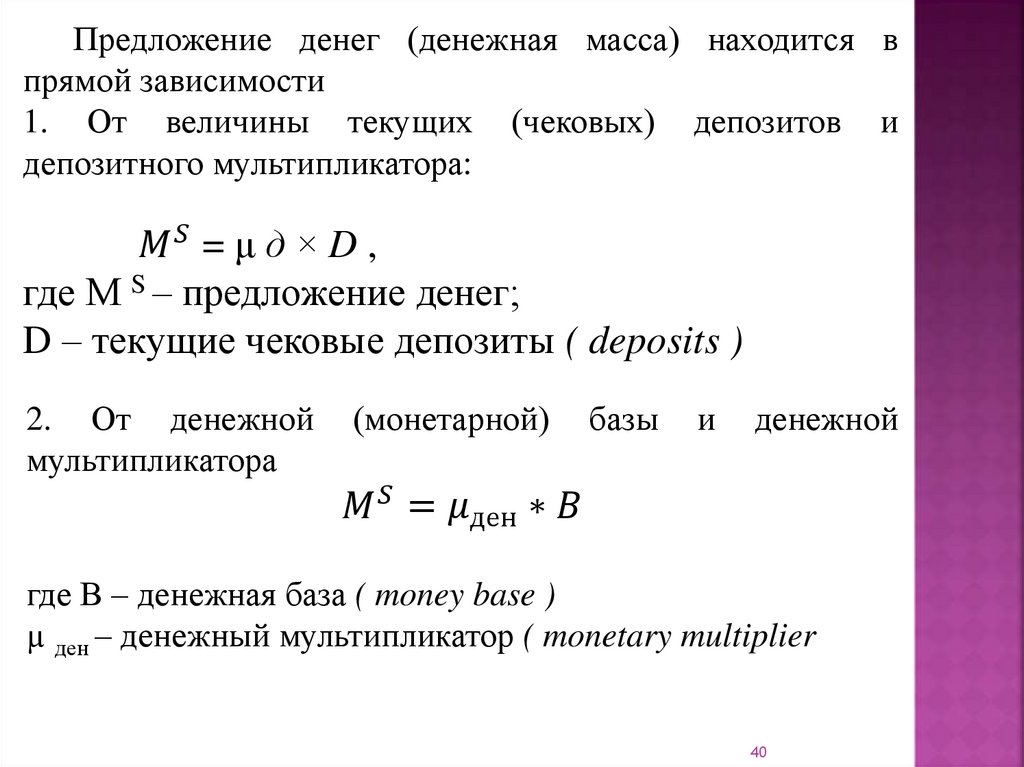

банковских счетах используемые для оплаты

взаимных

расчетов

посредством

перечисления денег с одного счета на

другой

4

5.

Рынок капитала – часть финансового рынка, гдеформируется спрос и предложение на среднесрочный и

долгосрочный ссудный капитал выполняет следующие

функции.

Во-первых, объединяет мелкие, разрозненные денежные

сбережения населения, государственных подразделений,

частного бизнеса, зарубежных инвесторов и создает

крупные денежные фонды.

Во-вторых, трансформирует денежные средства в

ссудный капитал, что обеспечивает внешние источники

финансирования

материального

производства

национальной экономики.

В-третьих, предоставляет ссуды государственным

органам и населению для решения таких важных задач, как

покрытие бюджетного дефицита, финансирование части

жилищного строительства и т.д. Кредитный рынок

позволяет

осуществить

накопление,

движение,

распределение и перераспределение ссудного капитала

между сферами экономики.

5

6.

Денежный рынок – это отношения ,складывающиеся между банковской

системой, производящей эмиссию

(предложение)денег, и небанковской

публикой (остальными субъектами),

предъявляющей спрос на них.

6

7.

Денежный рынок может быть представленследующими субъектами:

первичными заемщиками (получателями

ссуд). К ним относятся нефинансовые фирмы и

учреждения, которые не могут обеспечить свои

потребности собственными инвестиционными

ресурсами;

первичными кредиторами (надателями

ссуд), то есть субъектами в лице домохозяйств,

предприятий, государства, имеющих финансовые

излишки;

финансовыми

посредниками

(главные

посреди них банки, фондовые биржи).

7

8.

Денежная масса–это совокупность платныхсредств обращающихся в стране в данный момент.

В

любой

стране

существует

множество

финансовых активов, которые обладают различной

степенью ликвидности (ликвидность - способность

быстро

и

с

минимальными

издержками

обмениваться на товары и услуги, или другие

активы). Контроль за количеством денег в

обращении осуществляет центральный банк РФ.

Для

измерения

денежной

массы

используются денежные агрегаты. Денежная

масса–это

совокупность

платных

средств

обращающихся в стране в данный момент.

8

9.

В любой стране существует множествофинансовых активов, которые обладают

различной степенью ликвидности

(ликвидность - способность быстро и с

минимальными издержками обмениваться

на товары и услуги, или другие активы).

Контроль за количеством денег в обращении

осуществляет центральный банк РФ. Для

измерения

денежной

массы

используются денежные агрегаты.

9

10.

Денежные агрегаты, используемыеЦентральным банком России

МО = Наличные деньги

M1=MO+ Депозиты населения и

предприятий в коммерческих банках +

Депозиты населения до востребования в

Сбербанке + Средства на расчетных,

текущих и специальных счетах

предприятий, организаций и граждан

М2 = М1 + Срочные вклады в Сбербанке

М3=М2+ Депозитные сертификаты банков +

Облигации государственного займа +

Другие ценные бумаги банков и государства

10

11.

Абсолютно ликвидным активом являютсяналичные деньги, которые составляют денежный

агрегат М0. Денежный агрегат М0 - это деньги в

узком смысле слова.

Денежный агрегат М1 и последующие агрегаты,

указанные в табл. - это деньги в широком смысле

слова.

Все

активы,

добавляемые

к

агрегату M0, являются менее ликвидными и

называются

квази-деньгами,

или

почтиденьгами.

Действительно,

государственными

облигациями нельзя оплатить покупку молока или

загородного дома. Но облигации можно продать, а

затем оплатить покупки. Поэтому все компоненты

денежной массы, кроме M1, и называются квазиденьгами. Мы видим, что ликвидность денежных

агрегатов убывает при переходе от М0 к М3.

11

12.

2. Насыщенность экономики деньгами,или норма монетизации (коэффициент

монетизации, коэффициент предпочтения

ликвидности),

представляет

собой

отношение М2 к ВВП, выраженное в процентах. Он обозначается буквой k. Если

денежную массу обозначить буквой М, а

номинальный ВВП символом РY, то

формула

для

расчета

коэффициента

монетизации будет иметь вид:

k = (M / PY) x 100 %

12

13.

Денежное обращение – это направленное движениеденег в ходе их использования, как средство оплаты труда,

услуг, покупки товаров, осуществление расчетов и

платежей, выдачи пособий, возврата долгов.

Количественная теория денег – это теория денежного

обращения основанная на уравнении обмена или на

уравнении Фишера.

MV = PQ

M – количество денег в обращении

V – скорость обращения денег

P- средняя цена товаров и услуг, средняя цена каждой

сделки

Q – количество сделок купли-продажи за определенный

период

M=P*Q/V

M – величина спроса на деньги

13

14.

Основа современной денежной теории – такназываемый портфельный подход (теория

портфельного выбора), который рассматривает

экономического агента в определенный момент

времени, когда он владеет определенным фондом

богатства (портфелем активов) и принимает

решение о его распределении между разными

видами активов с целью максимизации доходов и

минимизации риска.

Портфель состоит из различных активов - акции,

облигации, недвижимость, деньги и т.д. Спрос на

деньги определяется тем, какую часть портфеля

своих активов экономический агент стремится

держать в ликвидной форме, то есть в виде денег.

14

15.

Совокупный спрос на деньги — это общееколичество денег, которыми экономические

субъекты хотят владеть для осуществления

деловых операций и накапливать в виде активов.

Классическая концепция спроса на деньги

основывается на количественной теории денег. Она

рассматривает

только

трансакционный

(операционный) спрос на деньги, определяемый

потребностями в деньгах для осуществления

текущих платежей в промежутках между

моментами

получения

дохода.

На

макроэкономическом уровне совокупные текущие

платежи равны национальному доходу, а частота

получения дохода — скорости оборота денежных

единиц.

15

16.

Американский экономист И. Фишерсформулировал

трансакционный

вариант количественной теории денег,

базирующийся на так называемом

«уравнении обмена». И по этому

уравнению (спрос на деньги) можно

найти по формуле

M=P*Y/V

16

17.

Дж. М. Кейнс выделил три мотива,порождающих спрос на деньги: для сделок

(трансакционный

мотив),

мотив

осторожности и спекулятивный мотив (в

качестве имущества).

Спрос на деньги для сделок прямо

пропорционален сумме расходов за период и

обратно пропорционален частоте получения

денежного дохода. На уровне народного

хозяйства расходы на закупку за период

равны

номинальному

национальному

доходу, а частота денежных поступлений –

скорости обращения денег.

17

18.

Спрос на деньги по мотивупредосторожности возникает, когда

экономическим субъектам приходится

сталкиваться с непредсказуемыми

платежами

и

неожиданным

понижением

дохода.

Поэтому

необходим запас денег.

Объем спроса на деньги по мотиву

предосторожности зависит от размера

непредвиденных платежей, что, как

правило, прямо пропорционально

доходу субъекта.

18

19.

Спрос на деньги в качестве имущества(спекулятивный мотив) связан с их

функцией хранения ценности, а не с

функцией

средства

платежа.

Спекулятивный мотив - мотив хранения

денег, возникающий из желания избежать

потерь капитала, вызываемых хранением

активов в форме облигаций в периоды

ожидаемого повышения норм ссудного

процента.

Именно этот мотив формирует обратную

связь между величиной спроса на деньги и

нормой процента.

19

20.

Современная теория спроса на деньги отличается оттеоретической

модели

Дж.

Кейнса

следующими

особенностями:

1) рассматривает более широкий диапазон активов,

помимо беспроцентного хранения денег и долгосрочных

облигаций. Вкладчики могут обладать портфелями как с

приносящими процент формами денег, так и с

беспроцентными формами денег. Помимо этого они должны

обладать иными видами ликвидных активов: средства на

сберегательных и срочных счетах, краткосрочные ценные

бумаги, облигации и акции корпораций и т. п.;

2) отвергает разделение спроса на деньги на основании

трансакционных, спекулятивных мотивов и мотива

предосторожности. Процентная ставка влияет как спрос на

деньги, но лишь вследствие того, что норма процента

представляет собой альтернативную стоимость хранения

денег;

20

21.

3) рассматривает богатство как основной факторспроса на деньги;

4) включает и другие условия, влияющие на

желание населения и фирм предпочесть

ликвидный актив, например, изменения в

ожиданиях: при пессимистическом прогнозе на

будущую конъюнктуру величина спроса на

деньги будет расти, при оптимистическом

прогнозе спрос на деньги упадет;

5) учитывает наличие инфляции и четко

разграничивает такие понятия, как реальный и

номинальный доход, реальную и номинальную

ставку процента, реальные и номинальные

величины денежной массы.

21

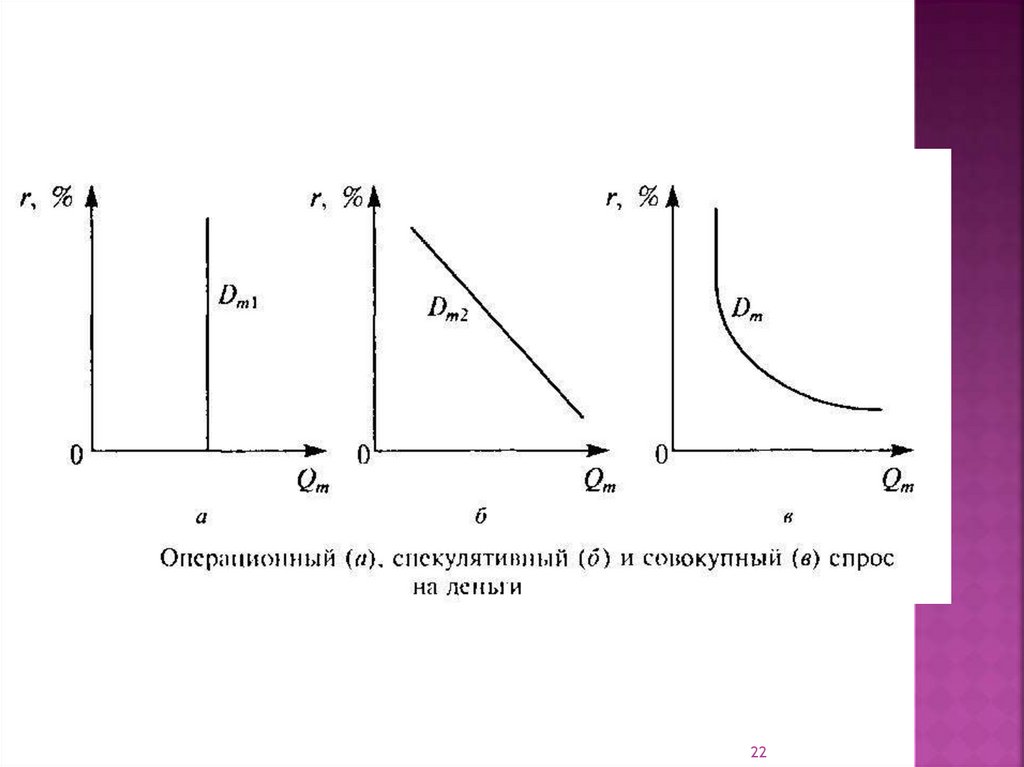

22.

2223.

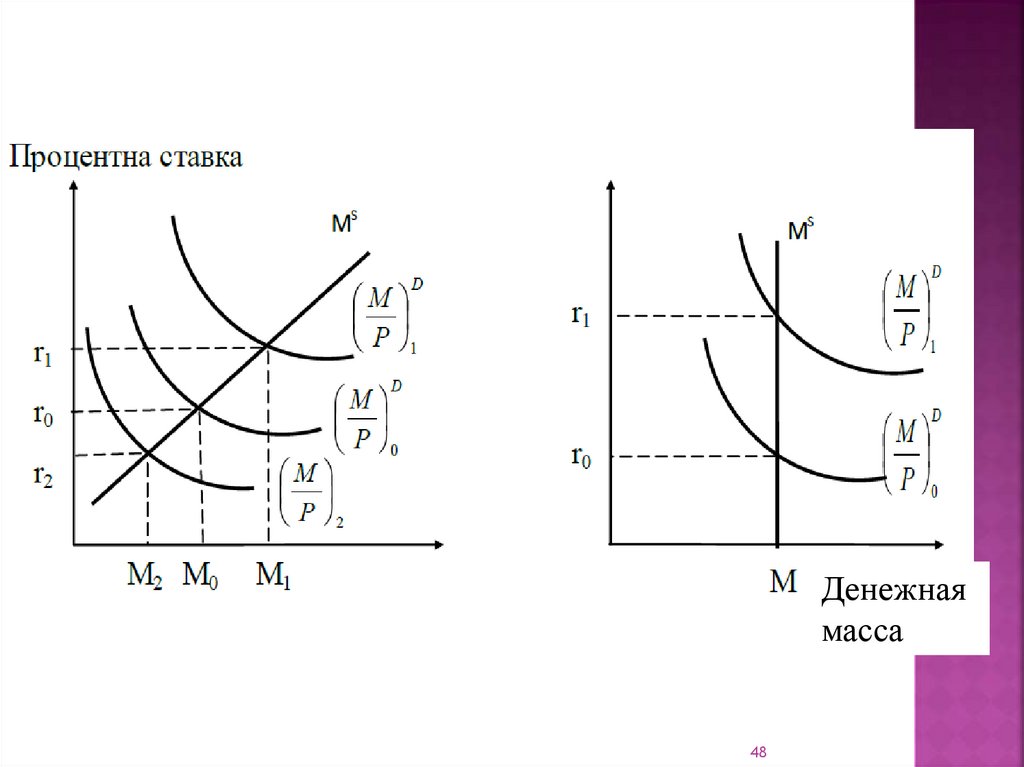

Если в национальной экономике процентнаяставка очень высока, то спрос на деньги будет

уменьшаться до той минимальной величины,

которая необходима для проведения деловых

операций (вертикальная часть кривых).

Ситуация,

когда

экономические

агенты

стремятся иметь активы только в виде наличных

денег, так как процентная ставка r 0 низкая,

называется «ловушка ликвидности» . В этом

случае спрос на деньги абсолютно эластичен по

процентной ставке, то есть денежный спрос не

имеет ограничений со стороны процентной

ставки (горизонтальный отрезок кривой).

23

24.

Предложение денег – количество денег,которое есть в национальной экономике на

определенный

момент

времени.

Она

представлена наличными вне банковской

системы и чековыми депозитами:

MS = C + D,

где MS – предложение денег;

С – наличные деньги ( Cash );

D – чековые (текущие) депозиты

( Checkable deposits )

24

25.

На величину денежного предложениявлияют три ключевых фактора:

- размер денежной базы, которую

формирует Центробанк страны;

- соотношение "резервы - вклады",

показывающее возможность коммерческих

банков по увеличению денежной массы;

коэффициент

депонирования,

отражающий

способность

населения

вкладывать деньги в коммерческие банки.

25

26.

Денежнаямасса

Рис. 2. Равновесие денежного рынка (а) и его изменение при увеличении

денежного предложения (б) и при росте дохода и спроса на деньги (в)

26

27.

На денежном рынке деньги "непродаются" и "не покупаются" подобно

другим товарам. В этом специфика

денежного рынка. При сделках на денежном

рынке деньги обмениваются на другие

ликвидные средства по альтернативной

стоимости,

измеренной

в

единицах

номинальной нормы процента.

27

28.

Кривая LM отображает все комбинациидохода и процентной ставки, возникающие при

равновесии рынка денег. Во всех точках кривой

LM спрос на деньги равен их предложению.

Кривая LM разделяет плоскость на две части:

в точках выше кривой предложение денег

превышает спрос на них, ниже кривой –

предложение денег меньше спроса на них.

28

29.

Процентная ставкаПроцентная ставка

Денежная масса

Рис. 4.

Доход

Построение кривой LM

29

30.

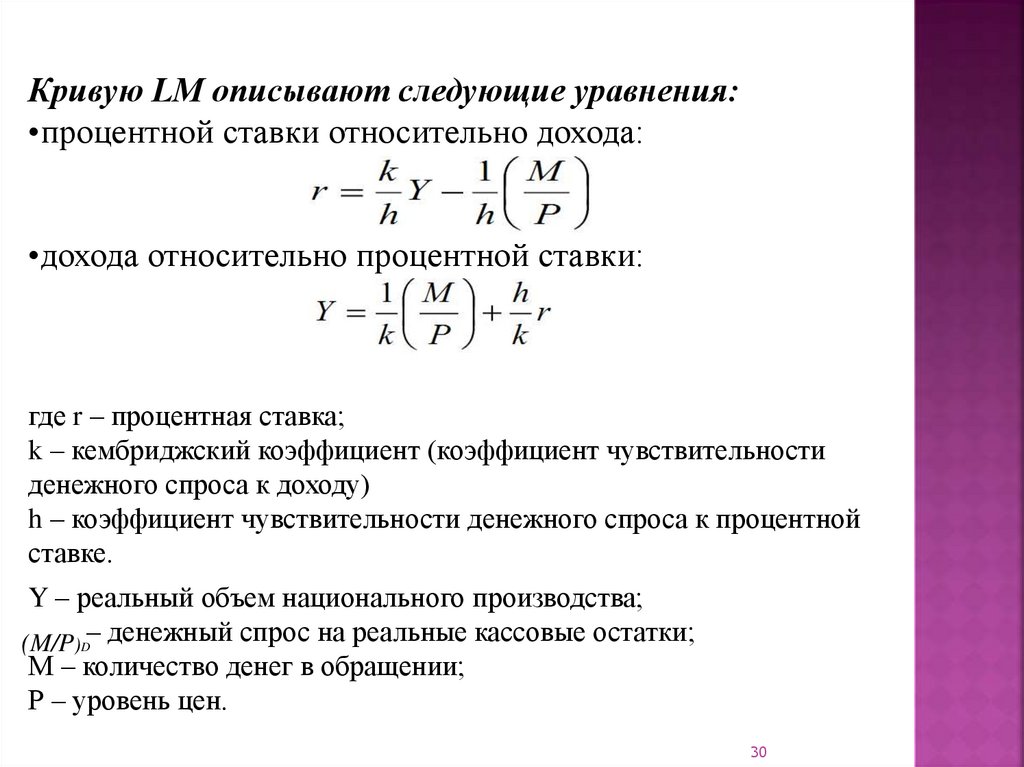

Кривую LM описывают следующие уравнения:•процентной ставки относительно дохода:

•дохода относительно процентной ставки:

где r – процентная ставка;

k – кембриджский коэффициент (коэффициент чувствительности

денежного спроса к доходу)

h – коэффициент чувствительности денежного спроса к процентной

ставке.

Y – реальный объем национального производства;

(M/P)D– денежный спрос на реальные кассовые остатки;

М – количество денег в обращении;

Р – уровень цен.

30

31.

3. Сумма средств, которые внесеныкак депозиты на банковские счета и не

выданы

как

кредит,

то

есть

присутствуют

для

обеспечения

требований вкладчиков в любое время,

составляет фактические или общие

резервы коммерческого банка (ТR)

31

32.

Вклады, внесенные в коммерческий банк, но накоторые не предоставлены ссуды, называются резервами .

Обязательные резервы R – часть депозитов,

хранящихся в центральном банке.

Норма обязательного резервирование , или резервные

требования является отношением суммы обязательных

резервов к сумме привлеченных депозитов:

rr = R*D

Сумма, на которую фактические резервы (TR) банка

превышают составляют избыточные резервы банка (Е ):

E=TR – R

32

33.

Норма обязательного резервированияили резервные требования — установленные

законом требования к уровню резервов по

отношению к обязательствам коммерческого

банка по вкладам — являются отношением

суммы обязательных резервов к сумме

привлеченных депозитов.

33

34.

Баланс банка – это список активов итребований, отражающих финансовое состояние

банка на определенный момент времени. Каждый

баланс компании содержит два подразделения:

активы

и

требования

на

эти

активы.

Следовательно, баланс банка содержит источники

средств банка (пассивы) и направления их

использования (активы).

34

35.

Основными видами активов центральногобанка

являются

ценные

бумаги,

ссуды

коммерческим банкам, золотовалютные резервы

и т.д.

Ценные бумаги - это главные государственные

облигации, купленные центральным банком. Эти

ценные бумаги правительство выпускает для

финансирования

прошедшего

и

текущего

дефицита государственного бюджета, поэтому они

являются

частью

государственного

долга.

Центральный банк покупает государственные

ценные бумаги на открытом рынке у населения

или коммерческих банков или непосредственно у

министерства финансов.

35

36.

Ссуды коммерческим банкам это кредиты,которые

центральный

банк

предоставляет

коммерческим банкам. Уровень учетной ставки

влияет на величину этих ссуд.

Золотовалютные резервы содержат стоимость

монетарного золота, валюту других стран и СПЗ(

специальные

права

заимствования

–

международная денежная единица, существующая

посредством записей на счетах стран-членов

МВФ).

Другие активы это облигации, указанные в

иностранных

валютах,

а

также

такие

материальные

товары,

как

компьютеры,

оборудование

помещений

или

здания,

находящиеся в собственности центрального банка

36

37.

В подразделе "Пассивы" основными являютсяследующие статьи:

Резервы коммерческих банков – это обязательные

резервы, которые коммерческие банки хранят в

центральном банке.

Депозиты казначейства — это средства от

налоговых поступлений и деньги, полученные от

продажи облигаций населению или банкам. Для

казначейства эти вклады являются активами, а для

центрального банка пассивами.

Банкноты Центрального банка определяют

предложение денег в государстве. Эти бумажные деньги

являются требованиями активов ЦБ. Только те

банкноты, находящиеся в обращении являются

обязательствами центрального банка, поскольку

банкноты содержащиеся в его кассе не есть ни активы,

37

ни пассивы.

38.

Простой депозитный мультипликаторопределяет максимальное количество новых

депозитных денег, создаваемых одной

денежной единицей избыточных резервов

при заданном уровне нормы обязательного

резервирования.

38

39.

где µ д – депозитный мультипликаторrr – норма обязательного резервирования или

резервные требования ( reserve ratio )

39

40.

Предложение денег (денежная масса) находится впрямой зависимости

1. От величины текущих (чековых) депозитов и

депозитного мультипликатора:

Финансы

Финансы