Похожие презентации:

Управление рисками. Оценка рисков. Количественный анализ рисков

1.

Управление рискамиВолков Юрий Владимирович

1

2.

Оценка рисков. Количественный анализ рисковТема 5.

Оценка рисков.

Количественный анализ рисков

Часть 1. Анализ рисков:

основные статистические показатели

2

3.

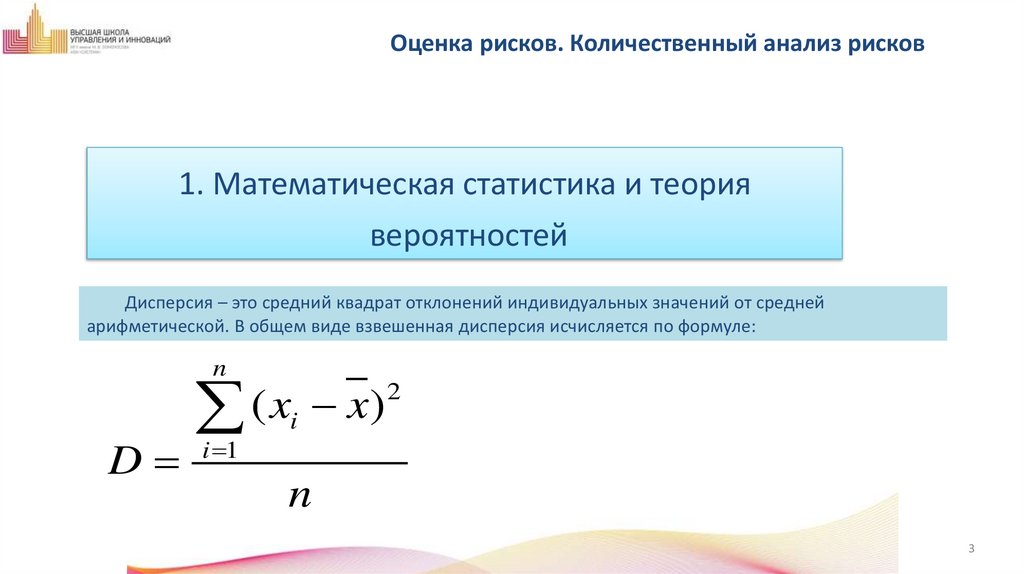

Оценка рисков. Количественный анализ рисков1. Математическая статистика и теория

вероятностей

Дисперсия – это средний квадрат отклонений индивидуальных значений от средней

арифметической. В общем виде взвешенная дисперсия исчисляется по формуле:

n

D

( x x)

i 1

2

i

n

3

4.

Оценка рисков. Количественный анализ рисков1. К счастью: статистика интуитивно понятна

2. Статистика:

- работает если есть повторяемость событий

- несколько упрощает наблюдаемые процессы

- основные массивы статистических данных накоплены по

финансовым рынкам

- единицы измерения – деньги

- а что делать если люди не рациональные?

5.

Оценка рисков. Количественный анализ рисков1. Главные поинты:

Инвесторы любят прибыль

Инвесторы не любят риск

Инвесторы любят создавать портфели

2. К сожалению: теория сбалансированного портфеля базируется на

статистике

- одновременно со всеми активами в портфеле негативная сторона

риска не произойдёт

- это работает пока не прилетит сразу несколько черных лебедей

- почему это сильно негативно сработало в 2020 году? Потому, что

между разными классами активов оказалась высокая корреляция

6.

Оценка рисков. Количественный анализ рисков1. Теоретически: Теория учит нас заглядывать в

будущее: мы планируем результаты следующего года

и нас не заботят результаты прошлого

2. Практически: инвесторы часто оглядываются на

прошлые результаты, чтобы прогнозировать картину

будущих

7.

Оценка рисков. Количественный анализ рисков8.

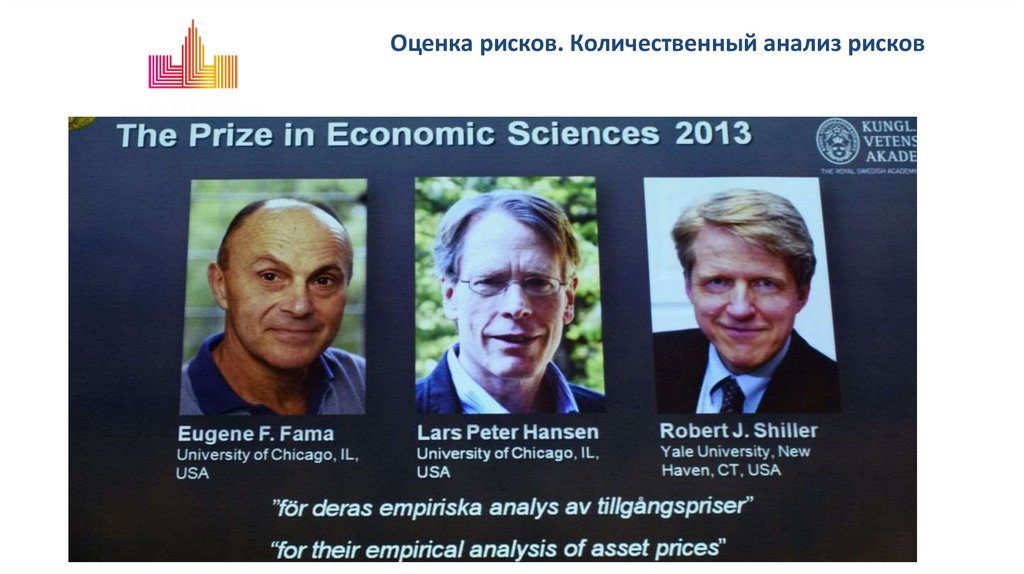

Оценка рисков. Количественный анализ рисковНобелевские лауреаты 2013

Юджин Фама создал теорию эффективного рынка.

Предыдущие цены активов не помогают предсказать на коротких отрезках времени

будущие движения цен, а вся новая информация быстро учитывается рынком в цене

активов.

Роберт Шиллер пытался понять предсказуемость рынка на длинных промежутках

времени.

Цены акций более волатильны, чем фундаментальные факторы, лежащие в основе

колебаний, — например, дивиденды.

(более подробно можно прочитать:

https://www.gazeta.ru/business/2013/10/14/5706641.shtml)

9.

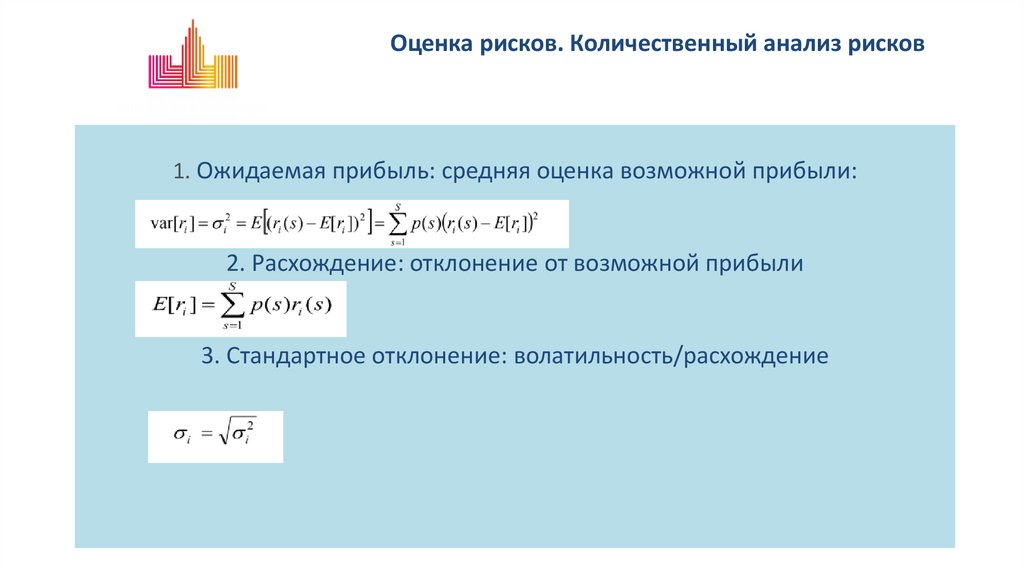

Оценка рисков. Количественный анализ рисков1. Ожидаемая прибыль: средняя оценка возможной прибыли:

2. Расхождение: отклонение от возможной прибыли

3. Стандартное отклонение: волатильность/расхождение

10.

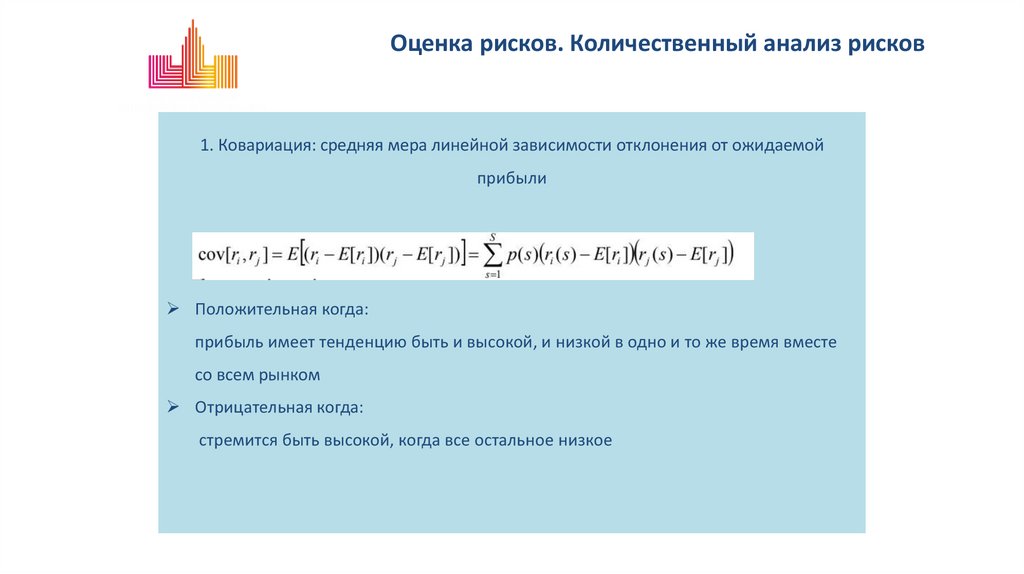

Оценка рисков. Количественный анализ рисков1. Ковариация: средняя мера линейной зависимости отклонения от ожидаемой

прибыли

Положительная когда:

прибыль имеет тенденцию быть и высокой, и низкой в одно и то же время вместе

со всем рынком

Отрицательная когда:

стремится быть высокой, когда все остальное низкое

11.

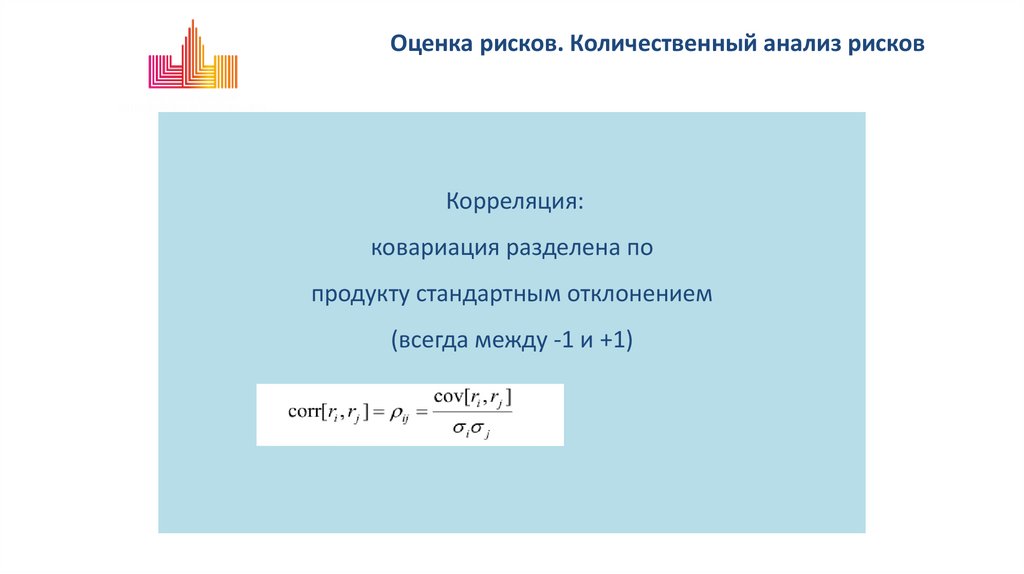

Оценка рисков. Количественный анализ рисковКорреляция:

ковариация разделена по

продукту стандартным отклонением

(всегда между -1 и +1)

12.

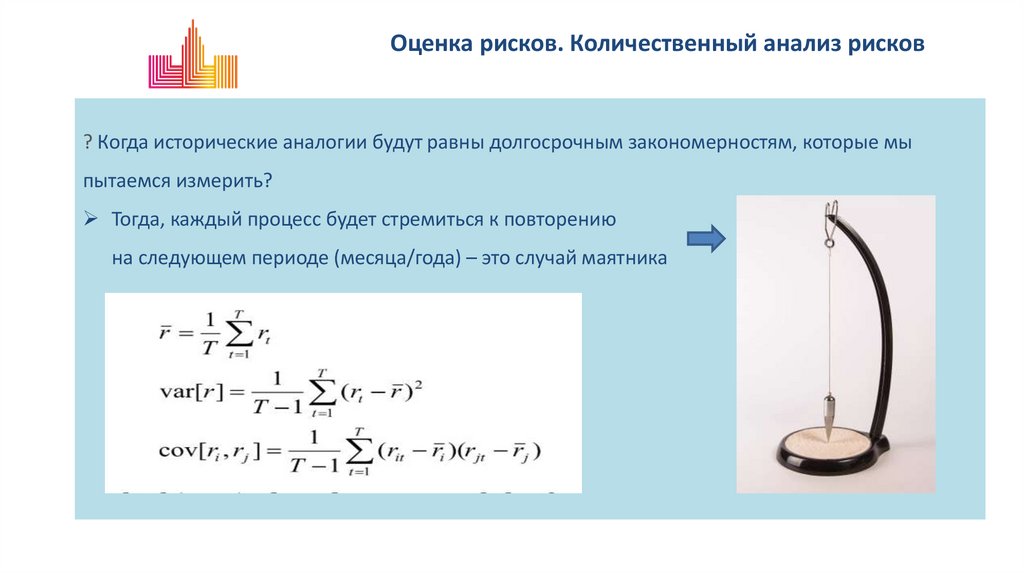

Оценка рисков. Количественный анализ рисков? Когда исторические аналогии будут равны долгосрочным закономерностям, которые мы

пытаемся измерить?

Тогда, каждый процесс будет стремиться к повторению

на следующем периоде (месяца/года) – это случай маятника

13.

Оценка рисков. Количественный анализ рисковПрименение корреляции для формирования портфеля

резервов

Одно из важных противорисковых действий:

формирование резервов

Резервы должны формироваться из активов с низкой

корреляцией к базовому фактору успеха

14.

Оценка рисков. Количественный анализ рисков1. Как прибыль и волатильность выглядят в прошлом?

2. Существуют ли исторические доказательства, показывающие нам

компромисс между риском и прибылью, какую компенсацию

получит инвестор, если возьмет на себя риск?

15.

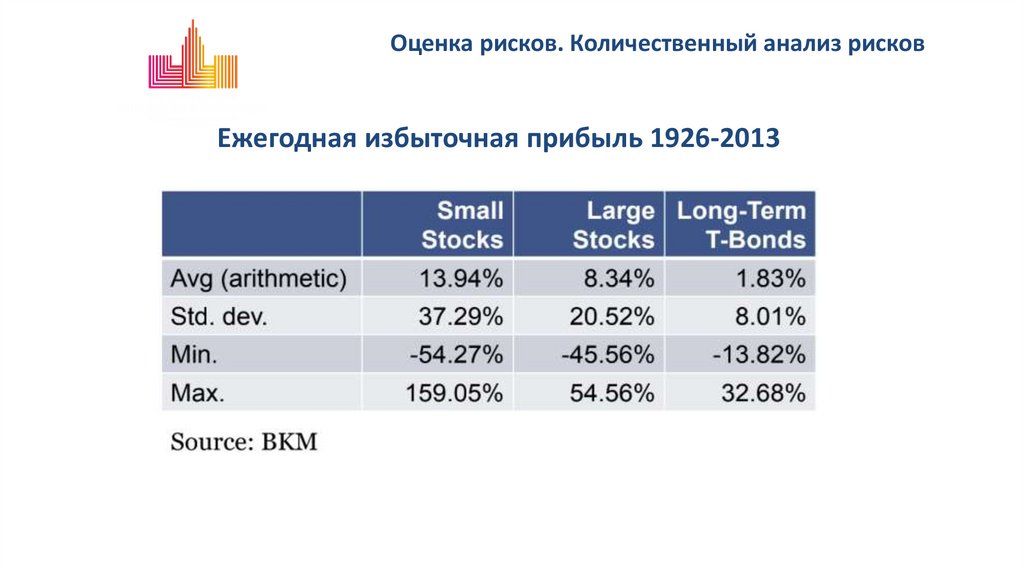

Оценка рисков. Количественный анализ рисковЕжегодная избыточная прибыль 1926-2013

16.

Оценка рисков. Количественный анализ рисковТема 5.

Оценка рисков.

Количественный анализ рисков

Часть 2. Бета коэффициент и требуемая

доходность

16

17.

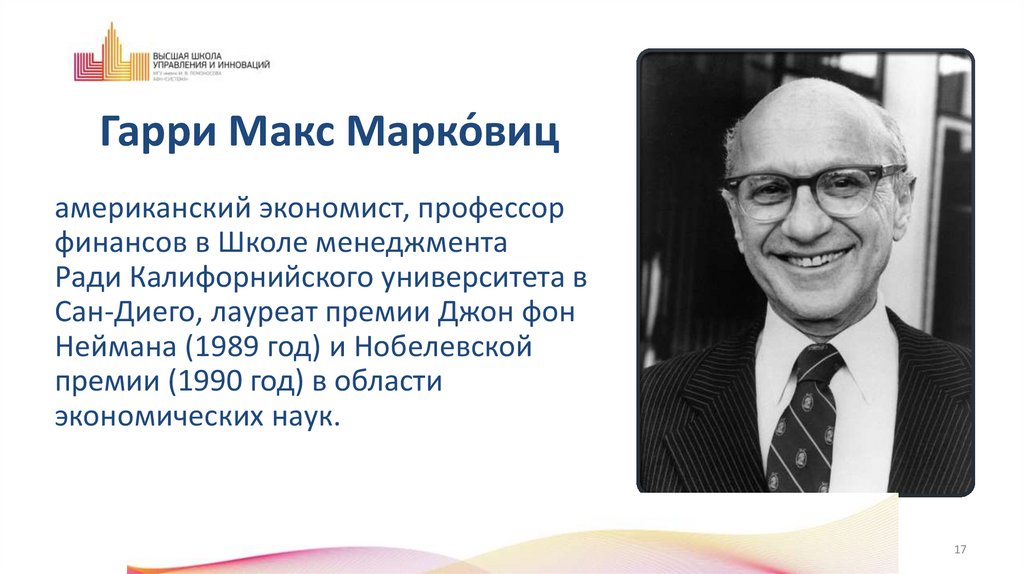

Гарри Макс Марко́вицамериканский экономист, профессор

финансов в Школе менеджмента

Ради Калифорнийского университета в

Сан-Диего, лауреат премии Джон фон

Неймана (1989 год) и Нобелевской

премии (1990 год) в области

экономических наук.

17

18.

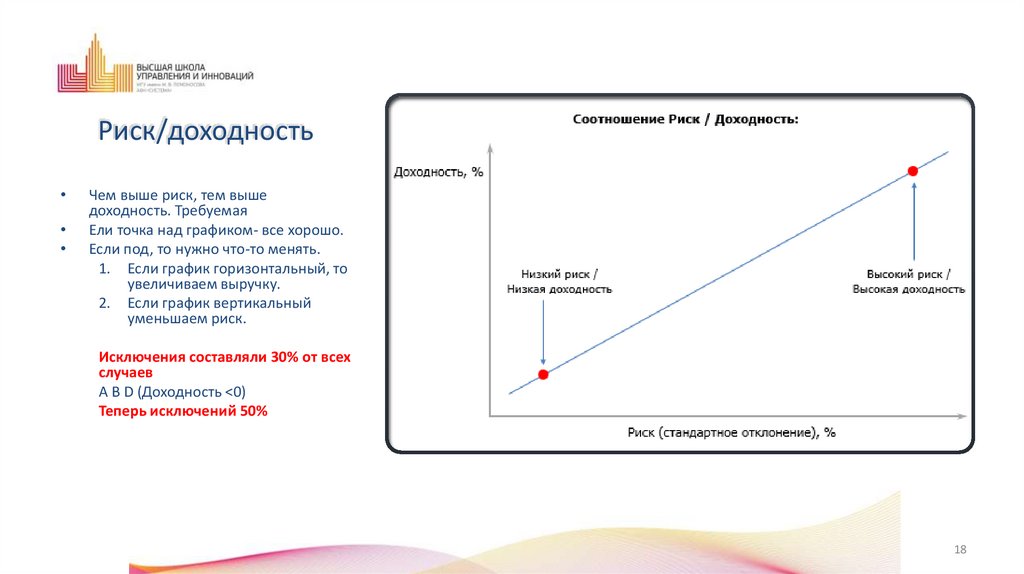

Риск/доходностьЧем выше риск, тем выше

доходность. Требуемая

Ели точка над графиком- все хорошо.

Если под, то нужно что-то менять.

1. Если график горизонтальный, то

увеличиваем выручку.

2. Если график вертикальный

уменьшаем риск.

Исключения составляли 30% от всех

случаев

A B D (Доходность <0)

Теперь исключений 50%

18

19.

Выше волатильность- выше рискВсе риски 200-500 шт. (карта рисков)

Как они работают?

Волатильность КФП – колебания цен

акций

19

20.

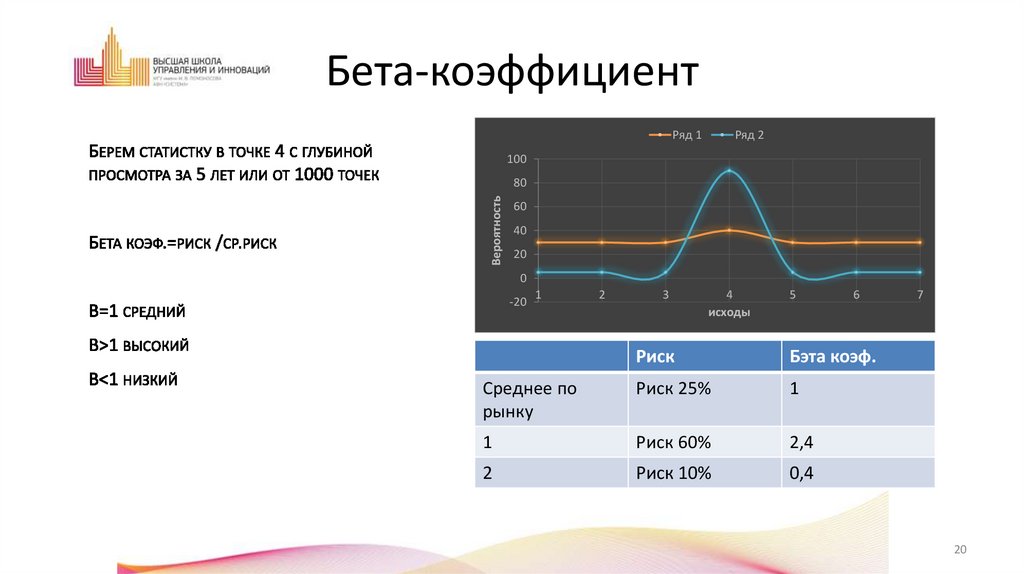

Бета-коэффициентРяд 1

Ряд 2

100

Вероятность

80

60

40

20

0

-20

1

2

3

4

исходы

5

6

Риск

Бэта коэф.

Среднее по

рынку

Риск 25%

1

1

Риск 60%

2,4

2

Риск 10%

0,4

7

20

21.

Задание . Анализ beta GamestopGME | Акции GameStop Corp - Investing.com

• Как может получаться beta <<0 ?

• Что это значит для анализа рисков?

• Почему у компании Gamestop наблюдается такая

удивительная ситуация?

21

22.

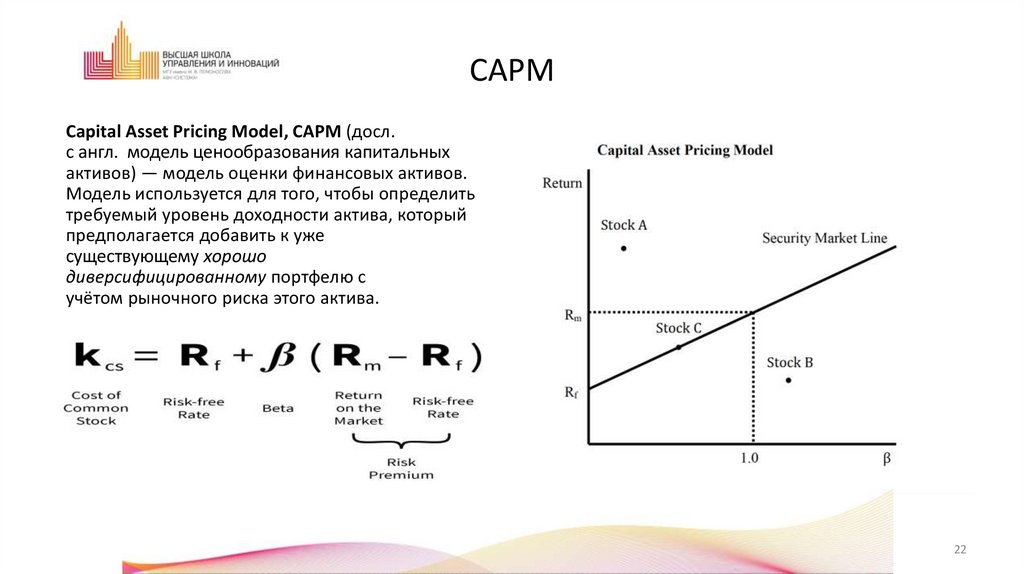

CAPMCapital Asset Pricing Model, CAPM (досл.

с англ. модель ценообразования капитальных

активов) — модель оценки финансовых активов.

Модель используется для того, чтобы определить

требуемый уровень доходности актива, который

предполагается добавить к уже

существующему хорошо

диверсифицированному портфелю с

учётом рыночного риска этого актива.

22

23.

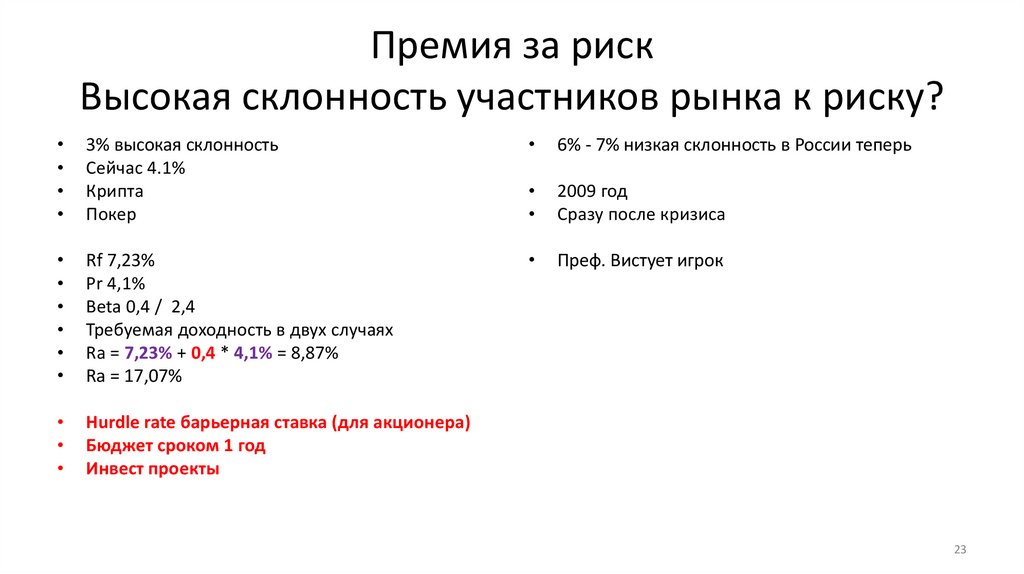

Премия за рискВысокая склонность участников рынка к риску?

3% высокая склонность

Сейчас 4.1%

Крипта

Покер

6% - 7% низкая склонность в России теперь

2009 год

Сразу после кризиса

Rf 7,23%

Pr 4,1%

Beta 0,4 / 2,4

Требуемая доходность в двух случаях

Ra = 7,23% + 0,4 * 4,1% = 8,87%

Ra = 17,07%

Преф. Вистует игрок

Hurdle rate барьерная ставка (для акционера)

Бюджет сроком 1 год

Инвест проекты

23

24.

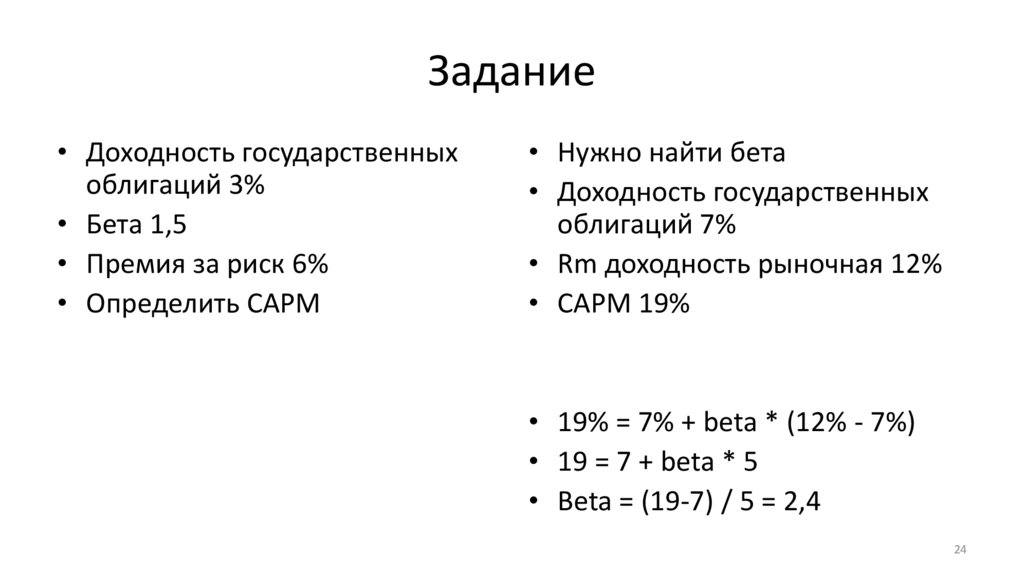

Задание• Доходность государственных

облигаций 3%

• Бета 1,5

• Премия за риск 6%

• Определить CAPM

• Нужно найти бета

• Доходность государственных

облигаций 7%

• Rm доходность рыночная 12%

• CAPM 19%

• 19% = 7% + beta * (12% - 7%)

• 19 = 7 + beta * 5

• Beta = (19-7) / 5 = 2,4

24

25.

Задание• Найти Доходность

государственных облигаций

• Бета 1,2

• Премия за риск 4%

• CAPM = 3%

Жду ответ в чат. 5 минут

3% = Rf + 1,2 * 4%

3% - 4,8% = Rf

Rf = - 1,8%

25

26.

Оценка рисков. Количественный анализ рисковТема 5.

Оценка рисков.

Количественный анализ рисков

Часть 3.

Стоимость под риском.

Value at risk

26

27.

Концепция и первые методики вычислениярисковой стоимости (Value at Risk — VaR)

Впервые концепция рисковой стоимости стала

использоваться крупными банками в конце 1980 – начале

1990 годов для измерения совокупного риска

трейдингового портфеля

В 1993 году термин «Value at Risk@» впервые появился в

докладе «Derivatives: practices and priciples»,

подготовленном J.P.Morgan

27

28.

Концепция и первые методики вычислениярисковой стоимости (Value at Risk — VaR)

В октябре 1994 г. J.P.Morgan опубликовал систему Riskmetrics и

разместил в интернете в открытом доступе ее подробное описание

В 1998 г. Группа RiskMetrics вышла из состава J.P.Metrics и стала

независимым бизнесом, который занимается исследованиями в

области рыночного и кредитного риска

На текущий момент разработано значительное количество

альтернативных методик расчета рисков, построенных на том же

самом логическом аппарате

28

29.

Стоимость под риском – VaRСтоимость под риском VaR

Прогноз риска, присущего совокупной стоимости портфеля

Рассчитывается по рыночной стоимости

Показатель основан на ликвидационной стоимости всего портфеля

все ценные бумаги,

товарная продукция,

активы

Отражены по текущим ценам форвардного рынка

29

30.

Стоимость под риском – VaRСтоимость под риском VaR

Применяется в отношении определенного периода владения

активами

как правило, краткосрочный период (один день / одна неделя)

Определяется периодом владения активом

Риски, как правило, определяются на основе периода ликвидации /

горизонта управления по видам товарной продукции

Используется для оценки, контроля и управления рисками

Может рассчитываться различными способами:

Дельта-нормальный метод

Дельта-гамма метод

Метод Монте-Карло

30

31.

Стоимость под риском – VaRПоказатель «Стоимость под риском» позволяет оценить риск

на основе ликвидационной стоимости портфеля

31

32.

Прибыль под риском – EaRПрибыль под риском VaR

Прогноз риска, присущего будущей прибыли

Рассчитывается по рыночной и учетной стоимости

Потенциальная реализованная стоимость для сделок, учтенных по

методу начисления, и реализованная / нереализованная стоимости

для сделок, учтенных по рыночной стоимости

Применяется в отношении отчетного периода, в который получена

прибыль

По кварталам

С начала года накопленным итогом

За год

32

33.

Прибыль под риском – EaRПрибыль под риском VaR

Риски определяются на основе товарной и управленческой стратегии

для поддержки процесса принятия решений

Применяется для прогнозирования колебаний прибыли и управления

прибылью

Рассчитывается по методу Монте-Карло для цен спотового рынка

33

34.

Прибыль под риском – EaRС помощью показателя «Прибыль под риском» можно

оценить текущую операционную деятельность

и методы учета

34

35.

Концепция value at riskДоверительный интервал и временной горизонт являются ключевыми

параметрами, без которых невозможны ни расчет, ни интерпретация

величины VaR.

Например, значение рисковой стоимости в 1 млн. руб. для временного

интервала в один день и доверительного интервала 99% (в RiskMetrics™ 95%) будет означать следующее:

Вероятность того, что в течение ближайших 24 часов мы потеряем

меньше, чем 1 млн. руб. составляет 99%.

Вероятность того, что наши убытки превысят 1 млн. руб. в ближайшие сутки

равна 1%.

Убытки, превышающие 1 млн. руб., ожидаются в среднем один раз на 100

дней.

35

36.

Концепция value at riskСтоимость под риском (Value at Risk - VаR) представляет собой показатель

статистической оценки выраженного в денежной форме максимально

возможного

размера

финансовых

потерь

при

установленном

виде

распределения вероятности факторов, влияющих на стоимость активов

(инструментов), а также заданном уровне вероятности возникновения этих

VaR V

потерь на протяжении расчетного периода времени.

36

37.

Концепция value at riskБазовая формула для определения VaR

с учетом стоимости позиции актива имеет следующий вид:

VaR V

37

38.

Концепция value at riskλ – квантиль нормального распределения для выбранного

доверительного уровня. Квантиль показывает положение искомого

значения случайной величины относительно среднего, выраженное

в количестве стандартных отклонений доходности портфеля. При

вероятности отклонения от среднего, равного 99%, квантиль

нормального распределения составляет 2,326, при 95% – 1,645;

38

39.

Концепция value at riskσ – волатильность изменения риск-фактора. Волатильность – это стандартное

(среднеквадратическое) отклонение изменения риск-фактора относительно его

предыдущего значения;

V – текущая стоимость открытой позиции. Под открытой позицией

понимается рыночная стоимость финансовых инструментов, купленных или

проданных банком для получения прибыли или иных целей таким образом, что

количество финансовых инструментов, находящихся в рассматриваемый момент

на балансовых или забалансовых счетах, не равно нулю.

39

40.

Использование концепции VaRСегодня VaR является стандартным

инструментом финансовых

менеджеров крупных корпораций, особенно тех, чья работа связана с

мировыми рынками сырья и капиталов, экспортными и импортными

операциями.

Методология вычисления VaR применяется риск менеджерами самых

разных отраслей промышленности: от нефтедобычи и черной

металлургии до агробизнеса и морских фрактовых перевозок

40

41.

Оценка рисков. Количественный анализ рисковТема 5.

Оценка рисков.

Количественный анализ рисков

Часть 4. ROV реальные опционы

41

42.

Роль управленческой гибкости в обоснованиипроектов

43.

DCF. Метод дисконтированныхденежных потоков

Основа метода:

стоимость компании (бизнеса) равна дисконтированной

стоимости чистых денежных потоков, генерируемых в

результате всех видов операционной и инвестиционной

деятельности,

поступающим

в

распоряжение

инвесторов (акционеров и кредиторов).

43

44.

Недостатки метода DCF• Не учитывает возможностей гибкости управления

(остановка, новая информация).

• Метод ориентирован на деньги сейчас.

• Сложно оценить нематериальные выгоды проекта

• Риск проекта оценивается исключительно в негативном

смысле.

• Риск учитывается на конкретный суммарный денежный

поток, а не на источник риска.

44

45.

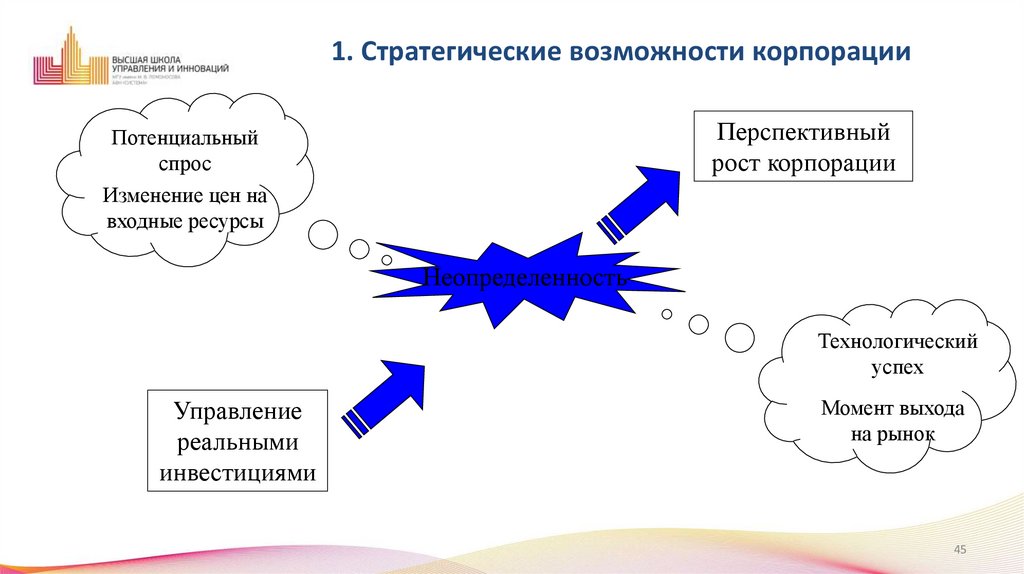

1. Стратегические возможности корпорацииПерспективный

рост корпорации

Потенциальный

спрос

Изменение цен на

входные ресурсы

Неопределенность

Технологический

успех

Управление

реальными

инвестициями

Момент выхода

на рынок

45

46.

Реальные опционыФинансовый опцион - это ценная бумага, которая представляет его владельцу

право, но не обязанность, приобрести или продать актив, к которому привязан

данный опцион, по заранее оговоренной цене в определенный момент

(период времени) в будущем.

Опцион не может принести своему владельцу убытки больше, чем цена,

выплаченная при покупке опциона, но может принести существенные

прибыли.

46

47.

Реальные опционыРеальный опцион подобно финансовому опциону представляет возможность

своему владельцу использовать его в благоприятных условиях и отказаться от

использования в неблагоприятных.

Пример реального опциона:

Владение нефтяными месторождениями, разработка которых нерентабельна в

настоящее время, но может стать рентабельной в будущем, благодаря росту

цен на нефть и снижению затрат на добычу нефти.

47

48.

Реальные опционыСпециалисты по оценке инвестиций считают метод реальных опционов методом

ХХ1 века.

Уже сейчас этот метод успешно применяют:

Инвестиционный банк Credit Swiss First Boston

British Petroleum

• Texaco

Фармацевтическая компания Merck

Норвежская компания Statoil

48

49.

Реальные опционыРеальные опционы возникают в инвестиционной деятельности, если

руководитель проекта имеет одну или несколько из следующих возможностей:

прекратить реализацию проекта в случае неблагоприятной конъюнктуры на

рынке

провести предварительные (малозатратные) исследования и затем принять

решение о реализации проекта

• подождать с реализацией проекта, пока на рынке не создадутся благоприятные

условия

расширить инвестиционный проект при благоприятной конъюнктуре

49

50.

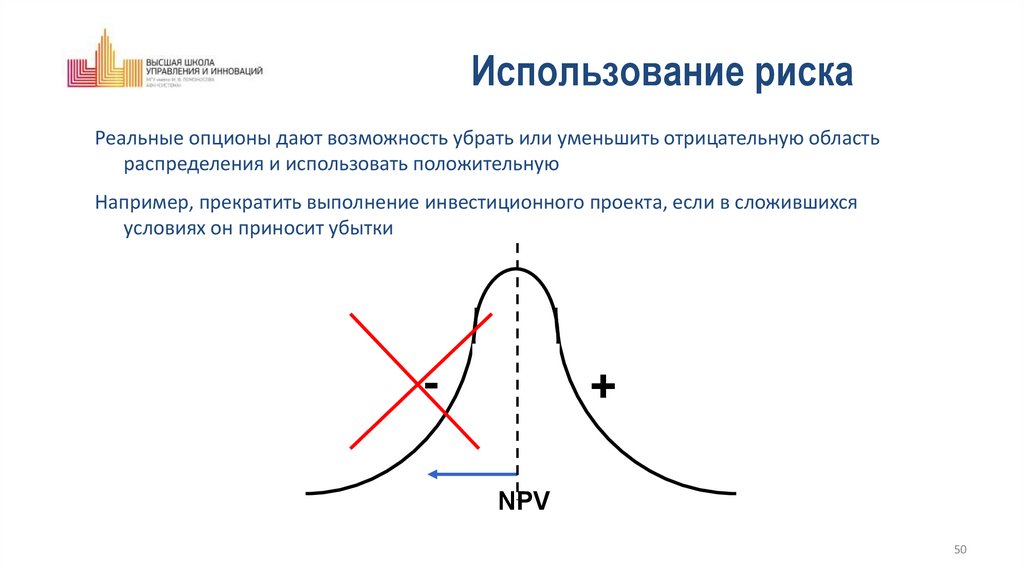

Использование рискаРеальные опционы дают возможность убрать или уменьшить отрицательную область

распределения и использовать положительную

Например, прекратить выполнение инвестиционного проекта, если в сложившихся

условиях он приносит убытки

-

+

NPV

50

51.

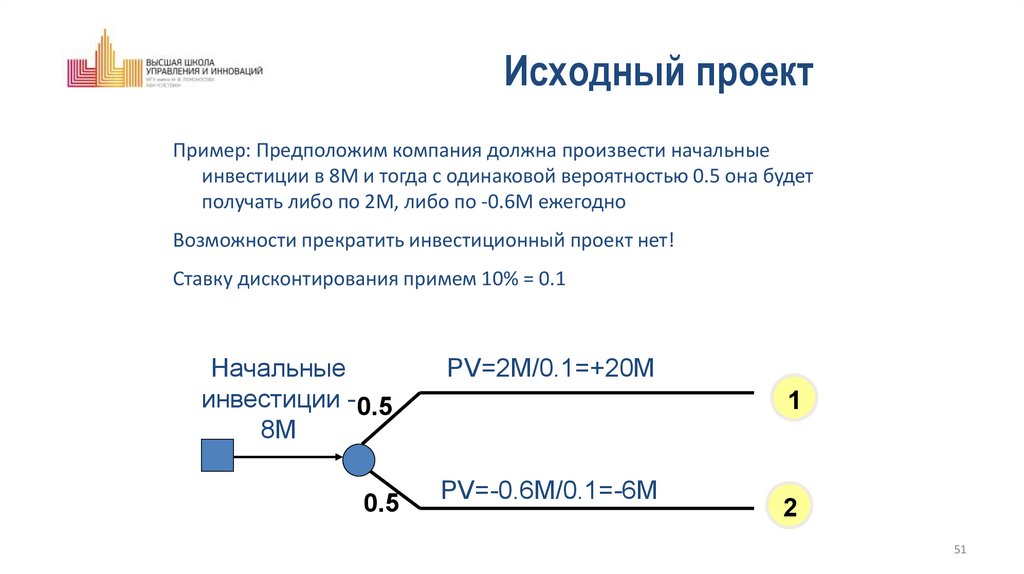

Исходный проектПример: Предположим компания должна произвести начальные

инвестиции в 8М и тогда с одинаковой вероятностью 0.5 она будет

получать либо по 2М, либо по -0.6М ежегодно

Возможности прекратить инвестиционный проект нет!

Ставку дисконтирования примем 10% = 0.1

Начальные

инвестиции - 0.5

8М

PV=2M/0.1=+20M

0.5

PV=-0.6M/0.1=-6M

1

2

51

52.

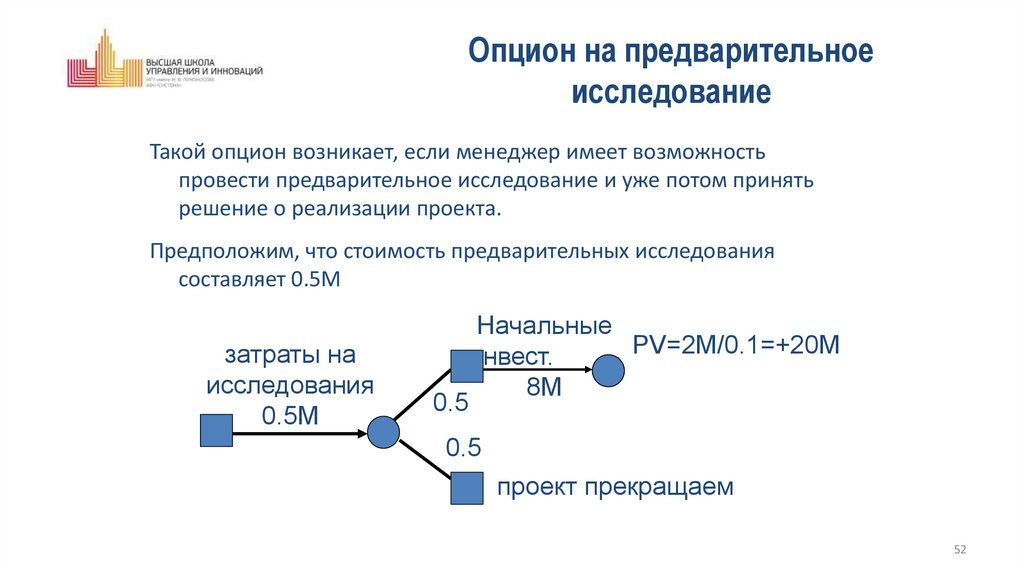

Опцион на предварительноеисследование

Такой опцион возникает, если менеджер имеет возможность

провести предварительное исследование и уже потом принять

решение о реализации проекта.

Предположим, что стоимость предварительных исследования

составляет 0.5М

затраты на

исследования

0.5М

0.5

Начальные

инвест.

- PV=2M/0.1=+20M

8М

0.5

проект прекращаем

52

53.

Опцион на предварительное исследованиеCтоимость реального опциона на предварительное исследование

равна:

ROV = NPV с опционом - NPV без опциона =

= 5.5М – (-1М) = 6.5М

ROV – Real Option Value

53

54.

Реальные опционыROV - всегда положительно

Рекомендуется применять оценку ROV , когда NPV мала и целесообразность

проекта вызывает сомнения.

Не имеет смысла определять ROV, когда проект явно эффективен, либо когда он

безнадежно убыточен.

54

55.

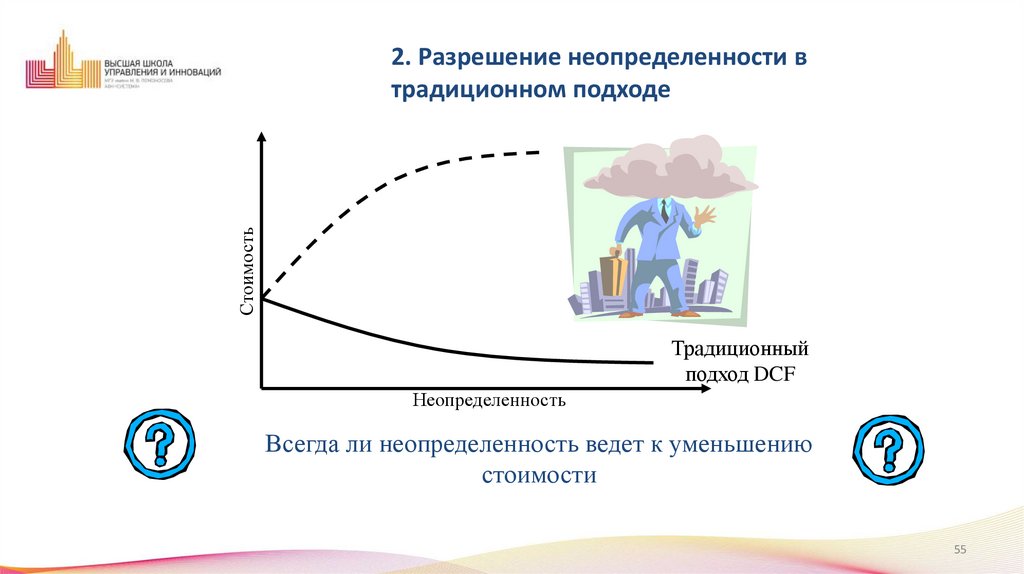

Стоимость2. Разрешение неопределенности в

традиционном подходе

Традиционный

подход DCF

Неопределенность

Всегда ли неопределенность ведет к уменьшению

стоимости

55

56.

3. Возможности управленческойгибкости

• Покупка для стратегического

роста

• Изменение масштабов

производства

• Продажа активов

• Задержка реализации проекта

• Продолжение или приостановка

реализации проекта

• Изменение входных ресурсов

Имеет ли право

менеджер принять

или изменить свое

решение?

56

57.

4. Пример управленческой гибкостиРазработка месторождения (возможность

отложить начало реализации проекта позволяет

максимизировать прибыль или минимизировать убытки)

Пошаговый проект (успешное окончание

или провал каждого шага дает право менеджеру

принять решение о дальнейшей реализации)

Производство товаров (наличие гибкого производственного

оборудования дает менеджменту возможность оптимизировать объемы

выпуска в соответствии с изменениями спроса)

57

58.

Особые активы• Ценность актива есть производная от ценности других

активов;

• Денежные потоки, создаваемые данным активом,

обусловлены наступлением определенных событий.

• Активы подобного рода называют опционами, причем

приведенная ожидаемая стоимость денежных потоков от

этих активов ниже их действительной стоимости.

• Реальный опцион - это актив, содержащий в себе скрытые

возможности генерирования дополнительных денежных

потоков

58

59.

Возможности роста• Условное требование (contingent claim) или опцион,

представляет собой требование, выплата по которому

производится только при определенных условиях:

• Если

ценность

базового

актива

превосходит

предварительно определенное значение колл-опциона

(call option)

• Если

она

окажется

меньше

предварительно

определенного значения пут-опциона (put option).

59

60.

5. Опционный подходМенеджмент может иметь право

принять решение, которое в

благоприятных

условиях

максимизирует прибыль и в

неблагоприятных

–

минимизирует убытки

Реальный сектор

Держатель

финансового

опциона имеет право на

совершение

операции

с

базовым активом

Финансовый сектор

60

61.

6. Реальные опционы и инвестиции фирмы• Реальный опцион – право менеджмента

принять решение

• Право менеджера может иметь стоимость в

условиях неопределенности

• Право менеджера реализуется с разрешением

неопределенности

• Неопределенность может увеличивать

стоимость инвестиционных проектов

• Стоимость проекта базируется на NPV и

включает стоимость управленческой гибкости:

Стоимость NPV стоимость реального опциона

61

62.

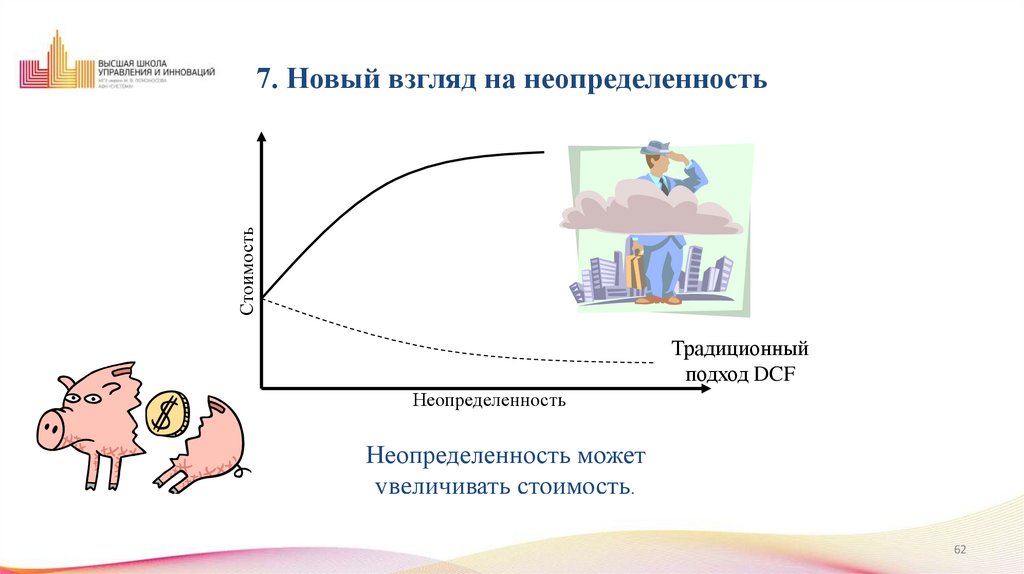

Стоимость7. Новый взгляд на неопределенность

Традиционный

подход DCF

Неопределенность

Неопределенность может

увеличивать стоимость.

62

63.

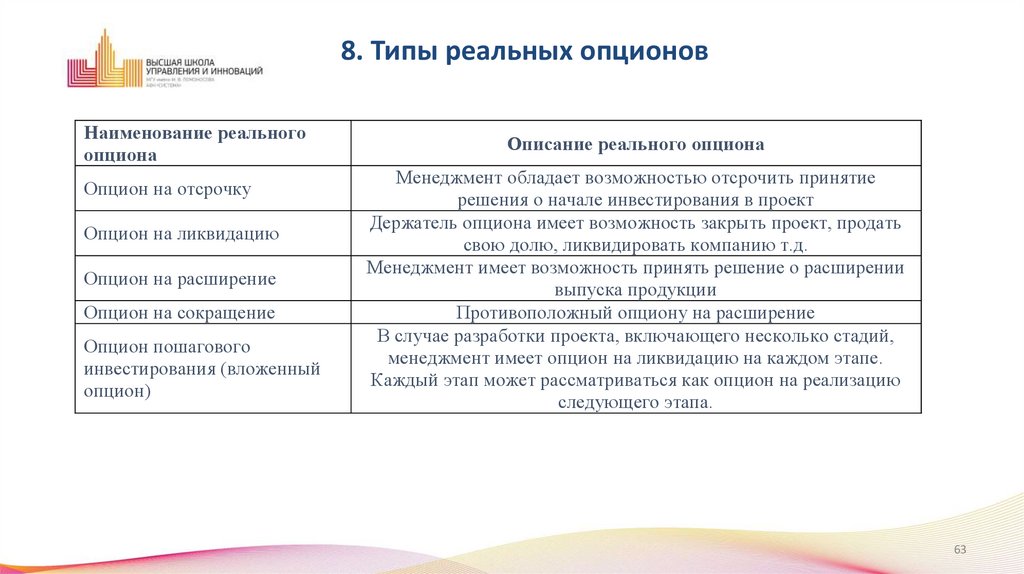

8. Типы реальных опционовНаименование реального

опциона

Опцион на отсрочку

Опцион на ликвидацию

Опцион на расширение

Опцион на сокращение

Опцион пошагового

инвестирования (вложенный

опцион)

Описание реального опциона

Менеджмент обладает возможностью отсрочить принятие

решения о начале инвестирования в проект

Держатель опциона имеет возможность закрыть проект, продать

свою долю, ликвидировать компанию т.д.

Менеджмент имеет возможность принять решение о расширении

выпуска продукции

Противоположный опциону на расширение

В случае разработки проекта, включающего несколько стадий,

менеджмент имеет опцион на ликвидацию на каждом этапе.

Каждый этап может рассматриваться как опцион на реализацию

следующего этапа.

63

64.

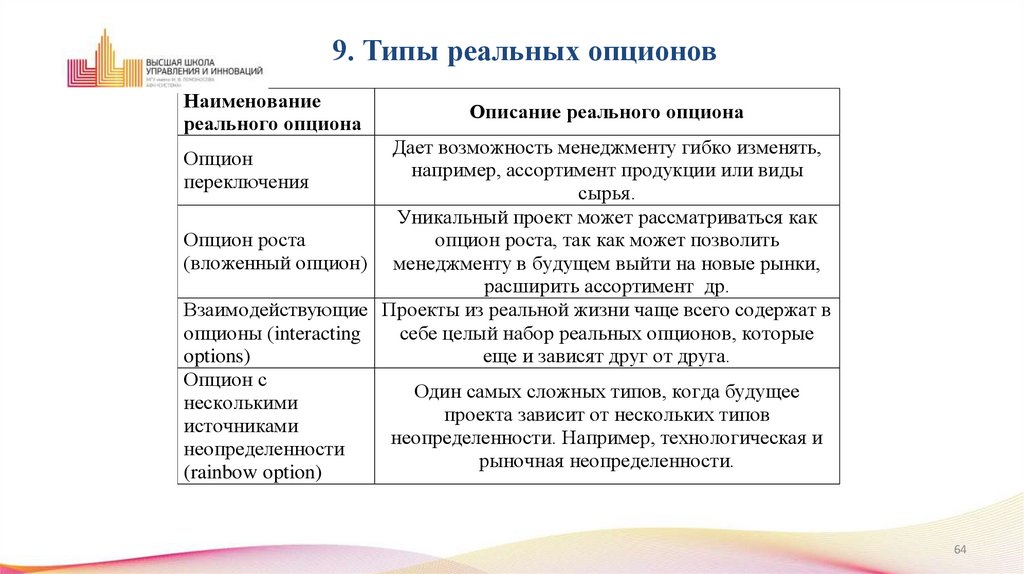

9. Типы реальных опционовНаименование

реального опциона

Описание реального опциона

Дает возможность менеджменту гибко изменять,

например, ассортимент продукции или виды

сырья.

Уникальный проект может рассматриваться как

Опцион роста

опцион роста, так как может позволить

(вложенный опцион) менеджменту в будущем выйти на новые рынки,

расширить ассортимент др.

Взаимодействующие Проекты из реальной жизни чаще всего содержат в

опционы (interacting

себе целый набор реальных опционов, которые

options)

еще и зависят друг от друга.

Опцион с

Один самых сложных типов, когда будущее

несколькими

проекта зависит от нескольких типов

источниками

неопределенности. Например, технологическая и

неопределенности

рыночная неопределенности.

(rainbow option)

Опцион

переключения

64

65.

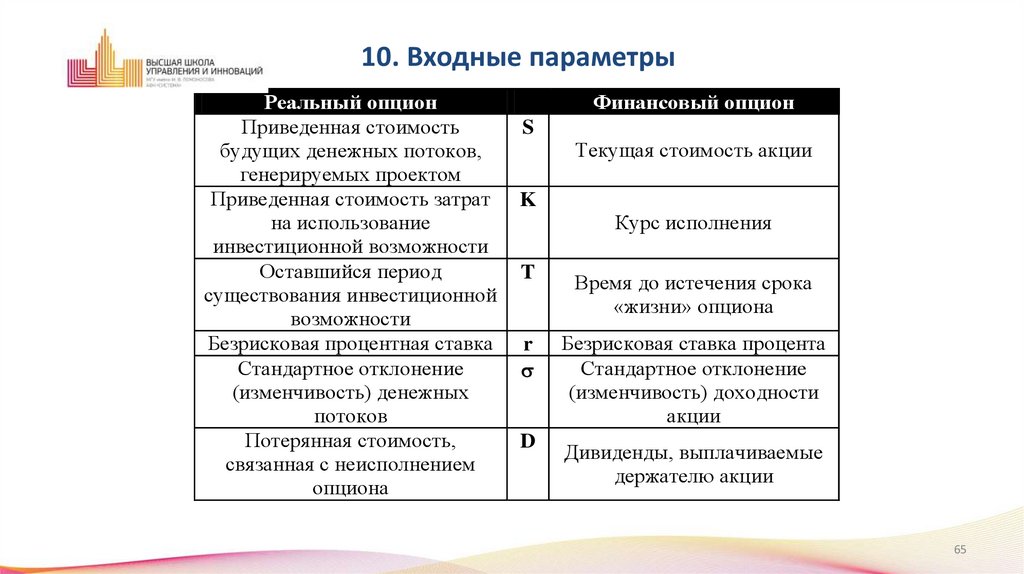

10. Входные параметрыРеальный опцион

Приведенная стоимость

будущих денежных потоков,

генерируемых проектом

Приведенная стоимость затрат

на использование

инвестиционной возможности

Оставшийся период

существования инвестиционной

возможности

Безрисковая процентная ставка

Стандартное отклонение

(изменчивость) денежных

потоков

Потерянная стоимость,

связанная с неисполнением

опциона

Финансовый опцион

S

Текущая стоимость акции

K

Курс исполнения

T

Время до истечения срока

«жизни» опциона

r

Безрисковая ставка процента

Стандартное отклонение

(изменчивость) доходности

акции

D

Дивиденды, выплачиваемые

держателю акции

65

66.

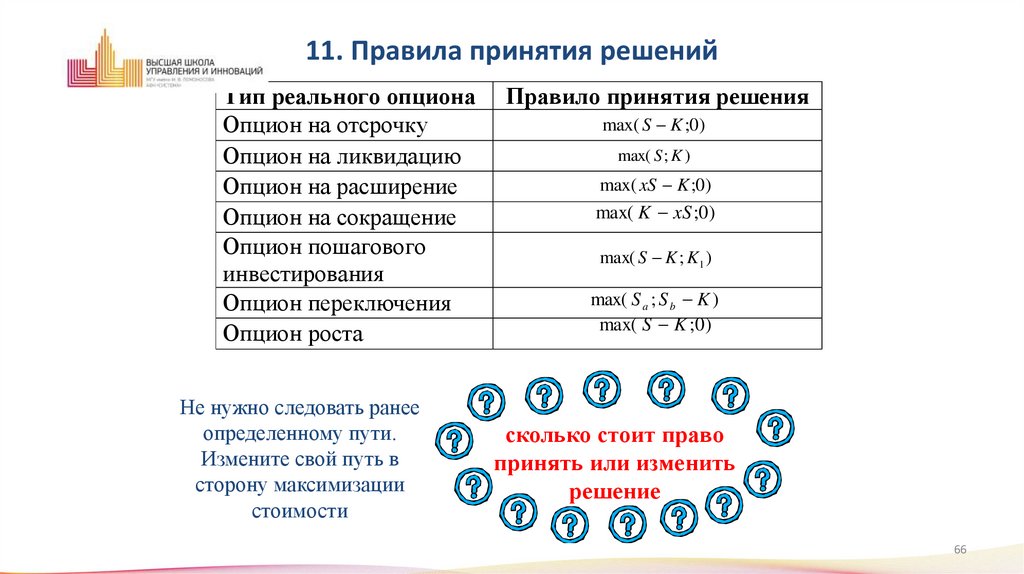

11. Правила принятия решенийТип реального опциона

Опцион на отсрочку

Опцион на ликвидацию

Опцион на расширение

Опцион на сокращение

Опцион пошагового

инвестирования

Опцион переключения

Опцион роста

Не нужно следовать ранее

определенному пути.

Измените свой путь в

сторону максимизации

стоимости

Правило принятия решения

max( S K ;0)

max( S ; K )

max( xS K ;0)

max( K xS ;0)

max( S K ; K1 )

max( S a ; S b K )

max( S K ;0 )

сколько стоит право

принять или изменить

решение

66

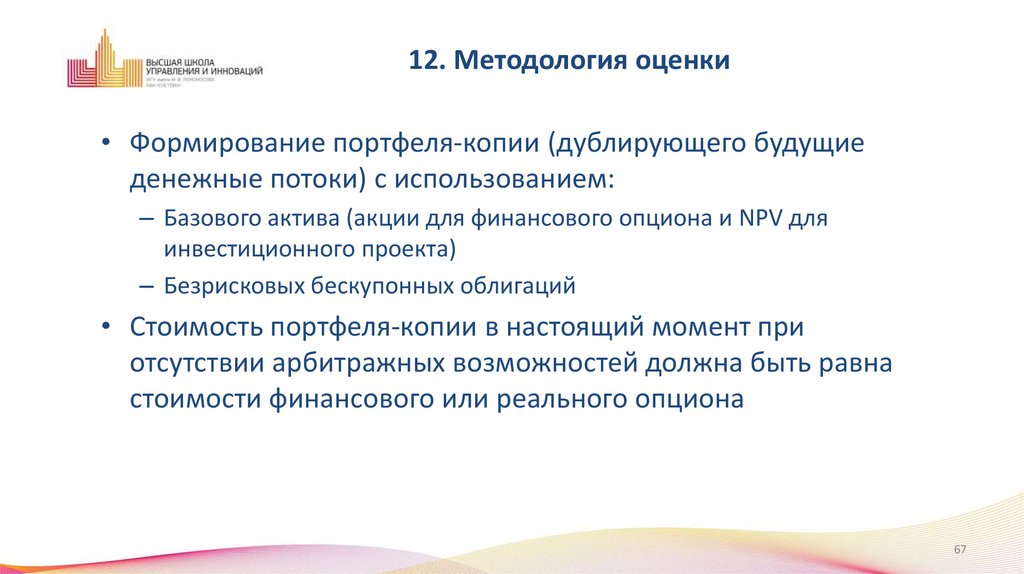

67.

12. Методология оценки• Формирование портфеля-копии (дублирующего будущие

денежные потоки) с использованием:

– Базового актива (акции для финансового опциона и NPV для

инвестиционного проекта)

– Безрисковых бескупонных облигаций

• Стоимость портфеля-копии в настоящий момент при

отсутствии арбитражных возможностей должна быть равна

стоимости финансового или реального опциона

67

68.

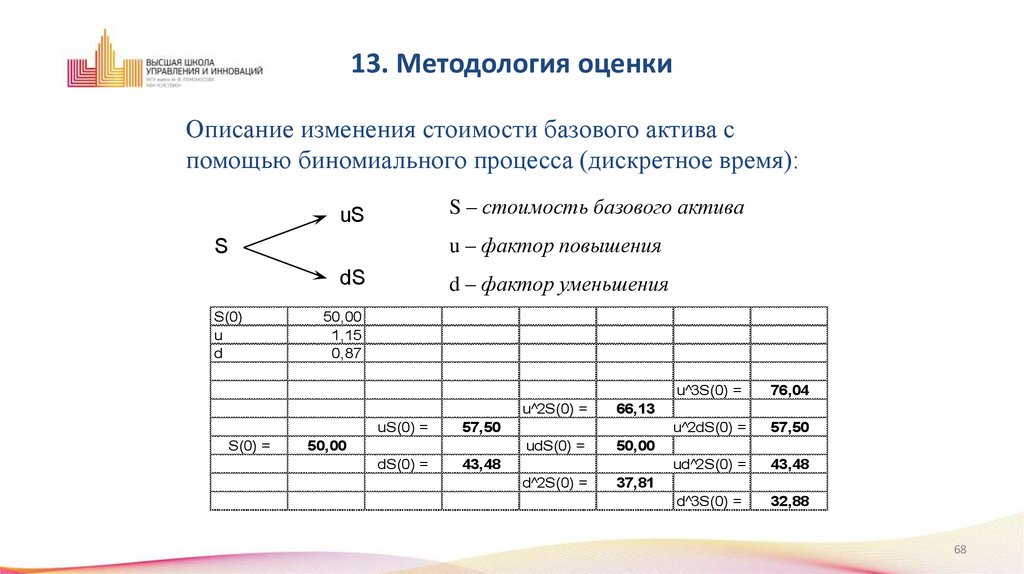

13. Методология оценкиОписание изменения стоимости базового актива с

помощью биномиального процесса (дискретное время):

S – стоимость базового актива

uS

u – фактор повышения

S

dS

S(0)

u

d

d – фактор уменьшения

50,00

1,15

0,87

u^2S(0) =

uS(0) =

S(0) =

udS(0) =

dS(0) =

u^2dS(0) =

57,50

ud^2S(0) =

43,48

d^3S(0) =

32,88

50,00

43,48

d^2S(0) =

76,04

66,13

57,50

50,00

u^3S(0) =

37,81

68

69.

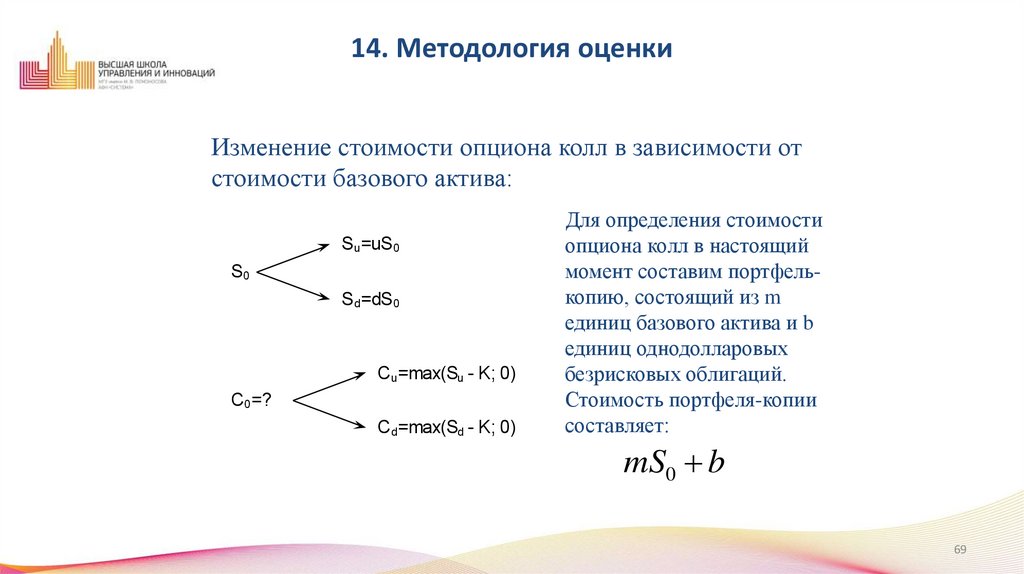

14. Методология оценкиИзменение стоимости опциона колл в зависимости от

стоимости базового актива:

Su=uS0

S0

Sd=dS0

Cu=max(Su - K; 0)

C0=?

Cd=max(Sd - K; 0)

Для определения стоимости

опциона колл в настоящий

момент составим портфелькопию, состоящий из m

единиц базового актива и b

единиц однодолларовых

безрисковых облигаций.

Стоимость портфеля-копии

составляет:

mS0 b

69

70.

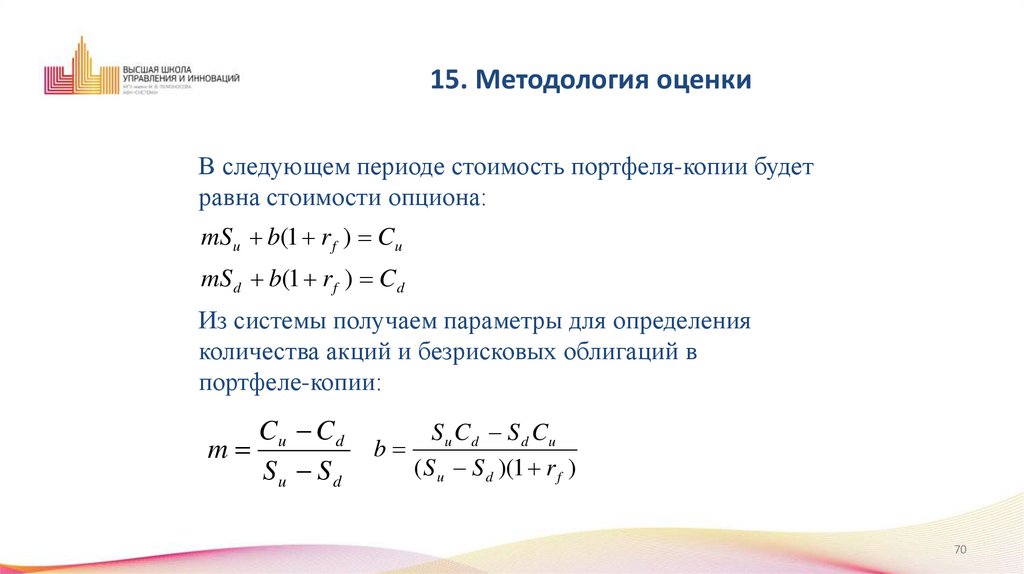

15. Методология оценкиВ следующем периоде стоимость портфеля-копии будет

равна стоимости опциона:

mSu b(1 r f ) Cu

mS d b(1 r f ) C d

Из системы получаем параметры для определения

количества акций и безрисковых облигаций в

портфеле-копии:

Cu C d

m

Su S d

b

S u C d S d Cu

( S u S d )(1 r f )

70

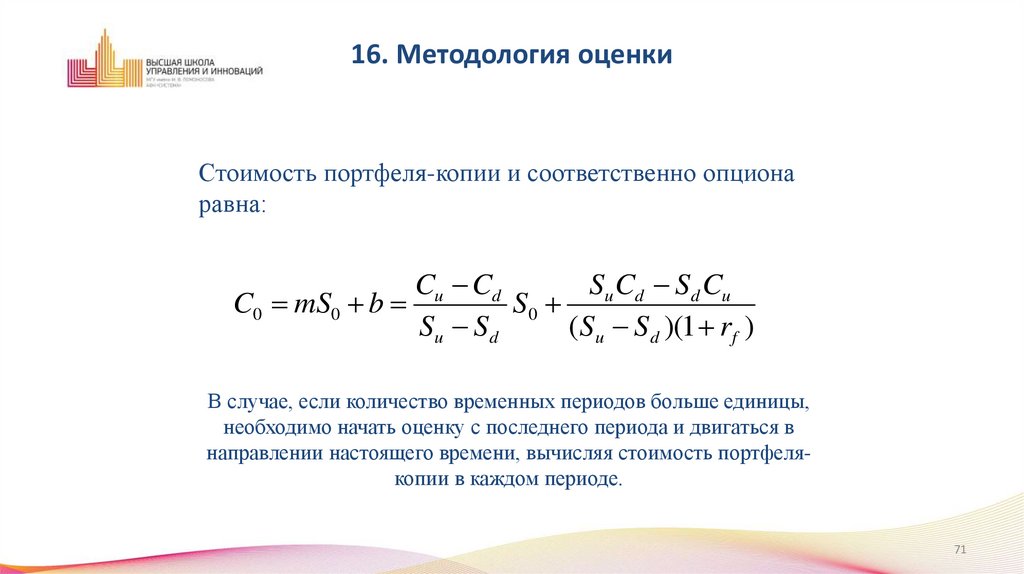

71.

16. Методология оценкиСтоимость портфеля-копии и соответственно опциона

равна:

Cu Cd

Su Cd Sd Cu

C0 mS0 b

S0

Su S d

( Su S d )(1 rf )

В случае, если количество временных периодов больше единицы,

необходимо начать оценку с последнего периода и двигаться в

направлении настоящего времени, вычисляя стоимость портфелякопии в каждом периоде.

71

72.

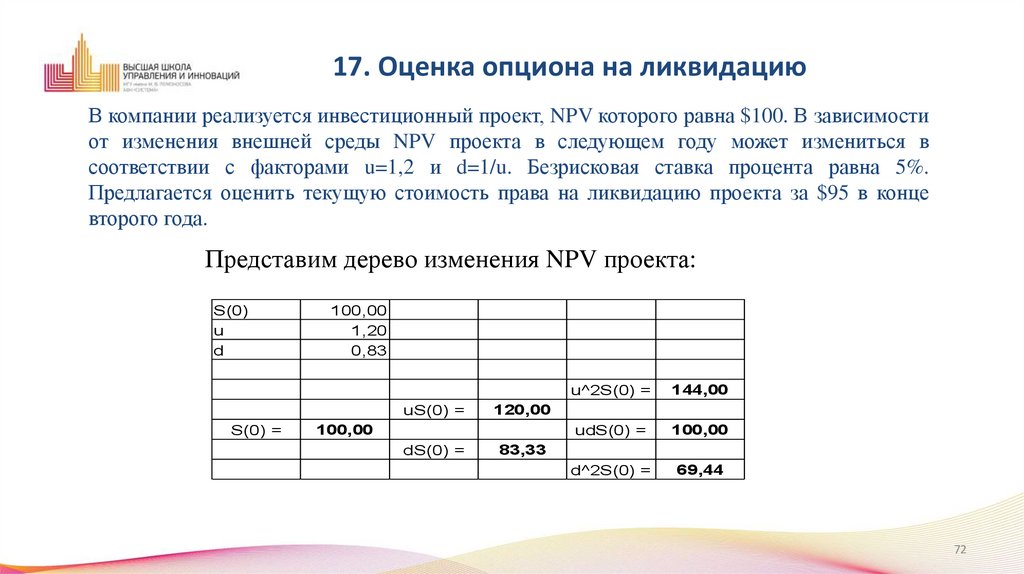

17. Оценка опциона на ликвидациюВ компании реализуется инвестиционный проект, NPV которого равна $100. В зависимости

от изменения внешней среды NPV проекта в следующем году может измениться в

соответствии с факторами u=1,2 и d=1/u. Безрисковая ставка процента равна 5%.

Предлагается оценить текущую стоимость права на ликвидацию проекта за $95 в конце

второго года.

Представим дерево изменения NPV проекта:

S(0)

u

d

100,00

1,20

0,83

uS(0) =

S(0) =

144,00

udS(0) =

100,00

d^2S(0) =

69,44

120,00

100,00

dS(0) =

u^2S(0) =

83,33

72

73.

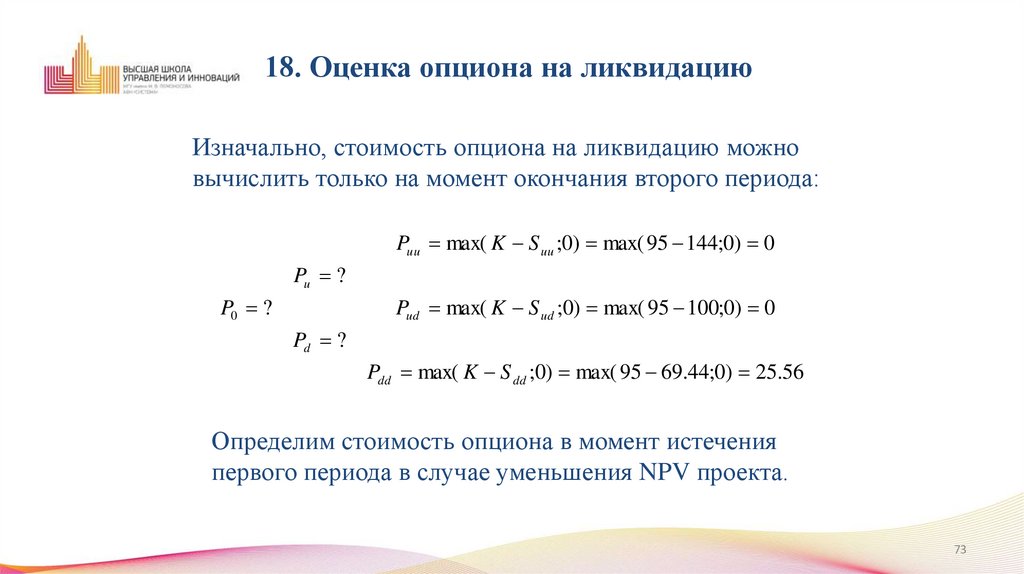

18. Оценка опциона на ликвидациюИзначально, стоимость опциона на ликвидацию можно

вычислить только на момент окончания второго периода:

Puu max( K S uu ;0) max( 95 144;0) 0

Pu ?

P0 ?

Pud max( K S ud ;0) max( 95 100;0) 0

Pd ?

Pdd max( K S dd ;0) max( 95 69.44;0) 25.56

Определим стоимость опциона в момент истечения

первого периода в случае уменьшения NPV проекта.

73

74.

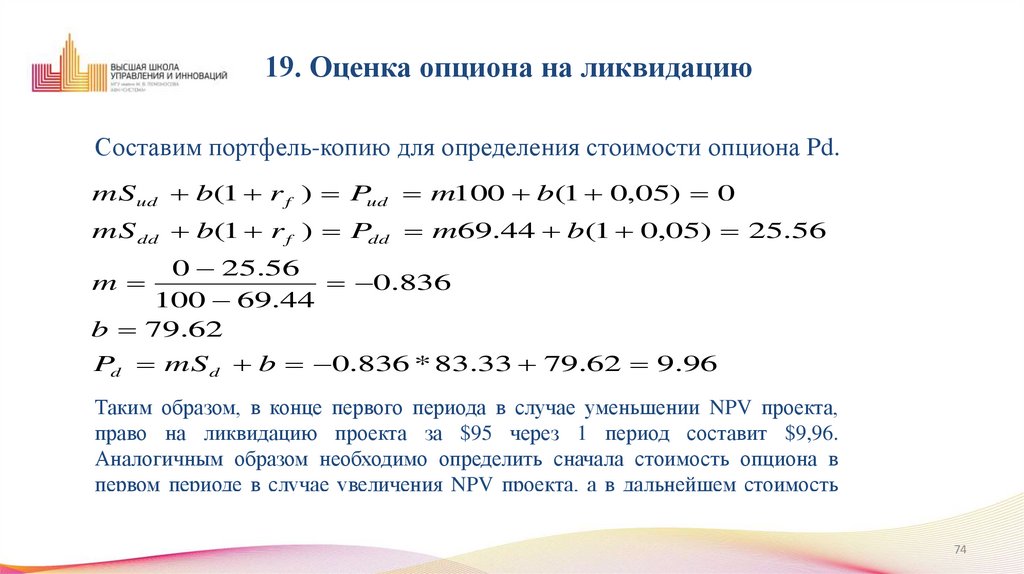

19. Оценка опциона на ликвидациюСоставим портфель-копию для определения стоимости опциона Pd.

mS ud b(1 r f ) Pud m100 b(1 0,05) 0

mS dd b(1 r f ) Pdd m69.44 b(1 0,05) 25.56

0 25.56

m

0.836

100 69.44

b 79.62

Pd mS d b 0.836 * 83.33 79.62 9.96

Таким образом, в конце первого периода в случае уменьшении NPV проекта,

право на ликвидацию проекта за $95 через 1 период составит $9,96.

Аналогичным образом необходимо определить сначала стоимость опциона в

первом периоде в случае увеличения NPV проекта, а в дальнейшем стоимость

права ликвидации в настоящий момент.

74

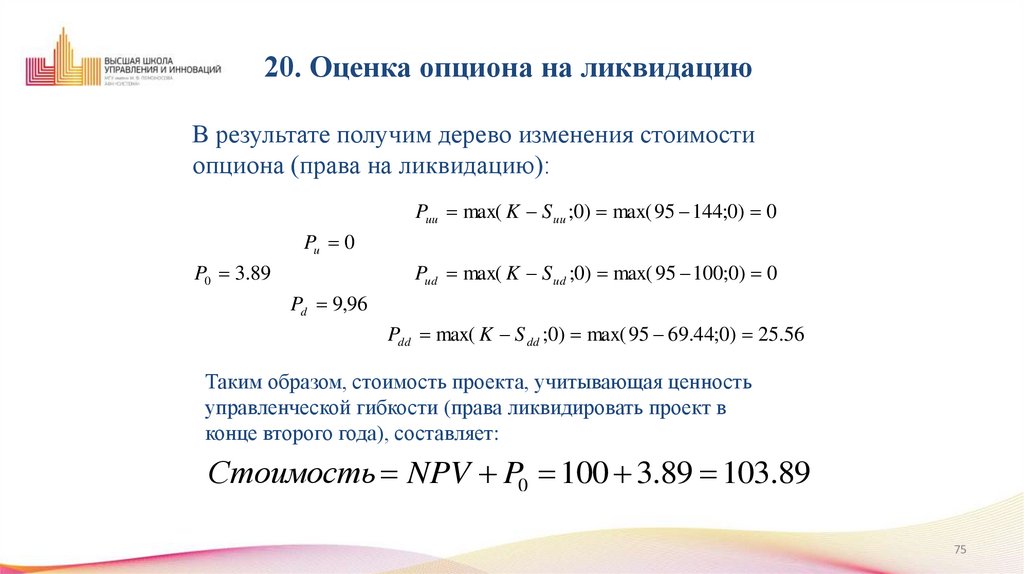

75.

20. Оценка опциона на ликвидациюВ результате получим дерево изменения стоимости

опциона (права на ликвидацию):

Puu max( K S uu ;0) max( 95 144;0) 0

Pu 0

P0 3.89

Pud max( K S ud ;0) max( 95 100;0) 0

Pd 9,96

Pdd max( K S dd ;0) max( 95 69.44;0) 25.56

Таким образом, стоимость проекта, учитывающая ценность

управленческой гибкости (права ликвидировать проект в

конце второго года), составляет:

Стоимость NPV P0 100 3.89 103.89

75

76.

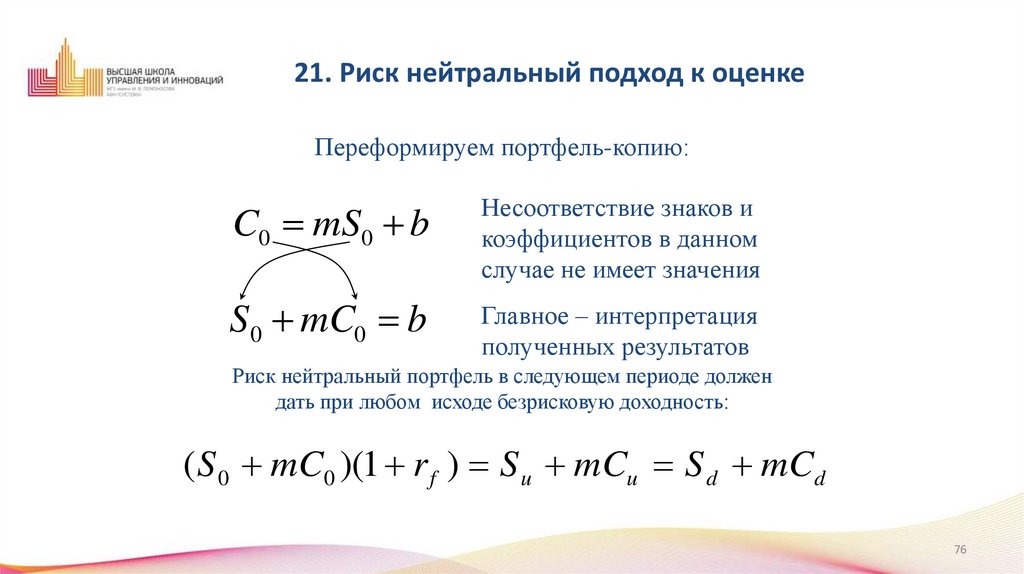

21. Риск нейтральный подход к оценкеПереформируем портфель-копию:

C0 mS0 b

Несоответствие знаков и

коэффициентов в данном

случае не имеет значения

S0 mC0 b

Главное – интерпретация

полученных результатов

Риск нейтральный портфель в следующем периоде должен

дать при любом исходе безрисковую доходность:

( S 0 mC0 )(1 r f ) S u mCu S d mCd

76

77.

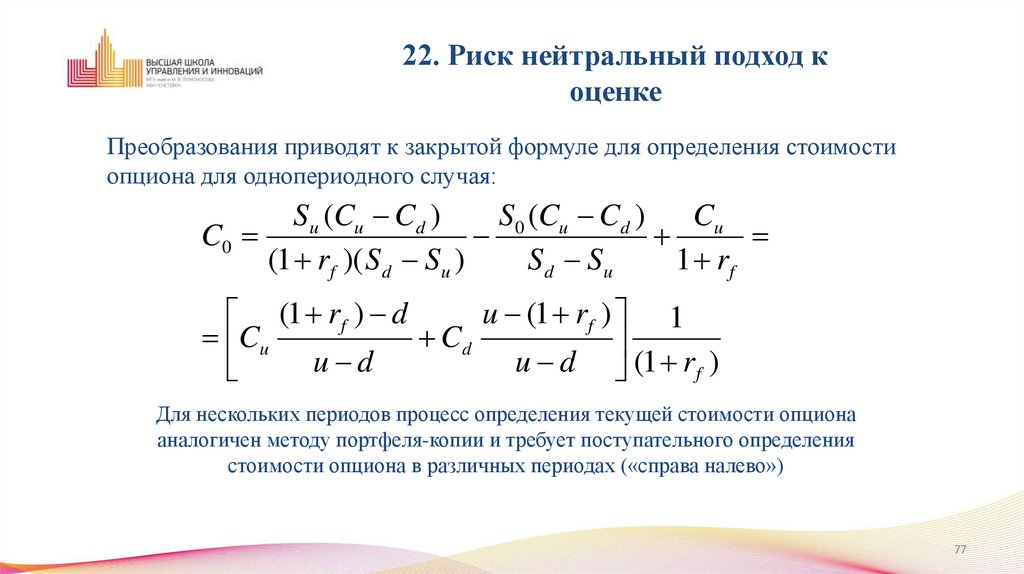

22. Риск нейтральный подход коценке

Преобразования приводят к закрытой формуле для определения стоимости

опциона для однопериодного случая:

Su (Cu Cd )

S0 (Cu Cd )

Cu

C0

(1 rf )( S d Su )

S d Su

1 rf

u (1 rf ) 1

(1 rf ) d

Cu

Cd

u d

u d (1 rf )

Для нескольких периодов процесс определения текущей стоимости опциона

аналогичен методу портфеля-копии и требует поступательного определения

стоимости опциона в различных периодах («справа налево»)

77

78.

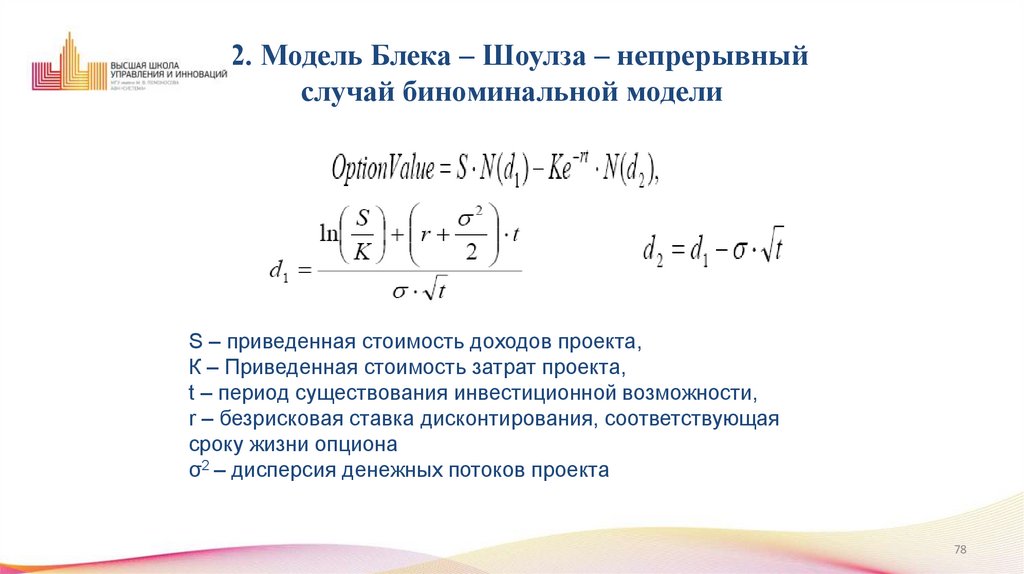

22. Модель Блека – Шоулза – непрерывныйслучай биноминальной модели

S – приведенная стоимость доходов проекта,

К – Приведенная стоимость затрат проекта,

t – период существования инвестиционной возможности,

r – безрисковая ставка дисконтирования, соответствующая

сроку жизни опциона

σ2 – дисперсия денежных потоков проекта

78

79.

23. Особенности оценки портфеляреальных опционов

В каждый момент времени необходимо

применять правила принятия решения

для всех действующих опционов и

выбирать максимум

Стоимость опциона не обладает

свойством адитивности: стоимость

портфеля не обязательно равна сумме

стоимостей отдельно взятых опционов

79

80.

24. Особенности метода реальных опционовПреимущества

• Новый взгляд на

неопределенность

• Оценка нематериальной

управленческой гибкости

• Новый подход к

формированию и

реализации стратегии

компании

Недостатки

• Сложности в поиске аналогов

входных параметров

• Проблемы применения

моделей ценообразования в

реальном мире

• Возможность

необоснованного

«раздувания» стоимости

80

81.

Оценка рисков. Количественный анализ рисковТема 5.

Оценка рисков.

Количественный анализ рисков

Часть 6. Практикум по расчету опережающих

индикаторов риска

81

82.

Оценка рисков. Количественный анализ рисковПрактикум 1. Избыточные активы

Есть документ правоустанавливающий

Не приносят выгоды

Если избыточных активов много, то растет риск

враждебного поглощения

Соотношение price / book

Иное название Market value / book value

Отношение рыночной стоимости к балансовой стоимости

82

83.

Оценка рисков. Количественный анализ рисковИзбыточные активы. Основные идеи

Гипотеза. Все фирмы, работающие в одной отрасли, находятся в одинаковых

экономических условиях

Ограничения гипотезы.

Ситуации монополии и олигополии. Высокие значения индекса Хершифиндаля Хиршамана.

Уникальный поставщик в цепочке

Все фирмы имеют одинаковый уровень рентабельности (активов) и величину

рисков в отрасли

Но измерение рисков гораздо сложнее, чем измерение рентабельности,

поэтому измеряем рентабельность

83

84.

Оценка рисков. Количественный анализ рисковИзбыточные активы. Основные идеи

Аномалии доходности свидетельствуют от рисках (косвенное наблюдение

явления)

Риском является вероятность отклонения результата в любую сторону от

ожидаемого значения

84

85.

Оценка рисков. Количественный анализ рисковИзбыточные активы. Что нам нужно для

мониторинга

Величина активов

Пассивы

Долги

Собственный капитал = чистые активы

ROA компании

ROA среднее по отрасли

Что мы измеряем:

Неявные активы

Избыточные активы

p/b

85

86.

Оценка рисков. Количественный анализ рисковПочему компания может зарабатывать

рентабельность более высокую, чем средняя

по отрасли?

Только по причине использования того, что не отражено в

балансе, но позволяет зарабатывать прибыль

Это и есть неявные активы

86

87.

Оценка рисков. Количественный анализ рисковЧто может быть неявным активом?

Репутация

Связи

Клиентская база

Способность к созданию новых продуктов

Команда сотрудников

Местоположение

87

88.

Оценка рисков. Количественный анализ рисковКлассификация активов

явные

неявные

избыточные

??

Правоустанав

ливающий

документ

да

нет

да

нет

Способность

приносить

выгоды

да

да

нет

нет

88

89.

Оценка рисков. Количественный анализ рисковЧто может быть избыточным активом?

Объекты незавершенного строительства

Неликвидные остатки товаров и материалов

Остатки по расчетным счетам, которые были заморожены по

решению ФССП, ФНС …

Лишние установленные мощности

89

90.

Оценка рисков. Количественный анализ рисковВопрос. Кому важны неявные активы?

стейкхолдер

акционер

Кредитор

Жду ответ в чат. 7 минут на ответ

90

91.

Оценка рисков. Количественный анализ рисковВопрос. Кому важны неявные активы?

Правильный ответ

стейкхолдер

акционер

кредитор

91

92.

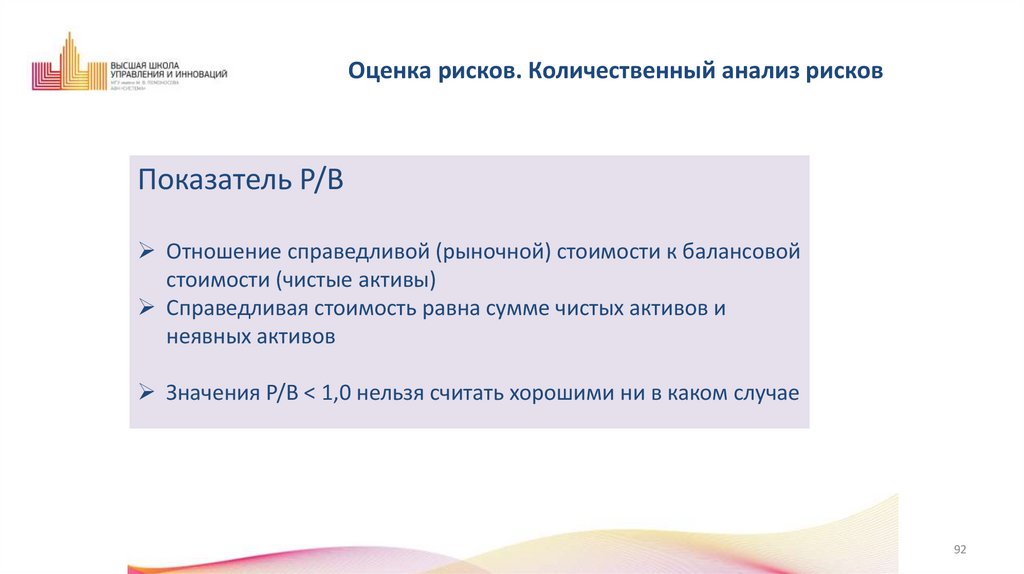

Оценка рисков. Количественный анализ рисковПоказатель P/B

Отношение справедливой (рыночной) стоимости к балансовой

стоимости (чистые активы)

Справедливая стоимость равна сумме чистых активов и

неявных активов

Значения P/B < 1,0 нельзя считать хорошими ни в каком случае

92

93.

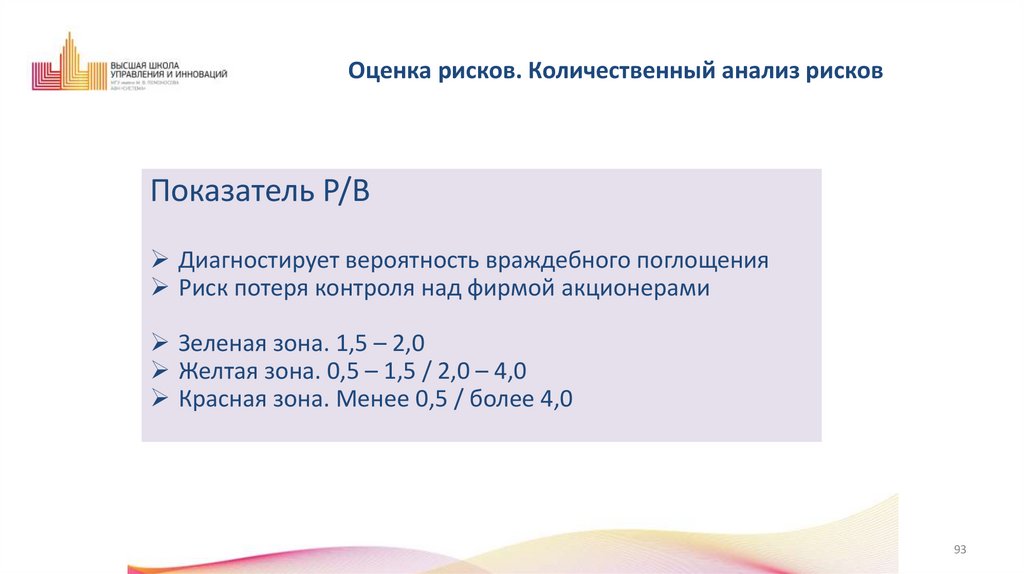

Оценка рисков. Количественный анализ рисковПоказатель P/B

Диагностирует вероятность враждебного поглощения

Риск потеря контроля над фирмой акционерами

Зеленая зона. 1,5 – 2,0

Желтая зона. 0,5 – 1,5 / 2,0 – 4,0

Красная зона. Менее 0,5 / более 4,0

93

94.

Оценка рисков. Количественный анализ рисковДомашнее задание 1

При какой рентабельности активов фирмы достигается

каждое из указанных значений P\B:

0

0,5

1,0

1,5

2,0

4,0

94

95.

задание 2делаем группами по 4 человека

сдавать на почту

в 08.30

1.

2.

Какие должны быть значения рентабельности активов фирмы

чтобы P/B имел значения 0, 0,5, 1,0 1,5 2,0 4,0

Если долг составляет 5 из 10

Если долг составляет 8,5 из 10

Справочно, в базовом разобранном случае долг составлял 3 из 10

95

96.

Главный выводЧем выше уровень долговой нагрузки у

фирм, тем меньше допустимый

интервал колебаний показателя ROA

фирмы относительно ROA среднего по

отрасли

96

97.

Для мониторинга рисков важноЕсли долговая нагрузка маленькая, то интервал

допустимой волатильности широкий

Значит риск (вероятность выскочить за границы

широкого допустимого интервала малая)

Если долговая нагрузка большая, то требуется

максимальный частый мониторинг

97

98.

Оценка рисков. Количественный анализ рисковПрактикум 2. Соотношение долга и EBITDA

Более высокий уровень долга создает более высокие

риски для всей фирмы

98

99.

Оценка рисков. Количественный анализ рисковНеобходимо изучить задание в отдельном

текстовом файле

«задание соотношение долг и EBITDA»

99

100.

Оценка рисков. Количественный анализ рисковПрибыль стандартно рассчитываем исходя из выручки,

определенной по методу начислений

Предполагаем , что кредит направлен на цели приобретения

основных средств. А значит продать активы и за счет этого

погасить долг невозможно

Схема :

Взять кредит

Купить активы

Реализовать активы (ожидаемо дороже)

Полученными деньгами погасить кредиты

Работает ТОЛЬКО для спекулятивных активов

100

101.

Оценка рисков. Количественный анализ рисковАктивы фундаментального характера создают условия для

ведения бизнеса

Значит можем иметь только одну логическую цепочку:

Взят кредит

За счет (в том числе кредита) приобретены фундментальные

активы

Активы создают выручку

Из выручки получается прибыль

Прибыли должно хватать на обслуживание интересов как

кредиторов, так и акционеров

101

102.

Оценка рисков. Количественный анализ рисковДля анализа связи долг – EBITDA обычно

рассматривается прибыль до процентов, налогов и

амортизации

Чаще она называется EBITDA,

иногда OIBDA, EBITDAR

Максимум денег, который из прибыли могут забрать

стейкхолдеры (акционеры и кредиторы)

102

103.

Оценка рисков. Количественный анализ рисковEBITDA это максимум денег, который можно забрать по

итогам периода из фирмы

Это предельная нагрузка по изъятию

Для долгосрочной устойчивости фирма должна

формировать фонд из счет амортизации для

финансирования восстановления внеоборотных активов –

это модель простого воспроизводства

Отдельный вопрос насколько такая модель эффективна, но

при ней ниже риски

103

104.

Оценка рисков. Количественный анализ рисковДля анализа связи долг – EBITDA нужны изменяющиеся

параметры:

EBITDA за период,

Процентная ставка по кредиту,

Способ начисления процентов (в нашем случае

ежеквартальное начисление),

Срок кредита

Способ погашения кредита (в нашем примере одним

платежом в конце срока)

104

105.

Оценка рисков. Количественный анализ рисковСуммарный процентный долг должен включать в себя:

Погашение тела долга,

Все будущие выплаты процентов по кредиту,

Иные выплаты в адрес кредиторов (к примеру обязательное

страхование)

105

106.

Оценка рисков. Количественный анализ рисковДолг / EBITDA < срока кредита, значит зеленая зона

Долг / EBITDA > срока кредита, значит красная зона

106

107.

Оценка рисков. Количественный анализ рисковЗапас прочности 1

На сколько процентов может измениться прибыль

чтобы сохранилась способность полностью вовремя

исполнить все кредитные обязательства

107

108.

Оценка рисков. Количественный анализ рисковЗапас прочности 2

На сколько процентов может измениться прибыль чтобы

сохранилась способность только платить амортизацию и

проценты по кредиту

Только положительная сторона риска поможет быстрее погасить

кредиты

108

109.

Оценка рисков. Количественный анализ рисковЗапас прочности 3

На сколько процентов может измениться прибыль чтобы

сохранилась способность только платить проценты по кредиту

Только положительная сторона риска поможет быстрее погасить

кредиты

109

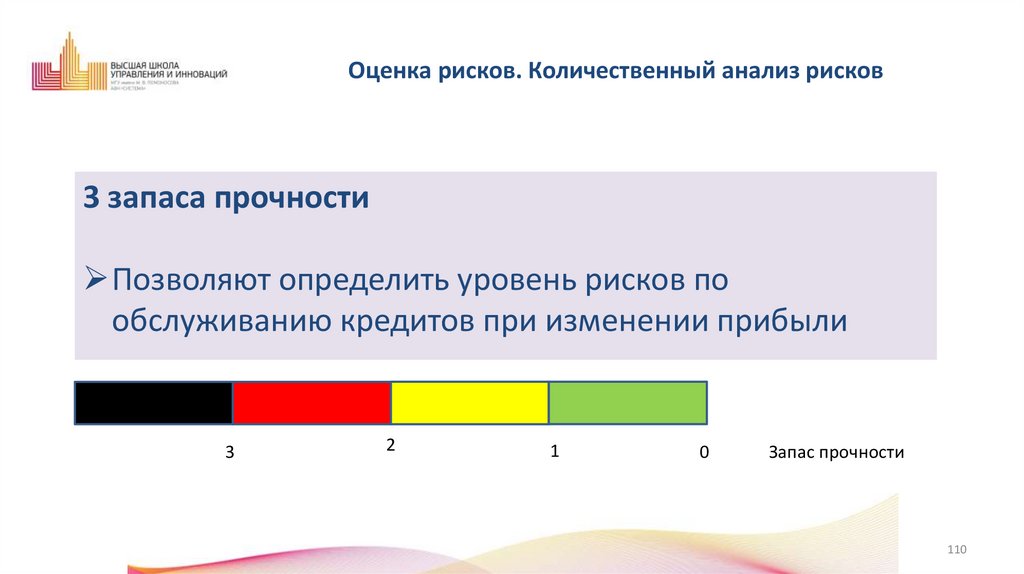

110.

Оценка рисков. Количественный анализ рисков3 запаса прочности

Позволяют определить уровень рисков по

обслуживанию кредитов при изменении прибыли

3

2

1

0

Запас прочности

110

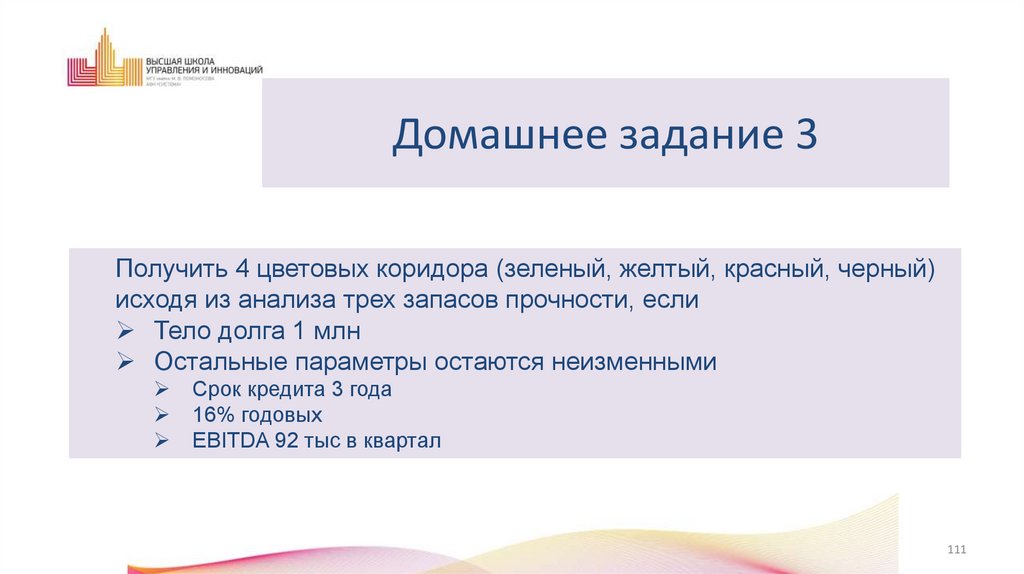

111.

Домашнее задание 3Получить 4 цветовых коридора (зеленый, желтый, красный, черный)

исходя из анализа трех запасов прочности, если

Тело долга 1 млн

Остальные параметры остаются неизменными

Срок кредита 3 года

16% годовых

EBITDA 92 тыс в квартал

111

112.

Оценка рисков. Количественный анализ рисковПрактикум 3.

Анализ чувствительности и

Стресс анализ

112

113.

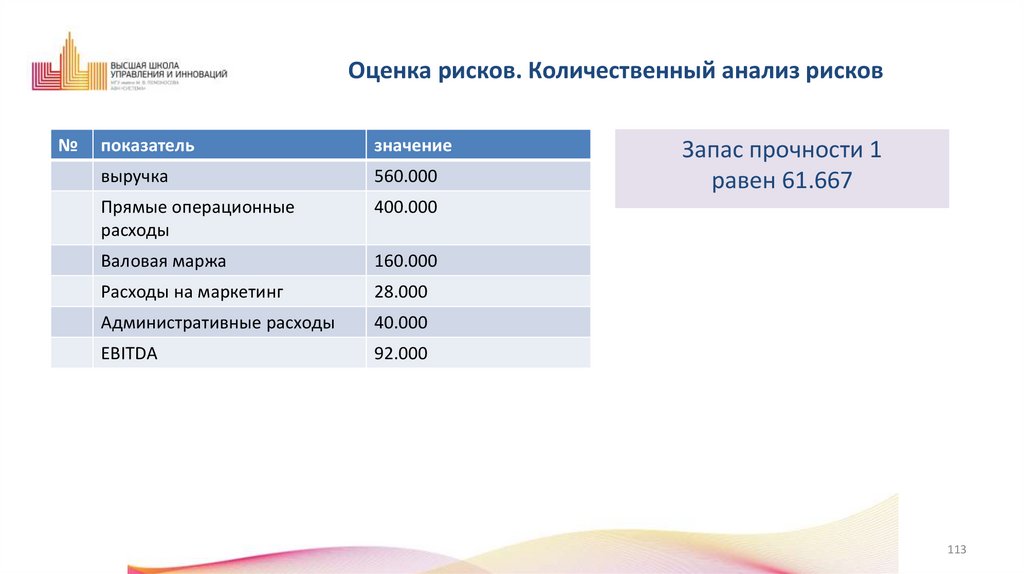

Оценка рисков. Количественный анализ рисков№

показатель

значение

выручка

560.000

Прямые операционные

расходы

400.000

Валовая маржа

160.000

Расходы на маркетинг

28.000

Административные расходы

40.000

EBITDA

92.000

Запас прочности 1

равен 61.667

113

114.

Оценка рисков. Количественный анализ рисковАнализ чувствительности

Каковы допустимые изменения каждого

отдельного входящего параметра, влияющего

на итоговое значение функции (в нашем

случае EBITDA)

114

115.

Оценка рисков. Количественный анализ рисковАнализ чувствительности

Чем меньше допустимый процент

отклонений по каждому параметру, тем

больше риск по этому фактору

115

116.

Оценка рисков. Количественный анализ рисковАнализ чувствительности. Применение

Анализ чувствительности не касается прогнозирования

Только определение допустимых пределов отклонений

Чем выше риски по статье, тем чаще нужно проводить мониторинг и

контроль по этой статье

Такая раскладка позволяет оптимизировать использование ресурсов

в фукнции контроля (в следующих темах)

116

117.

Домашнее задание 4Нужно выполнить анализ чувствительности для случая

Запас прочности 2

Запас прочности 3

117

118.

Карта рисков как инструмент анализа и контролярисков

Тема 6.

Карта рисков как инструмент анализа и контроля

рисков

118

119.

Карта рисковвысокая

Низкая

значимость

Наглядное представление всей совокупности рисков с

точки зрения их значимости и вероятности наступления

Самые важные

риски

РИСКИ

Относительно

неопасные

риски

Низкая

Вероятность

высокая

119

120.

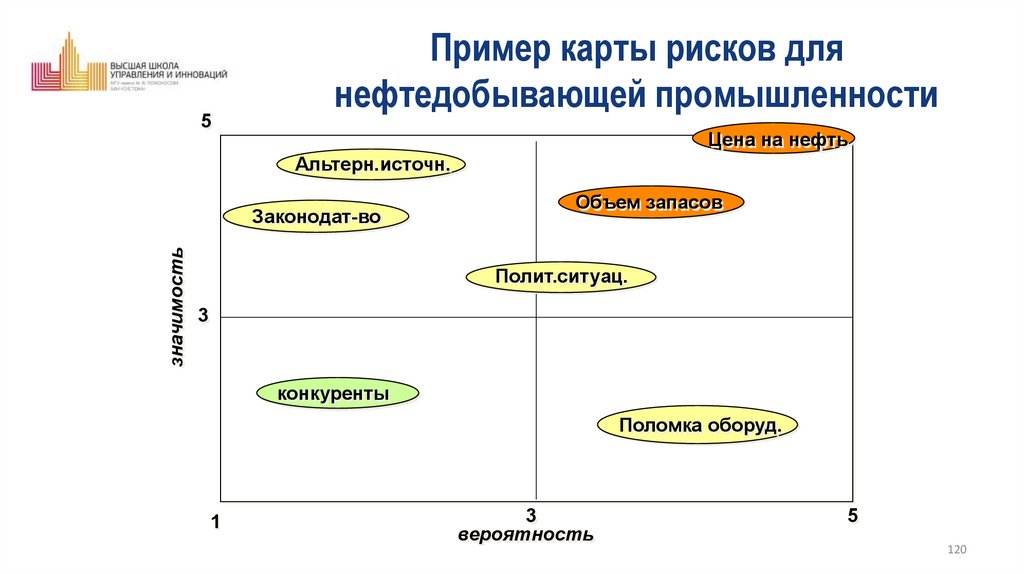

5Пример карты рисков для

нефтедобывающей промышленности

Цена на нефть

Альтерн.источн.

значимость

Законодат-во

Объем запасов

Полит.ситуац.

3

конкуренты

Поломка оборуд.

1

3

вероятность

5

120

121.

Карта рисков (современная модель)Карта рисков дает возможность проследить расположение

рисков в зависимости от вероятности их проявления и

существенности возможных последствий.

Обсуждение с представителями руководства позиций Компании

на Карте рисков должно стать важным элементом

предварительного этапа аудита.

121

122.

Карта рисковПрежде всего необходимо ответить на следующие вопросы:

Известно ли руководству о наличии подобных рисков?

Существуют ли процедуры контроля, позволяющие обнаруживать и

предотвращать подобные риски?

Достаточна ли по мнению руководства существующая система для

эффективного снижения вероятности проявления указанных рисков?

Как только будут выявлены и определены в порядке первоочередности их

решения существенные бизнес-риски, мы приступим к анализу эффективности

управления указанными рисками со стороны руководства компании.

122

123.

Модель управления бизнес рискамиТема 7.

Модель управления бизнес рисками

Часть 1. Применение положений

закона Сарбейнса Оксли

в практике риск менеджмента международных

компаний

123

124.

Модель управления бизнес рискамиПредыстория. Закон

Sarbanes-Oxley

Крах энергетической

компании ENRON

Повлек за собой

ликвидацию аудиторской

компании Andersen

124

125.

Модель управления бизнес рисками125

126.

Модель управления бизнес рискамиЧто может сделать компания чтобы повысилась

капитализация на бирже?

Один из ответов: нужно чтобы финансовая

отчетность компании лучше выглядела для

инвесторов

126

127.

Модель управления бизнес рискамиЧто сделала компания Enron на практике? Смогла

управлять факторами стоимости:

Высокий темп роста бизнеса

Высокие показатели прибыли

Низкие риски

Но какими действиями они сумели добиться такого

успеха?

127

128.

Модель управления бизнес рискамиЧерный

лебедь 9/11

128

129.

Модель управления бизнес рискамиКомпания Enron объявила о банкротстве. Масштаб

банкрота вызвал шок в корпоративной Америке

Отчетность компании была признана фальсифицированной

Внешний аудитор Andersen не сумел / или не захотел

разобраться в ситуации объективно

Однако обычных уголовных деяний типа хищений выявлено не

было

129

130.

Модель управления бизнес рискамиВыводы из истории Enron

Первый крупный случай. Аудитор из топ 5 не спас пользователей

отчетности от массовых фальсификаций

Внутри любой фирмы есть система ведения бухгалтерского учета и

отчетности. За этой системой надзирает служба внутреннего аудита /

контроля. Не реже 1 раза в год внешний аудитор подтверждает

достоверность отчетности и корректность работы внутренних процессов

касательно отчетности. Многоуровневая система не сработала.

Дискретное внешнее наблюдение аудитора недостаточно

Изменение роли аудитора

130

131.

Модель управления бизнес рискамиЗакон SarbanesOxley принят

30 июля 2002

Оказал сильное

влияние на

развитие

вопросов

внутреннего

контроля

131

132.

Модель управления бизнес рискамиОсновные требования закона Sarbanes-Oxley

Наибольшее влияние на деятельность компаний оказали статьи 302 и 404

закона Sarbanes-Oxley

За факт недостоверности отчетности предусмотрена уголовная

ответственность для директоров

Действие закона распространяется помимо американских

компаний на все компании, прошедшие листинг на биржах

США

132

133.

Модель управления бизнес рискамиРаспространение требований закона Sarbanes-Oxley на

неамериканские компании

Вызвало в основном негативную реакцию в первые 5 лет

Выполнение всех требований закона очень дорого стоит для компаний

Многие российские компании ушли с бирж NYSE & Nasdaq на биржу в

Лондоне LSE

За период 2002-2007 капитализация компаний, которые из Лондона

перешли на биржи в США, выросла в среднем на 20% за первый год

На статистике этих компаний и был получен статистический вывод о

влиянии требований закона на увеличение капитализации

133

134.

Модель управления бизнес рискамиПрименение требований закона Sarbanes-Oxley

Увеличивает операционные расходы компаний

Выгодно для акционеров за счет увеличения капитализации

Позитивно для кредиторов

134

135.

Модель управления бизнес рискамиSarbanes-Oxley

Основные требования закона

На конец каждого отчетного периода генеральный и финансовый директора

должны подтвердить:

что отчетность достоверна и во всех существенных отношениях, раскрывает

требуемую информацию;

свою ответственность за разработку и поддержание

системы и процедур контроля за раскрытием информации,

системы контроля за подготовкой финансовой отчетности;

135

136.

Модель управления бизнес рискамиSarbanes-Oxley

Основные требования закона

На конец каждого годового периода генеральный и финансовый директора

должны подтвердить:

свою ответственность за разработку и поддержание эффективной системы

внутреннего контроля за подготовкой финансовой отчетности;

свою оценку системы внутреннего контроля, сопровождающуюся

подтверждением этой оценки аудитором.

136

137.

Модель управления бизнес рискамиSarbanes-Oxley

Выполнение требований данных статей потребовало от компаний

большого внутреннего ресурса и привлечения внешних консультантов,

причем бюджеты данных проектов составляли миллионы долларов, что

вызвало негативную реакцию бизнеса.

137

138.

Модель управления бизнес рискамиОсновные требования закона Sarbanes-Oxley

Наибольшее влияние на деятельность компаний оказали

статьи 302 и 404 закона Sarbanes-Oxley

Однако в тексте закона нет детальных методик как правильно

построить систему контроля

Необходимые указания содержатся в других документах

Комиссии по ценным бумагам и фондовым биржам США SEC

USA

138

139.

Модель управления бизнес рискамиSarbanes-Oxley

Фактически от высшего руководства и внешних аудиторов необходимы

следующие документы:

заявление о признании ответственности за внедрение и

поддержание надлежащей системы внутреннего контроля за

финансовой отчетностью;

заявление о структуре системы внутреннего контроля,

использованной для оценки эффективности внутреннего контроля за

финансовой отчетностью;

139

140.

Модель управления бизнес рискамиSarbanes-Oxley

Фактически от высшего руководства и внешних аудиторов необходимы следующие

документы:

оценки эффективности внутреннего контроля за финансовой отчетностью, по

состоянию на конец отчетного периода (заявление об эффективности или

неэффективности системы);

информация о любых «значительных недостатках» в системе внутреннего

контроля за финансовой отчетностью;

заявление о выдаче независимой аудиторской фирмой заключения о состоянии

системы внутреннего контроля за финансовой отчетностью.

140

141.

Модель управления бизнес рискамиSarbanes-Oxley

Уголовная ответственность за нарушения данных статей сделала работы

по внедрению систем внутреннего контроля первоочередными для

многих компаний.

Однако соответствие требованиям SOX дороже всего обошлось

небольшим компаниям, которым пришлось проделать огромную работу

по встраиванию процедур контроля в свои процессы.

141

142.

Модель управления бизнес рискамиSarbanes-Oxley

Анализ текста статей 302 и 404 не дает методики совершенствования системы

внутреннего контроля, поэтому основные разъяснения даются регулирующими

органами:

Американской комиссией по ценным бумагам и биржам (Securities and Exchange Commission SEC);

Американской Комиссией по надзору за аудитом публичных компаний (Public Company

Accounting Oversight Board - PCAOB).

Как правило, к аудиту привлекаются аудиторские фирмы «Большой четверки» PricewaterhouseCoopers, Ernst & Young, KPMG и Deloitte&Touche.

Их методические материалы очень часто содержат наиболее часто используемые

подходы к совершенствованию систем внутреннего контроля.

142

143.

Модель управления бизнес рискамиSarbanes-Oxley

СТАТЬЯ 302.

Каждая компания, представляющая периодическую финансовую отчетность в

соответствии с 13(a) или 15(d) Акта SEC USA 1934 (15 U.S.C. 78m, 78o(d)),

должна дополнительно представлять для каждого отчетного периода

заявления генерального и финансового директоров или лиц выполняющих

аналогичные функции о том, что

143

144.

Модель управления бизнес рискамиSarbanes-Oxley

СТАТЬЯ 302.

1. Должностное лицо ознакомлено с содержанием финансовой отчетности за

период;

2. На основании содержания финансовой отчетности должностное лицо

удостоверяет, что отчетность не содержит ложных утверждений и не

пропускает фактов, которые могут существенно повлиять на решения

пользователя финансовой отчетности;

3. На основании содержания финансовой отчетности должностное лицо

удостоверяет, что отчетность верна во всех существенных отношениях;

144

145.

Модель управления бизнес рискамиSarbanes-Oxley

4. генеральный и финансовый директора (далее «Директора»)

(A) несут ответственность за внедрение и поддержание системы внутренних

контролей (далее «СВК»);

(B) создавали СВК таким образом, чтобы удостовериться, что существенная

информация, относящаяся к финансовой отчетности компании и ее

подразделений, доведена до сведения Директоров соответствующими

должностными лицами в период подготовки финансовой отчетности;

(C) произвели оценку эффективности СВК по состоянию на дату,

предшествовавшую отчетности на 90 дней и

(D) опубликовали оценку эффективности СВК по состоянию на дату,

предшествовавшую отчетности на 90 дней;

145

146.

Модель управления бизнес рискамиSarbanes-Oxley

5. генеральный и финансовый директора предоставили аудиторам и

аудиторскому комитету Компании информацию

обо всех существенных недостатках в дизайне и выполнении внутренних

контролей, которые могут негативно повлиять на способность Компании учитывать

и обрабатывать финансовые данные в процессе формирования финансовой

отчетности и

обо всех, существенных или нет, фактах мошенничества, к которым имеют

отношение руководство или сотрудники Компании, которые оказывают

существенное влияние на СВК и

Директора указали существенные изменения в СВК или факторы, способные

повлиять на такие изменения, после даты составления финансовой отчетности,

включая планы по доработке СВК.

146

147.

Модель управления бизнес рискамиSarbanes-Oxley

CТАТЬЯ 404.(а)

Каждая Компания, представляющая ежегодную финансовую отчетность в

соответствии с 13(a) или 15(d) Акта SEC USA от 1934, должна включать в состав

отчетности заявление о состоянии системы внутренних контролей по

формированию финансовой отчетности, в котором

(1)указывать ответственность руководства Компании по созданию и поддержке

СВК и процедур формирования финансовой отчетности;

(2)содержится оценка эффективности СВК по формированию финансовой

отчетности по состоянию на конец последнего финансового года.

147

148.

Модель управления бизнес рискамиSarbanes-Oxley

CТАТЬЯ 404.(б)

ПРОВЕРКА ЭФФЕКТИВНОСТИ СВК— в отношении оценки эффективности СВК

руководством Компании.

Каждая аудиторская фирма, которая формирует аудиторское заключение для

Компании должна проверить и сформировать отчет по достоверности

заключения об эффективности СВК, сделанного руководством Компании.

Проверка должна производиться в соответствии со стандартами,

утвержденными специализированной организацией. Такая проверка не может

быть предметом отдельного аудита.

148

149.

Модель управления бизнес рискамиSarbanes-Oxley

Основные требования законов

Стандарты PCAOB В марте 2004 года Комиссия по надзору за аудитом

публичных компаний США (PCAOB) утвердила Стандарт проведения аудита

№ 2 PCAOB под названием «Аудит внутреннего контроля за

формированием финансовой отчетности».

Он устанавливает требования к проведению аудита внутреннего контроля

финансовой отчетности и содержит определенные требования к аудиторам.

Одним из основных требований стандарта является требование к знанию

аудитором бизнес процессов той компании, в которой проводится аудит.

PCAOB выдвигает общие требования к внутреннему контролю, которые

позволяют определить контрольную среду, показатели контроля и процессы

контроля необходимые для управления бизнес рисками компании.

149

150.

Модель управления бизнес рискамиSarbanes-Oxley

Методика построения системы внутреннего контроля на базе закона Sox

Если давать определение внутреннего контроля по формированию финансовой

отчетности, то оно может выглядеть следующим образом –

процесс, инициируемый советом директоров, руководством и иными сотрудниками,

направленный на получение достаточной степени уверенности

относительно достоверности финансовой отчетности в соответствии с общепринятыми

принципами формирования финансовой отчетности для внешних пользователей,

включая политики и процедуры в следующих областях:

все операции и сделки компании соответствующим образом авторизованы;

активы компании защищены от несанкционированного использования;

все операции нашли соответствующее отражение в учетных регистрах и финансовой

отчетности.

150

151.

Модель управления бизнес рискамиSarbanes-Oxley

Методика построения системы внутреннего контроля на базе Sox

По результатам анализа регламентирующей и методической

документации, а так же на основании опыта проектов, можно

проект по построению системы внутреннего контроля представить

в виде следующих этапов.

151

152.

Модель управления бизнес рискамиSarbanes-Oxley

Методика построения системы внутреннего контроля на базе Sox

Этап 0. Определение уровня материальности существенных счетов.

• На данном этапе производится анализ и ранжирование счетов

финансовой отчетности для определения тех из них, ошибки в которых

могут повлиять на пользователя отчетности.

• Данный этап позволяет сузить объем проекта и не контролировать

риски связанные со счетами, которые не критичны с точки зрения SOX.

152

153.

Модель управления бизнес рискамиSarbanes-Oxley

Методика построения системы внутреннего контроля на базе Sox

Этап 0. Основной принцип ранжирования

количественная проверка остатков, либо оборота по счету, на превышение уровня

существенности, рассчитываемый по специальной методике,

качественная проверка счетов на основании любой из следующих оценок:

ожидания разумного пользователя;

структура счета;

вероятность ошибки или мошенничества;

количество активностей по счету;

субъективные оценки;

тип счета;

сложность расчета и отчетности;

сделки со связанными с банком лицами (например, высшими служащими и

директорами);

изменения в характеристиках счета.

153

154.

Модель управления бизнес рискамиSarbanes-Oxley

Методика построения системы внутреннего контроля на базе Sox

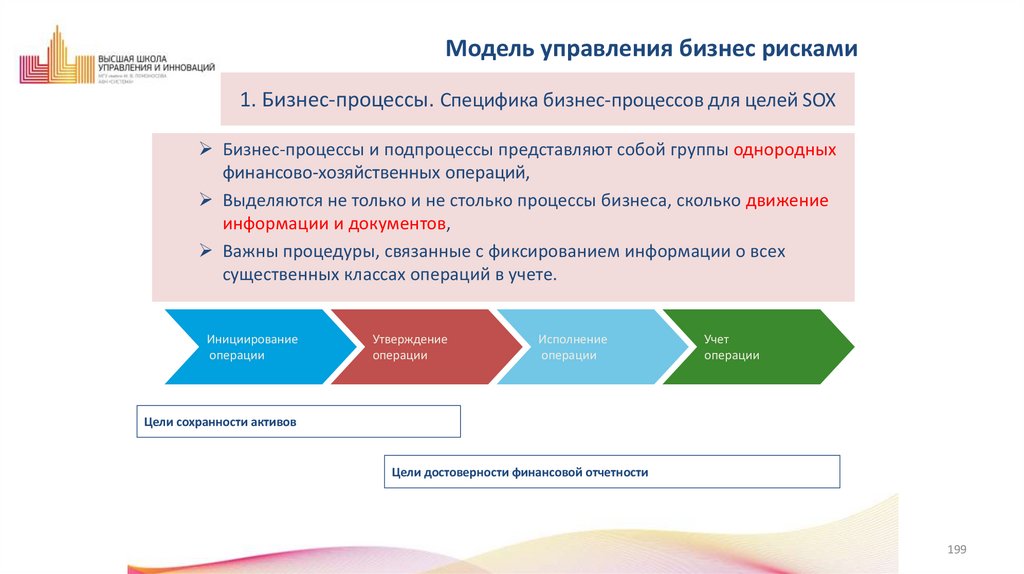

Этап 1. Описание бизнес-процессов.

На данном этапе производится формализация связи между существенными счетами,

хозяйственными операциями и процессами.

Как только становятся понятны процессы, в которых изменяются существенные счета,

то далее описываются детальные функции процесса, последовательность их

выполнения, документы по процессу и ответственные за исполнение функций.

Наиболее эффективно использование специализированных систем по описания

бизнес-процессов, с помощью которых возможно представление процесса в

удобном виде для анализа полноты и рискованности.

154

155.

Модель управления бизнес рискамиSarbanes-Oxley

Методика построения системы внутреннего контроля на базе Sox

Этап 2. Идентификация рисков SOX.

На данном этапе определяются риски, которые могут быть

реализованы при исполнении каждой функции процесса и которые

влияют на достоверность финансовой отчетности.

Процедура идентификация рисков является наиболее сложной и

требует участия экспертов по процессу и применения специальных

методик.

155

156.

Модель управления бизнес рискамиSarbanes-Oxley

Этап 2. Одной из методик является верификация рисков со следующими утверждениями

руководства:

существование - все признанные доходы \ расходы \ активы и обязательства существуют;

полнота - все доходы \ расходы \ активы и обязательства отражены в отчетности в полном

объеме;

оценка - доходы \ расходы \ активы и обязательства отражены в отчетности в точной

сумме;

права и обязательства - компания способна в судебном порядке ограничить размер своих

обязательств до сумм, указанных в отчетности, аналогично доказать свои права на активы

и физически ограничить доступ третьих лиц к своим активам;

классификация и раскрытие - все элементы финансовой отчетности должным образом

классифицированы и раскрыты в финансовой отчетности и приложениях к ней;

сохранность активов - все расходы производятся только для достижения целей компании и

после соответствующей авторизации руководства.

156

157.

Модель управления бизнес рискамиSarbanes-Oxley

Этап 2.

Использование утверждений руководства позволяет проверить процесс на

полноту определения рисков, при чем на этапе определения рисков одним из

главных факторов является отделение бизнес-рисков от рисков SOX.

Фактически главной задачей данного этапа является определение перечня

рисков для которых необходима дальнейшая оценка.

157

158.

Модель управления бизнес рискамиSarbanes-Oxley

Методика построения системы внутреннего контроля на базе Sox

Этап 3. Оценка значимости рисков.

На данном этапе риски оцениваются по их значимости (например,

по величине наносимого ущерба и вероятности).

Незначительные риски не учитываются в проекте, однако их нельзя

отбрасывать, поскольку их анализ должен быть произведен при

следующем цикле оценки.

158

159.

Модель управления бизнес рискамиМетодика построения системы внутреннего контроля на базе

Sox

Этап 4. Определение системы контроля.

На данном этапе производится детальное описание

контрольной процедуры, целей контроля, частоты выполнения

контроля для каждой функции процесса, где присутствует тот

или иной значимый с точки зрения закона SOX риск.

159

160.

Модель управления бизнес рискамиЭтап 4. Определение системы контроля.

Можно определить риск через понятие контрольного

действия, а именно: «недостаток системы контроля

существует тогда, когда дизайн или выполнение контроля не

позволяют руководству или сотрудникам компании

предотвратить или своевременно обнаружить искажение

финансовой отчетности в рамках выполнения своих

повседневных обязанностей:

160

161.

Модель управления бизнес рискамиЭтап 4. Определение системы контроля.

Недостаток Дизайна существует тогда, когда

нет контроля, который должен достигать цель контроля

(предотвращение искажения) или

существующий контроль создан таким образом, что даже

выполнение контроля не всегда позволяет достичь цель

контроля;

161

162.

Модель управления бизнес рискамиЭтап 4. Определение системы контроля.

Недостаток выполнения контроля существует тогда, когда

необходимые контрольные действия не выполняются

надлежащим образом или сотрудник, ответственный за

реализацию контроля не обладает необходимыми

полномочиями или квалификацией, чтобы выполнять

контрольные действия эффективно.

162

163.

Модель управления бизнес рискамиЭтап 4. Определение системы контроля.

На данном этапе проверяется присутствие

существующих контрольных процедур

или формируются новые контрольные процедуры,

которые будут отвечать за минимизацию рисков SOХ.

163

164.

Модель управления бизнес рискамиМетодика построения системы внутреннего контроля на базе

Sox .

Этап 5. Оценка эффективности полученных результатов.

В рамках данного этапа формируется и выполняется система

тестов, задача которых проверить правильность выполнения

контрольных процедур в компании.

Результаты данного этапа являются входной информацией

для совершенствования контрольных процедур и системы

внутреннего контроля в целом.

164

165.

Модель управления бизнес рискамиМетодика построения системы внутреннего контроля на базе Sox

Этап 5. Оценка эффективности полученных результатов.

На заключительном этапе производится оценка эффективности внутреннего контроля, которая,

в последствии, позволит произвести улучшение контрольной процедуры.

Данная оценка формируется через систему тестов, которые показывают эффективность

контрольной процедуры.

Процесс тестирования и совершенствования системы внутреннего контроля должен

происходить непрерывно и ее пересмотр должен производиться постоянно, а не по

результатам ежегодного аудита.

Заключение о Внедрении систем внутреннего контроля является комплексной задачей и

связано с существенными затратами.

Наиболее эффективно воспринимать работы по построению системы внутреннего контроля

как регулярный бизнес-процесс, поскольку отношение к данной задаче как к разовому проекту

не принесет требуемого результата – достоверности финансовой отчетности

165

166.

Модель управления бизнес рискамиМетодика построения системы внутреннего контроля на базе Sox. Документы.

Sarbanes-Oxley Act (SOX) – определяет требования к системе внутреннего

контроля и прозрачности финансовой отчетности компаний

Graham-Leech-Bliley(GLBA) – обязывает финансовые институты защищать

неприкосновенность частной информации клиентов

USA Patriot Act (USAPA) – расширяет законодательство США и определяет

дополнительные меры по борьбе с терроризмом в США и за пределами

Basel II – предлагает единые международных стандарты ведения банковской

деятельности, направленные на снижение рисков

Health Insurance Portability and Accountability Act (HIPАA) - направлен на защиту

личных данных пациентов медицинских учреждений и информации о

состоянии их здоровья

166

167.

Модель управления бизнес рискамиМетодика построения системы внутреннего контроля на базе Sox

Интерес к теме управления соответствием законодательству и стандартам (в том числе стандартам

менеджмента качества), то по результатам опроса, проведенного компанией IDS Scheer (2018),

выявлено следующее:

повышенный интерес o около 60% компаний проявляют повышенный интерес к задачам

управления соответствиями;

необходимость автоматизации функции управления соответствиями

только 10% компаний выделяют менеджеров для задач управления соответствиями;

повышение требований

большое количество разнородных требований;

продолжающиеся изменения;

интеграция инструкций с текущей деятельностью;

потенциал для интеграции, процессно-ориентированное решение для управления

соответствиями

более половины компаний рассматривают возможность такой интеграции.

167

168.

Модель управления бизнес рискамиМетодика построения системы внутреннего контроля на базе Sox

Основные трудности и ошибки, при внедрения системы внутреннего контроля для

соответствия SOX, являются:

недооценка объемов работ;

невнимание к процессам и их описанию;

внедрение «для галочки», которое не будет эффективно;

попытка обойтись только контрольными процедурами без анализа рисков;

отсутствие обучения; o пренебрежение ИТ- решениями в данной области;

отсутствие разграничения полномочий (в т.ч. в информационных системах);

восприятие работ как проекта, тогда как необходимо выстраивать процесс

внутреннего контроля.

168

169.

Модель управления бизнес рискамиМетодика построения системы внутреннего контроля на базе Sox

В качестве заключения можно отметить, что использование

процессно- ориентированного подхода,

методологии управления операционными рисками,

принципов построения системы внутреннего контроля (COSO, PCAOB 2)

в совокупности позволяет построить процесс внутреннего контроля, который

помимо соответствии компании закону SOX, будет приносить огромную

пользу и выведет компанию на качественно новый уровень управления.

169

170.

Модель управления бизнес рискамиТема 7.

Модель управления бизнес рисками

Часть 2. Модель COSO

170

171.

Модель управления бизнес рисками• Внутренний контроль

• Модель Coso

171

172.

Модель управления бизнес рисками1. Концепция внутреннего контроля COSO

2. Функция управления рисками, внутреннего аудита,

внутреннего контроля

3. Определение процесса, рисков, контрольных процедур.

Оценка системы внутреннего контроля.

172

173.

Модель управления бизнес рискамиИнтегрированная концепция внутреннего контроля (Internal Control — Integrated

Framework, 1992) — результат многолетнего изучения, исследования и обсуждения

проблемы внутреннего контроля COSO c руководством компаний, законодательными

органами, аудиторами, независимыми директорами, юристами, консультантами .

Интегрированная концепция внутреннего контроля (COSO):

– Определение внутреннего контроля

– Основы — внутреннего контроля, которые позволят компаниям создать и улучшить

свои системы внутреннего контроля

Интегрированная концепция внутреннего контроля обеспечивает ориентир

для оценки системы внутреннего контроля.

173

174.

Модель управления бизнес рискамиОценка риска

Контрольная среда

Бизнес-eдиница

Контрольные процедуры

Процесс

Информация и коммуникации

Вид деятельности

Мониторинг

COSO предлагает 5

взаимосвязанных компонентов

системы внутреннего контроля:

– контрольная среда —

базовый компонент

– оценка риска

– контрольные процедуры

– информация и

коммуникации

– мониторинг

175.

Модель управления бизнес рискамиВнутренний контроль: примеры целей

Операционные цели:

• Своевременного погашение дебиторской задолженности (просроченная

дебиторская задолженности не превышает 5% от общей дебиторской

задолженности)

• Соответствие требованиям стандарта качества ISO 9001

Цели достоверности финансовой отчетности:

• Кредиторская задолженность отражена в финансовой отчетности точно,

своевременно и в полном объеме

• Внеоборотные активы, отраженные в финансовой отчетности,

действительно принадлежат компании. NGINX. Natura Siberica

175

176.

Модель управления бизнес рискамиВнутренний контроль: примеры целей

Цели соответствия требованиям законодательства и внутренних политик

и процедур:

• Отсутствие нарушений требований кредитной политики

• Условия работы соответствуют требованиям охраны труда и техники

безопасности

• Отсутствие нарушений налогового законодательства

• Экология. Нор никель. Грета Тунберг

• ESG / BLM /

176

177.

Модель управления бизнес рискамиМодель COSO. Контрольная среда

Контрольная среда — это осознание необходимости

контроля в организации.

Контрольная среда

177

178.

Модель управления бизнес рискамиМодель COSO. Контрольная среда

Контрольная среда включает осязаемые и неосязаемые

элементы:

• честность персонала и его этические ценности;

• приверженность идее компетентного выполнения

обязанностей;

• управление и организационная структура компании;

• философия управления и стиль руководства;

• распределение полномочий и ответственности;

• работа с персоналом.

Контрольная среда

178

179.

Модель управления бизнес рискамиМодель COSO. Контрольная среда

Например:

• В компании разработан Кодекс корпоративной этики,

который соблюдается всеми сотрудниками.

• В компании сформировано неприемлемое отношение к

заполнению документов «задним» числом.

Менеджмент влияет на состояние контрольной среды,

устанавливая стандарты деятельности в компании, и

эффективно доводя до персонала письменные политики и

процедуры, кодекс этики, стандарты поведения.

Другими словами, «тон задается наверху».

Контрольная среда

179

180.

Модель управления бизнес рискамиМодель COSO. Оценка риска

• Что такое риск?

• СОSO предлагает определение таких событий, как:

– негативные

те, которые препятствуют достижению цели — угрозы

– позитивные

те, которые способствуют достижению цели — возможности

Оценка риска

• В итоге, определение риска можно сформулировать так:

• Риск — это угроза или упущенная возможность, которая препятствует

достижению поставленных целей.

180

181.

Модель управления бизнес рискамиМодель COSO. Информация и коммуникации

• Достоверная внешняя и внутренняя информация, которая

своевременно выявляется, обрабатывается и передается,

способствует эффективному достижению компанией своих целей.

Информация

и коммуникации

• Информация передается через:

−устные коммуникации (заседания)

−письменные коммуникации (политика и процедуры)

−коммуникация через действия («делай как я»)

181

182.

Модель управления бизнес рискамиМодель COSO. Информация и коммуникации

• Для принятия эффективных управленческих решений

информация должна обладать несколькими качествами — быть

нужной, своевременной, точной и понятной.

Информация

и коммуникации

• Например, изменения в процедуру закрытия отчетного

периода должны в полном объеме и своевременно доноситься

до сотрудников бухгалтерии.

182

183.

Модель управления бизнес рискамиМодель COSO. Информация и коммуникации

Информация

и коммуникации

183

184.

Модель управления бизнес рискамиМодель COSO. Контрольные процедуры

Контрольные процедуры — это политики и

процедуры, которые обеспечивают контроль за

рисками.

Контрольные

процедуры

Контрольные процедуры внедряются по всем видам

деятельности в компании для управления и

подразделяются на предупредительные и

выявляющие.

184

185.

Модель управления бизнес рискамиМодель COSO. Контрольные процедуры

Типы контрольных процедур:

утверждение и согласование

проведение сверок

Контрольные

процедуры

обеспечение сохранности активов

разделение обязанностей (хранение-авторизацияучет)

контроль информационных систем (например, защита

доступа)

185

186.

Модель управления бизнес рискамиМодель COSO. Контрольные процедуры

Пример 1. Сверка.

Журнал

реализации

Почему отличаются

обороты по счету

«реализация»?

Контрольные

процедуры

Главная

книга

186

187.

Модель управления бизнес рискамиМодель COSO. Контрольные процедуры

Пример 2. Контроль информационных систем

Ограничение доступа

Контрольные

процедуры

Обеспечение достоверности данных

Отсутствие сбоев в работе

информационных систем

187

188.

Модель управления бизнес рискамиМодель COSO. Мониторинг

Мониторинг — оценка качества процедур внутреннего контроля

и способности процедур контролировать риски.

Мониторинг

Цель мониторинга — определить:

• правильно ли разработан внутренний контроль в организации;

• как внутренний контроль меняется в связи с изменениями

бизнес-процессов;

• насколько сотрудники следуют требованиям внутреннего

контроля;

• насколько система внутреннего контроля эффективна.

188

189.

Модель управления бизнес рискамиМодель COSO. Мониторинг

Мониторинг — оценка качества процедур внутреннего контроля

и способности процедур контролировать риски.

Мониторинг

Состояние внутреннего контроля оценивается путем:

• постоянного мониторинга операций (руководство)

• отдельных периодических независимых от руководства оценок

(внутренний аудит)

189

190.

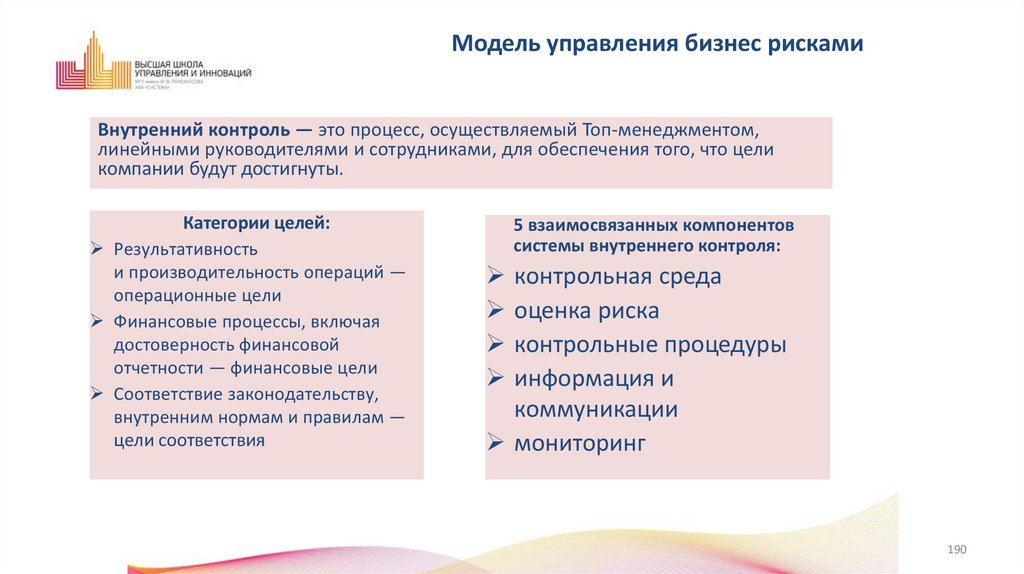

Модель управления бизнес рискамиВнутренний контроль — это процесс, осуществляемый Топ-менеджментом,

линейными руководителями и сотрудниками, для обеспечения того, что цели

компании будут достигнуты.

Категории целей:

Результативность

и производительность операций —

операционные цели

Финансовые процессы, включая

достоверность финансовой

отчетности — финансовые цели

Соответствие законодательству,

внутренним нормам и правилам —

цели соответствия

5 взаимосвязанных компонентов

системы внутреннего контроля:

контрольная среда

оценка риска

контрольные процедуры

информация и

коммуникации

мониторинг

190

191.

Модель управления бизнес рискамиПользователи финансовой отчетности

Финансовая отчетность

Руководство

Акционеры

Банки и кредиторы

Управленческие решения

Результаты деятельности

Финансовое положение

Оценка результатов

Инвестиционная

привлекательность

Стоимость заимствования

Раскрытие информации

191

192.

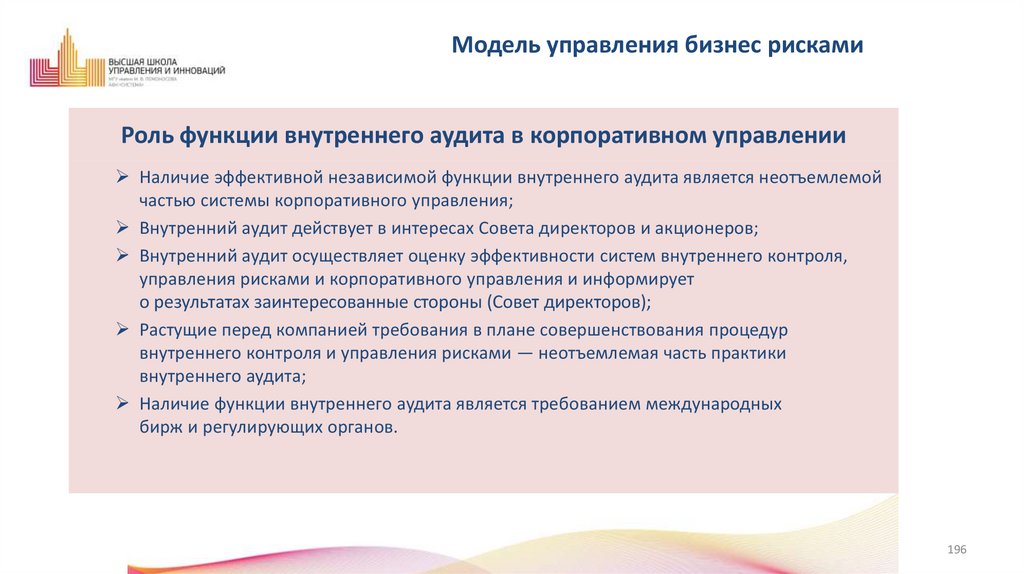

Модель управления бизнес рискамиФункция управления рисками,

внутреннего аудита,

внутреннего контроля