Похожие презентации:

Деньги. Денежное обращение

1.

ФИНАНСЫТема 1. Деньги. Денежное обращение

Оренбург - 2023

1

2.

Содержание1.

Происхождение денег и их функции

2.

Типы, виды и формы денег:

исторические и современные

3.

Кредитные деньги и их виды

4.

Денежное обращение, его структура

5.

Наличное денежное обращение и

организация безналичных расчетов

6.

Денежная масса и денежные агрегаты

7.

Эмиссия наличных и безналичных

денег

8.

Денежный мультипликатор

2

2

3

3.

Вопрос 1Деньги — особый товар, служащий всеобщим эквивалентом.

Деньги — это средство, выражающее ценности товарных

ресурсов, участвующих в данное время в хозяйственной жизни

общества, универсальное воплощение ценности в формах,

соответствующих данному уровню товарных отношений.

Деньги — это абсолютно ликвидное средство обмена, которое

обладает двумя свойствами:

обменивается на любой другой товар;

измеряет стоимость любого другого товара (эта функция

выражается в цене и в масштабах этих цен).

3

3

4.

Вопрос 1Функции денег — это круг обязанностей,

которые они выполняют.

Сущность денег раскрывается в пяти

функциях:

Меры стоимости

Средства обращения

Средства платежа

Средства сбережения и накопления

Мировые деньги

4

4

5.

Вопрос 2Деньги в своем развитии прошли несколько форм

материальных носителей:

1. Товарные, металлические деньги — действительные,

полноценные деньги (медные, серебряные, золотые).

2. Заменители действительных денег (неполноценные)

К ним относятся:

металлические знаки стоимости — стершаяся золотая

монета, мелкая монета, изготовленная из дешевого

металла (медь, алюминий);

бумажные знаки стоимости — сделанные из бумаги.

Это бумажные деньги и кредитные деньги.

5

5

6.

Вопрос 2Виды денег в современном мире

1

Наличные деньги (разменная

монета, бумажные деньги)

Кредитные деньги

(векселя, банкноты чеки)

2

3

4

5

Безналичные деньги

Кредитные и платежные

пластиковые карты

Электронные деньги

6

6

7.

Вопрос 3Кредитные деньги – это особая форма

денег, которая подтверждает будущие

права требования к физическим или

юридическим лицам.

Функции кредитных денег

1.Перераспределение денежных средств

2.Мультипликативная функция

3.Эмиссионная функция

4.Обеспечение безналичного расчета

7

7

8.

Вопрос 3Виды кредитных денег

1

Вексель (простой,

переводной,авалированный)

2 Чек(именной,предъявительский,

ордерный)

3

4

Банковские карты

(дебетовая, кредитная)

Электронные деньги

(деньги в электронных

кошельках)

8

10

9.

Вопрос 4Денежно-платежный оборот, его структура

01

02

Денежный

оборот

03

Платежный

оборот

Денежное

обращение

движение денег во внутреннем

экономическом обороте страны, в

системе внешнеэкономических

связей, в наличной и

безналичной форме обслуживающее

реализацию товаров и услуг, а

также нетоварные платежи в

хозяйстве

процесс

непрерывного

движения денежных

знаков в наличной

и безналичной

формах

процесс

непрерывного

движения всех

средств платежа,

существующих в

данной стране.

9

9

10.

Вопрос 4Структура денежного оборота

1

В зависимости от формы функционирующих в

нем денег(безналичный и налично-денежный

обороты)

2

3

С учетом характера отношений,

которые обслуживает та или иная

часть денежного оборота (денежнорасчетный оборот, денежнокредитный оборот, денежнофинансовый оборот)

В зависимости от субъектов, между

которыми двигаются деньги

(межбанковский оборот; банковский

оборот; оборот между юридическими

лицами; оборот между юридическими и

физическими лицами; оборот между

физическими лицами)

10

12

11.

Вопрос 4Закон денежного обращения, открытый Карлом

Марксом:

количество денег, необходимых для

выполнения функции средства обращения,

должно быть равно сумме цен реализуемых

товаров, разделенной на число оборотов

(скорость обращения) одноименных единиц.

Закон денежного обращения выражает

экономическую взаимозависимость между

массой обращающихся товаров, уровнем цен и

скоростью обращения денег.

11

11

12.

Вопрос 5К денежному обращению относят только такое

движение денег, при котором денежные знаки

переходят от одного субъекта к другому,

выполняя функцию средства обращения либо

средства платежа.

Налично-денежное обращение обслуживается

банкнотами, казначейскими билетами и

монетами. Оно применяется при обороте

товаров и услуг, а также оплате труда,

премий, пособий, пенсий, страховых

компенсаций, коммунальных платежей.

12

5

13.

Вопрос 5Уровень и этапы организации наличноденежного обращения

1 Выпуск наличных денег в

обращение

2

Инкассация и снабжение

наличностью

Кассовое обслуживание

3 населения через банки и

организации

4

Простая передача денежных

знаков получателю платежа

13

13

14.

Вопрос 5Безналичное денежное обращение представляет

собой часть денежного обращения, в котором

движение денежных средств осуществляется в

безналичной форме в порядке их перечисления

(перевода) со счета плательщика в банке на

счет получателя путем зачета взаимных

требований, а также с использованием других

банковских операций.

Участниками этих отношений являются

организации, в том числе банки и

небанковские финансово-кредитные институты

и население.

14

14

15.

Вопрос 5Формы безналичных расчетов

1 Расчеты платежными поручениями

2 Расчеты по инкассо

3 Расчеты по аккредитиву

4 Расчеты чеками

Расчеты в иных формах,

5

предусмотренных законом: с

использованием пластиковых

карт; клиринг; дорожными

чеками; электронные расчеты

15

15

16.

Вопрос 6Денежная масса — это запас денег в государстве.

Денежная масса обслуживает движение денежных

потоков, называемых денежным обращением.

Совокупность всех денег в данной стране у

правительства, фирм, банков, граждан, на счетах, в

пути, в кошельках, в «чулках» и т.п. формирует

национальную денежную массу.

Денежное обращение как совокупность денежных потоков

делится на наличное и безналичное.

Денежные агрегаты — группировка банковских счетов по

степени быстроты превращения средств на этих счетах

в наличные деньги.

16

17.

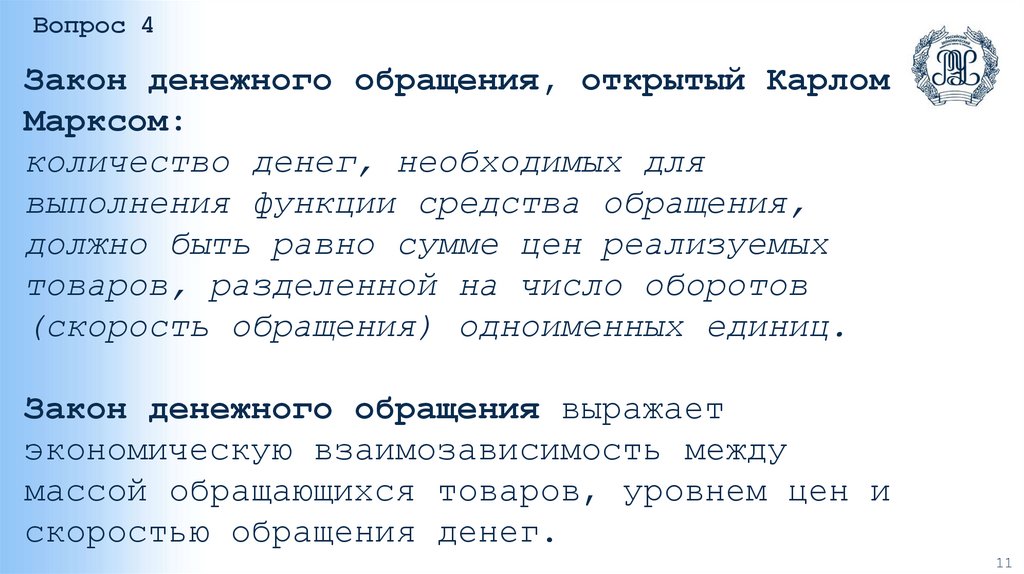

Вопрос 6Система агрегатов денежной массы

М0

М1=

М2=

наличные

деньги в

обращении

М0 +

переводные

депозиты в

рублях

М1 +

другие

депозиты в

рублях

Наиболее ликвидная часть

денежной массы, которая

включает банкноты и монеты

в обращении, кроме сумм

наличности, находящейся

в кассах Банка России

и кредитных организаций

Переводные депозиты в рублях —

средства на расчетных, текущих

и иных счетах до востребования

(в том числе счетах для

расчетов с использованием

пластиковых карт) резидентов

Российской Федерации

(организаций и физических лиц),

открытых в банковской системе в

валюте Российской Федерации.

Другие депозиты в рублях

— средства на счетах

срочных депозитов и иные

привлеченные на срок

средства в валюте

Российской Федерации,

счетах в драгоценных

металлах, а также все

начисленные проценты по

депозитным операциям

резидентов Российской

Федерации (организаций и

физических лиц) в

банковской системе.

Широкая

денежная масса

= М2 + другие

депозиты в

иностранной

валюте +

долговые ценные

бумаги

Другие депозиты в иностранной

валюте — остатки средств на

счетах срочных депозитов и

иных привлеченных на срок

средств в иностранной валюте,

а также все начисленные

проценты по депозитным

операциям в иностранной валюте

резидентов Российской

Федерации (организаций и

физических лиц).

Долговые ценные бумаги —

выпущенные кредитными

организациями депозитные и

сберегательные сертификаты.

17

18.

Вопрос 7Эмиссия — это такой выпуск денег в оборот,

когда общая денежная масса увеличивается.

Эмиссия денег — это выпуск в обращение

новых денег государством (бумажные деньги)

и банками (кредитные деньги).

Различают два типа эмиссии денег: бюджетную

(или государственную) и кредитную (или

банковскую).

18

18

19.

Вопрос 7Порядок эмиссии денег

Первичная эмиссия — деньги выпускаются в

экономику в безналичной форме, в виде

записей на банковских счетах, при получении

клиентом банка в виде кредита, отсюда

следует, что безналичные деньги равны

кредитным деньгам.

Вторичная эмиссия — выпуск денег в наличной

форме, когда по заявкам владельцев

банковских счетов происходит их

обналичивание, т.е. банки преобразуют

безналичные деньги в наличные.

19

19

20.

Вопрос 7Структура процесса эмиссии денег по эмитентам

(кто может создавать деньги?)

Коммерческие банки

Центральный банк

Казначейство

Кредиты

Выпуск

Учет и

Покупка

Покупка

Эмиссия

экономиче- банков- переучет казначей- иностран- казначейским

ских

векселей

ских

ной

ских

агентам

билетов коммерче билетов и валюты и билетов

(предприя(банкских

выпуск

выпуск

тиям,

нот)

банков и

против

против

частным

выпуск

них

нее

лицам,

против

банкнот

банкнот

государству)

них

банкнот

Эмиссия

разменной

монеты

20

21.

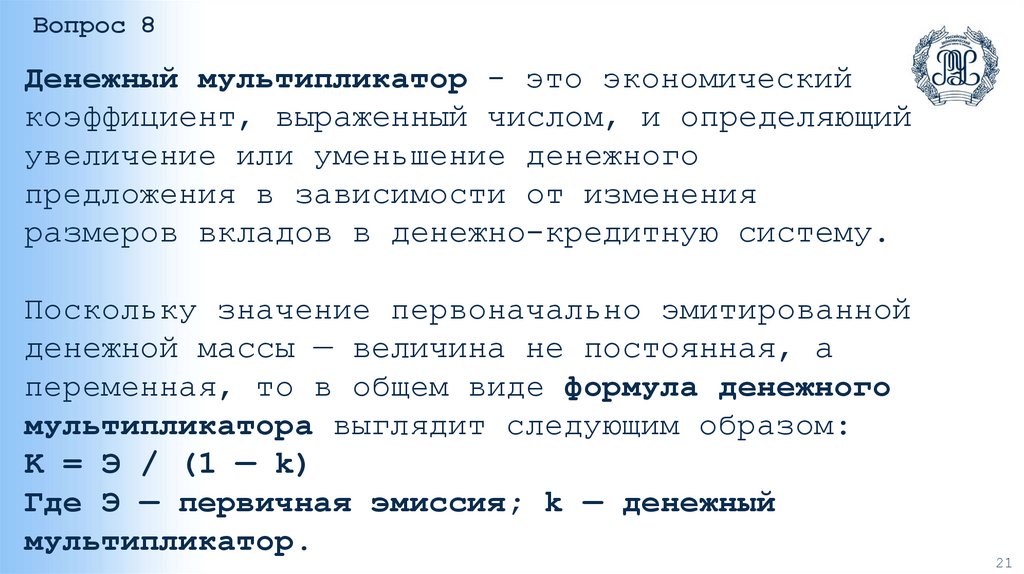

Вопрос 8Денежный мультипликатор - это экономический

коэффициент, выраженный числом, и определяющий

увеличение или уменьшение денежного

предложения в зависимости от изменения

размеров вкладов в денежно-кредитную систему.

Поскольку значение первоначально эмитированной

денежной массы — величина не постоянная, а

переменная, то в общем виде формула денежного

мультипликатора выглядит следующим образом:

K = Э / (1 — k)

Где Э — первичная эмиссия; k — денежный

мультипликатор.

21

21

22.

Вопрос 8В процессе регулирования Центральным банком размера

денежного мультипликатора (k) возникает понятие денежной

базы, в основе которой лежат наличные деньги как самые

ликвидные и депозиты коммерческих банков (обязательные) в

ЦБ РФ.

Денежная база = М0 + денежные средства в обязательных

резервах (в ЦБ РФ) + денежные средства коммерческих

банков на корреспондентских счетах ЦБ РФ.

Денежная база показывает, какой величиной денежной массы

может оперировать Центральный банк.

Денежная масса = Денежная база * Денежный мультипликатор

Следовательно, Денежный мультипликатор = М2 (денежная

масса) / Денежная база.

22

23.

СПАСИБО ЗА ВНИМАНИЕ!23

Финансы

Финансы