Похожие презентации:

Сравнительный подход к оценке недвижимости. Тема 6

1.

Тема 6«Сравнительный подход к

оценке недвижимости»

2.

3.

Сравнительный подход к оценке недвижимостиСтоимость собственности определяется путем

сопоставления цен продаж подобных объектов.

Метод позволяет получить результат, максимально

близко отражающий отношение рынка к объекту

оценки.

4.

5.

Основной прием сравнительногоподхода к оценке недвижимости –

моделирование цены аналога

6.

Условия применения методасравнения продаж:

Наличие активного рынка недвижимости.

Наличие доступной информации по большому

числу объектов-аналогов.

Наличие достоверной информации о фактически

совершенных сделках с объектами-аналогами.

7.

Ограничения методасравнения продаж:

Нет двух абсолютно подобных объектов

недвижимости.

Сделки на рынке недвижимости носят «закрытый»

характер.

На цену реальной сделки могут влиять нерыночные

факторы.

8.

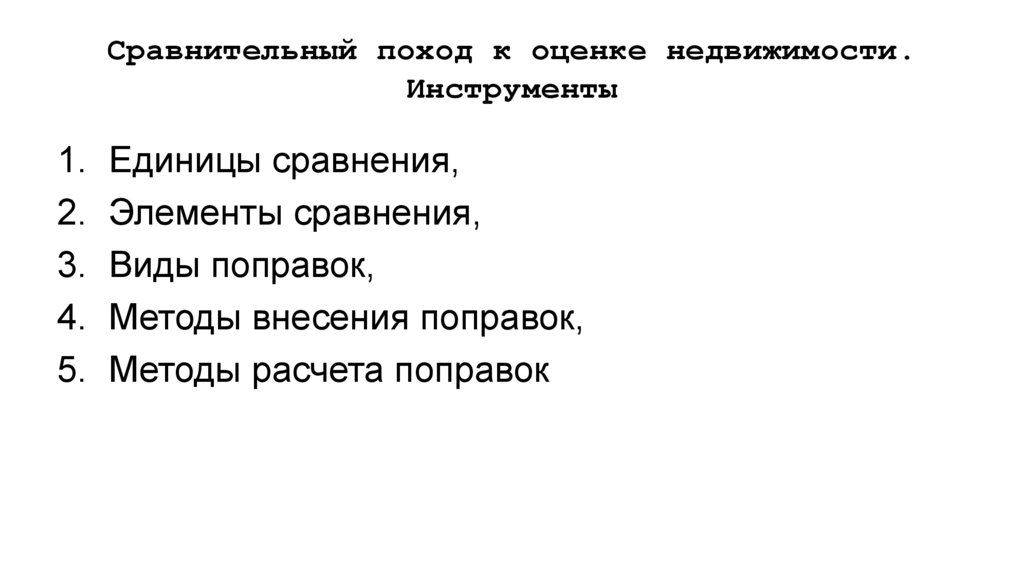

Сравнительный поход к оценке недвижимости.Инструменты

1. Единицы сравнения,

2. Элементы сравнения,

3. Виды поправок,

4. Методы внесения поправок,

5. Методы расчета поправок

9.

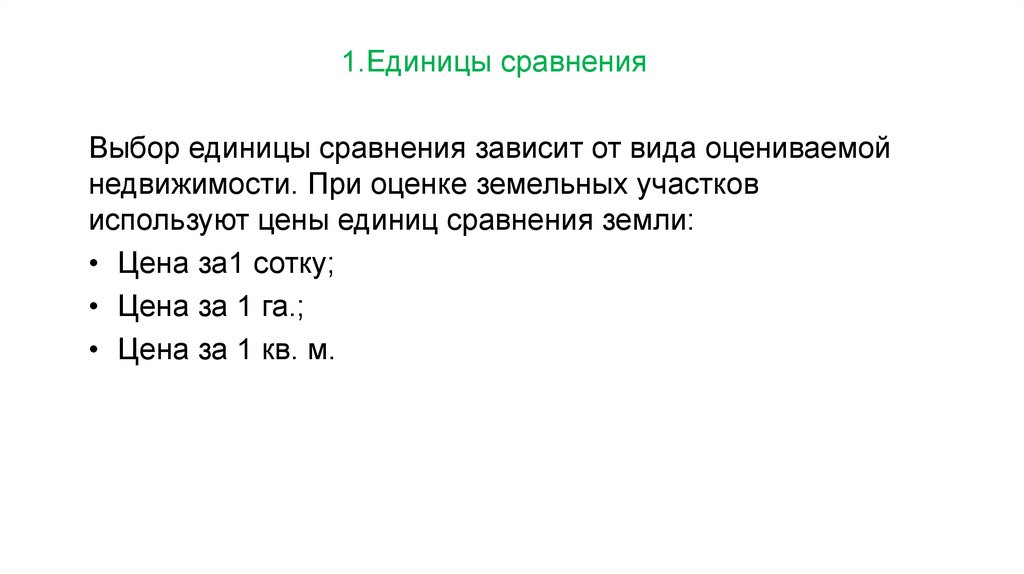

1.Единицы сравненияВыбор единицы сравнения зависит от вида оцениваемой

недвижимости. При оценке земельных участков

используют цены единиц сравнения земли:

• Цена за1 сотку;

• Цена за 1 га.;

• Цена за 1 кв. м.

10.

2.Элементы сравнения:-передаваемые права собственности и ограничения на

недвижимость;

-условия финансирования;

-условия продажи;

-местоположение;

-физические характеристики;

-экономические характеристики;

-отклонения от целевого использования.

11.

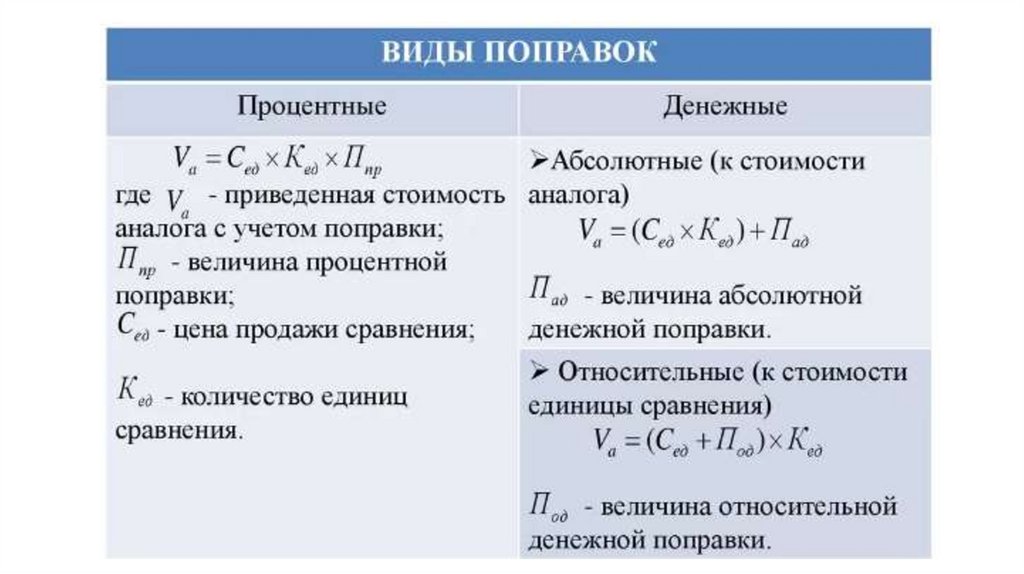

3. Виды поправок:1.Процентные

• изменяют цену недвижимости на определенный коэффициент и

вносятся путем умножения на этот коэффициент корректируемой

цены аналога (поправка на местоположение, износ, время

продажи).

2.Денежные:

-относительные (изменяют на определенную сумму цену единицы

сравнения аналога, например, поправка на косметический ремонт)

-абсолютные (изменяют на определенную сумму цену аналога в

целом). Например, поправка на наличие или отсутствие

дополнительных улучшений (гараж, бассейн, парковка и т.д.).

12.

13.

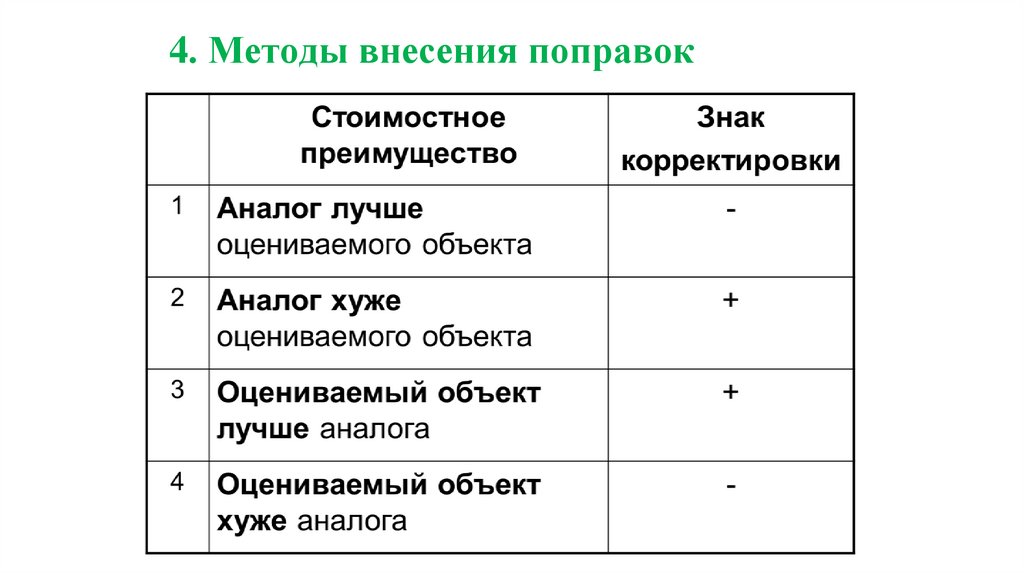

4. Методы внесения поправок14.

15.

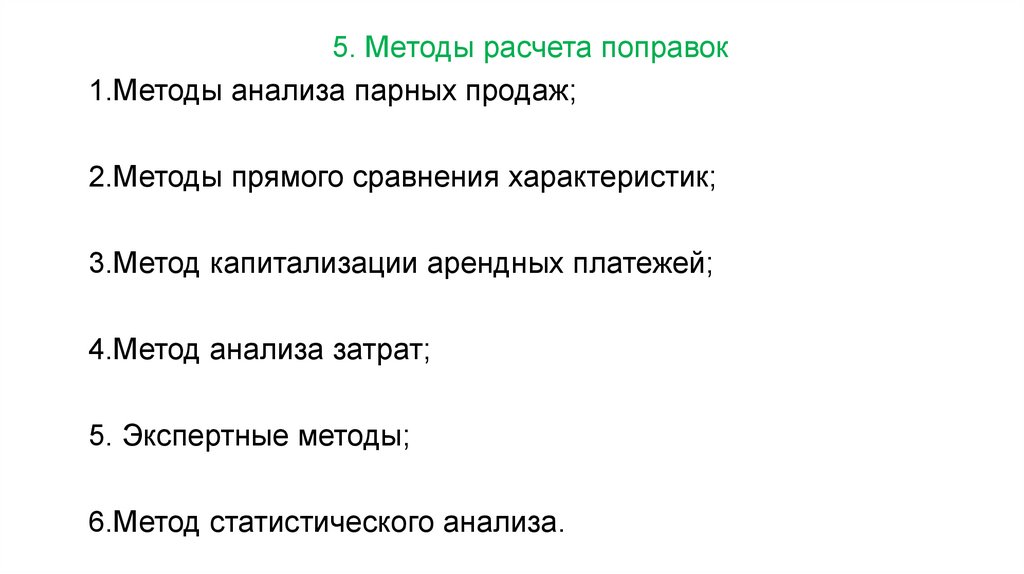

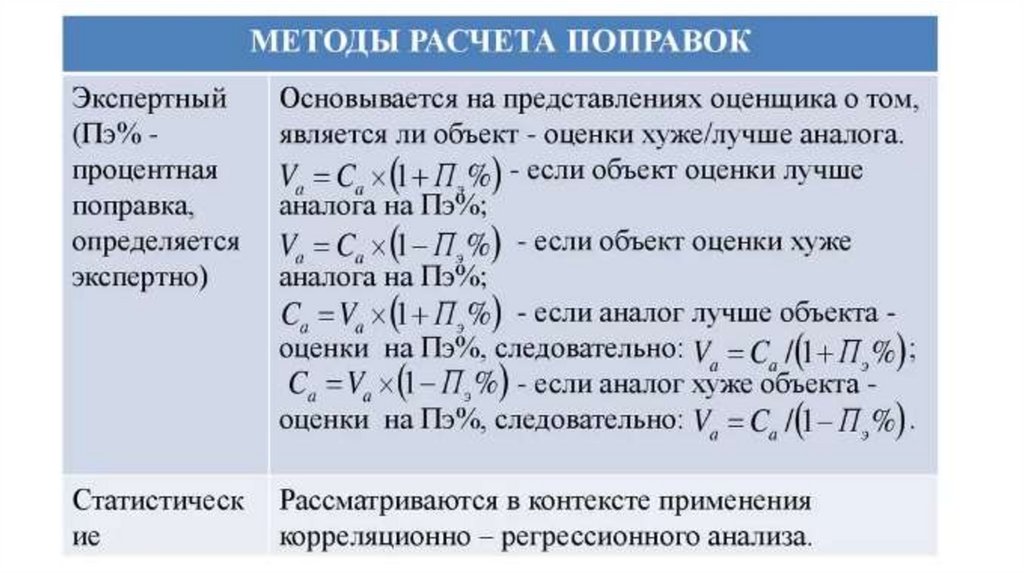

5. Методы расчета поправок1.Методы анализа парных продаж;

2.Методы прямого сравнения характеристик;

3.Метод капитализации арендных платежей;

4.Метод анализа затрат;

5. Экспертные методы;

6.Метод статистического анализа.

16.

17.

18.

19.

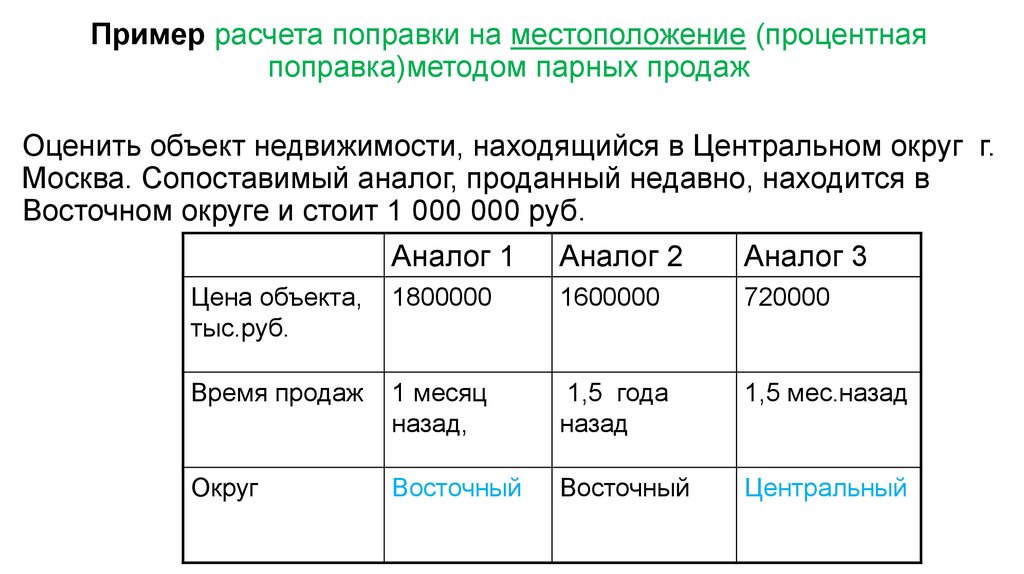

Пример расчета поправки на местоположение (процентнаяпоправка)методом парных продаж

Оценить объект недвижимости, находящийся в Центральном округ г.

Москва. Сопоставимый аналог, проданный недавно, находится в

Восточном округе и стоит 1 000 000 руб.

Аналог 1

Аналог 2

Аналог 3

Цена объекта,

тыс.руб.

1800000

1600000

720000

Время продаж

1 месяц

назад,

1,5 года

назад

1,5 мес.назад

Округ

Восточный

Восточный

Центральный

20.

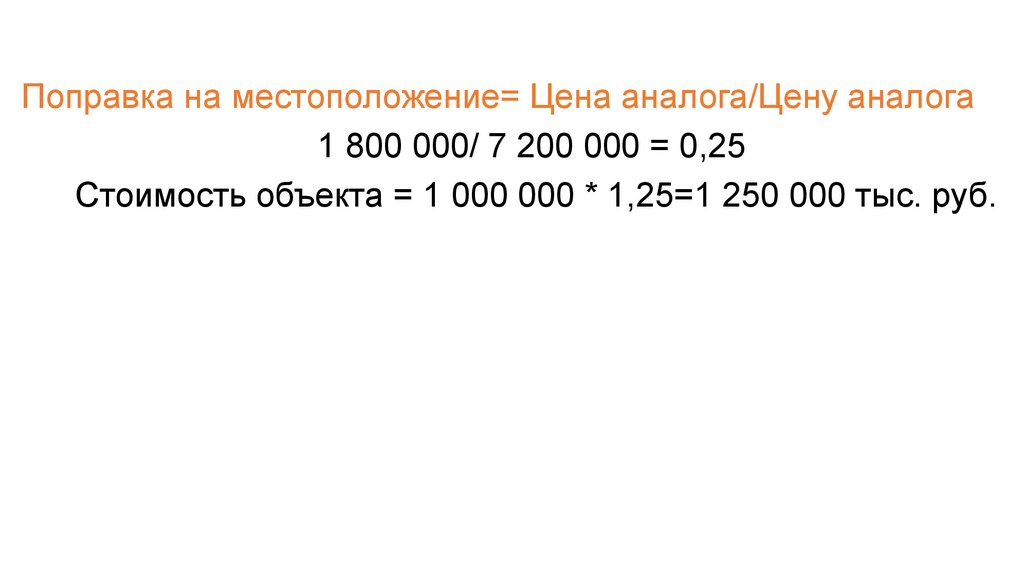

Поправка на местоположение= Цена аналога/Цену аналога1 800 000/ 7 200 000 = 0,25

Стоимость объекта = 1 000 000 * 1,25=1 250 000 тыс. руб.

21.

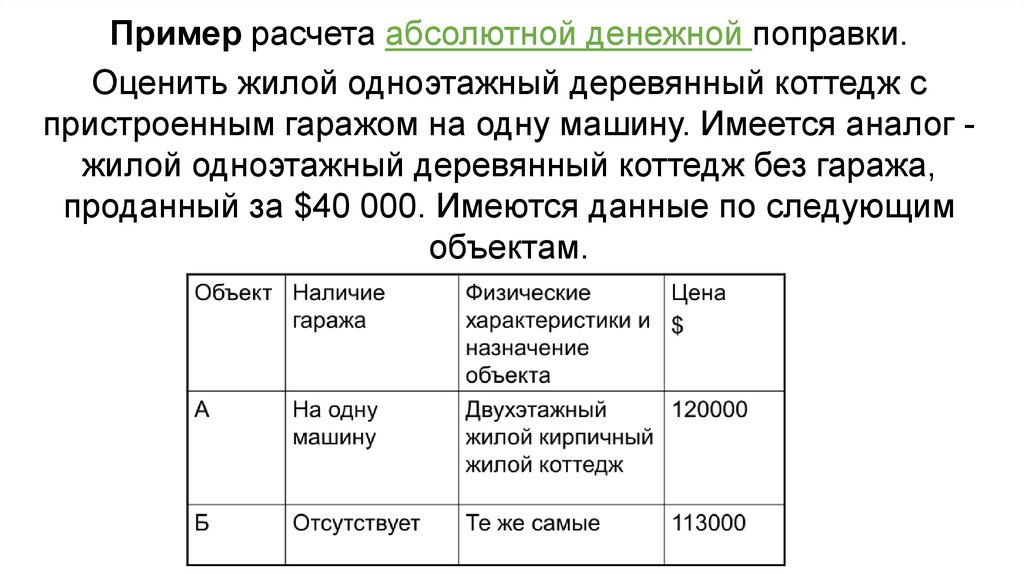

Пример расчета абсолютной денежной поправки.Оценить жилой одноэтажный деревянный коттедж с

пристроенным гаражом на одну машину. Имеется аналог жилой одноэтажный деревянный коттедж без гаража,

проданный за $40 000. Имеются данные по следующим

объектам.

22.

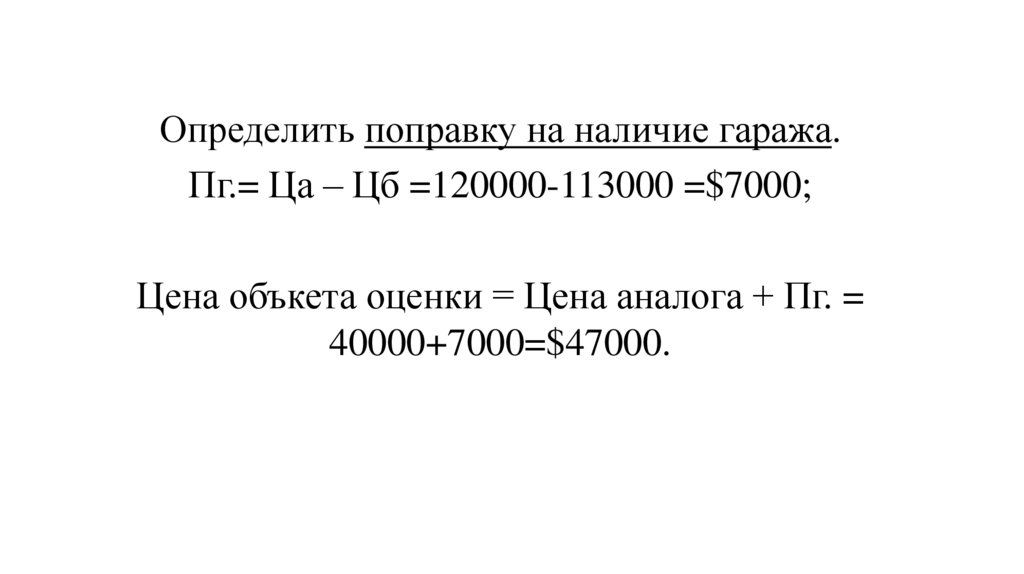

Определить поправку на наличие гаража.Пг.= Ца – Цб =120000-113000 =$7000;

Цена объкета оценки = Цена аналога + Пг. =

40000+7000=$47000.

23.

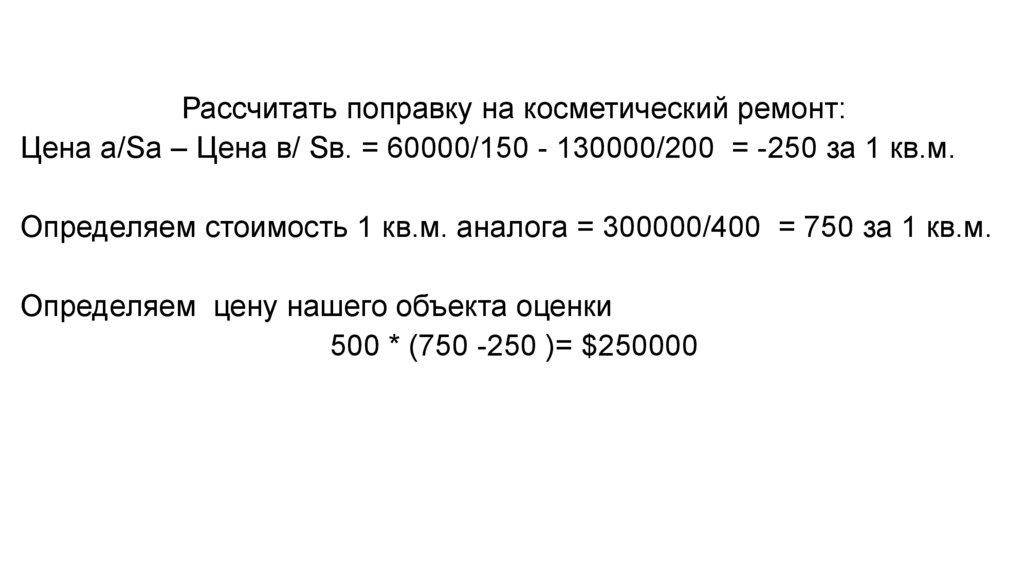

Пример расчета относительной денежной поправки.Оценить двухэтажное офисное здание площадью 500кв.м.,

требующего косметического ремонта. Имеется аналог площадью

400 кв.м. с проведенным косметическим ремонтом. Аналог продан

за $300000. Имеются данные по парным продажам.

24.

Рассчитать поправку на косметический ремонт:Цена а/Sа – Цена в/ Sв. = 60000/150 - 130000/200 = -250 за 1 кв.м.

Определяем стоимость 1 кв.м. аналога = 300000/400 = 750 за 1 кв.м.

Определяем цену нашего объекта оценки

500 * (750 -250 )= $250000

25.

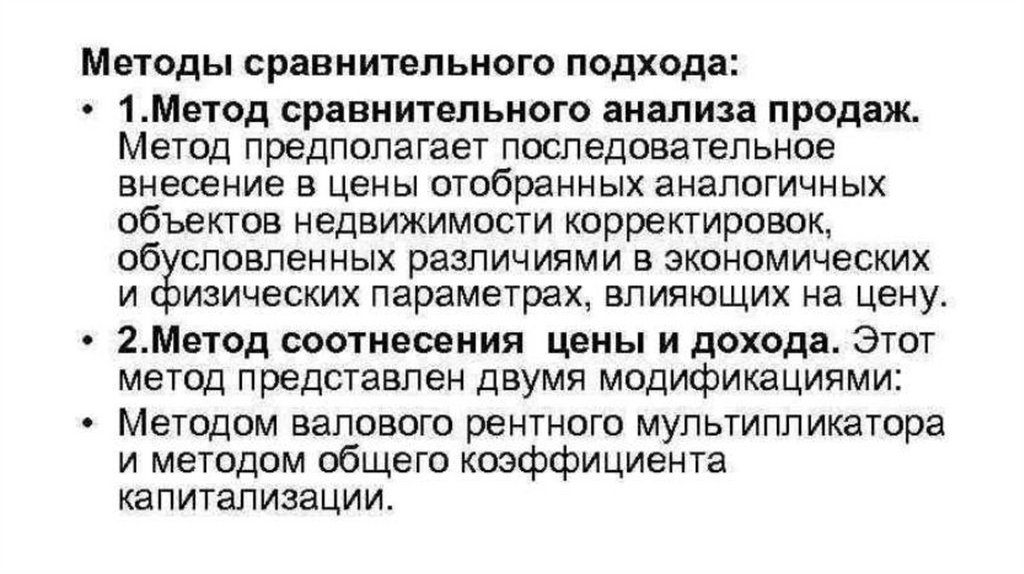

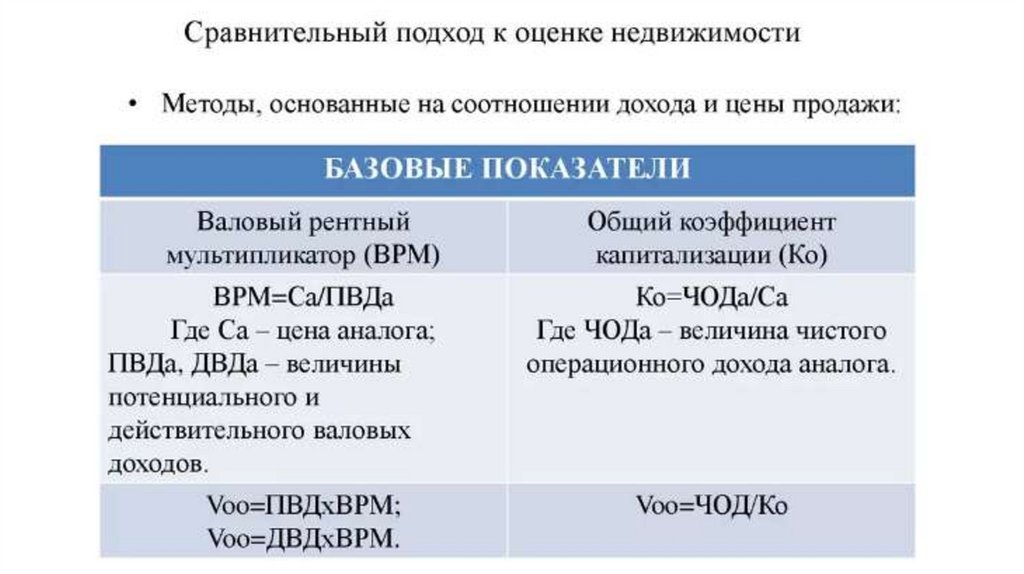

Метод соотнесения цены и доходаЭкономические единицы сравнения:

-Потенциальный валовой доход;

-Действительный валовой доход;

-Чистый операционный доход.

В зависимости от выбранной экономической единицы

можно использовать валовой рентный мультипликатор

(ВРМ) и общий коэффициент капитализации (ОКК).

26.

Валовой рентный мультипликатор – это отношение цены продажи кваловому доходу объекта недвижимости.

Этапы оценки:

1. Оценивается валовой доход оцениваемого объекта либо

потенциальный , либо действительный.

2. Подбирается не менее трех аналогов, по которым имеется

достоверная информация о цене продажи и величине

потенциального или действительного валового дохода.

3. Вносятся необходимые корректировки, увеличивающие

сопоставимость аналогов с оцениваемым объектом.

27.

4. По каждому аналогу рассчитывается валовой рентныймультипликатор.

5. Определяется итоговой ВРМ как среднее арифметическое

расчетных ВРМ по всем аналогам.

6. Рассчитывается рыночная стоимость оцениваемого объекта

как произведение среднего ВРМ и расчетного адекватного

валового дохода оцениваемого объекта.

28.

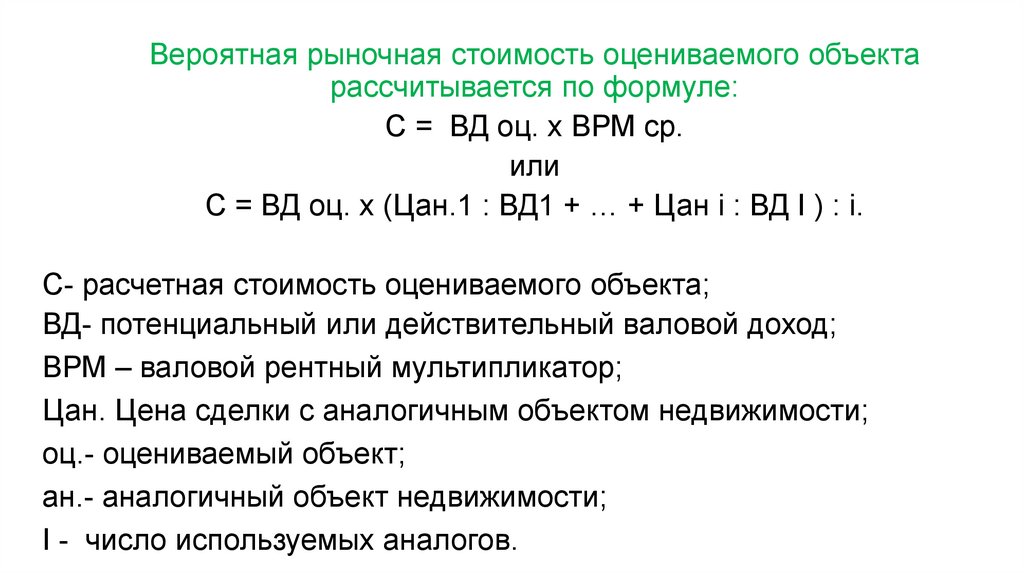

Вероятная рыночная стоимость оцениваемого объектарассчитывается по формуле:

С = ВД оц. х ВРМ ср.

или

С = ВД оц. х (Цан.1 : ВД1 + … + Цан i : ВД I ) : i.

С- расчетная стоимость оцениваемого объекта;

ВД- потенциальный или действительный валовой доход;

ВРМ – валовой рентный мультипликатор;

Цан. Цена сделки с аналогичным объектом недвижимости;

оц.- оцениваемый объект;

ан.- аналогичный объект недвижимости;

I - число используемых аналогов.

29.

Пример оценки методом валового рентногомультипликатора:

Определить рыночную

стоимость объекта

недвижимости с

потенциальным валовым

доходом (ПВД) 40000

тыс.руб.

ВРМ ср.= [160 000 : 45 000+ 135 000 : 38 000 + 145 000 : 42

000] : 3 =3,409;

Стоимость = 40 000 х 3,409 = 136 360.

30.

Метод общего коэффициента капитализацииОбщий коэффициент капитализации применяется к

чистому операционному доходу объекта

недвижимости.

Общий коэффициент капитализации определяется

отношением чистого операционного дохода

сопоставимого аналога к его цене и используется

как делитель к чистому операционному доходу

оцениваемого объекта.

ОКК=ЧОД/Цена

31.

Рыночная стоимость объекта оценкинедвижимости= прогнозный чистый

операционный доход /общий

коэффициент капитализации

32.

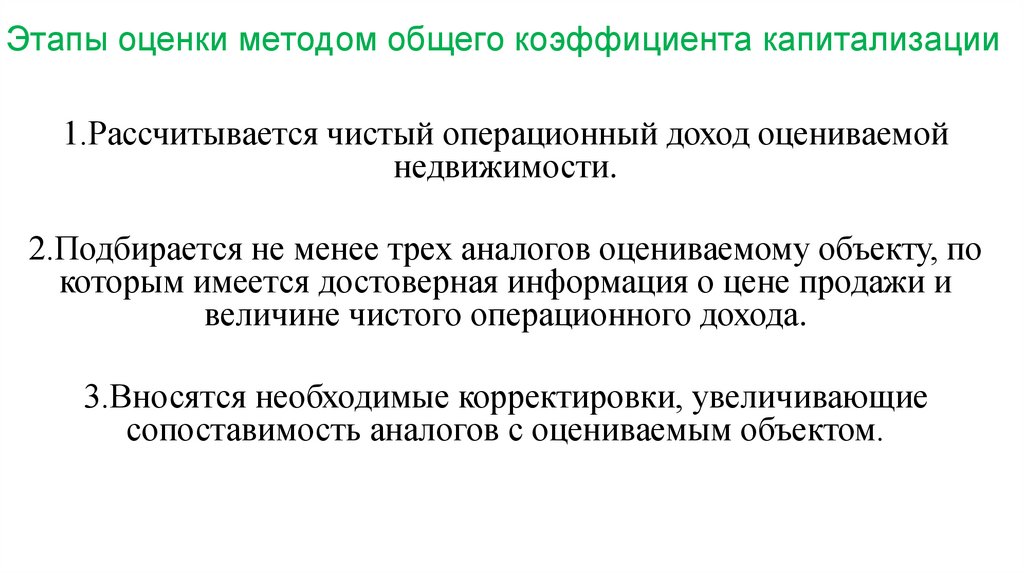

Этапы оценки методом общего коэффициента капитализации1.Рассчитывается чистый операционный доход оцениваемой

недвижимости.

2.Подбирается не менее трех аналогов оцениваемому объекту, по

которым имеется достоверная информация о цене продажи и

величине чистого операционного дохода.

3.Вносятся необходимые корректировки, увеличивающие

сопоставимость аналогов с оцениваемым объектом.

33.

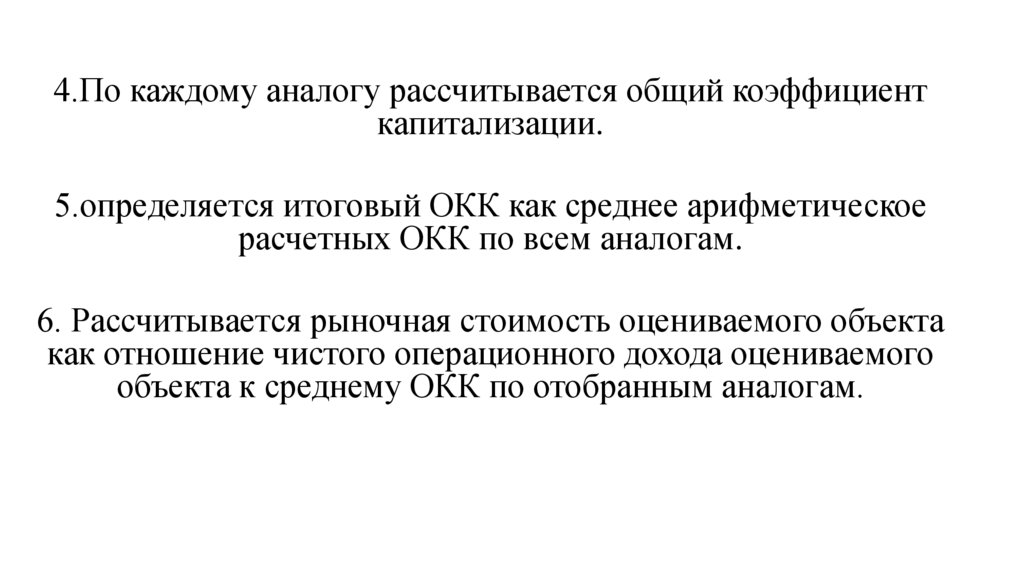

4.По каждому аналогу рассчитывается общий коэффициенткапитализации.

5.определяется итоговый ОКК как среднее арифметическое

расчетных ОКК по всем аналогам.

6. Рассчитывается рыночная стоимость оцениваемого объекта

как отношение чистого операционного дохода оцениваемого

объекта к среднему ОКК по отобранным аналогам.

34.

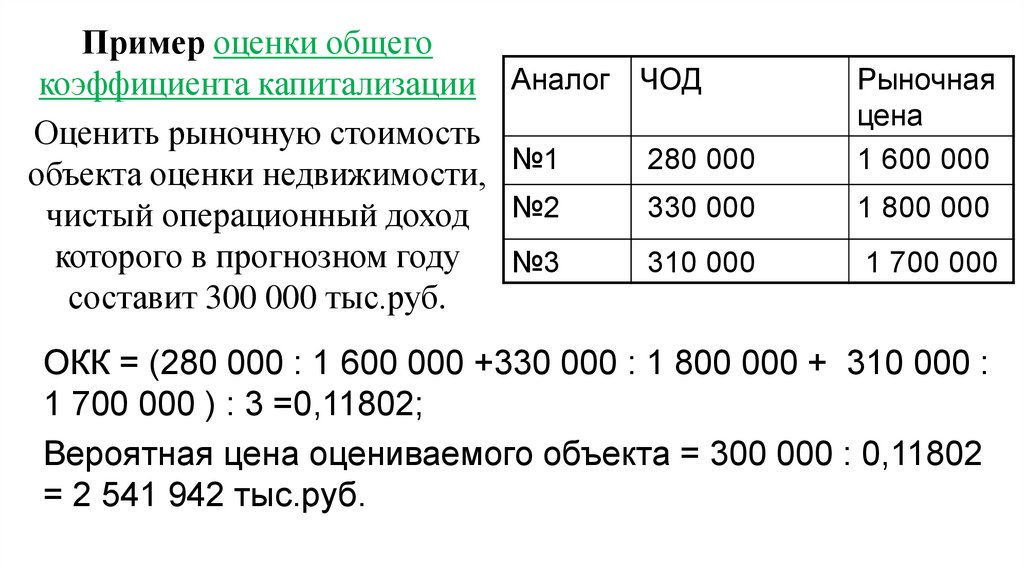

Пример оценки общегокоэффициента капитализации

Оценить рыночную стоимость

объекта оценки недвижимости,

чистый операционный доход

которого в прогнозном году

составит 300 000 тыс.руб.

Аналог ЧОД

№1

280 000

Рыночная

цена

1 600 000

№2

330 000

1 800 000

№3

310 000

1 700 000

ОКК = (280 000 : 1 600 000 +330 000 : 1 800 000 + 310 000 :

1 700 000 ) : 3 =0,11802;

Вероятная цена оцениваемого объекта = 300 000 : 0,11802

= 2 541 942 тыс.руб.

Финансы

Финансы