Похожие презентации:

Світова валютна система і міжнародні валютно-фінансові відносини. (Лекція 11)

1. Лекція 11

Світова валютна система і міжнароднівалютно-фінансові відносини

2.

План лекції :•1.Міжнародна валютно-фінансова система.

•2.Основи функціонування світової валютної системи.

•3.Етапи розвитку міжнародної валютної системи.

•4.Світовий валютний ринок, його основні функції.

•5.Структура й особливості функціонування світового фінансового

ринку.

3.

Міжнародна валютно-фінансова система (international monetary system) - цеісторично сформована форма організації валютно-фінансових відносин,

функціонуючих самостійно або обслуговуючих міжнародний рух товарів і факторів

виробництва, яка закріплена в міжнародних угодах.

Валютно-фінансова система складається з двох груп елементів: валютних і

фінансових.

Валютними елементами є національні валюти, умови їхньої конвертованості,

валютний курс, національні та міжнародні механізми його регулювання.

Фінансовими елементами системи є міжнародні фінансові ринки та механізми

торгівлі валютою, цінними паперами, кредитами.

Самостійним елементом міжнародної фінансової системи виступають міжнародні

розрахунки, що обслуговують рух як товарів і факторів виробництва, так і фінансових

інструментів.

Валютно-фінансова система є необхідною ланкою, що дозволяє розвиватися

міжнародній торгівлі товарами, фінансовими інструментами та руху факторів

виробництва.

Міжнародні валютні відносини - сукупність грошових відносин, які складаються

між суб'єктами МЕВ у процесі обміну результатами діяльності і здійснення

міжнародних розрахунків за продукцію та послуги. Як об'єкт МВВ виступають валюти

- грошові одиниці окремих країн

4.

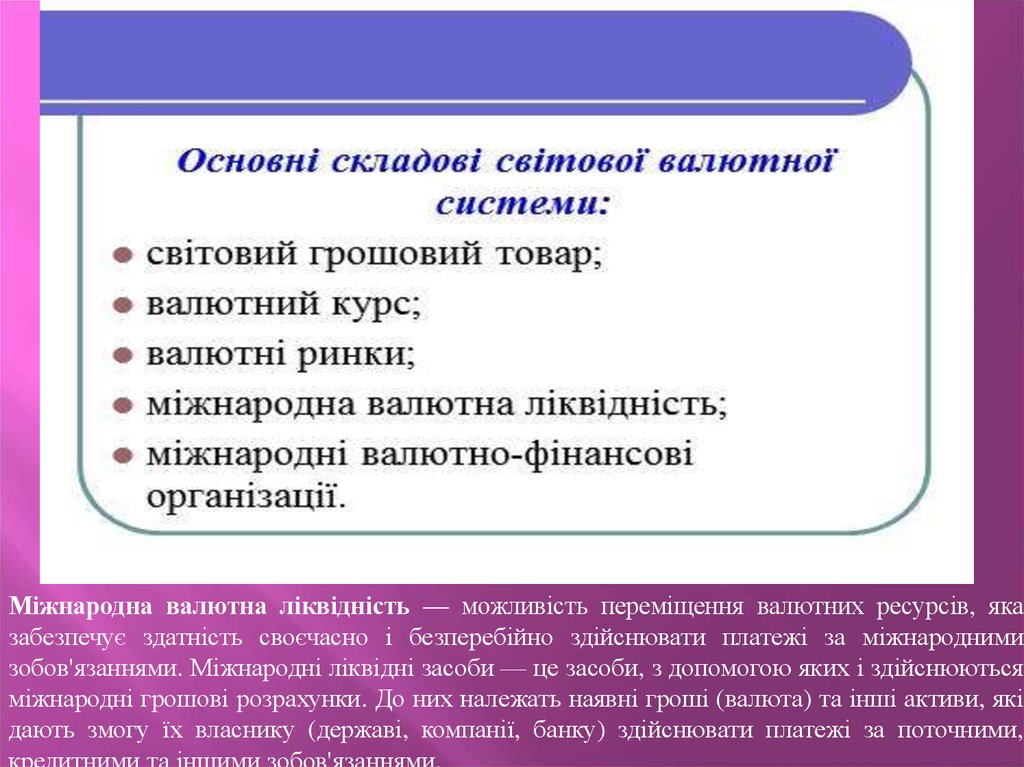

Міжнародна валютна ліквідність — можливість переміщення валютних ресурсів, яказабезпечує здатність своєчасно і безперебійно здійснювати платежі за міжнародними

зобов'язаннями. Міжнародні ліквідні засоби — це засоби, з допомогою яких і здійснюються

міжнародні грошові розрахунки. До них належать наявні гроші (валюта) та інші активи, які

дають змогу їх власнику (державі, компанії, банку) здійснювати платежі за поточними,

кредитними та іншими зобов'язаннями.

5.

Міжнародні валютні відносини (МВВ) - це відносини між суб'єктами світового господарства, пов'язаніз використанням валюти в їхній фінансово-господарській діяльності.

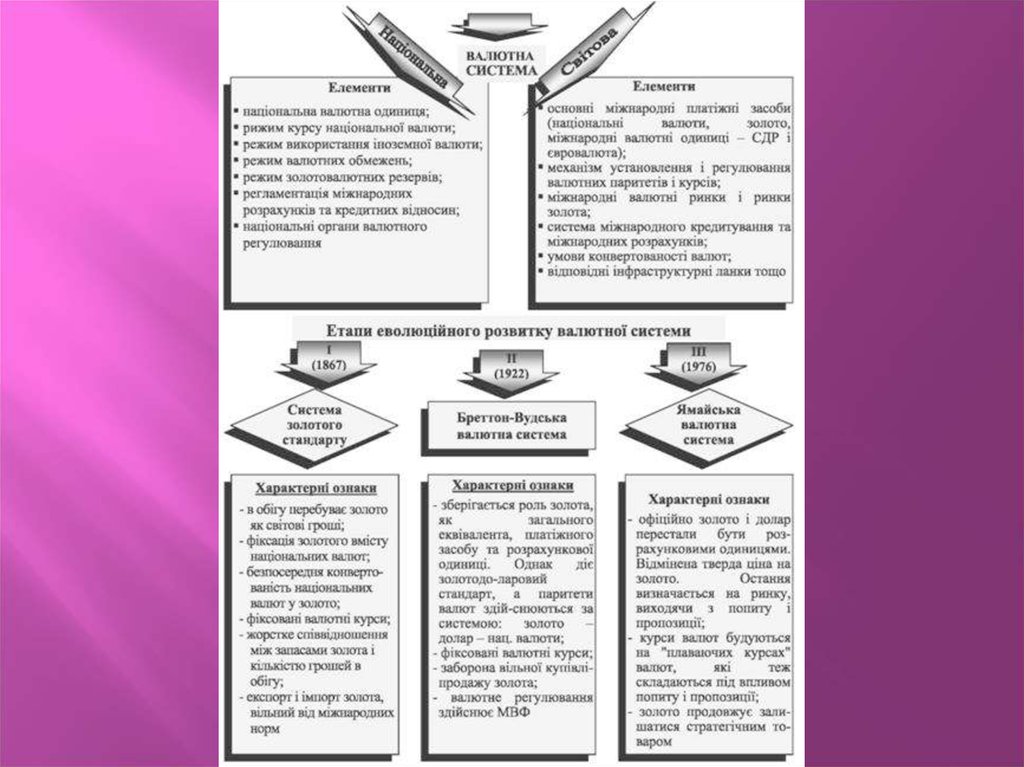

Існує три рівні ВС, що діє у світовому співтоваристві:

- національний (НВС);

- регіональний (РВС);

- світовий (СВС).

Національна валютна система - складова частина даної системи країни, що закріплена національним

законодавством з врахуванням норм міжнародного права.

Основні функції НВС:

- формування механізмів взаємодії національних і світових грошей (засіб їхньої конвертованості,

котування, регулювання валютних курсів);

- формування і використання міжнародної ліквідності (ліквідні - це кошти, цінні папери, що можуть

використовуватися для погашення боргових зобов'язань);

- формування золотого-валютного запасу країни;

- формування кредитних ресурсів.

Органами НВС є:

- банківські і кредитно-фінансові установи;

- біржа;

- спеціальні органи валютного контролю;

- приватні комерційні інститути.

Регіональна валютна система - це договірно-правова форма організації валютних відносини між

групою країн (наприклад Європейська ВС почала діяти в 1979 р.).

Основні функції РВС (на прикладі Європейської ВС):

- формування і використання міжнародної грошової одиниці – ЕКЮ (на даний час євро);

- розробка і закріплення заходів для регулювання валютних відносин в інтеграційному об'єднанні;

- підтримка взаємозв'язків НВС і СВС;

- узгодження режиму регулювання валютних курсів.

Основні органи РВС:

- міжнародні валютні фонди;

- міжнародні кредитно-розрахункові організації (Європейський банк реконструкції і розвитку).

6.

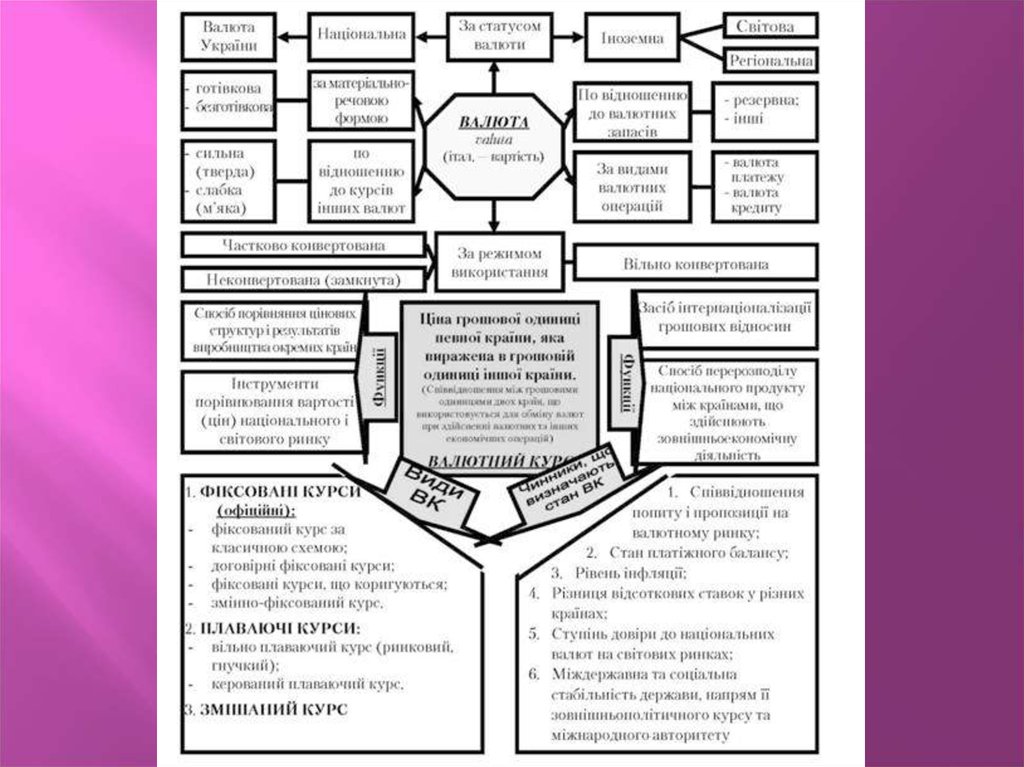

Валюта - грошова одиниця, що застосовується для вимірувеличини вартості товару в міжнародних розрахунках. Поняття

валюта означає:

1) грошову одиницю, що становить основу національної

грошової

системи;

2) тип грошової системи країни (золота, біметалічна,

паперова);

3) іноземні гроші (грошові знаки та платіжні документи,

виражені

в

іноземних грошових одиницях і застосовувані в міжнародних

розрахунках).

7.

8.

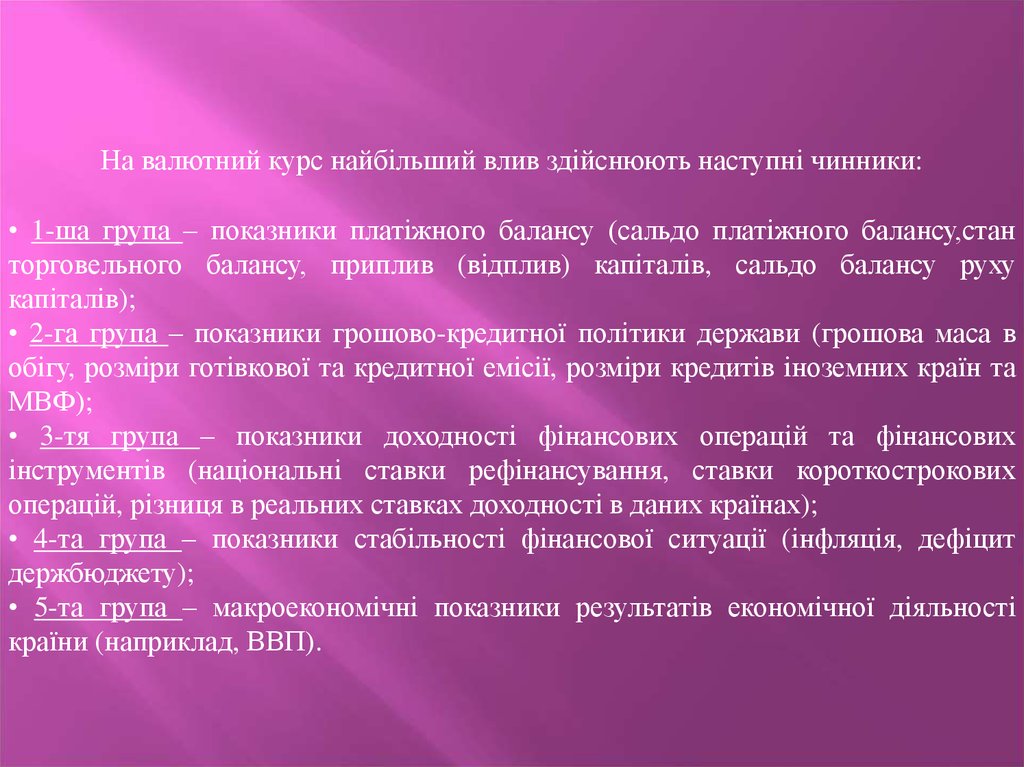

На валютний курс найбільший влив здійснюють наступні чинники:• 1-ша група – показники платіжного балансу (сальдо платіжного балансу,стан

торговельного балансу, приплив (відплив) капіталів, сальдо балансу руху

капіталів);

• 2-га група – показники грошово-кредитної політики держави (грошова маса в

обігу, розміри готівкової та кредитної емісії, розміри кредитів іноземних країн та

МВФ);

• 3-тя група – показники доходності фінансових операцій та фінансових

інструментів (національні ставки рефінансування, ставки короткострокових

операцій, різниця в реальних ставках доходності в даних країнах);

• 4-та група – показники стабільності фінансової ситуації (інфляція, дефіцит

держбюджету);

• 5-та група – макроекономічні показники результатів економічної діяльності

країни (наприклад, ВВП).

9.

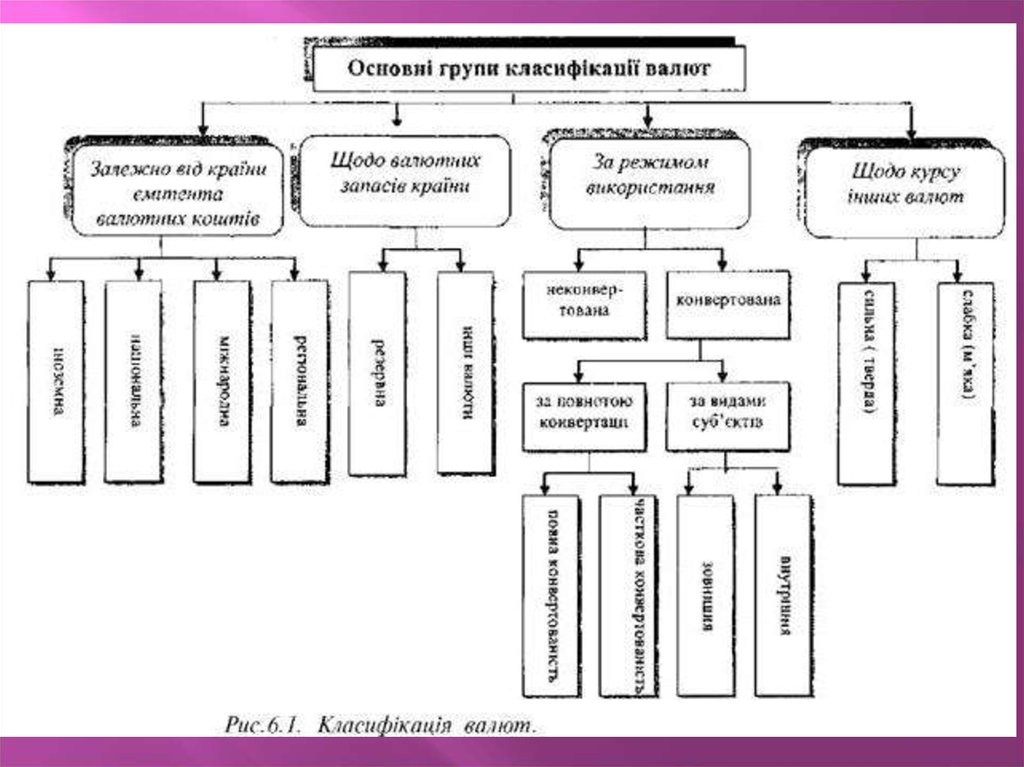

Вільно конвертована валюта (ВКВ) - валюта, що вільно й у необмеженій кількостіобмінюється на інші іноземні валюти. В даний час національна валюта 132 країн світу є ВКВ.

Частково конвертована валюта (ЧКВ) - національна валюта країн, де застосовуються

валютні обмеження для визначених тримачів валюти та з окремих видів обмінних операцій.

Застосування ЧКВ є характерним для більшості держав, що розвиваються.

Замкнута (неконвертована) валюта - національна валюта, що функціонує тільки в межах

однієї країни і не обмінюється на інші іноземні валюти.

Резервна валюта - це найбільше стабільна ВКВ, у якій здійснюються міжнародні

розрахунки і кредити, а також національні кредитно-грошові засоби провідних країн світової

торгівлі.

Види резервної валюти:

- долар США;

- євро;

- японська єна;

- англійський фунт стерлінгів;

- швейцарський франк.

Види конвертованості, тобто оборотності на інші грошові знаки:

- внутрішня - оборотність валюти для всіх резидентів і нерезидентів;

- зовнішня - оборотність валют тільки для іноземних юридичних і фізичних осіб

(нерезидентів).

Національна валюта - це грошова одиниця даної країни.

Іноземна валюта - це грошові знаки, а також кредитні і платіжні засоби, виражені в

іноземній грошовій одиниці, що використовуються в міжнародних розрахунках.

Міжнародна валюта - це грошова розрахункова одиниця, платіжні засоби, що колективно

створені і використовуються країнами в рамках світового співтовариства або його окремих

регіонів

10.

11.

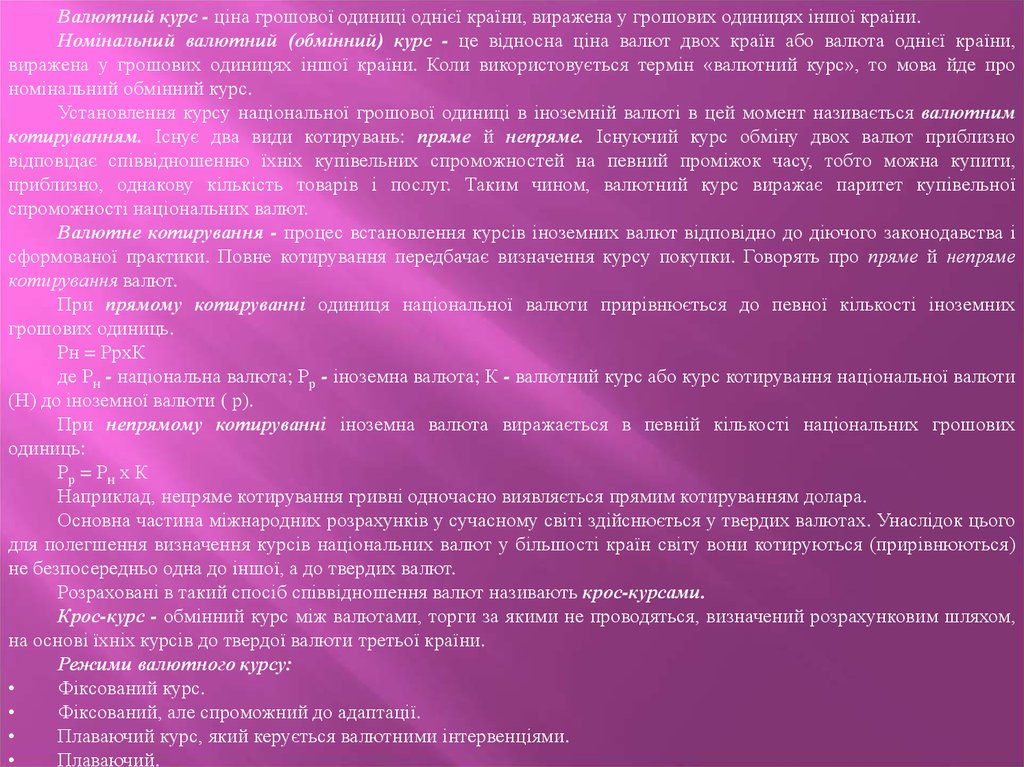

Валютний курс - ціна грошової одиниці однієї країни, виражена у грошових одиницях іншої країни.Номінальний валютний (обмінний) курс - це відносна ціна валют двох країн або валюта однієї країни,

виражена у грошових одиницях іншої країни. Коли використовується термін «валютний курс», то мова йде про

номінальний обмінний курс.

Установлення курсу національної грошової одиниці в іноземній валюті в цей момент називається валютним

котируванням. Існує два види котирувань: пряме й непряме. Існуючий курс обміну двох валют приблизно

відповідає співвідношенню їхніх купівельних спроможностей на певний проміжок часу, тобто можна купити,

приблизно, однакову кількість товарів і послуг. Таким чином, валютний курс виражає паритет купівельної

спроможності національних валют.

Валютне котирування - процес встановлення курсів іноземних валют відповідно до діючого законодавства і

сформованої практики. Повне котирування передбачає визначення курсу покупки. Говорять про пряме й непряме

котирування валют.

При прямому котируванні одиниця національної валюти прирівнюється до певної кількості іноземних

грошових одиниць.

Рн = РрхК

де Рн - національна валюта; Рр - іноземна валюта; К - валютний курс або курс котирування національної валюти

(Н) до іноземної валюти ( р).

При непрямому котируванні іноземна валюта виражається в певній кількості національних грошових

одиниць:

Рр = Рн х К

Наприклад, непряме котирування гривні одночасно виявляється прямим котируванням долара.

Основна частина міжнародних розрахунків у сучасному світі здійснюється у твердих валютах. Унаслідок цього

для полегшення визначення курсів національних валют у більшості країн світу вони котируються (прирівнюються)

не безпосередньо одна до іншої, а до твердих валют.

Розраховані в такий спосіб співвідношення валют називають крос-курсами.

Крос-курс - обмінний курс між валютами, торги за якими не проводяться, визначений розрахунковим шляхом,

на основі їхніх курсів до твердої валюти третьої країни.

Режими валютного курсу:

Фіксований курс.

Фіксований, але спроможний до адаптації.

Плаваючий курс, який керується валютними інтервенціями.

Плаваючий.

12.

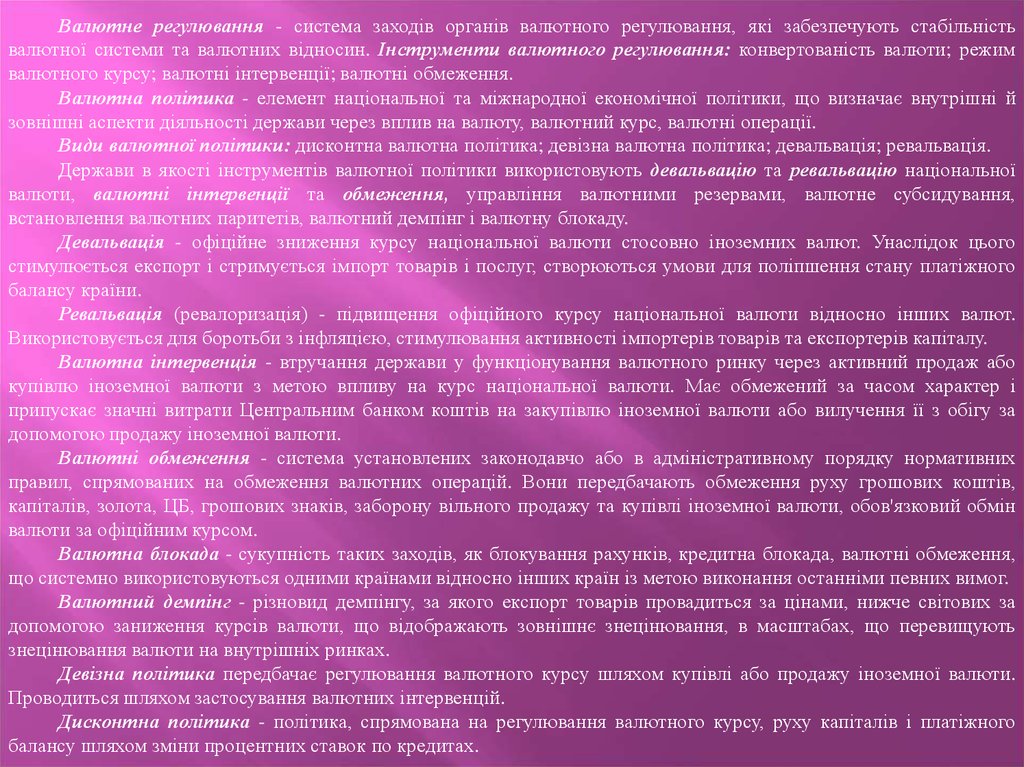

Валютне регулювання - система заходів органів валютного регулювання, які забезпечують стабільністьвалютної системи та валютних відносин. Інструменти валютного регулювання: конвертованість валюти; режим

валютного курсу; валютні інтервенції; валютні обмеження.

Валютна політика - елемент національної та міжнародної економічної політики, що визначає внутрішні й

зовнішні аспекти діяльності держави через вплив на валюту, валютний курс, валютні операції.

Види валютної політики: дисконтна валютна політика; девізна валютна політика; девальвація; ревальвація.

Держави в якості інструментів валютної політики використовують девальвацію та ревальвацію національної

валюти, валютні інтервенції та обмеження, управління валютними резервами, валютне субсидування,

встановлення валютних паритетів, валютний демпінг і валютну блокаду.

Девальвація - офіційне зниження курсу національної валюти стосовно іноземних валют. Унаслідок цього

стимулюється експорт і стримується імпорт товарів і послуг, створюються умови для поліпшення стану платіжного

балансу країни.

Ревальвація (ревалоризація) - підвищення офіційного курсу національної валюти відносно інших валют.

Використовується для боротьби з інфляцією, стимулювання активності імпортерів товарів та експортерів капіталу.

Валютна інтервенція - втручання держави у функціонування валютного ринку через активний продаж або

купівлю іноземної валюти з метою впливу на курс національної валюти. Має обмежений за часом характер і

припускає значні витрати Центральним банком коштів на закупівлю іноземної валюти або вилучення її з обігу за

допомогою продажу іноземної валюти.

Валютні обмеження - система установлених законодавчо або в адміністративному порядку нормативних

правил, спрямованих на обмеження валютних операцій. Вони передбачають обмеження руху грошових коштів,

капіталів, золота, ЦБ, грошових знаків, заборону вільного продажу та купівлі іноземної валюти, обов'язковий обмін

валюти за офіційним курсом.

Валютна блокада - сукупність таких заходів, як блокування рахунків, кредитна блокада, валютні обмеження,

що системно використовуються одними країнами відносно інших країн із метою виконання останніми певних вимог.

Валютний демпінг - різновид демпінгу, за якого експорт товарів провадиться за цінами, нижче світових за

допомогою заниження курсів валюти, що відображають зовнішнє знецінювання, в масштабах, що перевищують

знецінювання валюти на внутрішніх ринках.

Девізна політика передбачає регулювання валютного курсу шляхом купівлі або продажу іноземної валюти.

Проводиться шляхом застосування валютних інтервенцій.

Дисконтна політика - політика, спрямована на регулювання валютного курсу, руху капіталів і платіжного

балансу шляхом зміни процентних ставок по кредитах.

13.

14.

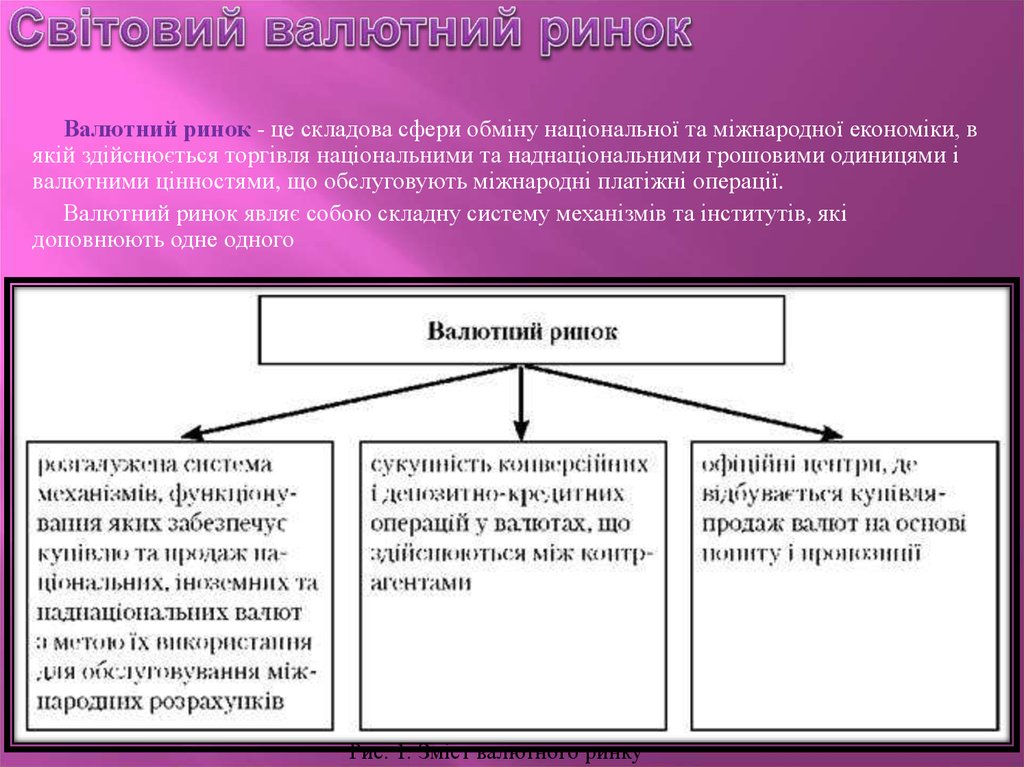

15. Світовий валютний ринок

Валютний ринок - це складова сфери обміну національної та міжнародної економіки, вякій здійснюється торгівля національними та наднаціональними грошовими одиницями і

валютними цінностями, що обслуговують міжнародні платіжні операції.

Валютний ринок являє собою складну систему механізмів та інститутів, які

доповнюють одне одного

Рис. 1. Зміст валютного ринку

16.

17.

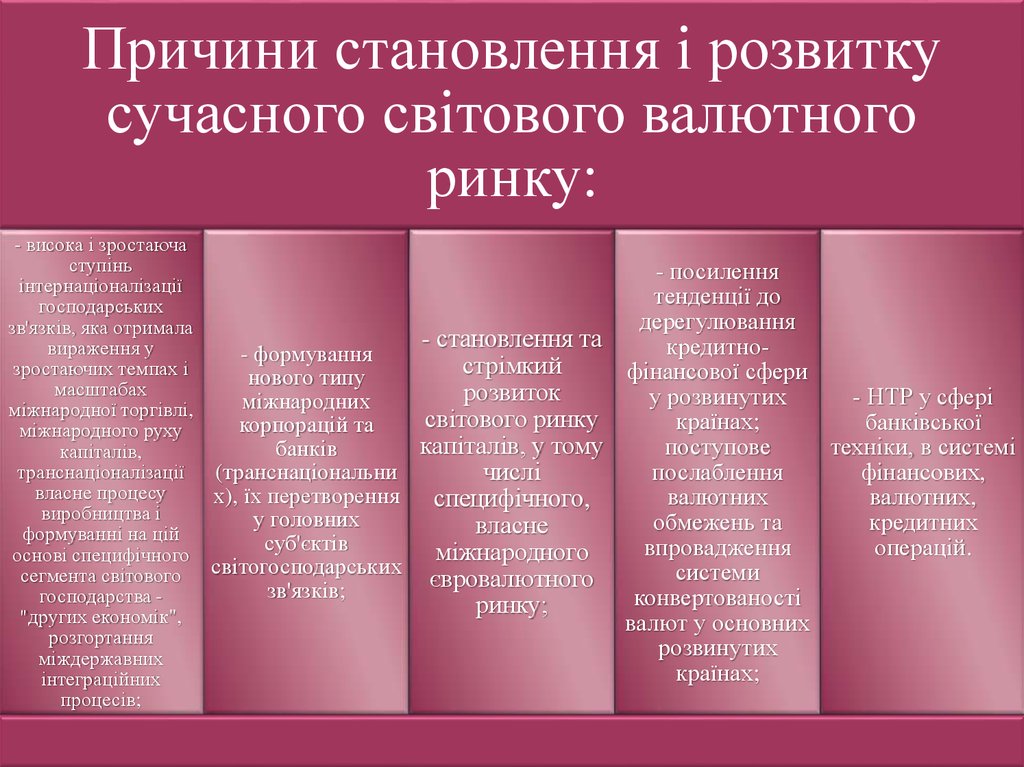

Причини становлення і розвиткусучасного світового валютного

ринку:

- висока і зростаюча

ступінь

інтернаціоналізації

господарських

зв'язків, яка отримала

вираження у

- формування

зростаючих темпах і

нового типу

масштабах

міжнародних

міжнародної торгівлі,

корпорацій та

міжнародного руху

банків

капіталів,

транснаціоналізації

(транснаціональни

власне процесу

х), їх перетворення

виробництва і

у головних

формуванні на цій

суб'єктів

основі специфічного

сегмента світового світогосподарських

зв'язків;

господарства "других економік",

розгортання

міждержавних

інтеграційних

процесів;

- посилення

тенденції до

дерегулювання

- становлення та

кредитнострімкий

фінансової сфери

розвиток

у розвинутих

- НТР у сфері

світового ринку

країнах;

банківської

капіталів, у тому

техніки, в системі

поступове

фінансових,

послаблення

числі

валютних

валютних,

специфічного,

обмежень та

кредитних

власне

впровадження

операцій.

міжнародного

системи

євровалютного

конвертованості

ринку;

валют у основних

розвинутих

країнах;

18.

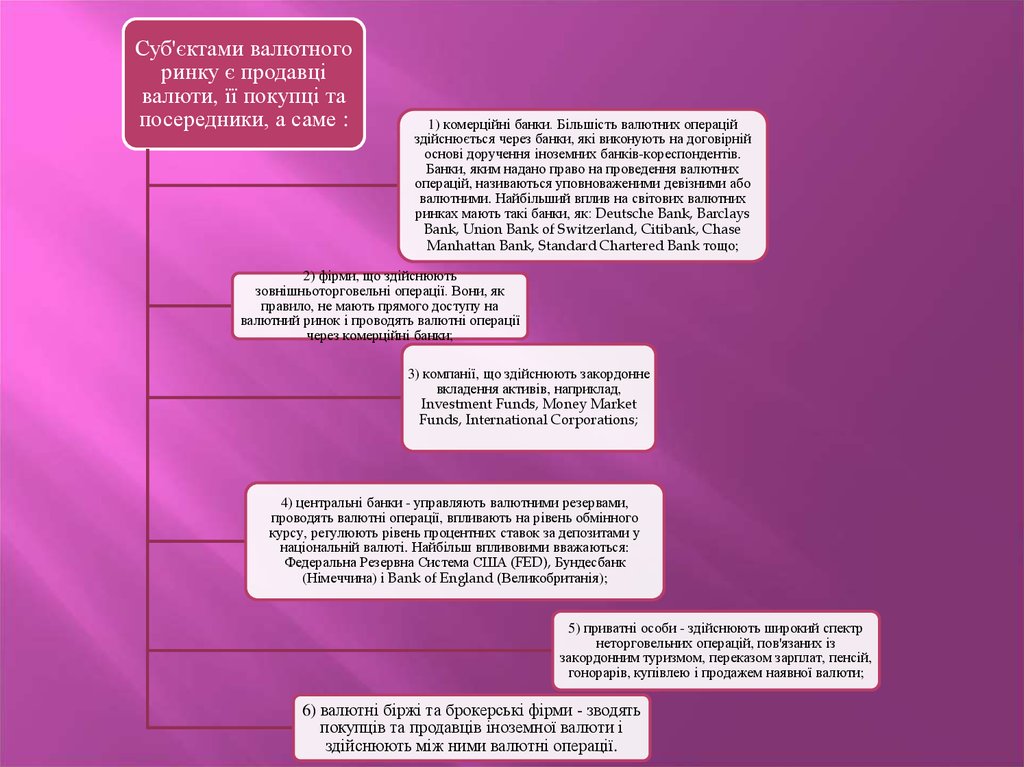

Суб'єктами валютногоринку є продавці

валюти, її покупці та

посередники, а саме :

1) комерційні банки. Більшість валютних операцій

здійснюється через банки, які виконують на договірній

основі доручення іноземних банків-кореспондентів.

Банки, яким надано право на проведення валютних

операцій, називаються уповноваженими девізними або

валютними. Найбільший вплив на світових валютних

ринках мають такі банки, як: Deutsche Bank, Barclays

Bank, Union Bank of Switzerland, Citibank, Chase

Manhattan Bank, Standard Chartered Bank тощо;

2) фірми, що здійснюють

зовнішньоторговельні операції. Вони, як

правило, не мають прямого доступу на

валютний ринок і проводять валютні операції

через комерційні банки;

3) компанії, що здійснюють закордонне

вкладення активів, наприклад,

Investment Funds, Money Market

Funds, International Corporations;

4) центральні банки - управляють валютними резервами,

проводять валютні операції, впливають на рівень обмінного

курсу, регулюють рівень процентних ставок за депозитами у

національній валюті. Найбільш впливовими вважаються:

Федеральна Резервна Система США (FED), Бундесбанк

(Німеччина) і Bank of England (Великобританія);

5) приватні особи - здійснюють широкий спектр

неторговельних операцій, пов'язаних із

закордонним туризмом, переказом зарплат, пенсій,

гонорарів, купівлею і продажем наявної валюти;

6) валютні біржі та брокерські фірми - зводять

покупців та продавців іноземної валюти і

здійснюють між ними валютні операції.

19.

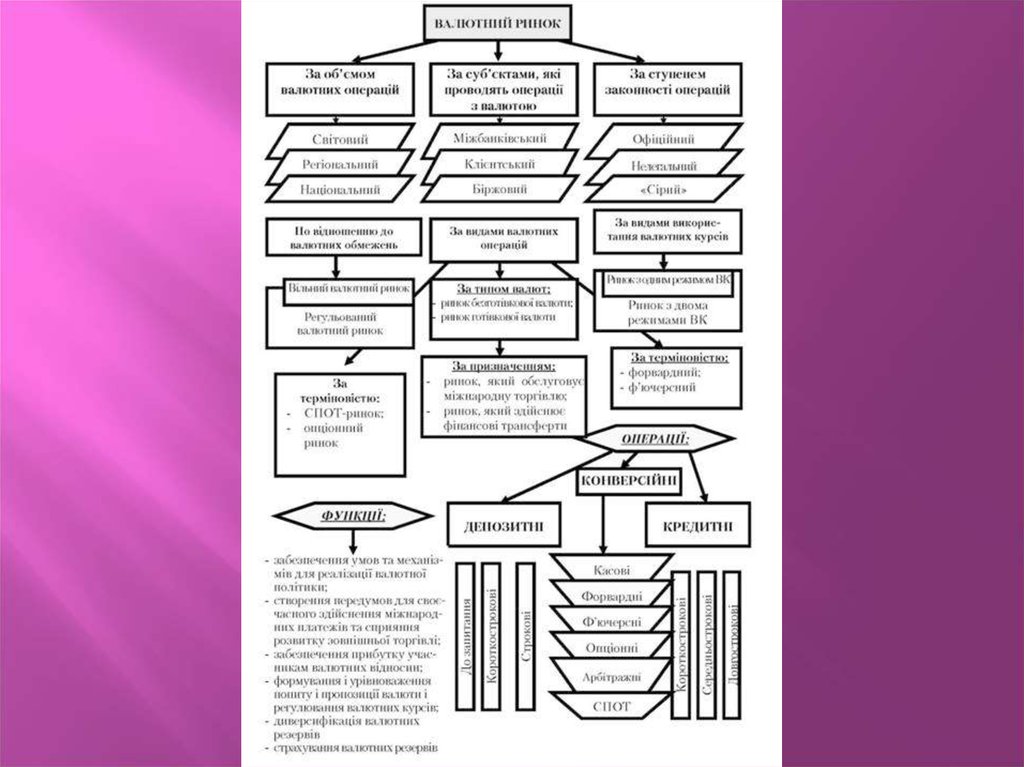

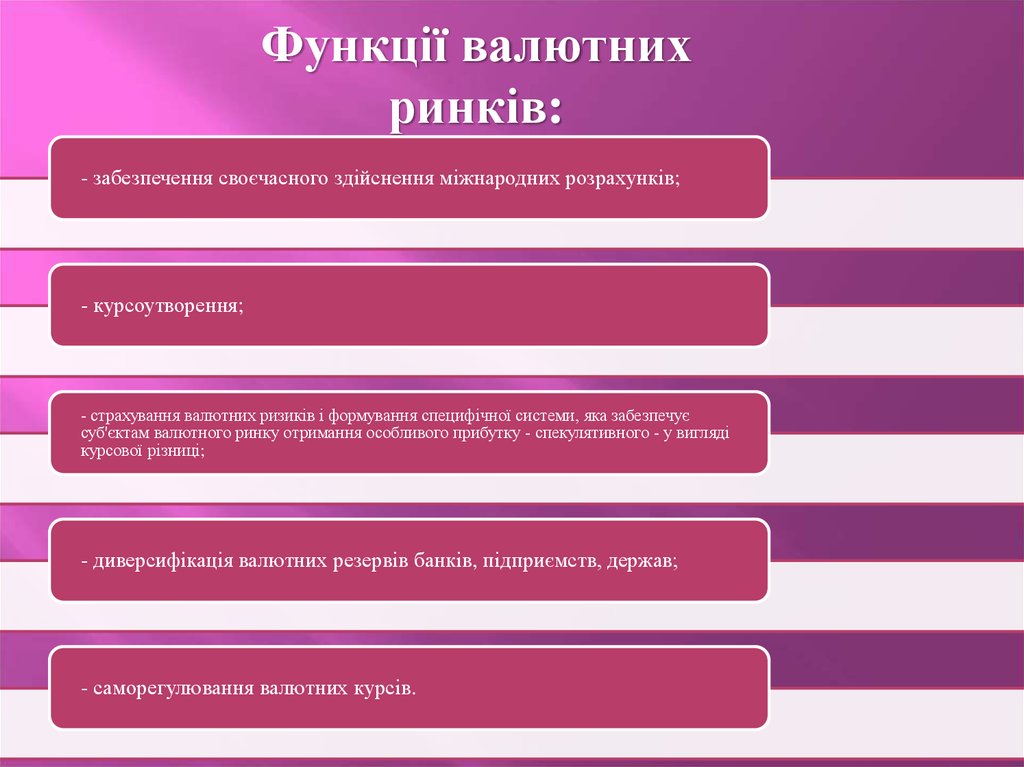

Функції валютнихринків:

- забезпечення своєчасного здійснення міжнародних розрахунків;

- курсоутворення;

- страхування валютних ризиків і формування специфічної системи, яка забезпечує

суб'єктам валютного ринку отримання особливого прибутку - спекулятивного - у вигляді

курсової різниці;

- диверсифікація валютних резервів банків, підприємств, держав;

- саморегулювання валютних курсів.

20.

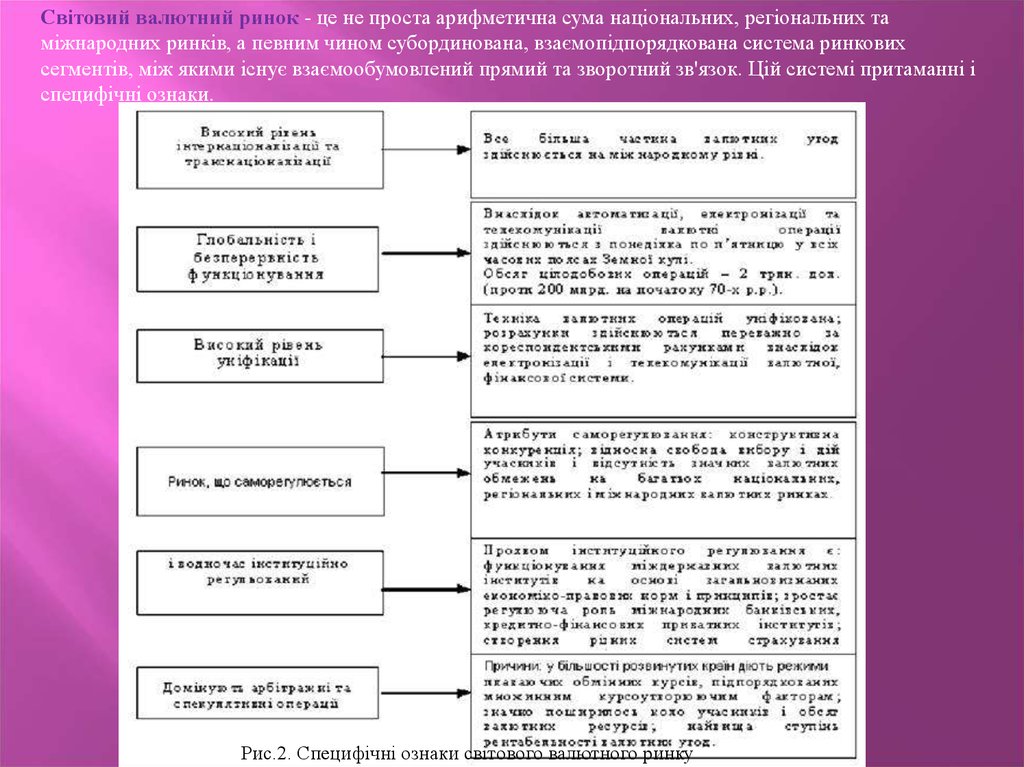

Світовий валютний ринок - це не проста арифметична сума національних, регіональних таміжнародних ринків, а певним чином субординована, взаємопідпорядкована система ринкових

сегментів, між якими існує взаємообумовлений прямий та зворотний зв'язок. Цій системі притаманні і

специфічні ознаки.

Рис.2. Специфічні ознаки світового валютного ринку

21.

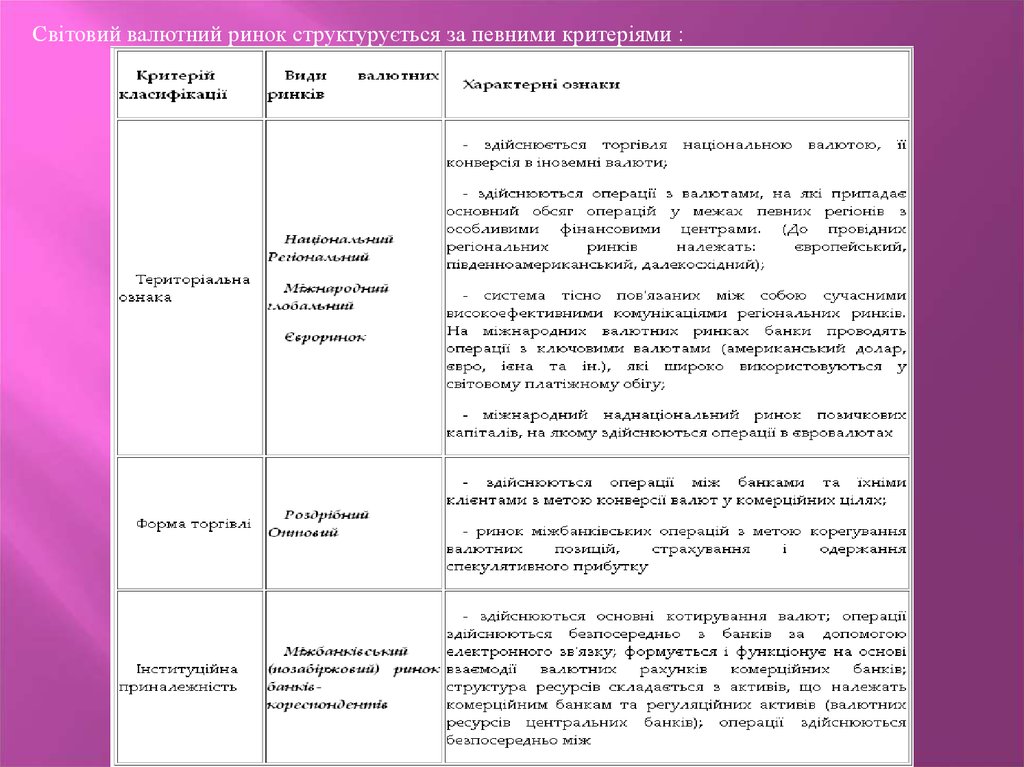

Світовий валютний ринок структурується за певними критеріями :22.

23.

24.

25. Світовий фінансовий ринок, його структура і функції

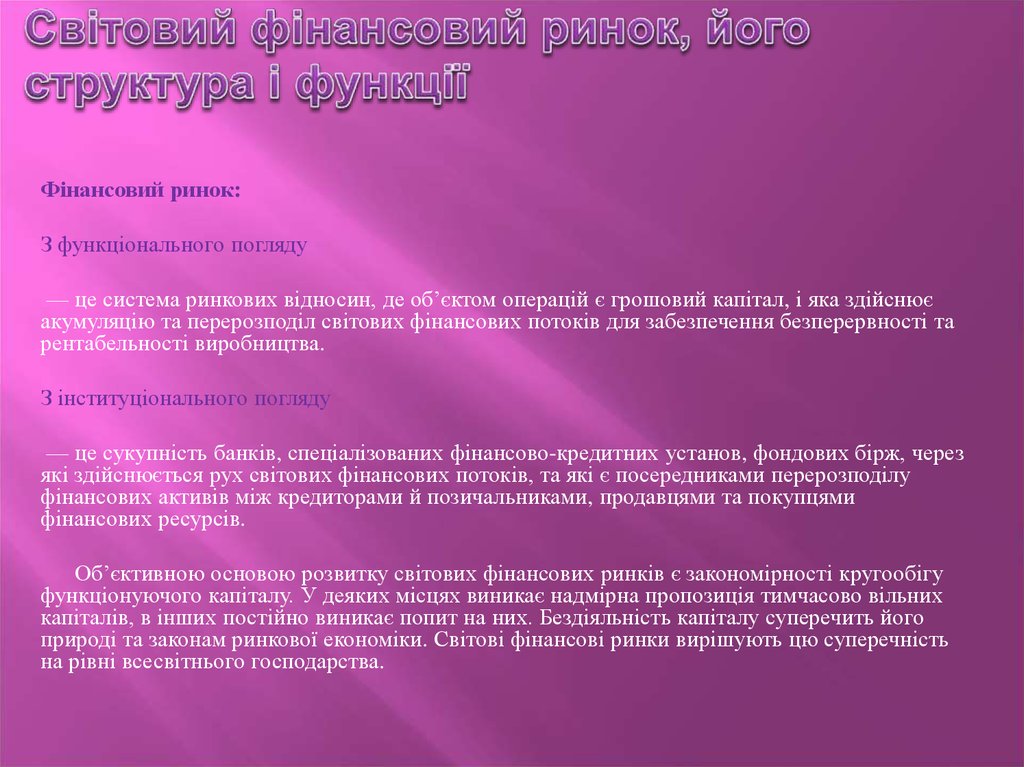

Фінансовий ринок:З функціонального погляду

— це система ринкових відносин, де об’єктом операцій є грошовий капітал, і яка здійснює

акумуляцію та перерозподіл світових фінансових потоків для забезпечення безперервності та

рентабельності виробництва.

З інституціонального погляду

— це сукупність банків, спеціалізованих фінансово-кредитних установ, фондових бірж, через

які здійснюється рух світових фінансових потоків, та які є посередниками перерозподілу

фінансових активів між кредиторами й позичальниками, продавцями та покупцями

фінансових ресурсів.

Об’єктивною основою розвитку світових фінансових ринків є закономірності кругообігу

функціонуючого капіталу. У деяких місцях виникає надмірна пропозиція тимчасово вільних

капіталів, в інших постійно виникає попит на них. Бездіяльність капіталу суперечить його

природі та законам ринкової економіки. Світові фінансові ринки вирішують цю суперечність

на рівні всесвітнього господарства.

26.

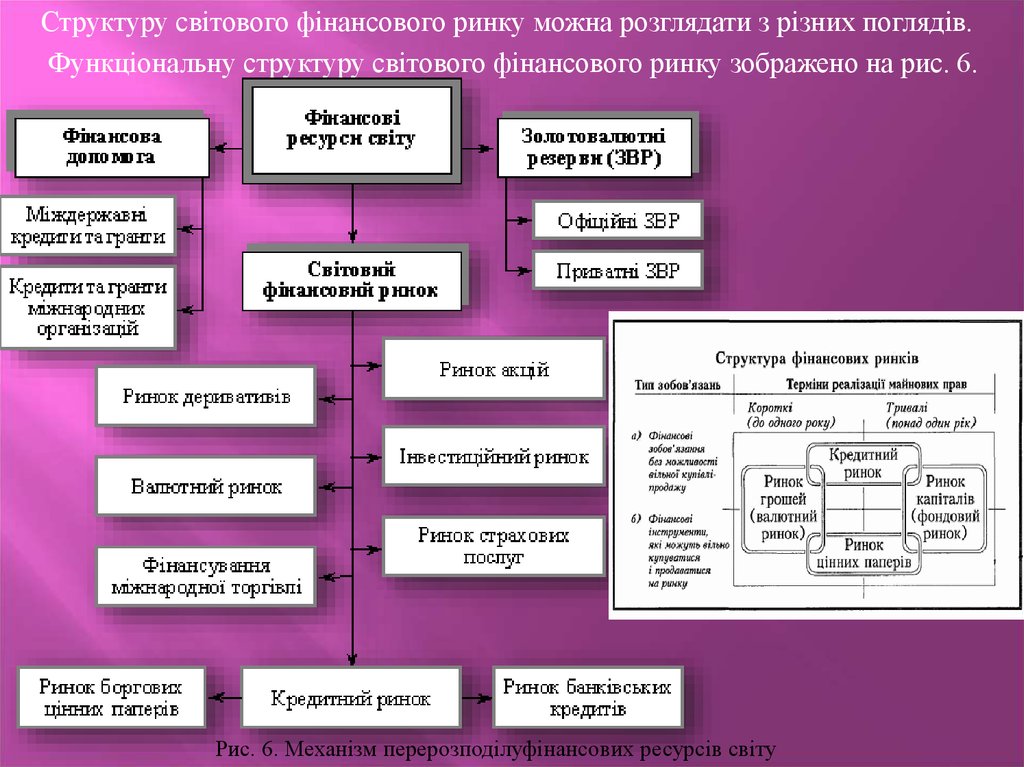

Структуру світового фінансового ринку можна розглядати з різних поглядів.Функціональну структуру світового фінансового ринку зображено на рис. 6.

Рис. 6. Механізм перерозподілуфінансових ресурсів світу

27.

28.

29.

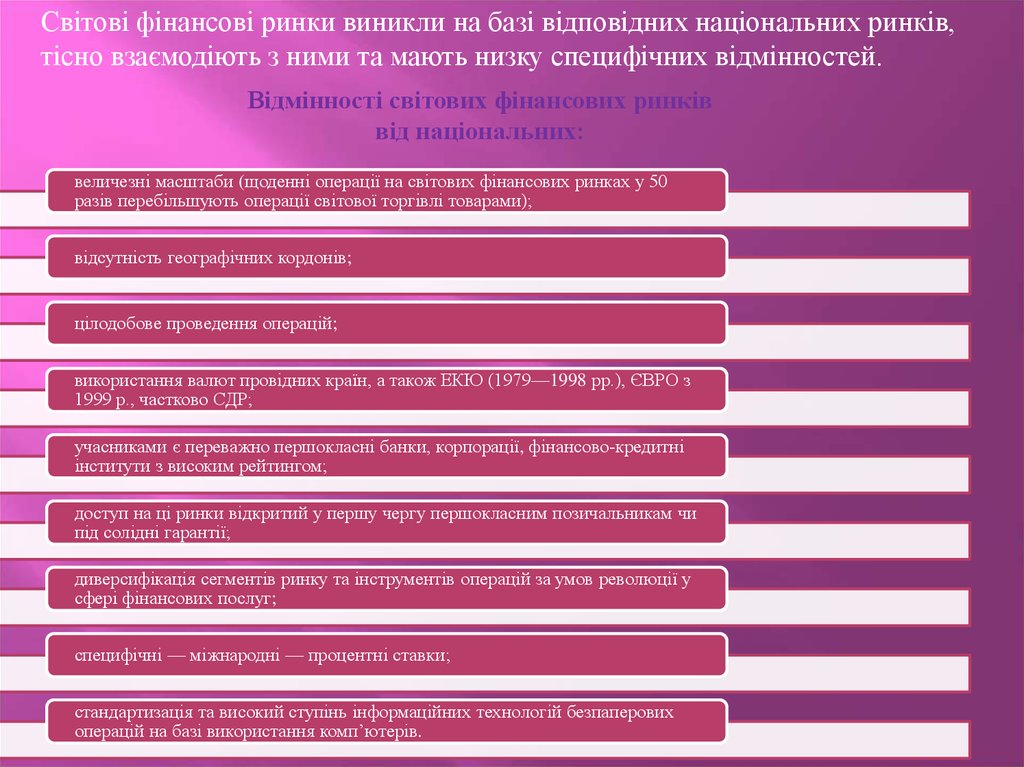

Світові фінансові ринки виникли на базі відповідних національних ринків,тісно взаємодіють з ними та мають низку специфічних відмінностей.

Відмінності світових фінансових ринків

від національних:

величезні масштаби (щоденні операції на світових фінансових ринках у 50

разів перебільшують операції світової торгівлі товарами);

відсутність географічних кордонів;

цілодобове проведення операцій;

використання валют провідних країн, а також ЕКЮ (1979—1998 рр.), ЄВРО з

1999 р., частково СДР;

учасниками є переважно першокласні банки, корпорації, фінансово-кредитні

інститути з високим рейтингом;

доступ на ці ринки відкритий у першу чергу першокласним позичальникам чи

під солідні гарантії;

диверсифікація сегментів ринку та інструментів операцій за умов революції у

сфері фінансових послуг;

специфічні — міжнародні — процентні ставки;

стандартизація та високий ступінь інформаційних технологій безпаперових

операцій на базі використання комп’ютерів.

30.

Для того, щоб набути статусу міжнародного, кожен фінансовий центр маєпройти відповідний еволюційний процес.

Стадії розвитку міжнародного

фінансового центру:

Основні умови міжнародного

фінансового центру:

• розвиток місцевого ринку;

• перетворення в регіональний

фінансовий центр;

• розвиток до стадії

міжнародного фінансового

ринку.

• економічна свобода;

• стабільна валюта та стійка

фінансова система;

• ефективні фінансові

інститути й інструменти;

• активні та мобільні ринки —

комплексні ринки;

• сучасна технологія та засоби

зв’язку;

• фінансові спеціальні знання

та людський капітал;

• підтримка відповідного

правового та соціального

клімату, створення

сприятливих умов для

міжнародних потоків

капіталу.

31.

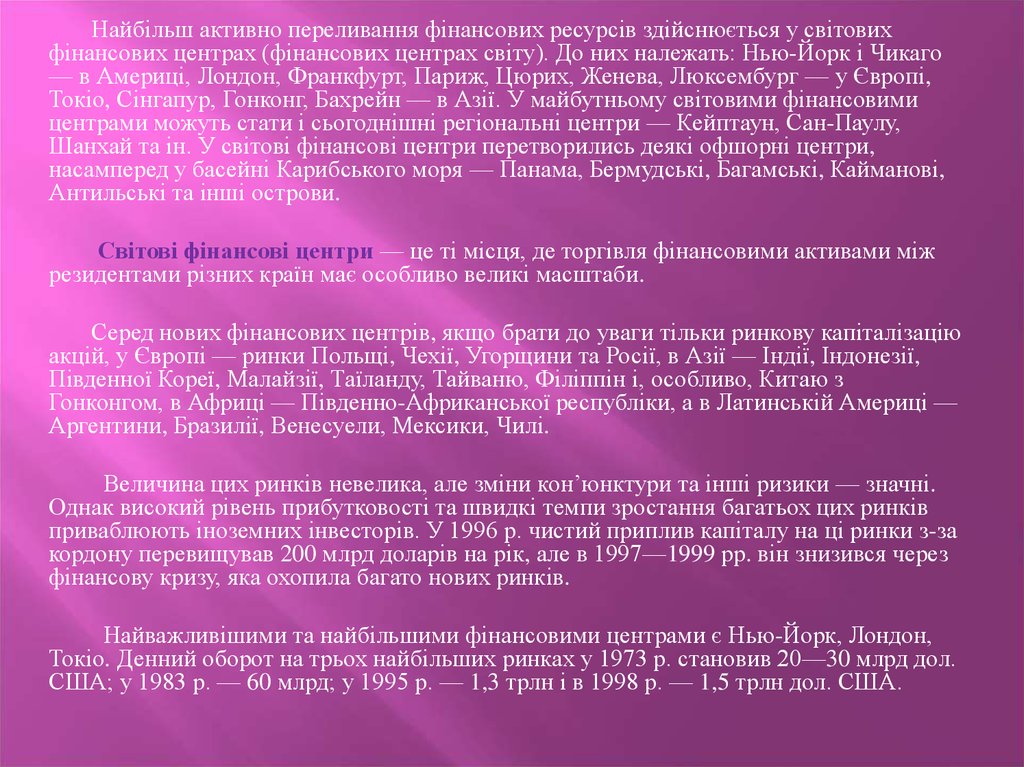

Найбільш активно переливання фінансових ресурсів здійснюється у світовихфінансових центрах (фінансових центрах світу). До них належать: Нью-Йорк і Чикаго

— в Америці, Лондон, Франкфурт, Париж, Цюрих, Женева, Люксембург — у Європі,

Токіо, Сінгапур, Гонконг, Бахрейн — в Азії. У майбутньому світовими фінансовими

центрами можуть стати і сьогоднішні регіональні центри — Кейптаун, Сан-Паулу,

Шанхай та ін. У світові фінансові центри перетворились деякі офшорні центри,

насамперед у басейні Карибського моря — Панама, Бермудські, Багамські, Кайманові,

Антильські та інші острови.

Світові фінансові центри — це ті місця, де торгівля фінансовими активами між

резидентами різних країн має особливо великі масштаби.

Серед нових фінансових центрів, якщо брати до уваги тільки ринкову капіталізацію

акцій, у Європі — ринки Польщі, Чехії, Угорщини та Росії, в Азії — Індії, Індонезії,

Південної Кореї, Малайзії, Таїланду, Тайваню, Філіппін і, особливо, Китаю з

Гонконгом, в Африці — Південно-Африканської республіки, а в Латинській Америці —

Аргентини, Бразилії, Венесуели, Мексики, Чилі.

Величина цих ринків невелика, але зміни кон’юнктури та інші ризики — значні.

Однак високий рівень прибутковості та швидкі темпи зростання багатьох цих ринків

приваблюють іноземних інвесторів. У 1996 р. чистий приплив капіталу на ці ринки з-за

кордону перевищував 200 млрд доларів на рік, але в 1997—1999 рр. він знизився через

фінансову кризу, яка охопила багато нових ринків.

Найважливішими та найбільшими фінансовими центрами є Нью-Йорк, Лондон,

Токіо. Денний оборот на трьох найбільших ринках у 1973 р. становив 20—30 млрд дол.

США; у 1983 р. — 60 млрд; у 1995 р. — 1,3 трлн і в 1998 р. — 1,5 трлн дол. США.

Экономика

Экономика Финансы

Финансы