Похожие презентации:

Nokia_Risk_Management_FULL

1.

Nokia: уход с рынка смартфоновкак результат управляемых и

неуправляемых рисков

Курсовой проект по дисциплине

«Риск‑менеджмент»

Тема кейса: неверная

маркетинговая стратегия и

системные риски (2007–2013)

2.

Цель и структура работыыполнить комплексный качественный и количественный анализ рисков на примере N

выбор кейса и контекст.

анализ риска (классификация → качественный анализ → количественные методы).

рекомендации по снижению рисков (кратко‑/средне‑/долгосрочные меры).

прогноз развития с учетом принятых мер (3 горизонта).

3.

Краткая характеристика NokiaФинская телекоммуникационная компания (основана в 1865 г.).

К 2007 г.: лидер рынка мобильных телефонов (массовый сегмент).

Ключевая модель успеха до 2007: сильное «железо», дистрибуция, брен

Поворот отрасли: смартфон как платформа и экосистема приложений/се

4.

Проблема кейса: смена структуры рынка007–2013: переход от «устройства» к «экосистеме» (iOS/Android).

ритический фактор успеха: платформа, приложения, сервисы и скорость обно

иск: сохранение аппаратно‑ориентированной стратегии при изменении крите

5.

Часть II. Анализ рискаЗадача: классифицировать риски,

провести качественную и

количественную оценку,

оценить степень опасности и

вероятность проявления.

6.

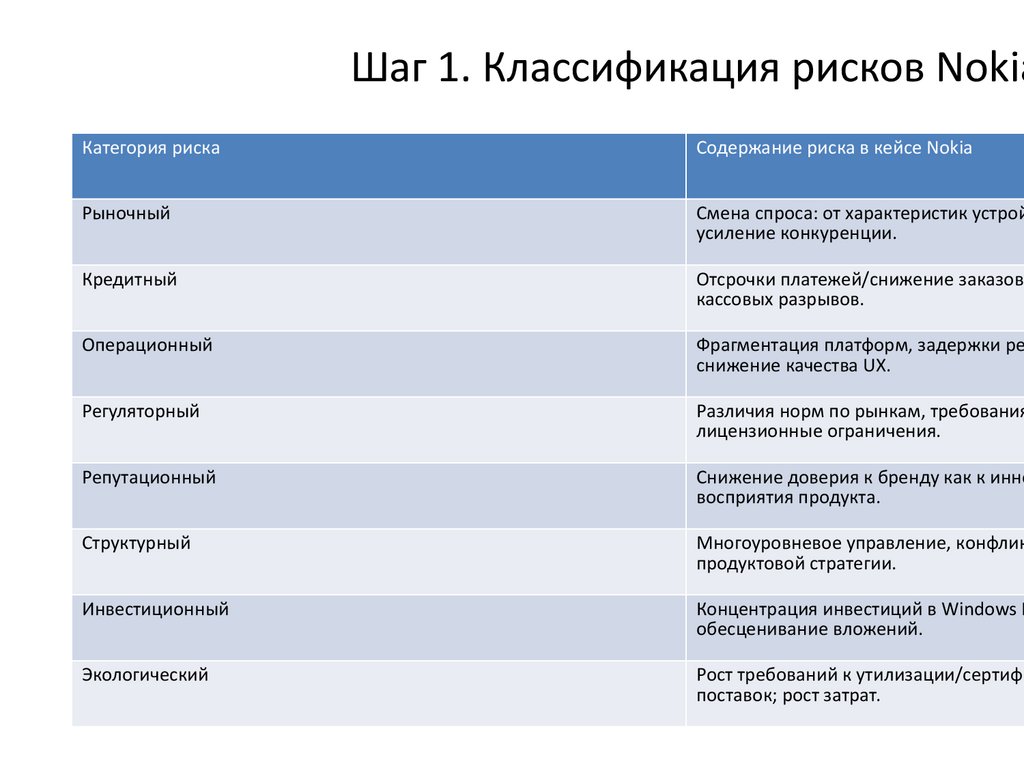

Шаг 1. Классификация рисков NokiaКатегория риска

Содержание риска в кейсе Nokia

Рыночный

Смена спроса: от характеристик устрой

усиление конкуренции.

Кредитный

Отсрочки платежей/снижение заказов

кассовых разрывов.

Операционный

Фрагментация платформ, задержки ре

снижение качества UX.

Регуляторный

Различия норм по рынкам, требования

лицензионные ограничения.

Репутационный

Снижение доверия к бренду как к инно

восприятия продукта.

Структурный

Многоуровневое управление, конфлик

продуктовой стратегии.

Инвестиционный

Концентрация инвестиций в Windows P

обесценивание вложений.

Экологический

Рост требований к утилизации/сертифи

поставок; рост затрат.

7.

Шаг 2. Качественное исследование:критерии и шкалы

Для каждого риска фиксируются:

• причина (внутренняя/внешняя);

• частота и распространенность;

• последствия (финансы/имидж/процессы/клиенты/партнеры);

• предсказуемость (возможность раннего выявления).

Оценивание: вероятность P (1–5) и влияние I (1–5), уровень риска

8.

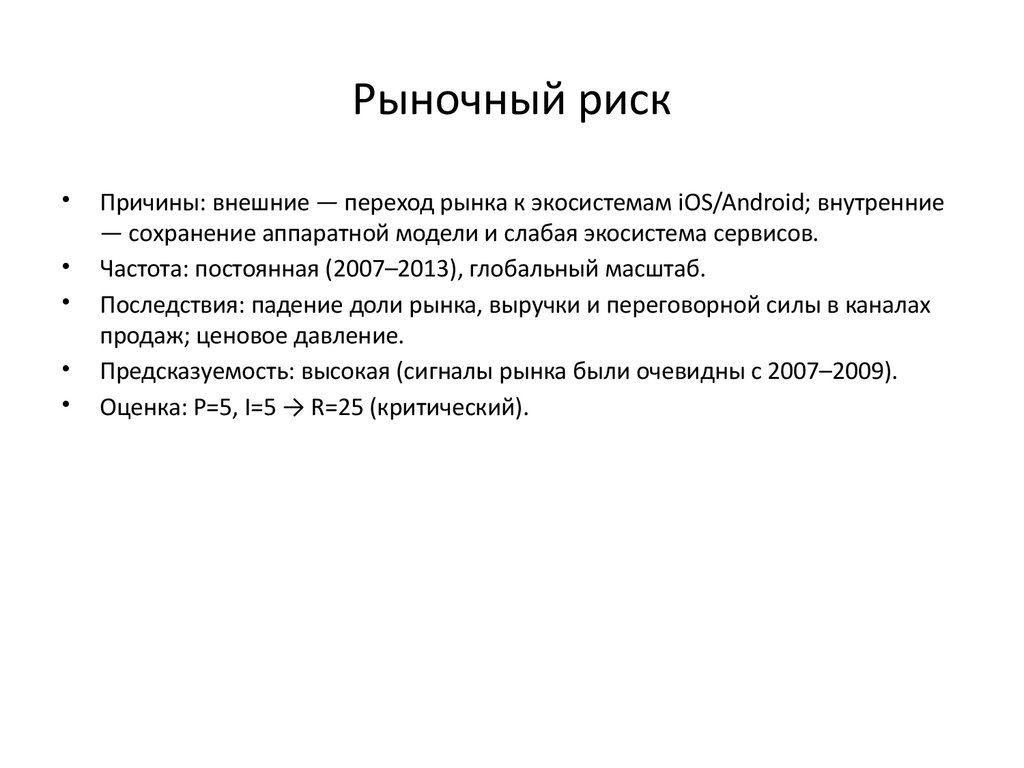

Рыночный рискПричины: внешние — переход рынка к экосистемам iOS/Android; внутренние

— сохранение аппаратной модели и слабая экосистема сервисов.

Частота: постоянная (2007–2013), глобальный масштаб.

Последствия: падение доли рынка, выручки и переговорной силы в каналах

продаж; ценовое давление.

Предсказуемость: высокая (сигналы рынка были очевидны с 2007–2009).

Оценка: P=5, I=5 → R=25 (критический).

9.

Кредитный рискПричины: внешние — консолидация продаж через операторов/ритейл;

внутренние — рост зависимости от крупных контрагентов при падении

спроса.

Частота: высокая, усиливается по мере снижения продаж.

Последствия: кассовые разрывы, рост просрочки дебиторской

задолженности, рост скидок и ухудшение условий контрактов.

Предсказуемость: средняя/высокая (по динамике заказов и платежной

дисциплины).

Оценка: P=4, I=3 → R=12 (высокий).

10.

Операционный рискПричины: внутр. — фрагментация платформ (Symbian/MeeGo/Windows

Phone), дублирование функций, медленные процессы; внешн. — ускорение

инноваций у конкурентов.

Частота: постоянная (системные задержки релизов и продуктовых решений).

Последствия: задержки вывода продуктов, рост издержек, снижение качества

UX и конкурентоспособности.

Предсказуемость: высокая (по срокам релизов и метрикам качества).

Оценка: P=5, I=4 → R=20 (критический).

11.

Регуляторный рискПричины: внешн. — различия регулирования рынков, требования к

данным/стандартам; внутр. — лицензионные и контрактные ограничения

партнерства.

Частота: периодическая/постоянная (по рынкам и запускам).

Последствия: рост комплаенс‑издержек, замедление вывода устройств,

снижение стратегической гибкости.

Предсказуемость: средняя (зависит от изменений норм и условий

контрактов).

Оценка: P=3, I=2 → R=6 (средний).

12.

Репутационный рискПричины: внешн. — сравнение с iPhone/Android‑лидерами; внутр. — слабая

экосистема приложений, неоднозначные продуктовые решения.

Частота: нарастающая (усиливается после неудачных релизов).

Последствия: снижение лояльности, падение продаж, рост затрат на

маркетинг и стимулирование каналов.

Предсказуемость: высокая (по отзывам, обзорам, динамике продаж).

Оценка: P=4, I=4 → R=16 (критический).

13.

Структурный рискПричины: внутр. — многоуровневая структура, конкуренция команд,

отсутствие единого владельца продукта/стратегии.

Частота: постоянная.

Последствия: замедление решений, несогласованность R&D/маркетинга,

стратегические ошибки и поздняя реакция на рынок.

Предсказуемость: высокая (проявляется в циклах принятия решений).

Оценка: P=5, I=4 → R=20 (критический).

14.

Инвестиционный рискПричины: внутр. — ставка на Windows Phone вместо Android, концентрация

капитала; внешн. — эффект сети приложений и доминирование iOS/Android.

Частота: эпизодический (решение 2011) с долгим эффектом.

Последствия: обесценивание вложений, падение продаж и стоимости

мобильного бизнеса.

Предсказуемость: средняя (неопределенность принятия платформы рынком).

Оценка: P=4, I=5 → R=20 (критический).

15.

Экологический рискПричины: внешн. — рост требований к утилизации/сертификации; внутр. —

необходимость комплаенса цепочек поставок и материалов.

Частота: постоянная, но редко приводит к шоковым событиям.

Последствия: рост издержек, риск репутационных потерь при несоблюдении

норм.

Предсказуемость: высокая (требования заранее известны).

Оценка: P=3, I=2 → R=6 (средний).

16.

Итог Шага 2: рейтинг рисков по P×IРиск

P

I

R=P×I

Уровень

Рыночный

5

5

25

критический

Операционны

й

5

4

20

критический

Структурный

5

4

20

критический

Инвестицион

ный

4

5

20

критический

Репутационн

ый

4

4

16

критический

Кредитный

4

3

12

высокий

Регуляторный

3

2

6

средний

Экологически

й

3

2

6

средний

17.

Шаг 3. Количественный анализ рисковМетоды: сценарии, дерево

решений, Монте‑Карло,

стресс‑тестирование.

Целевая метрика: потери выручки

мобильного бизнеса (оценочная

18.

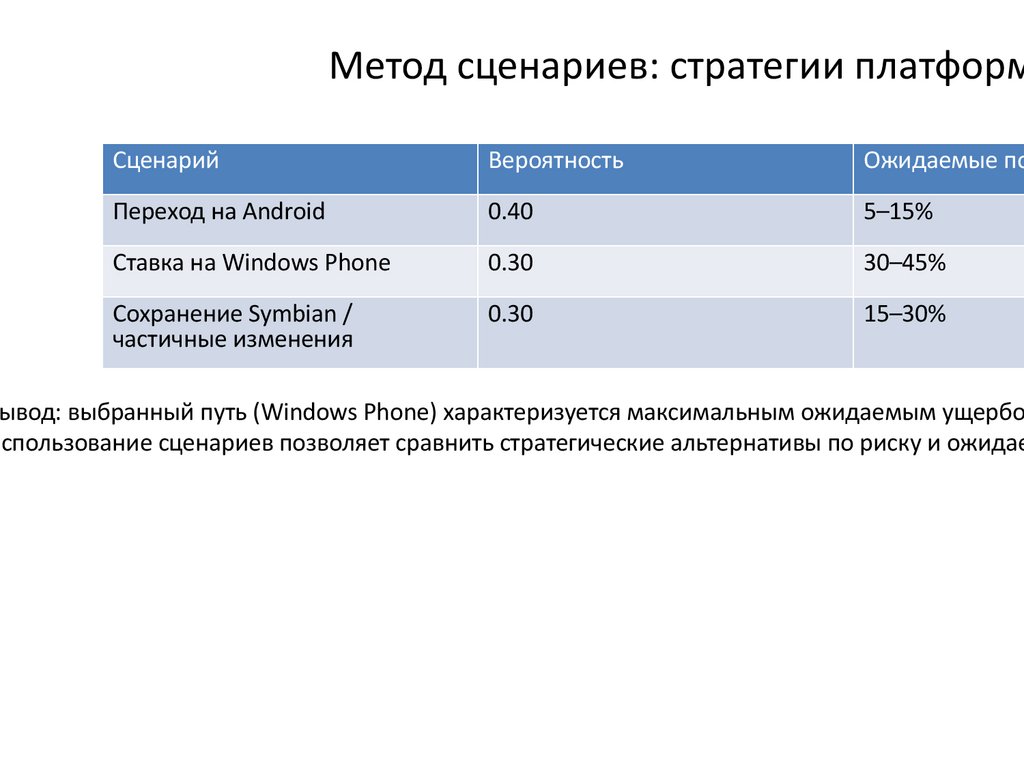

Метод сценариев: стратегии платформСценарий

Вероятность

Ожидаемые по

Переход на Android

0.40

5–15%

Ставка на Windows Phone

0.30

30–45%

Сохранение Symbian /

частичные изменения

0.30

15–30%

ывод: выбранный путь (Windows Phone) характеризуется максимальным ожидаемым ущербо

Использование сценариев позволяет сравнить стратегические альтернативы по риску и ожидае

19.

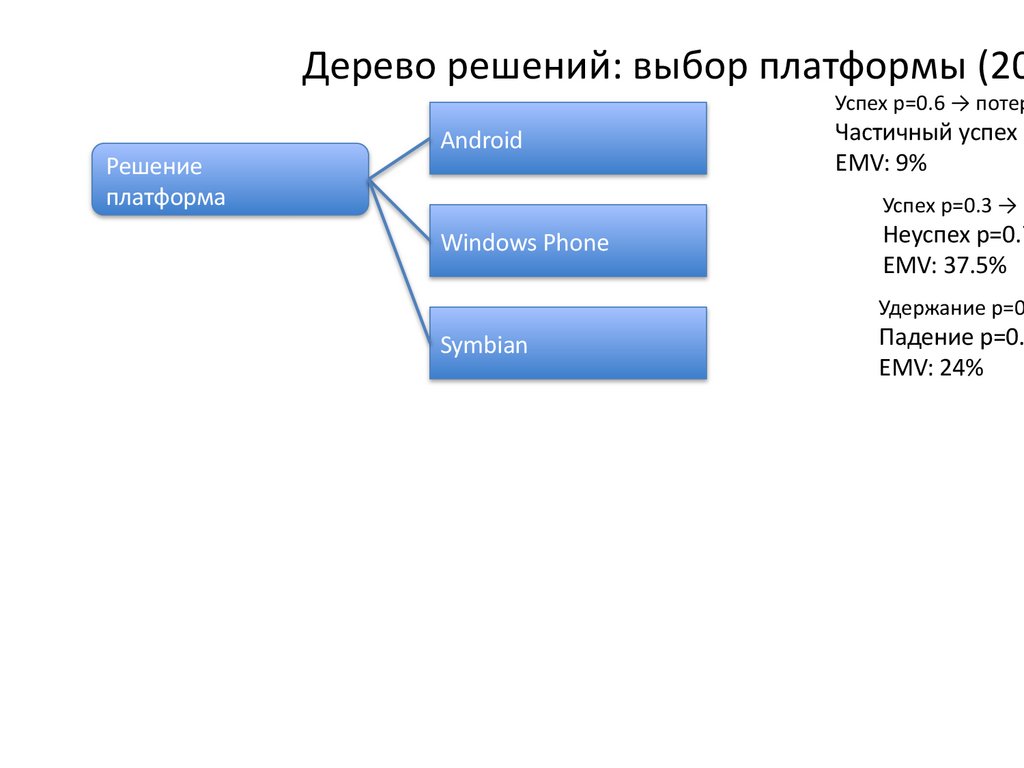

Дерево решений: выбор платформы (20Успех p=0.6 → потер

Решение

платформа

Android

Частичный успех p

EMV: 9%

Успех p=0.3 → п

Windows Phone

Неуспех p=0.7

EMV: 37.5%

Удержание p=0

Symbian

Падение p=0.

EMV: 24%

20.

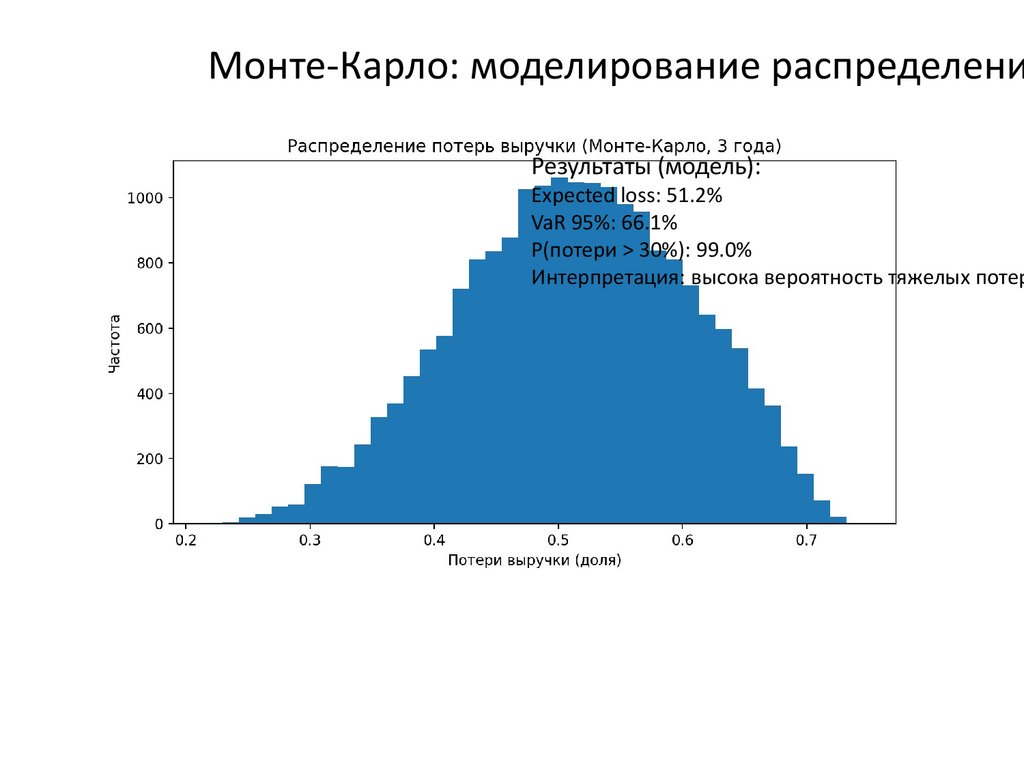

Монте‑Карло: моделирование распределениРезультаты (модель):

Expected loss: 51.2%

VaR 95%: 66.1%

P(потери > 30%): 99.0%

Интерпретация: высока вероятность тяжелых потер

21.

Stress testing: катастрофический сценарийпадение продаж смартфонов на 25% в год в течение 3 лет + рост скидок каналам на 1

ние операционного денежного потока; снижение возможностей финансировать R&D

ствии мер компания теряет операционную устойчивость и вынуждена выйти из сегме

22.

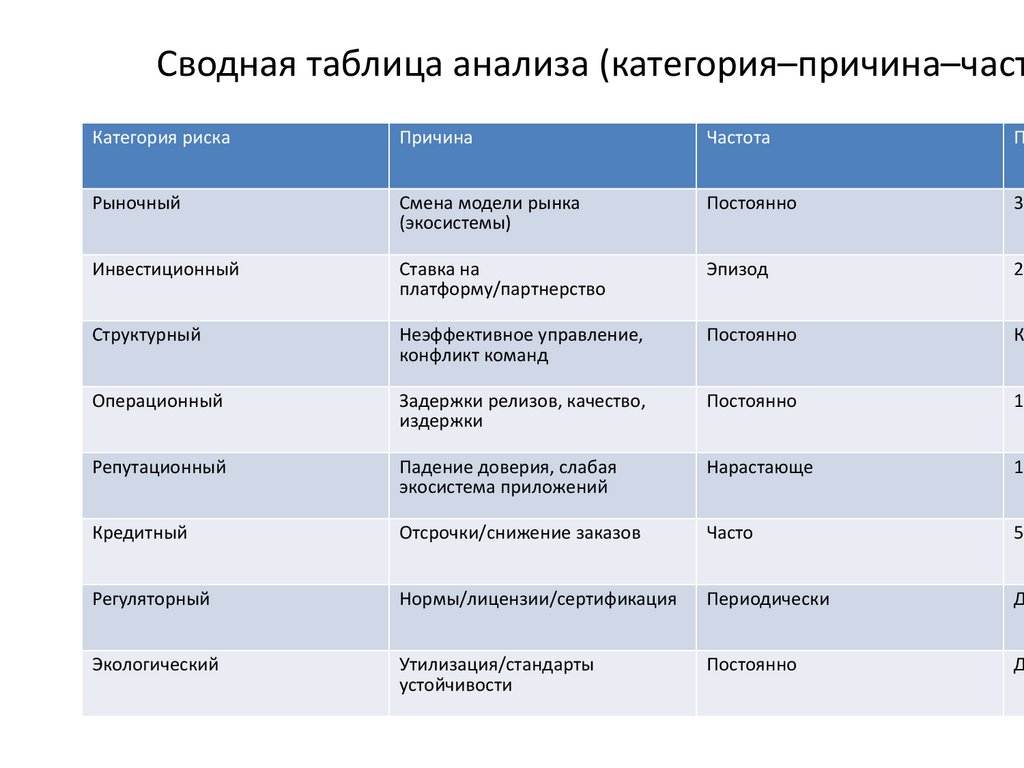

Сводная таблица анализа (категория–причина–частКатегория риска

Причина

Частота

П

Рыночный

Смена модели рынка

(экосистемы)

Постоянно

30

Инвестиционный

Ставка на

платформу/партнерство

Эпизод

25

Структурный

Неэффективное управление,

конфликт команд

Постоянно

К

Операционный

Задержки релизов, качество,

издержки

Постоянно

15

Репутационный

Падение доверия, слабая

экосистема приложений

Нарастающе

10

Кредитный

Отсрочки/снижение заказов

Часто

5–

Регуляторный

Нормы/лицензии/сертификация

Периодически

Д

Экологический

Утилизация/стандарты

устойчивости

Постоянно

Д

23.

Часть III. Рекомендации по снижениюрисков

Задача: предложить меры,

снижающие вероятность и/или

ущерб по ключевым рискам,

и сформировать план действий по

горизонтам.

24.

Приоритеты управления рискамиКритические риски (по R): рыночный, операционный, структурный, инвестицио

Цель мер:

• снизить скорость потерь доли рынка;

• увеличить скорость вывода продукта и качество UX;

• снять «узкие места» управления;

• уменьшить зависимость от одного партнера/платформы;

• восстановить доверие потребителей и каналов продаж.

25.

Краткосрочные меры (оперативные)Ежедневный контроль продаж, запасов и денежных потоков; сокращение к

Остановка/сокращение нерентабельных продуктовых линеек и проектов.

Приоритизация релизов: выпуск конкурентоспособных моделей в ближайш

Усиление прозрачности отчетности для инвесторов и ключевых партнеров.

26.

Среднесрочные меры (1–3 года)Переход к единой платформенной стратегии (ориентация на экосистему, сокращение фра

Реструктуризация R&D и продуктового управления: единый владелец продукта, сокращен

Усиление работы с разработчиками (SDK, программы поддержки, стимулы) для наращива

Пересмотр условий с операторами и ритейлом: баланс скидок, совместный маркетинг, пр

27.

Долгосрочные меры (3+ года)Диверсификация: развитие направлений сервисов, IoT, телеком‑инфраструкт

Автоматизация ключевых бизнес‑процессов и внедрение современных управ

Регулярные стресс‑тесты и сценарное планирование как элемент системы уп

Привлечение сторонних консультантов/партнеров для комплексной антикри

28.

Соответствие мер ключевым рискамРиск

Ключевые меры

Рыночный

Переход к экосистемной модели, фок

маркетинг по сегментам.

Операционный

Единая платформа, ускорение релизо

фрагментации.

Структурный

Реформа управления продуктом, сокр

ответственность за конечный результа

Инвестиционный

Диверсификация технологических ста

одного партнера.

Репутационный

Улучшение UX и приложений, стабиль

качеством и коммуникациями.

Кредитный

Жестче управление дебиторкой, конт

прогнозирование спроса.

Регуляторный/экологический

Комплаенс‑процессы, мониторинг изм

цепочками поставок.

29.

Часть IV. Прогнозирование будущегоразвития

Задача: рассчитать будущее

состояние компании с учетом мер

снижения рисков

и сформировать поэтапный план

устойчивого развития (3

30.

Исходные предпосылки прогнозаель, основанная на снижении критических рисков (Части II–III).

ржа, денежный поток, доля рынка (как индикатор конкурентоспособности).

е структурного/операционного риска → рост скорости релизов и качества → восстан

31.

Горизонт 1: до конца текущего периодаРешение срочных задач: устранение кассовых разрывов, выполнение обязательств

Стабилизация прибыли на локальных рынках за счет оптимизации продуктовой ли

План‑минимум: уменьшить темп падения выручки и восстановить управляемость.

32.

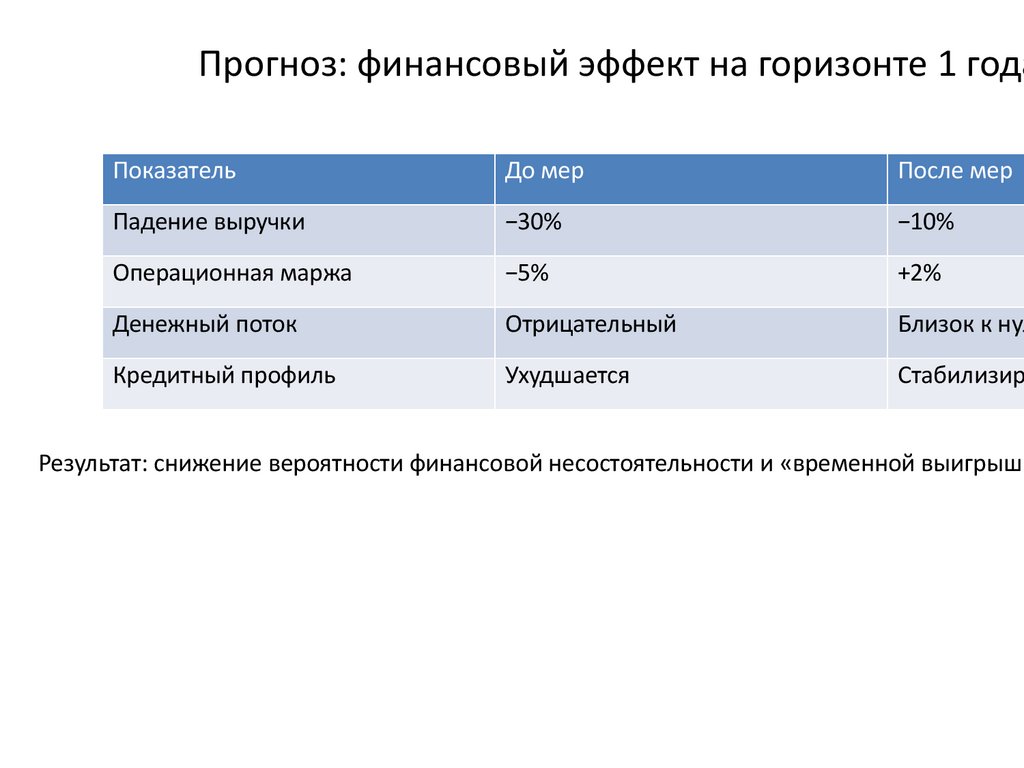

Прогноз: финансовый эффект на горизонте 1 годаПоказатель

До мер

После мер

Падение выручки

−30%

−10%

Операционная маржа

−5%

+2%

Денежный поток

Отрицательный

Близок к нул

Кредитный профиль

Ухудшается

Стабилизир

Результат: снижение вероятности финансовой несостоятельности и «временной выигрыш»

33.

Горизонт 2: 1–3 годаАктивное инвестирование в новую продукцию и технологии (единая платформа, U

Завершение ранее запущенных проектов и концентрация на перспективных напра

Рост производительности и рентабельности активов за счет упрощения структуры

34.

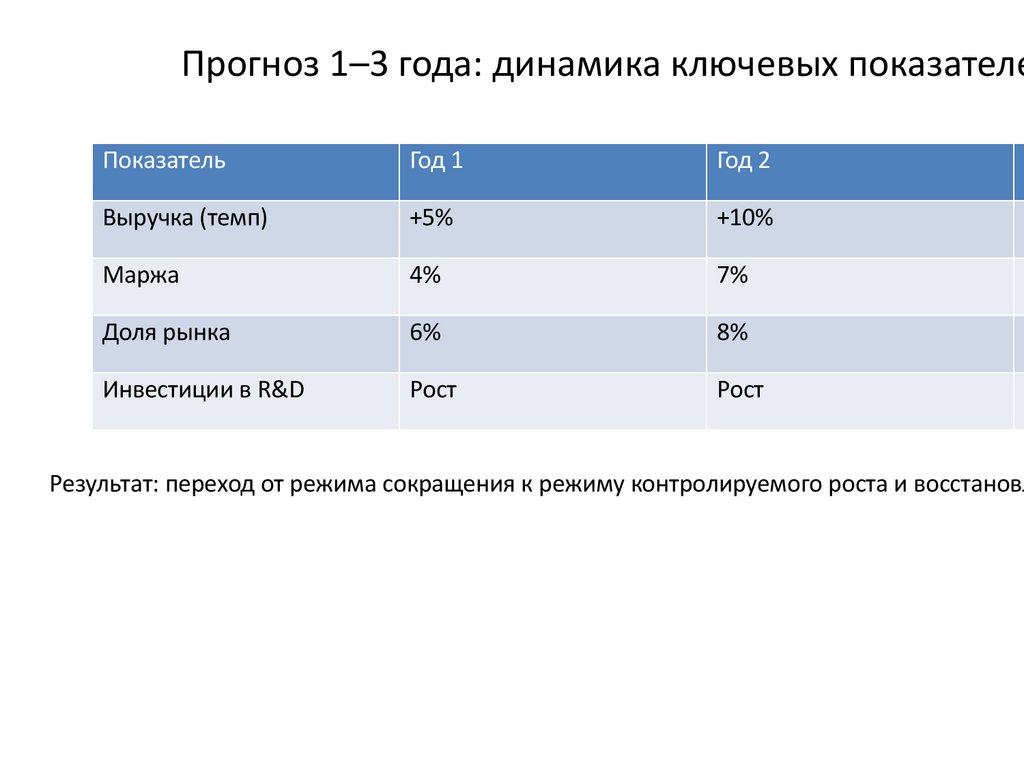

Прогноз 1–3 года: динамика ключевых показателеПоказатель

Год 1

Год 2

Г

Выручка (темп)

+5%

+10%

+

Маржа

4%

7%

1

Доля рынка

6%

8%

1

Инвестиции в R&D

Рост

Рост

С

Результат: переход от режима сокращения к режиму контролируемого роста и восстановл

35.

Горизонт 3: 3+ годаЭкспансия на зарубежные рынки и освоение новых географических регионов.

Поддержание лидерства в выбранных сегментах через качество продуктов и сервисо

Постоянный приток инвестиций и улучшение капитализации благодаря устойчивой м

36.

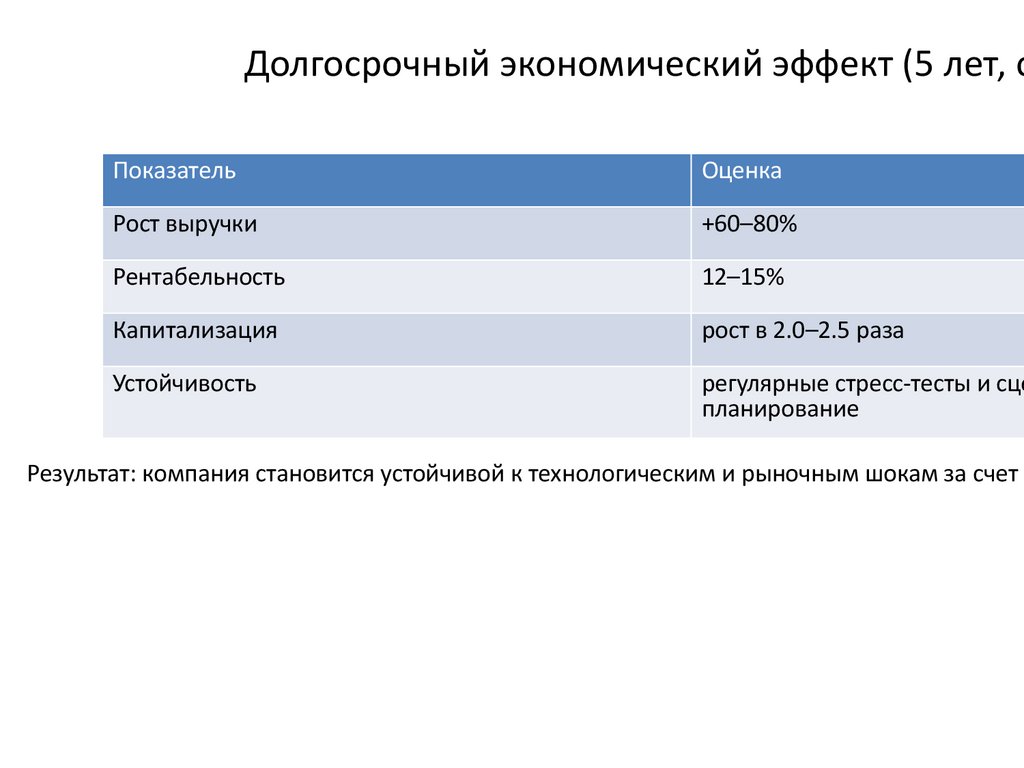

Долгосрочный экономический эффект (5 лет, оПоказатель

Оценка

Рост выручки

+60–80%

Рентабельность

12–15%

Капитализация

рост в 2.0–2.5 раза

Устойчивость

регулярные стресс‑тесты и сце

планирование

Результат: компания становится устойчивой к технологическим и рыночным шокам за счет с

37.

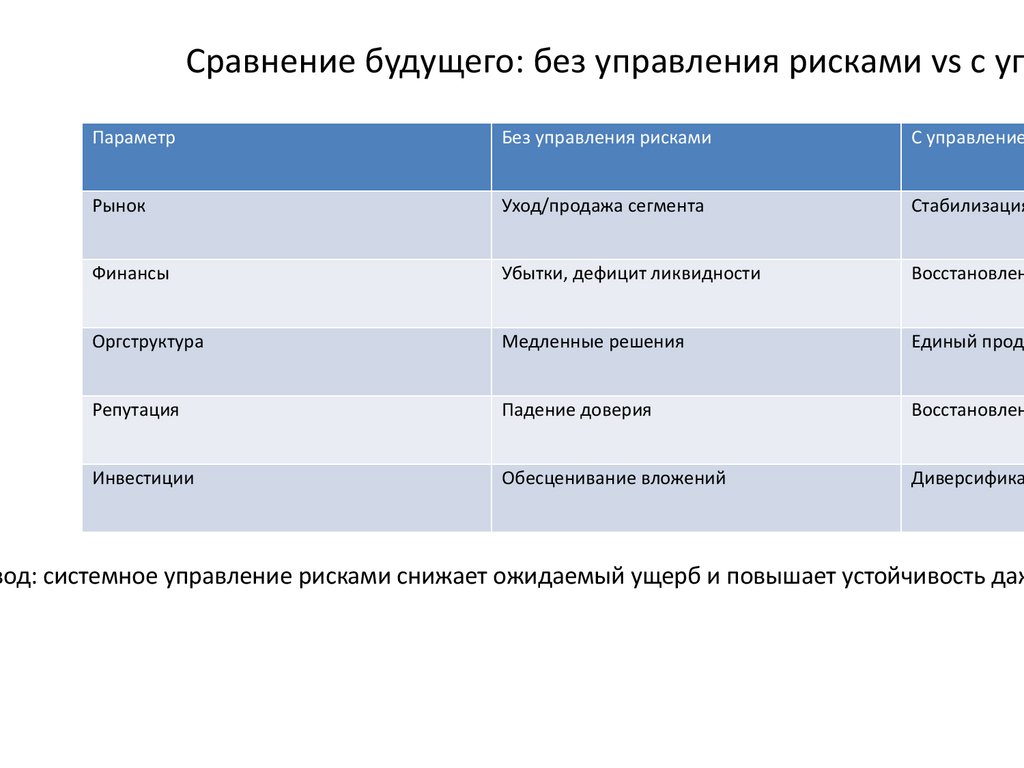

Сравнение будущего: без управления рисками vs с упПараметр

Без управления рисками

С управление

Рынок

Уход/продажа сегмента

Стабилизация

Финансы

Убытки, дефицит ликвидности

Восстановлен

Оргструктура

Медленные решения

Единый проду

Репутация

Падение доверия

Восстановлен

Инвестиции

Обесценивание вложений

Диверсифика

вод: системное управление рисками снижает ожидаемый ущерб и повышает устойчивость даж

38.

Итоговые выводырирует системную реализацию критических рисков: рыночного, инвестиционного, ст

из показал высокую предсказуемость ключевых угроз, но низкую скорость реакции к

етоды (сценарии, дерево решений, Монте‑Карло, стресс‑тест) подтверждают высокий

ь III) снижает вероятность и масштаб ущерба и формирует траекторию устойчивого р