Похожие презентации:

Страховые взносы в налоговой: теория и практика

1. «Страховые взносы» в налоговой: теория и практика Главный бухгалтер ООО “Фирма “Елена” Никитина Светлана Ивановна

вналоговой: теория и

практика

«Страховые взносы»

Главный бухгалтер ООО “Фирма “Елена”

Никитина Светлана Ивановна

2.

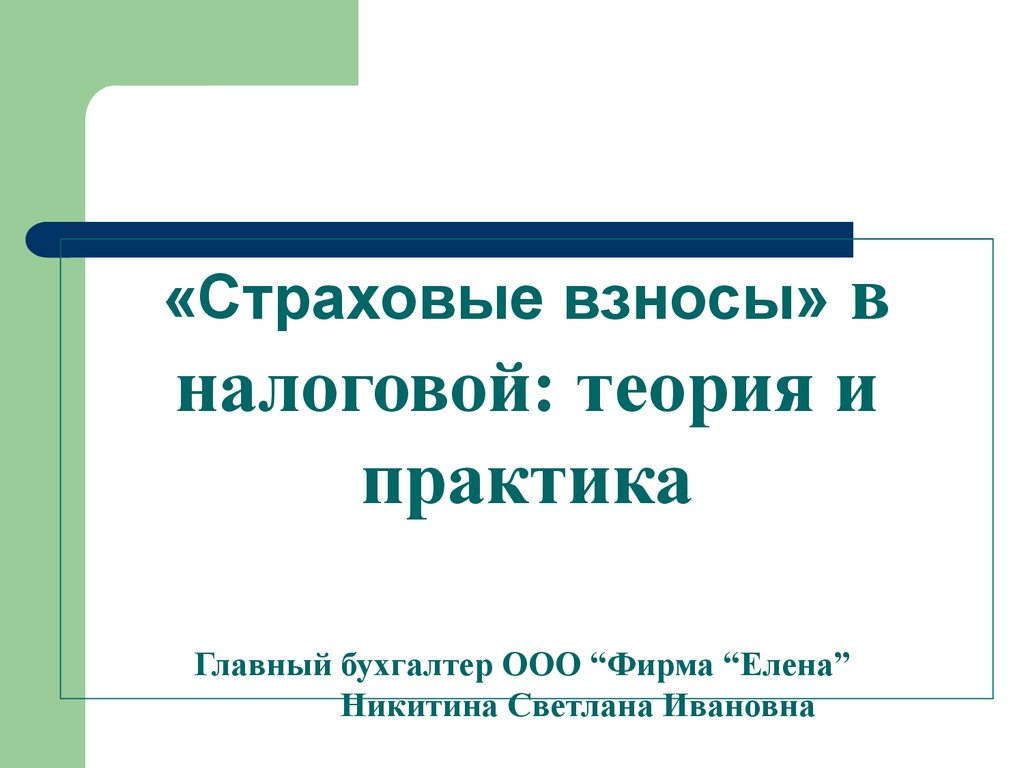

Основные положения:Страховые взносы и принципы обложения

страховыми взносами устанавливает НК РФ.

Глава 34 НК РФ

Федеральный закон от 03.07.2016 №243-ФЗ

Федеральный закон от 03.07.2016 №250-ФЗ

Страховые взносы - представляют собой

отношения,

являющиеся

предметом

правового регулирования НК РФ.

Плакат 1

3.

ИП уменьшают ЕНВД на фиксированныестраховые взносы

ИП использующие наемный труд

2016 г.

- за работников

(Сумма вычета не

превышает

50% от начисленной

суммы ЕНВД)

с 2017 г.

- за работников

- за себя

(Сумма вычета не

превышает

50% от начисленной

суммы ЕНВД)

Плакат 2

4.

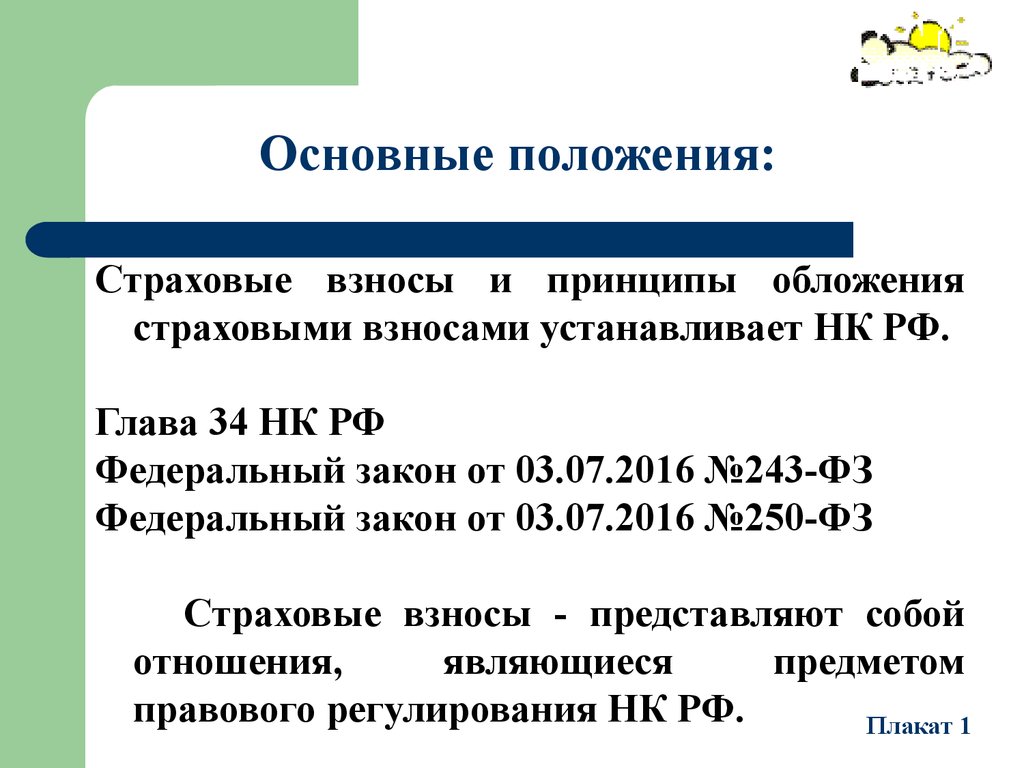

Как считать страховые взносы ИП на УСНс объектом "доходы минус расходы"?

Индивидуальные предприниматели

ОСНО

( без работников)

ОСНО

УСН

(Выручка-Расходы300 000)*1%

(Выручка-300 000)*1%

(Выручка-300 000)*1%

Плакат 3

5.

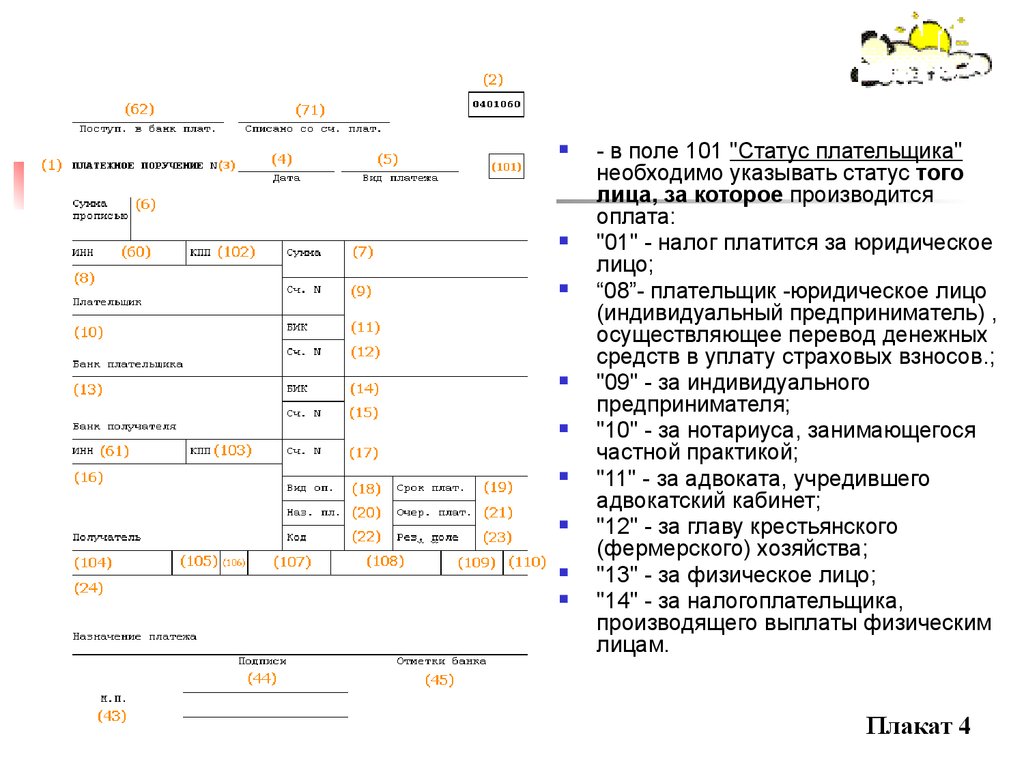

- в поле 101 "Статус плательщика"необходимо указывать статус того

лица, за которое производится

оплата:

"01" - налог платится за юридическое

лицо;

“08”- плательщик -юридическое лицо

(индивидуальный предприниматель) ,

осуществляющее перевод денежных

средств в уплату страховых взносов.;

"09" - за индивидуального

предпринимателя;

"10" - за нотариуса, занимающегося

частной практикой;

"11" - за адвоката, учредившего

адвокатский кабинет;

"12" - за главу крестьянского

(фермерского) хозяйства;

"13" - за физическое лицо;

"14" - за налогоплательщика,

производящего выплаты физическим

лицам.

Плакат 4

6.

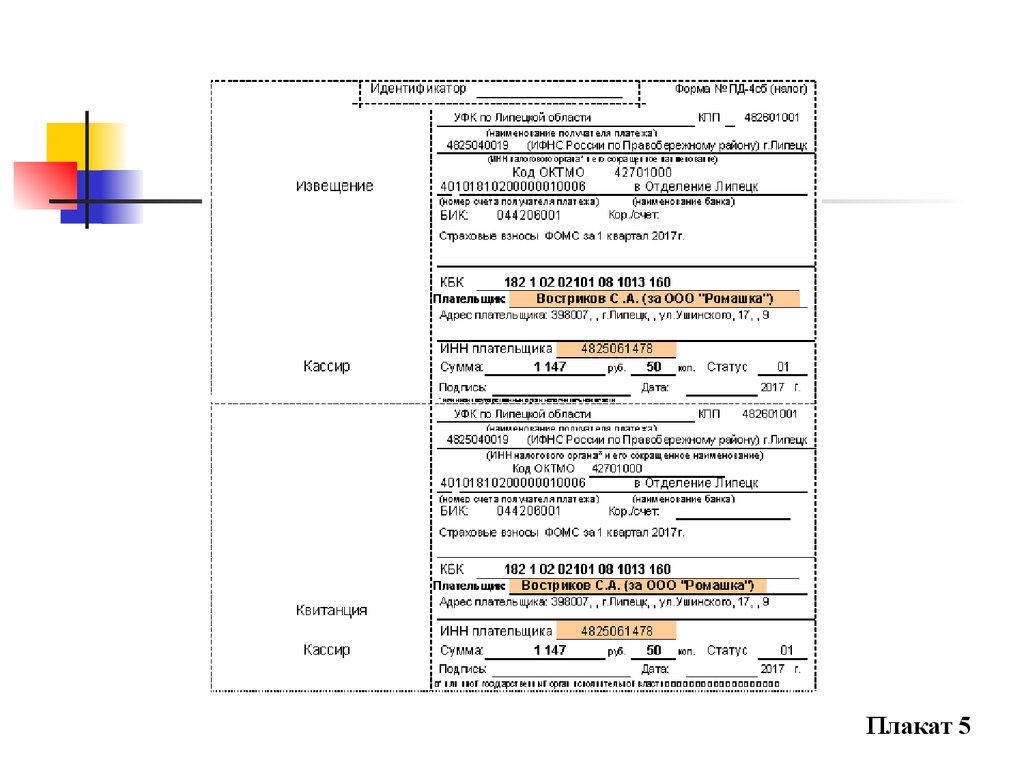

Плакат 57.

Регистрация ИП ставшего работодателемрегистрация в ФСС ОБЯЗАТЕЛЬНО

В течении 30 дней с момента заключения первого трудового

договора с работником.

Комплект документов для прохождения процедуры регистрации :

заявление - подается через портал гос. услуг ;

копия документа, удостоверяющего личность;

СНИЛС, ИНН, ОГРНИП

• копии трудовых книжек нанятых работников или

трудовых договоров, заключенных с работниками.

ВСЕ КОПИИ ЗАВЕРЯЮТСЯ

Плакат 6

8.

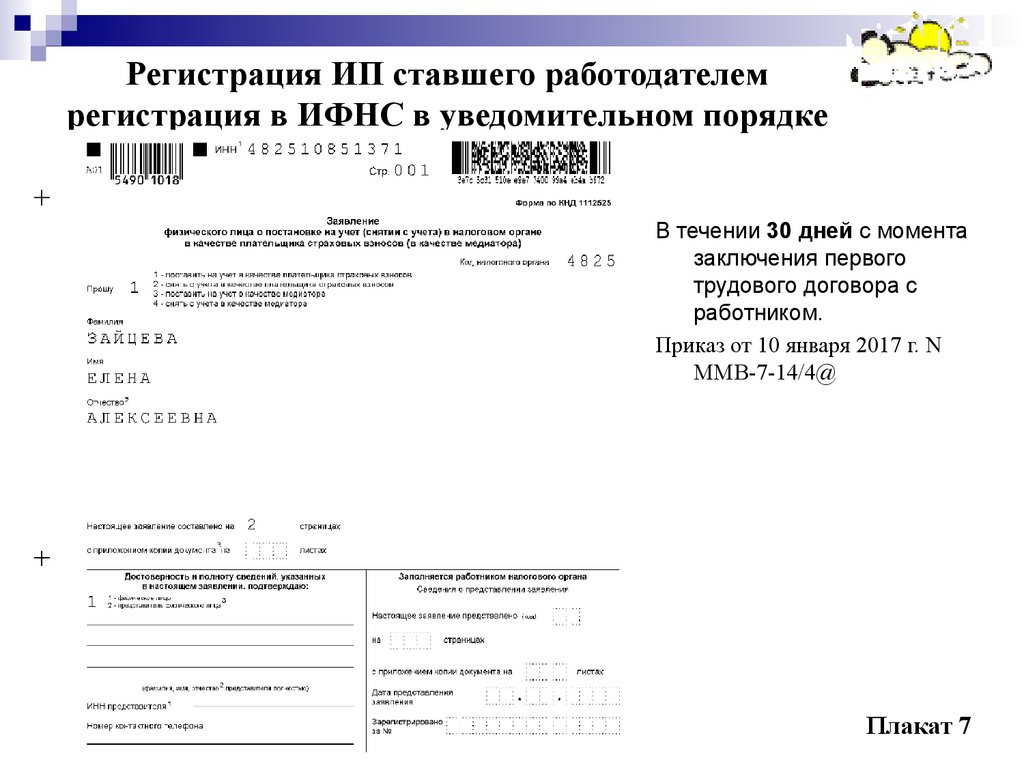

Регистрация ИП ставшего работодателемрегистрация в ИФНС в уведомительном порядке

В течении 30 дней с момента

заключения первого

трудового договора с

работником.

Приказ от 10 января 2017 г. N

MMB-7-14/4@

Плакат 7

9.

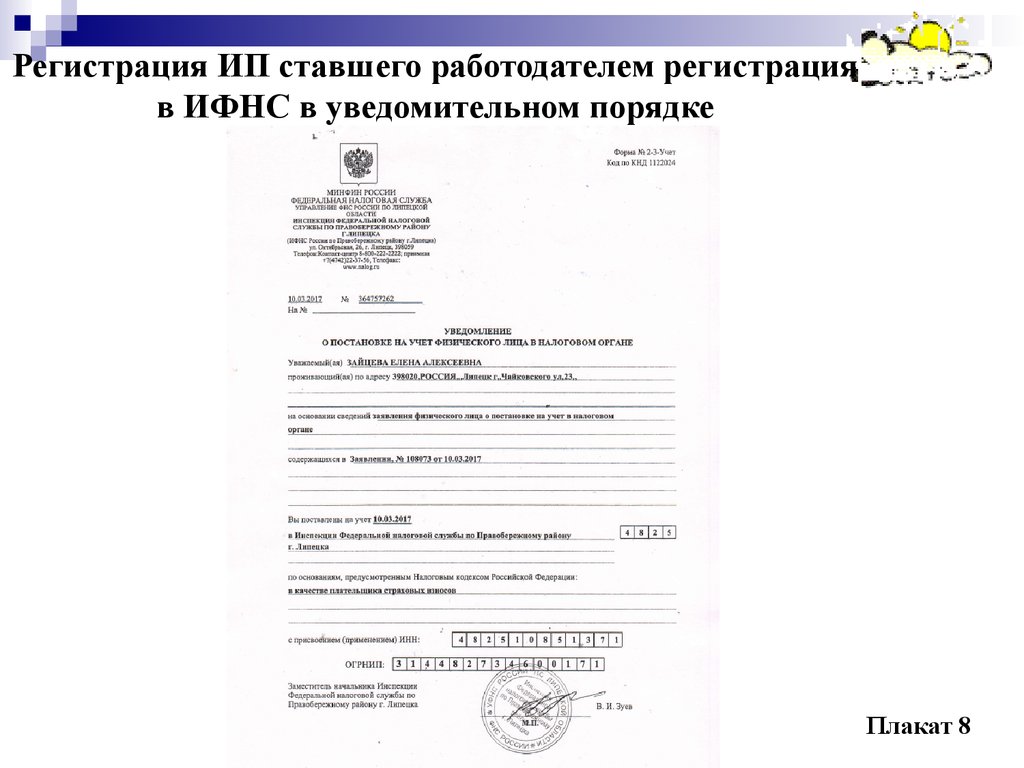

Регистрация ИП ставшего работодателем регистрацияв ИФНС в уведомительном порядке

Плакат 8

10. Штраф за непредставление расчета по взносам: на какой КБК платить Письмо ФНС от 05.05.2017 № ПА-4-11/8641

Если вовремя не сдать в ИФНСединый расчет по страховым взносам

плательщику грозит штраф, размер которого

определяется исходя из суммы взносов,

отраженных в расчете. То есть сумму штрафа

нужно будет заплатить тремя частями и

перечислить на три разных КБК.

Плакат 9

11. Несвоевременная сдача расчета по взносам

Штраф за несвоевременноепредставление расчета составляет 5% от

суммы страховых взносов, подлежащих

уплате на основании расчета, за каждый

полный/неполный месяц просрочки, но не

более 30% от этой суммы и не менее 1000

рублей (п.1 ст. 119 НК).

Плакат 10

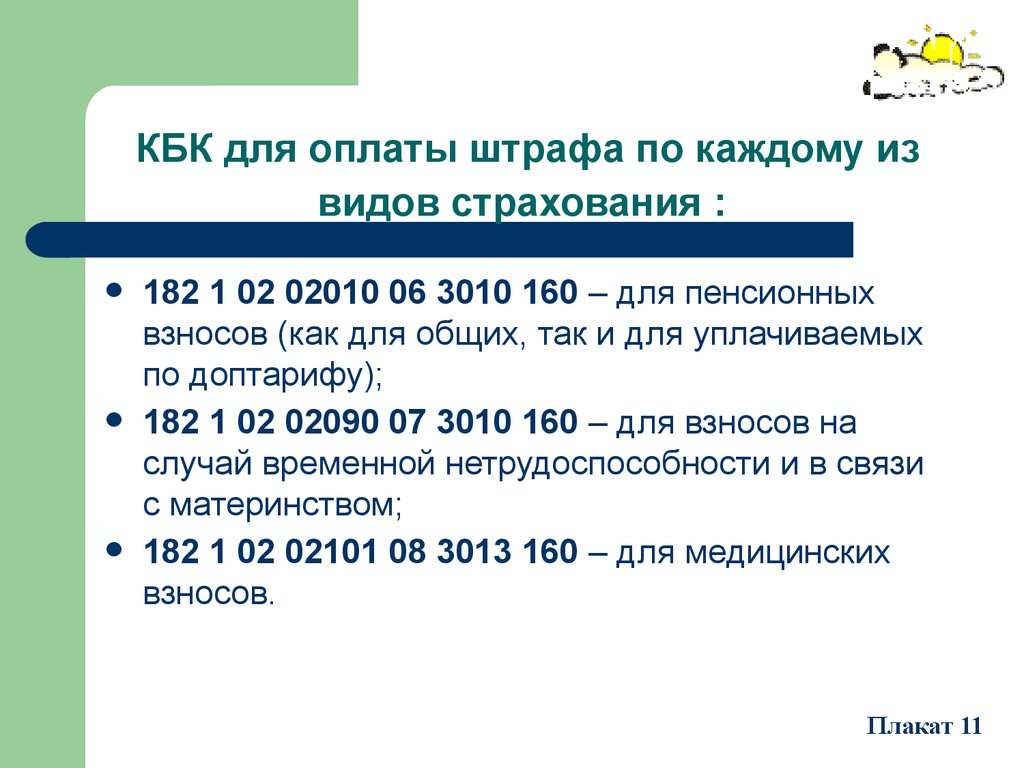

12. КБК для оплаты штрафа по каждому из видов страхования :

182 1 02 02010 06 3010 160 – для пенсионныхвзносов (как для общих, так и для уплачиваемых

по доптарифу);

182 1 02 02090 07 3010 160 – для взносов на

случай временной нетрудоспособности и в связи

с материнством;

182 1 02 02101 08 3013 160 – для медицинских

взносов.

Плакат 11

13. Как вернуть переплату по страховым взносам, образовавшуюся за периоды до 2017 года?

Письмо МинФин от 01.03.2017 № 03-02-07/2/11564:Переплату по страховым взносам (пеням и штрафам) за 2016г нельзя

зачесть в счет погашения недоимки по страховым взносам (пеням

и штрафам), возникшую у организации в отношении взносов,

исчисленных в 2017 году в соответствии с Налоговым кодексом.

Указанную переплату организация может вернуть, но только если

нет недоимки по взносам, пеням и штрафам за периоды до 2017

года. Если такая недоимка есть, то переплата возвращается

строго после погашения организацией этой недоимки путем

внесения денежных средств либо после ее взыскания налоговым

органом в принудительном порядке.

Минфин указал, что недоимку по страховым взносам (пеням и

штрафам) за периоды до 2017 года нельзя погасить за счет

переплаты, которая образовалась у организации в 2017 году по

страховым взносам, уплачиваемым в соответствии с Налоговым

кодексом

14. Должна ли организация сдавать "нулевой" расчет по страховым взносам, если она приостановила деятельность?

Должна ли организация сдавать "нулевой"расчет по страховым взносам, если она

приостановила деятельность?

письмо Минфина России от 24.03.2017 № 03-15-07/17273.

По мнению финансового ведомства, отсутствие финансовохозяйственной деятельности у работодателя не является основанием

для непредставления данного расчета.

Плакат 14

15.

Добровольный взнос в ФССИП без работников, желающие получать

пособия

по

временной

нетрудоспособности и материнству, могут

добровольно оформить отношения с ФСС.

Добровольный взнос по страхованию на

случай временной нетрудоспособности и в

связи с материнством в ФСС составляет

2610,00 руб.

• Срок уплаты не позднее 25 декабря 2017

года.

Плакат 15

16. Электронные больничные листы

С 1 июля электронные больничные будут действовать наравнес привычными бумажными бюллетенями.

Выдавать их смогут все клиники, у которых есть электронная

подпись.

Чтобы работать с электронными листками, организации

потребуется личный кабинет на cabinets.fss.ru.

Здесь бухгалтер увидит больничный сотрудника и

заполнит свою часть листка.

Пока кабинет работает в тестовом режиме. Но в ФСС

сообщили, что кабинет отладят к июню.

Компания вправе не открывать личный кабинет и не

подключаться к электронному обмену больничными.

Работники такой организации смогут получить только

бумажные листки.

Плакат 16

17.

Спасибо за внимание!18.

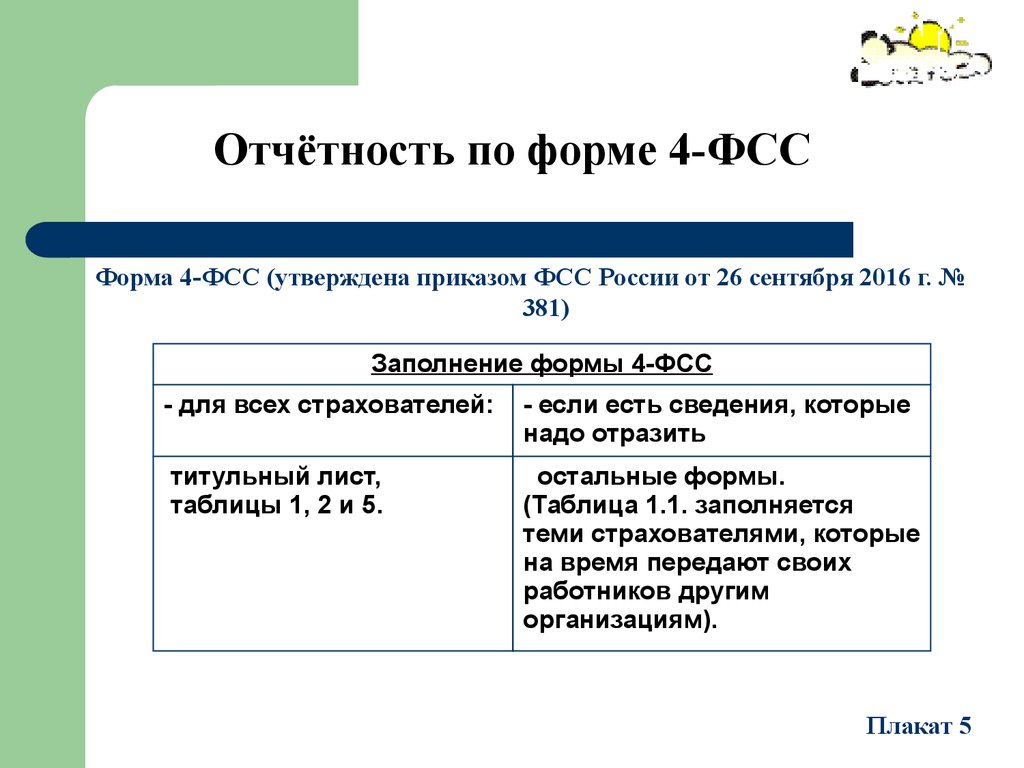

Отчётность по форме 4-ФССФорма 4-ФСС (утверждена приказом ФСС России от 26 сентября 2016 г. №

381)

Заполнение формы 4-ФСС

- для всех страхователей:

- если есть сведения, которые

надо отразить

титульный лист,

таблицы 1, 2 и 5.

остальные формы.

(Таблица 1.1. заполняется

теми страхователями, которые

на время передают своих

работников другим

организациям).

Плакат 5

19. ФСС - налоговый агент в регионах с "пилотным" проектом

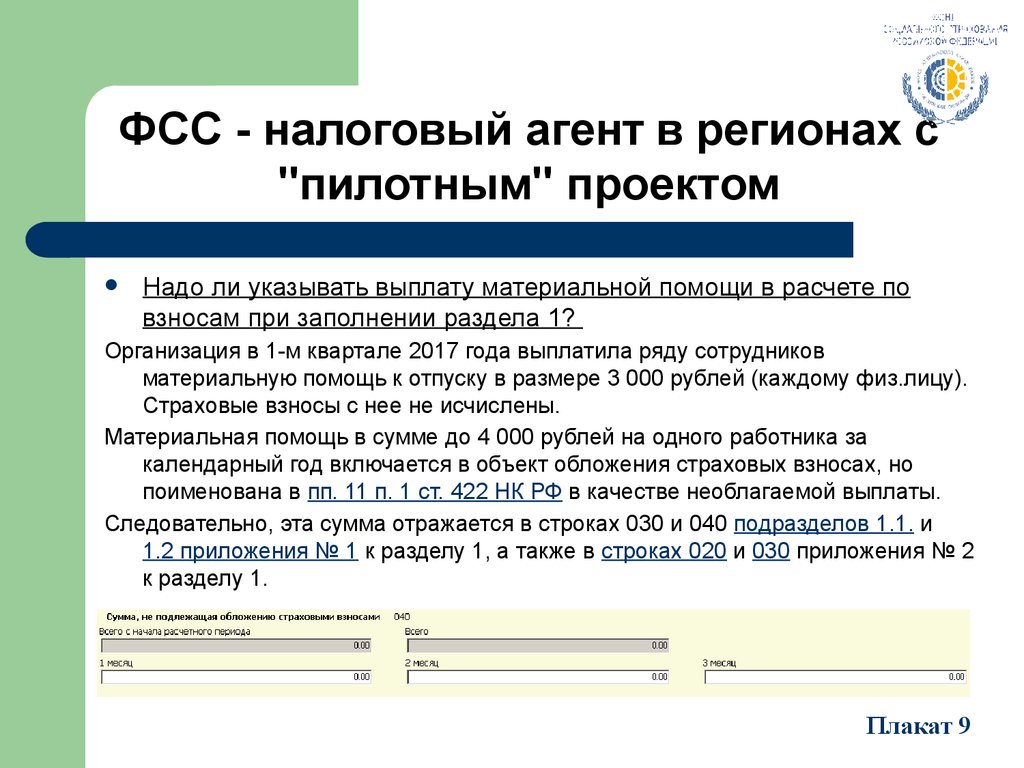

ФСС - налоговый агент в регионах с"пилотным" проектом

Надо ли указывать выплату материальной помощи в расчете по

взносам при заполнении раздела 1?

Организация в 1-м квартале 2017 года выплатила ряду сотрудников

материальную помощь к отпуску в размере 3 000 рублей (каждому физ.лицу).

Страховые взносы с нее не исчислены.

Материальная помощь в сумме до 4 000 рублей на одного работника за

календарный год включается в объект обложения страховых взносах, но

поименована в пп. 11 п. 1 ст. 422 НК РФ в качестве необлагаемой выплаты.

Следовательно, эта сумма отражается в строках 030 и 040 подразделов 1.1. и

1.2 приложения № 1 к разделу 1, а также в строках 020 и 030 приложения № 2

к разделу 1.

Плакат 9

20.

В каких разделах нового расчета по страховымвзносам отражать выплаченные дивиденды

учредителям?

Порядок заполнения расчета по страховым взносам установлен приказом ФНС России от

10.10.2016 № ММВ-7-11/551@ (далее – Порядок).

В разделе 1 расчета указываются:

Общее количество застрахованных лиц – по строкам 010 подразделов 1.1 и 1.2

приложения № 1 к разделу 1 и по строке 010 приложения № 2 к разделу 1 (п. 7.2, 8.2, 11.3

Порядка).

Выплаты в пользу застрахованных лиц в рамках трудовых отношений и по гражданскоправовым договорам – т.е. выплаты, поименованные в п. 1 и 2 ст. 420 НК РФ – по строкам

030 подразделов 1.1 и 1.2 приложения № 1 к разделу 1 и по строке 020 приложения № 2 к

разделу 1 (п. 7.5, 8.4, 11.4 Порядка).

На получателей дивидендов, не являющихся работниками организации, раздел 3 расчета не

заполняется, а на получателей дивидендов, которые являются работниками организации,

раздел 3 расчета заполняется.

Плакат 13

Финансы

Финансы