Похожие презентации:

Процедура вынесения решения по результатам рассмотрения материалов налоговой проверки

1.

Процедура вынесения решения по результатам рассмотренияматериалов налоговой проверки.

2016

1

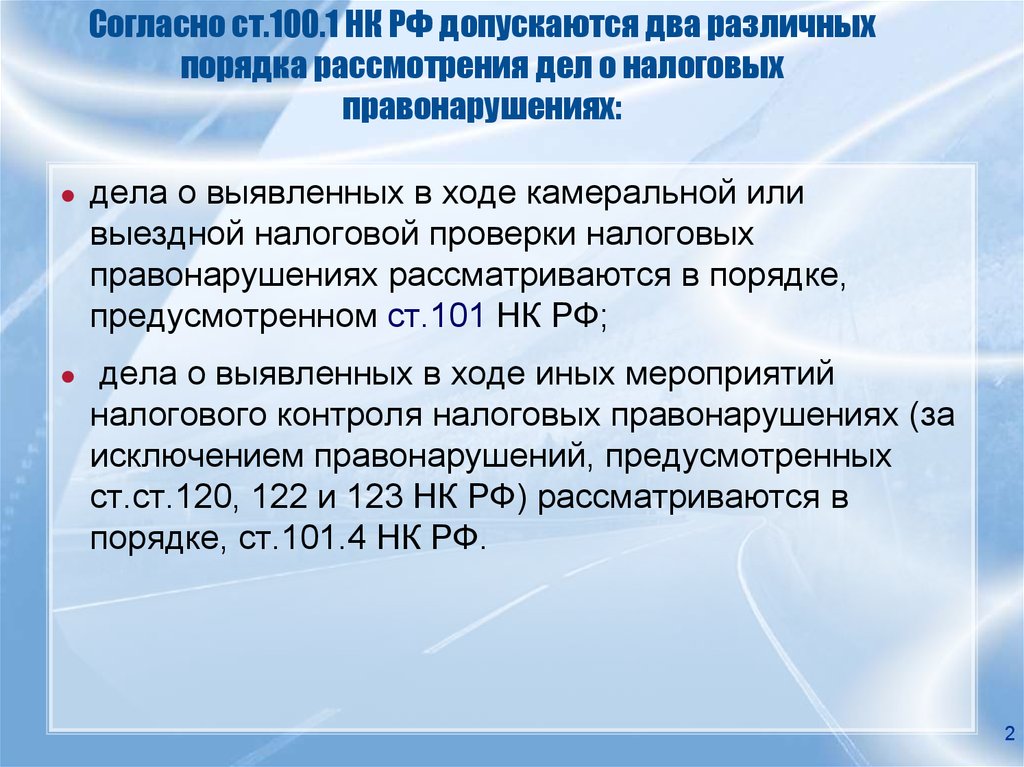

2. Согласно ст.100.1 НК РФ допускаются два различных порядка рассмотрения дел о налоговых правонарушениях:

дела о выявленных в ходе камеральной или

выездной налоговой проверки налоговых

правонарушениях рассматриваются в порядке,

предусмотренном ст.101 НК РФ;

дела о выявленных в ходе иных мероприятий

налогового контроля налоговых правонарушениях (за

исключением правонарушений, предусмотренных

ст.ст.120, 122 и 123 НК РФ) рассматриваются в

порядке, ст.101.4 НК РФ.

2

3. Рассмотрение материалов проверки и решение по результатам рассмотрения должно быть принято

в течение 10 рабочих дней со дняистечения месячного срока,

который

отведен на подачу возражений.

3

4. Срок рассмотрения материалов налоговой проверки и вынесение решения по результатам рассмотрения

может быть продлен,но не более чем на один месяц.

Продление оформляется

Решением руководителя

налогового органа,

проводившего проверку, или его

заместителя.

4

5. Основание для принятия решения о продлении срока рассмотрения материалов налоговой проверки:

неявка лица, присутствие которого

необходимо для принятия решения (пп.

5 п. 3 ст. 101 НК РФ);

5

6. Налоговый орган обязан:

уведомить проверяемуюорганизацию о дате, времени и

месте рассмотрения материалов

налоговой проверки.

6

7. (рекомендации ФНС письмо от 25.07.2013г. N АС-4-2/13622):

(рекомендации ФНС письмо от 25.07.2013г. N АС-42/13622):Налогоплательщику

актом

налоговой

(направляется)

за

одновременно

проверки

подписью

с

вручается

руководителя

(заместителя руководителя) налогового органа,

извещение о времени и месте рассмотрения

материалов проверки.

7

8. Порядок вручения (направления) налогоплательщику извещения о времени и месте рассмотрения материалов налоговой проверки :

● Личнопо почте заказным письмом (в случае

отсутствия возможности вручить лично)

по адресу места его нахождения,

содержащемуся в Едином

государственном реестре.

Датой его получения считается шестой

день со дня отправки заказного письма.

8

9. В случае надлежащего извещения материалы налоговой проверки могут рассматриваться :

●вотсутствие налогоплательщика

при условии, что его присутствие не

обязательно.

9

10. В случае ненадлежащего извещения :

руководитель (заместитель руководителя)

налогового органа должен принять решение об

отложении рассмотрения материалов

налоговой проверки, которое вручается

(направляется) налогоплательщику.

Вместе с таким решением вручается

(направляется) извещение о назначении новой

даты рассмотрения.

10

11. На втором этапе рассмотрения, в ходе исследования материалов налоговой проверки, руководитель (заместитель руководителя)

налогового органа устанавливает:Обстоятельства, исключающие вину лица в

совершении налогового правонарушения,

либо обстоятельства, смягчающие

или отягчающие ответственность за

совершение налогового правонарушения.

11

12. При рассмотрении материалов налоговой проверки ведется :

протокол.

Форма протокола приведена в приложении

№28 к Приказу ФНС от 8 мая 2015 г. N ММВ-72/189@.

12

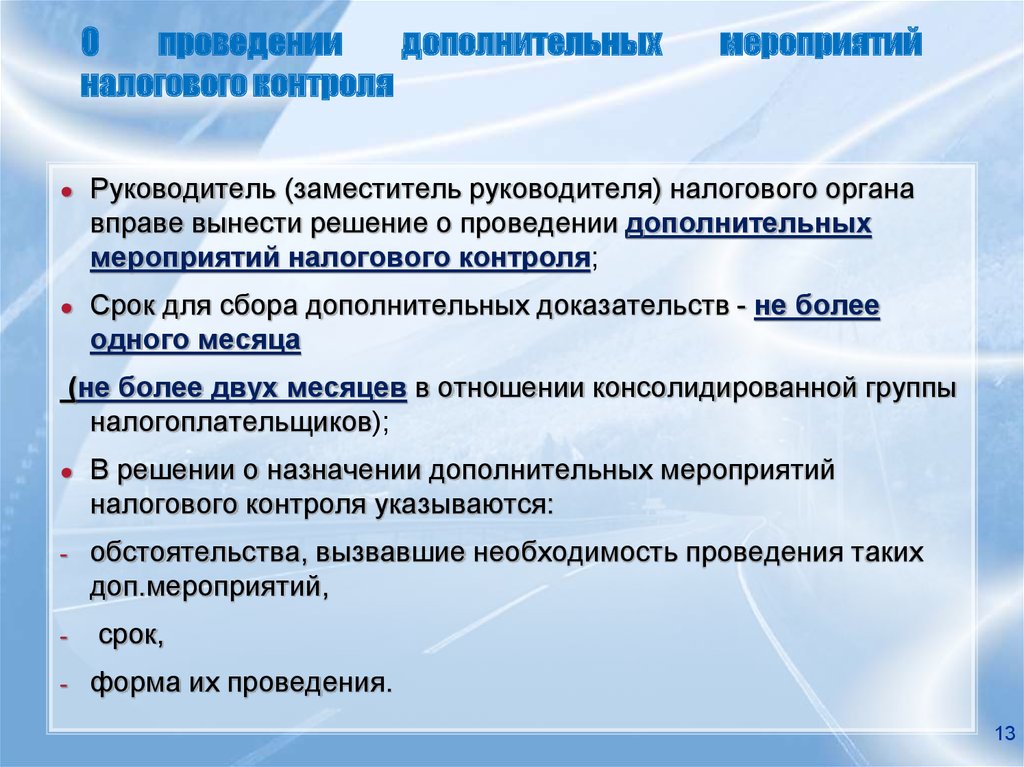

13. О проведении дополнительных мероприятий налогового контроля

Опроведении

дополнительных

налогового контроля

мероприятий

Руководитель (заместитель руководителя) налогового органа

вправе вынести решение о проведении дополнительных

мероприятий налогового контроля;

Срок для сбора дополнительных доказательств - не более

одного месяца

(не более двух месяцев в отношении консолидированной группы

налогоплательщиков);

В решении о назначении дополнительных мероприятий

налогового контроля указываются:

-

обстоятельства, вызвавшие необходимость проведения таких

доп.мероприятий,

-

-

срок,

форма их проведения.

13

14. В качестве дополнительных мероприятий налогового контроля могут проводиться:

● истребованиедокументов в

соответствии со ст. ст. 93 и 93.1 НК РФ,

допрос свидетеля,

● проведение

экспертизы

(п. 6 ст. 101 НК РФ).

14

15. Обязанность налогового органа

Ознакомить налогоплательщика сдокументами (информацией), полученными в

ходе проведения дополнительных мероприятий

налогового контроля установлена ФНС и ВАС

РФ. (письмо ФНС от 7 августа 2013 г. N СА-49/14460@, Постановление N 57 ВАС РФ от

31.07.2013г.)

15

16. Право налогоплательщика:

на ознакомление с материалами дополнительных

мероприятий налогового контроля;

На подготовку возражений.

обязанность налогового органа

на реализацию права проверяемого лица.

16

17. При ознакомлении налогоплательщика с результатами дополнительных мероприятий налогового контроля составляется:

протокол ознакомления.

Рекомендуемая форма протокола приведена в

приложении N 2 к письму ФНС от 7 августа

2013 г. N СА-4-9/14460@.

17

18. Обязанность налогового органа

Обязанность налогового органа,

установленная ст.101 НК РФ, ознакомить

налогоплательщика с материалами налоговой

проверки и материалами дополнительных

мероприятий налогового контроля на территории

налогового органа не позднее двух дней со дня

подачи налогоплательщиком соответствующего

заявления.

18

19. Постановление ВАС РФ N 57, Письмо ФНС РФ № СА-4-9/14460@, письмо ФНС России от 22.08.2014г. № СА-4-7/16692@.

право налогоплательщикапредставить соответствующие

возражения (пояснения) на

результаты

проведенных

дополнительных мероприятий

налогового контроля.

19

20. П.6.1 ст.101 НК РФ (введен законом 130-фз от 01.05.2016г.)

Лицо,в

отношении

которого

проводилась

налоговая

проверка

(его

представитель), в течение 10 дней со дня

истечения

срока

проведения

дополнительных мероприятий налогового

контроля, указанного в соответствующем

решении

налогового

органа,

вправе

представить в налоговый орган письменные

возражения по результатам дополнительных

мероприятий налогового контроля в целом или

в части.

20

21. письменные возражения должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего

налоговую проверку.По результатам их рассмотрения руководителем

(заместителем руководителя) налогового органа в

течение 10 дней со дня истечения срока,

предусмотренного для представления возражений на

результаты доп. МНК, принимается одно из решений:

●о

привлечении к ответственности за совершение

налогового правонарушения;

либо об отказе в привлечении к ответственности

за совершение налогового правонарушения.

21

22. Срок вручения решения налогоплательщику

в течение пяти рабочих днейпосле дня вынесения решения.

22

23. Способы вручения Решения налогоплательщику

Лично (представителю);

передано иным способом,

свидетельствующим о дате получения

решения;

по почте заказным письмом - Датой его

вручения в этом случае считается шестой день со

дня отправки заказного письма.

23

24. Срок вступления решения в силу

Вступает решение в силу поистечении

месяца

со

дня

его

вручения.

24

25. основание для отмены вышестоящим налоговым органом или судом итогового решения налогового органа :

Нарушение существенныхусловий процедуры рассмотрения

материалов налоговой проверки

25

26. К существенным условиям относятся:

обеспечение возможности лица, в отношении

которого проводилась проверка, участвовать в

процессе

рассмотрения

материалов

налоговой

проверки лично и (или) через своего представителя

обеспечение

возможности

налогоплательщика

представить объяснения.

26

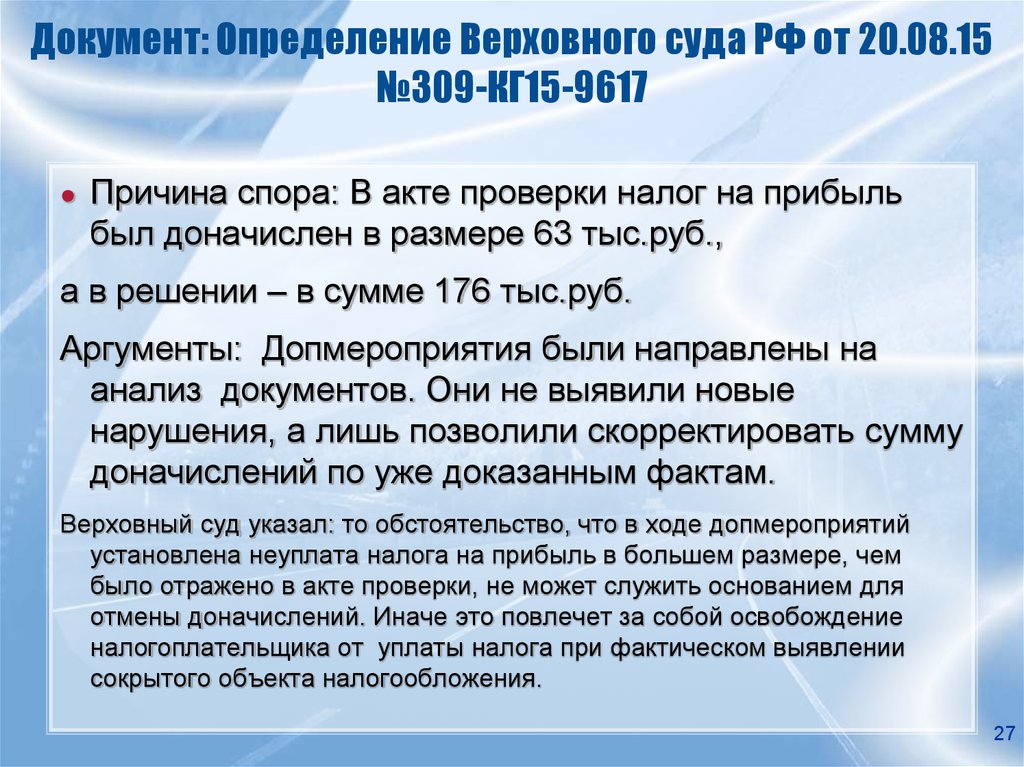

27. Документ: Определение Верховного суда РФ от 20.08.15 №309-КГ15-9617

Причина спора: В акте проверки налог на прибыль

был доначислен в размере 63 тыс.руб.,

а в решении – в сумме 176 тыс.руб.

Аргументы: Допмероприятия были направлены на

анализ документов. Они не выявили новые

нарушения, а лишь позволили скорректировать сумму

доначислений по уже доказанным фактам.

Верховный суд указал: то обстоятельство, что в ходе допмероприятий

установлена неуплата налога на прибыль в большем размере, чем

было отражено в акте проверки, не может служить основанием для

отмены доначислений. Иначе это повлечет за собой освобождение

налогоплательщика от уплаты налога при фактическом выявлении

сокрытого объекта налогообложения.

27

28. Законодательные, рекомендательные, разъяснительные документы

Налоговый Кодекс Российской Федерации;

Закон от 01.05.2016г. №130-фз.

Постановление N 57 ВАС РФ от 31.07.2013г.

Письмо ФНС от 7 августа 2013 г. N СА-4-9/14460@,

Письмо ФНС от 25.07.2013г. N АС-4-2/13622;

Письмо ФНС РФ от 13.09.2012 № АС-4-2/15309@);

Письмо МФ РФ от 26.10.2011 № 03-02-08/112;

Письмо МФ РФ от 18.02.2011 № 03-02-07/1-58;

Письмо МФ РФ от 26.09. 2011 г. N 03-02-07/1-342;

Письмо ФНС РФ от 22.08.2014г. № СА-4-7/16692@.

28

29.

Благодарю за внимание!29

Финансы

Финансы