Похожие презентации:

Макроэкономическая нестабильность и циклические колебания

1. Тема 3. Макроэкономическая нестабильность и циклические колебания

1. Циклический характер экономики.Деловой цикл: фазы и признаки

2. Разновидности экономических циклов

3. Стабилизационная политика

государства: сущность, типы, значение

2. Цикличность экономического развития-

неравномерное, волнообразноеразвитие национальной экономики,

чередование периодов подъема и

спада.

Экономический цикл –

периодические колебания уровня

деловой активности, отражающиеся

в динамике фактического ВВП

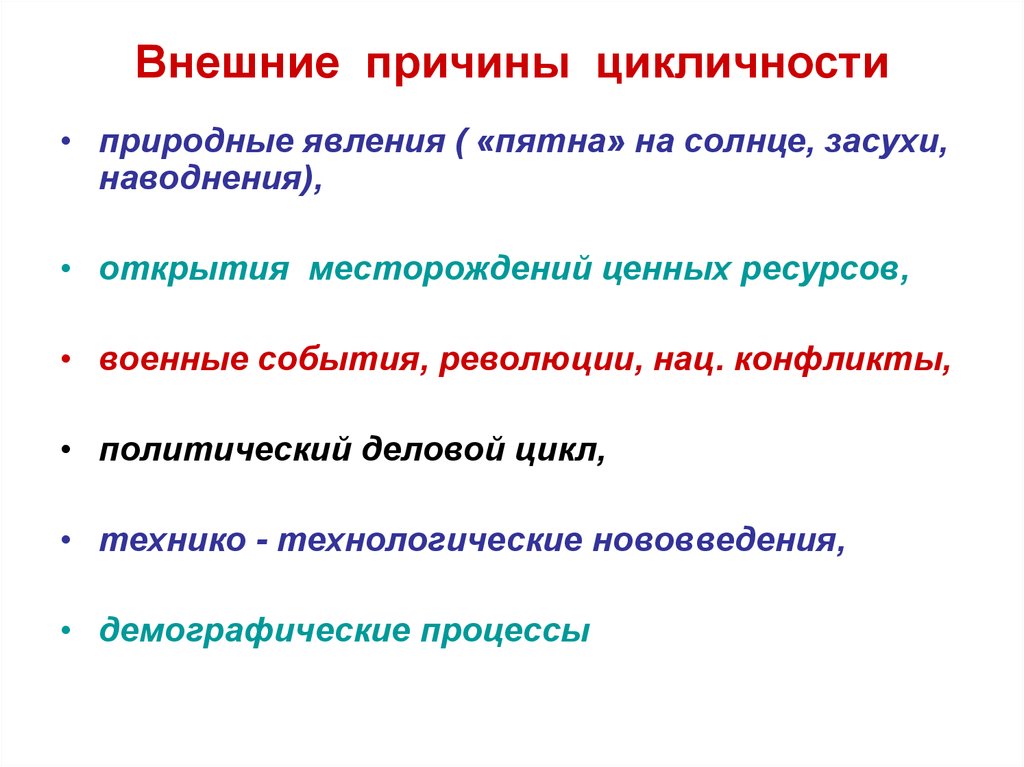

3. Внешние причины цикличности

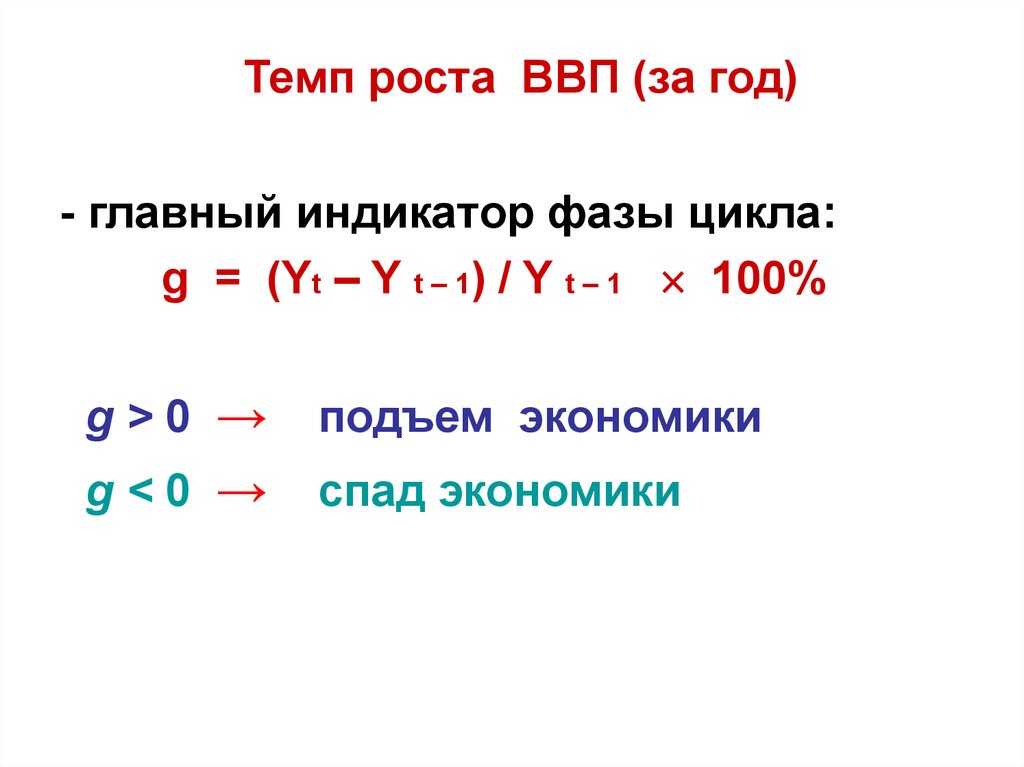

• природные явления ( «пятна» на солнце, засухи,наводнения),

• открытия месторождений ценных ресурсов,

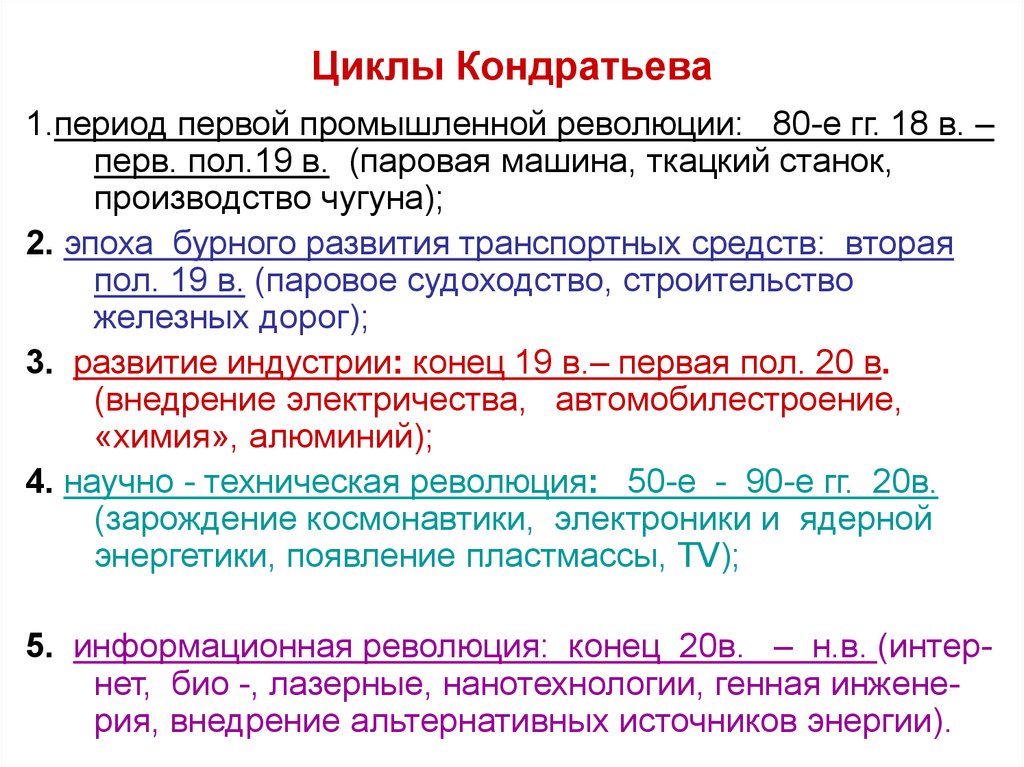

• военные события, революции, нац. конфликты,

• политический деловой цикл,

• технико - технологические нововведения,

• демографические процессы

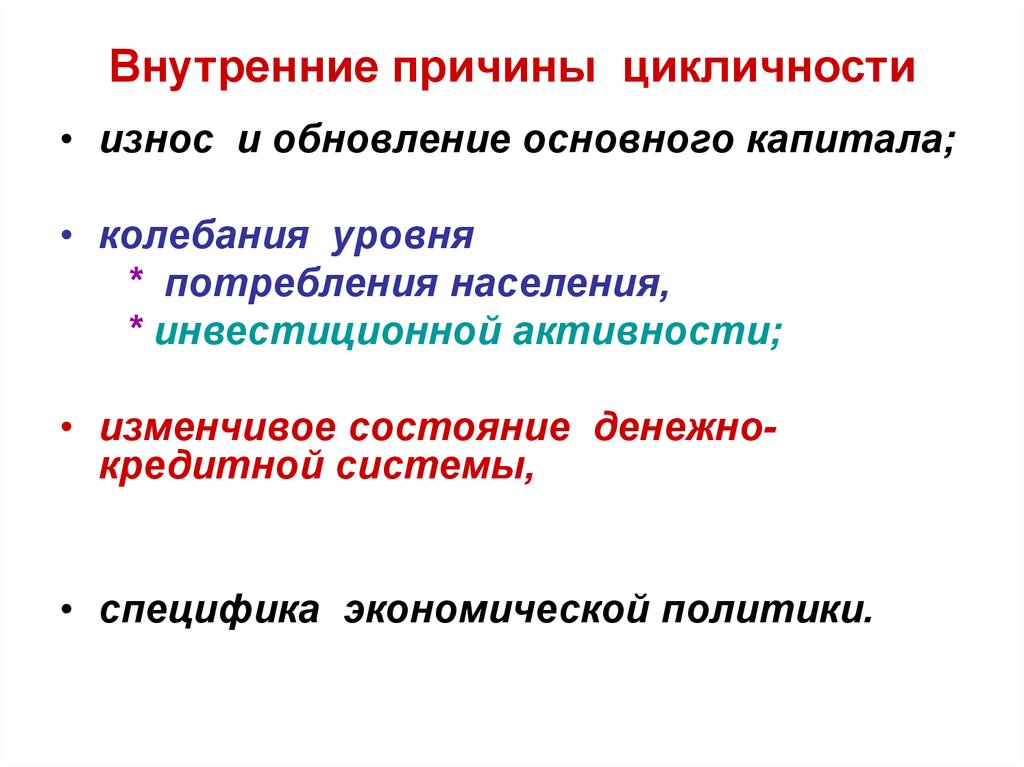

4. Внутренние причины цикличности

• износ и обновление основного капитала;• колебания уровня

* потребления населения,

* инвестиционной активности;

• изменчивое состояние денежнокредитной системы,

• специфика экономической политики.

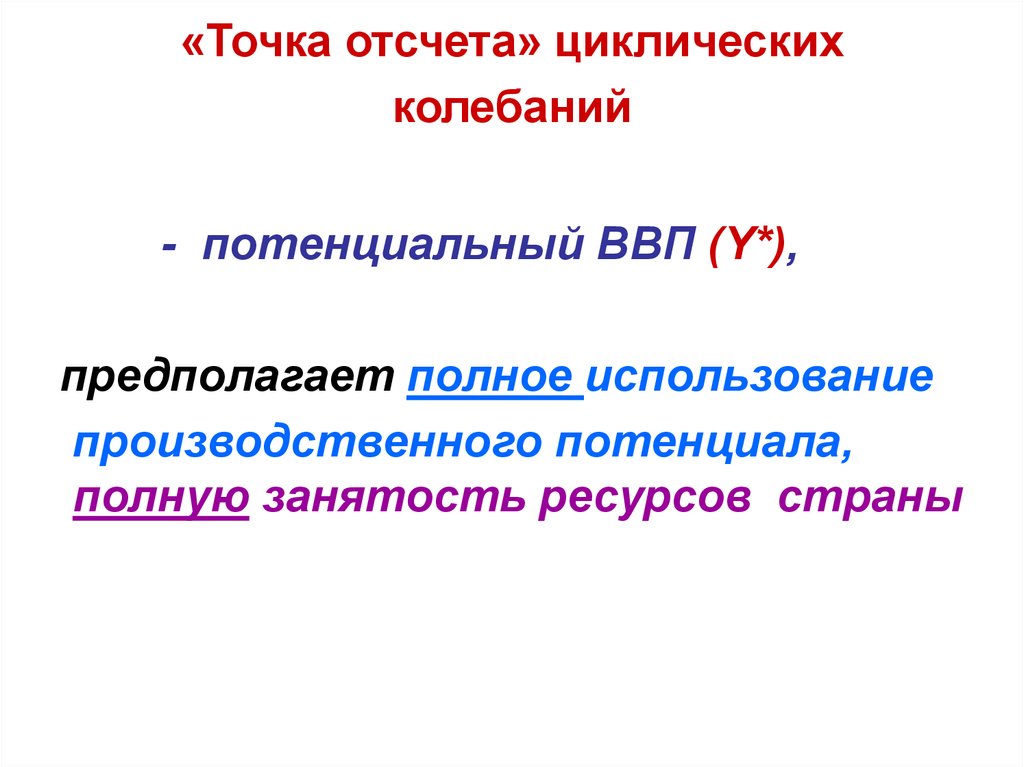

5. «Точка отсчета» циклических колебаний

- потенциальный ВВП (Y*),предполагает полное использование

производственного потенциала,

полную занятость ресурсов страны

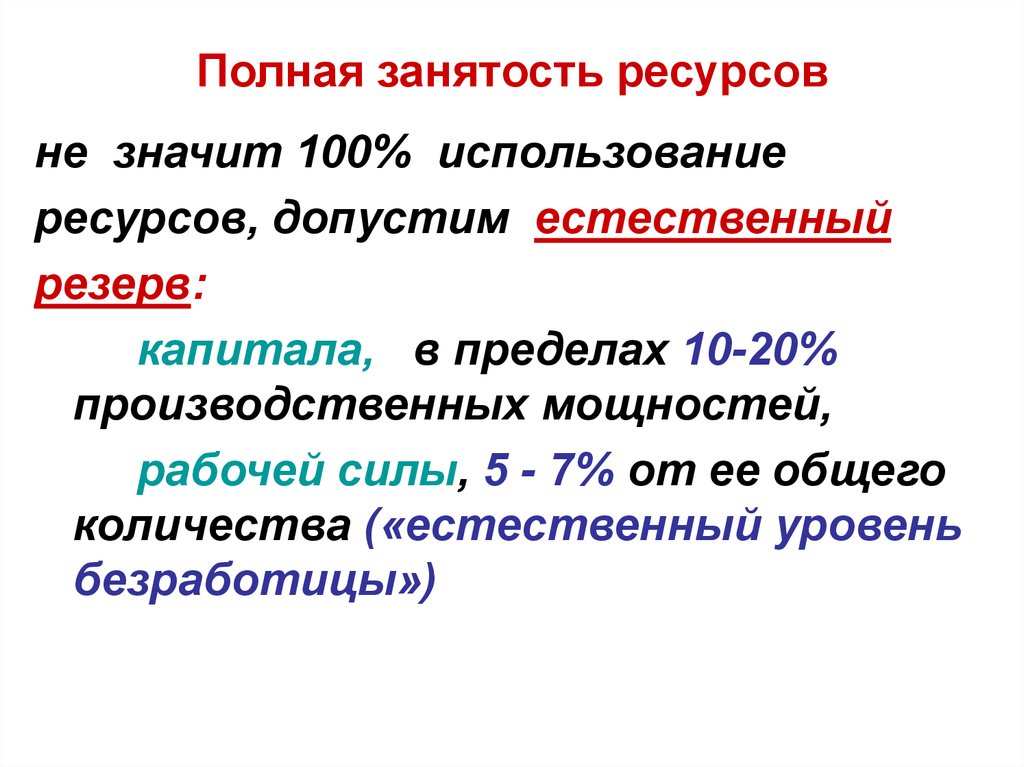

6. Полная занятость ресурсов

не значит 100% использованиересурсов, допустим естественный

резерв:

капитала, в пределах 10-20%

производственных мощностей,

рабочей силы, 5 - 7% от ее общего

количества («естественный уровень

безработицы»)

7. Тренд потенциального ВВП

- это общая тенденция движенияВВП при полной занятости

ресурсов в долгосрочном периоде.

• изображается восходящей линией,

имеющей положительный угол

наклона.

Линия тренда фактического ВВП

представлена волнообразной

линией - «экономической

синусоидой»

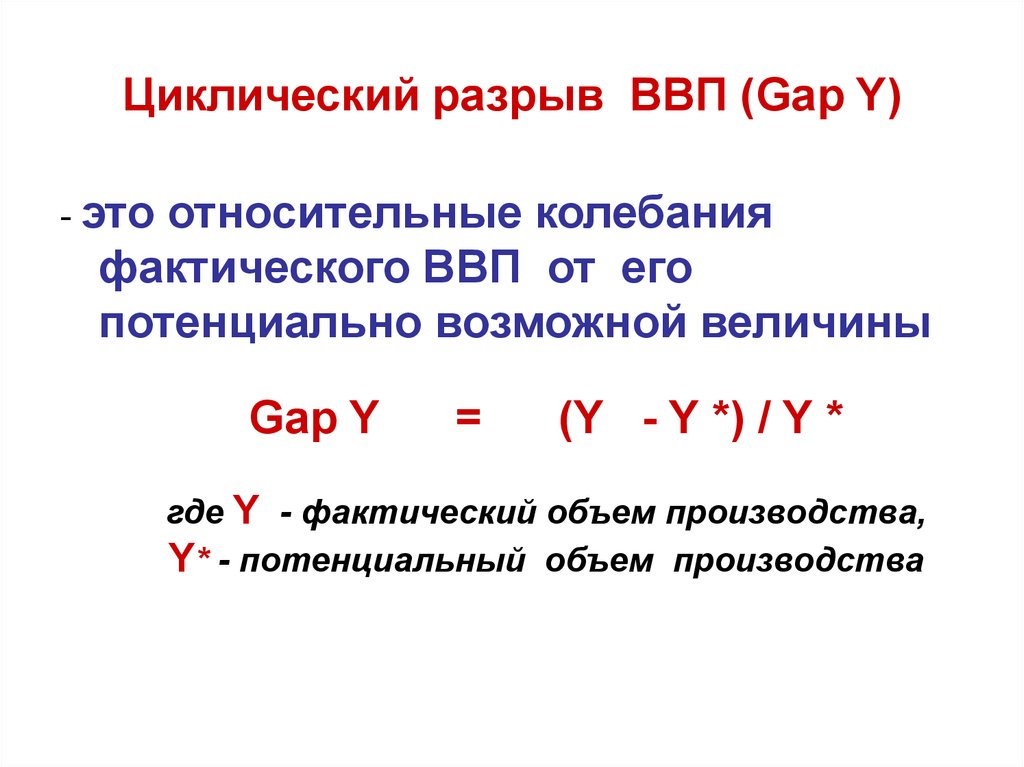

8. Циклический разрыв ВВП (Gap Y)

- этоотносительные колебания

фактического ВВП от его

потенциально возможной величины

Gap Y

=

(Y - Y *) / Y *

где Y - фактический объем производства,

Y* - потенциальный объем производства

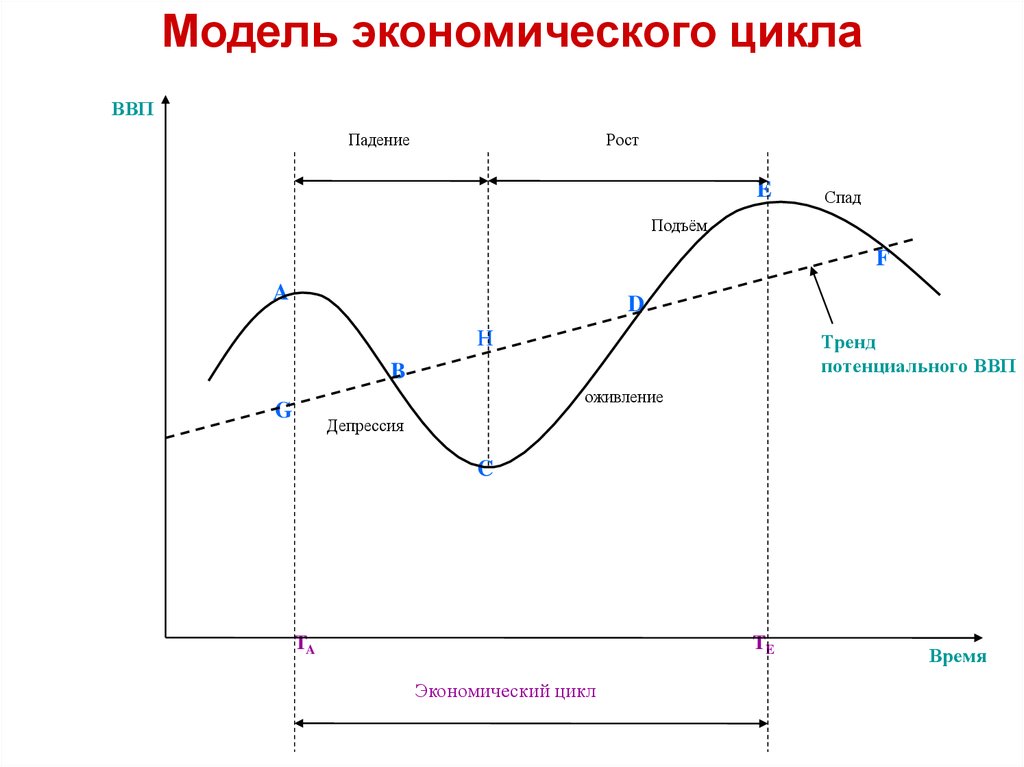

9. Модель экономического цикла

ВВППадение

Рост

E

Спад

Подъём

F

A

D

H

Тренд

потенциального ВВП

B

оживление

G

Депрессия

C

TA

TE

Экономический цикл

Время

10. Параметры циклических колебаний

• амплитуда циклических колебаний(расстояние между высшей и низшей

точками цикла);

- продолжительность цикла

(промежуток времени между двумя

«пиками» или «впадинами»)

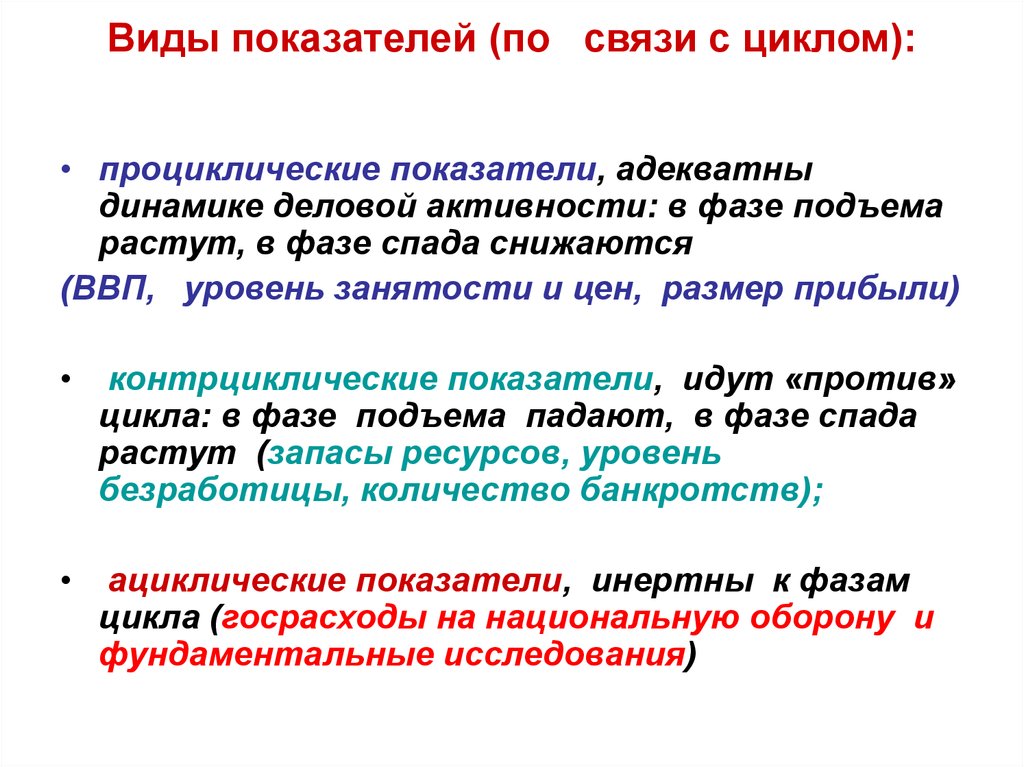

11. Виды показателей (по связи с циклом):

• проциклические показатели, адекватныдинамике деловой активности: в фазе подъема

растут, в фазе спада снижаются

(ВВП, уровень занятости и цен, размер прибыли)

контрциклические показатели, идут «против»

цикла: в фазе подъема падают, в фазе спада

растут (запасы ресурсов, уровень

безработицы, количество банкротств);

ациклические показатели, инертны к фазам

цикла (госрасходы на национальную оборону и

фундаментальные исследования)

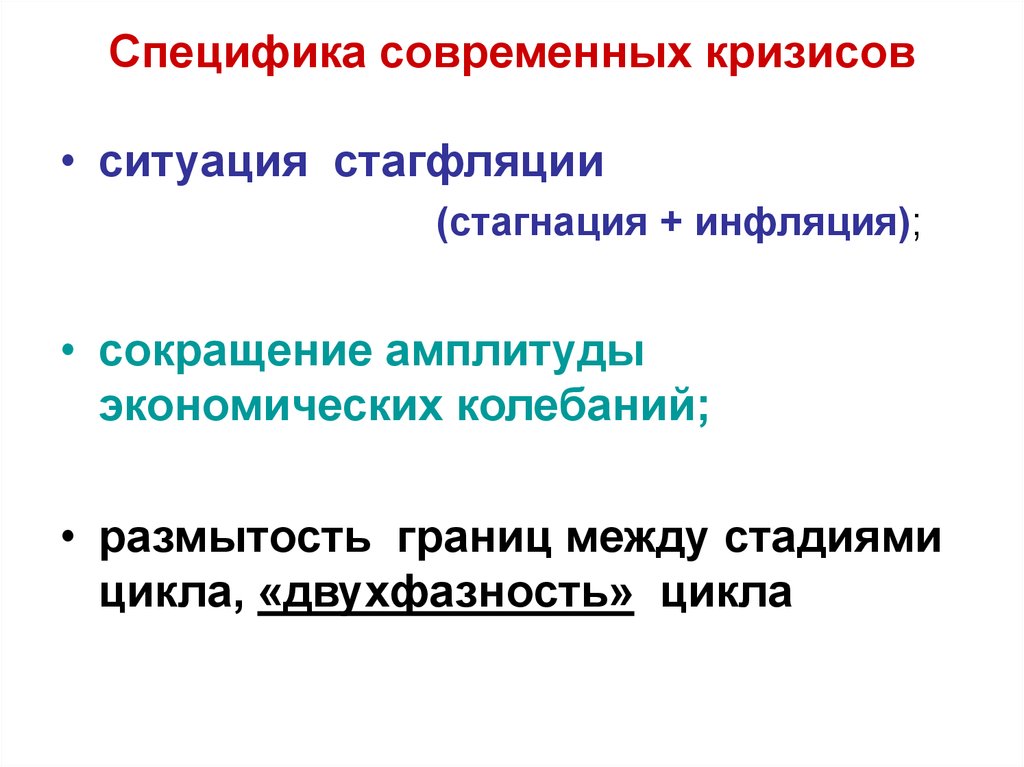

12. Специфика современных кризисов

• ситуация стагфляции(стагнация + инфляция);

• сокращение амплитуды

экономических колебаний;

• размытость границ между стадиями

цикла, «двухфазность» цикла

13. Фазы современного цикла

• понижательная – рецессия,• повышательная - подъем.

Рецессия – это продолжительное (более

полгода) снижение выпуска, реального

дохода, занятости, во многих

секторах национальной экономики.

14. Признаки рецессии

• сокращение совокупного спроса иобъёмов производства;

• инвестиционная вялость;

• массовое банкротство предприятий;

• неустойчивость финансово- кредитной

системы;

• высокий уровень безработицы;

15. Признаки оживления:

• массовое обновление основногокапитала;

• постепенный рост производства;

• активизация инвестиционных процессов;

рост уровня занятости;

повышение цен и процентной ставки.

16. Темп роста ВВП (за год)

- главный индикатор фазы цикла:g = (Yt – Y t – 1) / Y t – 1 100%

g>0 →

подъем экономики

g<0 →

спад экономики

17.

В.2Разновидности циклов

1. долгосрочные (40 – 60 лет), циклы Кондратьева

крупные научно-технические открытия (паровой машины,

электричества, пластмасс, лазера), новые технологии

2. среднесрочные (до 10 лет), циклы Жугляра

износ (физический и моральный) основного капитала,

обновление капитала

3. краткосрочные (2 – 4 года), циклы Китчина

изменения объемов товарно – материальных запасов

18. Циклы Кондратьева

1.период первой промышленной революции: 80-е гг. 18 в. –перв. пол.19 в. (паровая машина, ткацкий станок,

производство чугуна);

2. эпоха бурного развития транспортных средств: вторая

пол. 19 в. (паровое судоходство, строительство

железных дорог);

3. развитие индустрии: конец 19 в.– первая пол. 20 в.

(внедрение электричества, автомобилестроение,

«химия», алюминий);

4. научно - техническая революция: 50-е - 90-е гг. 20в.

(зарождение космонавтики, электроники и ядерной

энергетики, появление пластмассы, ТV);

5. информационная революция: конец 20в. – н.в. (интернет, био -, лазерные, нанотехнологии, генная инженерия, внедрение альтернативных источников энергии).

19. Трансформационный кризис

В странахпостсоциализма в 90 гг. ХХ в. , в

связи с переходом от плановой к

рыночной экономике.

В Молдове самый глубокий и продолжительный в СНГ кризис.

С 2000 г. Молдова считается беднейшей

страной Европы, с низким качеством

экономического роста

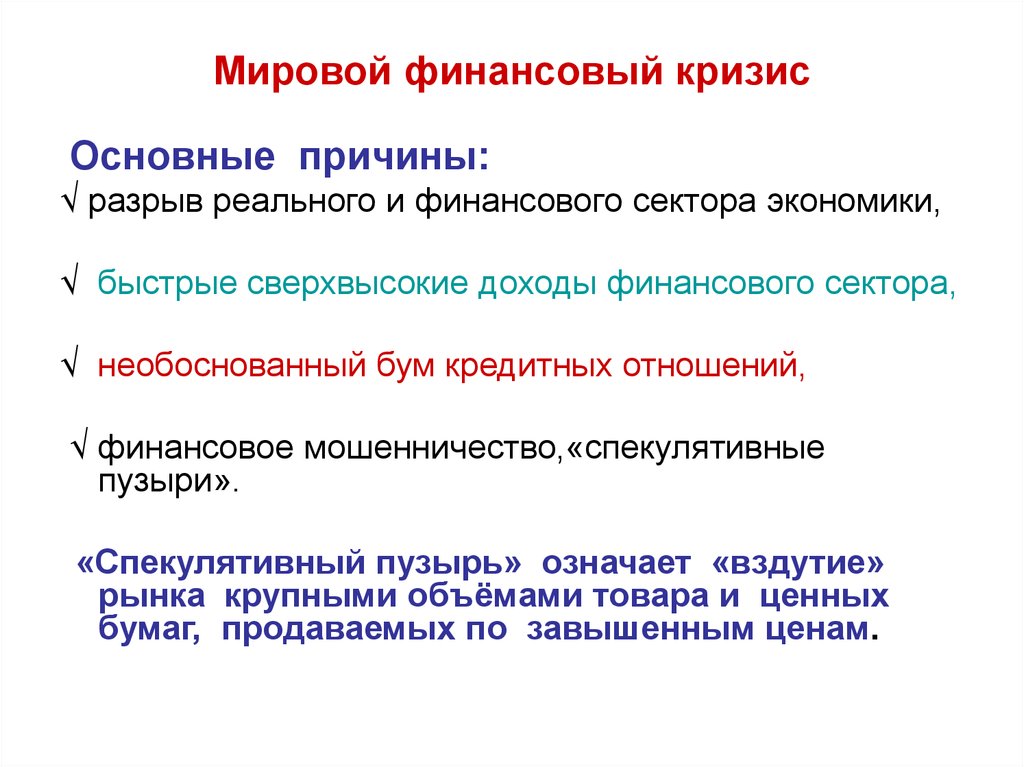

20. Мировой финансовый кризис

Основные причины:√ разрыв реального и финансового сектора экономики,

√ быстрые сверхвысокие доходы финансового сектора,

√ необоснованный бум кредитных отношений,

√ финансовое мошенничество,«спекулятивные

пузыри».

«Спекулятивный пузырь» означает «вздутие»

рынка крупными объёмами товара и ценных

бумаг, продаваемых по завышенным ценам.

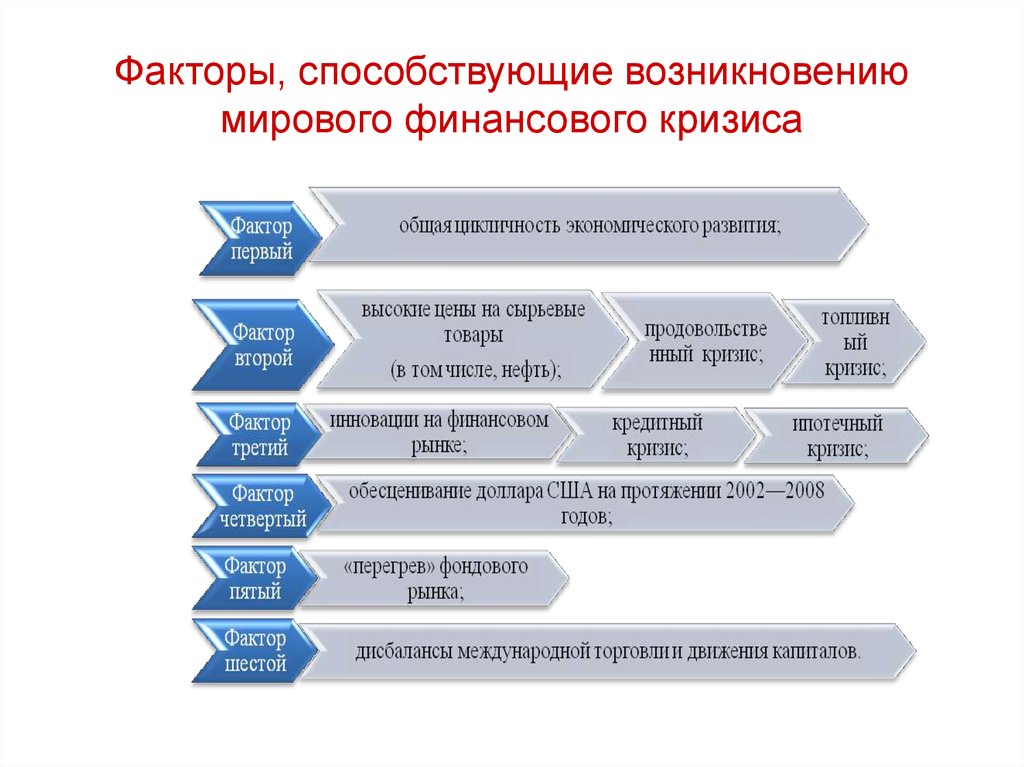

21. Факторы, способствующие возникновению мирового финансового кризиса

22. Спекулятивный пузырь в Японии

В 80-е годы ХХ в. проявился в сверхзавышенных ценах на землю и акции.Земля выступала как имущественный залог

при выдаче банковских кредитов.

Рост спроса на землю → рост цены на землю

В 1989г. этот пузырь лопнул, для Японии

наступило «потерянное десятилетие».

23. Спекулятивный пузырь и ипотека

В США и Европе спекулятивный пузырь был связан сжилищным бумом. Рост цены на жилье (с 2001 г.) шел

за счет слишком доступной ипотеки.

Логика заемщиков:

Мораторий по ипотечным платежам - обычно 2 года.

Цена недвижимости за это время росла на 30–40%

→ при продаже недвижимости можно и

рассчитаться с банком, и еще заработать.

Однако в 2007 г. сверхперегретые цены на жилье

упали. Многие владельцы недвижимости оказались

неспособными платить по кредитам.

Ипотечные банки и фонды стали разоряться.

24. В.3. Стабилизационная политика

Для эффективного антициклическогоуправления необходимы:

- мониторинг динамики

макроэкономических переменных,

- точная диагностика фазы цикла,

- профессионализм правительства.

25. Специфика антициклической политики:

в фазе спада проводится политикаэкспансии – стимулирования деловой

активности,

в фазе подъема, напротив, политика

рестрикций – ограничения деловой

активности.

26. Концепции антициклического регулирования

Неокейнсианство - внимание кфискальной политике

неоклассицизм – акцент на

монетарной политике

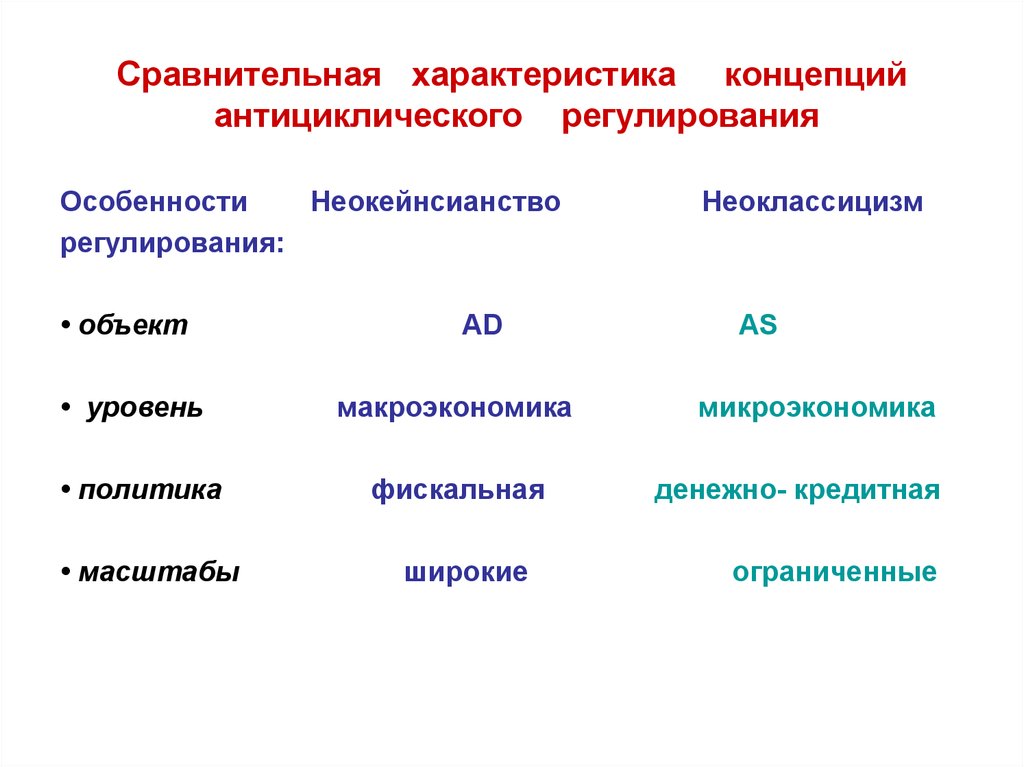

27. Сравнительная характеристика концепций антициклического регулирования

ОсобенностиНеокейнсианство

регулирования:

• объект

• уровень

• политика

• масштабы

AD

макроэкономика

фискальная

широкие

Неоклассицизм

AS

микроэкономика

денежно- кредитная

ограниченные

28. Рычаги бюджетно - налоговой политики

в период спада:увеличение госрасходов, снижение

налогов, предоставление налоговых

льгот на новые инвестиции

в период подъема:

рост налогов, понижение госрасходов….

29. Инструменты монетарной политики

в период спада - кредитная экспансия:снижение процентной ставки, увеличение

кредитных ресурсов банков → рост

капиталовложений и деловой активности;

в период подъема - политика «дорогих

денег»: повышение процентной ставки,

уменьшение кредитных ресурсов банков.

Экономика

Экономика