Похожие презентации:

Понятие налоги и налогообложение. Налоговая система

1. Тема 1. Понятие налоги и налогообложение. Налоговая система

2.

Налоги и сборы являются основнымисточником формирования бюджета любого

государства.

За счет налоговых поступлений

финансируются государственные и социальные

программы, содержатся структуры,

обеспечивающие существование и

функционирование самого государства.

Налогообложение застрагивает интересы, как

хозяйствующих субъектов, так и большинства

граждан.

3.

Государство как получатель налоговустанавливает правила их исчисления и уплаты

налогоплательщиками.

Закон определяет плательщиков налогов,

объекты налогообложения, размер и способы

взимания налогов.

Налоги являются мощным орудием в руках

тех, кто вырабатывает социально-политические

и экономические ценности и приоритеты в

государстве.

4.

Налогообложе́ние — система изъятия части имущества,основанная на властном подчинении.

Взимание налогов в РФ осуществляется в

соответствии с действующим законодательством.

Основными нормативными документами в сфере

налогообложения являются:

- Налоговый кодекс РФ;

- действующие федеральные законы о

налогах и сборах;

- налоговые законы субъектов Российской

Федерации;

- нормативно-правовые акты органов местного

самоуправления.

5. Субъекты налоговых отношений

1) организации и физические лица, признаваемые всоответствии с НК РФ налогоплательщиками или

плательщиками сборов;

2) организации и физические лица, признаваемые в

соответствии с НК РФ налоговыми агентами;

3) налоговые органы (федеральный орган

исполнительной власти, уполномоченный по контролю

и надзору в области налогов и сборов, и его

территориальные органы);

4) таможенные органы (федеральный орган

исполнительной власти, уполномоченный в области

таможенного дела, подчиненные ему таможенные

органы Российской Федерации).

6.

В соответствии с Налоговым кодексомРФ (ст.8, ч.1, гл.1) все взимаемые

платежи можно разделить на две группы:

налоги;

сборы.

7.

Под налогом понимается обязательный, индивидуальнобезвозмездный платеж, взимаемый с организаций и физических

лиц в форме отчуждения принадлежащих им на праве

собственности, хозяйственного ведения или оперативного

управления денежных средств в целях финансового обеспечения

деятельности государства и (или) муниципальных образований.

Под сбором понимается обязательный взнос, взимаемый с

организаций и физических лиц, уплата которого является одним из

условий совершения в отношении плательщиков сборов

государственными органами, органами местного самоуправления,

иными уполномоченными органами и должностными лицами

юридически значимых действий, включая предоставление

определенных прав или выдачу разрешений (лицензий), либо

уплата которого обусловлена осуществлением в пределах

территории, на которой введен сбор, отдельных видов

предпринимательской деятельности.

8.

Государственная пошлина уплачиваетсяза рассмотрение дел в судах общей

юрисдикции, регистрацию сделок, записи в

актах гражданского состояния, выдачу какихлибо свидетельств, выписок, данных и т.д.

Таможенная пошлина уплачивается за

перемещение товаров через таможенную

границу.

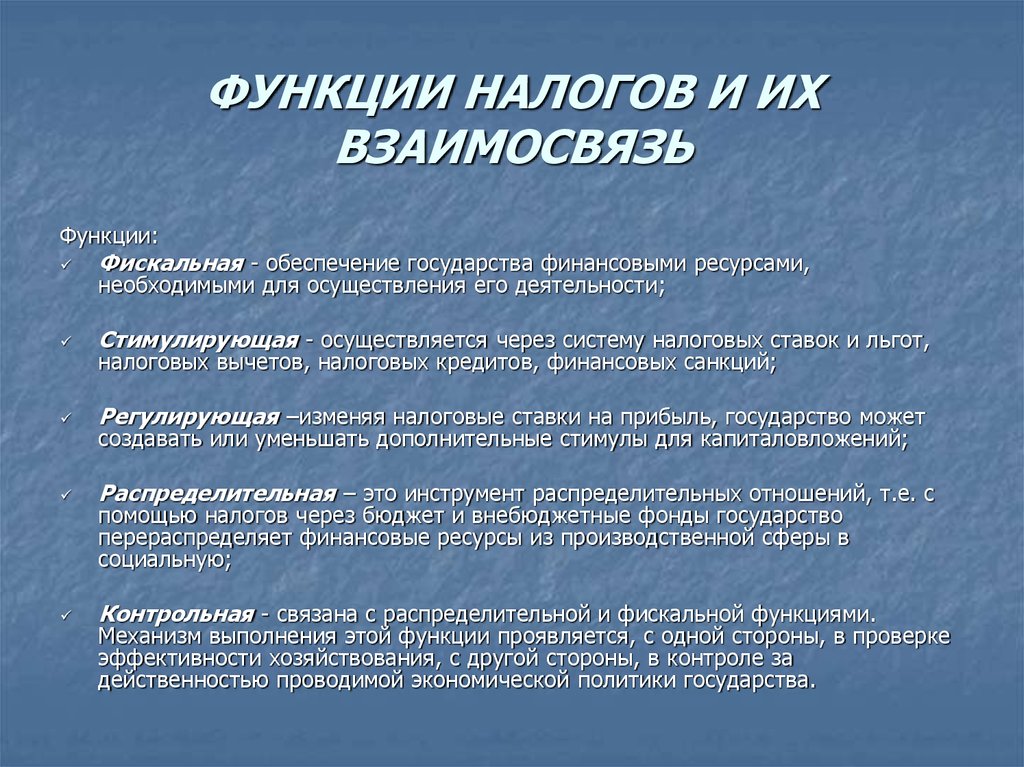

9. ФУНКЦИИ НАЛОГОВ И ИХ ВЗАИМОСВЯЗЬ

Функции:Фискальная - обеспечение государства финансовыми ресурсами,

Стимулирующая - осуществляется через систему налоговых ставок и льгот,

налоговых вычетов, налоговых кредитов, финансовых санкций;

Регулирующая –изменяя налоговые ставки на прибыль, государство может

Распределительная – это инструмент распределительных отношений, т.е. с

Контрольная - связана с распределительной и фискальной функциями.

необходимыми для осуществления его деятельности;

создавать или уменьшать дополнительные стимулы для капиталовложений;

помощью налогов через бюджет и внебюджетные фонды государство

перераспределяет финансовые ресурсы из производственной сферы в

социальную;

Механизм выполнения этой функции проявляется, с одной стороны, в проверке

эффективности хозяйствования, с другой стороны, в контроле за

действенностью проводимой экономической политики государства.

10. ЭЛЕМЕНТЫ НАЛОГОВ

Налогоплательщик;объект налогообложения;

налоговая база;

налоговая ставка;

налоговый период;

порядок исчисления налога;

порядок и сроки уплаты налога.

11.

Налогоплательщик – это физическоеили юридическое лицо, на которое

законом возложена обязанность по

исчислению и уплате налога в бюджет.

12. ОБЪЕКТЫ НАЛОГООБЛОЖЕНИЯ:

прибыль;реализация товаров (работ, услуг);

совокупный доход физических лиц;

транспортные средства;

имущество, находящееся в собственности

физических и юридических лиц и др.

13.

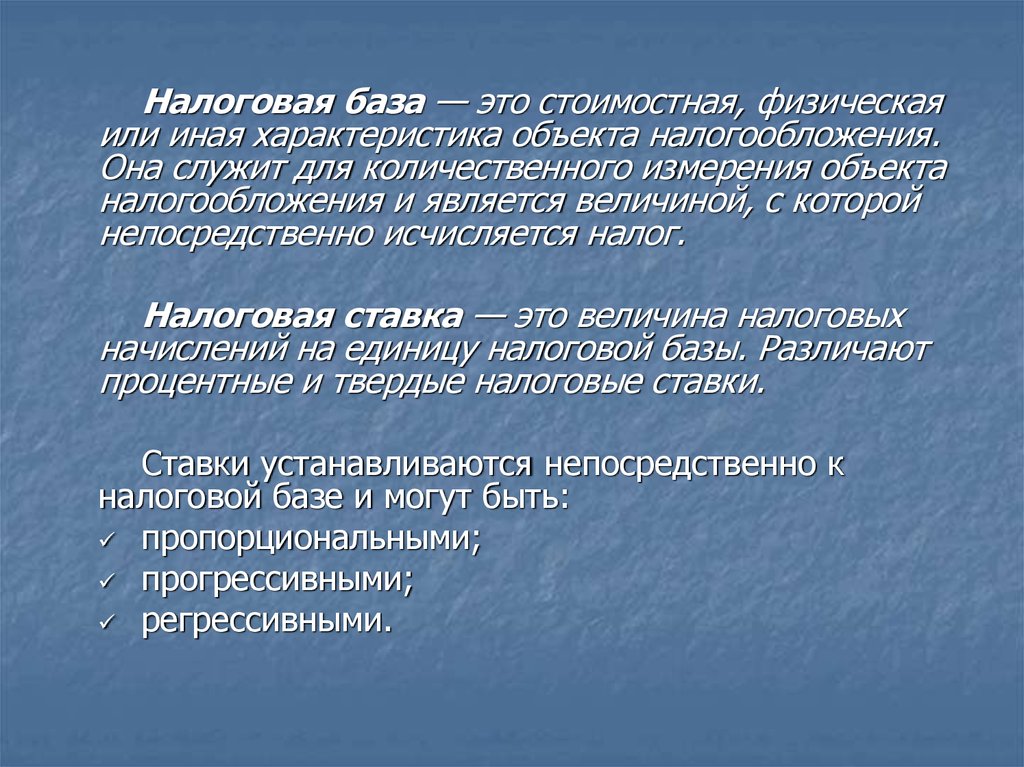

Налоговая база — это стоимостная, физическаяили иная характеристика объекта налогообложения.

Она служит для количественного измерения объекта

налогообложения и является величиной, с которой

непосредственно исчисляется налог.

Налоговая ставка — это величина налоговых

начислений на единицу налоговой базы. Различают

процентные и твердые налоговые ставки.

Ставки устанавливаются непосредственно к

налоговой базе и могут быть:

пропорциональными;

прогрессивными;

регрессивными.

14.

КЛАССИФИКАЦИЯ НАЛОГОВВ зависимости от уровня установления

налоги подразделяются на три вида:

федеральные:

региональные;

местные.

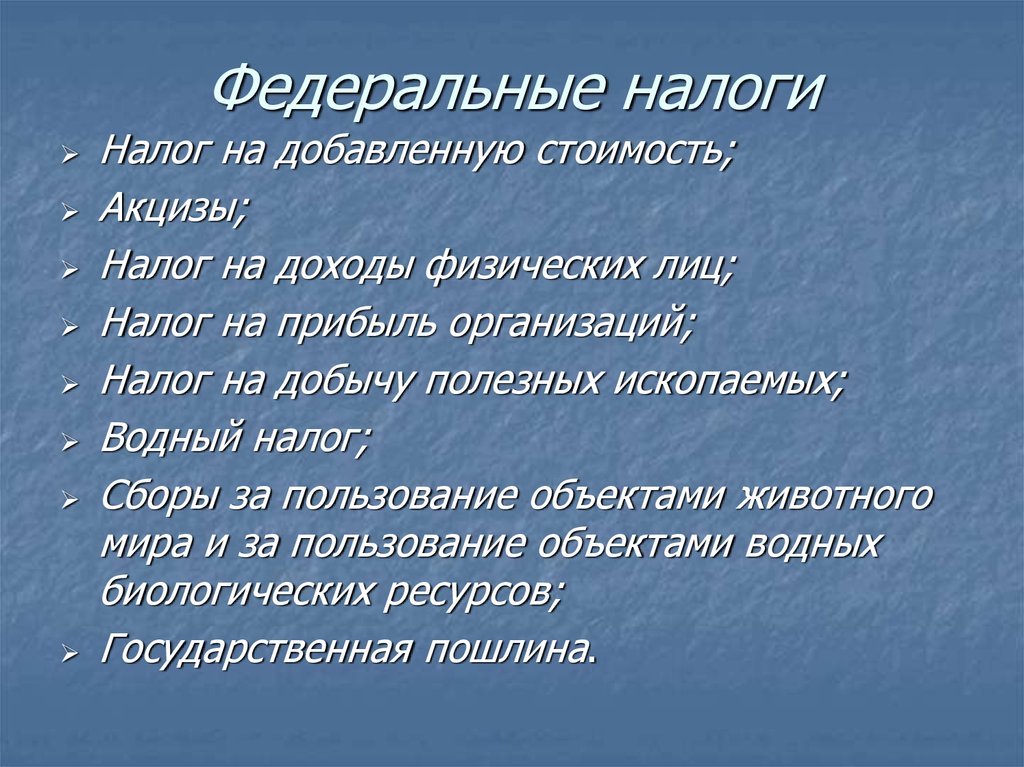

15. Федеральные налоги

Налог на добавленную стоимость;Акцизы;

Налог на доходы физических лиц;

Налог на прибыль организаций;

Налог на добычу полезных ископаемых;

Водный налог;

Сборы за пользование объектами животного

мира и за пользование объектами водных

биологических ресурсов;

Государственная пошлина.

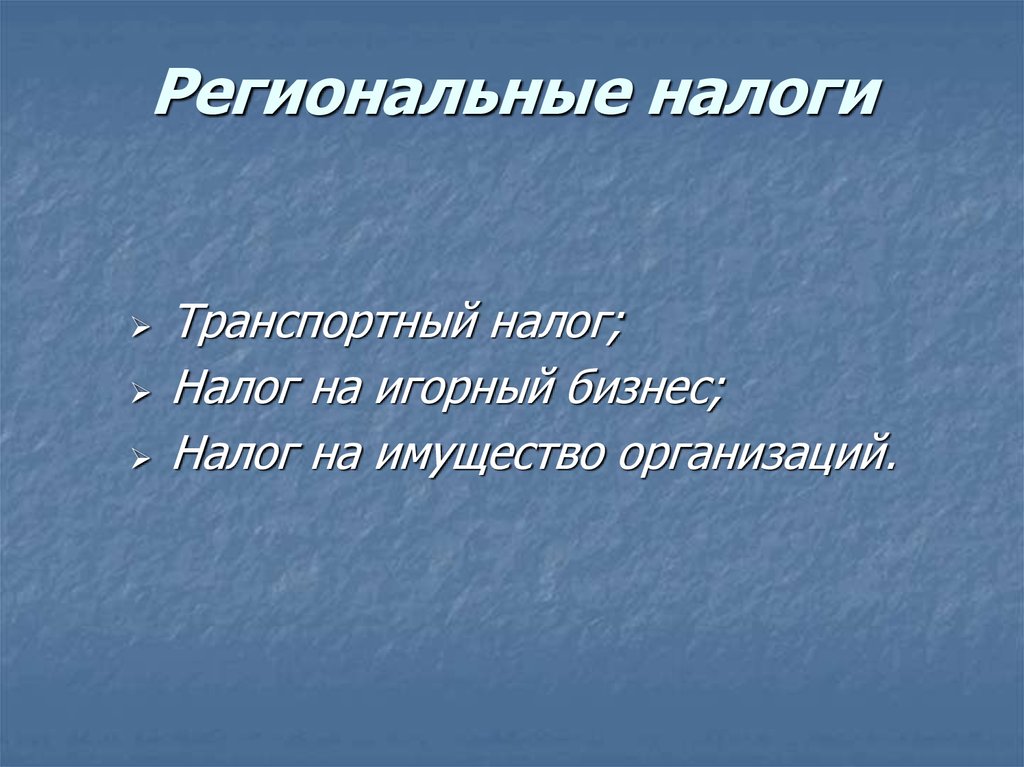

16. Региональные налоги

Транспортный налог;Налог на игорный бизнес;

Налог на имущество организаций.

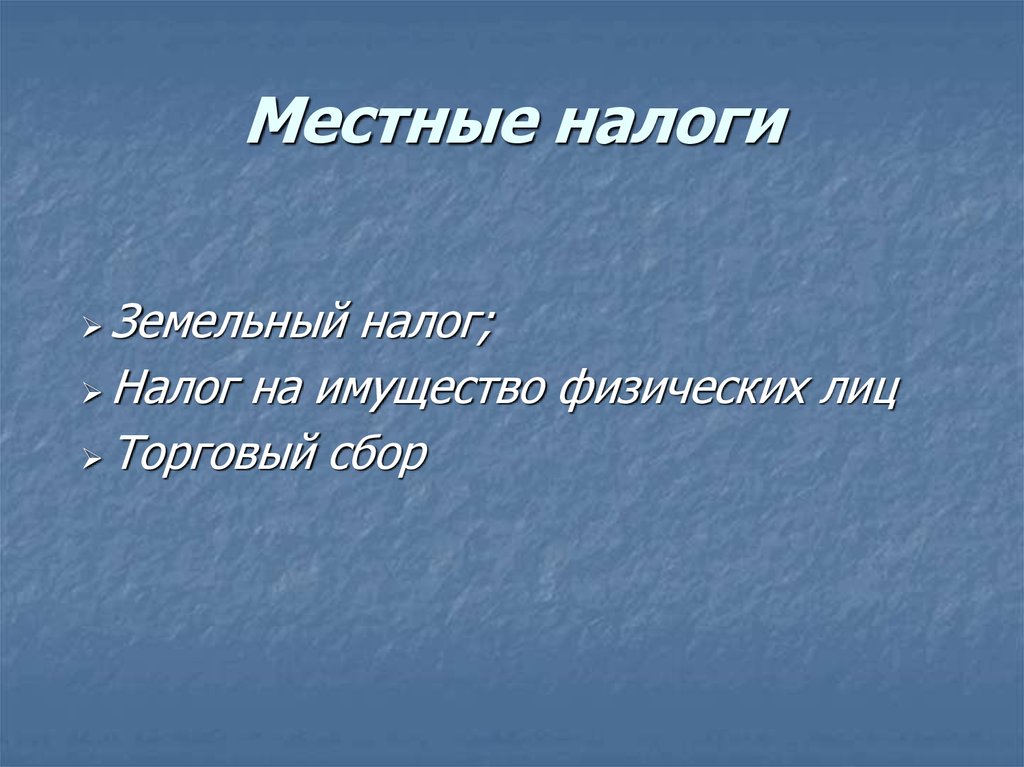

17. Местные налоги

Земельный налог;Налог на имущество физических лиц

Торговый сбор

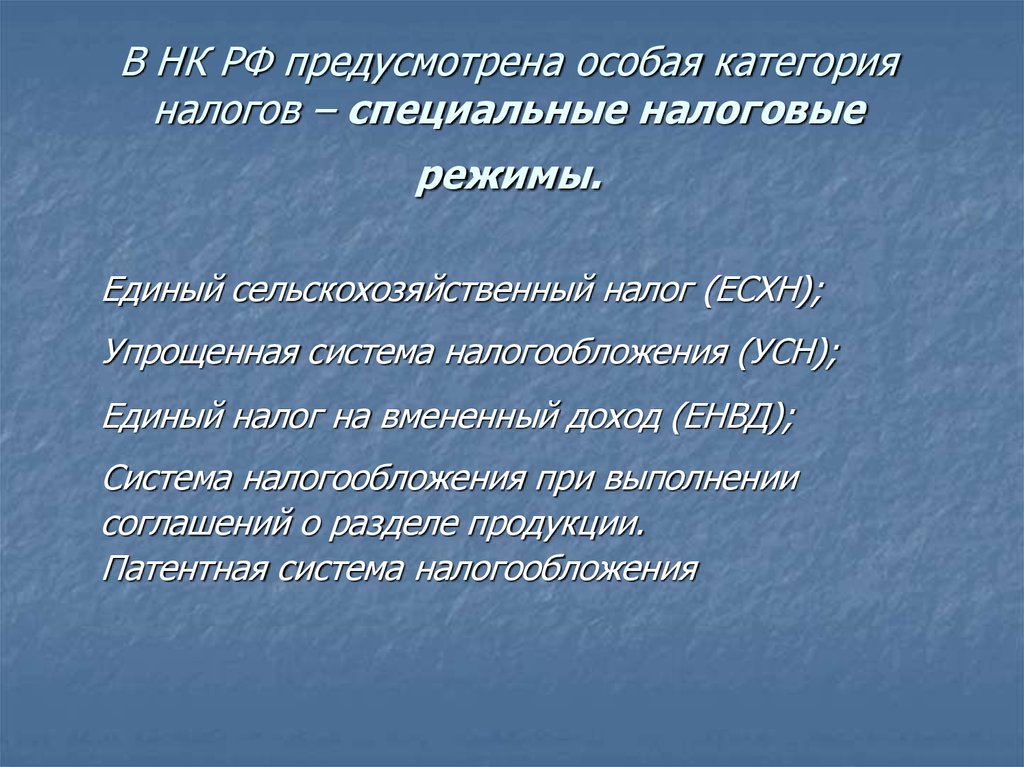

18. В НК РФ предусмотрена особая категория налогов – специальные налоговые режимы.

Единый сельскохозяйственный налог (ЕСХН);Упрощенная система налогообложения (УСН);

Единый налог на вмененный доход (ЕНВД);

Система налогообложения при выполнении

соглашений о разделе продукции.

Патентная система налогообложения

19.

Налоговой системой РФ предусмотренауплата обязательных страховых взносов в

государственные внебюджетные фонды.

обязательное пенсионное страхование;

обязательное социальное страхование;

обязательное медицинское страхование.

20. ПО МЕТОДУ ВЗИМАНИЯ НАЛОГИ ПОДРАЗДЕЛЯЮТСЯ НА:

прямые;косвенные.

Прямые налоги устанавливаются непосредственно на

доход или имущество налогоплательщика, владение и

пользование которым служит основанием для налогообложения.

К прямым налогам относятся:

налог на доходы физических лиц;

налог на прибыль организаций;

налоги на имущество юридических и физических лиц.

21.

Косвенные налоги нередко называютсяналогами на потребление, непосредственно

включаются в цену товара (работы, услуги) в виде

надбавки и уплачиваются потребителями. Эти налоги

предназначены для перенесения реального

налогового бремени на конечного потребителя.

К косвенным налогам относятся:

налог на добавленную стоимость;

акцизы;

таможенные пошлины.

22.

Совокупность налогов, сборов, пошлини других платежей, взимаемых в

установленном порядке, образует

налоговую систему страны.

23.

Налоговая политика представляет собой системуцеленаправленных действий государства в области

налогообложения на основе экономических,

правовых и организационно-контрольных

мероприятий

Субъект налоговой политики — государство.

Объект налоговой политики — налогообложение.

24.

НАЛОГОВАЯ ПОЛИТИКА РЕАЛИЗУЕТСЯ ЧЕРЕЗ НАЛОГОВЫЙМЕХАНИЗМ.

Налоговый механизм — это совокупность

способов и правил налоговых отношений, с помощью

которых обеспечиваются достижения целей

налоговой политики.

Финансы

Финансы