Похожие презентации:

Характеристика основных финансовых коэффициентов и методика их расчета

1. Характеристика основных финансовых коэффициентов и методика их расчета

2. Вопросы

1.2.

3.

4.

5.

6.

Понятие финансового анализа

Анализ ликвидности предприятия

Анализ деловой активности

Анализ рентабельности

Анализ финансовой устойчивости

Анализ рыночной активности

3. Понятие финансового анализа (1)

Анализ финансового состояния представляет собойаналитическое исследование способности

предприятия финансировать свою деятельность.

Финансовое состояние предприятия

характеризуется

обеспеченностью финансовыми ресурсами;

целесообразным их размещением;

эффективным их использованием;

платежеспособностью;

финансовой устойчивостью.

Финансовое состояние определяет

конкурентоспособность предприятия, его деловой

потенциал, гарантию соблюдения экономических

интересов собственников, партнеров и персонала.

4. Понятие финансового анализа (2)

Предметом финансового анализа являютсяхозяйственно-финансовые процессы, их результаты

и факторы формирования.

Основная цель финансового анализа –

своевременно выявлять и устранять недостатки в

финансовой деятельности и находить резервы

улучшения финансового состояния предприятия.

В зависимости от пользователей информацией

финансовый анализ подразделяется на внутренний

и внешний.

5. Понятие финансового анализа (3)

Для оценки финансово-хозяйственной деятельностипредприятия используются экономические

показатели, характеризующие количественные и

качественные стороны процесса, явления или

результата.

Эти показатели могут быть:

количественными и качественными,

общими и специфическими,

первичными и производными,

синтетическими и простыми,

абсолютными и относительными.

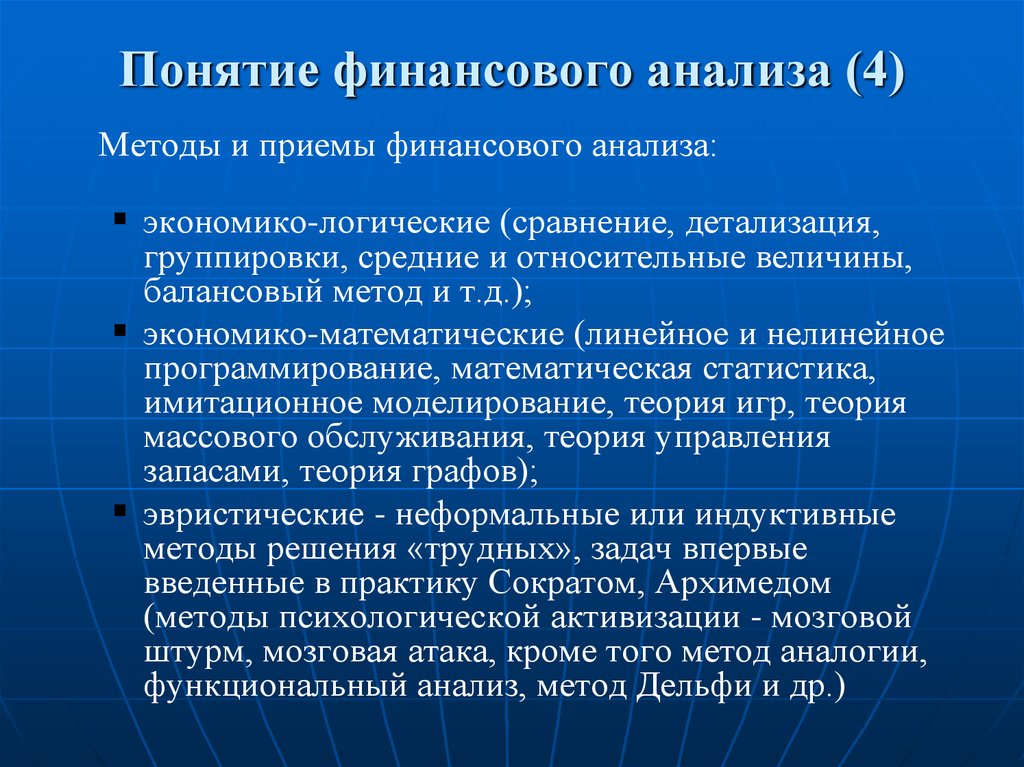

6. Понятие финансового анализа (4)

Методы и приемы финансового анализа:экономико-логические (сравнение, детализация,

группировки, средние и относительные величины,

балансовый метод и т.д.);

экономико-математические (линейное и нелинейное

программирование, математическая статистика,

имитационное моделирование, теория игр, теория

массового обслуживания, теория управления

запасами, теория графов);

эвристические - неформальные или индуктивные

методы решения «трудных», задач впервые

введенные в практику Сократом, Архимедом

(методы психологической активизации - мозговой

штурм, мозговая атака, кроме того метод аналогии,

функциональный анализ, метод Дельфи и др.)

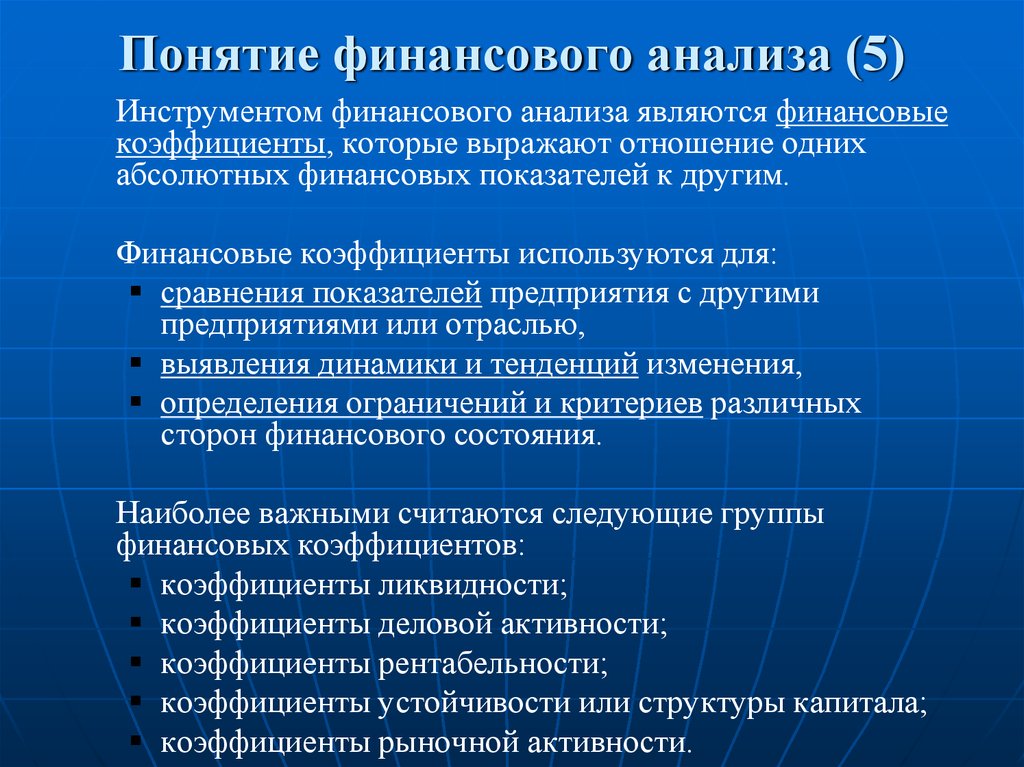

7. Понятие финансового анализа (5)

Инструментом финансового анализа являются финансовыекоэффициенты, которые выражают отношение одних

абсолютных финансовых показателей к другим.

Финансовые коэффициенты используются для:

сравнения показателей предприятия с другими

предприятиями или отраслью,

выявления динамики и тенденций изменения,

определения ограничений и критериев различных

сторон финансового состояния.

Наиболее важными считаются следующие группы

финансовых коэффициентов:

коэффициенты ликвидности;

коэффициенты деловой активности;

коэффициенты рентабельности;

коэффициенты устойчивости или структуры капитала;

коэффициенты рыночной активности.

8. Анализ ликвидности предприятия (1)

Коэффициенты ликвидности позволяют оценитьспособность предприятия исполнять свои

краткосрочные обязательства в отчетном периоде.

Наиболее важными из них являются:

коэффициент абсолютной ликвидности,

коэффициент срочной ликвидности,

коэффициент общей (текущей) ликвидности,

чистый оборотный капитал.

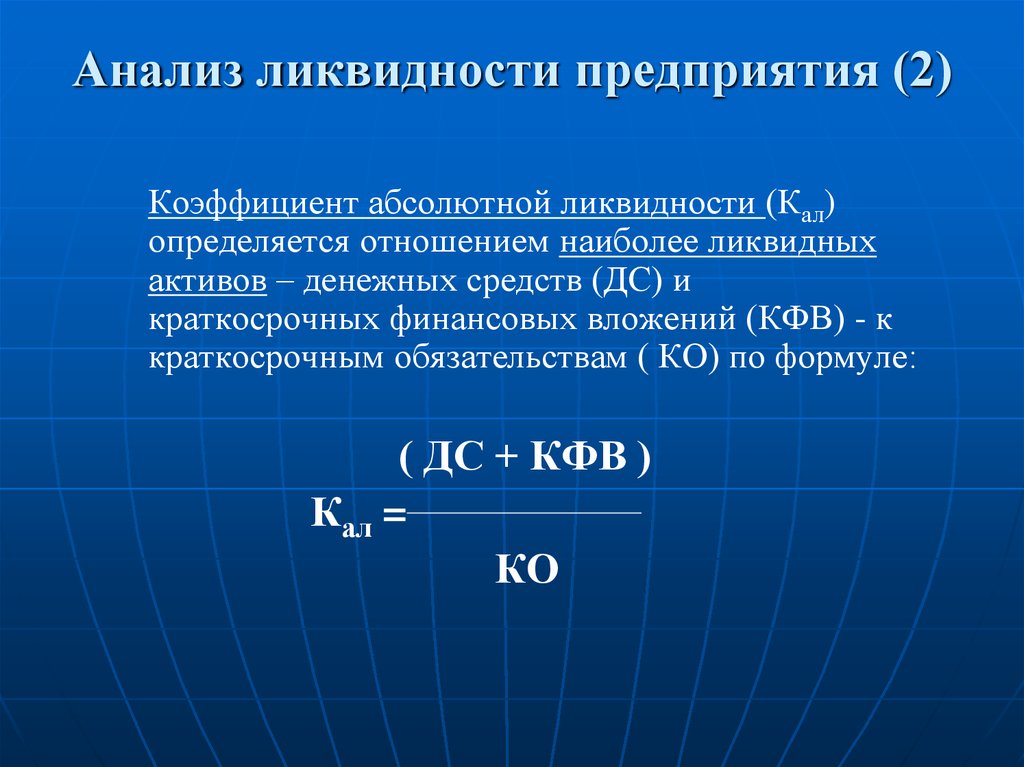

9. Анализ ликвидности предприятия (2)

Коэффициент абсолютной ликвидности (Кал)определяется отношением наиболее ликвидных

активов – денежных средств (ДС) и

краткосрочных финансовых вложений (КФВ) - к

краткосрочным обязательствам ( КО) по формуле:

( ДС + КФВ )

Кал =

КО

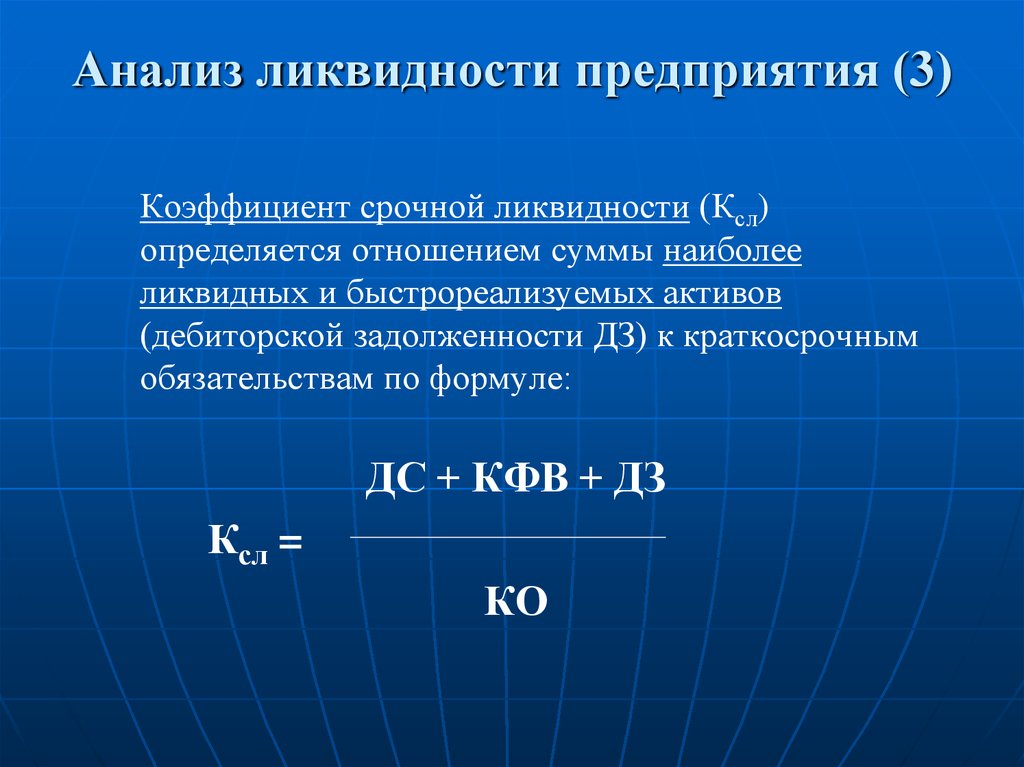

10. Анализ ликвидности предприятия (3)

Коэффициент срочной ликвидности (Ксл)определяется отношением суммы наиболее

ликвидных и быстрореализуемых активов

(дебиторской задолженности ДЗ) к краткосрочным

обязательствам по формуле:

ДС + КФВ + ДЗ

Ксл =

КО

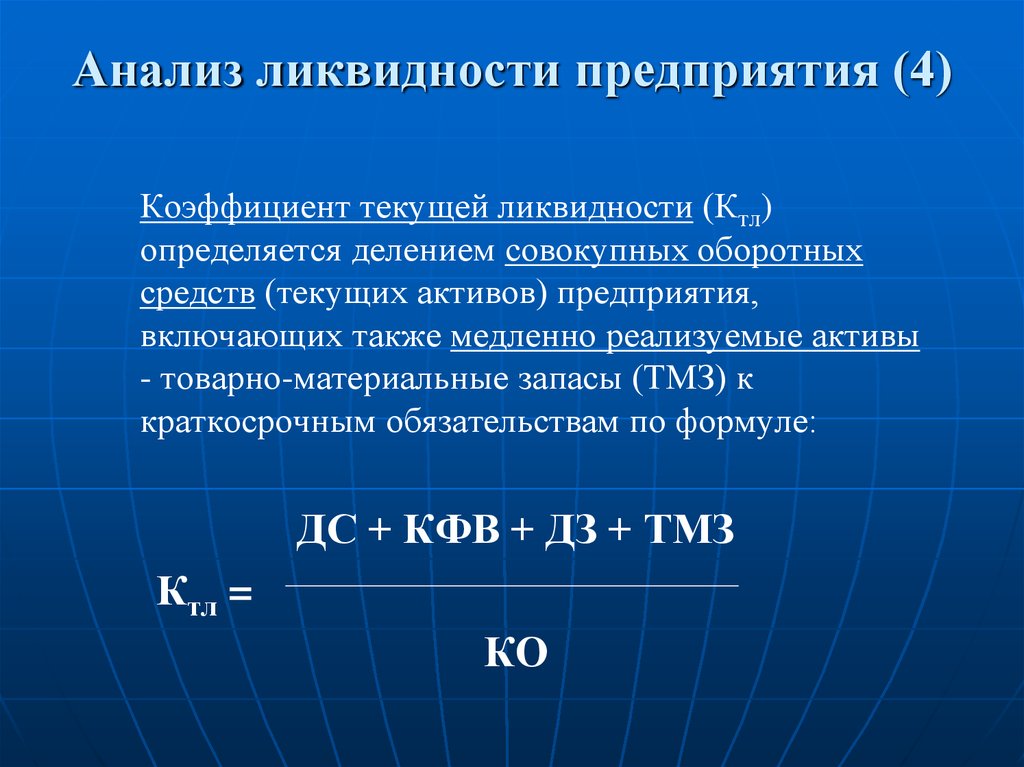

11. Анализ ликвидности предприятия (4)

Коэффициент текущей ликвидности (Ктл)определяется делением совокупных оборотных

средств (текущих активов) предприятия,

включающих также медленно реализуемые активы

- товарно-материальные запасы (ТМЗ) к

краткосрочным обязательствам по формуле:

ДС + КФВ + ДЗ + ТМЗ

Ктл =

КО

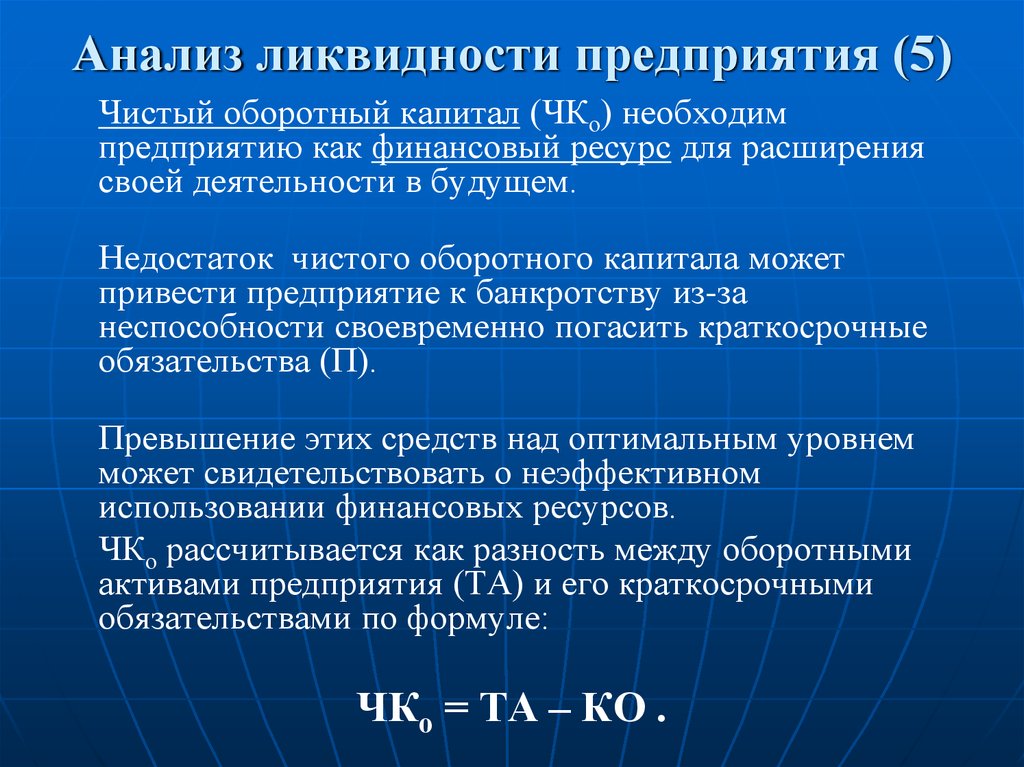

12. Анализ ликвидности предприятия (5)

Чистый оборотный капитал (ЧКо) необходимпредприятию как финансовый ресурс для расширения

своей деятельности в будущем.

Недостаток чистого оборотного капитала может

привести предприятие к банкротству из-за

неспособности своевременно погасить краткосрочные

обязательства (П).

Превышение этих средств над оптимальным уровнем

может свидетельствовать о неэффективном

использовании финансовых ресурсов.

ЧКо рассчитывается как разность между оборотными

активами предприятия (ТА) и его краткосрочными

обязательствами по формуле:

ЧКо = ТА – КО .

13. Анализ деловой активности (1)

Коэффициенты деловой активности или иначекоэффициенты оборачиваемости характеризуют

уровень эффективности использования

предприятием своих финансовых ресурсов.

Оборачиваемость средств означает скорость

превращения средств в денежную форму, что во

многом определяет платежеспособность

предприятия.

Используются следующие основные показатели

оборачиваемости:

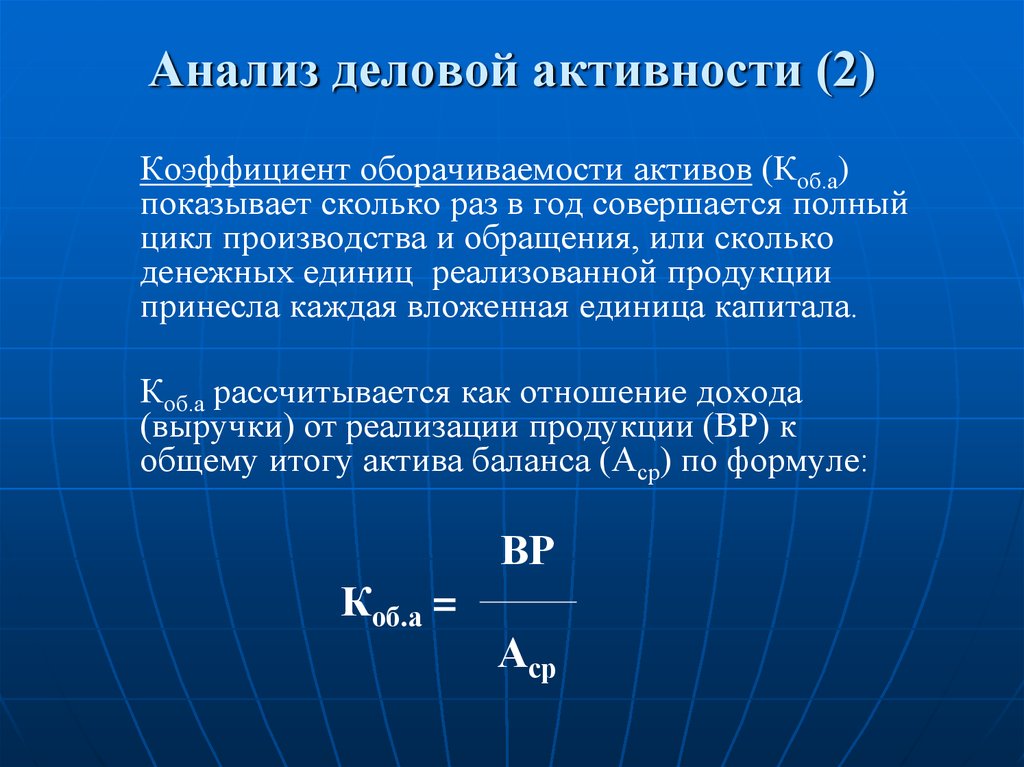

14. Анализ деловой активности (2)

Коэффициент оборачиваемости активов (Коб.а)показывает сколько раз в год совершается полный

цикл производства и обращения, или сколько

денежных единиц реализованной продукции

принесла каждая вложенная единица капитала.

Коб.а рассчитывается как отношение дохода

(выручки) от реализации продукции (ВР) к

общему итогу актива баланса (Аср) по формуле:

ВР

Коб.а =

Аср

15. Анализ деловой активности (3)

Коэффициент оборачиваемости дебиторскойзадолженности (Коб.дз) показывает сколько раз в течение

года дебиторская задолженность превращалась в

деньги.

Коб.дз рассчитывается как отношение дохода (выручки)

от реализации (ВР ) к среднегодовой стоимости

дебиторской задолженности (Сср.дз). по формуле:

ВР

Коб.дз =

Сср.дз

16. Анализ деловой активности (4)

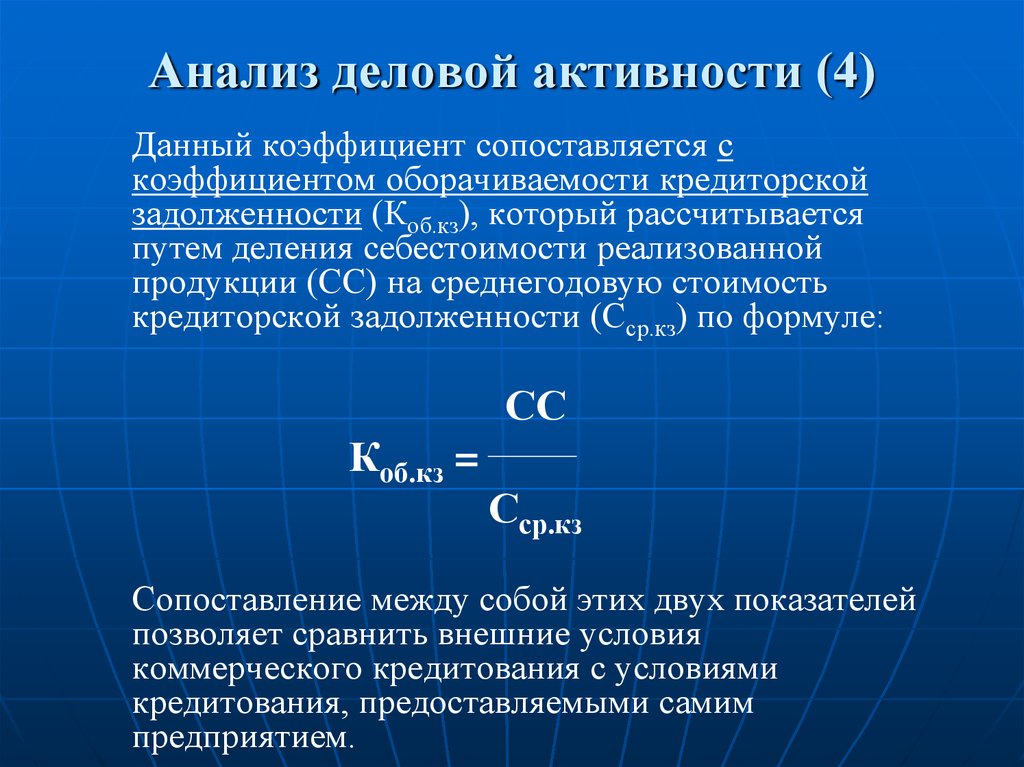

Данный коэффициент сопоставляется скоэффициентом оборачиваемости кредиторской

задолженности (Коб.кз), который рассчитывается

путем деления себестоимости реализованной

продукции (СС) на среднегодовую стоимость

кредиторской задолженности (Сср.кз) по формуле:

СС

Коб.кз =

Сср.кз

Сопоставление между собой этих двух показателей

позволяет сравнить внешние условия

коммерческого кредитования с условиями

кредитования, предоставляемыми самим

предприятием.

17. Анализ деловой активности (5)

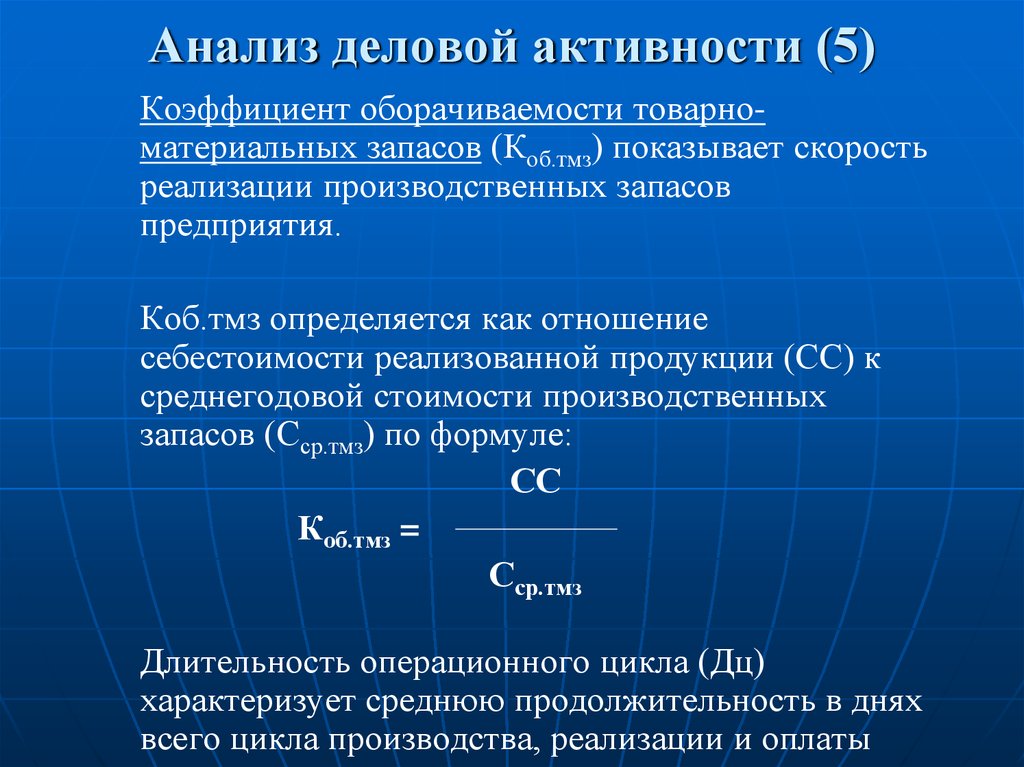

Коэффициент оборачиваемости товарноматериальных запасов (Коб.тмз) показывает скоростьреализации производственных запасов

предприятия.

Коб.тмз определяется как отношение

себестоимости реализованной продукции (СС) к

среднегодовой стоимости производственных

запасов (Сср.тмз) по формуле:

СС

Коб.тмз =

Сср.тмз

Длительность операционного цикла (Дц)

характеризует среднюю продолжительность в днях

всего цикла производства, реализации и оплаты

18. Анализ рентабельности (1)

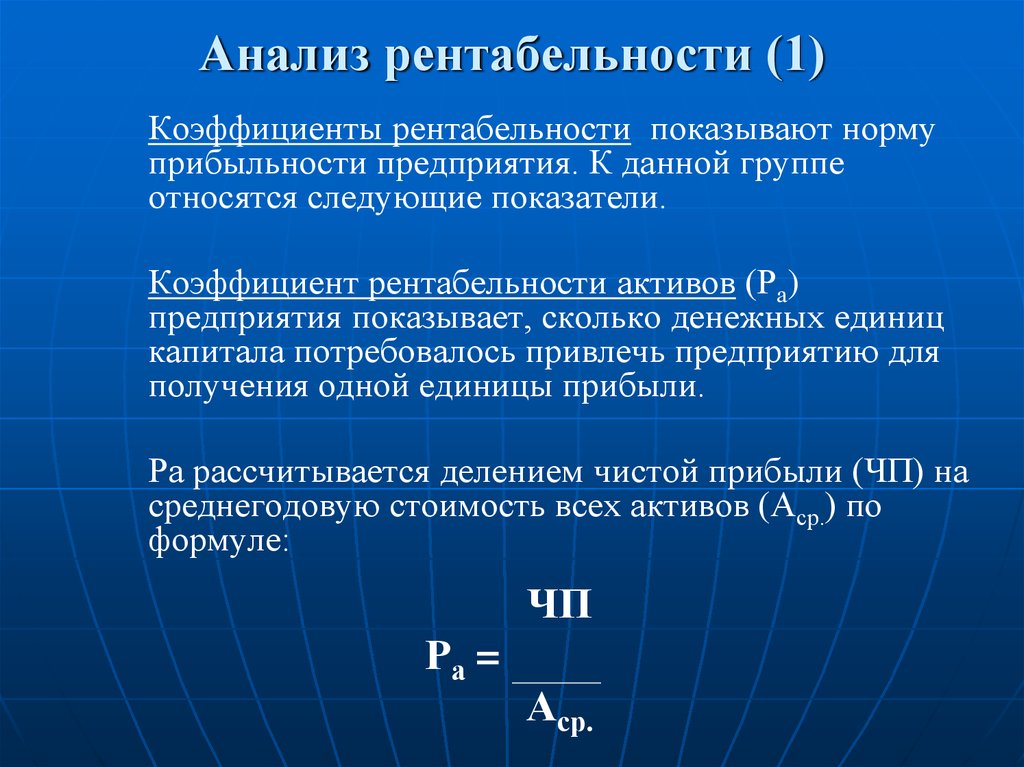

Коэффициенты рентабельности показывают нормуприбыльности предприятия. К данной группе

относятся следующие показатели.

Коэффициент рентабельности активов (Ра)

предприятия показывает, сколько денежных единиц

капитала потребовалось привлечь предприятию для

получения одной единицы прибыли.

Ра рассчитывается делением чистой прибыли (ЧП) на

среднегодовую стоимость всех активов (Аср.) по

формуле:

ЧП

Ра =

Аср.

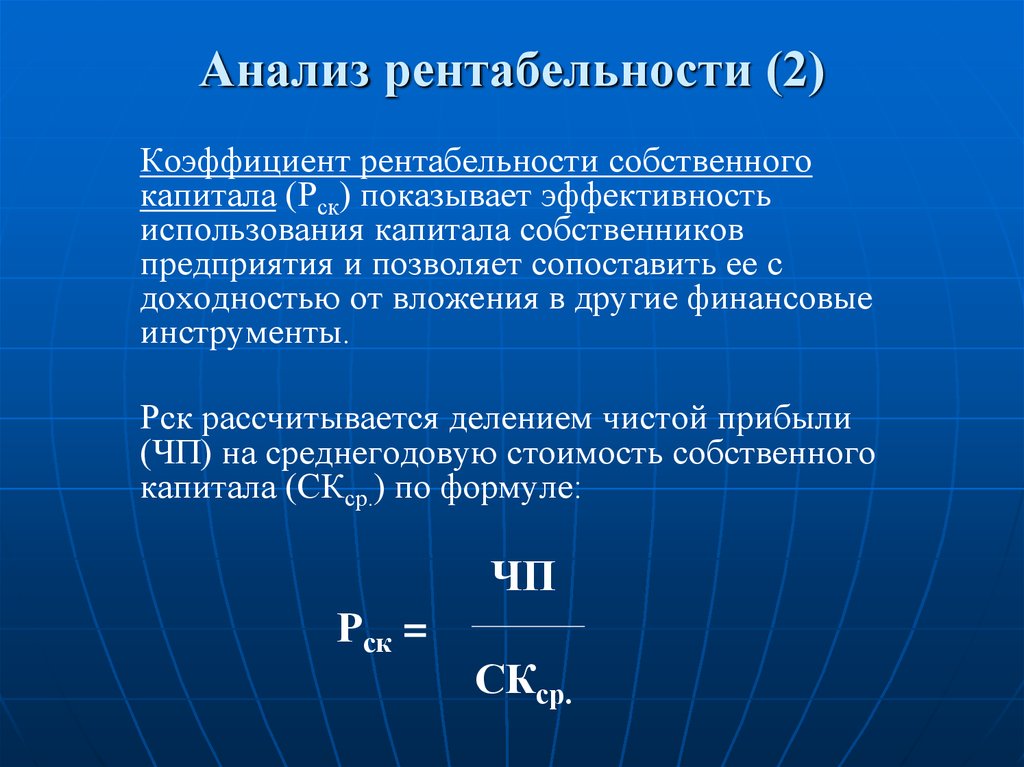

19. Анализ рентабельности (2)

Коэффициент рентабельности собственногокапитала (Рск) показывает эффективность

использования капитала собственников

предприятия и позволяет сопоставить ее с

доходностью от вложения в другие финансовые

инструменты.

Рск рассчитывается делением чистой прибыли

(ЧП) на среднегодовую стоимость собственного

капитала (СКср.) по формуле:

ЧП

Рск =

СКср.

20. Анализ рентабельности (3)

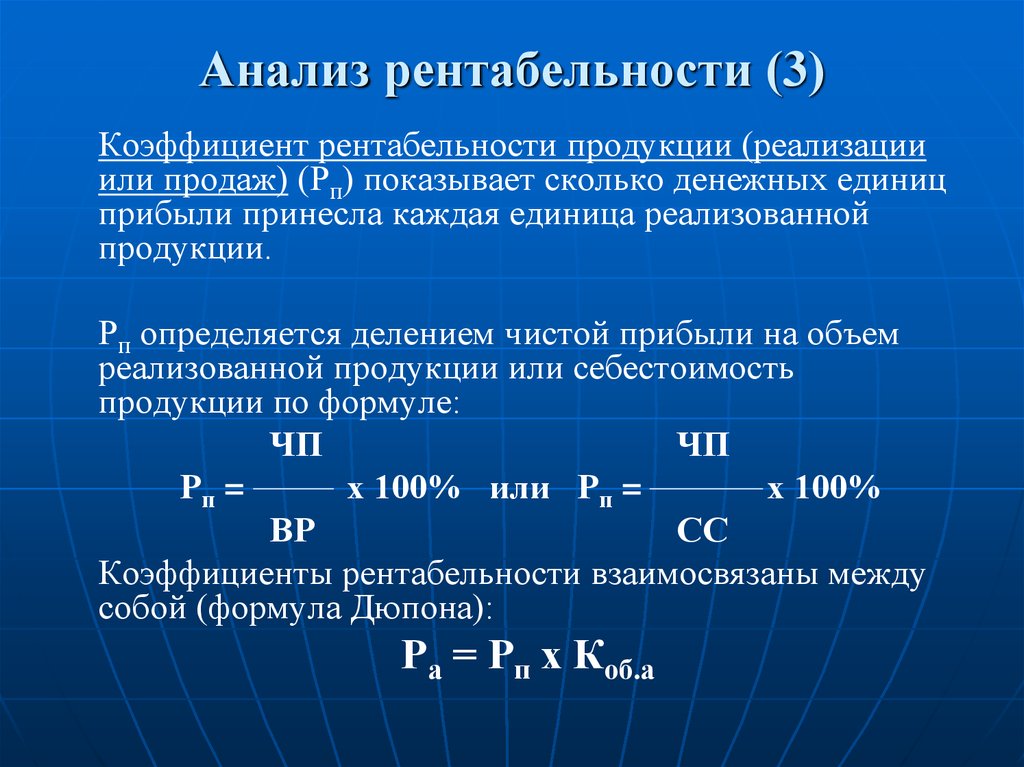

Коэффициент рентабельности продукции (реализацииили продаж) (Рп) показывает сколько денежных единиц

прибыли принесла каждая единица реализованной

продукции.

Рп определяется делением чистой прибыли на объем

реализованной продукции или себестоимость

продукции по формуле:

ЧП

ЧП

Рп =

х 100% или Рп =

х 100%

ВР

СС

Коэффициенты рентабельности взаимосвязаны между

собой (формула Дюпона):

Ра = Рп х Коб.а

21. Анализ финансовой устойчивости (1)

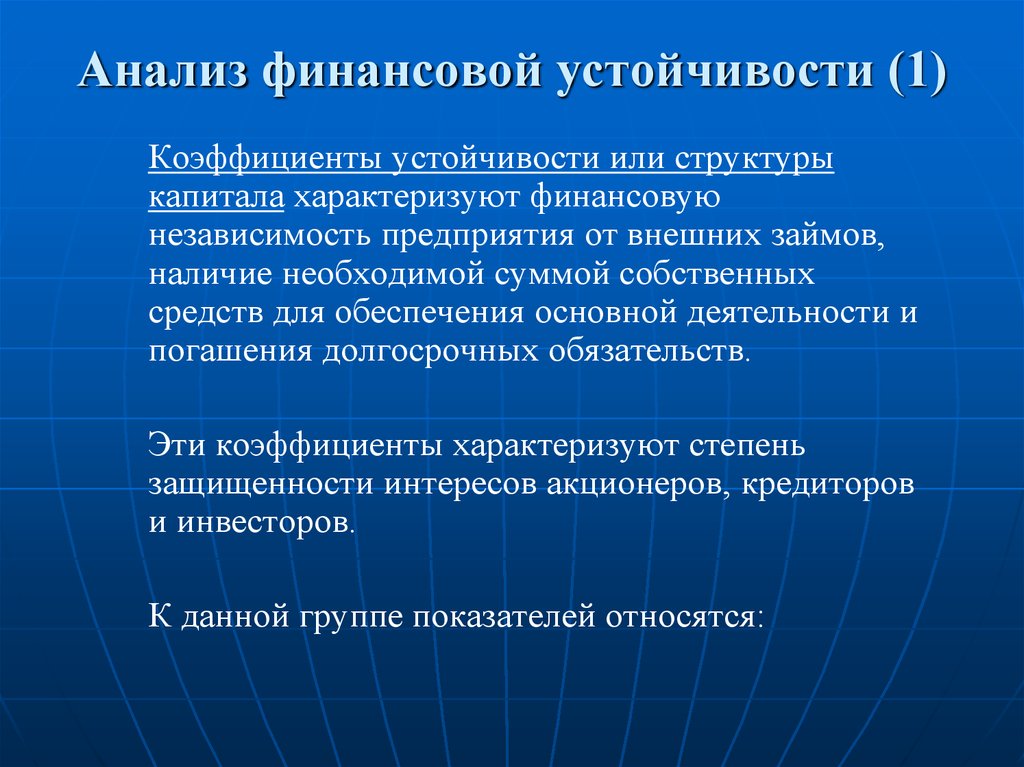

Коэффициенты устойчивости или структурыкапитала характеризуют финансовую

независимость предприятия от внешних займов,

наличие необходимой суммой собственных

средств для обеспечения основной деятельности и

погашения долгосрочных обязательств.

Эти коэффициенты характеризуют степень

защищенности интересов акционеров, кредиторов

и инвесторов.

К данной группе показателей относятся:

22. Анализ финансовой устойчивости (2)

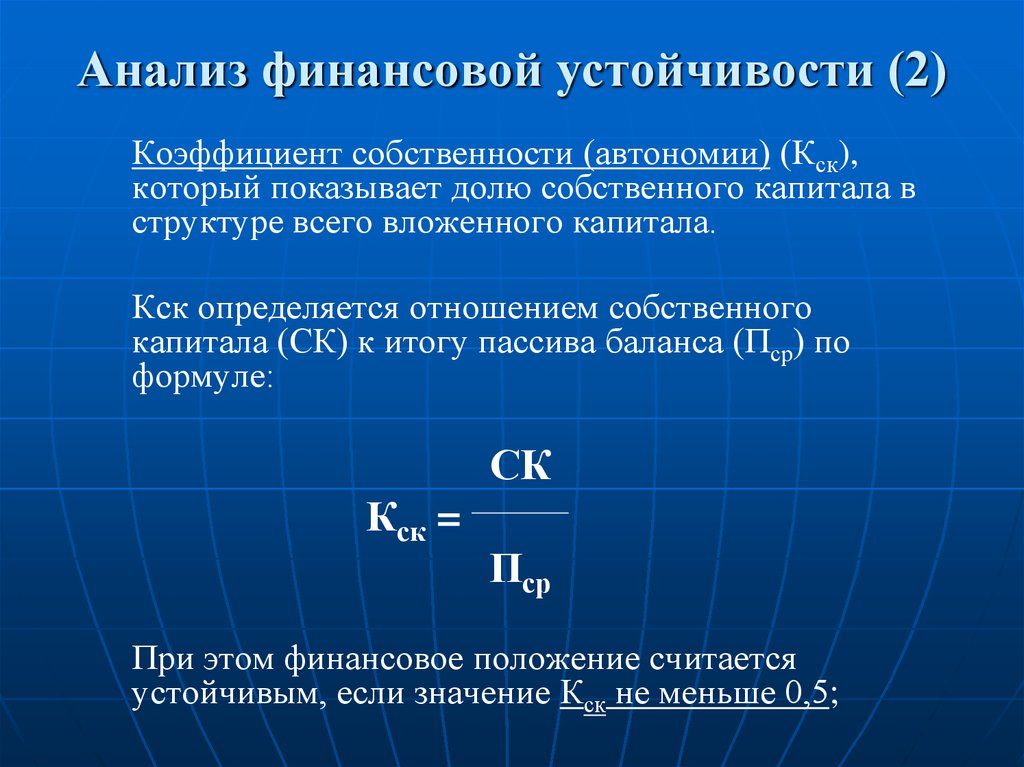

Коэффициент собственности (автономии) (Кск),который показывает долю собственного капитала в

структуре всего вложенного капитала.

Кск определяется отношением собственного

капитала (СК) к итогу пассива баланса (Пср) по

формуле:

СК

Кск =

Пср

При этом финансовое положение считается

устойчивым, если значение Кск не меньше 0,5;

23. Анализ финансовой устойчивости (3)

Коэффициент заемного капитала (Кзк), который отражаетдолю заемного капитала в источниках финансирования и

является обратной величиной к коэффициенту

собственности;

1

Кзк =

Кск

Коэффициент финансовой зависимости (КФЗ) показывает,

сколько заемных средств привлекло предприятие на одну

тенге вложенных собственных средств. КФЗ определяется

отношением заемных средств к собственным по формуле:

Кзк

КФЗ =

Кск

Нормативное ограничение на значение данного

коэффициента - не более 1.

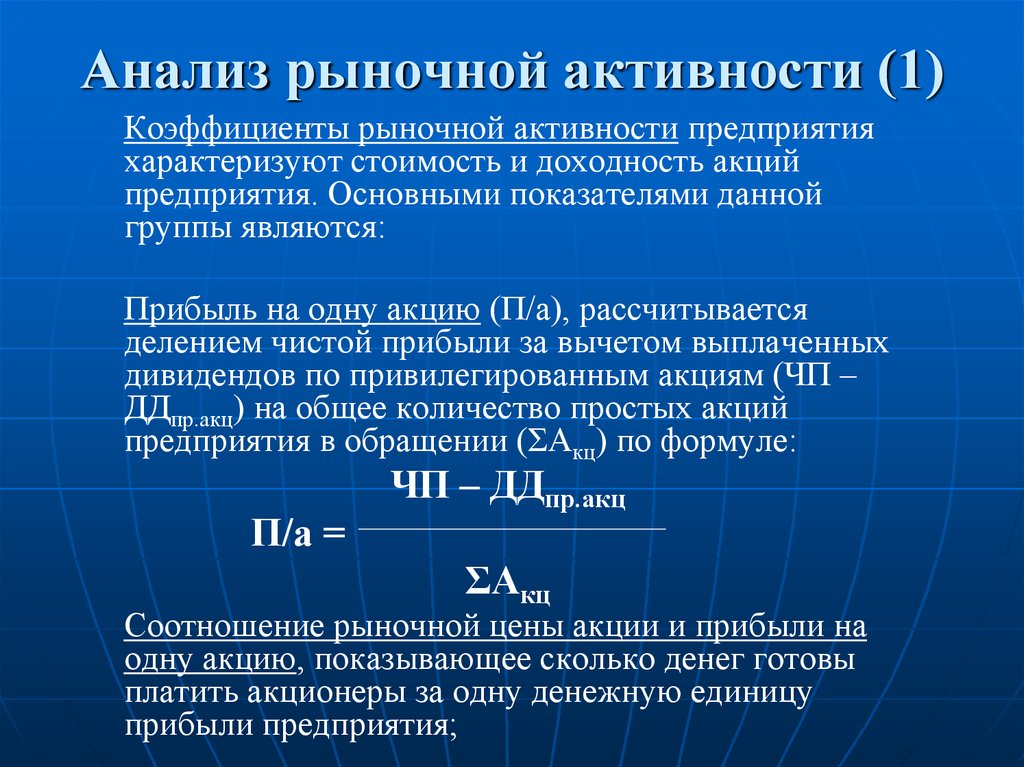

24. Анализ рыночной активности (1)

Коэффициенты рыночной активности предприятияхарактеризуют стоимость и доходность акций

предприятия. Основными показателями данной

группы являются:

Прибыль на одну акцию (П/а), рассчитывается

делением чистой прибыли за вычетом выплаченных

дивидендов по привилегированным акциям (ЧП –

ДДпр.акц) на общее количество простых акций

предприятия в обращении (ΣАкц) по формуле:

П/а =

ЧП – ДДпр.акц

ΣАкц

Соотношение рыночной цены акции и прибыли на

одну акцию, показывающее сколько денег готовы

платить акционеры за одну денежную единицу

прибыли предприятия;

25. Анализ рыночной активности (2)

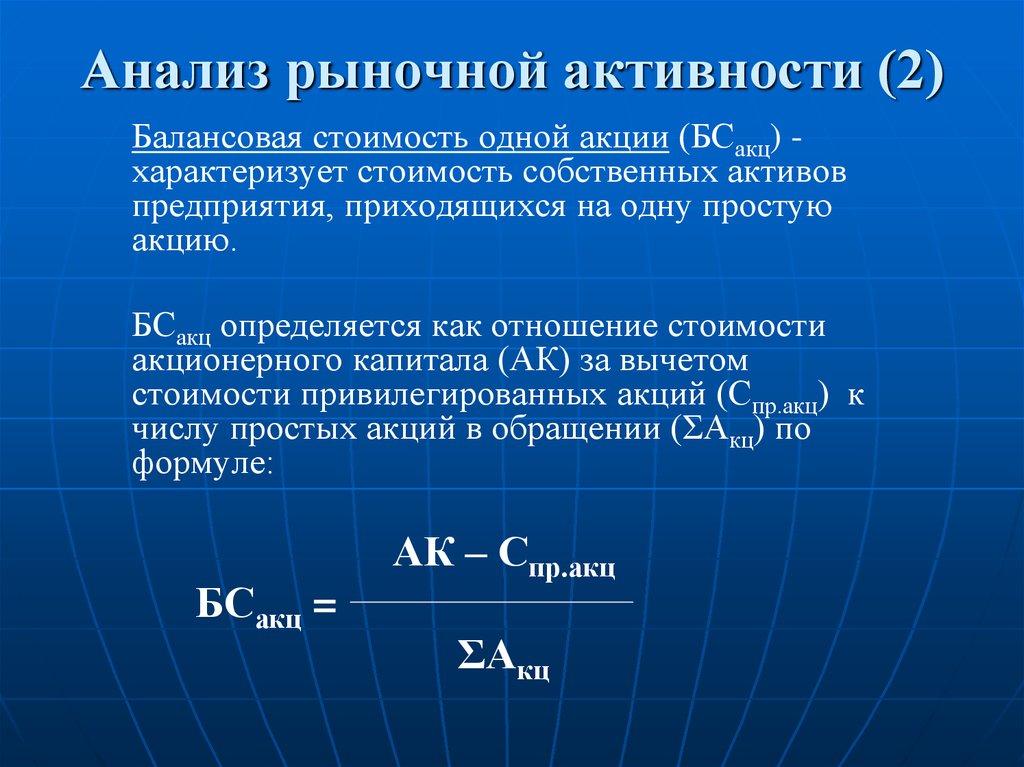

Балансовая стоимость одной акции (БСакц) характеризует стоимость собственных активовпредприятия, приходящихся на одну простую

акцию.

БСакц определяется как отношение стоимости

акционерного капитала (АК) за вычетом

стоимости привилегированных акций (Спр.акц) к

числу простых акций в обращении (ΣАкц) по

формуле:

БСакц =

АК – Спр.акц

ΣАкц

26. Анализ рыночной активности (3)

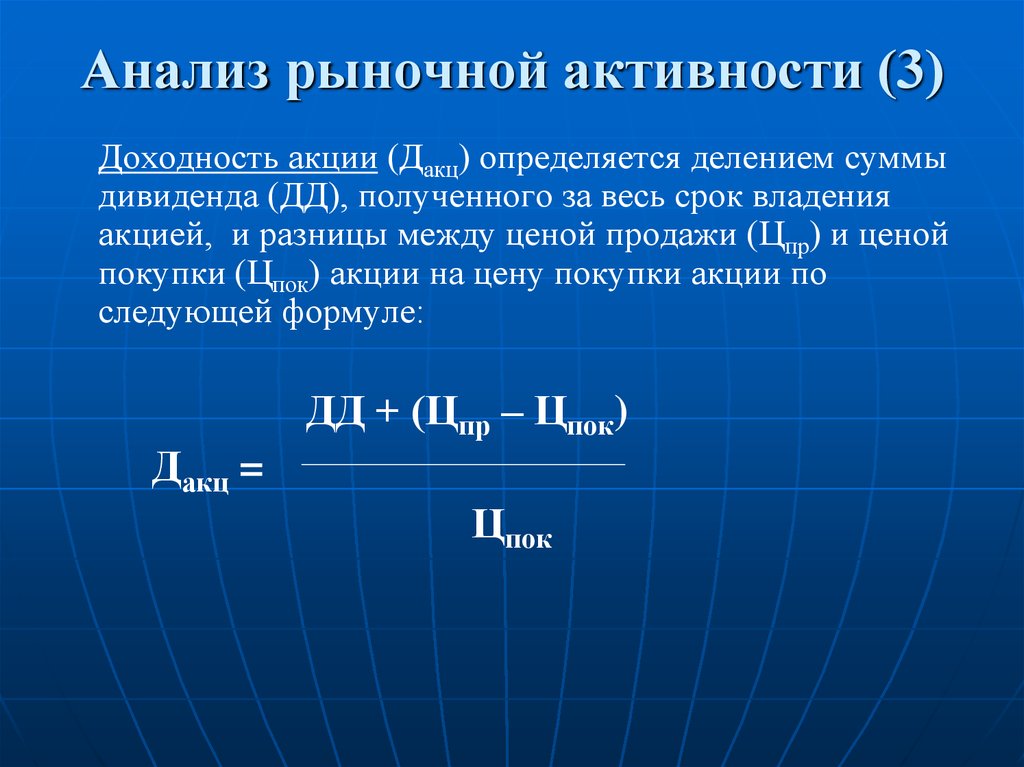

Доходность акции (Дакц) определяется делением суммыдивиденда (ДД), полученного за весь срок владения

акцией, и разницы между ценой продажи (Цпр) и ценой

покупки (Цпок) акции на цену покупки акции по

следующей формуле:

ДД + (Цпр – Цпок)

Дакц =

Цпок

27. Анализ рыночной активности (4)

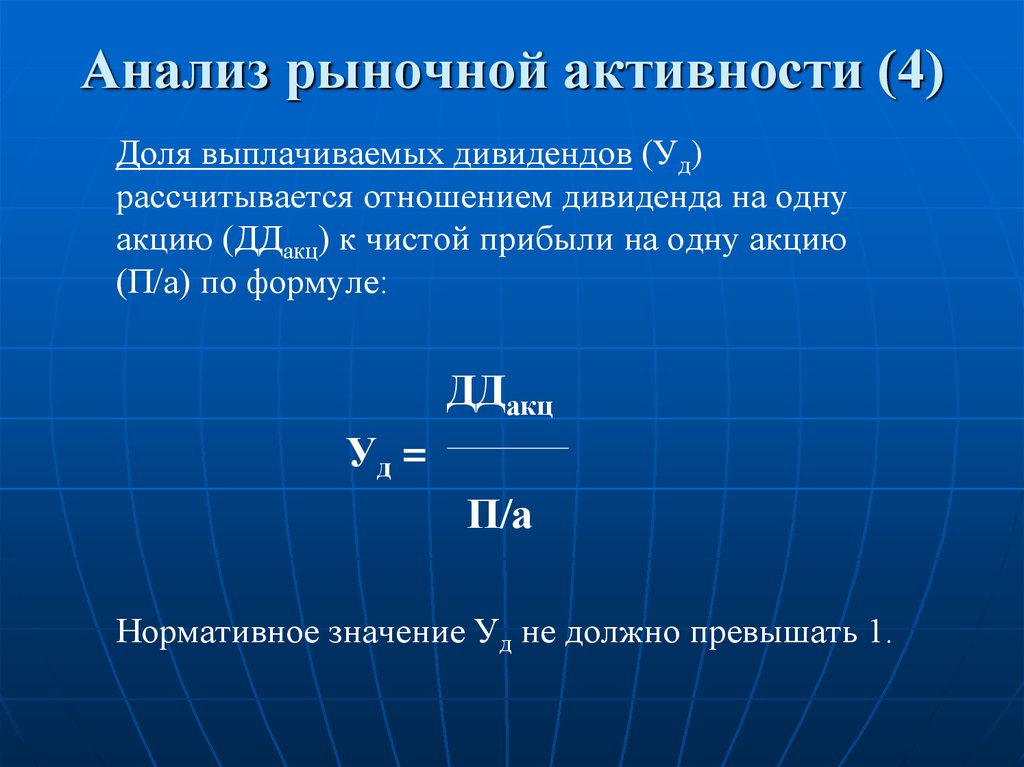

Доля выплачиваемых дивидендов (Уд)рассчитывается отношением дивиденда на одну

акцию (ДДакц) к чистой прибыли на одну акцию

(П/а) по формуле:

ДДакц

Уд =

П/а

Нормативное значение Уд не должно превышать 1.

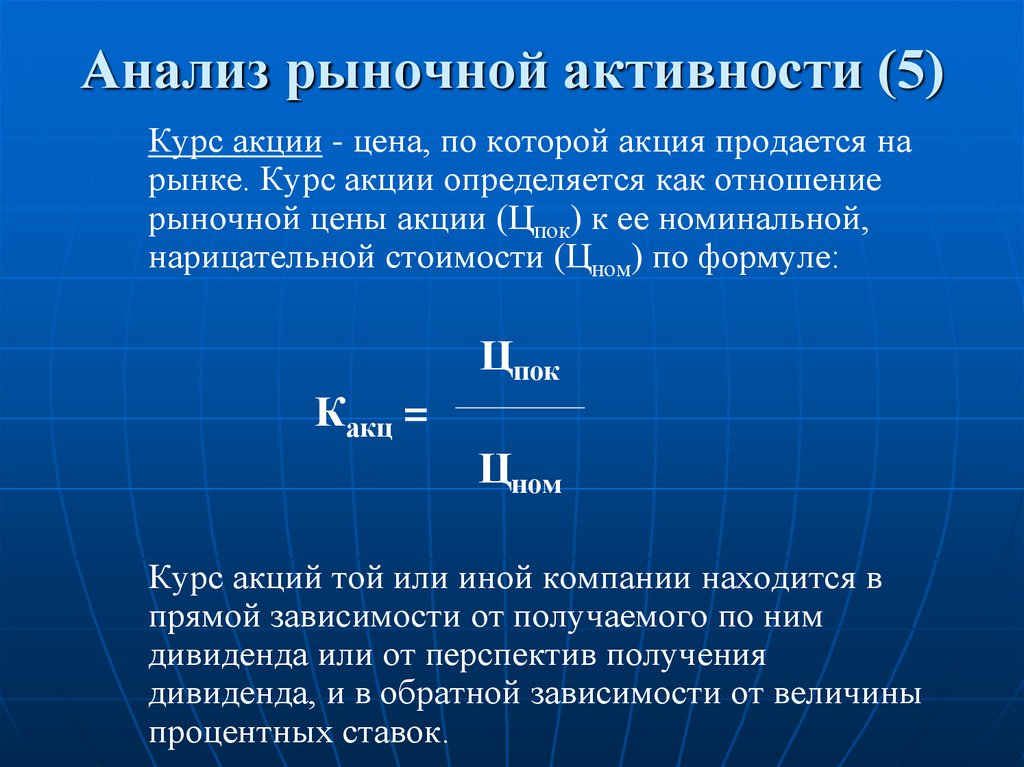

28. Анализ рыночной активности (5)

Курс акции - цена, по которой акция продается нарынке. Курс акции определяется как отношение

рыночной цены акции (Цпок) к ее номинальной,

нарицательной стоимости (Цном) по формуле:

Цпок

Какц =

Цном

Курс акций той или иной компании находится в

прямой зависимости от получаемого по ним

дивиденда или от перспектив получения

дивиденда, и в обратной зависимости от величины

процентных ставок.

29. Контрольные вопросы

1. Каковы основные задачи финансового анализа?2. Охарактеризуйте инструментарий финансового

анализа.

3. Приведите примеры количественных и

качественных, общих и специфических,

первичных и производных, синтетических и

простых, абсолютных и относительных

финансовых показателей.

4. Назовите условие абсолютной ликвидности

баланса предприятия.

5. Какими путями может быть увеличена

рентабельность активов, рентабельность

продаж, оборачиваемость активов предприятия?

Финансы

Финансы