Похожие презентации:

Актуальные вопросы исчисления и уплаты налога на прибыль организаций

1. «Актуальные вопросы исчисления и уплаты налога на прибыль организаций»

ИНСПЕКЦИЯ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПО ГОРОДУ ТОМСКУ«Актуальные вопросы исчисления и уплаты налога на

прибыль организаций»

Абраменко Марина Николаевна

Старший государственный налоговый инспектор

Отдела работы с налогоплательщиками №1

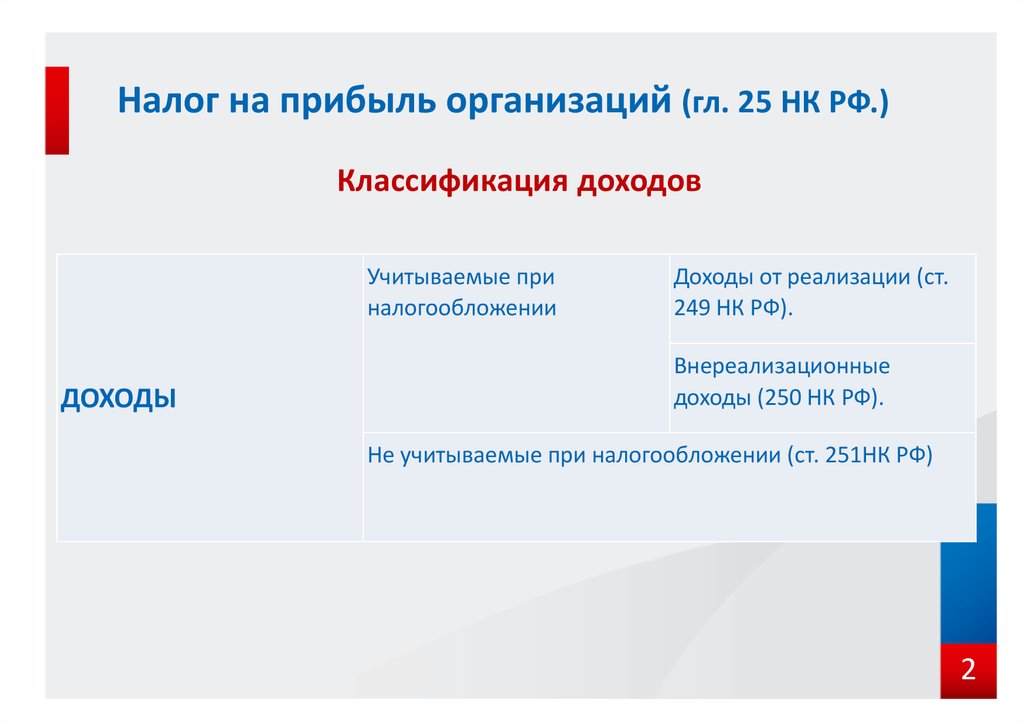

2. Налог на прибыль организаций (гл. 25 НК РФ.)

Классификация доходов.

Учитываемые при

налогообложении

ДОХОДЫ

Доходы от реализации (ст.

249 НК РФ).

Внереализационные

доходы (250 НК РФ).

Не учитываемые при налогообложении (ст. 251НК РФ)

2

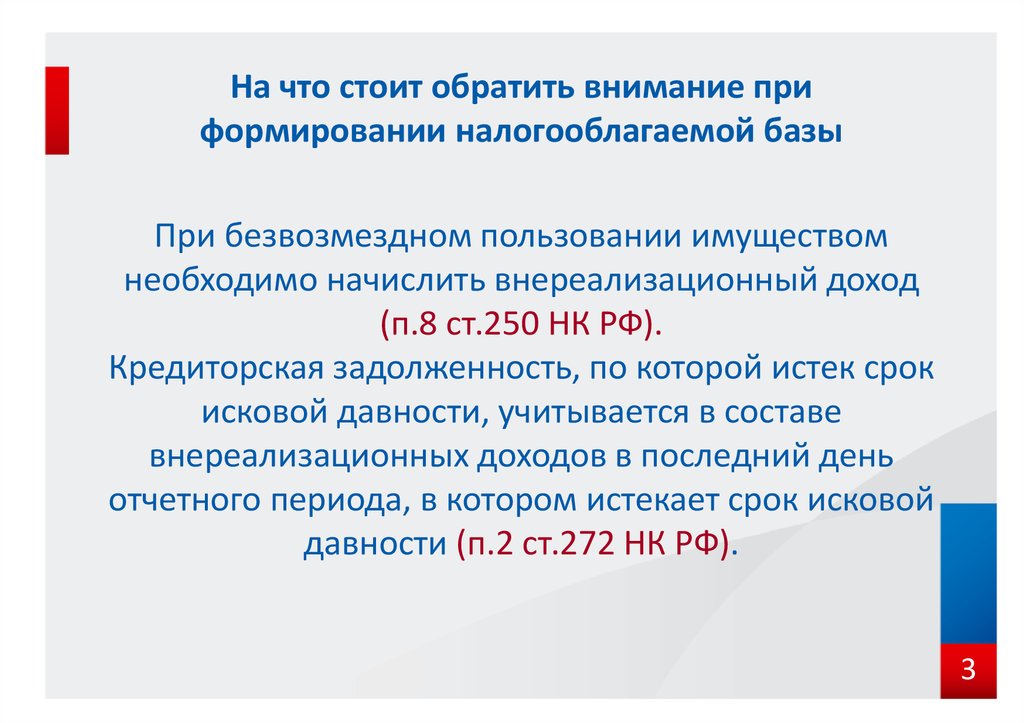

3. На что стоит обратить внимание при формировании налогооблагаемой базы

При безвозмездном пользовании имуществомнеобходимо начислить внереализационный доход

(п.8 ст.250 НК РФ).

Кредиторская задолженность, по которой истек срок

исковой давности, учитывается в составе

внереализационных доходов в последний день

отчетного периода, в котором истекает срок исковой

давности (п.2 ст.272 НК РФ).

3

4. На что стоит обратить внимание при формировании налогооблагаемой базы

Средства, ранее полученные по договору займа иостающиеся в распоряжении организации в результате

соглашения о прощении долга, следует рассматривать

как безвозмездно полученные (п.8 ст.250 НК РФ).

Датой признания внереализационных доходов в виде

штрафов, пеней и (или) иных санкций за нарушение

договорных или долговых обязательств, а также в виде

сумм возмещения убытков (ущерба) является дата

признания должником либо дата вступления в

законную силу решения суда (пп.4 п.1 ст.271 НК РФ).

4

5. Налог на прибыль организаций (гл. 25 НК РФ)

Классификация расходов• Расходы, которые не принимаются для целей налогообложения перечень установлен ст. 270 НК РФ;

• Расходы для

уменьшения доходов должны соответствовать

требованиям, установленным п. 1 ст. 252 НК РФ:

должны быть обоснованы,

должны быть документально подтверждены,

должны быть произведены для деятельности, направленной на

получение дохода;

5

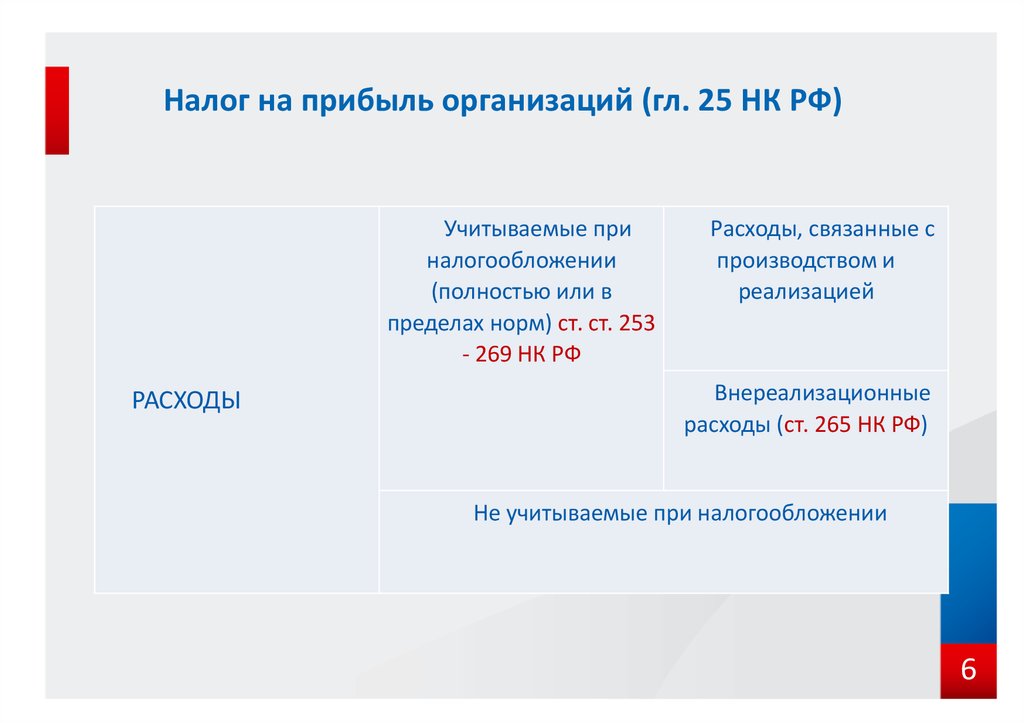

6. Налог на прибыль организаций (гл. 25 НК РФ)

Учитываемые приналогообложении

(полностью или в

пределах норм) ст. ст. 253

- 269 НК РФ

РАСХОДЫ

Расходы, связанные с

производством и

реализацией

Внереализационные

расходы (ст. 265 НК РФ)

Не учитываемые при налогообложении

6

7. Налог на прибыль

Методы учета доходов и расходов:Метод начисления: Доходы и расходы признаются

в соответствии с порядком, предусмотренным ст.

271 и 272 НК РФ;

Кассовый метод: Доходы и расходы признаются в

соответствии с порядком, предусмотренным ст.273

НК РФ.

! Кассовый метод не вправе применять организации, у

которых за предыдущие 4 квартала выручка в среднем

превышает 1 млн.руб за квартал (п.1 ст.273 НК РФ).

7

8. Налог на прибыль

Расходы, связанные с производством и реализацией, прииспользовании «метода начисления» подразделяются на

прямые и косвенные.

Порядок указанного распределения закрепляется в приказе

об учетной политике (ст.318 НК РФ).

• Косвенные расходы в полном объеме относятся к

расходам текущего отчетного (налогового) периода

(п. 2 ст. 318 НК РФ).

• Прямые расходы относятся к расходам текущего отчетного

(налогового) периода по мере реализации продукции,

работ, услуг, в стоимости которых они учтены в

соответствии со ст. 319 НК РФ (абз. 2 п. 2 ст. 318 НК РФ).

8

9. На что стоит обратить внимание при формировании налогооблагаемой базы

Правила учета долгов при исключении контрагентаиз ЕГРЮЛ:

Сумму задолженности перед кредитором, которого

инспекция исключила из ЕГРЮЛ, нужно включить в

состав внереализационных доходов в этом же

периоде.

(п. 18 ст. 250 НК РФ)

9

10. Порядок уплаты авансовых платежей

По итогам каждого отчетного периода налогоплательщики исчисляютсумму авансового платежа. Сумма авансового платежа определяется

исходя из ставки налога и налогооблагаемой прибыли, рассчитанной

нарастающим итогом с начала налогового периода до окончания

отчетного (налогового) периода.

Налогоплательщики, у которых за предыдущие четыре квартала доходы

от реализации, определяемые в соответствии со ст. 249 НК РФ,

превысили в среднем 15 млн. руб. за каждый квартал, уплачивают не

только квартальные авансовые платежи по итогам отчетного периода, но

и ежемесячные авансовые платежи, начиная с квартала, следующего за

отчетным (налоговым) периодом (п. 3 ст. 286 НК РФ).

Вновь созданные организации уплачивают только квартальные

авансовые платежи за соответствующий отчетный период при условии,

если выручка от реализации не превышала 5 млн.руб в месяц либо 15

млн рублей в квартал (п.5 ст. 287 НК РФ).

11. Порядок уплаты авансовых платежей

При определении предыдущих четырех кварталовнеобходимо учитывать последовательно идущие

четыре квартала, предшествующие периоду, на

который

приходится

срок

представления

соответствующей налоговой декларации.

Например, если доходы от реализации за

предыдущие четыре квартала (II, III, IV кварталы

2016г. и I квартал 2017г.) превысили в среднем 15

млн. руб. за каждый квартал, то налогоплательщик

уплачивает ежемесячные авансовые платежи

начиная со II квартала 2017г., отраженные в

налоговой декларации по налогу на прибыль

организаций за 1 квартал 2017г.

11

12. Порядок уплаты авансовых платежей

Налогоплательщики имеют право перейти наисчисление ежемесячных авансовых платежей

исходя из фактически полученной прибыли,

подлежащей исчислению, уведомив об этом

налоговый орган не позднее 31 декабря года,

предшествующего налоговому периоду, в котором

происходит переход на эту систему уплаты

авансовых платежей. В этом случае исчисление

сумм

авансовых

платежей

производится

налогоплательщиками исходя из ставки налога и

фактически

полученной

прибыли,

рассчитываемой нарастающим итогом с начала

налогового

периода

до

окончания

соответствующего месяца (п. 2 ст. 286 НК РФ)

12

13. Порядок уплаты авансовых платежей

Организациявправе

отказаться

от

уплаты

ежемесячных авансовых платежей исходя из

фактически полученной прибыли с начала нового

налогового периода, уведомив об этом налоговый

орган

не

позднее

31

декабря

года,

предшествующего налоговому периоду, в котором

происходит смена системы уплаты авансовых

платежей.

При этом сумма ежемесячного авансового платежа,

подлежащего уплате в первом квартале налогового

периода, принимается равной одной трети разницы

между суммой авансового платежа, рассчитанной по

итогам девяти месяцев, и суммой авансового платежа,

рассчитанной по итогам полугодия предыдущего

налогового периода (п. 2 ст. 286 НК РФ).

13

14. Налог на прибыль организаций (гл. 25 НК РФ)

Форма и порядок заполнения налоговой декларации поналогу на прибыль утверждены

Приказом ФНС России 19.10.2016 N ММВ-7-3/572@.

Срок представления

за 2017 года – не позднее 28.03.2018

Срок уплаты

Не позднее 28. 03.2018.

14

15. Декларация по налогу на прибыль

Обязательными для представления являются:- Титульный лист,

- Подраздел 1.1,

- Лист 02 с Приложениями №1 и 2 .

Некоммерческие организации, у которых не возникает

обязанности

по

уплате

налога,

представляют

декларацию по итогам налогового периода – года (п.2

ст.289 НК РФ): Титульный лист, Лист 02, Лист 07 (при

получении целевых поступлений).

15

16. Уплата налога на прибыль организаций при наличии обособленных подразделений

Если в состав Вашей организации входят обособленныеподразделения, то по итогам каждого отчетного (налогового)

периода Вам необходимо согласно п. 1, 2 ст. 288, абз. 1 п. 1 ст. 289

НК РФ:

1. Определять прибыль (налоговую базу) в целом по организации.

2. Определять долю прибыли (налоговую базу) обособленного

подразделения в общей прибыли (налоговой базе) организации

(абз. 1 п. 2 ст. 288 НК РФ).

3. Уплачивать авансовые платежи и налог:

- в федеральный бюджет - по месту нахождения головного офиса

(п. 1 ст. 288 НК РФ);

- в бюджет субъекта РФ - по месту нахождения головного офиса и

каждого обособленного подразделения (п. 2 ст. 288 НК РФ).

4. Представлять декларацию по налогу на прибыль в налоговые

органы по месту нахождения головного офиса и каждого

обособленного подразделения (абз. 1 п. 1 ст. 289 НК РФ).

17. Представление налоговой декларации по месту нахождения организации

По месту нахождения организации необходимопредставить декларацию, составленную в целом по

организации с распределением прибыли по

обособленным подразделениям

(п. 5 ст. 289 НК РФ).

Это значит, что помимо тех листов декларации, которые

являются общими для всех налогоплательщиков,

необходимо заполнить Приложение N 5 к листу 02

декларации в количестве, соответствующем числу

имеющихся

у

организации

обособленных

подразделений (включая головной офис) (п. 10.1

Порядка заполнения налоговой декларации по налогу

на прибыль организаций, утвержденного Приказом

ФНС России 19.10.2016 N ММВ-7-3/572@).

17

18. Представление налоговой декларации по месту нахождения обособленного подразделения (п. 1.4 Порядка заполнения декларации):

В налоговую инспекцию по месту нахождения обособленногоподразделения

следует

представить

декларацию,

включающую:

- титульный лист;

- подраздел 1.1 разд. 1;

- подраздел 1.2 разд. 1 (если вы уплачиваете ежемесячные

авансовые платежи в течение квартала);

-Приложение N 5 к листу 02 (расчет суммы налога).

На титульных листах, представляемых в налоговые органы

по месту нахождения обособленных подразделений,

проставляется КПП обособленного подразделения

(п. 3.2 Порядка заполнения декларации).

18

19. Декларация по налогу на прибыль

Порядок уведомления налоговых органов об уплате налога черезответственное подразделение

(Письмо ФНС России от 30.12.2008 № ШС-6-3/986).

Для уведомления налоговых органов вам необходимо:

1. Направить в налоговый орган по месту нахождения ответственного

обособленного подразделения Уведомление №1

2. Копию Уведомления №1 необходимо представить в налоговую

инспекцию, в которой состоит на учете головной офис.

3. Направить Уведомления №2 в налоговые органы по месту нахождения

обособленных подразделений, через которые налог уплачиваться не будет.

!!! Указанные уведомления необходимо направить в налоговые органы до

31 декабря года, предшествующего налоговому периоду, с начала которого

налог будет уплачиваться через ответственное подразделение (абз. 2 п. 2 ст.

288 НК РФ).

4. Уведомлять налоговые органы обо всех изменениях, которые влияют на

порядок уплаты налога по обособленным подразделениям в 10-дневный

срок после окончания отчетного периода, в котором данные изменения

произошли (п. 2 ст. 288 НК РФ).

20. Декларация по налогу на прибыль

Лист 02 Расчет налога заполняется на основанииПриложений к нему.

- Если организацией по итогам года получен убыток, то стр.

100 Листа 02 отражается со знаком минус « - », по стр. 120

Листа 02 указывается ноль ("0"), заполняется Приложение №4;

- По стр. 210 Листа 02 указываются суммы начисленных

авансовых платежей: стр.180 Листа 02 + стр. 290 Листа 02 (при

наличии ежемесячных авансовых платежей) декларации за

предыдущий отчетный период.

- По стр.290 Листа 02 отражаются суммы ежемесячных

авансовых платежей на 4 квартал текущего и 1 квартал

следующего года: стр.180 декларации за текущий период стр.180 за предыдущий отчетный период.

20

21. Декларация по налогу на прибыль

Лист 02 Приложение №1 Доходы от реализации ивнереализационные доходы

- По стр.010 отражается общая сумма выручки от

реализации, а в стр.011-014 приводится расшифровка

отдельных видов доходов.

- В стр.010 не включаются данные о выручке по

операциям, финансовый результат по которым

рассчитывается в Приложении №3 к листу 02. Данная

выручка отражается по стр.030.

- По стр.100 указывается общая сумма

внереализационных доходов, расшифровка отдельных

показателей по стр.101-107.

21

22. Декларация по налогу на прибыль

Лист 02 Приложение №2 Расходы, связанные спроизводством и реализацией, внереализационные

расходы и убытки.

- По стр.010-030 отражаются прямые расходы (только

организациями, применяющими метод начисления).

-По

стр.040

отражаются

косвенные

расходы

организациями, использующими метод начисления.

Организации, применяющие кассовый метод, отражают

расходы, признаваемые в соответствии со ст. 273 НК РФ,

за исключением внереализационных.

-По стр.041 отражаются только налоги, исчисленные в

соответствии с НК РФ, страховые взносы отражаются по

стр.040.

22

23. Декларация по налогу на прибыль

- По стр.100 отражается сумма убытка от реализацииамортизируемого имущества в части, приходящейся на

данный отчетный (налоговый) период, в порядке,

предусмотренном п.3 ст.268 НК РФ.

- Итоговая сумма расходов, связанных с производством и

реализацией отражается по стр.130.

- Внереализационные расходы отражаются по стр.200,

с последующей расшифровкой отдельных показателей по

стр.201-206.

23

24. Декларация по налогу на прибыль

Лист 02 Приложение №3Расчет суммы расходов по операциям, финансовый

результат по которым определяется с учетом ст.264.1,

268, 275.1, 276, 323 НК РФ.

Приложение представляется только при наличии

операций, налогообложение которых производится с

учетом положений, вышеперечисленных статей НК РФ.

- Итоговые строки Приложения 340 и 350 подлежат

переносу в стр.030 Приложения №1 и стр.080

Приложения №2 соответственно.

- Убытки, полученные от осуществления данных

операций переносятся в стр.050 Листа 02.

24

25. Декларация по налогу на прибыль

Лист 02 Приложение №4 Расчет суммы убытка,уменьшающего налоговую базу.

- Представляется организациями, получившими убытки

как в текущем налоговом периоде, а также имеющими

убытки по итогам предыдущих периодов.

- Убыток текущего налогового периода отражается по

стр.140 Приложения и равен показателю стр.100 Листа 02.

Сумма убытка, уменьшающего налогооблагаемую

отчетного года, стр.150 Приложения переносится в

стр.110 Листа 02.

- Обязательность представления указанного Приложения

предусмотрена по итогам 1 квартала и в составе годовой

декларации.

25

26. Декларация по налогу на прибыль

Лист 03 Расчет налога на прибыль, удерживаемогоналоговым агентом

- Расчет налога с доходов в виде дивидендов отражается в

Разделе А. Раздел В заполняется в отношении каждого

получателя дивидендов – юридического лица.

- Лист 03 заполняется применительно к каждому решению о

распределении доходов от долевого участия. Поэтому если в

течение отчетного (налогового) периода выплата дивидендов

производится на основании нескольких решений, то заполнить

Лист 03 (раздел А и В) необходимо несколько раз.

- Стр.120 Листа 03 переносится в Раздел 1.3. Срок уплаты

налога определяется п.4 ст.287 НК РФ- не позднее дня,

следующего за днем выплаты.

26

27. Налог на прибыль

• Организация, применявшая УСН при переходе на общийрежим налогообложения с уплатой налога на прибыль по

методу начисления, на дату такого перехода включает в

состав доходов выручку от реализации товаров (работ,

услуг), оплата которых применении УСН не была

произведена;

• В месяце перехода на общий режим организация признает

расходы на приобретение товаров, работ, услуг (при

применении УСН), которые не были оплачены (в том числе

частично) до даты перехода, если иное не предусмотрено

гл. 25 НК РФ.п.2-2.1 ст.346.25 НК РФ

27

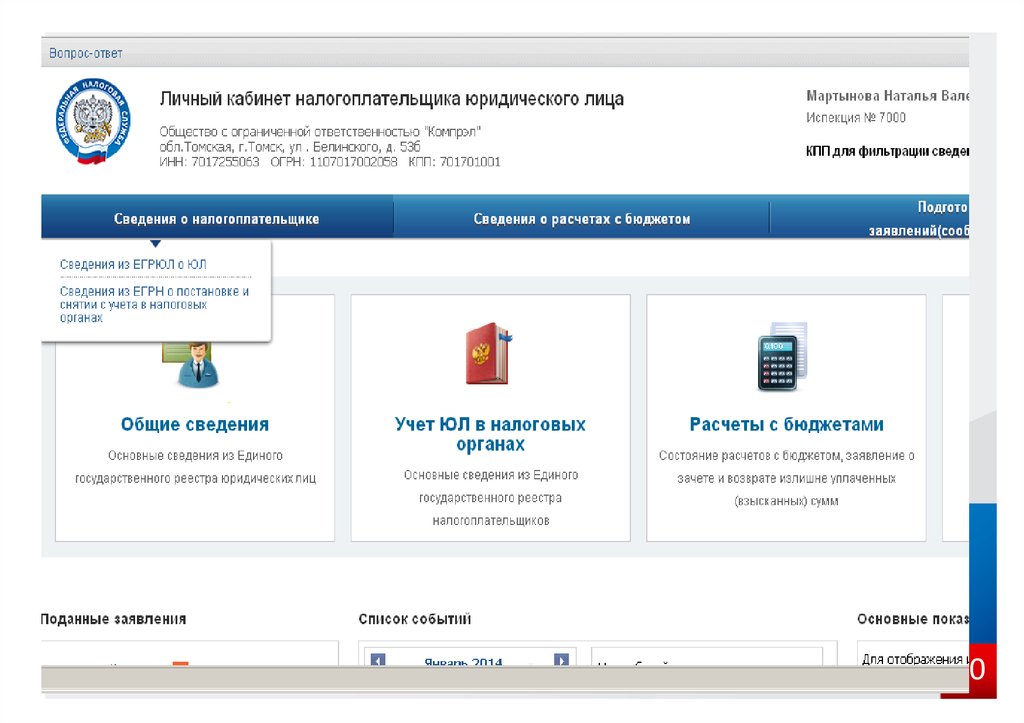

28. Электронные сервисы ФНС России: www.nalog.ru

Личный кабинет налогоплательщика юридического лицаДает возможность юридическим лицам получить информацию:

о задолженности и суммах уплаченных налогов,

о наличии переплат и невыясненных платежей,

справки о состоянии расчетов с бюджетом, об исполнении обязанности по

уплате налогов, акты сверки,

выписки из ЕГРЮЛ.

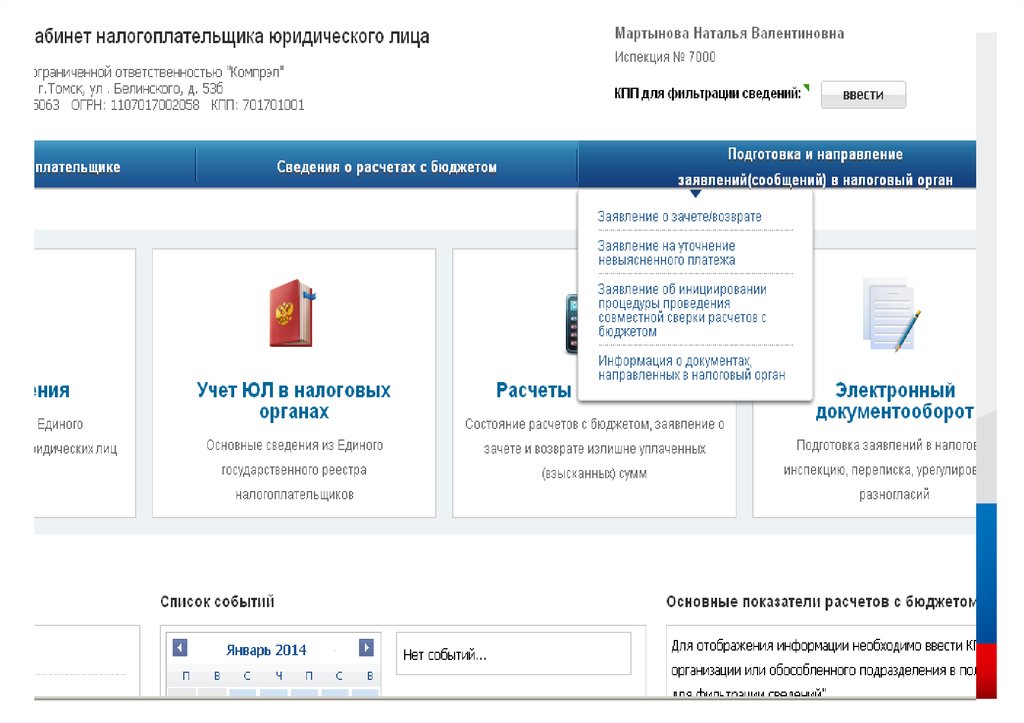

направлять в налоговые органы:

заявления на уточнение платежа, заявления о зачете/возврате,

заявления об открытии (закрытии счета) и другие.

Для подключения необходима усиленная электронная подпись, выданная

на руководителя организации либо лицо, имеющее право действовать без

доверенности от имени организации по сведениям ЕГРЮЛ, либо лицо,

28

имеющее действующую доверенность с полными полномочиями.

29. Электронные сервисы сайта ФНС России www.nalog.ru

Возможности:Оперативно получать

информацию о режиме

работы, телефонах,

адресах инспекций;

формировать документы

на уплату налогов;

Проверять данные

контрагента;

В рамках Личного

Кабинета ЮЛ, ФЛ и ИП

получать информацию о

состоянии расчетов с

бюджетом, имеющейся

задолженности,

взаимодействовать с

налоговыми органами в электронном виде и многое другое.

29

30. Личный кабинет юридического лица

3031.

32.

33.

34.

35.

СПАСИБО ЗА ВНИМАНИЕ35

Финансы

Финансы