Похожие презентации:

私校退休自主投資 理財說明會

1.

私校退休自主投資理財說明會

Presented to:

The Members in the

Private School

主講人:邱良弼

1

2.

全球退休浪潮已悄悄上岸1946-1963

2008

3.

台灣人口結構變化3

4.

4亞洲開發銀行預估台灣將在2021

至2030年出現「人口紅利」為負

5.

孤獨死5

日本是世界上平均壽命最長的國家 但與之相伴隨的是日本社會嚴重的老齡

化現象。隨著日本老齡化日益加劇 越來越多老人獨自生活 他們在臨死時

甚至沒有一個親人在場 只能孤獨地死去 有的在屍體分解甚至化成白骨后

才被人發現。在日本 老年人「孤獨死」的情況非常嚴重 日本每4個高齡

男性之中 就有一個因無人在身邊照顧和陪伴而「默默離開人世」。

6.

退休二段式6

收入中斷

支出不斷

7.

誰決定退休7

錢

你可不可以保證60歲擁有一筆1000萬的退休金

你可不可以保證60歲之時你還擁有工作能力

你可不可以保證60歲之時你還擁有一份工作

8.

退休理財規劃的5大關鍵8

1.

2.

3.

4.

5.

為何需要準備退休金

退休基金從何時開始準備

應該準備多少錢才足夠

符合個人需求的投資組合

何時該調整投資組合

9.

社會保險、儲金新制提供退休金仍不足以30歲一般教職員 全薪4萬元 60歲退休為例試算所需退休金

9

月薪9萬7,090

每年調薪3%

月薪$4萬元

30歲

70%

所需退休金

$6萬7,963/月

所

得

替

代

率

增額

提撥

+

儲金

新制

公保

21%

≧49%

$2萬0,700/月

60歲

30

年

85歲

25年

10.

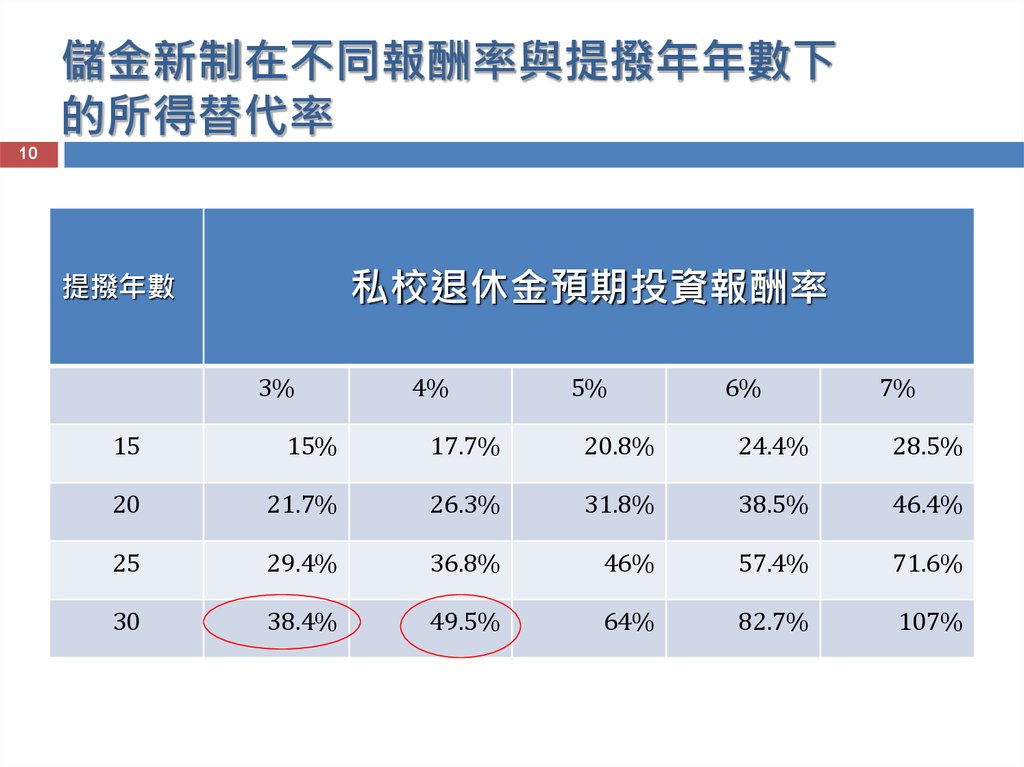

儲金新制在不同報酬率與提撥年年數下的所得替代率

10

私校退休金預期投資報酬率

提撥年數

3%

4%

5%

6%

7%

15

15%

17.7%

20.8%

24.4%

28.5%

20

21.7%

26.3%

31.8%

38.5%

46.4%

25

29.4%

36.8%

46%

57.4%

71.6%

30

38.4%

49.5%

64%

82.7%

107%

11.

增額提撥功效-原先退休金加上增額提撥35%在不同報酬率與提撥年數下的所得替代率

11

提撥年數

私校退休金預期投資報酬率

3%

4%

5%

6%

7%

15

20%

23.9%

28.08%

32.94%

38.47%

20

29.29%

35.5%

42.93%

51.97%

62.64%

25

39.69%

49.68%

62.1%

77.49%

96.66%

30

51.84%

+13.44

66.82%

+17.3%

86.4%

111.64%

144.45%

以上得知越年輕者增額提撥 經由複利效果 屆時退休金較能支應

退休後生活所需。

12.

長壽的未來 退休準備更重要12

籌措1,500萬元退休金之每月提撥金額對照表

單位:新台幣

目前年齡

距離退休年限

每個月應提撥金額

25歲

35年

11,591

30歲

30年

16,100

35歲

25年

22,998

40歲

20年

34,017

45歲

15年

53,345

50歲

10年

94,514

註 上述提撥金額 係以退休年齡60歲、 年投資報酬率7.75%為假設前提

13.

退休基金從何時開始準備善用時間複利 創新更高效益

%

假

設

年

投

資

報

酬

率

7

25歲 100,000/年

投資10年

13

40歲 100,000/年

投資25年

14.

符合個人需求的投資組合14

我的資產分配比例是否跟我期限相符

我的提撥率是否符合我的資金到期的需求

我對於目前的支出與負債管理 能不能讓我有餘

力存錢以支應未來目標

15.

何時該調整投資組合15

不同年齡不同的投資組合

不同年齡層的退休基金投資組合參考

目前年齡

40歲以下

40-49歲

50-54歲

55歲以上

股票比重

70%

70%

50%

20%

債券比重

30%

30%

50%

80%

說明

因為距離退休時間

還早 對於市場短

期波動風險的承受

度較高 適合具有

積極成長潛力的投

資組合。

能夠運用十年以上

的時間應對市場短

期波動風險 適合

積極型的投資組合。

對於市場波動風險

的承受能力不如前

二者 適合穩健型

的投資組合 以兼

顧資本增值與風險

控制。

適合低風險的穩健

型投資組合。除保

留小部位尋求較大

增值機會 宜將大

部分資產放在固定

收益型投資工具。

16.

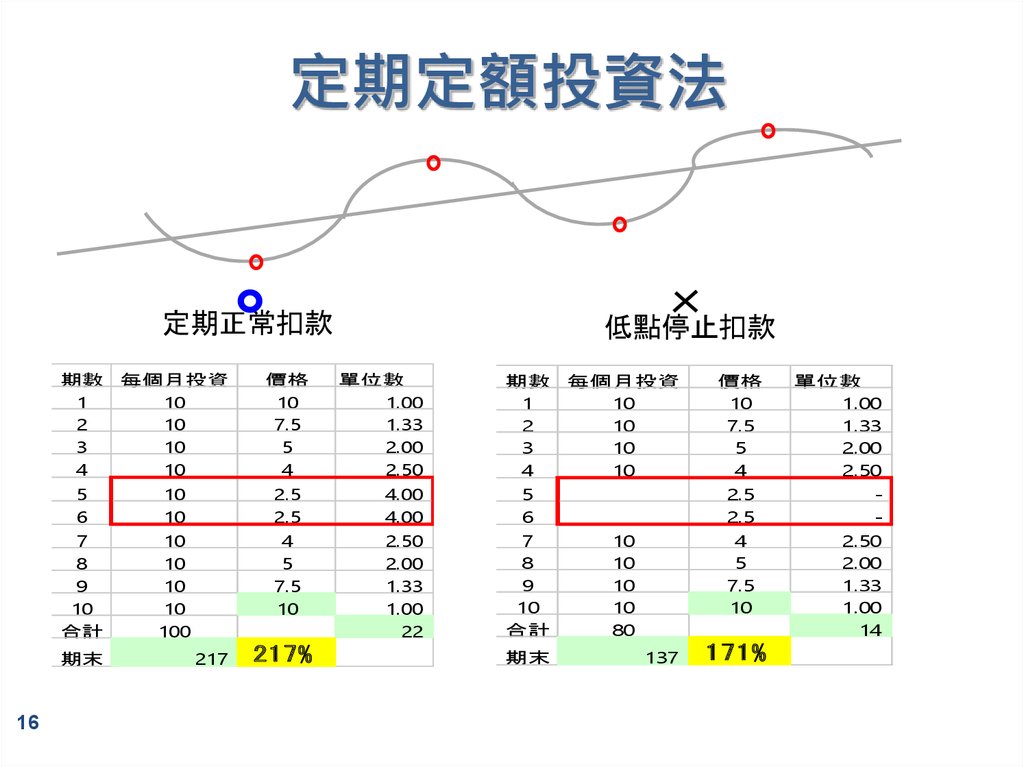

定期定額投資法定期正常扣款

期數 每個月投資

1

10

2

10

3

10

4

10

單位數

1.00

1.33

2.00

2.50

期數

1

2

3

4

5

6

10

10

2.5

2.5

4.00

4.00

5

6

7

8

9

10

合計

10

10

10

10

100

4

5

7.5

10

2.50

2.00

1.33

1.00

22

7

8

9

10

合計

期末

16

價格

10

7.5

5

4

低點停止扣款

217

217%

期末

每個月投資

10

10

10

10

10

10

10

10

80

137

價格

10

7.5

5

4

單位數

1.00

1.33

2.00

2.50

2.5

2.5

-

4

5

7.5

10

2.50

2.00

1.33

1.00

14

171%

17.

二個消息17

壞消息是

未來是不可預測的

好消息是

未來是可以規劃的

18.

退休規劃-財富增長18

在做退休規劃時 因執行的期間長達數十年 充滿了許多不確定的因

素 大多數人便認為退休規劃相當困難並且不切實際。其實退休規劃

沒有想像中的困難 只要有系統地為您夢想的退休生活訂定目標 再

透過一套明確的計劃按步就班執行 並能夠定期檢視 做適度的調整

夢想的退休生活便會一步一步的實現。

有些人在文明現代的都市裡工作生活將近大半輩子 便嚮往在退休後

回歸自然田園 有些人終其一生為家庭和生活奔忙 因此在盡了人生

的義務後 希望可以過著悠閒自在或者再次自我進修的生活 以彌補

年輕時未能完成夢想的遺憾。無論您是哪類型的人 相信在您心中都

有一個夢想退休生活的願景 而退休規劃的首要任務 便是將這些願

景化成具體的財務目標。

19.

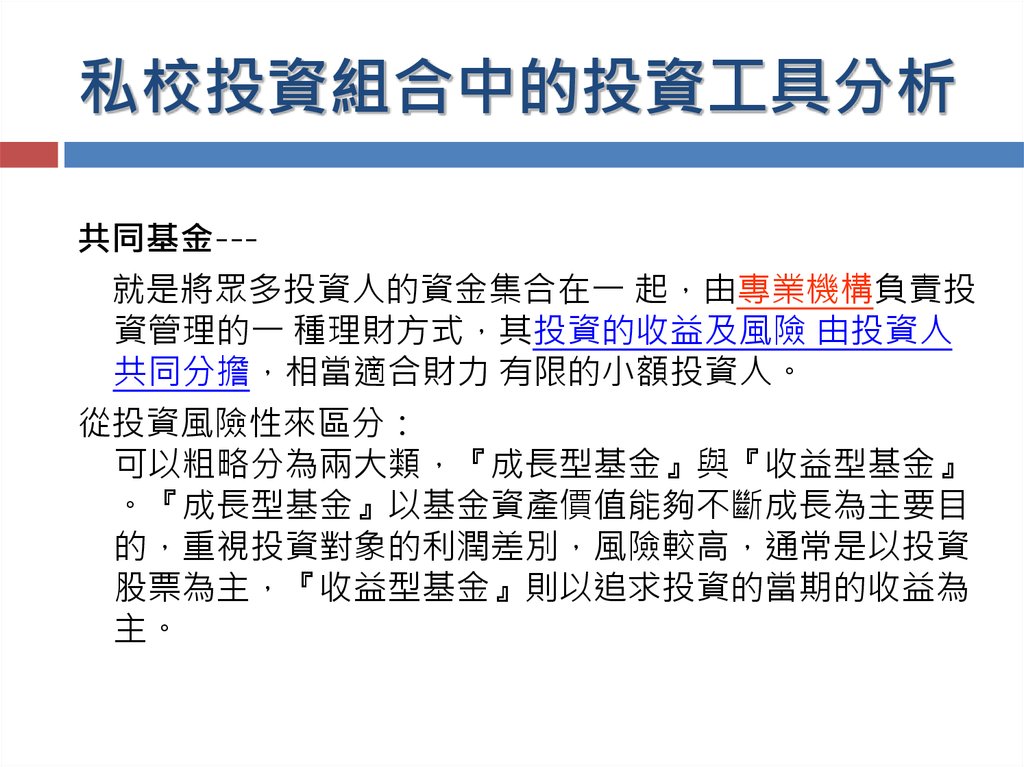

私校投資組合中的投資工具分析共同基金--就是將眾多投資人的資金集合在一 起 由專業機構負責投

資管理的一 種理財方式 其投資的收益及風險 由投資人

共同分擔 相當適合財力 有限的小額投資人。

從投資風險性來區分

可以粗略分為兩大類 『成長型基金』與『收益型基金』

。『成長型基金』以基金資產價值能夠不斷成長為主要目

的 重視投資對象的利潤差別 風險較高 通常是以投資

股票為主 『收益型基金』則以追求投資的當期的收益為

主。

20.

私校投資組合中的投資工具分析20

存款、貨幣市場基金低報酬/風險低 但受通貨

膨脹威脅

將錢存放在金融機構 或許沒有投資債券、股

票的波動風險 但在扣掉通膨之後 存款利息

卻可能所剩無幾。假設存款年利率1.3% 年通

貨膨脹率 1.5% 等於實質的收益就只有 -0.2%

。因此只要通膨升高或存款利率下降 勢必將

對您造成衝擊。

21.

私校投資組合中的投資工具分析21

債券/固定收益、獲益較低

購買債券就是借錢給政府或企業 換得利息收入 通常採固定利率

若持有至到期日 投入的本金將可完全回收。基於這些特性 一般持

有債券的目的不外乎 經常性固定收益、在長期增值的同時擁有較低

風險。而債券基本上分為三種

公債 / 政府債

由政府發行的債券 安全性最高 但利率水準也最低。

公司債

由企業機構發行 通常指獲得評等單位 如 Stand & Poor's 史坦普

授予 BBB 或以上的信用評等 也稱之為「投資等級 (investment

grade) 債券」 信用等級反映該公司的付息與到期償債能力。

高收益債

發行機構的信用等級低於 BBB 也稱作「次級投資等級 (subinvestment grade) 債券」 因為違約風險較高 所提供的利率水準也

通常較高。

22.

私校投資組合中的投資工具分析22

股票/適合長期持有 避免短期波動風險

投資股票的風險通常被認為比存款、債券高 原

因就在於股票價格的波動性較大。所以建議您投

資時 最好以長期為規劃 譬如 5 到 10 年 讓

時間駕馭股價的短期波動風險 也有機會享有優

於存款或債券的報酬。私校基金中股票投資有全

球型、美國、歐洲、日本開發中有亞洲及台灣。

23.

什麼是投資風險投資報酬無法確定得知

投資風險是獲利不如預期的可能性

獲利差異愈大風險愈高

風險就投資的觀點來講 可視為投資損失或發

生不利情形的可能性

24.

標準差Risk 標準差 代表基金持有期間變異程度

亦為報酬率的波動性

公式 Risk =

(R

i

- R)

2

N

標準差越大 獲利不如預期的可能性越大 有可能高

於預期 也有可能低於預期

標準差越大 發生投資時點不對而造成重大虧損的可

能性越高

總風險 = 系統風險 + 非系統風險 其中系統風險以

β來衡量

25.

標準差(%)

若某檔基金平均報酬率為10% 標準差為10%

則報酬率大於零的機率是多少

假設報酬率呈常態分配

機

率

68%

95%

99%

-10

0

10

20 30

報酬率(%)

26.

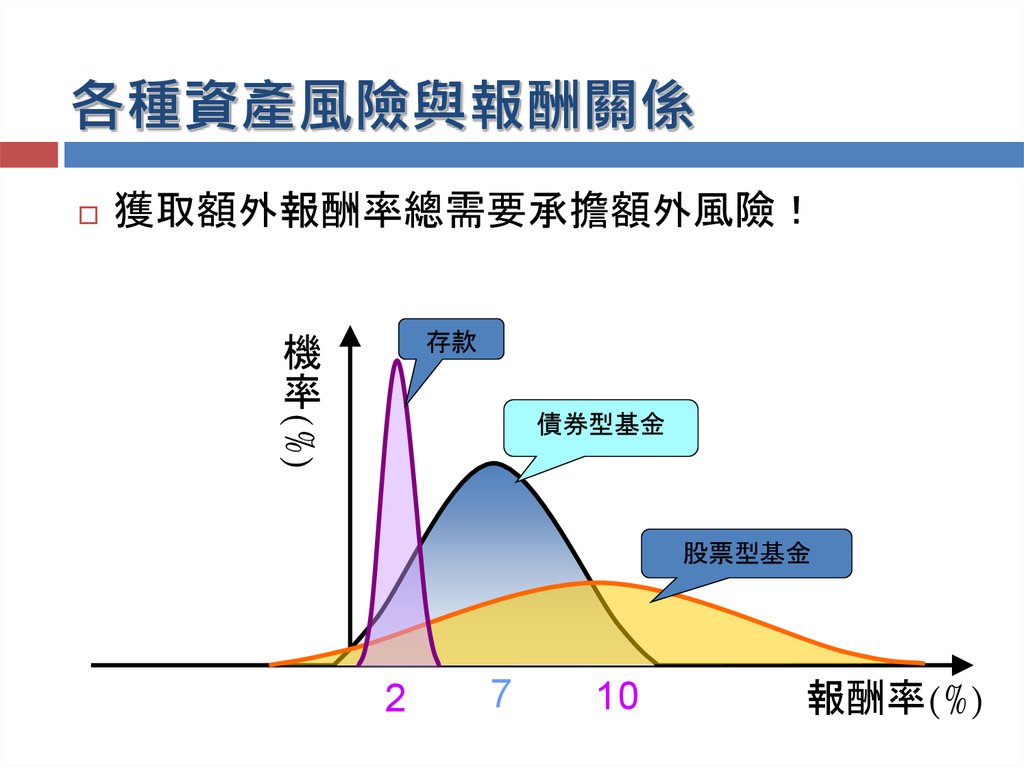

各種資產風險與報酬關係獲取額外報酬率總需要承擔額外風險

存款

機

率

(%)

債券型基金

股票型基金

2

7

10

報酬率(%)

27.

風險的重要絕大部分人可能都認為報酬比風險重要 但有風險才有報酬 所以要先了解風險才

有報酬。

每個人面對下跌時的壓力承受度皆不同 沒有絕對適合每個人的基金 即使這檔基

金報酬率為全市場第一名。

因此 對風險的掌握更顯重要

28.

定期定額、長期投資可以降低風險歷史統計歸納的結果 根據美國一項的統計 股票年

實質報酬率的高低區間與投資持有期間如下

股票實質報酬率與投資期間的關係

1年

5年

10年

15年

25年

報酬率上限

25.1%

14.4%

11.2%

10.3%

8.7%

報酬率下限

-11.1%

-0.6%

2.4%

3.4%

4.7%

標準差

18.1%

12.5%

9.4%

5.3%

3.5%

上表可看出 隨著時間的拉長 報酬率上下限的差異愈來愈小 標準差也愈來愈小顯示投資期間愈

長平均報酬率愈穩定的結果。大致說來 投資5年賠錢機會的可能性已經不高了 投資10年最差的情

形已抵得上存款利率 投資25年以上幾可確定介於5%至8%之間。這項長期統計驗證 風險可藉由

拉長投資時間來降低的道理。

28

29.

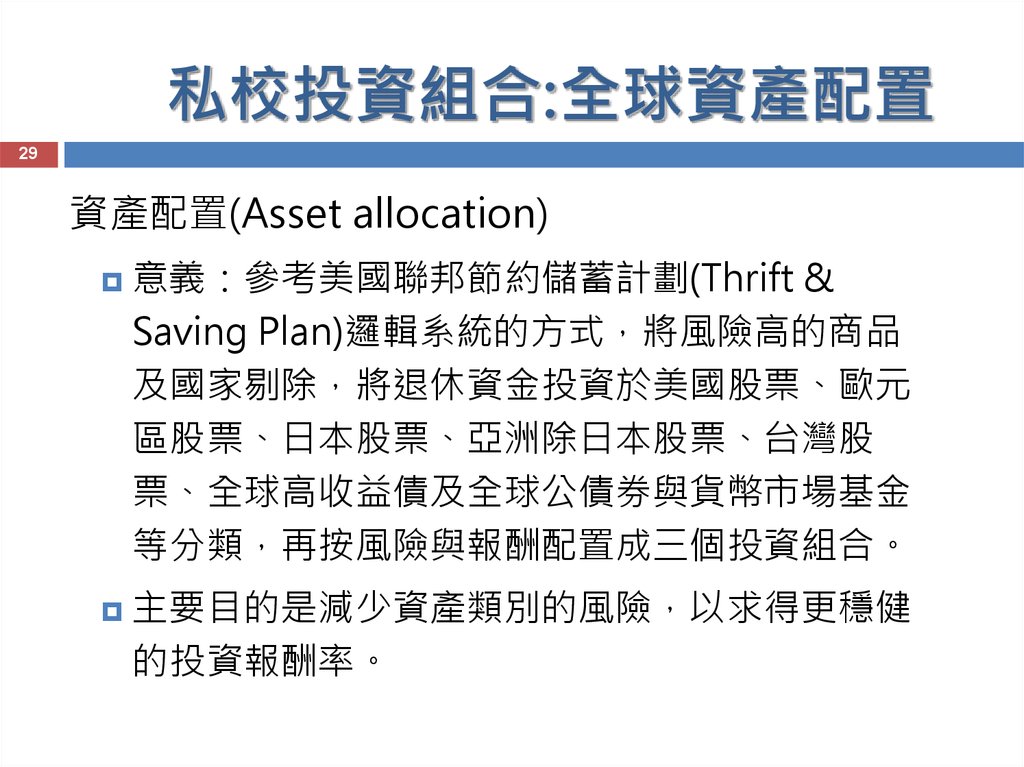

私校投資組合:全球資產配置29

資產配置(Asset allocation)

意義 參考美國聯邦節約儲蓄計劃(Thrift

&

Saving Plan)邏輯系統的方式 將風險高的商品

及國家剔除 將退休資金投資於美國股票、歐元

區股票、日本股票、亞洲除日本股票、台灣股

票、全球高收益債及全球公債券與貨幣市場基金

等分類 再按風險與報酬配置成三個投資組合。

主要目的是減少資產類別的風險 以求得更穩健

的投資報酬率。

30.

私校退休金組合規劃流程圖A.

個人投資屬性

瞭解投資人之

個人背景、投

資經驗、投資

性格以選擇適

當之個人投資

方針。

B.

挑選合適基金

挑選合適市場

C.

挑選合適基金

綜合市場報酬及

風險表現與個人

投資偏好屬性

建置專屬人之效

率投資配置。

1.基金篩選器

2.基金搜尋器

3.基金深度剖析

找出表現優異

之投資標的。

D.

定期檢視績效

1.風格分析

2.即時監控

3.停損/停利

自動化提醒投

資狀態。

建立資產配置內容與限制

檢視調整資產配置內容

31.

私校退休基金的標的基金篩選機制31

質化分析

未來績效

模擬分析

量化分析

32.

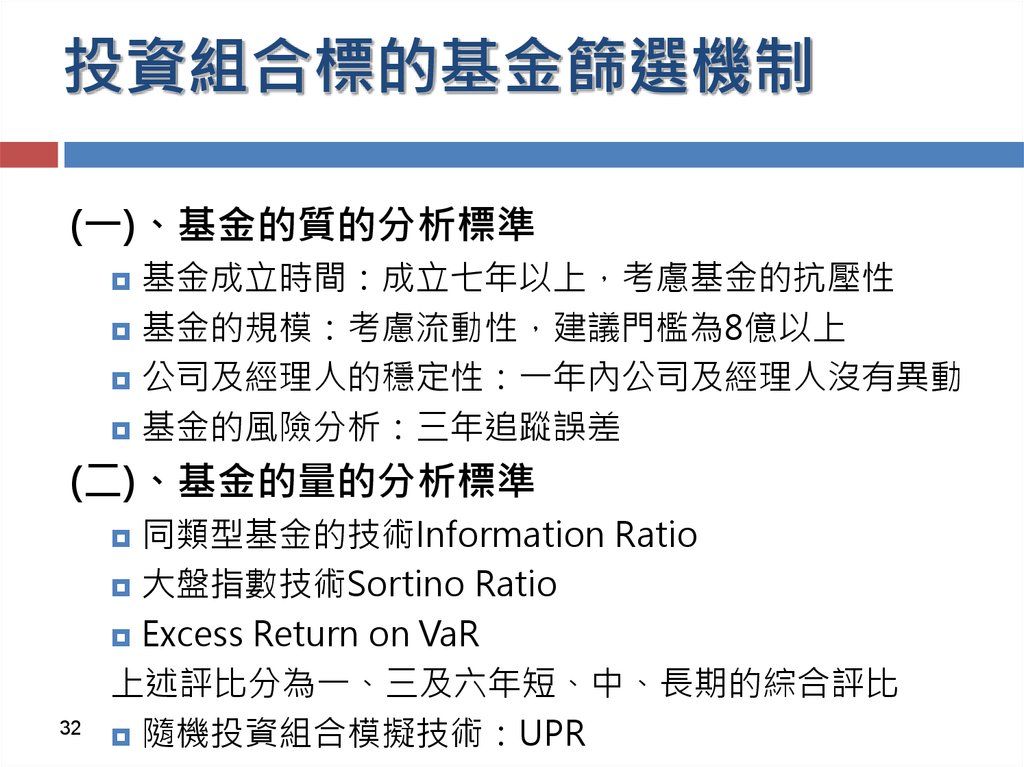

投資組合標的基金篩選機制(一)、基金的質的分析標準

基金成立時間 成立七年以上 考慮基金的抗壓性

基金的規模 考慮流動性 建議門檻為8億以上

公司及經理人的穩定性 一年內公司及經理人沒有異動

基金的風險分析 三年追蹤誤差

(二)、基金的量的分析標準

同類型基金的技術Information Ratio

大盤指數技術Sortino Ratio

Excess Return on VaR

上述評比分為一、三及六年短、中、長期的綜合評比

隨機投資組合模擬技術 UPR

32

33.

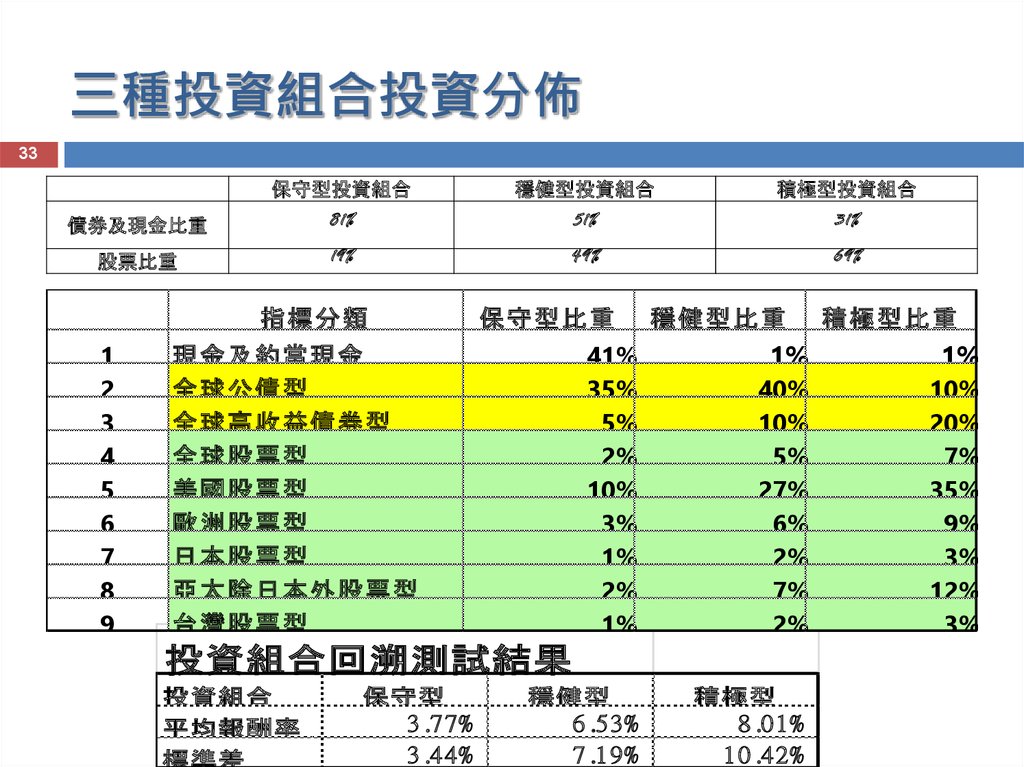

三種投資組合投資分佈33

債券及現金比重

保守型投資組合

81%

穩健型投資組合

51%

積極型投資組合

31%

股票比重

19%

49%

69%

1

2

3

4

5

6

7

8

9

指標分類

現金及約當現金

全球公債型

全球高收益債券型

全球股票型

美國股票型

歐洲股票型

日本股票型

亞太除日本外股票型

台灣股票型

保守型比重 穩健型比重 積極型比重

41%

1%

1%

35%

40%

10%

5%

10%

20%

2%

5%

7%

10%

27%

35%

3%

6%

9%

1%

2%

3%

2%

7%

12%

1%

2%

3%

投資組合回溯測試結果

投資組合

平均報酬率

標準差

保守型

3.77%

3.44%

穩健型

6.53%

7.19%

積極型

8.01%

10.42%

34.

保守型投資組合的投資內容指標分類

股票型

全球股票型

美國股票型

歐洲股票型

日本股票型

亞太除日本外股票型

台灣股票型

固定收益型

全球公債型

全球高收益債券型

現金及約當現金

合計

保守型

指標配置

保守型

投資比重

差異

20.00%

17.48%

-2.52%

0.00%

12.00%

4.00%

1.00%

2.00%

1.00%

0.90%

7.92%

4.23%

0.93%

2.49%

1.01%

0.90%

-4.08%

0.23%

-0.07%

0.49%

0.01%

40.00%

37.65%

-2.35%

35.00%

5.00%

32.20%

5.45%

-2.80%

0.45%

40.00%

44.87%

4.87%

100.00%

100.00%

10,60

10,50

10,40

10,30

10,20

10,10

10,00

9,90

期間2013/3/26~2015/3/31(資料來源 中國信託)

本報表之個別基金淨值係採報表日(遇例假日提前至前

一營業日)之單位淨值計算 與公告教職員投資標的組

34

合依「信託業會計處理原則」採最近可取得之單位淨

值計算基礎不同。

今年以來報酬率0.75% (2014/12/31~2015/3/31)

成立以來報酬率4.56% (2013/3/1~2015/3/31)

35.

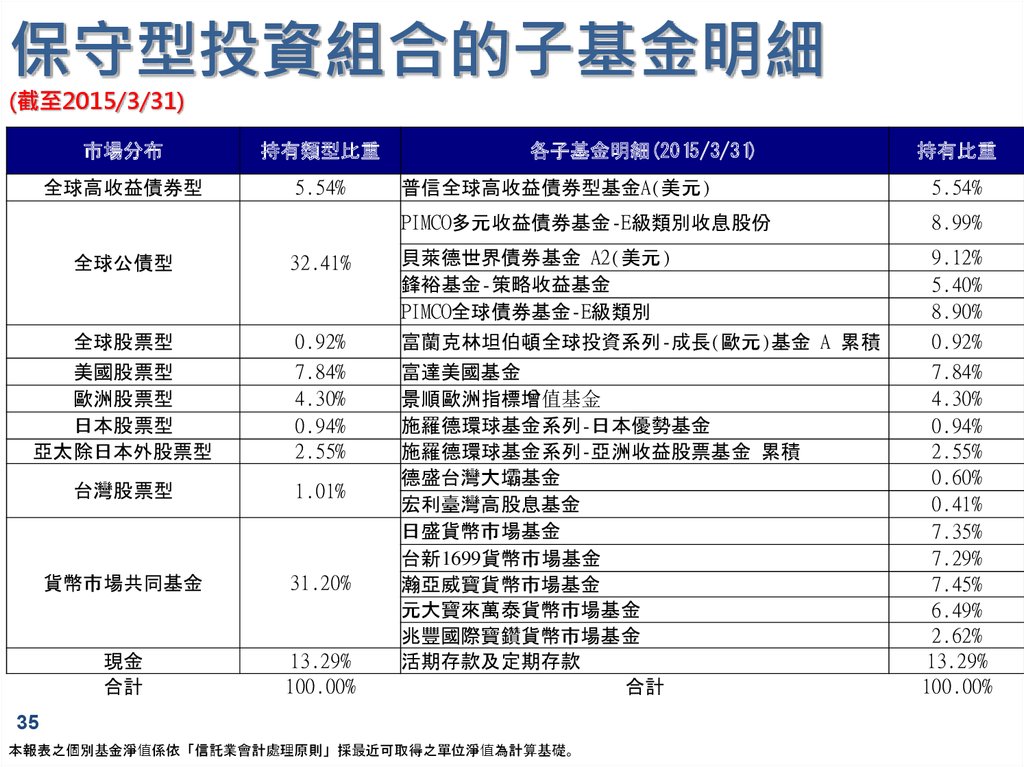

保守型投資組合的子基金明細(截至2015/3/31)

市場分布

持有類型比重

全球高收益債券型

5.54%

全球公債型

32.41%

全球股票型

0.92%

美國股票型

歐洲股票型

日本股票型

亞太除日本外股票型

7.84%

4.30%

0.94%

2.55%

台灣股票型

1.01%

貨幣市場共同基金

31.20%

現金

合計

13.29%

100.00%

各子基金明細(20 15/3/31)

持有比重

普信全球高收益債券型基金A(美元)

5.54%

PIMCO多元收益債券基金-E級類別收息股份

8.99%

貝萊德世界債券基金 A2(美元)

鋒裕基金-策略收益基金

PIMCO全球債券基金-E級類別

富蘭克林坦伯頓全球投資系列-成長(歐元)基金 A 累積

9.12%

5.40%

8.90%

富達美國基金

景順歐洲指標增值基金

施羅德環球基金系列-日本優勢基金

施羅德環球基金系列-亞洲收益股票基金 累積

德盛台灣大壩基金

宏利臺灣高股息基金

日盛貨幣市場基金

台新1699貨幣市場基金

瀚亞威寶貨幣市場基金

元大寶來萬泰貨幣市場基金

兆豐國際寶鑽貨幣市場基金

活期存款及定期存款

合計

35

本報表之個別基金淨值係依「信託業會計處理原則」採最近可取得之單位淨值為計算基礎。

0.92%

7.84%

4.30%

0.94%

2.55%

0.60%

0.41%

7.35%

7.29%

7.45%

6.49%

2.62%

13.29%

100.00%

36.

穩健型投資組合的投資內容指標分類

股票型

全球股票型

美國股票型

歐洲股票型

日本股票型

亞太除日本外股票型

台灣股票型

固定收益型

全球高收益債券型

美國高收益債券型

全球公債型

美國公債型

現金

合計

本報表之個別基金淨值係採報表日(遇例假日提前至前

一營業日)之單位淨值計算 與公告教職員投資標的組

36

合依「信託業會計處理原則」採最近可取得之單位淨

值計算基礎不同。

穩健型

指標配置

穩健型

投資比重

差異

50.00%

48.58%

-1.42%

0.00%

30.00%

8.00%

2.00%

7.00%

3.00%

2.32%

25.95%

7.28%

3.23%

6.86%

2.94%

2.32%

-4.05%

-0.72%

1.23%

-0.14%

-0.06%

50.00%

51.07%

10.00%

0.00%

40.00%

0.00%

3.09%

6.80%

37.47%

3.71%

1.07%

-6.91%

6.80%

-2.53%

3.71%

0.00%

0.35%

0.35%

100.00%

100.00%

今年以來報酬率1.55% (2014/12/31~2015/3/31)

成立以來報酬率16.09% (2013/3/1~2015/3/31)

37.

穩健型投資組合的子基金明細(截至2015/3/31)

市場分布

持有類型比重

全球高收益債券型

2.74%

美國高收益債券型

6.80%

全球公債型

37.51%

美國公債型

歐洲股票型

日本股票型

全球股票型

3.72%

7.01%

3.25%

2.29%

美國股票型

25.02%

亞太除日本外股票型

6.94%

台灣股票型

現金

合計

2.88%

1.84%

100.00%

各子基金明細(20 15/3/31)

普信全球高收益債券型基金 A(美元)

貝萊德環球高收益債券基金 A2(美元)

法儲銀高收益債券型基金R/A(歐元)

鋒裕基金-美國高息A2

PIMCO多元收益債券基金-E級類別收息股份

貝萊德世界債券基金 A2(美元)

PIMCO全球債券基金-E級類別

鋒裕基金-美元綜合債券 A2

景順泛歐洲基金 A

摩根絕對日本基金

MFS全盛全球股票基金A1(歐元)

瑞銀(盧森堡)美國增長股票基金

普信美國大型成長股票型基金 A(美元)

富達美國基金

亨德森遠見亞洲股息收益基金 A1(美元)

施羅德環球基金系列-亞洲收益股票基金 累積

台新主流基金

活期存款

合計

37

本報表之個別基金淨值係依「信託業會計處理原則」採最近可取得之單位淨值為計算基礎。

持有比重

0.68%

2.06%

1.63%

5.17%

13.60%

12.57%

11.34%

3.72%

7.01%

3.25%

2.29%

7.01%

5.87%

12.14%

0.79%

6.15%

2.88%

1.84%

100.00%

38.

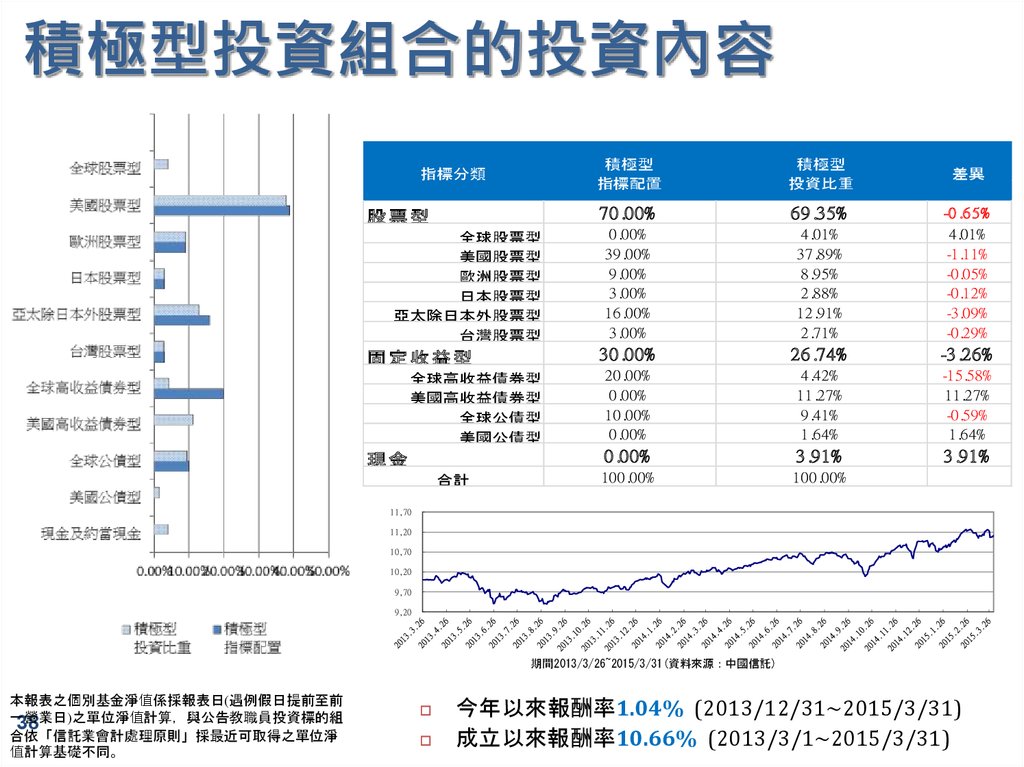

積極型投資組合的投資內容指標分類

股票型

全球股票型

美國股票型

歐洲股票型

日本股票型

亞太除日本外股票型

台灣股票型

固定收益型

全球高收益債券型

美國高收益債券型

全球公債型

美國公債型

現金

合計

積極型

指標配置

積極型

投資比重

差異

70.00%

69.35%

-0.65%

0.00%

39.00%

9.00%

3.00%

16.00%

3.00%

4.01%

37.89%

8.95%

2.88%

12.91%

2.71%

4.01%

-1.11%

-0.05%

-0.12%

-3.09%

-0.29%

30.00%

26.74%

-3.26%

20.00%

0.00%

10.00%

0.00%

4.42%

11.27%

9.41%

1.64%

-15.58%

11.27%

-0.59%

1.64%

0.00%

3.91%

3.91%

100.00%

100.00%

11,70

11,20

10,70

10,20

9,70

9,20

期間2013/3/26~2015/3/31(資料來源 中國信託)

本報表之個別基金淨值係採報表日(遇例假日提前至前

一營業日)之單位淨值計算 與公告教職員投資標的組

38

合依「信託業會計處理原則」採最近可取得之單位淨

值計算基礎不同。

今年以來報酬率1.04% (2013/12/31~2015/3/31)

成立以來報酬率10.66% (2013/3/1~2015/3/31)

39.

積極型投資組合的子基金明細(截至2015/3/31)

市場分布

持有類型比重

全球高收益債券型

7.92%

美國高收益債券型

11.27%

全球公債型

12.27%

美國公債型

歐洲股票型

1.65%

8.93%

美國股票型

34.47%

日本股票型

全球股票型

2.90%

3.97%

亞太除日本外股票型

12.22%

台灣股票型

現金

合計

2.67%

1.73%

100.00%

各子基金明細(20 15/3/31)

普信全球高收益債券型基金 A(美元)

貝萊德環球高收益債券基金 A2(美元)

法儲銀高收益債券型基金R/A(歐元)

鋒裕基金 美國高息A2

PIMCO多元收益債券基金-E級類別收息股份

貝萊德世界債券基金 A2(美元)

鋒裕基金-美元綜合債券 A2

MFS全盛歐洲研究基金 A1(歐元)

富達美國基金

瑞銀(盧森堡)美國增長股票基金

普信美國大型成長股票型基金 A(美元)

施羅德環球基金系列-日本優勢基金

MFS全盛全球股票基金A1(歐元)

亨德森遠見亞洲股息收益基金 A1(美元)

施羅德環球基金系列-亞洲收益股票基金 累積

德盛台灣大壩基金

活期存款

合計

39

本報表之個別基金淨值係依「信託業會計處理原則」採最近可取得之單位淨值為計算基礎。

持有比重

3.48%

4.44%

3.64%

7.63%

9.44%

2.83%

1.65%

8.93%

12.48%

8.08%

13.91%

2.90%

3.97%

3.47%

8.75%

2.67%

1.73%

100.00%

40.

保守型投資組合報酬率分佈一年

五年

十年

十五年

16.93

12.23

7.69

6.16

5.49

4.77

4.51

4.44

2.56

1.43

-0.21

-4.27

40

41.

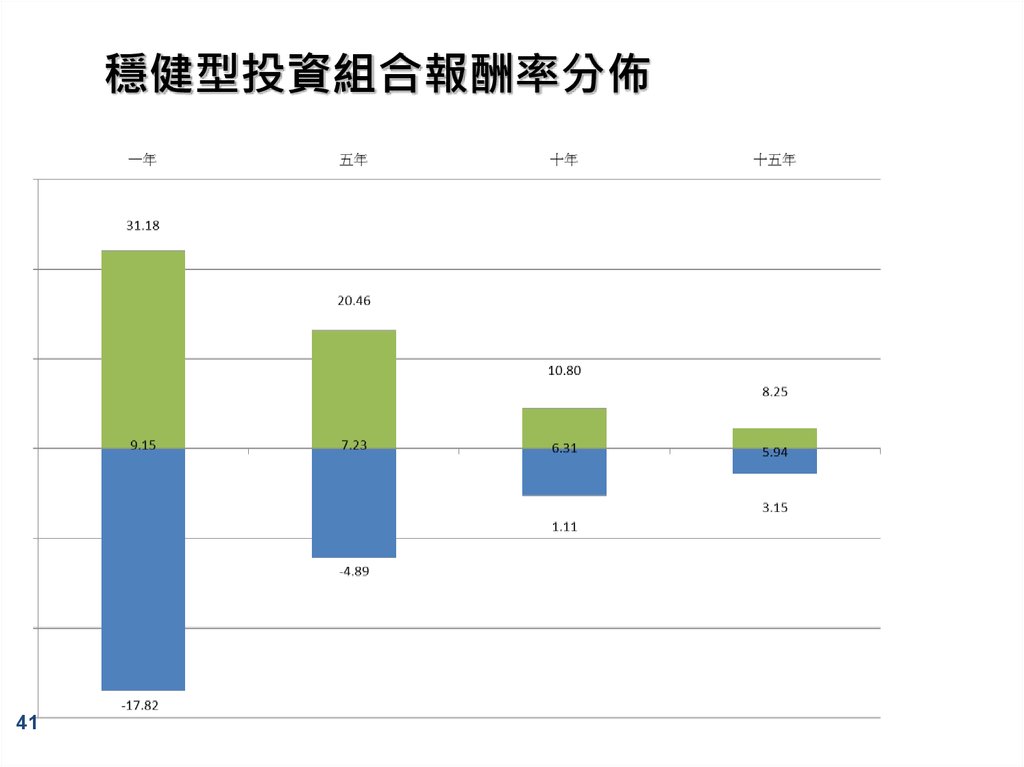

穩健型投資組合報酬率分佈41

42.

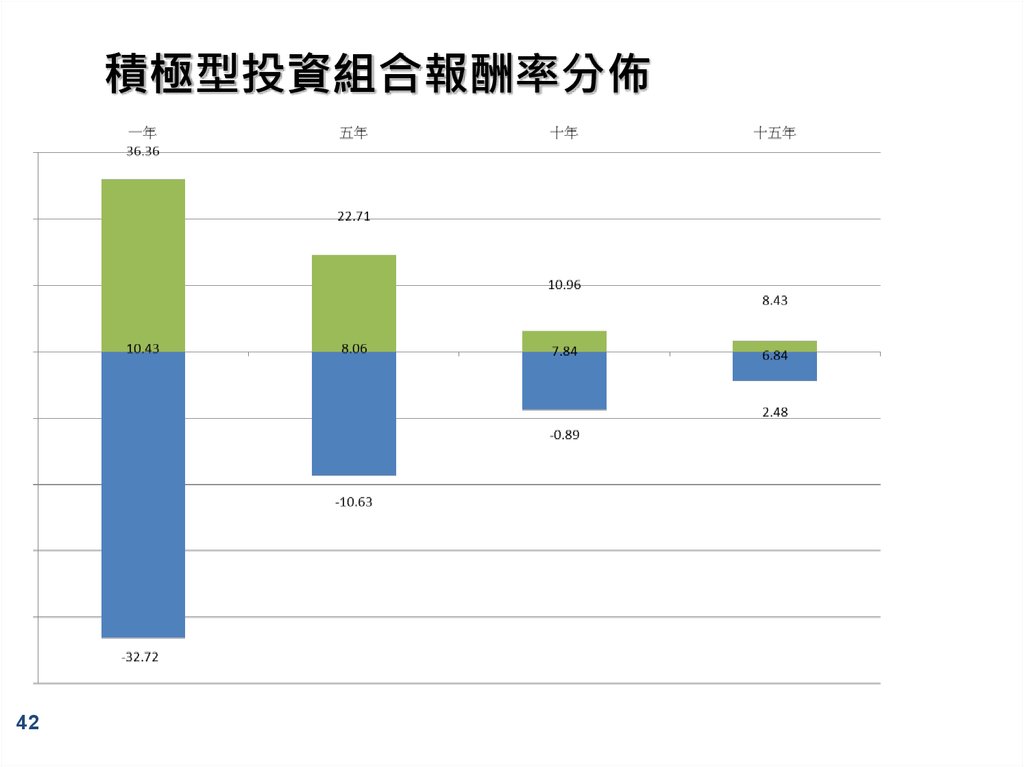

積極型投資組合報酬率分佈42

43.

模擬未來績效簡化試算參考- 假設較差情境(各期間截至2008/12/31)

例 教職員月支數額25,435元 每月自行提撥2,136元 政府及學校共提撥3,968元 合計每月投

資6,104元 若不考慮加薪級、升遷及通膨

則 從五年至三十五年不同投資期間 退休時可領到的金額依歷史績效模擬如下表

投資方法

五年投資同一個類型不動

(2003/12/31-2008/12/31)

十年投資同一個類型不動

(1998/12/31-2008/12/31)

十五年投資同一個類型不動

(1993/12/31-2008/12/31)

二十年投資同一個類型不動

(1988/12/31-2008/12/31)

二十五年投資同一個類型不動

(1983/12/31-2008/12/31)

三十年投資同一個類型不動

(1978/12/31-2008/12/31)

三十五年投資同一個類型不動

(1973/12/31-2008/12/31)

前十五年積極型 中間十五年穩健型 最後五年

保守型

(1973/12/31-2008/12/31)

假設年化報酬率(較差情境 截 模擬較差情境下 期

至金融海嘯發生年度2008年底) 滿退休時可領(萬元)

投資組合類型

投入本金(萬元)

保守型

穩健型

積極型

保守型

穩健型

積極型

保守型

穩健型

積極型

保守型

穩健型

積極型

保守型

穩健型

積極型

保守型

穩健型

積極型

保守型

穩健型

積極型

36.62

36.62

36.62

73.25

73.25

73.25

109.87

109.87

109.87

146.50

146.50

146.50

183.12

183.12

183.12

219.74

219.74

219.74

256.37

256.37

256.37

-0.21%

-4.89%

-10.63%

1.43%

1.11%

-0.89%

2.56%

3.15%

2.48%

2.91%

4.16%

4.16%

3.11%

4.75%

5.14%

3.25%

5.15%

5.78%

3.35%

5.42%

6.23%

36.43

32.46

28.15

80.41

77.42

70.11

133.49

139.68

132.66

197.57

225.90

225.89

274.91

345.30

364.86

368.27

510.66

572.01

480.96

729.67

880.78

投資週期型

256.37

5.47%

733.28

43

(僅供參考 投資組合過去績效不代表未來績效之保證)

44.

模擬未來績效簡化試算參考- 假設較佳情境(各期間截至2014/12/31)

例 教職員月支數額25,435元 每月自行提撥2,136元 政府及學校共提撥3,968元 合計每月投

資6,104元 若不考慮加薪級、升遷及通膨

則 從五年至三十五年不同投資期間 退休時可領到的金額依歷史績效模擬如下表

投資方法

五年投資同一個類型不動

(2009/12/31-2014/12/31)

十年投資同一個類型不動

(2004/12/31-2014/12/31)

十五年投資同一個類型不動(1999/12/31-2014/12/31)

二十年投資同一個類型不動(1994/12/31-2014/12/31)

二十五年投資同一個類型不動(1989/12/31-2014/12/31)

三十年投資同一個類型不動(1984/12/31-2014/12/31)

三十五年投資同一個類型不動(1979/12/31-2014/12/31)

前十五年積極型 中間十五年穩健型 最後五年保守型

(1979/12/31-2014/12/31)

模擬較佳情境

假設年化報酬率(截至2014年底) 下 期滿退休

時可領(萬元)

投資組合類型

投入本金(萬元)

保守型

穩健型

積極型

保守型

穩健型

積極型

保守型

穩健型

積極型

保守型

穩健型

積極型

保守型

穩健型

積極型

保守型

穩健型

積極型

保守型

穩健型

積極型

36.62

36.62

36.62

73.25

73.25

73.25

109.87

109.87

109.87

146.50

146.50

146.50

183.12

183.12

183.12

219.74

219.74

219.74

256.37

256.37

256.37

3.59%

7.19%

9.35%

3.27%

5.40%

6.76%

3.60%

4.76%

5.17%

3.81%

6.66%

8.16%

3.76%

6.53%

8.03%

3.97%

6.73%

8.19%

4.11%

6.97%

8.27%

40.05

43.92

46.46

86.51

96.84

104.27

145.40

159.92

165.49

219.16

305.17

366.77

303.17

459.24

583.34

421.39

706.19

945.58

571.02

1091.54

1496.48

投資週期型

256.37

7.18%

1147.67

44

(僅供參考 投資組合過去績效不代表未來績效之保證)

45.

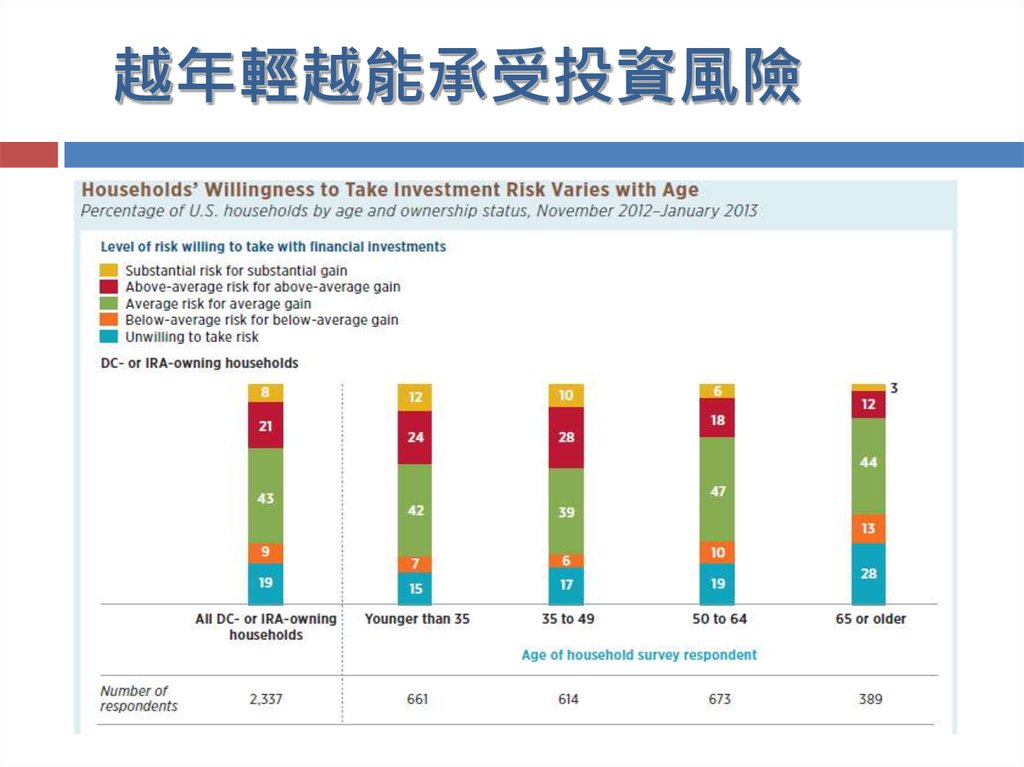

越年輕越能承受投資風險45

46.

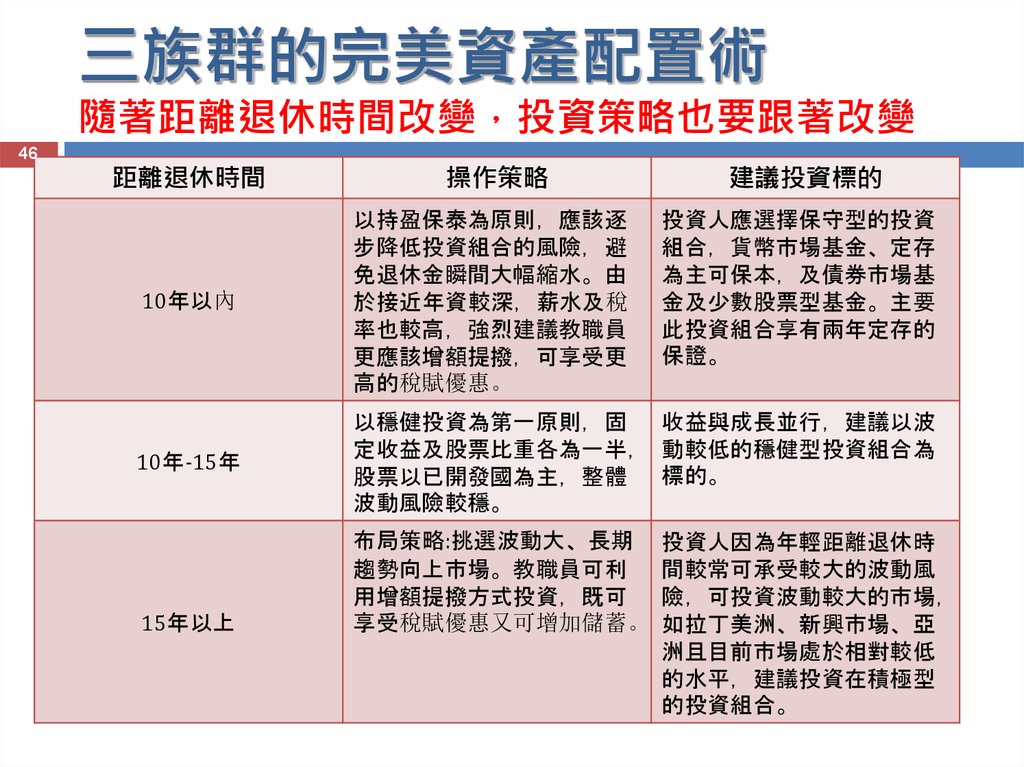

三族群的完美資產配置術隨著距離退休時間改變 投資策略也要跟著改變

46

距離退休時間

操作策略

建議投資標的

10年以內

以持盈保泰為原則 應該逐

步降低投資組合的風險 避

免退休金瞬間大幅縮水。由

於接近年資較深 薪水及稅

率也較高 強烈建議教職員

更應該增額提撥 可享受更

高的稅賦優惠。

投資人應選擇保守型的投資

組合 貨幣市場基金、定存

為主可保本 及債券市場基

金及少數股票型基金。主要

此投資組合享有兩年定存的

保證。

10年-15年

以穩健投資為第一原則 固

收益與成長並行 建議以波

定收益及股票比重各為一半 動較低的穩健型投資組合為

標的。

股票以已開發國為主 整體

波動風險較穩。

15年以上

布局策略:挑選波動大、長期

趨勢向上市場。教職員可利

用增額提撥方式投資 既可

享受稅賦優惠又可增加儲蓄。

投資人因為年輕距離退休時

間較常可承受較大的波動風

險 可投資波動較大的市場

如拉丁美洲、新興市場、亞

洲且目前市場處於相對較低

的水平 建議投資在積極型

的投資組合。

47.

退休規劃的影響47

Do nothing

Do something

48.

48THANK YOU

顧問專線: 0800898558

E-mail: psrf@franklion.com.tw

Финансы

Финансы