Похожие презентации:

Налог на доходы физических лиц

1. Налог на доходы физических лиц (НДФЛ) гл. 23 НК РФ

2.

Налог на доходы физических лиц (НДФЛ) —основной вид прямых налогов. Исчисляется

в процентах от совокупного дохода

физических лиц за вычетом документально

подтверждённых расходов, в соответствии с

действующим законодательством.

3. Налогоплательщики

• Налогоплательщиками налога на доходыфизических лиц признаются физические

лица, являющиеся налоговыми

резидентами Российской Федерации, а

также физические лица, получающие

доходы от источников, в Российской

Федерации, не являющиеся налоговыми

резидентами Российской Федерации.

4. Налогоплательщики

• налоговыми резидентами признаются физическиелица, фактически находящиеся в Российской

Федерации не менее 183 календарных дней в

течение 12 следующих подряд месяцев. Период

нахождения физического лица в Российской

Федерации не прерывается на периоды его выезда

за пределы территории Российской Федерации для

краткосрочного (менее шести месяцев) лечения или

обучения, а также для исполнения трудовых или

иных обязанностей, связанных с выполнением

работ (оказанием услуг) на морских

месторождениях углеводородного сырья.

5. Объектом налогообложения признается доход, полученный налогоплательщиками:

1) от источников в Российской Федерации и(или) от источников за пределами

Российской Федерации - для физических

лиц, являющихся налоговыми резидентами

Российской Федерации;

2) от источников в Российской Федерации для физических лиц, не являющихся

налоговыми резидентами Российской

Федерации.

6. Объекты налогообложения

1) дивиденды и проценты, полученные от российской организации, атакже проценты, полученные от российских индивидуальных

предпринимателей и (или) иностранной организации в связи с

деятельностью ее обособленного подразделения в Российской

Федерации;

2) страховые выплаты при наступлении страхового случая, в том числе

периодические страховые выплаты (ренты, аннуитеты) и (или)

выплаты, связанные с участием страхователя в инвестиционном

доходе страховщика, а также выкупные суммы полученные от

российской организации и (или) от иностранной организации в связи с

деятельностью ее обособленного подразделения в Российской

Федерации;

3) доходы, полученные от использования в Российской Федерации

авторских или смежных прав;

4) доходы, полученные от сдачи в аренду или иного использования

имущества, находящегося в Российской Федерации;

7. Объекты налогообложения

5) доходы от реализации:• недвижимого имущества, находящегося в Российской

Федерации;

• в Российской Федерации акций или иных ценных бумаг, а также

долей участия в уставном капитале организаций;

• в Российской Федерации акций, иных ценных бумаг, долей

участия в уставном капитале организаций, полученные от

участия в инвестиционном товариществе;

• прав требования к российской организации или иностранной

организации в связи с деятельностью ее обособленного

подразделения на территории Российской Федерации;

• иного имущества, находящегося в Российской Федерации и

принадлежащего физическому лицу;

8. Объекты налогообложения

6) вознаграждение за выполнение трудовых или иныхобязанностей, выполненную работу, оказанную услугу,

совершение действия в Российской Федерации. При

этом вознаграждение директоров и иные аналогичные

выплаты, получаемые членами органа управления

организации (совета директоров или иного подобного

органа) - налогового резидента Российской Федерации,

местом нахождения (управления) которой является

Российская Федерация, рассматриваются как доходы,

полученные от источников в Российской Федерации,

независимо от места, где фактически исполнялись

возложенные на этих лиц управленческие обязанности

или откуда производились выплаты указанных

вознаграждений;

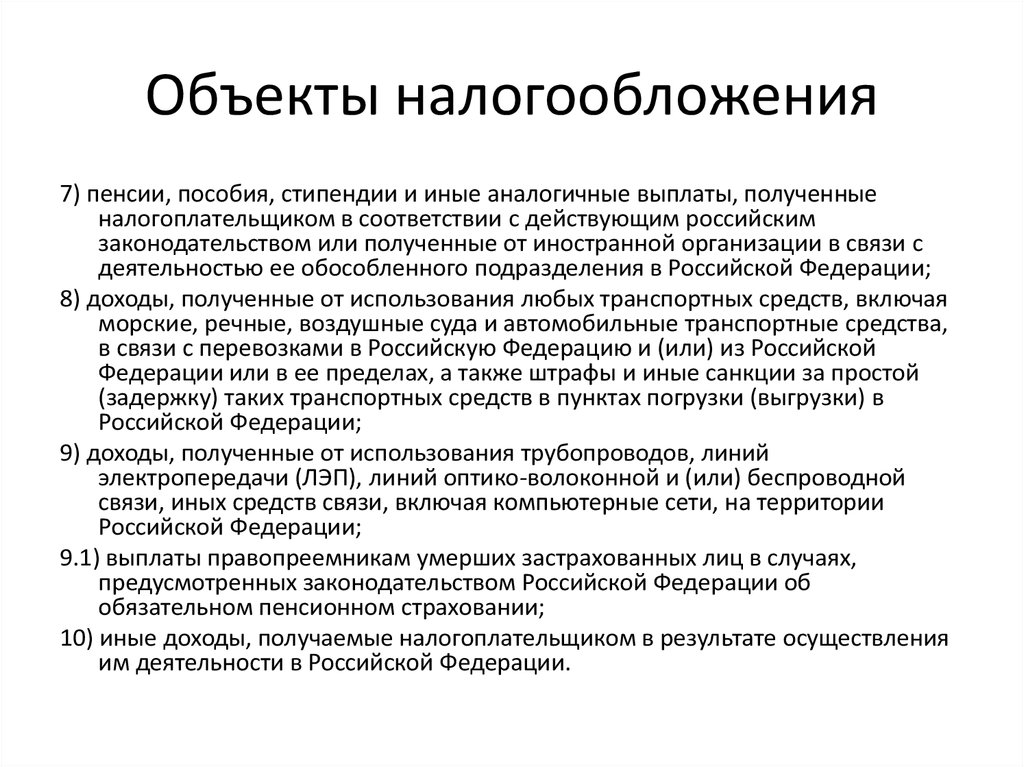

9. Объекты налогообложения

7) пенсии, пособия, стипендии и иные аналогичные выплаты, полученныеналогоплательщиком в соответствии с действующим российским

законодательством или полученные от иностранной организации в связи с

деятельностью ее обособленного подразделения в Российской Федерации;

8) доходы, полученные от использования любых транспортных средств, включая

морские, речные, воздушные суда и автомобильные транспортные средства,

в связи с перевозками в Российскую Федерацию и (или) из Российской

Федерации или в ее пределах, а также штрафы и иные санкции за простой

(задержку) таких транспортных средств в пунктах погрузки (выгрузки) в

Российской Федерации;

9) доходы, полученные от использования трубопроводов, линий

электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроводной

связи, иных средств связи, включая компьютерные сети, на территории

Российской Федерации;

9.1) выплаты правопреемникам умерших застрахованных лиц в случаях,

предусмотренных законодательством Российской Федерации об

обязательном пенсионном страховании;

10) иные доходы, получаемые налогоплательщиком в результате осуществления

им деятельности в Российской Федерации.

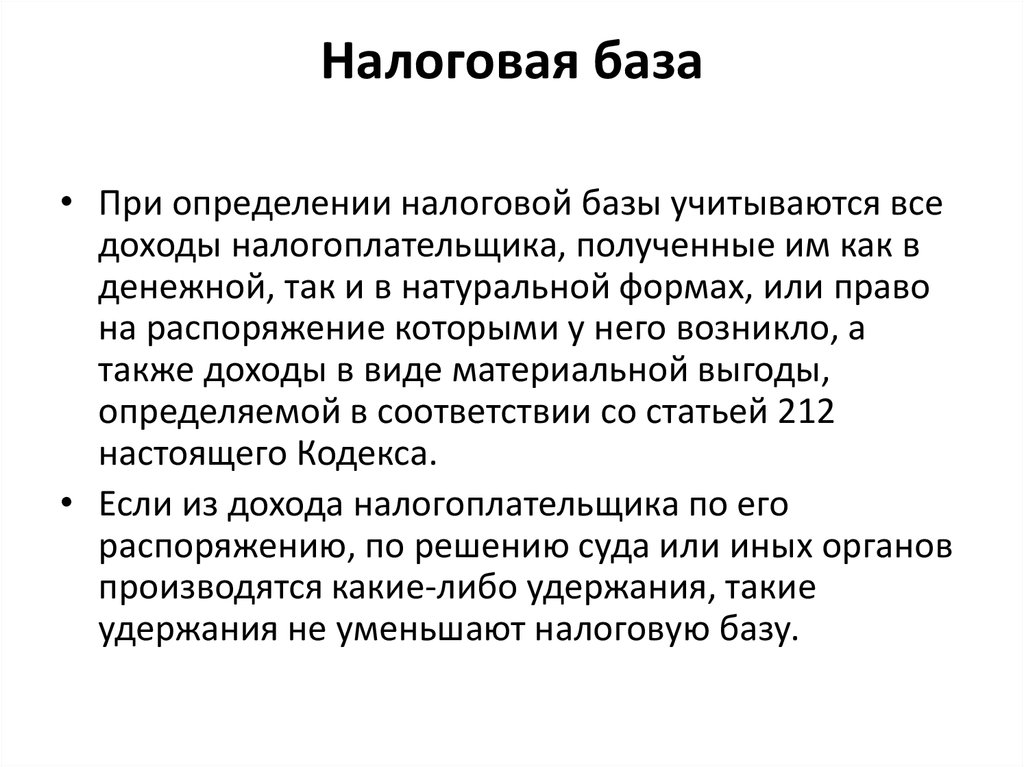

10. Налоговая база

• При определении налоговой базы учитываются вседоходы налогоплательщика, полученные им как в

денежной, так и в натуральной формах, или право

на распоряжение которыми у него возникло, а

также доходы в виде материальной выгоды,

определяемой в соответствии со статьей 212

настоящего Кодекса.

• Если из дохода налогоплательщика по его

распоряжению, по решению суда или иных органов

производятся какие-либо удержания, такие

удержания не уменьшают налоговую базу.

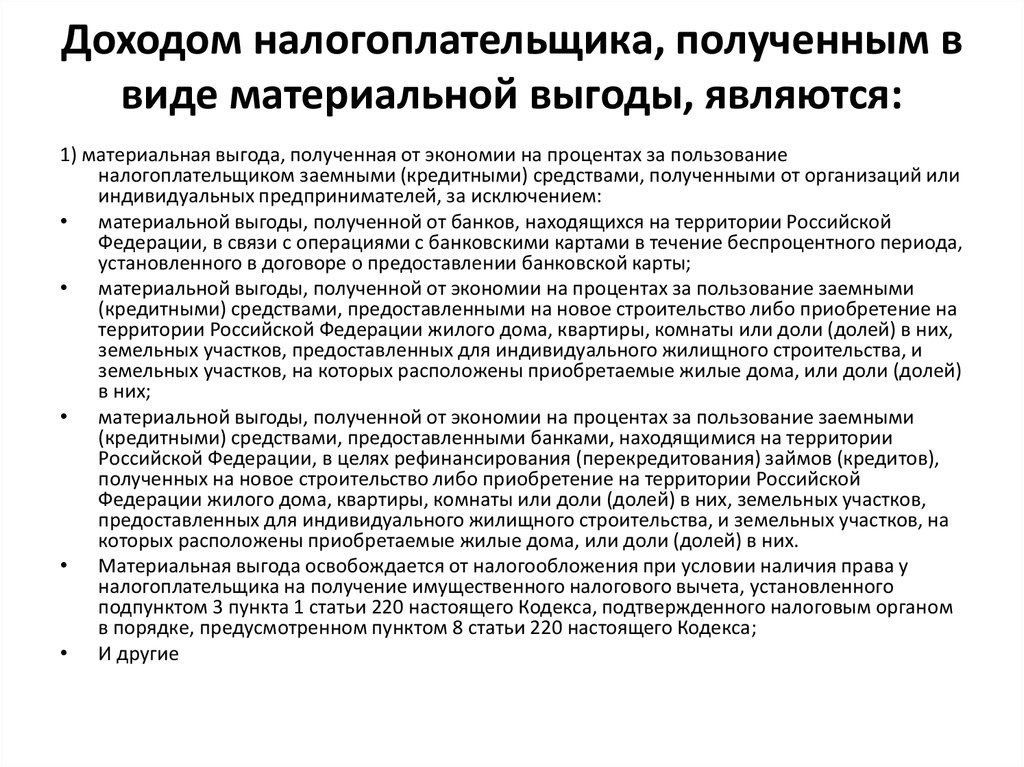

11. Доходом налогоплательщика, полученным в виде материальной выгоды, являются:

1) материальная выгода, полученная от экономии на процентах за пользованиеналогоплательщиком заемными (кредитными) средствами, полученными от организаций или

индивидуальных предпринимателей, за исключением:

• материальной выгоды, полученной от банков, находящихся на территории Российской

Федерации, в связи с операциями с банковскими картами в течение беспроцентного периода,

установленного в договоре о предоставлении банковской карты;

• материальной выгоды, полученной от экономии на процентах за пользование заемными

(кредитными) средствами, предоставленными на новое строительство либо приобретение на

территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них,

земельных участков, предоставленных для индивидуального жилищного строительства, и

земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей)

в них;

• материальной выгоды, полученной от экономии на процентах за пользование заемными

(кредитными) средствами, предоставленными банками, находящимися на территории

Российской Федерации, в целях рефинансирования (перекредитования) займов (кредитов),

полученных на новое строительство либо приобретение на территории Российской

Федерации жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков,

предоставленных для индивидуального жилищного строительства, и земельных участков, на

которых расположены приобретаемые жилые дома, или доли (долей) в них.

• Материальная выгода освобождается от налогообложения при условии наличия права у

налогоплательщика на получение имущественного налогового вычета, установленного

подпунктом 3 пункта 1 статьи 220 настоящего Кодекса, подтвержденного налоговым органом

в порядке, предусмотренном пунктом 8 статьи 220 настоящего Кодекса;

• И другие

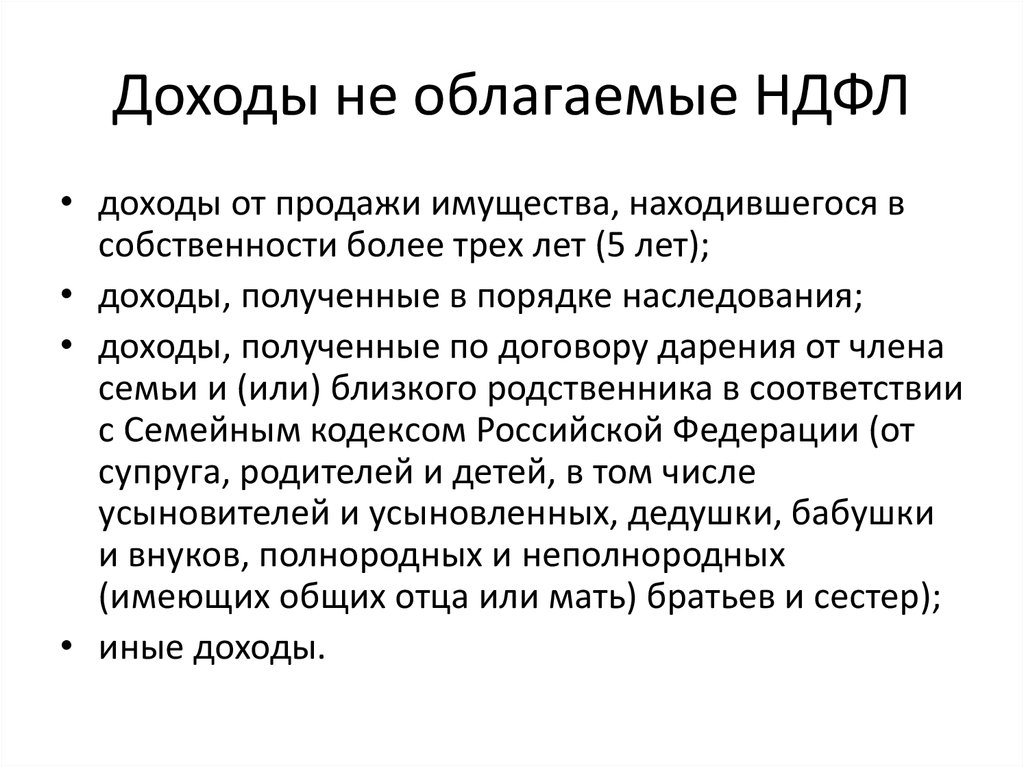

12. Доходы не облагаемые НДФЛ

• доходы от продажи имущества, находившегося всобственности более трех лет (5 лет);

• доходы, полученные в порядке наследования;

• доходы, полученные по договору дарения от члена

семьи и (или) близкого родственника в соответствии

с Семейным кодексом Российской Федерации (от

супруга, родителей и детей, в том числе

усыновителей и усыновленных, дедушки, бабушки

и внуков, полнородных и неполнородных

(имеющих общих отца или мать) братьев и сестер);

• иные доходы.

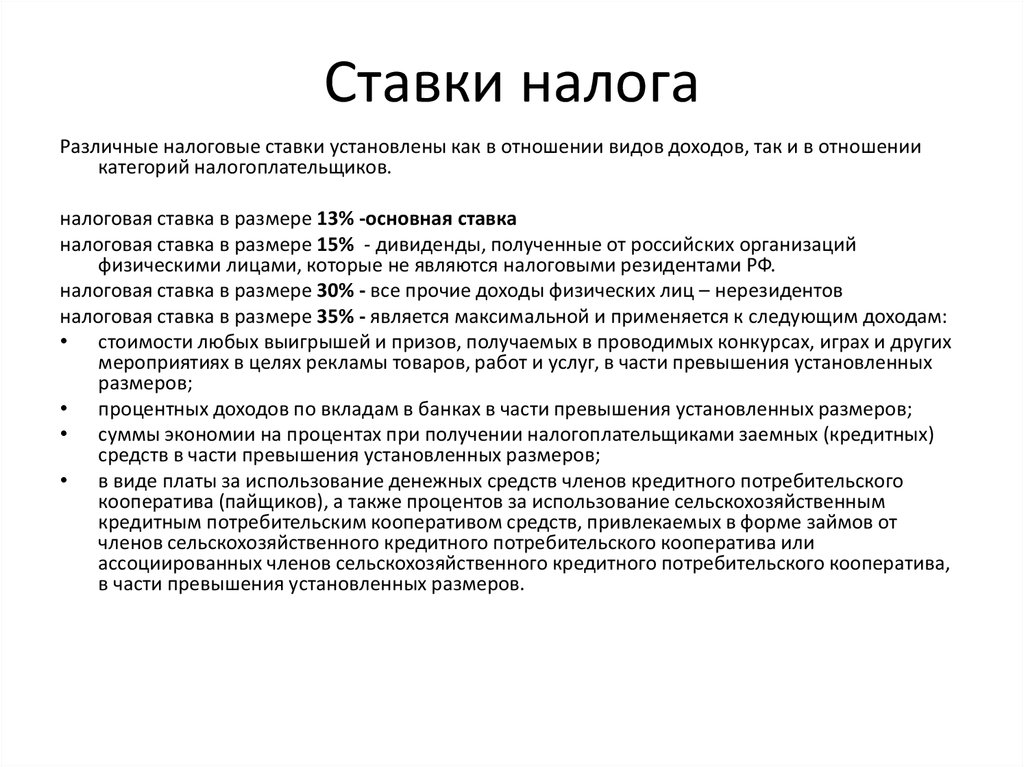

13. Ставки налога

Различные налоговые ставки установлены как в отношении видов доходов, так и в отношениикатегорий налогоплательщиков.

налоговая ставка в размере 13% -основная ставка

налоговая ставка в размере 15% - дивиденды, полученные от российских организаций

физическими лицами, которые не являются налоговыми резидентами РФ.

налоговая ставка в размере 30% - все прочие доходы физических лиц – нерезидентов

налоговая ставка в размере 35% - является максимальной и применяется к следующим доходам:

• стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других

мероприятиях в целях рекламы товаров, работ и услуг, в части превышения установленных

размеров;

• процентных доходов по вкладам в банках в части превышения установленных размеров;

• суммы экономии на процентах при получении налогоплательщиками заемных (кредитных)

средств в части превышения установленных размеров;

• в виде платы за использование денежных средств членов кредитного потребительского

кооператива (пайщиков), а также процентов за использование сельскохозяйственным

кредитным потребительским кооперативом средств, привлекаемых в форме займов от

членов сельскохозяйственного кредитного потребительского кооператива или

ассоциированных членов сельскохозяйственного кредитного потребительского кооператива,

в части превышения установленных размеров.

14. Налоговые вычеты

• Налоговый вычет — это сумма, котораяуменьшает размер дохода (так называемую

налогооблагаемую базу), с которого

уплачивается налог.

• Вместе с тем, Налоговым кодексом

предусмотрены налоговые вычеты,

позволяющие вернуть часть налога, ранее

уплаченного в бюджет, в связи с

осуществлением гражданином определенных

видов расходов

15. Порядок получения налогового вычета

• По общему правилу налоговые вычеты по НДФЛпредоставляются по окончании налогового периода

(календарного года) налоговой инспекцией по

месту жительства физического лица при подаче им

налоговой декларации по налогу на доходы

физических лиц (форма 3-НДФЛ) с приложением к

ней необходимого комплекта документов.

• Вместе с тем, некоторые виды вычетов могут быть

предоставлены и налоговым агентом, как правило,

работодателем, при обращении к нему до

окончания года.

16. Налоговые вычеты

Стандартные

Социальные

Имущественные

Инвестиционные

Профессиональные

17. Стандартные налоговые вычеты

• в размере 3000 рублей за каждый месяц налогового периодараспространяется на следующие категории налогоплательщиков:

• лиц, получивших или перенесших лучевую болезнь и другие

заболевания, связанные с радиационным воздействием вследствие

катастрофы на Чернобыльской АЭС либо с работами по ликвидации

последствий катастрофы на Чернобыльской АЭС;

• военнослужащих, граждан, уволенных с военной службы, а также

военнообязанных, призванных на специальные сборы и

привлеченных в этот период для выполнения работ, связанных с

ликвидацией последствий катастрофы на Чернобыльской АЭС,

включая взлетно-подъемный, инженерно-технический составы

гражданской авиации, независимо от места дислокации и

выполняемых ими работ;

• и др.

18. Стандартные налоговые вычеты

налоговый вычет за каждый месяц налогового периода распространяется на родителя,

супруга (супругу) родителя, усыновителя, на обеспечении которых находится ребенок, в

следующих размерах:

1 400 рублей - на первого ребенка;

1 400 рублей - на второго ребенка;

3 000 рублей - на третьего и каждого последующего ребенка;

12 000 рублей - на каждого ребенка в случае, если ребенок в возрасте до 18 лет является

ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора,

интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы;

налоговый вычет за каждый месяц налогового периода распространяется на опекуна,

попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении

которых находится ребенок, в следующих размерах:

1 400 рублей - на первого ребенка;

1 400 рублей - на второго ребенка;

3 000 рублей - на третьего и каждого последующего ребенка;

6 000 рублей - на каждого ребенка в случае, если ребенок в возрасте до 18 лет является

ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора,

интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого

учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в

возрасте до 24 лет.

19. Стандартные налоговые вычеты

• Налоговый вычет предоставляется в двойном размереединственному родителю (приемному родителю),

усыновителю, опекуну, попечителю. Предоставление

указанного налогового вычета единственному родителю

прекращается с месяца, следующего за месяцем вступления его

в брак.

• При этом физическим лицам, у которых ребенок (дети)

находится (находятся) за пределами Российской Федерации,

налоговый вычет предоставляется на основании документов,

заверенных компетентными органами государства, в котором

проживает (проживают) ребенок (дети).

• Налоговый вычет может предоставляться в двойном размере

одному из родителей (приемных родителей) по их выбору на

основании заявления об отказе одного из родителей (приемных

родителей) от получения налогового вычета.

20. Стандартные налоговые вычеты

• Налоговый вычет действует до месяца, в котором доходналогоплательщика (за исключением доходов от долевого

участия в деятельности организаций, полученных в виде

дивидендов физическими лицами, являющимися налоговыми

резидентами Российской Федерации), исчисленный

нарастающим итогом с начала налогового периода (в

отношении которого предусмотрена налоговая ставка,

установленная пунктом 1 статьи 224 настоящего Кодекса)

налоговым агентом, предоставляющим данный стандартный

налоговый вычет, превысил 350 000 рублей.

• Начиная с месяца, в котором указанный доход превысил

350 000 рублей, налоговый вычет, предусмотренный

настоящим подпунктом, не применяется.

21. Социальные налоговые вычеты

При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящегоКодекса налогоплательщик имеет право на получение следующих социальных налоговых

вычетов:

1) в сумме доходов, перечисляемых налогоплательщиком в виде пожертвований:

• благотворительным организациям;

• социально ориентированным некоммерческим организациям на осуществление ими

деятельности, предусмотренной законодательством Российской Федерации о

некоммерческих организациях;

• некоммерческим организациям, осуществляющим деятельность в области науки, культуры,

физической культуры и спорта (за исключением профессионального спорта), образования,

просвещения, здравоохранения, защиты прав и свобод человека и гражданина, социальной и

правовой поддержки и защиты граждан, содействия защите граждан от чрезвычайных

ситуаций, охраны окружающей среды и защиты животных;

• религиозным организациям на осуществление ими уставной деятельности;

• некоммерческим организациям на формирование или пополнение целевого капитала,

которые осуществляются в порядке, установленном Федеральным законом от 30 декабря

2006 года N 275-ФЗ "О порядке формирования и использования целевого капитала

некоммерческих организаций".

• Указанный в настоящем подпункте вычет предоставляется в размере фактически

произведенных расходов, но не более 25 процентов суммы дохода, полученного в налоговом

периоде и подлежащего налогообложению.

22. Социальные налоговые вычеты

2) в сумме, уплаченной налогоплательщиком в налоговом периоде за своеобучение в образовательных учреждениях, - в размере фактически

произведенных расходов на обучение с учетом ограничения, установленного

пунктом 2 настоящей статьи, а также в сумме, уплаченной

налогоплательщиком-родителем за обучение своих детей в возрасте до 24

лет, налогоплательщиком-опекуном (налогоплательщиком-попечителем) за

обучение своих подопечных в возрасте до 18 лет по очной форме обучения в

образовательных учреждениях, - в размере фактически произведенных

расходов на это обучение, но не более 50 000 рублей на каждого ребенка в

общей сумме на обоих родителей (опекуна или попечителя).

Социальный налоговый вычет предоставляется за период обучения указанных

лиц в учебном заведении, включая академический отпуск, оформленный в

установленном порядке в процессе обучения.

Социальный налоговый вычет не применяется в случае, если оплата расходов на

обучение производится за счет средств материнского (семейного) капитала,

направляемых для обеспечения реализации дополнительных мер

государственной поддержки семей, имеющих детей;

Право на получение указанного социального налогового вычета

распространяется также на налогоплательщика - брата (сестру) обучающегося

в случаях оплаты налогоплательщиком обучения брата (сестры) в возрасте до

24 лет по очной форме обучения в образовательных учреждениях;

23. Социальные налоговые вычеты

• 3) в сумме, уплаченной налогоплательщиком в налоговом периоде замедицинские услуги, оказанные медицинскими организациями,

индивидуальными предпринимателями, осуществляющими

медицинскую деятельность, ему, его супругу (супруге), родителям,

детям (в том числе усыновленным) в возрасте до 18 лет, подопечным

в возрасте до 18 лет (в соответствии с перечнем медицинских услуг,

утвержденным Правительством Российской Федерации), а также в

размере стоимости лекарственных препаратов для медицинского

применения (в соответствии с перечнем лекарственных средств,

утвержденным Правительством Российской Федерации), назначенных

им лечащим врачом и приобретаемых налогоплательщиком за счет

собственных средств.

• Социальные налоговые вычеты, предоставляются в размере

фактически произведенных расходов, но в совокупности не более

120 000 рублей за налоговый период

24. Имущественные налоговые вычеты

Вычет на приобретение имущества состоит из трех частей ипредоставляется по расходам:

• На новое строительство или приобретение на территории Российской

Федерации объекта жилой недвижимости (долей в них), земельных

участков под них;

• На погашение процентов по целевым займам (кредитам),

полученным от российских организаций или индивидуальных

предпринимателей, фактически израсходованным на новое

строительство или приобретение на территории Российской

Федерации жилья (доли (долей) в нем), земельного участка под него;

• На погашение процентов по кредитам, полученным в российских

банках, для рефинансирования (перекредитования) займов

(кредитов) на строительство или приобретение на территории

Российской Федерации жилья (доли (долей) в нем), земельного

участка под него

25. Имущественные налоговые вычеты

2 000 000 максимальная сумма расходов на новое строительство или

приобретение на территории Российской Федерации жилья, с которой будет

исчисляться налоговый вычет.

В случае приобретения имущества после 1 января 2014 года предельный

размер вычета применяется к расходам, понесенным на приобретение как

одного, так и нескольких объектов недвижимости.

3 000 000 рублей – максимальная сумма расходов на строительство и

приобретение жилья (земли под него) при погашении процентов по целевым

займам (кредитам).

Ограничение суммы уплаченных по целевым займам (кредитам) процентов,

принимаемых к вычету, применяется к займам (кредитам), полученным после

1 января 2014 года. Суммы уплаченных процентов по целевым займам

(кредитам), полученным до 2014 года, могут быть включены в состав

имущественного вычета в полном размере без каких-либо ограничений.

Если налогоплательщик воспользовался правом на получение

имущественного налогового вычета не в полном размере, остаток вычета

может быть перенесен на последующие налоговые периоды до полного его

использования (пп. 2 п. 1 ст. 220 НК РФ).

26. Имущественные налоговые вычеты

Принятие к вычету расходов на достройку и отделку приобретенного дома

или отделку приобретенной квартиры или комнаты возможно только в том

случае, если в соответствующем договоре указано приобретение

незавершённых строительством жилого дома, либо квартиры или комнаты

(прав на них) без отделки.

• Прочие расходы, помимо перечисленных, в составе имущественного вычета

не учитываются, например, расходы, связанные с перепланировкой и

реконструкцией помещения, покупкой сантехники и иного оборудования,

оформлением сделок и т.д.

Вычет по покупке жилья не применяется в следующих случаях:

• если оплата строительства (приобретения) жилья произведена за счёт средств

работодателей или иных лиц, средств материнского (семейного) капитала, а

также за счёт бюджетных средств;

• если сделка купли-продажи заключена с гражданином, являющимся по

отношению к налогоплательщику взаимозависимым.

Взаимозависимыми лицами признаются: физическое лицо, его супруг (супруга),

родители (в том числе усыновители), дети (в том числе усыновленные),

полнородные и неполнородные братья и сестры, опекун (попечитель) и

подопечный (ст. 105.1 НК РФ).

27. Имущественные налоговые вычеты

• При этом родители, имеющие несовершеннолетних детей иприобретающие жильё в общую с ними долевую

собственность, вправе применить имущественный вычет без

распределения по долям.

• Имущественный вычет предоставляется в размере фактически

произведенных расходов каждого из сособственников в

пределах общего установленного лимита вычета.

• Если жилье было приобретено по договору мены с доплатой,

это не является поводом для отказа в получении

имущественного вычета, поскольку Налоговым кодексом не

запрещен такой вариант приобретения жилья.

• Имущество, приобретенное супругами во время брака, является

их совместной собственностью, поэтому они оба имеют право

на вычет, в том числе право распределить его по

договоренности.

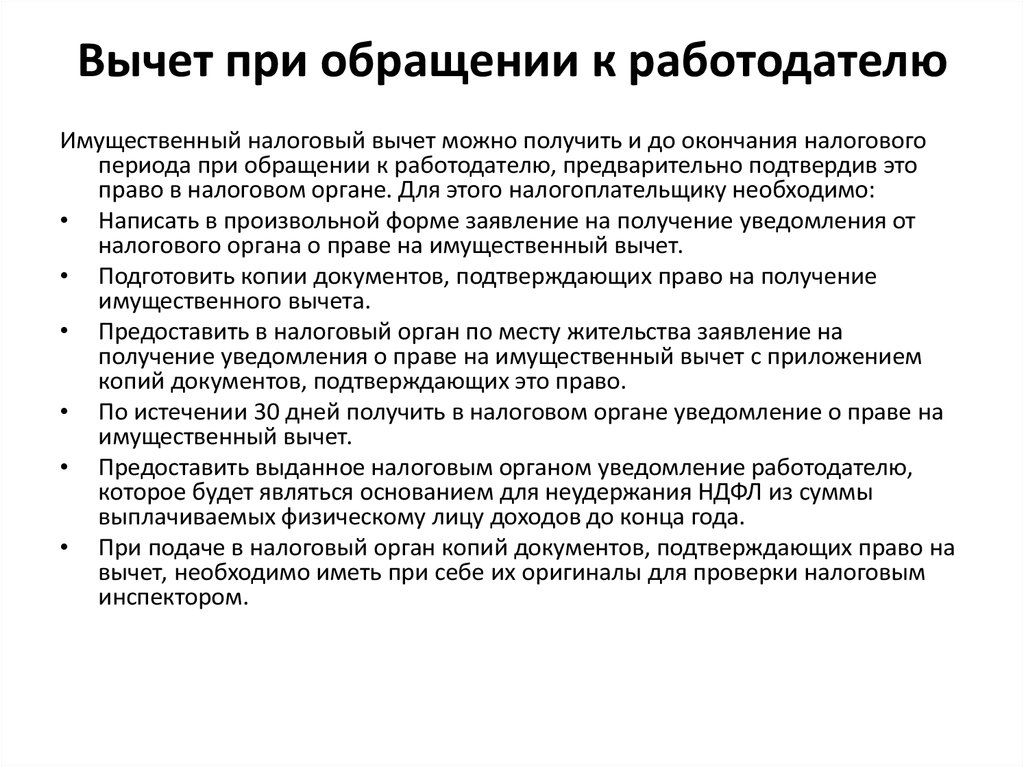

28. Вычет при обращении к работодателю

Имущественный налоговый вычет можно получить и до окончания налоговогопериода при обращении к работодателю, предварительно подтвердив это

право в налоговом органе. Для этого налогоплательщику необходимо:

• Написать в произвольной форме заявление на получение уведомления от

налогового органа о праве на имущественный вычет.

• Подготовить копии документов, подтверждающих право на получение

имущественного вычета.

• Предоставить в налоговый орган по месту жительства заявление на

получение уведомления о праве на имущественный вычет с приложением

копий документов, подтверждающих это право.

• По истечении 30 дней получить в налоговом органе уведомление о праве на

имущественный вычет.

• Предоставить выданное налоговым органом уведомление работодателю,

которое будет являться основанием для неудержания НДФЛ из суммы

выплачиваемых физическому лицу доходов до конца года.

• При подаче в налоговый орган копий документов, подтверждающих право на

вычет, необходимо иметь при себе их оригиналы для проверки налоговым

инспектором.

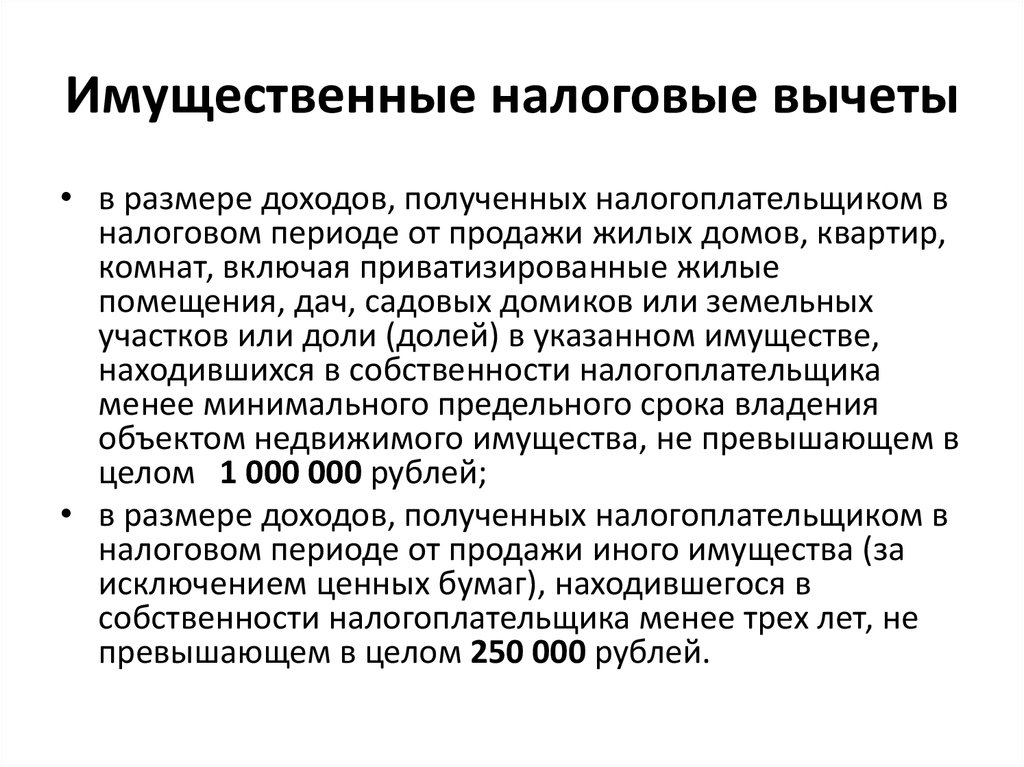

29. Имущественные налоговые вычеты

• в размере доходов, полученных налогоплательщиком вналоговом периоде от продажи жилых домов, квартир,

комнат, включая приватизированные жилые

помещения, дач, садовых домиков или земельных

участков или доли (долей) в указанном имуществе,

находившихся в собственности налогоплательщика

менее минимального предельного срока владения

объектом недвижимого имущества, не превышающем в

целом 1 000 000 рублей;

• в размере доходов, полученных налогоплательщиком в

налоговом периоде от продажи иного имущества (за

исключением ценных бумаг), находившегося в

собственности налогоплательщика менее трех лет, не

превышающем в целом 250 000 рублей.

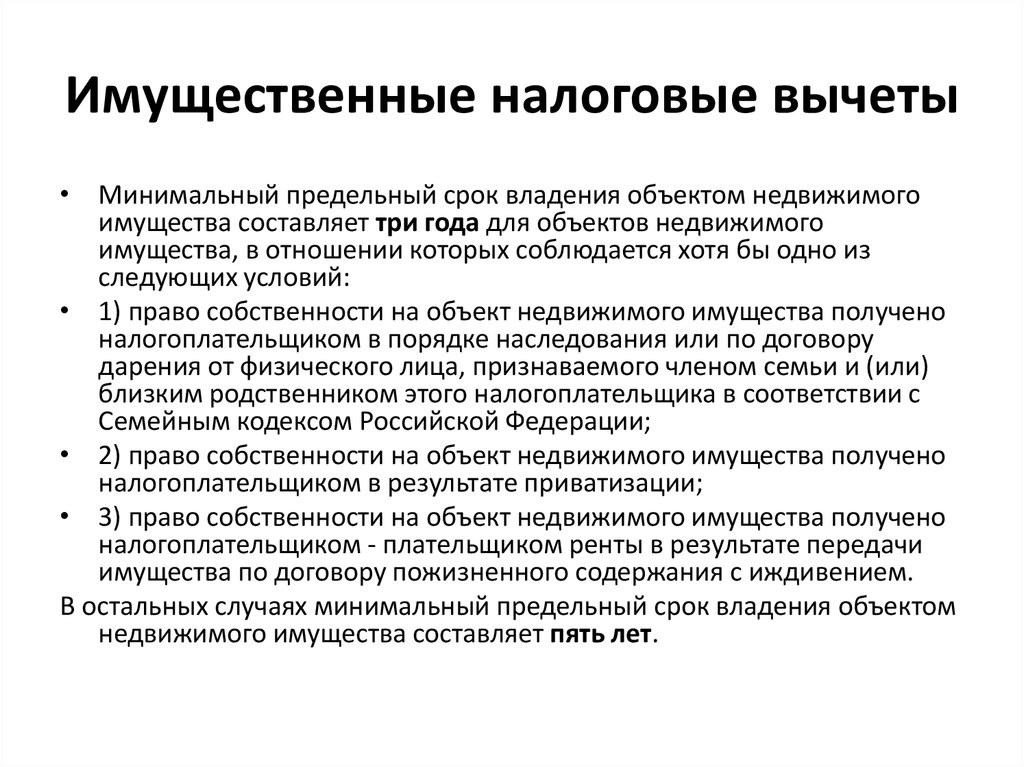

30. Имущественные налоговые вычеты

• Минимальный предельный срок владения объектом недвижимогоимущества составляет три года для объектов недвижимого

имущества, в отношении которых соблюдается хотя бы одно из

следующих условий:

• 1) право собственности на объект недвижимого имущества получено

налогоплательщиком в порядке наследования или по договору

дарения от физического лица, признаваемого членом семьи и (или)

близким родственником этого налогоплательщика в соответствии с

Семейным кодексом Российской Федерации;

• 2) право собственности на объект недвижимого имущества получено

налогоплательщиком в результате приватизации;

• 3) право собственности на объект недвижимого имущества получено

налогоплательщиком - плательщиком ренты в результате передачи

имущества по договору пожизненного содержания с иждивением.

В остальных случаях минимальный предельный срок владения объектом

недвижимого имущества составляет пять лет.

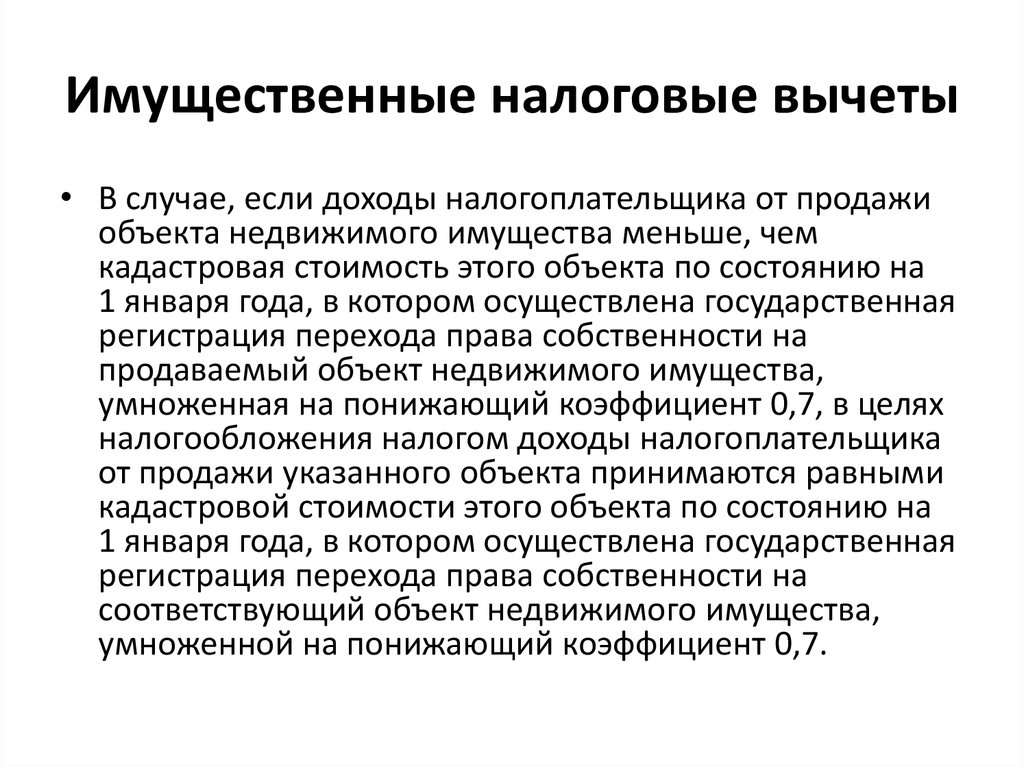

31. Имущественные налоговые вычеты

• В случае, если доходы налогоплательщика от продажиобъекта недвижимого имущества меньше, чем

кадастровая стоимость этого объекта по состоянию на

1 января года, в котором осуществлена государственная

регистрация перехода права собственности на

продаваемый объект недвижимого имущества,

умноженная на понижающий коэффициент 0,7, в целях

налогообложения налогом доходы налогоплательщика

от продажи указанного объекта принимаются равными

кадастровой стоимости этого объекта по состоянию на

1 января года, в котором осуществлена государственная

регистрация перехода права собственности на

соответствующий объект недвижимого имущества,

умноженной на понижающий коэффициент 0,7.

32. Декларация

• Физические лица, обязанныесамостоятельно декларировать доход

• 30 апреля- крайний срок для подачи

отдельными категориями

налогоплательщиков, обязанных

самостоятельно задекларировать доход,

декларации по налогу на доходы

физических лиц

• Срок исковой давности – 3 года.

Финансы

Финансы