Похожие презентации:

Управление рисками деятельности предприятия. (Тема 1)

1.

Тема 1: «Управление рискамидеятельности предприятия»

2. Вопросы

1. Понятие, источники и виды рисков2. Методы оценки рисков

3. Система управления рисками в

организациях

3.

1. Понятие, источники и виды рисков4. Основы риск-менеджмента

Предпринимательская деятельность – этосамостоятельная, на свой риск деятельность,

направленная на систематическое получение

прибыли от:

Пользования имуществом;

Продажи товаров;

Выполнения работ;

Оказания услуг

5. Отличительные признаки бизнеса в риск-менеджменте

направленность на систематическоеполучение прибыли;

видовая дифференциация;

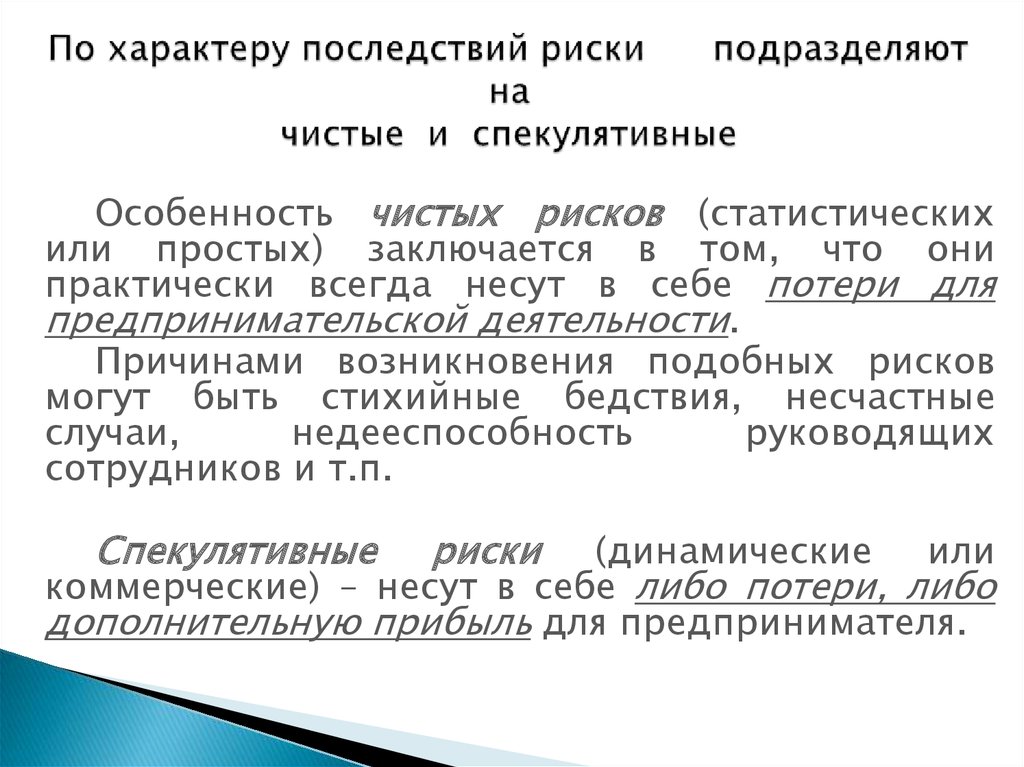

осуществление деятельности на свой риск;

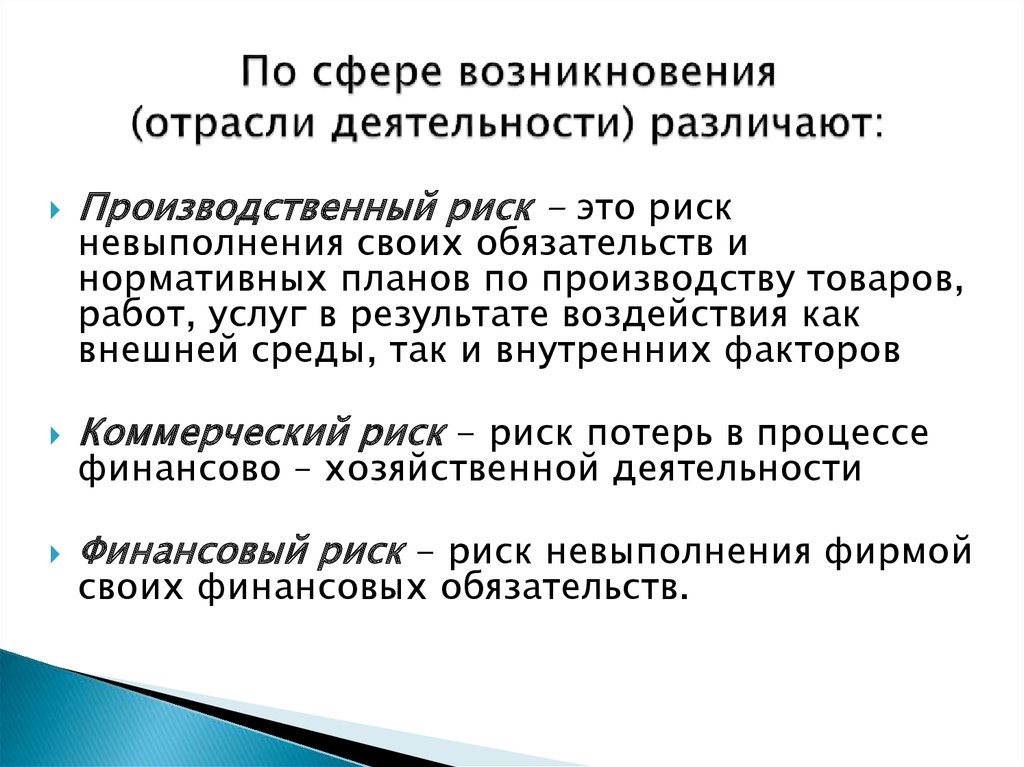

ответственность по обязательствам в

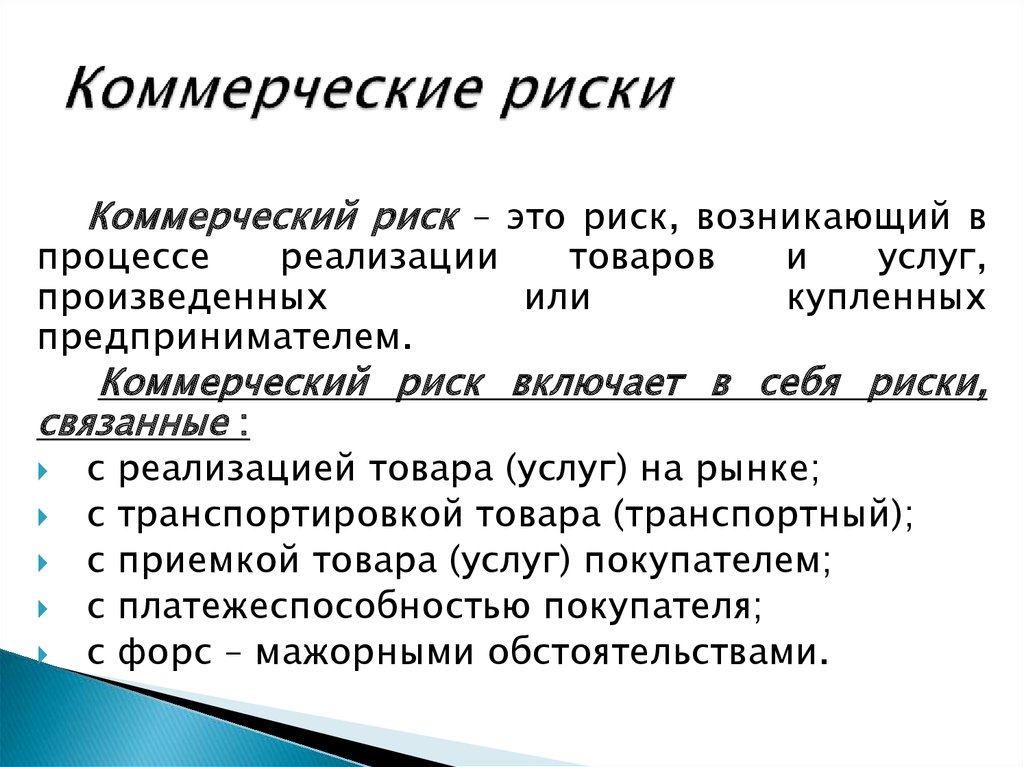

соответствии с законодательством;

принятие инициативных решений с учетом

последствий риска.

6. Диверсификация понятия «РИСК»

«Опасность, возможность убытка или ущерба»(Н.Уэбстер)

«Пускаться на удачу, идти на авось, делать без

верного расчета»(В.Даль.)

«Возможная опасность», «действие на удачу в

надежде на счастливый случай» (С.Ожегов)

«Возможность наступления события с

отрицательными последствиями в результате

определенных решений и действий»(Большой

экономический словарь)

7.

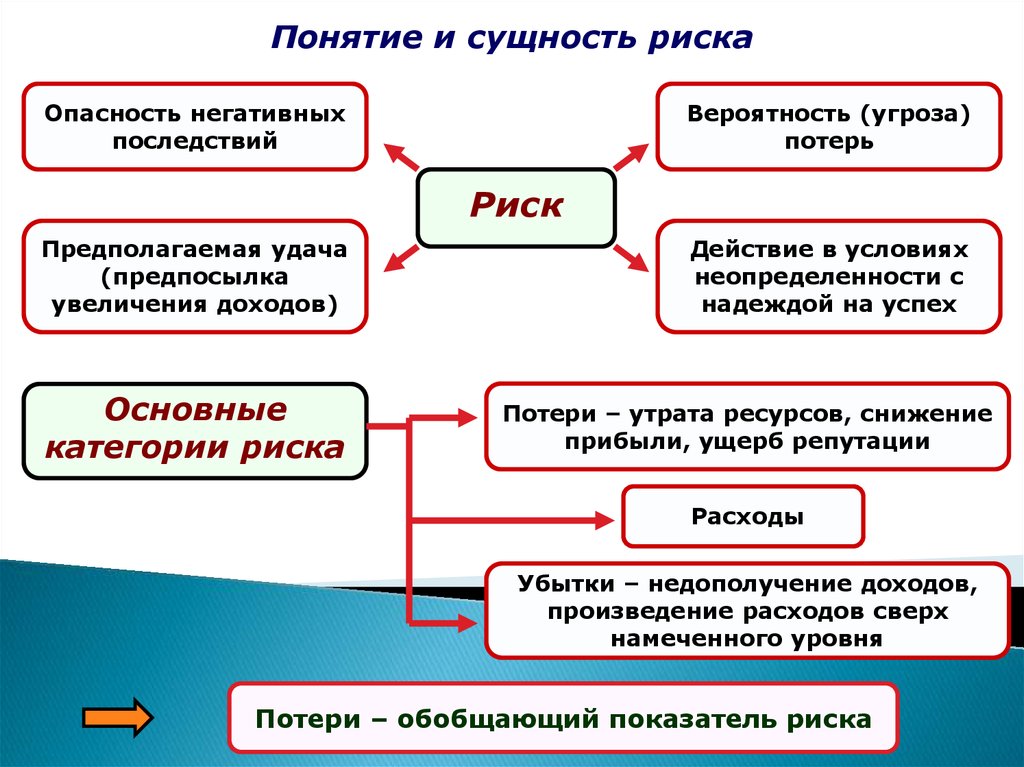

Понятие и сущность рискаОпасность негативных

последствий

Вероятность (угроза)

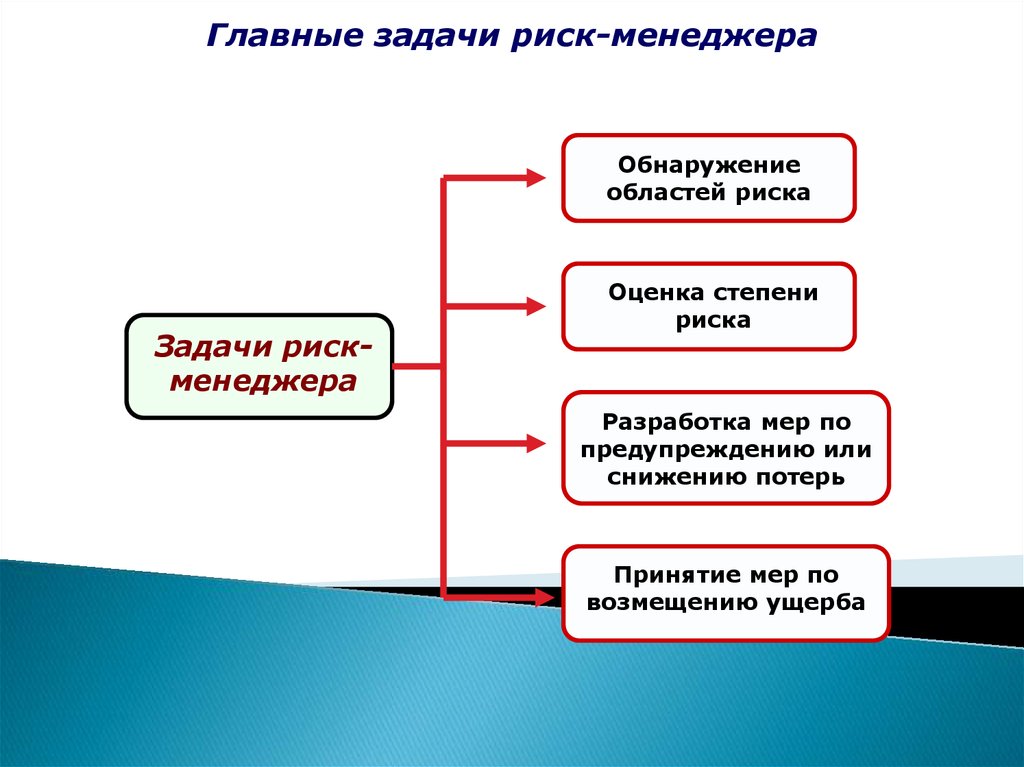

потерь

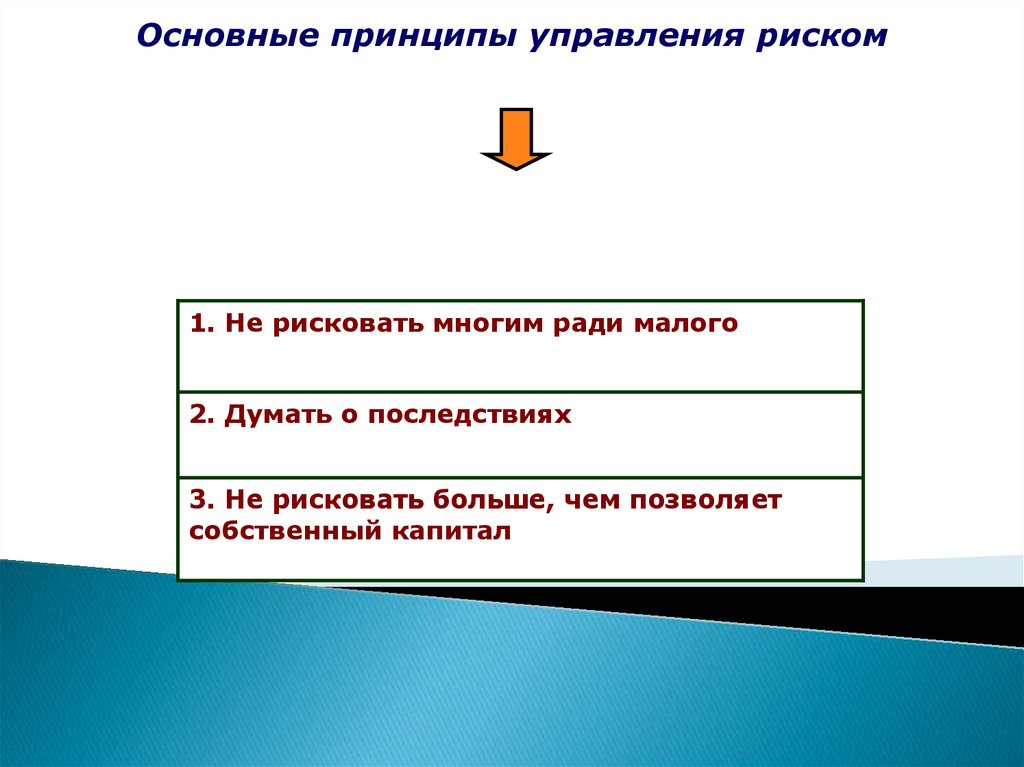

Риск

Предполагаемая удача

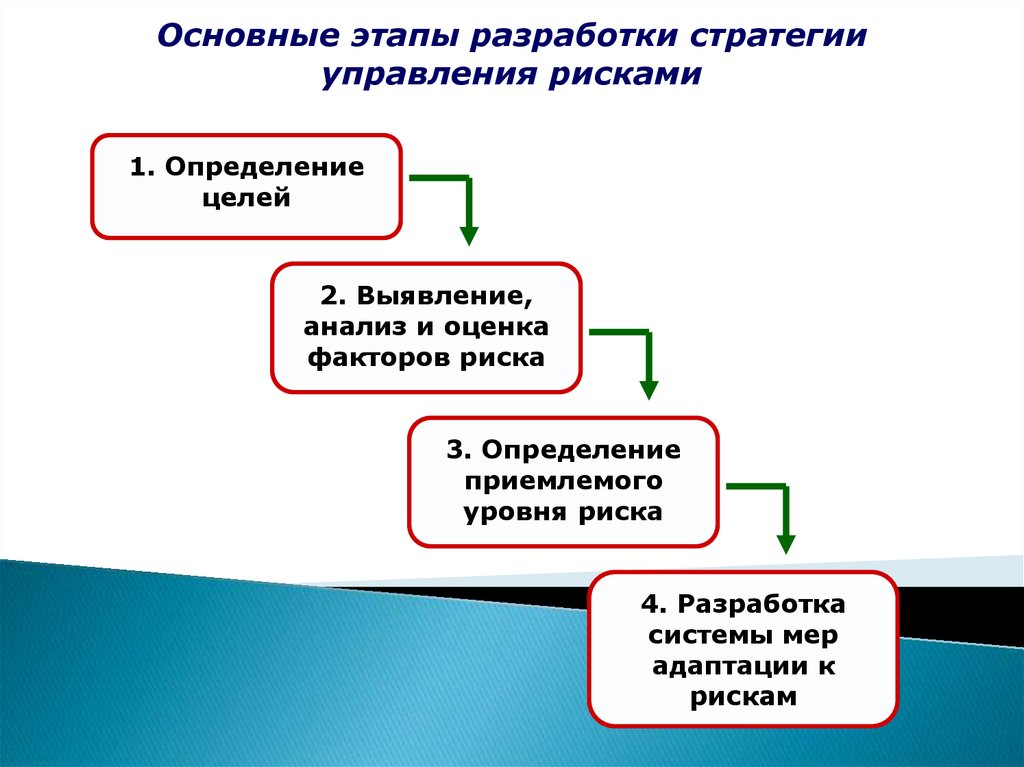

(предпосылка

увеличения доходов)

Основные

категории риска

Действие в условиях

неопределенности с

надеждой на успех

Потери – утрата ресурсов, снижение

прибыли, ущерб репутации

Расходы

Убытки – недополучение доходов,

произведение расходов сверх

намеченного уровня

Потери – обобщающий показатель риска

8.

Основные черты и характеристики рискаОсновные

черты

Противоречивость

Альтернативность

Неопределенность

Риск

Основные

характеристики

Масштабы

Возможность

компенсации

9.

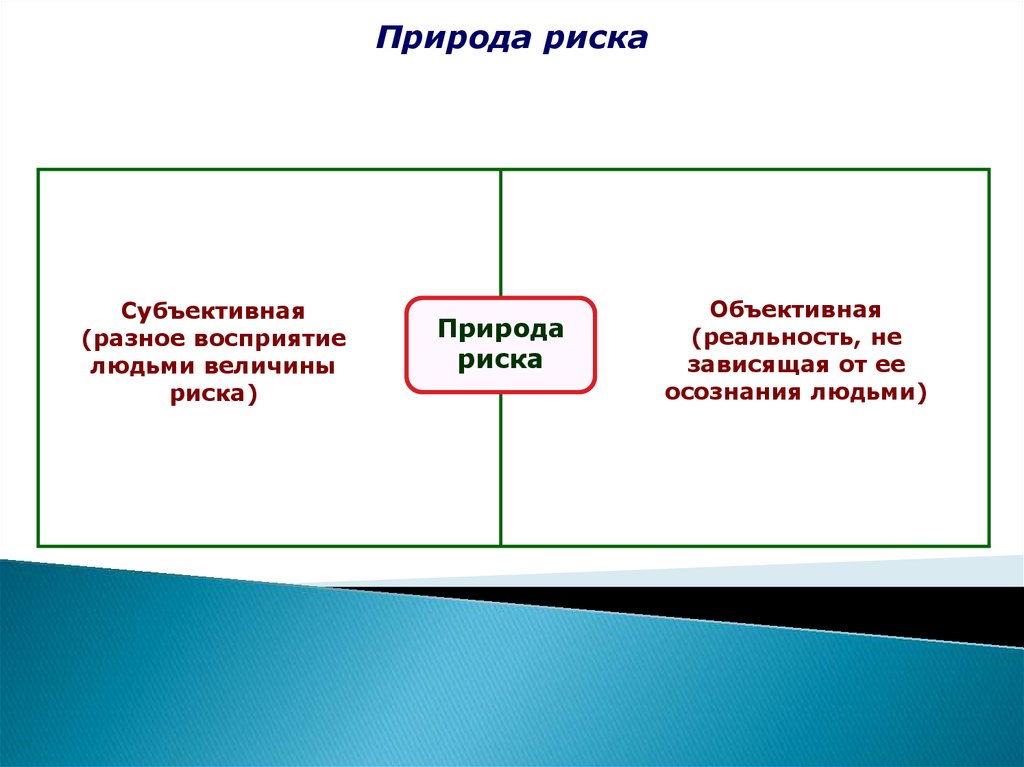

Природа рискаСубъективная

(разное восприятие

людьми величины

риска)

Природа

риска

Объективная

(реальность, не

зависящая от ее

осознания людьми)

10.

Источники (причины) рискаПричины риска

Неполнота знаний

Внутренние

Недостаток информации

Внешние

Случайность

Ограниченность ресурсов

Противодействие

Проявление сил природы

11. Вне деятельности риск не существует, как и деятельность без риска

Чем совершеннее методы анализа и оценкириска, тем меньше влияние факторов риска.

Фактор риска – условия, обстоятельства, в

рамках которых проявляются причины риска и

которые приводят к нежелательным событиям.

12. Пример фактора риска:

Наличие значительных размеровактивов, которые не покупаются и не

продаются (низкая ликвидность),

приведет к тому, что предприятие не

сможет своевременно ответить по

своим обязательствам перед

контрагентами (Риск снижения

платежеспособности).

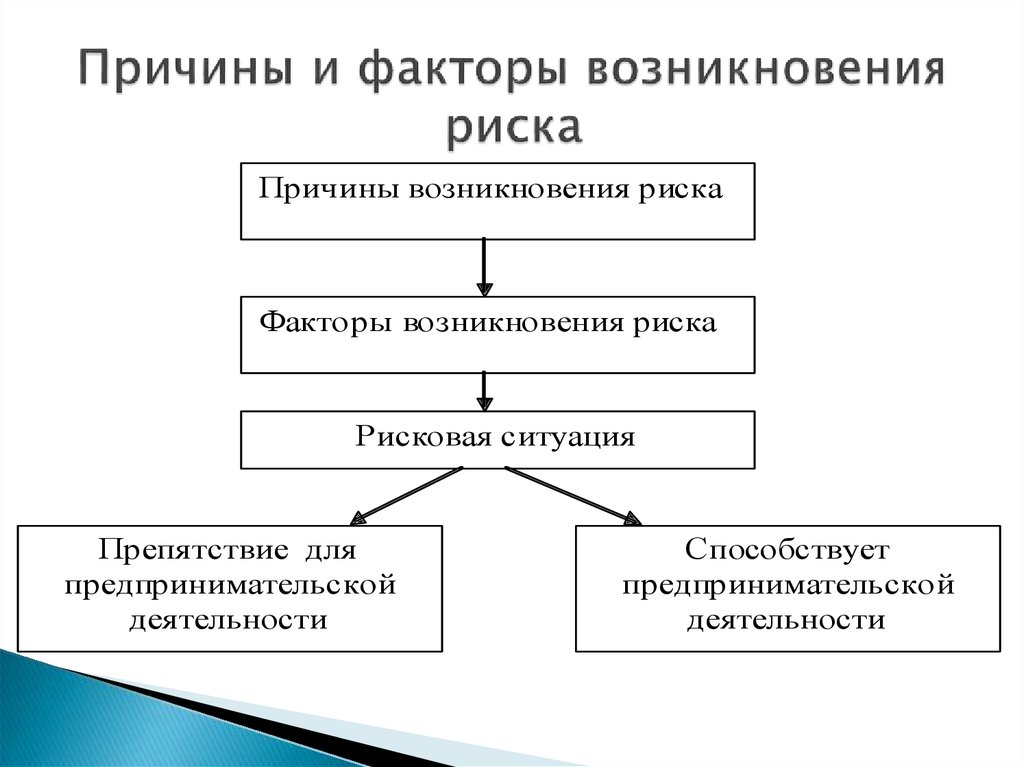

13. Причины и факторы возникновения риска

Причины возникновения рискаФакторы возникновения риска

Рисковая ситуация

Препятствие для

предпринимательской

деятельности

Способствует

предпринимательской

деятельности

14.

ПрямыеСубъективные

Объективные

Косвенные

Факторы риска и критерии их оценки

Психологические

Информационные

Производственнотехнологические

Критерии оценки

факторов риска

Внешние

Правовые

Факторы

риска

Поведенческие

Внутренние

Политические

Социально-экон.

Научно-технич.

Экологические

Важность (сила влияния)

Вероятность проявления

15.

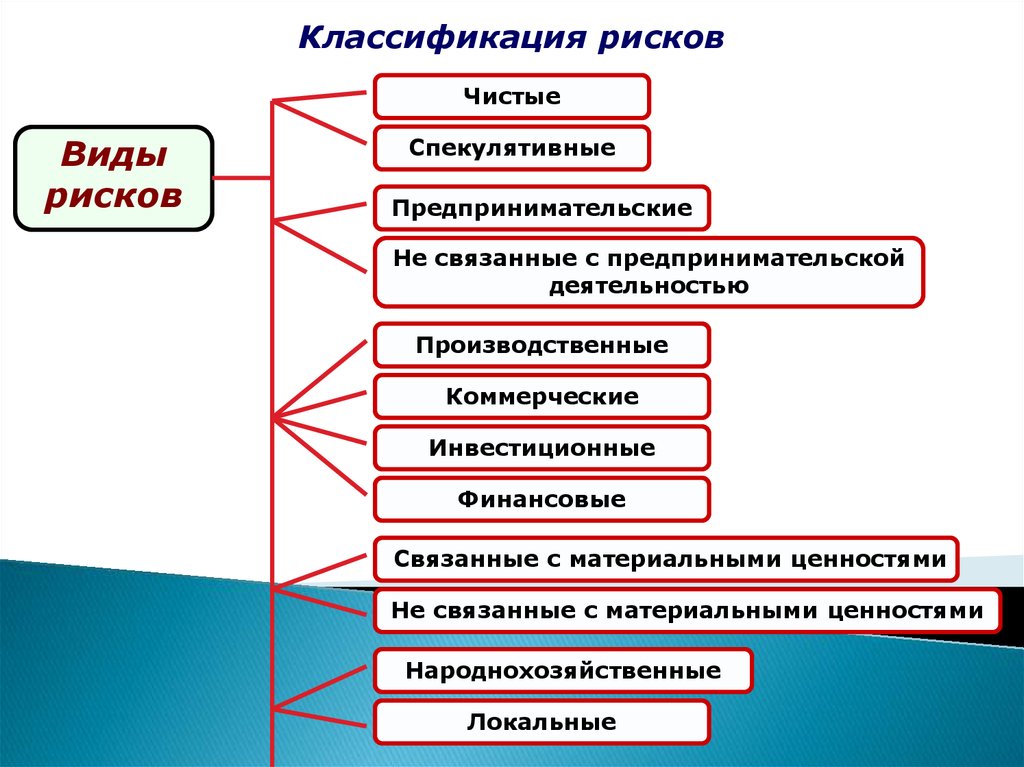

Классификация рисковЧистые

Виды

рисков

Спекулятивные

Предпринимательские

Не связанные с предпринимательской

деятельностью

Производственные

Коммерческие

Инвестиционные

Финансовые

Связанные с материальными ценностями

Не связанные с материальными ценностями

Народнохозяйственные

Локальные

16.

(продолжение)Комплексные

Частные

Долгосрочные

Краткосрочные

Ретроспективные (прошлые)

Текущие

Перспективные (будущие)

Индивидуальные

Групповые

Умеренные

Полные

Высокие

Разумные (оправданные)

Безрассудные (неоправданные)

17.

Специфические виды рисков впредпринимательстве

Предпринимательские риски

Рыночные

Налоговые

Страховые

Портфельные

Инновационные

Форс-мажорных

обстоятельств

Валютные

Кредитные

Организационные

Ресурсные

18. Классификация рисков

Чащевсего производится по

принципу однозначности

последствий от наступления

рисковых событий.

19.

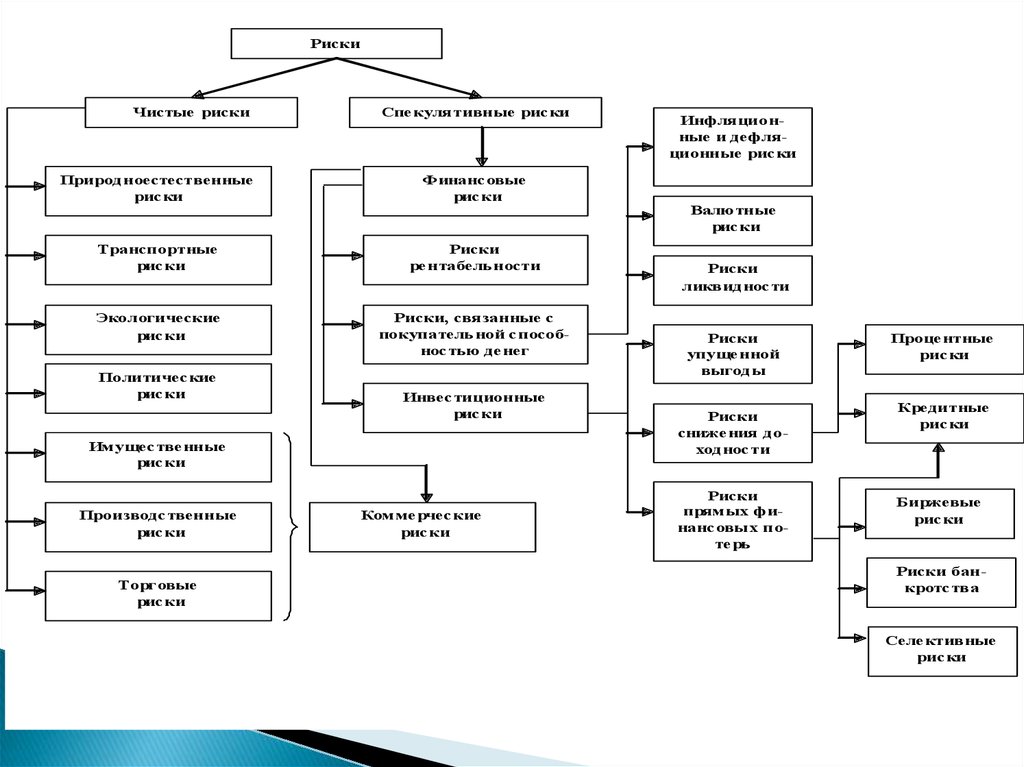

РискиЧистые риски

Спе кулятивные рис ки

Природ ноестественные

рис ки

Финанс овые

рис ки

Транспортные

рис ки

Риски

ре нтабель ности

Экологические

рис ки

Риски, связанные с

покупатель ной с пособнос тью де нег

Политичес кие

рис ки

Инвес тиционные

рис ки

Им ущес тве нные

рис ки

Производс твенные

рис ки

Торг овые

рис ки

Ком ме рчес кие

рис ки

Инф ляционные и деф ляционные рис ки

Валю тные

рис ки

Риски

ликвид нос ти

Риски

упуще нной

выгод ы

Риски

сниже ния доход нос ти

Риски

прям ых ф инанс овых поте рь

Проце нтные

рис ки

Кредитные

рис ки

Биржевые

рис ки

Риски банкротс тва

Селе ктивные

рис ки

20. По характеру последствий риски подразделяют на чистые и спекулятивные

Особенность чистых рисков (статистическихили простых) заключается в том, что они

практически всегда несут в себе потери для

предпринимательской деятельности.

Причинами возникновения подобных рисков

могут быть стихийные бедствия, несчастные

случаи,

недееспособность

руководящих

сотрудников и т.п.

Спекулятивные

риски

(динамические или

коммерческие) – несут в себе либо потери, либо

дополнительную прибыль для предпринимателя.

21. По сфере возникновения (отрасли деятельности) различают:

Производственный риск - это рискКоммерческий риск - риск потерь в процессе

Финансовый риск - риск невыполнения фирмой

невыполнения своих обязательств и

нормативных планов по производству товаров,

работ, услуг в результате воздействия как

внешней среды, так и внутренних факторов

финансово – хозяйственной деятельности

своих финансовых обязательств.

22. Коммерческие риски

Коммерческий риск – это риск, возникающий впроцессе

реализации

товаров

произведенных

или

предпринимателем.

и

услуг,

купленных

Коммерческий риск включает в себя риски,

связанные :

с

с

с

с

с

реализацией товара (услуг) на рынке;

транспортировкой товара (транспортный);

приемкой товара (услуг) покупателем;

платежеспособностью покупателя;

форс – мажорными обстоятельствами.

23. Финансовые риски

связаны с вероятностью потерь финансовыхресурсов (денежных средств).

Они подразделяются на три основных вида:

валютные;

инвестиционные;

риски, связанные с покупательной

способностью денег.

24. Группа инвестиционных рисков включает в себя следующие риски:

Инфляционный рискСистемный риск

Селективный риск

Кредитный (деловой) риск

Региональный риск

Отраслевой риск

Риск предприятия

Инновационный риск

25. Основные направления

Инфляционный риск – риск того, чтоСистемный риск – риск ухудшения

полученные доходы в результате высокой

инфляции обесцениваются быстрее, чем растут

( с точки зрения покупательной способности).

конъюнктуры (падения) какого-либо рынка в

целом. Он не связан с конкретным объектом

инвестиций и представляет собой общий риск

на все вложения на данном рынке (фондовом,

валютном, недвижимости и т.д.).

26.

Селективный риск – это риск потерь или упущеннойРиск ликвидности – риск, связанный с

выгоды из-за неправильного выбора объекта

инвестирования на определенном рынке, например

неправильного выбора ценной бумаги из

имеющихся на фондовом рынке при формировании

портфеля ценных бумаг.

возможностью потерь при реализации объекта

инвестирования из-за изменения оценки его

качества, например какого-либо товара,

недвижимости (земля, строение), ценной бумаги и

т.д.

27. Производственные риски делят на следующие виды:

Неисполнения хозяйственныхдоговоров;

изменения конъюнктуры рынка;

возникновения непредвиденных

затрат и снижения доходов;

прочие производственные риски.

28.

2. Методы оценки рисков29. Ключевые понятия оценки риска

«вероятность»«возможность»

«опасность»

«возможная опасность»

«ущерб»

«неопределенность»

«отклонения от результата»

«волатильность» (изменчивость и

непостоянство рыночной конъюнктуры)

30. Общие понятия риск-менеджмента объединяет термин

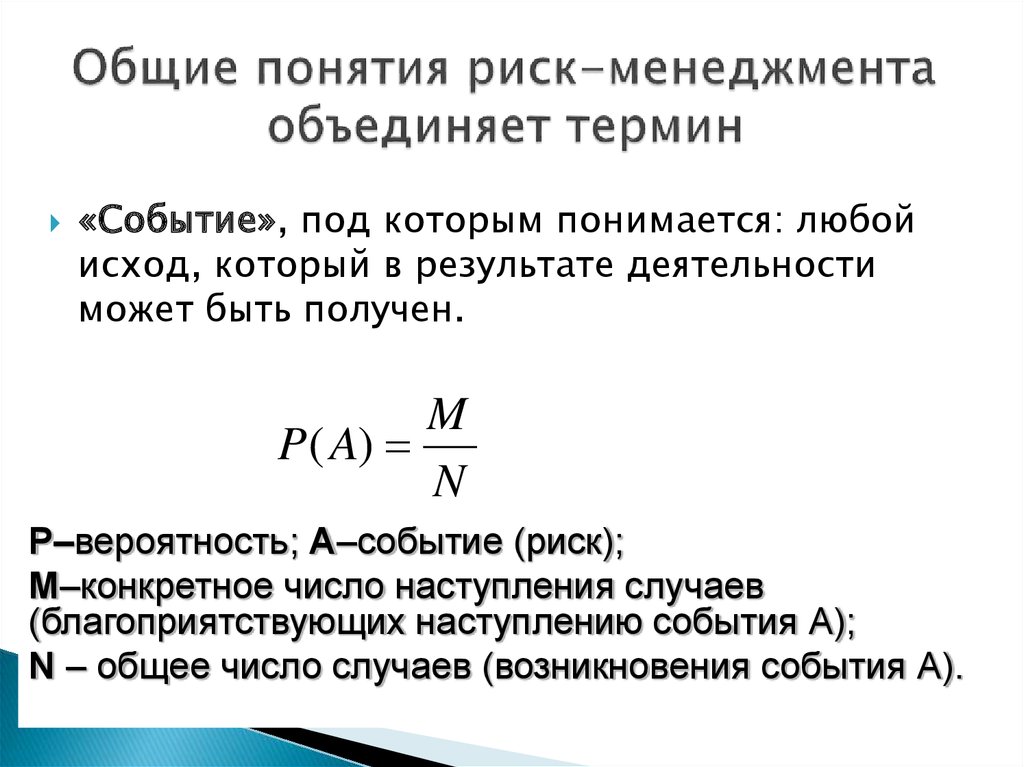

«Событие», под которым понимается: любойисход, который в результате деятельности

может быть получен.

M

P ( A)

N

P–вероятность; А–событие (риск);

М–конкретное число наступления случаев

(благоприятствующих наступлению события А);

N – общее число случаев (возникновения события А).

31.

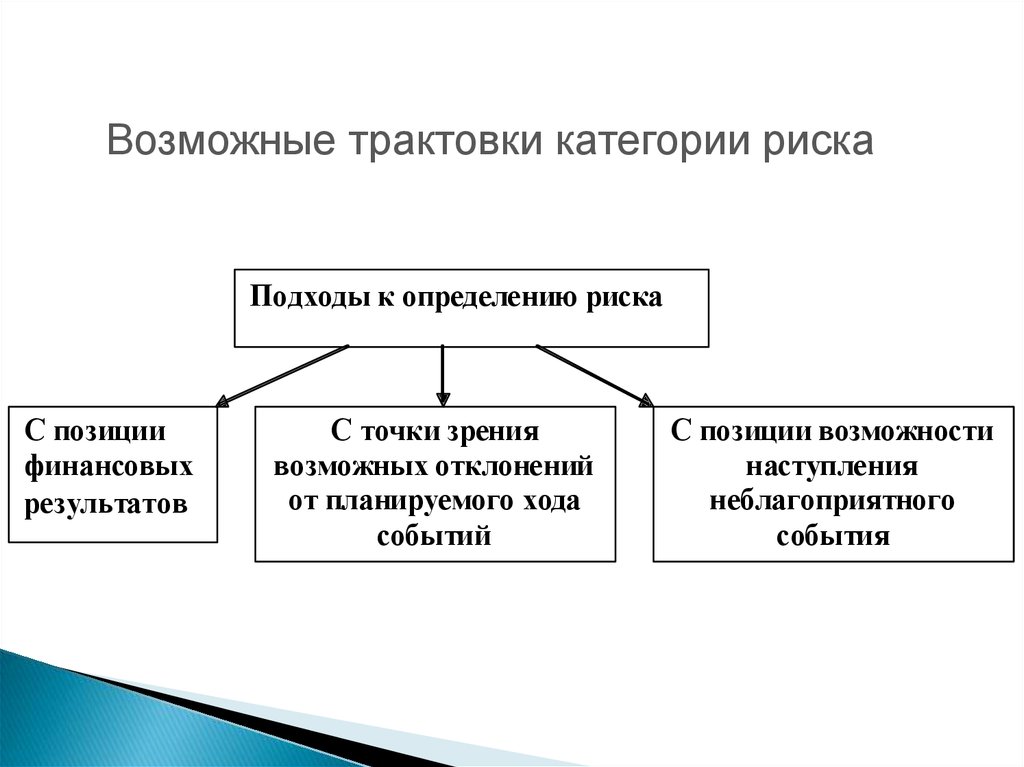

Возможные трактовки категории рискаПодходы к определению риска

С позиции

финансовых

результатов

С точки зрения

возможных отклонений

от планируемого хода

событий

С позиции возможности

наступления

неблагоприятного

события

32.

Количественные показатели рискаПоказатели риска

Величина потерь

Вероятность

понести потери

определенной

величины

Абсолютная

По отношению к

размеру доходов

По отношению к

величине расходов

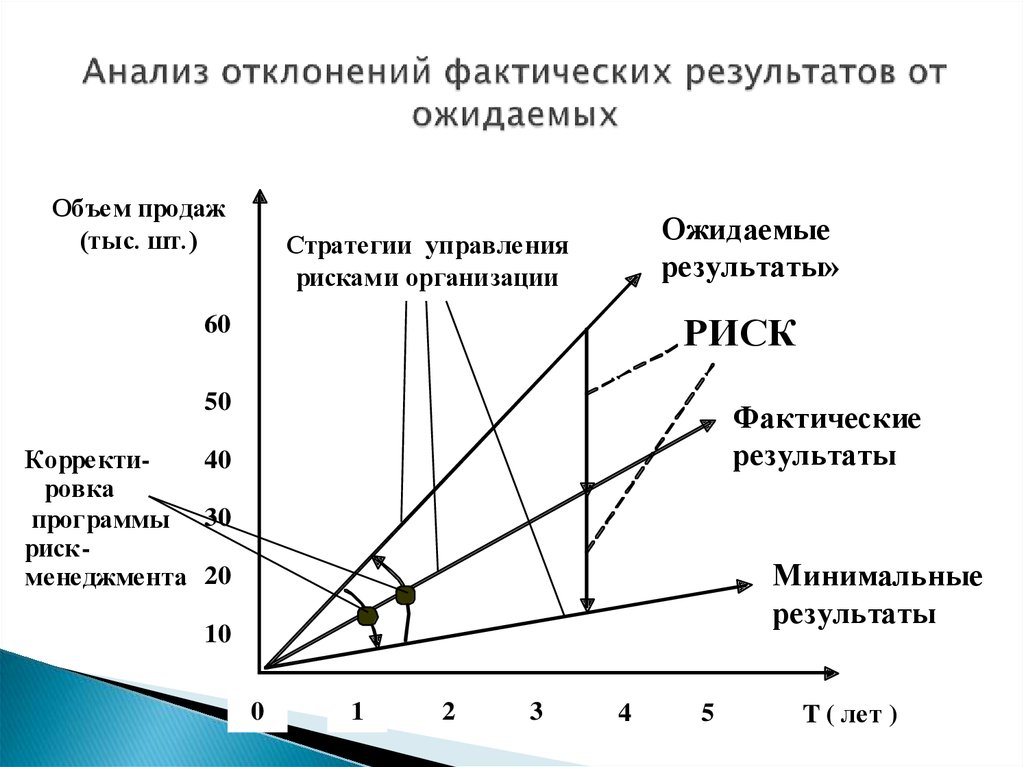

33. Анализ отклонений фактических результатов от ожидаемых

Объем продаж(тыс. шт.)

Ожидаемые

результаты»

Стратегии управления

рисками организации

РИСК

606

505

Фактические

результаты

Корректи404

ровка

программы 303

рискменеджмента 202

Минимальные

результаты

101

0

1

2

3

4

5

T ( лет )

34.

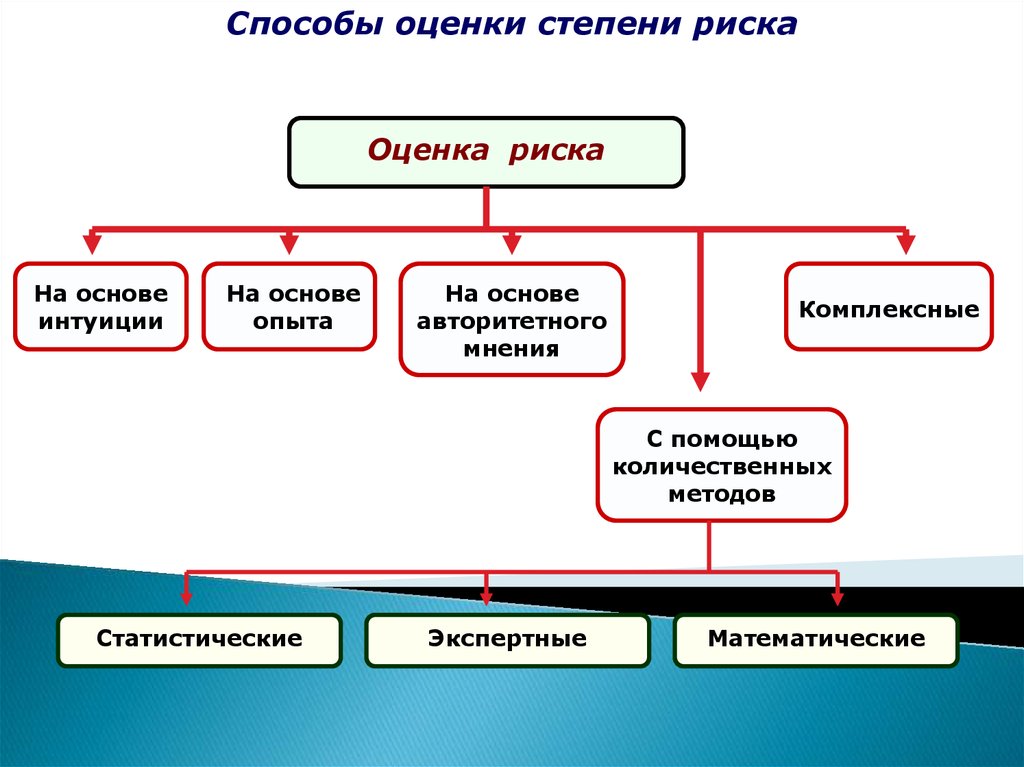

Способы оценки степени рискаОценка риска

На основе

интуиции

На основе

опыта

На основе

авторитетного

мнения

Комплексные

С помощью

количественных

методов

Статистические

Экспертные

Математические

35.

Основные критерии выбора в условиях рискаКритерии выбора варианта

рискованных действий

Сила угрозы

Возможность

снижения риска

собственными

силами

Тенденции

изменения в

рассматриваемом

периоде

36.

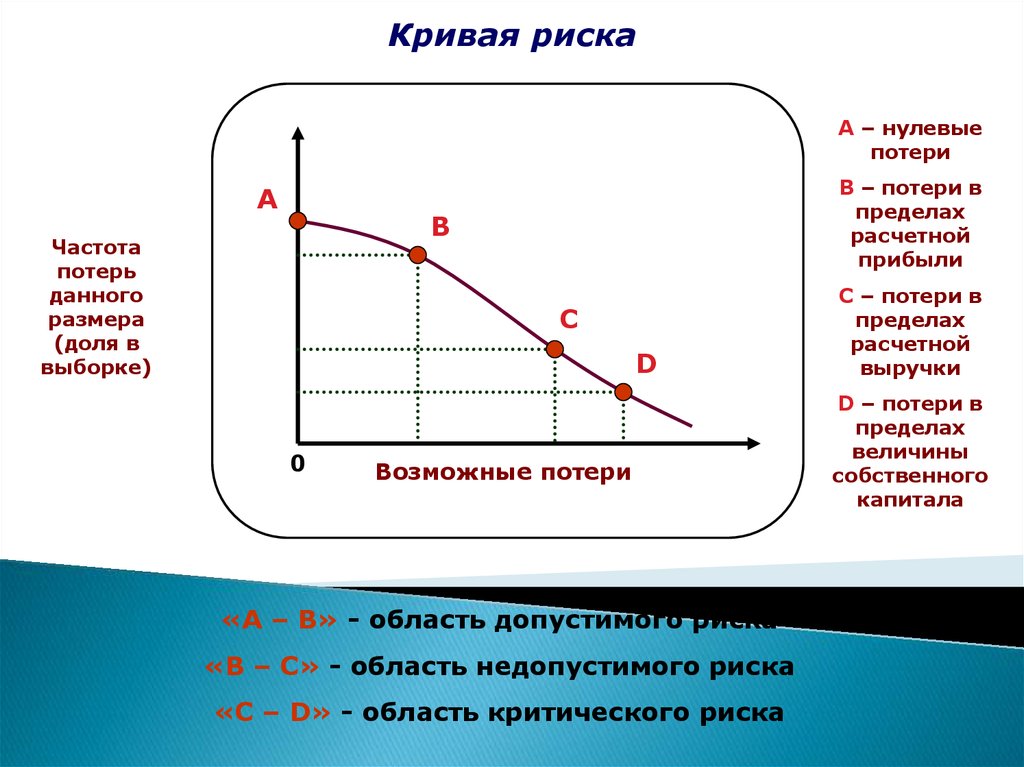

Кривая рискаA – нулевые

потери

A

B – потери в

пределах

расчетной

прибыли

B

Частота

потерь

данного

размера

(доля в

выборке)

C

D

0

Возможные потери

«A – B» - область допустимого риска

«B – С» - область недопустимого риска

«С – D» - область критического риска

С – потери в

пределах

расчетной

выручки

D – потери в

пределах

величины

собственного

капитала

37.

3. Система управления рисками ворганизациях

38.

Управление рискамиУправление рисками – совокупность методов, приемов и

мероприятий, позволяющих предвидеть наступление

рисковых событий и принимать меры к исключению или

снижению отрицательных последствий

Основные области

управления риском

Определение

рисков

Оценка

рисков

Разработка

мер

реагирования

Контроль

рисков

39.

Главные задачи риск-менеджераОбнаружение

областей риска

Задачи рискменеджера

Оценка степени

риска

Разработка мер по

предупреждению или

снижению потерь

Принятие мер по

возмещению ущерба

40.

Основные принципы управления риском1. Не рисковать многим ради малого

2. Думать о последствиях

3. Не рисковать больше, чем позволяет

собственный капитал

41.

Приемы и правила управления рискамиИзбежание риска

Приемы

Управление

рисками

Снижение степени

риска

Передача риска

(страхование)

Принятие риска

Максимум выигрыша

Оптимальное

сочетание размера

выигрыша и риска

Оптимальная

вероятность

результата

Правила

42.

Основные этапы разработки стратегииуправления рисками

1. Определение

целей

2. Выявление,

анализ и оценка

факторов риска

3. Определение

приемлемого

уровня риска

4. Разработка

системы мер

адаптации к

рискам

43.

Способы адаптации к рискамВероятность

Высокая

Низкая

Избежание и

снижение

Передача

(страхование)

Принятие и

снижение

Принятие

Размер потерь

Большой

Не большой

44.

Способы снижения степени рискаДиверсификация и дублирование

Приобретение дополнительной

информации

Лимитирование расходов

Способы

снижения

степени риска

Страхование

Самострахование (создание

резервов)

Хеджирование (создание

встречных требований и

обязательств)

Образование венчурных компаний

Менеджмент

Менеджмент