Похожие презентации:

Виды кредита и околокредитные отношения

1. Виды кредита и околокредитные отношения

2. Виды кредита - конкретное приложение кредита на практике, характеристика особых организационно- экономических признаков.

Виды кредита - конкретное приложение кредита напрактике, характеристика особых организационноэкономических признаков.

• по экономическому характеру

объектов кредитования

• по

срокам,

на

которые

предоставляется кредит

• по срокам использования

• с точки зрения наличия и

характера обеспечения

• по методам предоставления

• по способам погашения

• по характеру и способу уплаты

процента

• по порядку погашения

• по источникам погашения:

• по

связи

с

принципом

обеспеченности:

• по плотности кредитования:

• по степени риска

• по направлению средств в ту

или иную отрасль

• в

зависимости

от

вида

открываемых

счетов

для

кредитования

• по условиям погашения ссуды

• по порядку выдачи

• в зависимости от оформляемых

документов

• по

характеру

обеспечения

кредита

• по уровню доходности

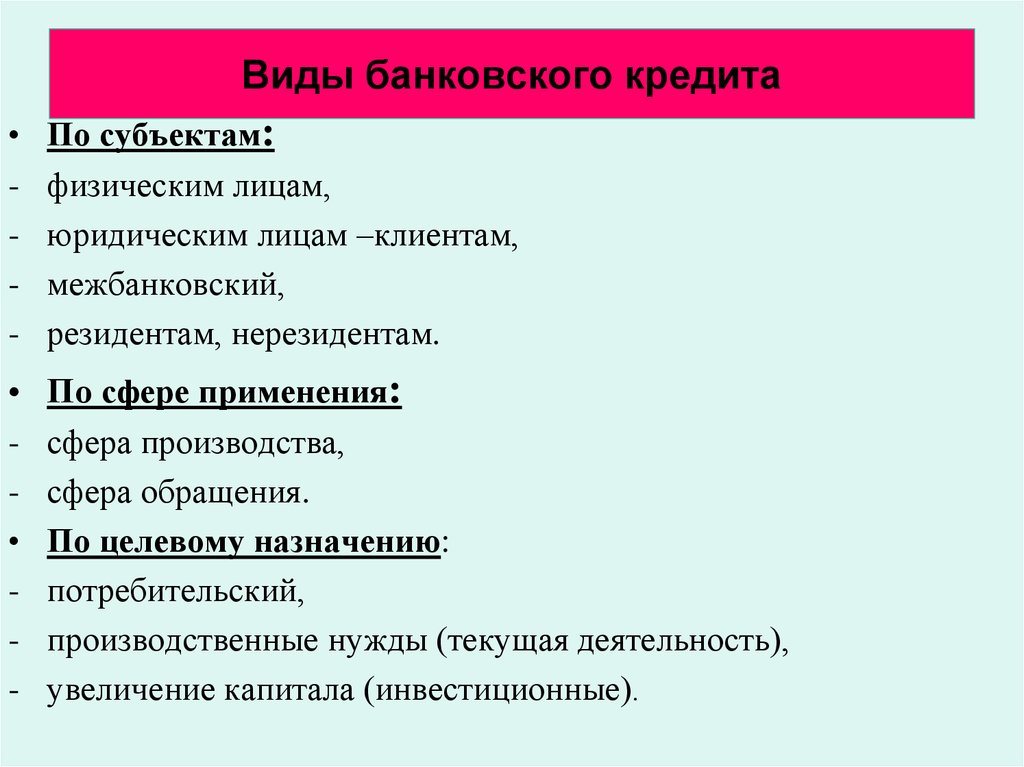

3. Виды банковского кредита

• По субъектам:-

физическим лицам,

юридическим лицам –клиентам,

межбанковский,

резидентам, нерезидентам.

-

По сфере применения:

сфера производства,

сфера обращения.

По целевому назначению:

потребительский,

производственные нужды (текущая деятельность),

увеличение капитала (инвестиционные).

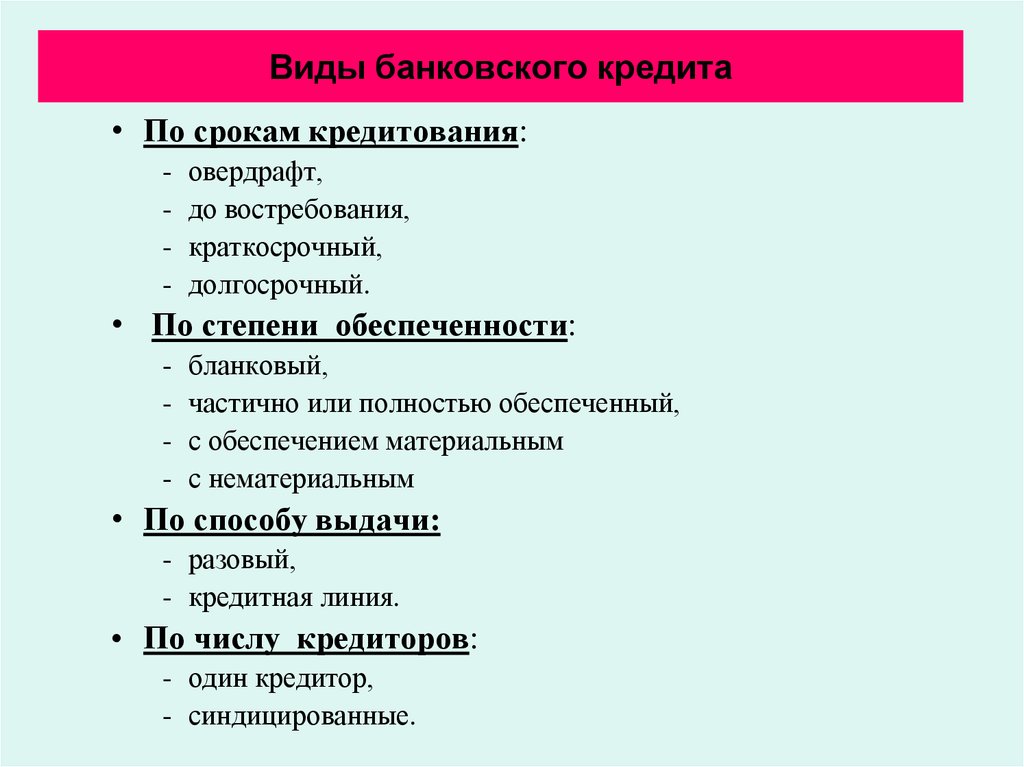

4. Виды банковского кредита

• По срокам кредитования:-

овердрафт,

до востребования,

краткосрочный,

долгосрочный.

• По степени обеспеченности:

-

бланковый,

частично или полностью обеспеченный,

с обеспечением материальным

с нематериальным

• По способу выдачи:

- разовый,

- кредитная линия.

• По числу кредиторов:

- один кредитор,

- синдицированные.

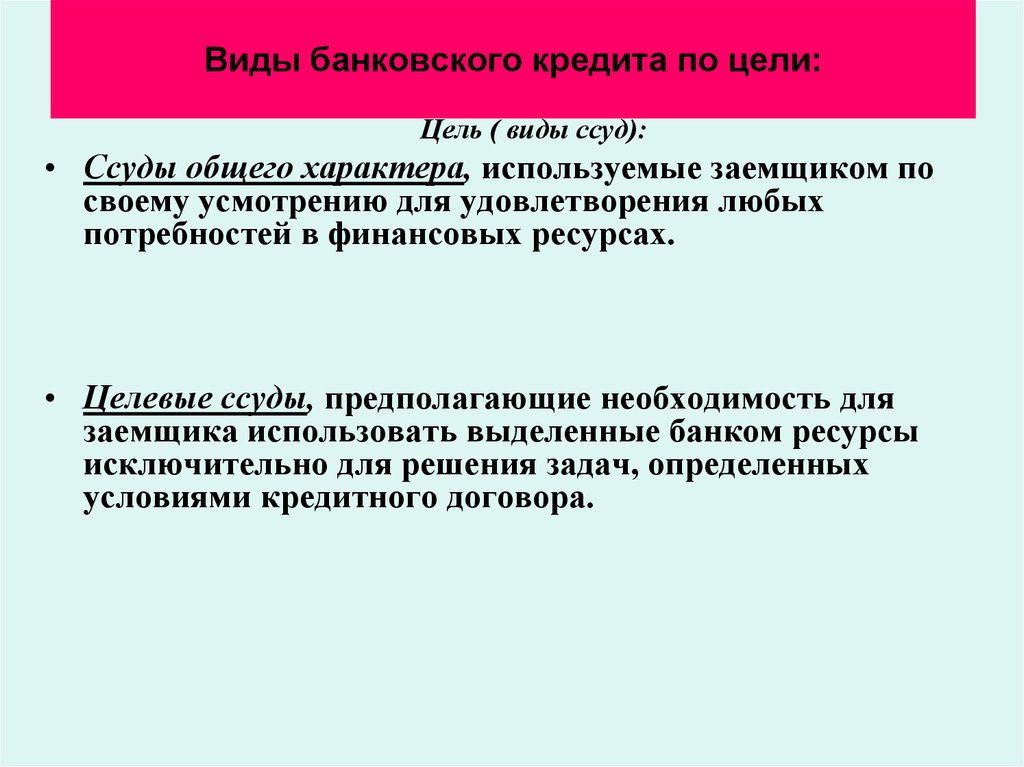

5. Виды банковского кредита по цели:

Цель ( виды ссуд):• Ссуды общего характера, используемые заемщиком по

своему усмотрению для удовлетворения любых

потребностей в финансовых ресурсах.

• Целевые ссуды, предполагающие необходимость для

заемщика использовать выделенные банком ресурсы

исключительно для решения задач, определенных

условиями кредитного договора.

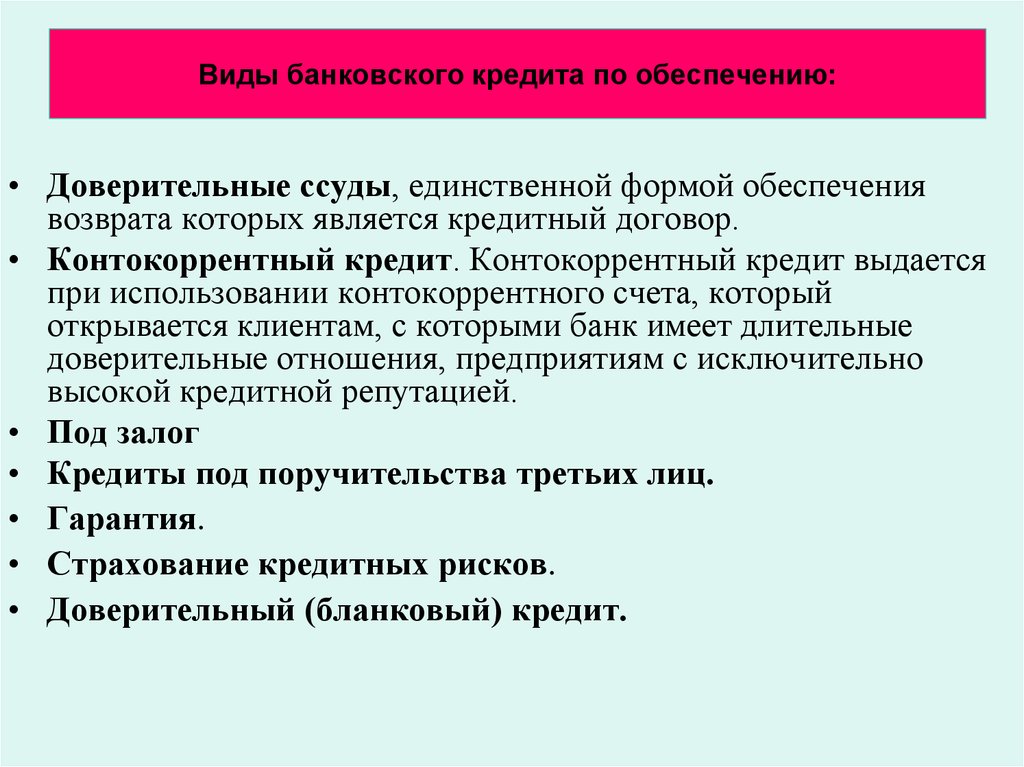

6. Виды банковского кредита по обеспечению:

• Доверительные ссуды, единственной формой обеспечениявозврата которых является кредитный договор.

• Контокоррентный кредит. Контокоррентный кредит выдается

при использовании контокоррентного счета, который

открывается клиентам, с которыми банк имеет длительные

доверительные отношения, предприятиям с исключительно

высокой кредитной репутацией.

• Под залог

• Кредиты под поручительства третьих лиц.

• Гарантия.

• Страхование кредитных рисков.

• Доверительный (бланковый) кредит.

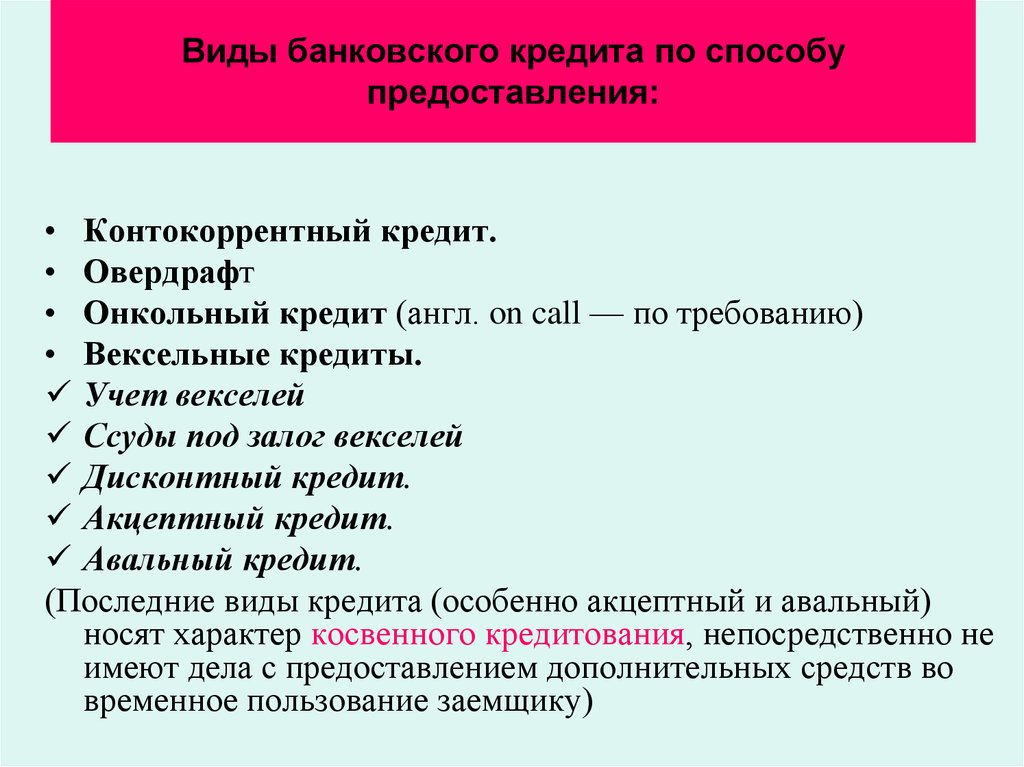

7. Виды банковского кредита по способу предоставления:

• Контокоррентный кредит.• Овердрафт

• Онкольный кредит (англ. on call — по требованию)

• Вексельные кредиты.

Учет векселей

Ссуды под залог векселей

Дисконтный кредит.

Акцептный кредит.

Авальный кредит.

(Последние виды кредита (особенно акцептный и авальный)

носят характер косвенного кредитования, непосредственно не

имеют дела с предоставлением дополнительных средств во

временное пользование заемщику)

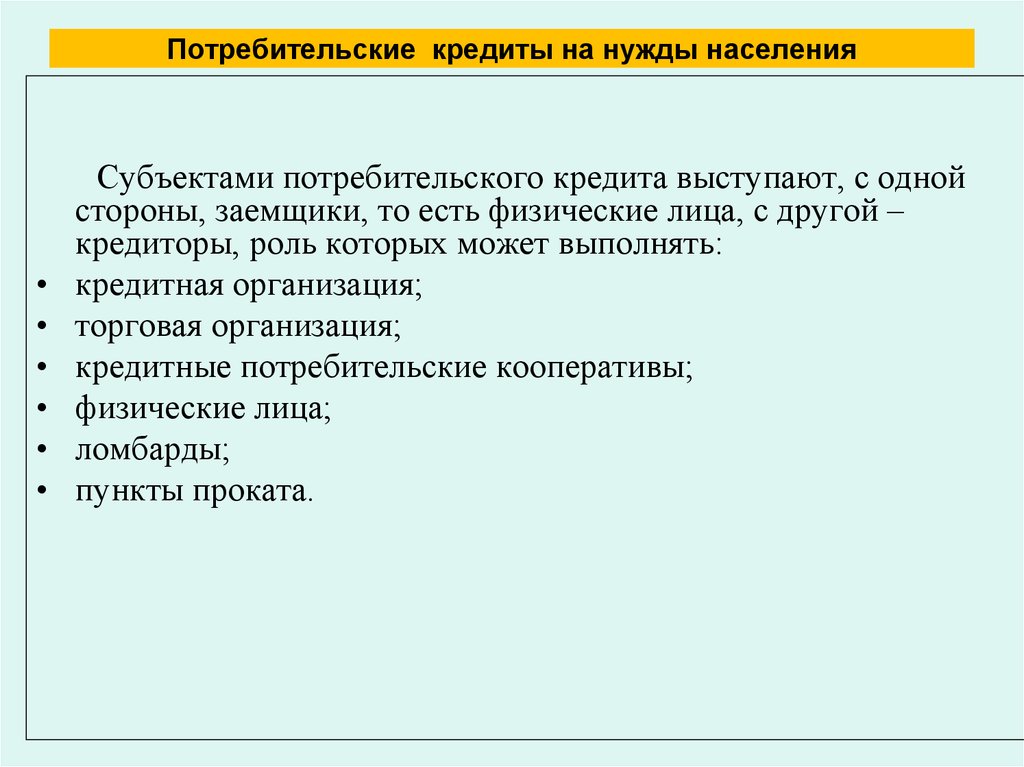

8. Потребительские кредиты на нужды населения

Субъектами потребительского кредита выступают, с одной

стороны, заемщики, то есть физические лица, с другой –

кредиторы, роль которых может выполнять:

кредитная организация;

торговая организация;

кредитные потребительские кооперативы;

физические лица;

ломбарды;

пункты проката.

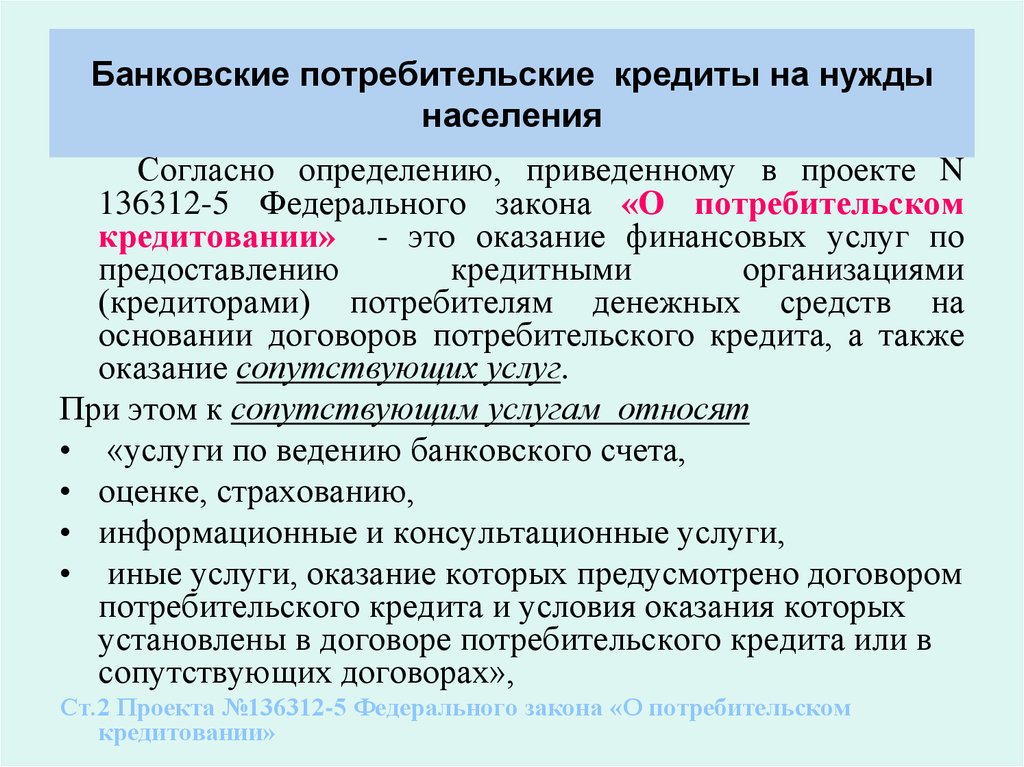

9. Банковские потребительские кредиты на нужды населения

Согласно определению, приведенному в проекте N136312-5 Федерального закона «О потребительском

кредитовании» - это оказание финансовых услуг по

предоставлению

кредитными

организациями

(кредиторами) потребителям денежных средств на

основании договоров потребительского кредита, а также

оказание сопутствующих услуг.

При этом к сопутствующим услугам относят

• «услуги по ведению банковского счета,

• оценке, страхованию,

• информационные и консультационные услуги,

• иные услуги, оказание которых предусмотрено договором

потребительского кредита и условия оказания которых

установлены в договоре потребительского кредита или в

сопутствующих договорах»,

Ст.2 Проекта №136312-5 Федерального закона «О потребительском

кредитовании»

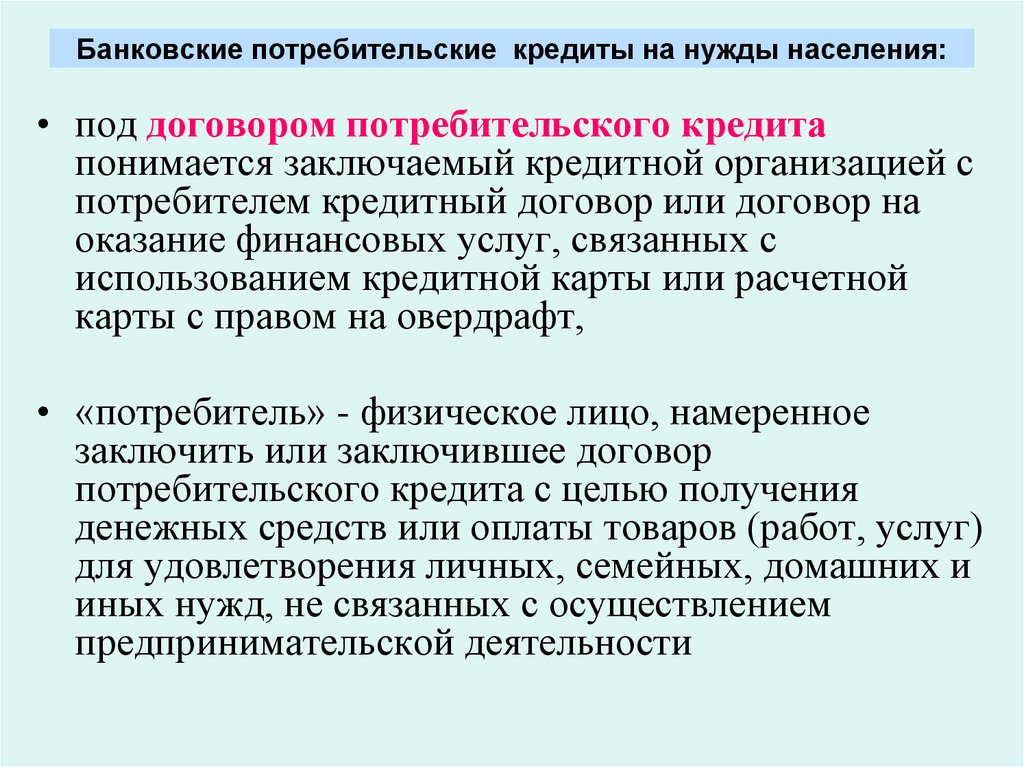

10. Банковские потребительские кредиты на нужды населения:

• под договором потребительского кредитапонимается заключаемый кредитной организацией с

потребителем кредитный договор или договор на

оказание финансовых услуг, связанных с

использованием кредитной карты или расчетной

карты с правом на овердрафт,

• «потребитель» - физическое лицо, намеренное

заключить или заключившее договор

потребительского кредита с целью получения

денежных средств или оплаты товаров (работ, услуг)

для удовлетворения личных, семейных, домашних и

иных нужд, не связанных с осуществлением

предпринимательской деятельности

11. Банковские потребительские кредиты на нужды населения

• потребительский кредит выполняет в экономике следующиеключевые функции:

– содействие выравниванию потребления групп населения с различным

уровнем дохода;

– обеспечение непрерывности процесса воспроизводства и реализации

товаров;

– перераспределение капитала между отраслями хозяйства и тем самым

способствование образованию средней нормы прибыли;

– стимулирование эффективности труда;

– расширение рынка сбыта товаров;

– ускорение процесса реализации товаров и получения прибыли;

– ускорение процесса накопления и концентрации капитала;

– обеспечение сокращения издержек обращения

.

12. Банковские потребительские кредиты на нужды населения

• Необходимо отметить, что нельзя смешивать понятия «потребительскоекредитование» и «кредитование физических лиц». Последнее имеет более

широкую сферу применения, помимо потребительского кредитования, оно

также включает в себя кредитование индивидуальных предпринимателей и

владельцев крестьянских (фермерских) хозяйств. Указанные кредиты носят

не потребительский, а производительный характер, в связи с чем их было

бы неправильно отождествлять с потребительским кредитованием.

• В движении потребительского кредита видно одну из его особенностей в

отличие от производительного кредита. Для возврата потребительского

кредита физическое лицо возвращает средства из своих текущих доходов

(заработная плата, пенсия и т.п.), в отличие от производственного, где лицо

возмещает долг приростом капитала после авансирования его в

производство. Таким образом, одной из основных особенностей

потребительского кредита является то, что он предназначен для

финансирования конечного потребления.

13. Банковские потребительские кредиты на нужды населения

• Кредит на неотложные нужды (кредит, погашаемый врассрочку;

на

товары

длительного

пользования);

(среднесрочный кредит) может быть предоставлен гражданам,

имеющим самостоятельный источник дохода (в том числе и

пенсионерам)-предоставляется

на

различные

цели

потребительского характера, такие, как: покупка мебели,

бытовой техники, транспортных средств и другие цели.

(отличается от потребительского кредита на товары

повседневного, краткосрочного потребления, от инвестиционных

ссуд сроками, способами потребления, роли в обеспечение

жизнедеятельности.)

• Ссуды на формирование собственного денежного имущества

- кассовые активы домашних хозяйств в виде ценных бумаг,

средств на счетах, депозитные сберегательные сертификаты.

• Ссуды на воспроизводство рабочей силы (ссуды в

человеческий капитал; сервисные ссуды)- медицинское

лечение, образование, туризм, отдых

14. Банковские потребительские кредиты на нужды населения

Кредит на капитальные затраты (ипотечный кредит) – в отличие от кредитана неотложные нужды требует от населения представления отчёта о его

использовании и документов о целевом направлении полученных в банке

сумм. Выдача потребительских кредитов этого вида регулируется

Положением о жилищных кредитах, утверждённым Указом Президента

РФ № 1180 от 10 июня 1994г. и распространяемом на все коммерческие

банки Российской Федерации.

В целях оказания помощи гражданам в строительстве

(реконструкции) и приобретении жилья на основании Указа банкам

разрешено выдавать три вида жилищных кредитов:

• краткосрочный или долгосрочный на приобретение и обустройство земли

под предстоящее жилищное строительство (земельный кредит);

• краткосрочный кредит на строительство (реконструкцию) жилья, т.е.

непосредственно для финансирования строительных работ (строительный

кредит);

• долгосрочный кредит для приобретения жилья.

15. Форфейтинговое финансирование

Форфейтирование (от фр. a forfait — целиком) — покупкабанком у производителя (кредитора) коммерческих векселей,

акцептованных покупателем (должником или плательщиком),

срок по которым еще не наступил, исключающая возможность

регресса (обращения требования о взыскании долга) на

предыдущих должников.

Внешне операция форфейтирования схожа с операцией учета

векселя, но отличается объемом прав и обязанностей форфейтора

и покупателя векселя. Форфейтор не имеет права регресса к

продавцу векселя, в то время как владелец векселя имеет право

требовать выплаты по векселю у всех лиц, обозначенных на

векселе.

16. Проектное финансирование

• С точки зрения организационно-технологическогоподхода, проектное финансирование есть способ

организации финансирования инвестиционного проекта

• Продуктовый подход делает акцент на продуктовой

природе проектного финансирования, на том, что

организация

проектного

финансирования

есть

самостоятельная услуга.

17. Проектное финансирование: основные черты

1. проектное финансирование – это, главным образом,проектное кредитование, то есть банковская услуга.

2. обособленность проекта;

3. ориентация на денежные потоки, генерируемые

проектом.

18. Проектное финансирование: характерные особенности

• включает в себя определённую технологиюпривлечения инвестиционных ресурсов,

• предполагает особую организационную

структуру проекта,

• включает совокупность видов финансирования;

• основано на оценке денежного потока,

формируемого проектом.

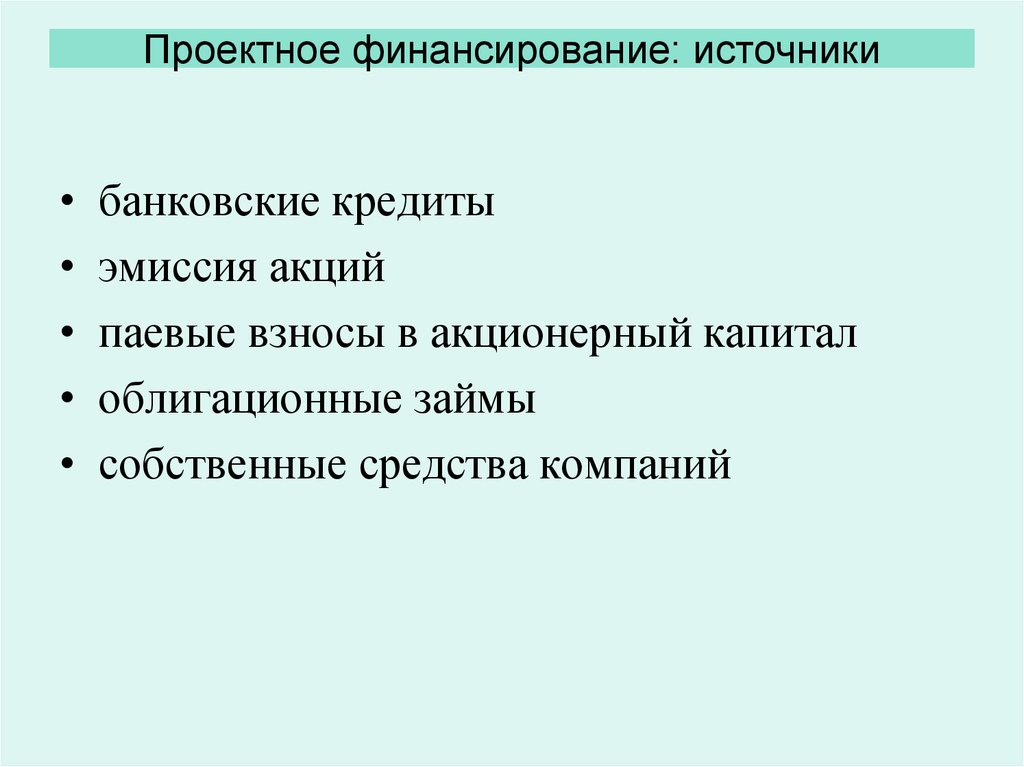

19. Проектное финансирование: источники

банковские кредиты

эмиссия акций

паевые взносы в акционерный капитал

облигационные займы

собственные средства компаний

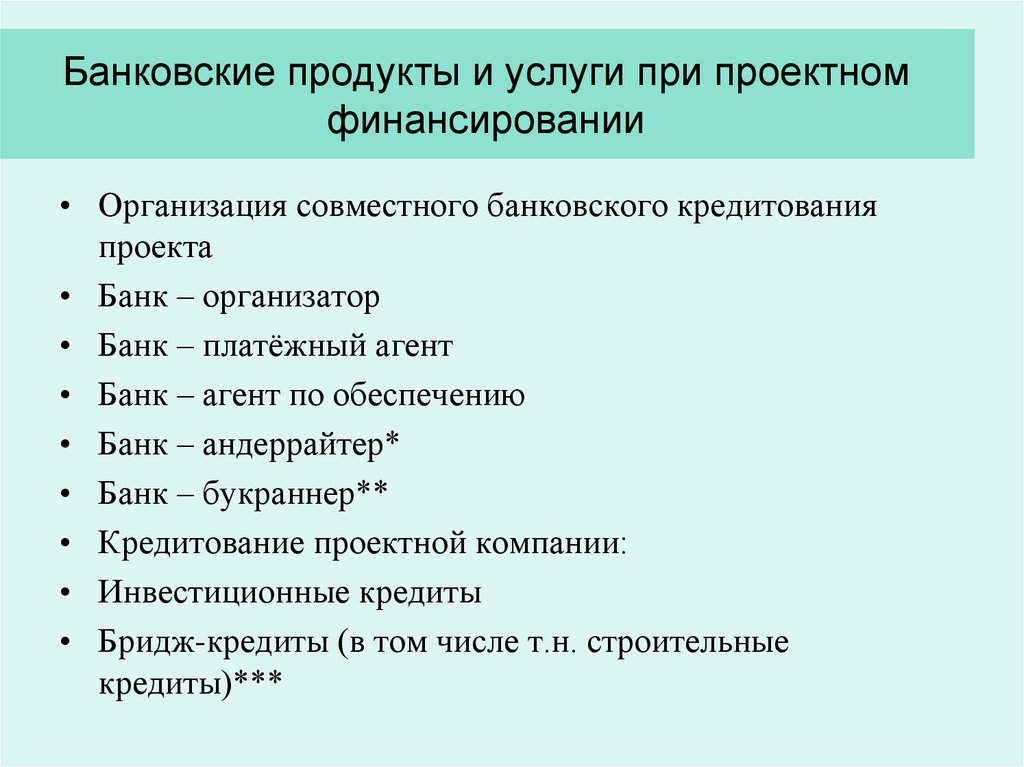

20. Банковские продукты и услуги при проектном финансировании

• Организация совместного банковского кредитованияпроекта

• Банк – организатор

• Банк – платёжный агент

• Банк – агент по обеспечению

• Банк – андеррайтер*

• Банк – букраннер**

• Кредитование проектной компании:

• Инвестиционные кредиты

• Бридж-кредиты (в том числе т.н. строительные

кредиты)***

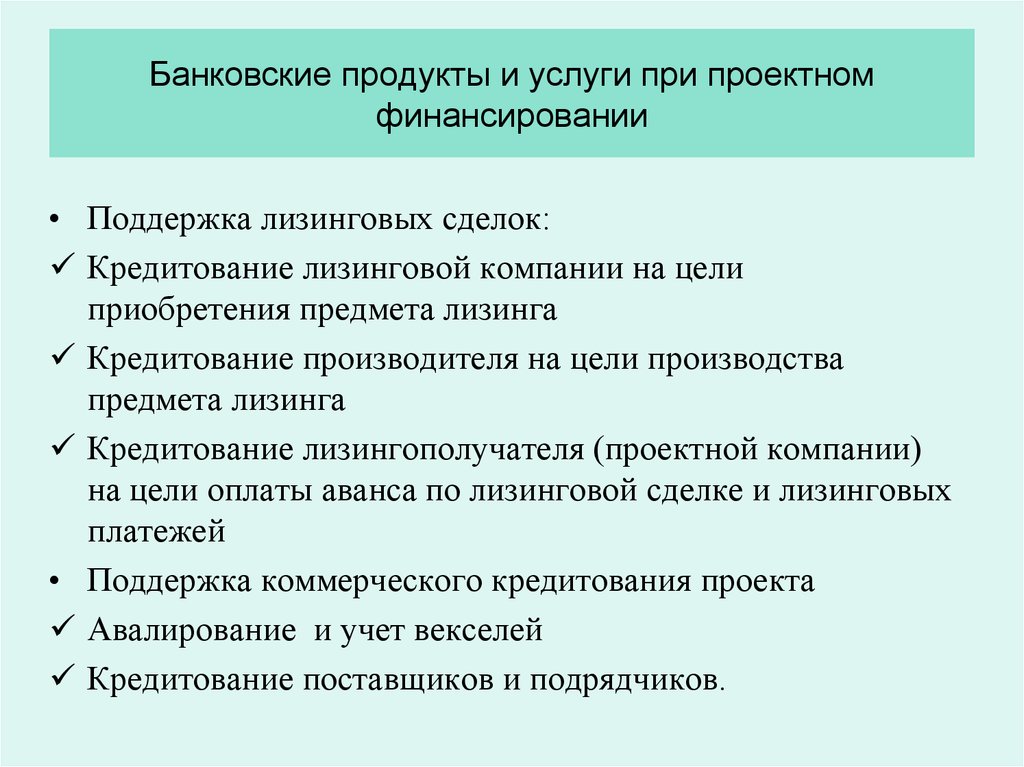

21. Банковские продукты и услуги при проектном финансировании

• Поддержка лизинговых сделок:Кредитование лизинговой компании на цели

приобретения предмета лизинга

Кредитование производителя на цели производства

предмета лизинга

Кредитование лизингополучателя (проектной компании)

на цели оплаты аванса по лизинговой сделке и лизинговых

платежей

• Поддержка коммерческого кредитования проекта

Авалирование и учет векселей

Кредитование поставщиков и подрядчиков.

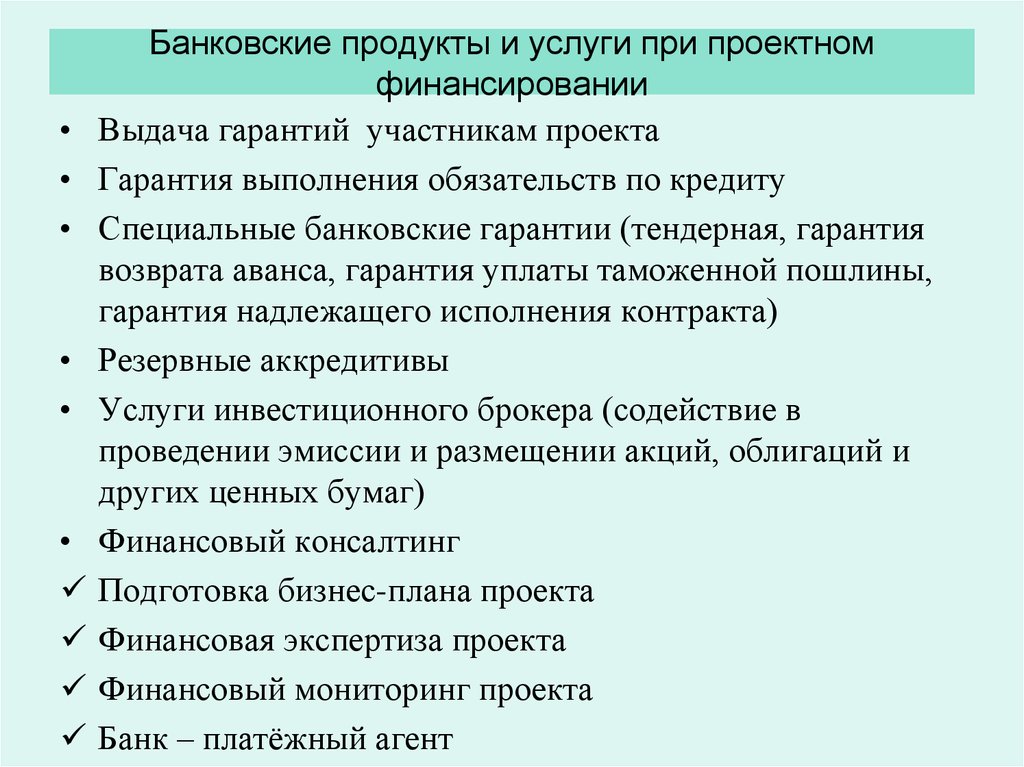

22. Банковские продукты и услуги при проектном финансировании

Банковские продукты и услуги при проектном

финансировании

Выдача гарантий участникам проекта

Гарантия выполнения обязательств по кредиту

Специальные банковские гарантии (тендерная, гарантия

возврата аванса, гарантия уплаты таможенной пошлины,

гарантия надлежащего исполнения контракта)

Резервные аккредитивы

Услуги инвестиционного брокера (содействие в

проведении эмиссии и размещении акций, облигаций и

других ценных бумаг)

Финансовый консалтинг

Подготовка бизнес-плана проекта

Финансовая экспертиза проекта

Финансовый мониторинг проекта

Банк – платёжный агент

23. Пояснения:

Банк-андеррайтер – банк, осуществляющий руководство процессомпредоставления синдицированного кредита (или выпуска ценных

бумаг) и распределения частей кредита. Андеррайтер гарантирует

заёмщику размещение кредита, фактически предоставляя его

самостоятельно, а затем перепродаёт часть долга другим банкам

Банк-букраннер – банк, ответственный за рассылку предложений по

участию в синдицированном кредите (продаже ценных бумаг),

распространение информации о готовящейся сделке среди

заинтересованных банков сбор заявок на участие в синдикате и

информирование заёмщика о ходе подготовки к сделке

Бридж-кредиты – как правило, краткосрочные кредиты для

финансирования чаще всего инвестиционных затрат на период до

получения основного финансирования (например, до выпуска

облигаций, публичного размещения акций, привлечения

инвестиционного кредита). Часто бридж-кредиты предоставляются на

период инвестиционной фазы, такие кредиты получили название

строительных кредитов

24. Венчурное финансирование -

финансирование новых, особо рисковыхпроектов

Отличие проектного финансирования от венчурного

финансирования:

• проектное финансирование не сопровождается

повышенными рисками

• проектное финансирование не сопровождает разработку и

внедрение новых технологий

• проектное финансирование сопровождает известные

внедренные технологии

25. Венчурное инвестирование

Венчурное инвестирование означает:

вложение средств в новые сферы

деятельности

вложение средств в проекты с большим

риском

вложение средств в начинающиеся проекты

вложение средств в высокотехнологичные

сферы

26. Венчурное инвестирование: особенности венчурного капитала

• ориентация инвесторов на рост капитала, а не на текущуюдоходность

• длительный срок рыночной реализации после начала

инвестирования до получения прироста капитала

• допущение определенных убытков

• распределение рисков между инвесторами

• вложение средств в компании, которые еще не котируются

на бирже

• венчурный капитал предоставляется на средний и

длительный срок и не изымается до окончания проекта

• венчурное финансирование – это заем без предоставления

гарантий

27. Венчурное инвестирование: источники финансирования

• средства индивидуальных венчурныхинвесторов

• гранты правительства

• средства фирм венчурного капитала

• средства фондов венчурного капитала

• средства отраслевых и академических

институтов

Экономика

Экономика Финансы

Финансы