Похожие презентации:

Оценка эффективности инвестиционных проектов

1. ТЕМА ЛЕКЦИИ: ОЦЕНКА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

2. ОСНОВНЫЕ ВОПРОСЫ

• 1. Определение и базовые понятия дляоценки инвестиционных проектов

• 2. Методы оценки эффективности

инвестиционных проектов

• 3. Преимущества и недостатки разных

методов

3.

ИНВЕСТИЦИИ – ЭТО ВЛОЖЕНИЕКАПИТАЛА С ЦЕЛЬЮ

ПОСЛЕДУЮЩЕГО ЕГО УВЕЛИЧЕНИЯ

4.

ПРИРОСТ КАПИТАЛА ДОЛЖЕНВОЗНАГРАЖДАТЬ ИНВЕСТОРА ЗА РИСК

И ВОЗМЕЩАТЬ ПОТЕРИ ОТ ИНФЛЯЦИИ

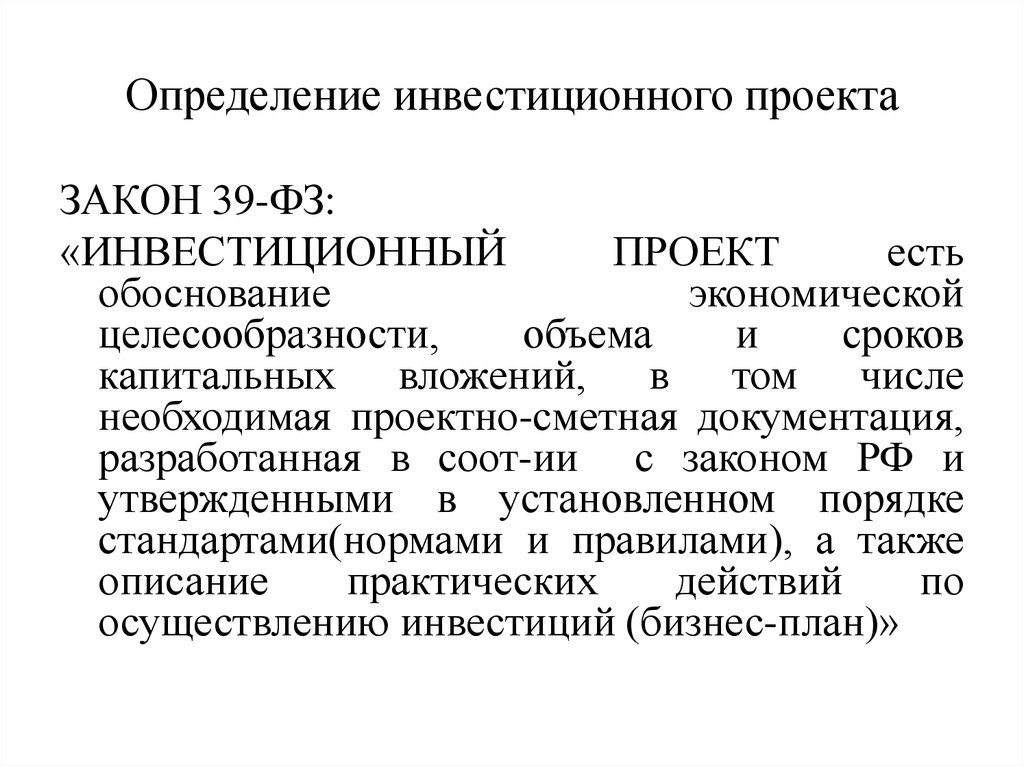

5. Определение инвестиционного проекта

ЗАКОН 39-ФЗ:«ИНВЕСТИЦИОННЫЙ

ПРОЕКТ

есть

обоснование

экономической

целесообразности,

объема

и

сроков

капитальных вложений, в том числе

необходимая проектно-сметная документация,

разработанная в соот-ии с законом РФ и

утвержденными в установленном порядке

стандартами(нормами и правилами), а также

описание

практических

действий

по

осуществлению инвестиций (бизнес-план)»

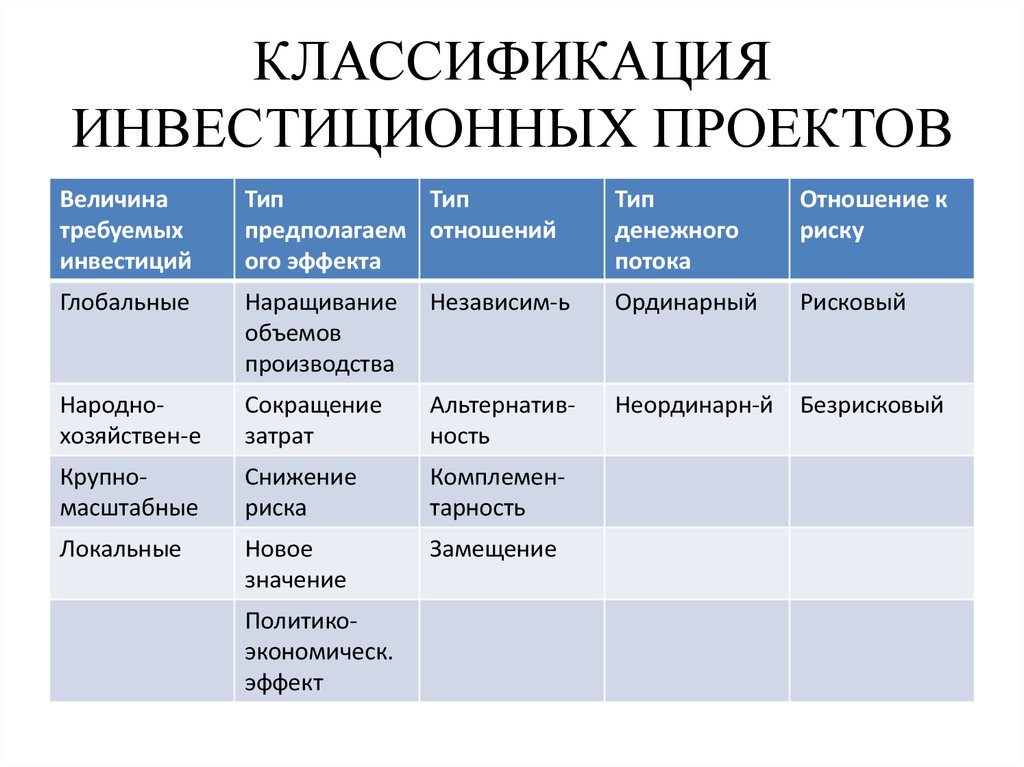

6. КЛАССИФИКАЦИЯ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Величинатребуемых

инвестиций

Тип

Тип

предполагаем отношений

ого эффекта

Тип

денежного

потока

Отношение к

риску

Глобальные

Наращивание

объемов

производства

Независим-ь

Ординарный

Рисковый

Народнохозяйствен-е

Сокращение

затрат

Альтернативность

Неординарн-й

Безрисковый

Крупномасштабные

Снижение

риска

Комплементарность

Локальные

Новое

значение

Замещение

Политикоэкономическ.

эффект

7.

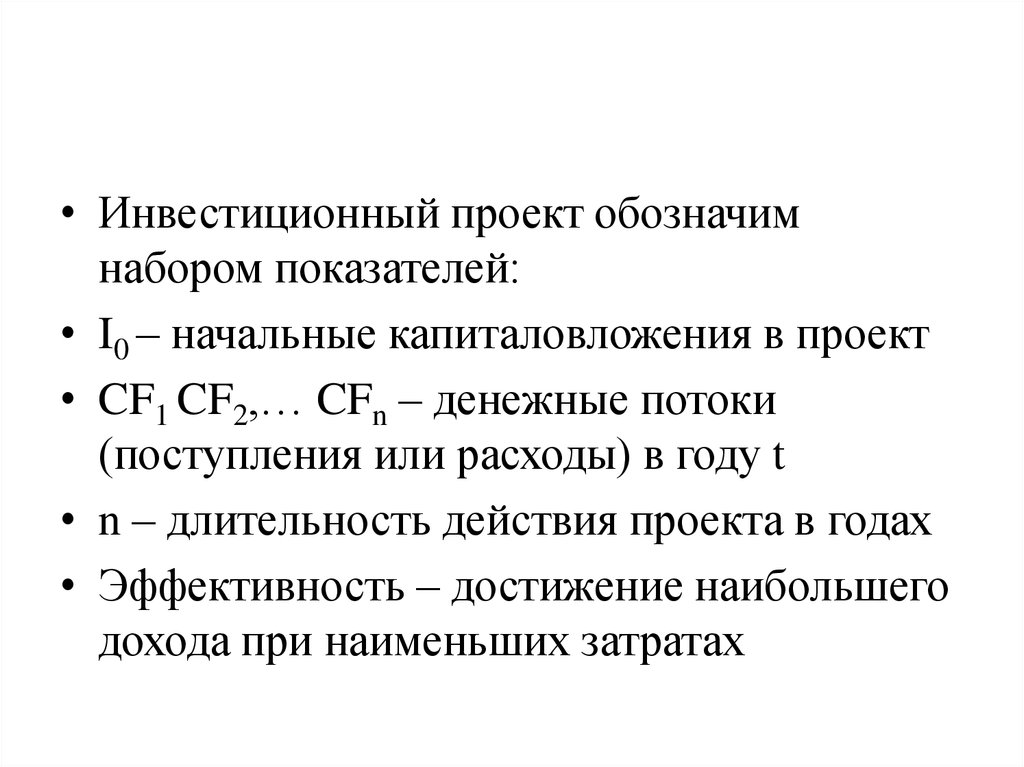

• Инвестиционный проект обозначимнабором показателей:

• I0 – начальные капиталовложения в проект

• CF1 CF2,… CFn – денежные потоки

(поступления или расходы) в году t

• n – длительность действия проекта в годах

• Эффективность – достижение наибольшего

дохода при наименьших затратах

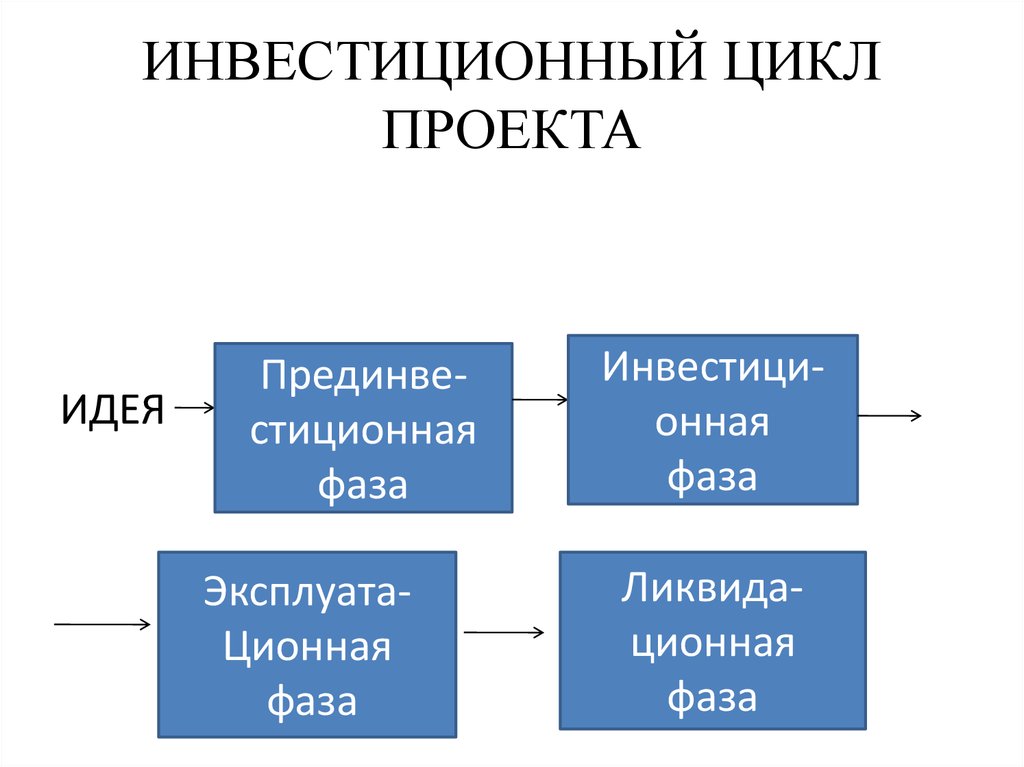

8. ИНВЕСТИЦИОННЫЙ ЦИКЛ ПРОЕКТА

ИДЕЯПрединвестиционная

фаза

ЭксплуатаЦионная

фаза

Инвестиционная

фаза

Ликвидационная

фаза

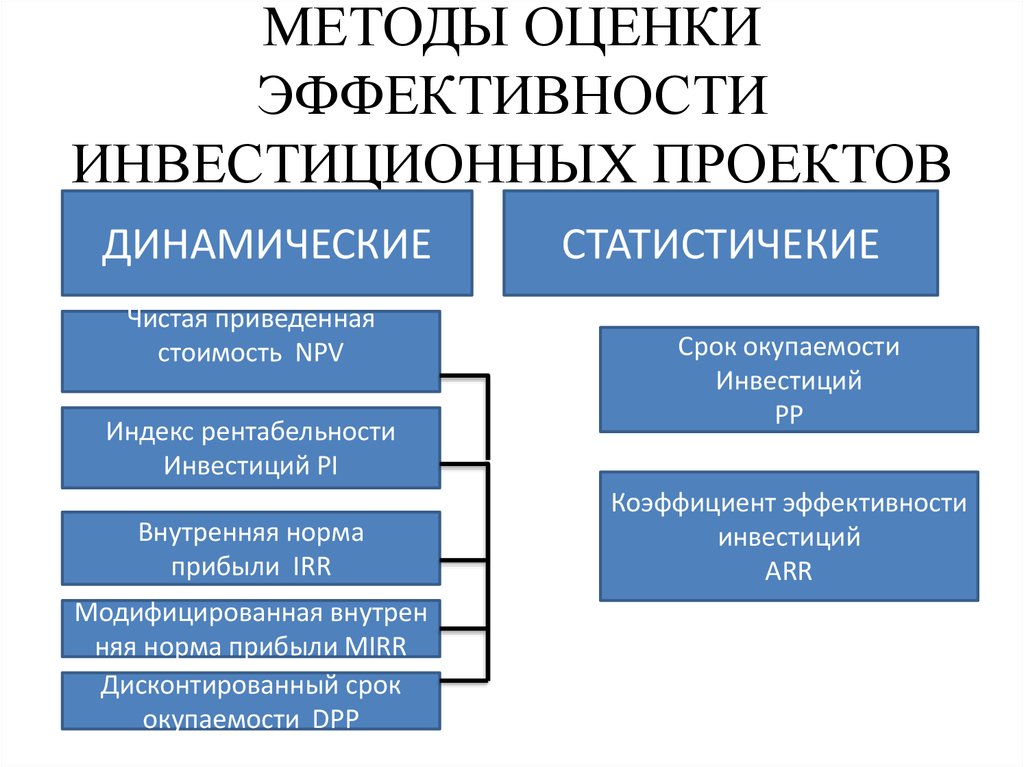

9. МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

ДИНАМИЧЕСКИЕЧистая приведенная

стоимость NPV

Индекс рентабельности

Инвестиций PI

Внутренняя норма

прибыли IRR

Модифицированная внутрен

няя норма прибыли MIRR

Дисконтированный срок

окупаемости DPP

СТАТИСТИЧЕКИЕ

Срок окупаемости

Инвестиций

PP

Коэффициент эффективности

инвестиций

ARR

10. ЧИСТАЯ ТЕКУЩАЯ СТОИМОСТЬ NPV – Net Present Value

Определяетсякак

сумма

ожидаемых

доходов,

продисконтированных

с помощью r (издержки

привлечения капитала), за минусом первоначальных

вложений:

NPV = -I0 + CF1/(1+r) + … + CFn / (1+r)n

Если предполагаем инвестировать несколько

лет подряд, тогда:

NPV = ∑ CFt / (1+r)t - ∑Ij / (1+i)j

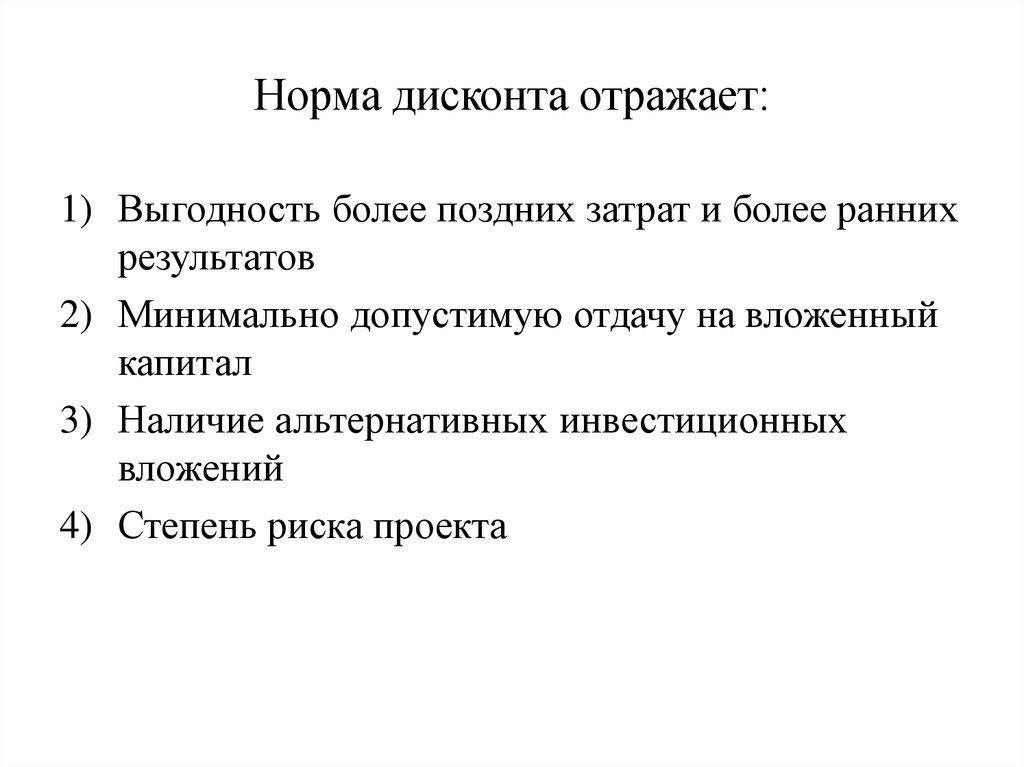

11. Норма дисконта отражает:

1) Выгодность более поздних затрат и более раннихрезультатов

2) Минимально допустимую отдачу на вложенный

капитал

3) Наличие альтернативных инвестиционных

вложений

4) Степень риска проекта

12.

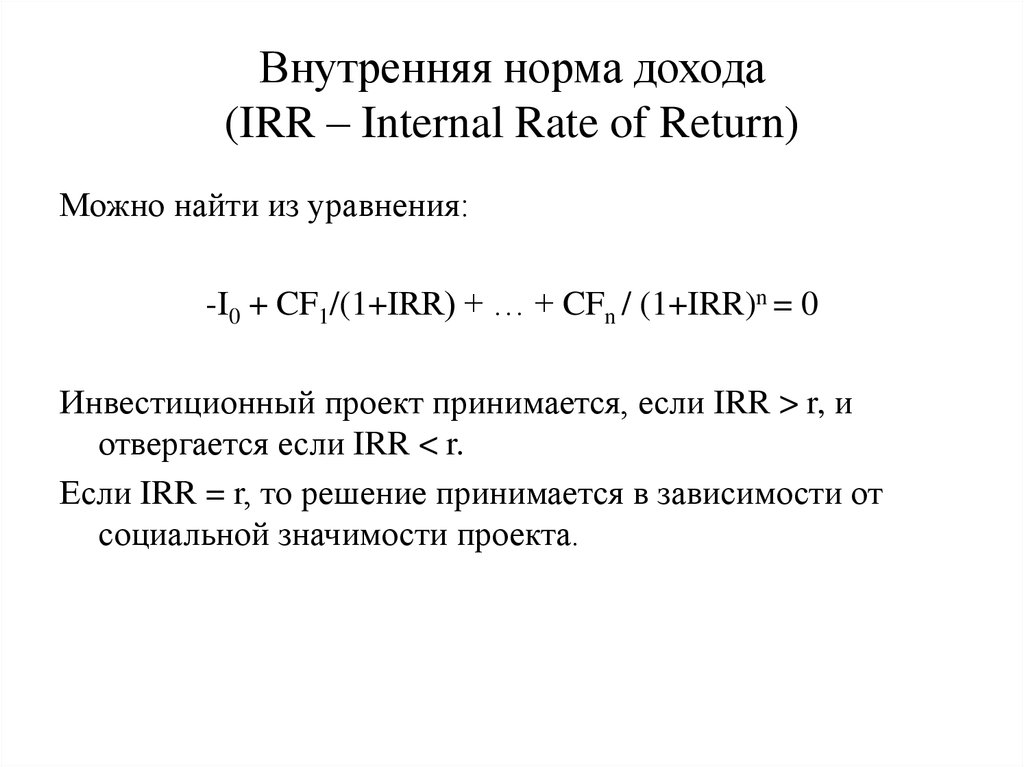

13. Внутренняя норма дохода (IRR – Internal Rate of Return)

Можно найти из уравнения:-I0 + CF1/(1+IRR) + … + CFn / (1+IRR)n = 0

Инвестиционный проект принимается, если IRR > r, и

отвергается если IRR < r.

Если IRR = r, то решение принимается в зависимости от

социальной значимости проекта.

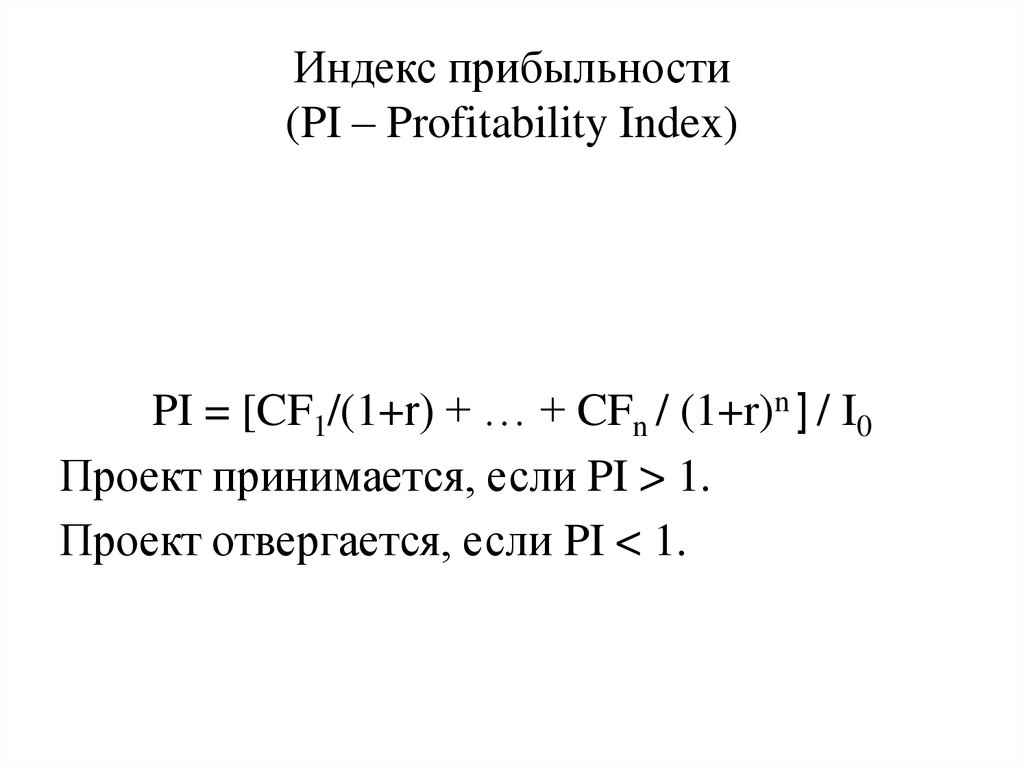

14. Индекс прибыльности (PI – Profitability Index)

PI = [CF1/(1+r) + … + CFn / (1+r)n ] / I0Проект принимается, если PI > 1.

Проект отвергается, если PI < 1.

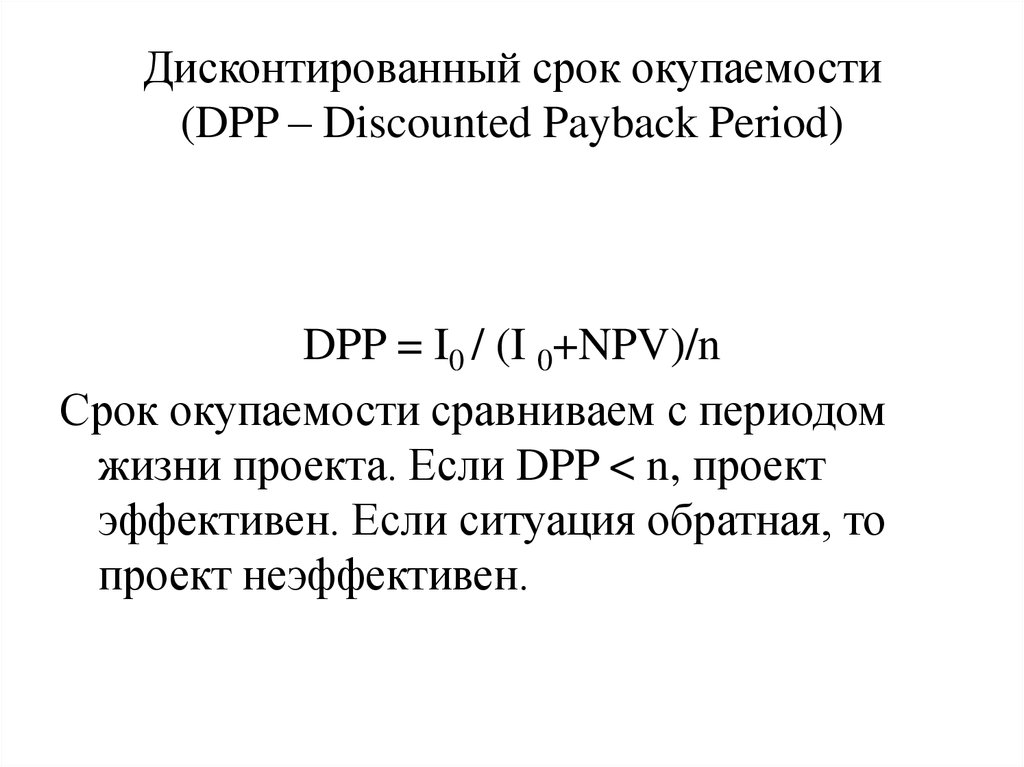

15. Дисконтированный срок окупаемости (DPP – Discounted Payback Period)

DPP = I0 / (I 0+NPV)/nСрок окупаемости сравниваем с периодом

жизни проекта. Если DPP < n, проект

эффективен. Если ситуация обратная, то

проект неэффективен.

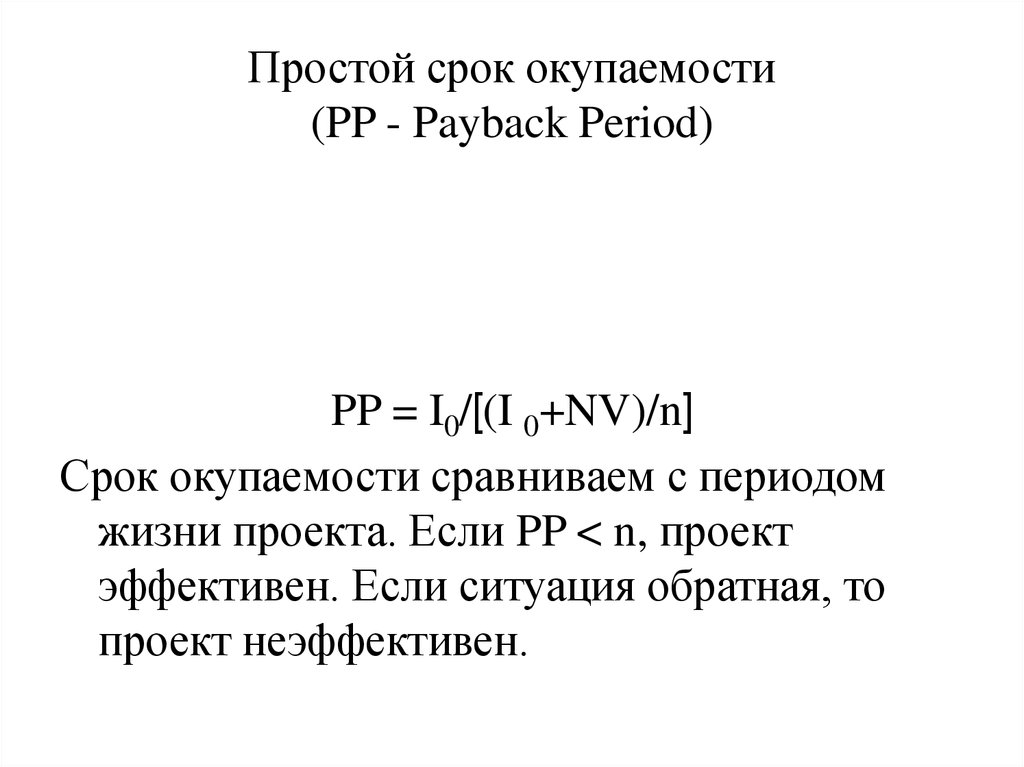

16. Простой срок окупаемости (PP - Payback Period)

PP = I0/[(I 0+NV)/n]Срок окупаемости сравниваем с периодом

жизни проекта. Если PP < n, проект

эффективен. Если ситуация обратная, то

проект неэффективен.

17. Модифицированная внутренняя норма прибыли - MIRR

MIRR- это ставка, при которой суммарнаядисконтированная стоимость оттоков равна

суммарной

наращенной

стоимости

притоков.

Проект отвергается, если MIRR меньше

стоимости капитала. Если MIRR больше

стоимости

капитала,

то

проект

принимается.

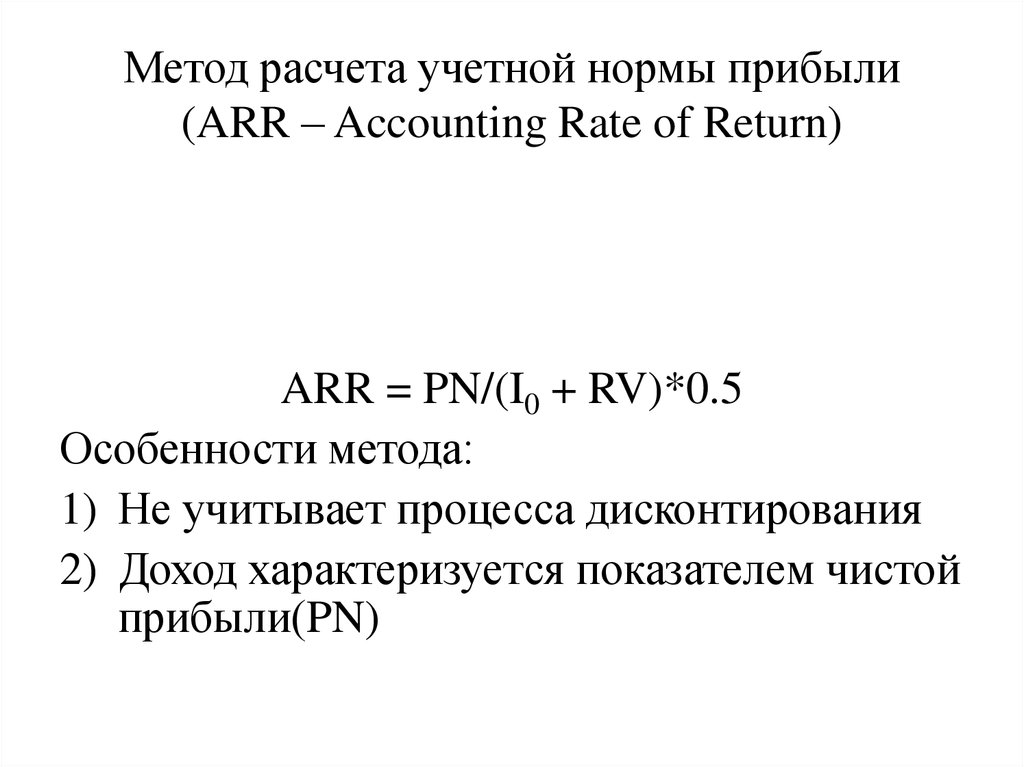

18. Метод расчета учетной нормы прибыли (ARR – Accounting Rate of Return)

ARR = PN/(I0 + RV)*0.5Особенности метода:

1) Не учитывает процесса дисконтирования

2) Доход характеризуется показателем чистой

прибыли(PN)

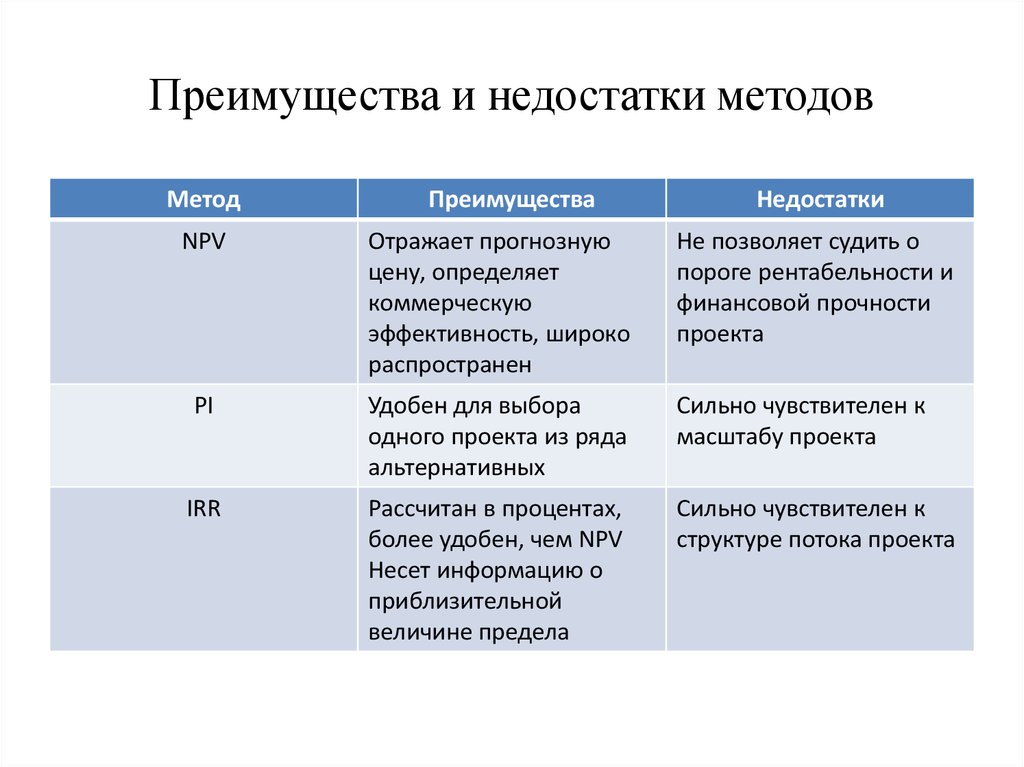

19. Преимущества и недостатки методов

МетодПреимущества

Недостатки

NPV

Отражает прогнозную

цену, определяет

коммерческую

эффективность, широко

распространен

Не позволяет судить о

пороге рентабельности и

финансовой прочности

проекта

PI

Удобен для выбора

одного проекта из ряда

альтернативных

Сильно чувствителен к

масштабу проекта

IRR

Рассчитан в процентах,

более удобен, чем NPV

Несет информацию о

приблизительной

величине предела

Сильно чувствителен к

структуре потока проекта

20. Преимущества и недостатки методов

MIRRДает более правильную

оценку ставки

реинвестирования

DPP

Позволяет судить о

ликвидности и

рискованности проекта

Простота расчета

Игнорирует денежные

поступления после

истечения окупаемости

проекта

PP

Позволяет судить о

ликвидности и

рискованности проекта

Простота расчета

Не учитывает влияние

доходов последних

периодов

Не учитывает изменения

финансовых средств

Используется для

быстрой отбраковки

проектов, простота

расчета

Не учитывает временной

фактор

Не делает различий для

проектов с од.суммой PN

ARR

Финансы

Финансы