Похожие презентации:

Налог на доходы физических лиц (НДФЛ)

1. Налог на доходы физических лиц (НДФЛ)

НАЛОГ НА ДОХОДЫФИЗИЧЕСКИХ ЛИЦ

(НДФЛ)

Выполнила:

студентка 23 группы

Козлова Наталия

2. Налогоплательщики:

• физические лица,являющиеся налоговыми

резидентами РФ (т.е.

резидентом становится

любое физическое лицо,

проживающее и

получающее доходы на

территории России в

течение 183 дней

непрерывно в течение 12

месяцев).

• физические лица,

получающие доходы от

источников, в РФ, не

являющиеся налоговыми

резидентами РФ ( т.е.

нерезидентом

становится любое

физическое лицо,

которое находится в

России менее 183 дней в

течение 12 месяцев).

3. Объект налогообложения

Объектом налогообложения признается доход,полученный налогоплательщиками:

от источников в Российской Федерации и (или) от источников за

пределами Российской Федерации - для физических лиц, являющихся

налоговыми резидентами Российской Федерации;

от источников в Российской Федерации - для физических лиц, не

являющихся налоговыми резидентами Российской Федерации.

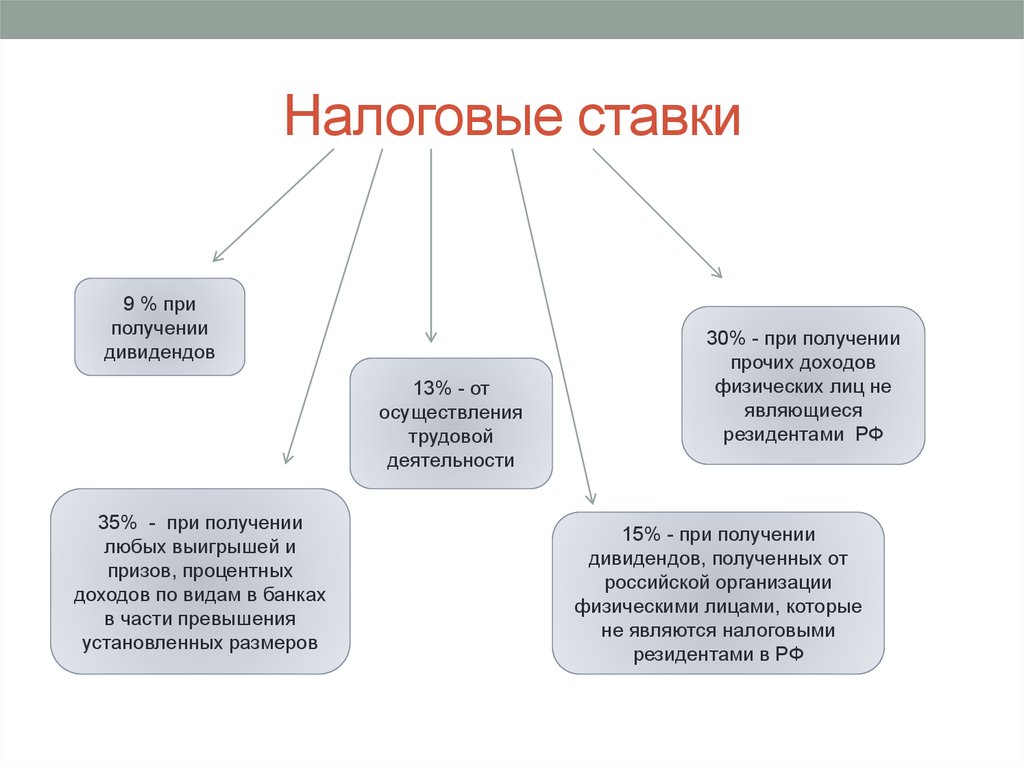

4. Налоговые ставки

9 % приполучении

дивидендов

13% - от

осуществления

трудовой

деятельности

35% - при получении

любых выигрышей и

призов, процентных

доходов по видам в банках

в части превышения

установленных размеров

30% - при получении

прочих доходов

физических лиц не

являющиеся

резидентами РФ

15% - при получении

дивидендов, полученных от

российской организации

физическими лицами, которые

не являются налоговыми

резидентами в РФ

5. Налоговая база:

При определении налоговой базы учитываются все доходыналогоплательщика, полученные им как в денежной, так и в натуральной

формах, или право на распоряжение которыми у него возникло, а также

доходы в виде материальной выгоды.

Если из дохода налогоплательщика по его распоряжению, по решению

суда или иных органов производятся какие-либо удержания, такие

удержания не уменьшают налоговую базу.

6. Налоговый период

Налоговым периодом признается календарный год.7. Доходы, не подлежащие налогообложению:

Компенсация от государства.Наследство или доход путем дарения;

Пенсии, стипендии или гранты, а также алименты;

Государственные пособия, к примеру, пособие по

безработице;

Государственное вознаграждение.

8. Налоговые вычеты:

Стандартные;Социальные;

Инвестиционные;

Имущественные.

9. Стандартные налоговые вычеты:

Вычет 500 рублей:1. Героям СССР и РФ, лицам, награжденным орденом

2.

3.

4.

5.

6.

7.

Славы трех степеней

Лицам вольнонаемного состава СА и ВМФ СССР,

органов внутренних дел и государственной

безопасности СССР

Участникам ВОВ, блокадникам

Отдавшим костный мозг для спасения людей,

пострадавших на чернобыльской АЭС

Узникам концлагерей

Инвалидам с детства

Инвалидам I,II группы

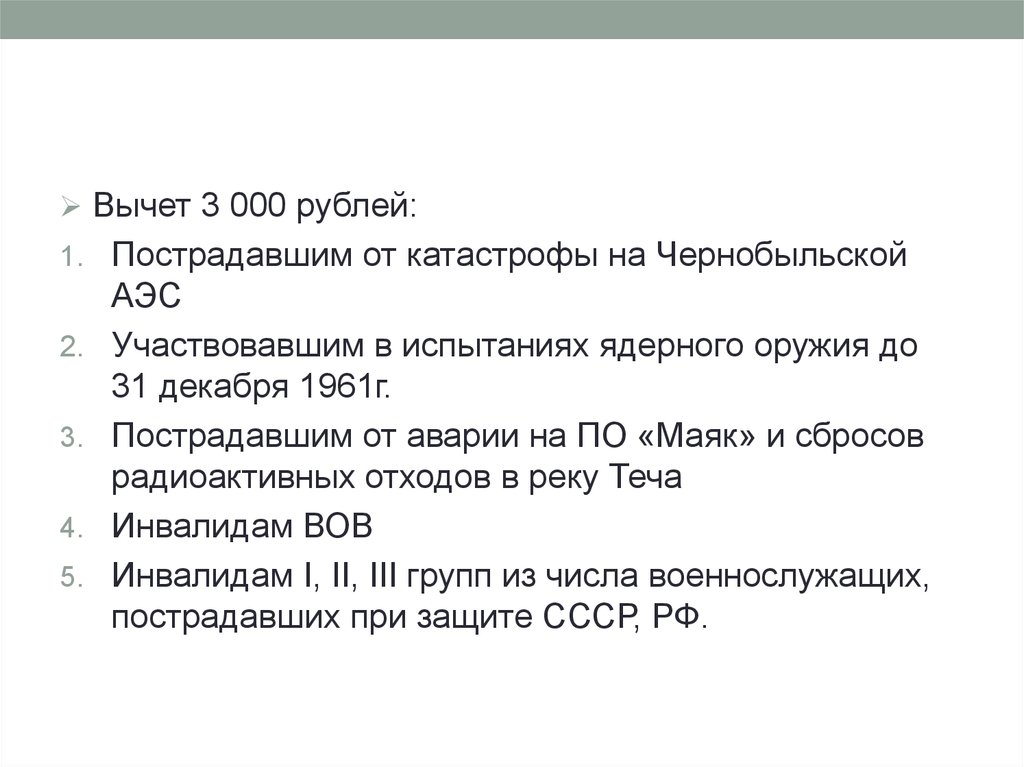

10.

Вычет 3 000 рублей:1. Пострадавшим от катастрофы на Чернобыльской

2.

3.

4.

5.

АЭС

Участвовавшим в испытаниях ядерного оружия до

31 декабря 1961г.

Пострадавшим от аварии на ПО «Маяк» и сбросов

радиоактивных отходов в реку Теча

Инвалидам ВОВ

Инвалидам I, II, III групп из числа военнослужащих,

пострадавших при защите СССР, РФ.

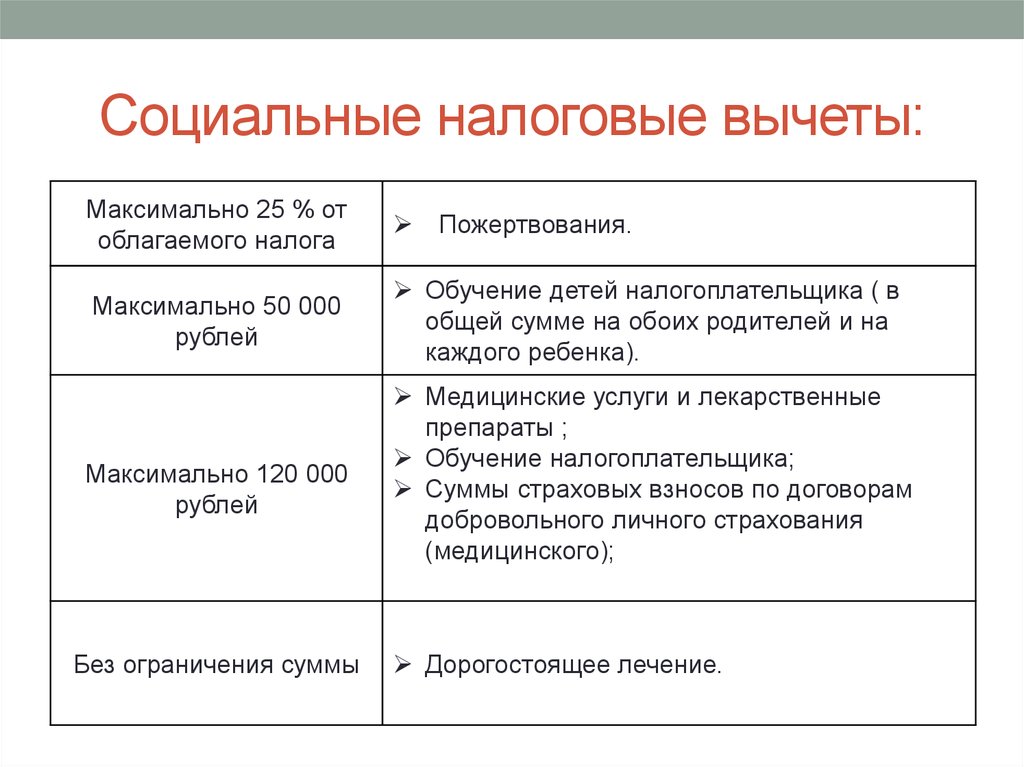

11. Социальные налоговые вычеты:

Максимально 25 % отоблагаемого налога

Пожертвования.

Максимально 50 000

рублей

Обучение детей налогоплательщика ( в

общей сумме на обоих родителей и на

каждого ребенка).

Максимально 120 000

рублей

Без ограничения суммы

Медицинские услуги и лекарственные

препараты ;

Обучение налогоплательщика;

Суммы страховых взносов по договорам

добровольного личного страхования

(медицинского);

Дорогостоящее лечение.

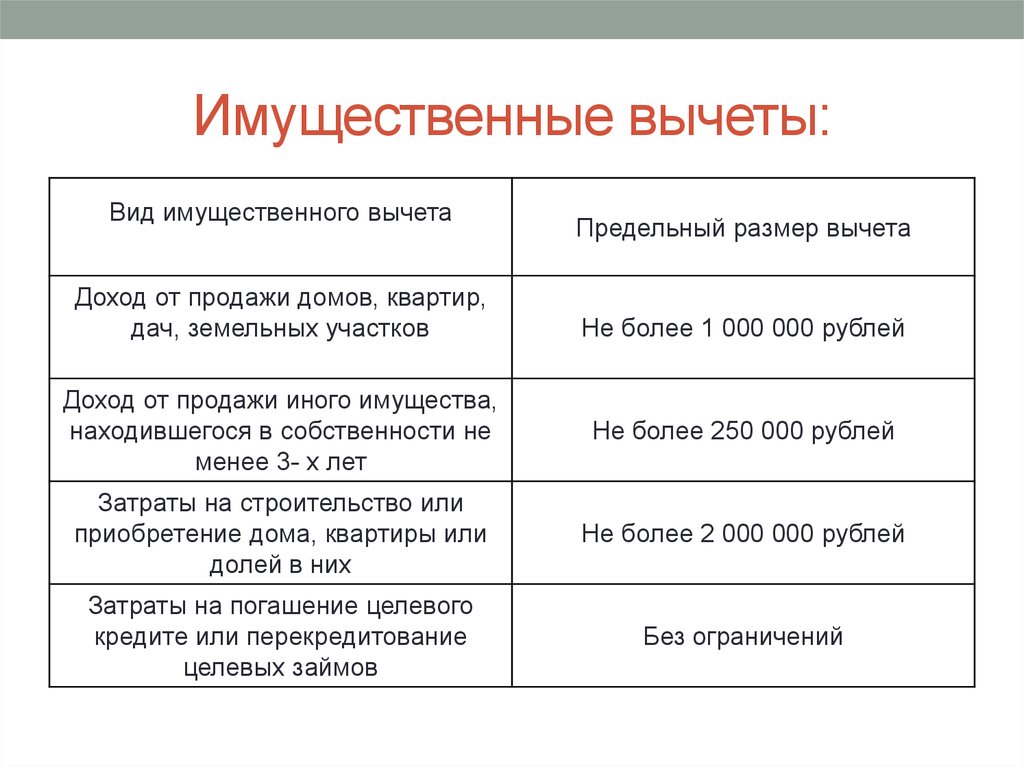

12. Имущественные вычеты:

Вид имущественного вычетаДоход от продажи домов, квартир,

дач, земельных участков

Предельный размер вычета

Не более 1 000 000 рублей

Доход от продажи иного имущества,

находившегося в собственности не

менее 3- х лет

Не более 250 000 рублей

Затраты на строительство или

приобретение дома, квартиры или

долей в них

Не более 2 000 000 рублей

Затраты на погашение целевого

кредите или перекредитование

целевых займов

Без ограничений

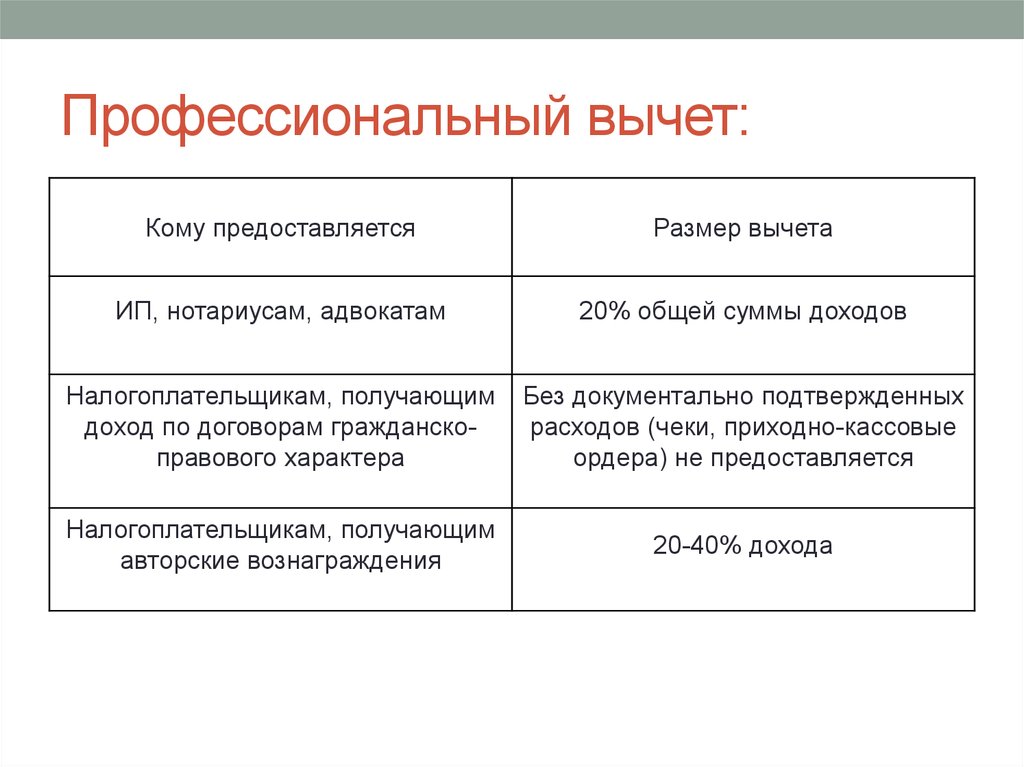

13. Профессиональный вычет:

Кому предоставляетсяРазмер вычета

ИП, нотариусам, адвокатам

20% общей суммы доходов

Налогоплательщикам, получающим

доход по договорам гражданскоправового характера

Без документально подтвержденных

расходов (чеки, приходно-кассовые

ордера) не предоставляется

Налогоплательщикам, получающим

авторские вознаграждения

20-40% дохода

Финансы

Финансы