Похожие презентации:

Назначение, развитие и концепции МСФО

1. МЕЖДУНАРОДНЫЕ СТАНДАРТЫ ФИНАНСОВОЙ ОТЧЕТНОСТИ (МСФО)

Тема 1. Назначение, развитие и концепции МСФО1

2.

1.2.

3.

4.

5.

6.

7.

ПЛАН

История создания и сфера применения МСФО

Совет по международным стандартам финансовой

отчетности (СМСФО), его цели, структура и направления

деятельности

Цель и содержание МСФО, процедуры разработки и

принятия стандартов и интерпретаций

Назначение

и

статус

принципов

подготовки

и

представления финансовой отчетности

Основополагающие принципы подготовки и представления

финансовой отчетности

Элементы финансовой отчетности

Признание и оценка статей финансовой отчетности

2

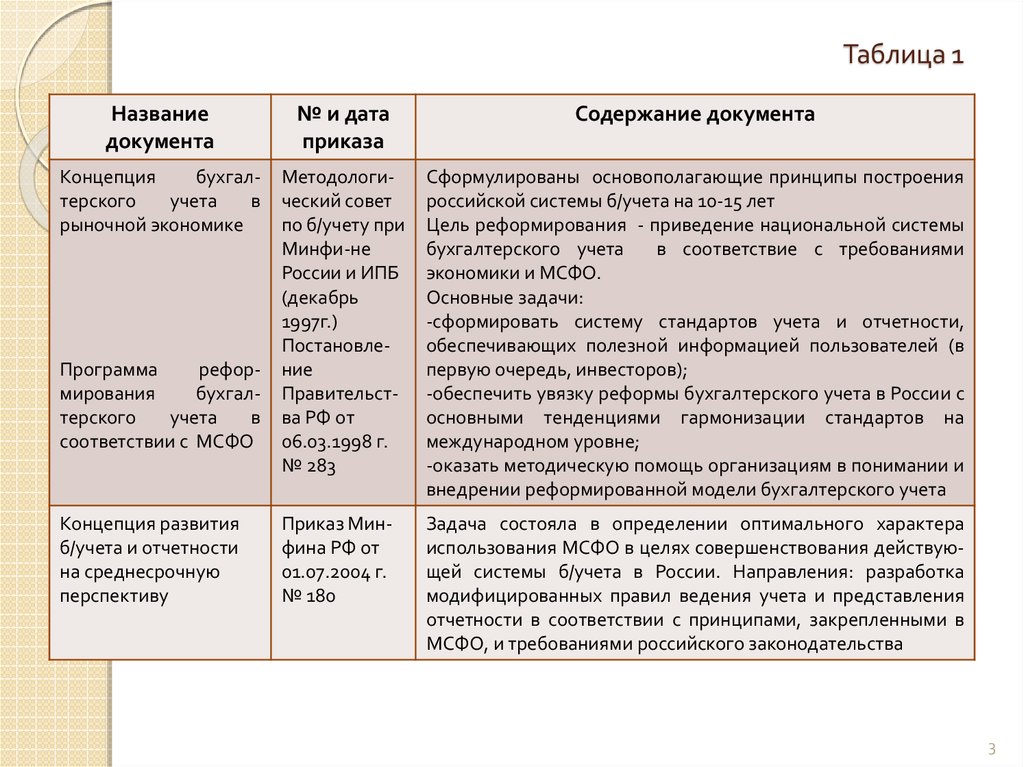

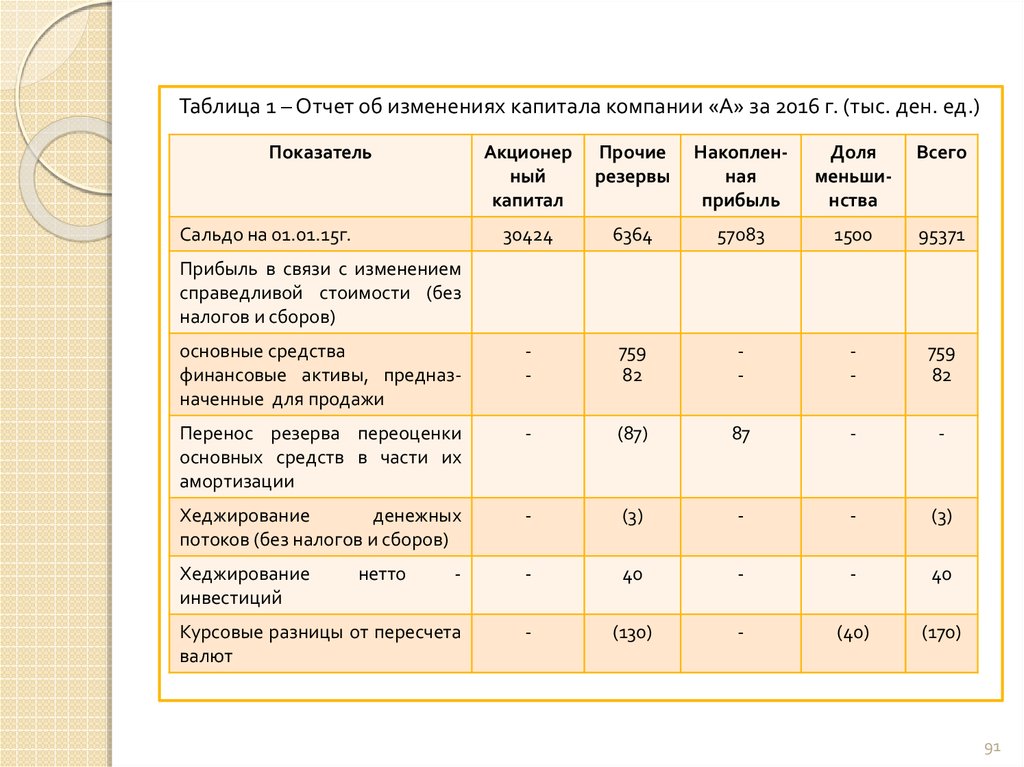

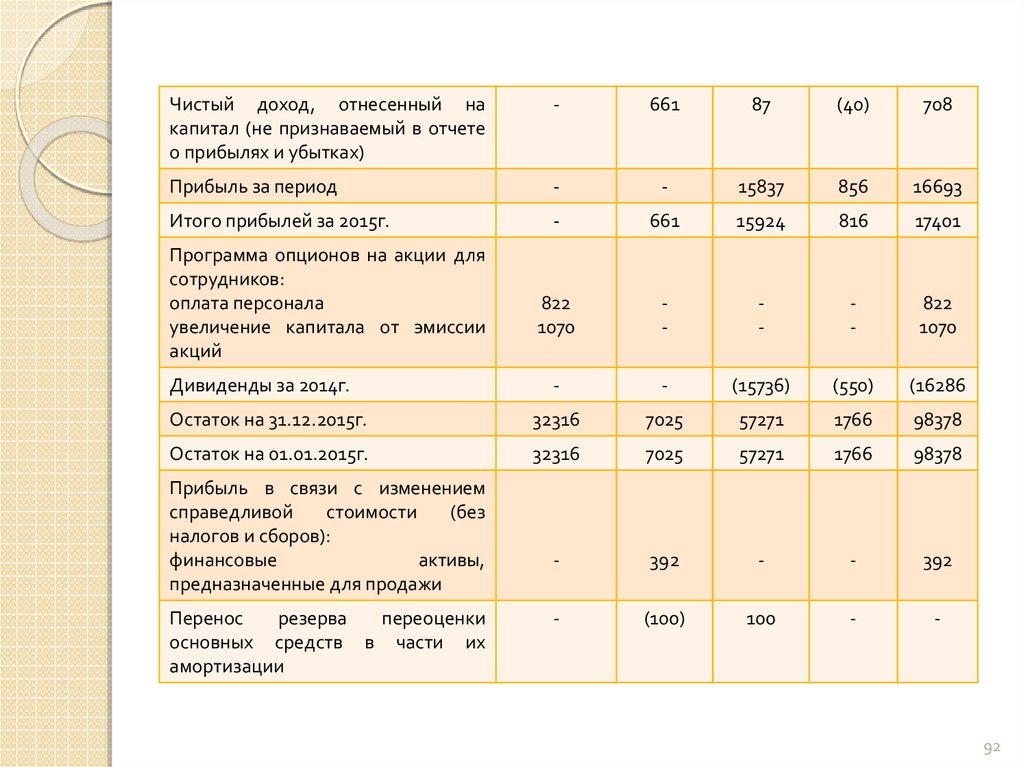

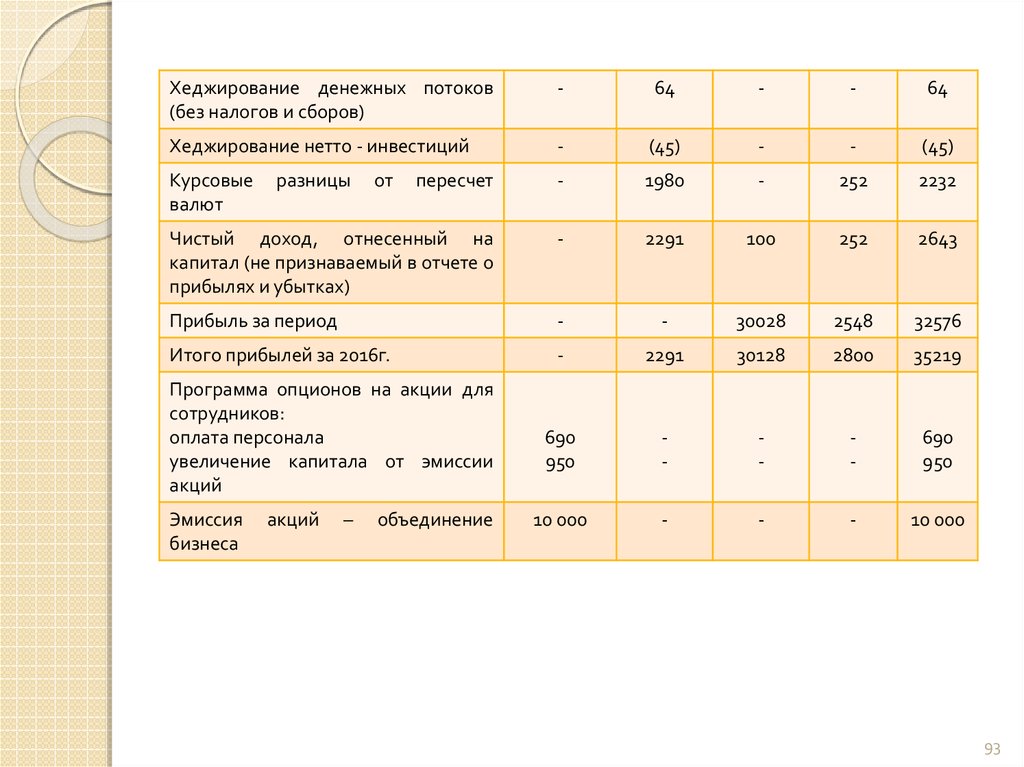

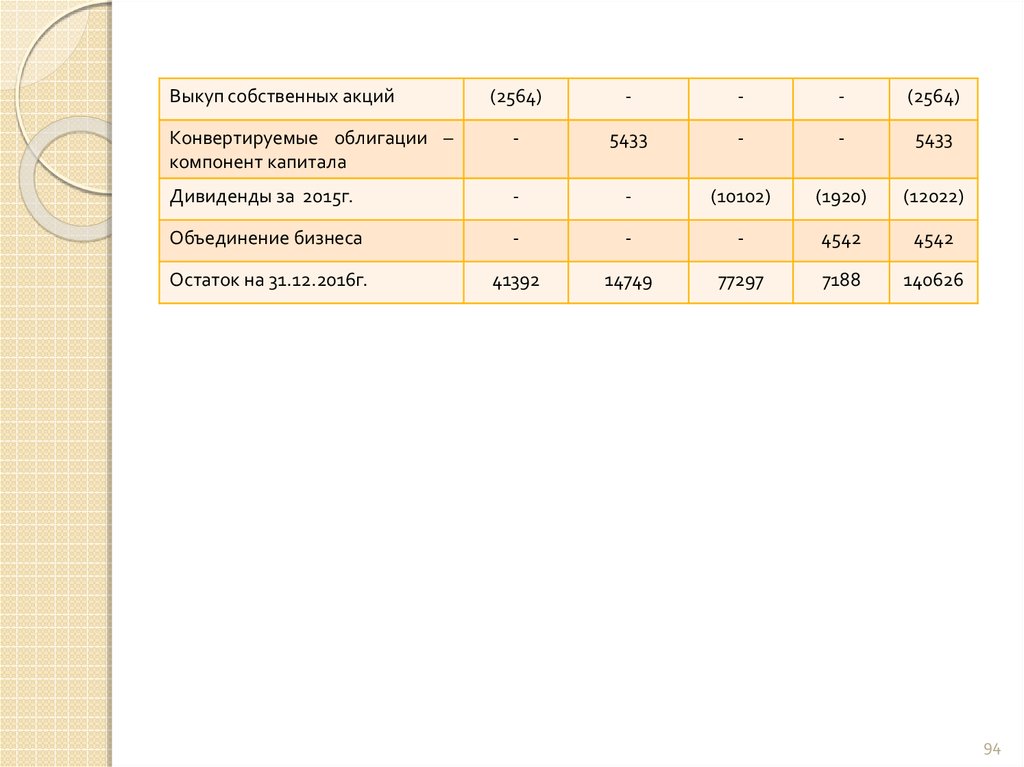

3. Таблица 1

Названиедокумента

№ и дата

приказа

Содержание документа

Концепция

бухгалтерского

учета

в

рыночной экономике

Методологический совет

по б/учету при

Минфи-не

России и ИПБ

(декабрь

1997г.)

Постановление

Правительства РФ от

06.03.1998 г.

№ 283

Сформулированы основополагающие принципы построения

российской системы б/учета на 10-15 лет

Цель реформирования - приведение национальной системы

бухгалтерского учета

в соответствие с требованиями

экономики и МСФО.

Основные задачи:

-сформировать систему стандартов учета и отчетности,

обеспечивающих полезной информацией пользователей (в

первую очередь, инвесторов);

-обеспечить увязку реформы бухгалтерского учета в России с

основными тенденциями гармонизации стандартов на

международном уровне;

-оказать методическую помощь организациям в понимании и

внедрении реформированной модели бухгалтерского учета

Приказ Минфина РФ от

01.07.2004 г.

№ 180

Задача состояла в определении оптимального характера

использования МСФО в целях совершенствования действующей системы б/учета в России. Направления: разработка

модифицированных правил ведения учета и представления

отчетности в соответствии с принципами, закрепленными в

МСФО, и требованиями российского законодательства

Программа

реформирования

бухгалтерского

учета

в

соответствии с МСФО

Концепция развития

б/учета и отчетности

на среднесрочную

перспективу

3

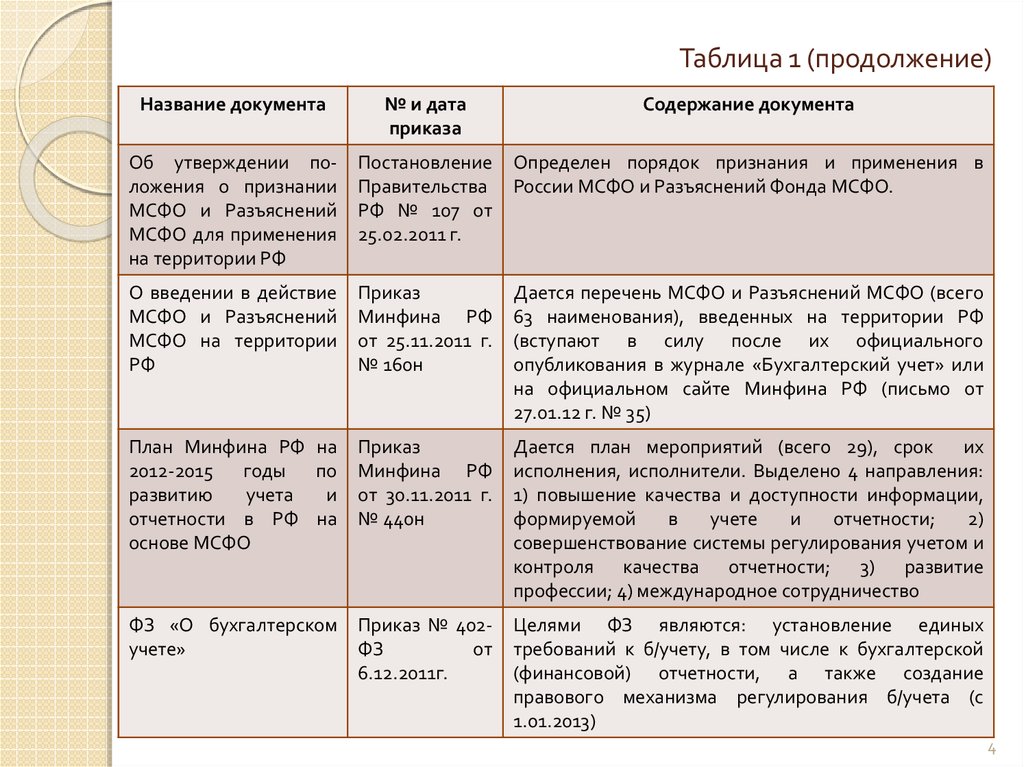

4. Таблица 1 (продолжение)

Название документа№ и дата

приказа

Содержание документа

Об утверждении положения о признании

МСФО и Разъяснений

МСФО для применения

на территории РФ

Постановление

Правительства

РФ № 107 от

25.02.2011 г.

Определен порядок признания и применения в

России МСФО и Разъяснений Фонда МСФО.

О введении в действие

МСФО и Разъяснений

МСФО на территории

РФ

Приказ

Минфина РФ

от 25.11.2011 г.

№ 160н

Дается перечень МСФО и Разъяснений МСФО (всего

63 наименования), введенных на территории РФ

(вступают в силу после их официального

опубликования в журнале «Бухгалтерский учет» или

на официальном сайте Минфина РФ (письмо от

27.01.12 г. № 35)

План Минфина РФ на

2012-2015 годы по

развитию

учета

и

отчетности в РФ на

основе МСФО

Приказ

Минфина РФ

от 30.11.2011 г.

№ 440н

Дается план мероприятий (всего 29), срок

их

исполнения, исполнители. Выделено 4 направления:

1) повышение качества и доступности информации,

формируемой

в

учете

и

отчетности;

2)

совершенствование системы регулирования учетом и

контроля качества отчетности; 3) развитие

профессии; 4) международное сотрудничество

ФЗ «О бухгалтерском

учете»

Приказ № 402ФЗ

от

6.12.2011г.

Целями ФЗ являются: установление единых

требований к б/учету, в том числе к бухгалтерской

(финансовой) отчетности, а также создание

правового механизма регулирования б/учета (с

1.01.2013)

4

5. 1. История создания и сфера применения Международных стандартов финансовой отчетности (МСФО)

Реформирование бухгалтерского учета и отчетности – важнейшееусловие, необходимое для выхода на международные финансовые

рынки, привлечения

иностранных инвестиций и успешного

функционирования организаций.

На протяжении последних лет в России последовательно проводится

работа по формированию национальной бухгалтерской системы,

гармонично взаимосвязанной с МСФО.

Важным шагом Правительства РФ в этом направлении явилась

разработка

ряда нормативных документов, в том числе и

«Концепции развития бухгалтерского учета и отчетности на

среднесрочную перспективу» (Приказ Минфина РФ № 180 от 1 июля

2004 г.).

Концепция была направлена на повышение качества информации,

формируемой в учете и отчетности и обеспечение доступа к ней

заинтересованных пользователей.

5

6.

1.Концепция состояла из 3-х частей:

Необходимость дальнейшего развития бухгалтерского учета и

отчетности.

Здесь говорилось, что в конце 1990-2000 г. в области учета и

отчетности произошли значительные изменения, в связи с принятием

в 1998 г. «Программы реформирования бухгалтерского учета в

соответствии с МСФО».

При этом было отмечено, что в качестве основного инструмента

реформирования были приняты МСФО.

Затем были подведены итого того, что сделано: по Программе

предусматривалось разработать 40 ПБУ, к настоящему времени

разработано 24.

В настоящее время хозяйствующие субъекты используют способы

оценки активов и обязательств, ориентированные на условия

рыночной экономики.

Крупнейшие хозяйствующие субъекты (нефтяной, газовой пром-ти,

банковского сектора и др.) подготавливают консолидированную

финансовую отчетность по МСФО и другим стандартам (например,

GAAP).

6

7.

Получил развитие рынок аудиторских услуг.Возрос престиж бухгалтерской профессии, возникла профессия

«аудитор».

Появился ряд профессиональных общественных объединений,

например, Институт профессиональных бухгалтеров России и др.

2. Цель и основные направления

бухгалтерского учета и отчетности.

Целью развития на среднесрочную перспективу (2004-2010 г.)

является создание необходимых условий для успешного выполнения

системой бухгалтерского учета и отчетности принятых ею функций в

экономике РФ.

Дальнейшее развитие учета и отчетности необходимо проводить

по следующим направлениям:

-

повышение качества

отчетности;

-

создание инфраструктуры,

российскими предприятиями;

информации,

дальнейшего

формируемой

позволяющей

развития

в

применять

учете

и

МСФО

7

8.

-изменение системы регулирования учета и отчетности;

-

усиление контроля качества бухгалтерской отчетности;

-

повышение квалификации специалистов, занятых ведением учета и

отчетности, аудитом отчетности, а также пользователей отчетности.

3. Этапы развития бухгалтерского учета и отчетности в

среднесрочной перспективе.

Минфином РФ были намечены следующие этапы внедрения

Концепции развития:

1)

в 2004-2007 г.г.:

а) обязательный переход на МСФО консолидированной отчетности

общественно

значимых хозяйствующих субъектов, кроме

предприятий, чьи ценные бумаги обращаются на фондовых рынках

других стран, и предприятий, составляющих отчетность по другим

международно признанным стандартам (ГААП) (к общественно

значимым относятся: ОАО и финансовые организации, работающие

со средствами физических и юридических лиц и др.);

8

9.

б)утверждение основного комплекта российских стандартов

индивидуальной бухгалтерской отчетности на основе МСФО;

в) совершенствование принципов, требований и правил к организации

учетного процесса;

г) сближение правил налогового учета с правилами бухгалтерского

учета;

д) активизация участия профессиональных общественных объединений

в развитии и регулировании бухгалтерской и аудиторской

профессии;

е) совершенствование системы подготовки и повышения квалификации

кадров;

ж) развитие международного сотрудничества в области бухгалтерского

учета, отчетности, аудита.

2) в 2008 -0 2010 г.г. :

а) обязательный перевод на МСФО консолидированной финансовой

отчетности других хозяйствующих субъектов, включая общественно

значимые, ценные бумаги которых обращаются на фондовых рынках

других стран и которые составляют отчетность по другим

стандартам;

9

10.

б) оценка возможности составления определенным кругом хозяйствующихсубъектов индивидуальной бухгалтерской (финансовой) отчетности

непосредственно по МСФО (вместо российских стандартов);

в) дальнейшее повышение роли профессиональных общественных

объединений в развитии бухгалтерской и аудиторской профессии;

г) развитие системы контроля обеспечения хозяйствующими субъектами

публичности отчетности;

д) расширение сферы контроля на качество бухгалтерской отчетности, в том

числе подготовленной по МСФО.

В настоящее время все большее количество банков, предприятий кредиторов или компаний, работающих на зарубежных рынках, требуют

от организаций представления отчетности по МСФО, то есть

составленной по общепризнанным правилам.

Поэтому возникает необходимость изучать МСФО.

МСФО и российские правила учета и отчетности имеют определенные

различия.

МСФО значительно сложнее, поэтому требуют квалифицированной

подготовки специалистов.

МСФО создаются Советом (Комитетом) по МСФО (СМСФО).

10

11.

В настоящее время существует две основные системы бухгалтерскихстандартов: ГААП США (GAAP) и МСФО (страны Европы).

Требования двух наборов стандартов не совпадают, и имеются

значительные расхождения в методологии и технике учета и

составления отчетности.

GAAP (ГААП)(ОПБУ).

ОПБУ – это общий термин, применяемый для описания основ

ведения бухгалтерского учета и составления отчетности в

конкретной стране (например, США, Великобритания и др.).

-

В США практически отсутствует законодательство по вопросам

бухгалтерского учета.

-

В то же время существует специальный орган федерального

правительства – Комиссия по ценным бумагам и фондовому рынку

(SEC), - который контролирует нормативы бухгалтерского учета,

издаваемые профессиональными органами.

-

Эта Комиссия может также наложить вето на определенные подходы

к бухгалтерскому учету и требовать внедрения нормативов.

общепринятые принципы бухгалтерского учета

11

12. 2. Совет по международным стандартам финансовой отчетности (СМСФО), его цели, структура и направления деятельности

--

Комитет по международным стандартам финансовой отчетности

(КМСФО)

был создан профессиональными бухгалтерскими

организациями в 1973 г.

С 1981 г. КМСФО был полностью автономным по внедрению МСФО в

вопросах обсуждения документов, касающихся международного учета.

В апреле 2001 г. КМСФО был заменен на Совет по Международным

стандартам финансовой отчетности (СМСФО).

Основная цель Совета заключается в том, чтобы:

разработать

в

общественных

интересах

единый

комплект

высококачественных, понятных и практически реализуемых временных

стандартов финансовой отчетности, которые требуют представления

высококачественной, прозрачной и сравнимой информации в

финансовой отчетности;

продвигать внедрение и строгое соблюдение этих стандартов;

сотрудничать с национальными органами для обеспечения

максимального сближения стандартов финансовой отчетности во всем

мире.

12

13.

Гармонизация национальных бухгалтерских стандартов – этопроцесс выработки Советом по МСФО качественных решений

учетных задач, которые затем должны стать основой для унификации

национальных стандартов.

СМСФО оказывает существенное

финансовой отчетности:

-

через принятие МСФО транснациональными

местными органами регулирования;

-

через сотрудничество с Международной организацией – Комиссией

по ценным бумагам (IOSCO). Членами этой организации являются

национальные комиссии по ценным бумагам и другие органы

регулирования фондовых рынков.

Конвергенция национальных бухгалтерских стандартов – это

движение Совета МСФО и национальных регулирующих органов

навстречу друг другу для нахождения и принятия оптимального

решения.

влияние

на

гармонизацию

компаниями

и

13

14.

Процесс конвергенции обеспечивается рядом конкретных мер, аименно:

- определением ряда национальных регулирующих органов в качестве

партнеров Совета КМСФО;

- регулярными встречами Правления МСФО с национальными

регулирующими органами;

- координацией планов работ;

- назначением членов Правления КМСФО, ответственных за связи с

конкретными национальными регулирующими органами;

- согласованием процессов принятия стандартов;

- созданием совместных рабочих групп и др.

Совет по МСФО – это

профессиональная организация,

объединяющая специалистов по бухгалтерскому учету, аудиту,

контролю, анализу из нескольких стран.

В своей работе преследует ГЛАВНУЮ ЦЕЛЬ – издание общих

понятных стандартов учета и отчетности, на основе которых можно

было бы создавать прозрачную качественную финансовую

отчетность, понятную любому заинтересованному пользователю.

14

15.

Продуктивность работы Совета по МСФО очень высокая, чему способствуетчеткое разделение функций между структурами, привлечение мнения

специалистов из всех стран и оперативный порядок принятия стандартов и

поправок (публичное обсуждение проектов стандартов, что занимает около

полугода, утверждение окончательного текста стандарта осуществляется

большинством голосов, например, 8 из 14 членов Совета).

Совет по МСФО имеет Устав, который лежит в основе его деятельности.

По Уставу предусмотрено два главных органа Совета: Совет «Доверенные

лица» (или Попечительский совет) и Правление.

Кроме этого, есть Комитет по интерпретациям

Консультационный совет по стандартам.

Правление занимается вопросами установления МСФО, начиная от

формирования рабочих групп по выбранным проектам по их созданию и

заканчивая утверждением разработанных новых МСФО.

Основной критерий для отбора кандидатов в члены Правления – высокий

уровень профессионализма (имеет 14 членов).

Члены Правления назначаются Советом «Доверенных лиц» на срок до пяти

лет.

(ПКИ)

МСФО

и

15

16. 3. Цель и содержание МСФО, процедуры разработки и принятия стандартов и интерпретаций

МСФО представляет собой международную систему принциповбухгалтерского учета.

Они широко применяются и приняты в качестве основы подготовки

финансовой отчетности во многих странах.

МСФО – это совокупность следующих взаимосвязанных документов:

предисловия к МСФО, принципов подготовки и представления

финансовой отчетности, собственно стандартов и разъяснений к

ним.

Все они образуют единую систему и не могут применяться по

отдельности.

Каждый документ как элемент системы имеет определенное

назначение.

В сборник, издаваемый Советом по МСФО, включаются и другие,

вспомогательные материалы.

В предисловии к МСФО излагаются цели и порядок деятельности

Совета по МСФО, разъясняется порядок разработки и применения

международных стандартов.

16

17.

Принципы подготовки и представления финансовой отчетности –основа ее подготовки и представления для внешних пользователей.

Рассматриваются цели финансовой отчетности, качественные

характеристики, определяющие ее полезность, приводятся

определения, порядок признания и измерения элементов

финансовой отчетности (активы, обязательства, капитал, доходы,

расходы), понятия капитала и его поддержания.

Главная цель принципов – обеспечить последовательное и логичное

построение МСФО, создать основу для профессиональных суждений

при разрешении разного рода вопросов отчетности.

Принципы подготовки и представления финансовой отчетности

предназначены в основном для содействия:

-

Правлению в разработке новых и пересмотре действующих МСФО;

-

национальным регулирующим органам в работе над национальными

стандартами;

-

составителям финансовой отчетности в применении МСФО и

решении тех вопросов финансовой отчетности в отношении которых

стандарты еще не приняты;

17

18.

-аудиторам в формировании мнения о соответствии

несоответствии финансовой отчетности МСФО;

или

-

пользователям отчетности, составленной по МСФО, в интерпретации

финансовой информации.

Если какое-то положение Принципов вступает в противоречие со

стандартами, требования последних главенствуют над ним.

МСФО представляют собой принятые в общественных интересах

положения о порядке подготовки и представления финансовой

отчетности. Стандарты применяются в силу того, что регулирующие

органы во всем мире признают важность унификации (сближения)

правил финансовой отчетности и поддерживают деятельность

Совета по МСФО.

Стандарты предназначены для подготовки финансовой отчетности,

пользователи которой полагаются на нее как на основной источник

финансовой информации о компании.

18

19.

МСФО предназначены для составления финансовой отчетностикоммерческих компаний (включая банки, страховые компании и

другие финансовые институты), независимо от вида деятельности,

отраслевой принадлежности и организационно – правовой формы.

Они применимы как в частном, так и государственном секторах.

Стандарты

могут

оказаться

полезными

некоммерческим

организациям, основной целью деятельности которых не является

извлечение прибыли. Но для них могут потребоваться определенная

адаптация каких – то положений стандартов или представление

дополнительной информации. Это касается и терминологии, а также

описаний ряда статей отчетности.

В соответствии с предисловием к МСФО любые ограничения по

использованию каких – либо стандартов устанавливаются

исключительно в самих стандартах.

Основной принцип МСФО состоит в том, что они носят не

законодательно – правовой, а рекомендательный характер.

В них отсутствуют подробные интерпретации, приложения

стандартов к конкретным ситуациям.

19

20. 4. Назначение и статус принципов подготовки и представления финансовой отчетности

Концептуальные основы международных стандартов финансовойотчетности (МСФО) изложены в «Принципах подготовки и

представления финансовой отчетности» (Framework for the

preparation and presentation of financial statements), разработанных и

опубликованных в 1989 г.

В этом документе определены цель финансовой отчетности,

основополагающие допущения, качественные характеристики

учетной информации, даны определения элементов финансовой

отчетности, описаны критерии их признания и виды оценки,

изложены концепции капитала.

Принципы не являются непосредственно стандартами (т.е. МСФО) и

поэтому не определяют положения для конкретных расчетов или для

случаев раскрытия информации в отчетности.

В случае несовпадения положений Принципов и МСФО требования

МСФО превалируют над требованиями Принципов.

20

21.

Принципы включают:-

цель финансовой отчетности;

-

качественные характеристики, определяющие уровень полезности

информации для создания финансовой отчетности;

-

определение, характеристику и измерение элементов, составляющих

финансовую отчетность;

-

представление о таких понятиях, как капитал и поддержание

капитала.

Формы финансовой отчетности составляют часть финансовой

отчетности в целом.

Полный набор форм отчетности, включает баланс, отчет о

прибылях и убытках (отчет о совокупном доходе), отчеты об

изменениях в финансовом положении (которые могут быть

представлены разными формами, например, в виде отчета об

изменениях в собственном капитала, или отчета о движении

денежных средств), а также другие сведения и пояснительные

материалы, являющиеся частью финансовой отчетности.

21

22.

Такими сведениями могут быть дополнительные графики иинформационные листы, составленные на основе таких отчетов и

подразумевающие прочтение вместе с этими отчетами.

Дополнительная информация может содержать сведения

финансового характера об операционных и географических

сегментах и раскрытие информации об эффекте, произведенном

изменении уровня цен.

Формы финансовой отчетности не включают такие сведения, как

доклад генерального директора, отчет председателя совета

директоров, обсуждение и анализ работы менеджмента, а также

другие пункты, входящие, как правило, в годовую финансовую

отчетность.

Целью финансовой отчетности является предоставление

информации о финансовом положении предприятия, его

функционировании и изменениях, которая может быть полезна для

широкого круга пользователей в процессе принятия того или иного

решения.

22

23.

Финансовая отчетность отражает также результаты процессауправления и характеризует степень ответственности руководства по

отношению к доверенным ему ресурсам.

Пользователи, которые проявляют интерес к процессу управления и

ответственности руководства, делают это из-за необходимости

принятия экономических решений; это могут быть решения о том,

следует ли пользователю поддерживать или продать свои

капиталовложения в предприятие или же назначить другое

руководство.

Финансовое положение предприятия зависит от контролируемых им

экономических ресурсов, их финансовой структуры, ликвидности и

платежеспособности, а также возможности адаптироваться к

изменениям среды, в которой оно функционирует.

Информация

об

экономических

ресурсах,

контролируемых

предприятием, и о его способности при необходимости

модифицировать свои ресурсы необходима при прогнозировании

способности предприятия приносить прибыль в будущем.

23

24.

Информация о финансовой структуре ресурсов необходима дляпрогнозирования будущих потребностей в кредите, а также

прогнозирования того, каким образом будут разделены будущая

прибыль и денежные потоки между заинтересованными лицами и

насколько успешно будет предприятие в наращивании будущих

финансовых потоков.

Информация о ликвидности и платежеспособности необходима для

прогнозирования способности предприятия выполнять все взятые на

себя финансовые обязательства.

Информация об изменениях финансового положения предприятия

необходима для оценки его инвестиционной, финансовой и

операционной деятельности на протяжении отчетного периода.

Эта информация может стать основой для оценки пользователем

возможности предприятия приносить денежную прибыль и ее

эквиваленты, а также потребности предприятия в использовании

этих денежных потоков.

24

25. 5. Основополагающие принципы подготовки и представления финансовой отчетности

Основные принципы, на которых базируется подготовка финансовойотчетности, можно условно разделить на три группы –

основополагающие допущения (underlying assumptions), качественные

характеристики, обеспечивающие полезность информации для

пользователей, и ограничения, позволяющие сбалансировать все

вышеуказанные принципы.

Допущения, на которых строится отчетность: метод начисления,

непрерывность деятельности.

Качественные характеристики: понятность, сопоставимость,

уместность, надежность: достоверность, приоритет содержания над

формой, нейтральность, осмотрительность, полнота.

Ограничения: своевременность, баланс между выгодами

затратами, баланс между качественными характеристиками.

и

25

26.

Составление всех форм финансовой отчетности, за исключениемотчета о движении денежных средств, базируется на использовании

метода начисления (accrual basis).

Этот метод предполагает, что результаты хозяйственных операций

признаются по факту их совершения (независимо от момента

поступления или выплаты денежных средств) и отражаются в

финансовом учете и финансовой отчетности тех периодов, к которым

они относятся.

Таким образом, пользователи финансовой отчетности получают

информацию не только о прошлых операциях, связанных с

поступлением или выплатой денежных средств, но и о будущих

обязательствах заплатить деньги, а также о ресурсах, которые

поступят в компанию в будущем.

26

27. 6. Элементы финансовой отчетности

Финансовая отчетность отображает финансовые результаты сделок идругих мероприятий, объединяя их в группы в соответствии с

характеристикой экономического положения.

Эти группы являются элементами финансовой отчетности.

Элементы, непосредственно связанные с изменениями финансового

положения (в бухгалтерском балансе),- актив, обязательства и

капитал.

Элементы, имеющие отношение к оценке характеристик в отчете о

совокупной прибыли, - доходы и расходы.

Активы – ресурсы, контролируемые компанией в результате

событий прошлых периодов, от использования которых компания

ожидает получения экономических выгод в будущем.

Определение актива, принятое в МСФО, базируется на концепции

контроля.

Наличие у компании контроля означает способность ограничивать

доступ третьим лицам к использованию экономических выгод,

поступающих от объекта.

27

28.

При этом в балансе могут отражаться объекты, которые не находятсяв собственности компании, но выгоды от использования которых она

контролирует (например, арендованные основные средства).

Обязательства – существующая на отчетную дату задолженность

компании, возникшая в связи с событиями прошлых периодов,

урегулирование которой приведет к оттоку из компании ресурсов,

содержащих экономическую выгоду (например, задолженность

перед поставщиками, возникшая в результате покупки компанией

сырья и материалов).

Собственный капитал определяется как доля в активах компании,

остающаяся после вычета всех обязательств.

Доходы – увеличение экономических выгод в течение отчетного

периода, происходящее в форме увеличения активов или

уменьшения обязательств, что выражается в увеличении капитала

(не связанного с вкладами собственников).

Расходы – уменьшение экономических выгод в течение отчетного

периода, происходящее в форме уменьшения активов или

увеличения обязательств, приводящее к уменьшению капитала (не

связанного с его распределением между собственниками).

28

29.

Не всякое увеличение капитала является доходом, представленным вотчете о совокупной прибыли (например, эмиссионный доход –

капитал сверх номинальной стоимости), равно как и не всякое

уменьшение капитала признается расходом компании (например,

распределение дивидендов между участниками).

В составе доходов и расходов выделяют доходы и расходы от обычной

деятельности, например выручка от продажи продукции и

себестоимость проданной продукции, а также доходы и расходы,

связанные с прочими операциями (случайные прибыли, убытки),

например, прибыль от продажи объекта основных средств, убыток от

обесценения запасов.

Признание объекта в качестве элемента финансовой отчетности

возможно только при условии соответствия приведенным

определениям (активов, обязательств, капитала, доходов и

расходов) и при выполнении двух критериев признания:

-

существует вероятность получения или утраты

экономической выгоды, связанной с этим объектом;

-

стоимость объекта может быть надежно измерена.

компанией

29

30. 7. Признание и оценка статей финансовой отчетности

Признание - процесс включения в баланс или отчет о прибылях иубытках объекта, который подходит под определение одного из

элементов и отвечает условию признания.

Признание объекта в качестве элемента финансовой отчетности

возможно только при условии соответствия приведенным определениям

(активов, обязательств, капитала, доходов и расходов) и при выполнении

двух критериев признания:

а) существует вероятность получения или утраты компанией экономической

выгоды, связанной с этим объектом;

б) стоимость объекта может быть надежно измерена.

Понятие вероятности применяется для того, чтобы обозначить степень

неопределенности относительно того, будут ли будущие экономические

выгоды, связанные с данной статьей, поступать предприятию в

результате его основной деятельности.

Понятие тесно связано с неопределенностью, характеризующей

экономические условия, в которых функционирует предприятие.

Оценка уровня неопределенности относительно притока и оттока

будущих экономических выгод производится на основе доказательств,

доступных после подготовки финансовых отчетов.

30

31.

Например,если есть вероятность того, что дебиторская

задолженность, имеющаяся у предприятия, будет погашена, то

допускается

без

привлечения

других,

противоположных,

доказательств признать дебиторскую задолженность как актив.

При большом числе дебиторов все же вероятен некоторый процент

неуплат, поэтому должен быть признан и расход на ожидаемое

снижение экономических выгод.

Что касается критерия надежности стоимости, которая может быть

достоверно определена., то следует отметить, что во многих случаях

использование приемлемой оценки выступает существенной частью

процесса подготовки финансовых отчетов и не снижает их

надежности.

Если приемлемая оценка не может быть дана, то статья не

признается в балансе или отчете о прибылях и убытках.

Например,

ожидаемые доходы от судебного процесса могут

соответствовать определению как актива, так и дохода, а также

вероятностному критерию признания.

Тем не менее если уровень надежности не может быть оценен,

такая выгода не должна быть признана как актив или доход.

31

32.

Признание активов. Актив может быть признан в балансе, если естьвероятность того, что будущие экономические выгоды будут поступать

на предприятие, и актив имеет стоимость или ценность, которая может

быть достоверно оценена.

Актив не признается в балансе, когда были понесены затраты,

исключающие вероятность притока экономических выгод в компанию за

пределами текущего отчетного периода. Вместо этого подобная

ситуация ведет к признанию расхода в отчете о прибылях и убытках.

Признание обязательства. Обязательство может быть признано в

балансе, если есть вероятность того, что в результате погашения

текущих обязательств произойдет отток ресурсов, а также если размер

погашения обязательства может быть надежно определен.

На практике обязательства по неисполненным договорам (например,

задолженность по заказанному оборудованию, которое еще не было

получено) обычно не признаются как задолженность в финансовой

отчетности.

Тем не менее такие обязательства могут соответствовать

определению задолженности и в случае, если они отвечают критерию

признания в определенных обстоятельствах, могут претендовать на

признание.

32

33.

При таких условиях признание задолженности влечет за собой признаниесвязанных с ней активов и расходов.

Признание доходов. Доход признается в отчете о прибылях и убытках в

том случае, если имеет место увеличение будущих экономических выгод,

связанных с увеличением активов и уменьшением задолженности,

которое может быть надежно определено.

Это означает, что признание дохода происходит одновременно с

признанием увеличения активов и уменьшения задолженности.

Признание расходов. Расходы признаются в отчете о прибылях и убытках

в том случае, если имеет место снижение будущих экономических выгод

в результате снижения активов или увеличения обязательств, которое

может быть надежно определено.

Расходы признаются в отчете о прибылях и убытках на основе прямой

связи между принятыми доходами.

Этот процесс, называемый соотнесением затрат и выручки, включает

одновременное или совместное признание годового дохода и расхода как

результат одних и тех же сделок или других мероприятий.

Например, различные компоненты расходов, формирующих стоимость

проданного товара, признаются одновременно с доходом, полученным

от продажи товаров.

33

34.

В случае если поступление экономических выгод ожидается нераньше чем через несколько учетных периодов и связь этих выгод с

доходом носит обобщенный и косвенный характер, расходы

признаются в отчете о прибылях и убытках на основе

систематической и рациональной процедуры их распределения.

Как правило, это бывает необходимо при признании расходов,

связанных с истощением таких активов, как основные средства.

гудвилл, патенты и торговые марки, в этих случаях расходы

называют амортизацией.

Расходы немедленно признаются в отчете о прибылях и убытках в

том случае, если расход не влечет за собой будущих экономических

выгод или будущие экономические выгоды не соответствуют

характеристикам, необходимым для того, чтобы быть признанными в

балансе в статье актива.

Расходы также признаются в отчете о прибылях и убытках в тех

случаях, если задолженность погашена без признания актива,

подобно тому, как превращается в задолженность гарантия на тот

или иной товар.

34

35.

-1.

В финансовой отчетности применяются различные методы оценки в

различной степени и в разнообразных комбинациях.

Оценка – это процесс определения денежных величин, в которых

элементы финансовой отчетности должны признаваться и

отражаться в балансе и отчете о прибылях и убытках.

Методы оценки:

фактическая стоимость (historical cost);

текущая (восстановительная) стоимость (current cost);

возможная стоимость продажи (цена продажи или стоимость

погашения) (settlement value);

дисконтированная стоимость (present value);

справедливая стоимость (fair value).

Фактическая стоимость приобретения (историческая или

первоначальная стоимость).

Для активов фактическая стоимость приобретения представляет

собой сумму денежных средств и их эквивалентов, уплаченную в

момент приобретения, или справедливую стоимость встречного

предложения при получении актива.

35

36.

Этот вид стоимости служит основой для оценки большей частиобъектов при их первоначальном признании (основных средств,

нематериальных активов, товарно – материальных запасов).

Последующая оценка возможна с применением разных вариантов.

Например, 01.01.20ххг. фирма приобрела земельный участок за 100

млн. для перепродажи. На дату 31.12.20хх г. участок не продан.

Фактическая стоимость будет равна стоимости приобретения, т. е.

100 млн.

2. Текущая стоимость (или восстановительная стоимость или

стоимость замещения) активов – сумма, которую необходимо бы

было заплатить, если бы аналогичный актив приобретался в

настоящий момент времени.

Текущая стоимость – это оценка затрат на приобретение такого

участка на дату отчетности, равная справедливой стоимости участка

на дату отчетности, плюс дополнительные затраты на приобретение

(юридические, страховое и нотариальное оформление сделки,

комиссионные посредникам и т.д.).

36

37.

Предположим, что справедливая стоимость участка на датуотчетности равна 140 млн. плюс дополнительные возможные

затраты на приобретение – 5 млн. – это оценка этого же участка в

размере 145 млн. по текущей стоимости.

Текущая (восстановительная) стоимость может использоваться,

например, в качестве базы для определения переоцененной

стоимости объектов основных средств (таких, как машины и

оборудование).

Для обязательств – это недисконтированная сумма денежных

средств и их эквивалентов, которая была бы нужна сейчас для

погашения обязательства.

3. Возможная цена продажи (стоимость погашения) или возможная

стоимость реализации – для активов представляет собой сумму,

которая могла бы быть получена в настоящее время от продажи

актива в нормальных условиях.

Возможная стоимость реализации – это справедливая стоимость

минус дополнительные затраты на продажу (например, те же услуги

посредников и юристов).

37

38.

Предположим, что предполагаемые затраты на продажу составили 3млн. В этом случае возможная стоимость реализации этого участка

будет равна 137 млн. (140 млн. – 3 млн.).

Для обязательств – это недисконтированная сумма денежных

средств и их эквивалентов, которую предполагается заплатить для

погашения обязательства в ходе нормальной хозяйственной

деятельности.

Например, для оценки и представления в финансовой отчетности

товарно – материальных запасов применяется правило выбора

наименьшей из двух величин: фактической стоимости приобретения

и возможной цены продажи за вычетом ожидаемых затрат на

реализацию.

4.

Дисконтированная

стоимость

для

активов

–

это

дисконтированная величина будущих чистых денежных потоков,

которые, как предполагается, будут создаваться активом в ходе

нормальной деятельности. Для обязательств определяется как

дисконтированная величина будущих чистых оттоков денежных

средств, которые предположительно потребуются для погашения

обязательства в ходе нормальной деятельности.

38

39.

5.-

Дисконтированную стоимость, которая применяется в отношении

финансовых

инструментов,

долгосрочной

дебиторской

и

кредиторской задолженности, в отношении резервов и др., можно

продемонстрировать на следующем примере: 01.01.20хх г. фирма

выдала заем в размере

1 000 000 руб. под 20 % годовых на 1 год. При этом среднерыночная

ставка по таким займам равна 30 %. Справедливая стоимость займа

будет равна 923 077 руб. (1 000 000 руб. х 1,2 х 1/1,3).

Как видно, в расчет всех этих стоимостей (за исключением

фактической стоимости) входит так называемая справедливая

стоимость, определения которой нет в «Концепции», но есть во всех

соответствующих стандартах.

Справедливая стоимость – это сумма денежных средств,

достаточная для приобретения актива или исполнения

обязательства при совершении сделки:

между хорошо осведомленными,

действительно желающими совершить такую сделку,

независимыми друг от друга сторонами.

39

40.

После первоначального признания отдельные виды активов иобязательств могут оцениваться по справедливой стоимости.

К ним относятся: объекты основных средств, нематериальных

активов, инвестиционной собственности, финансовые активы и

обязательства,

оцениваемые по справедливой стоимости,

изменения в которой отражаются в составе прибыли (убытка), а

также финансовые активы, имеющиеся для продажи.

Предшественником

стоимость.

Но бывают ситуации, когда нет рынка для объекта учета (например,

акции закрытых акционерных обществ) и соответственно нет и

рыночной стоимости.

А справедливую стоимость объект учета имеет всегда, даже акции

ЗАО.

Справедливая стоимость предоставляет более объективную основу

для оценки будущих денежных потоков по сравнению с расходами,

поскольку отражает текущую рыночную оценку этих денежных

потоков с использованием всей существующей информации.

справедливой

стоимости

была

рыночная

40

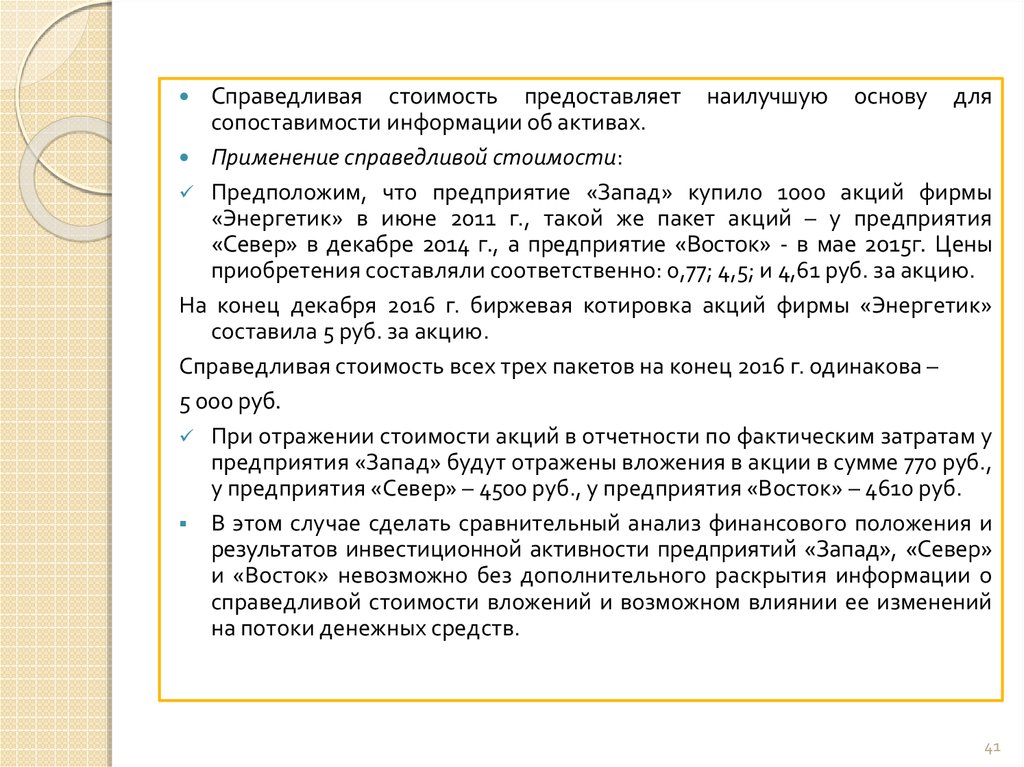

41.

Справедливая стоимость предоставляет наилучшую основу длясопоставимости информации об активах.

Применение справедливой стоимости:

Предположим, что предприятие «Запад» купило 1000 акций фирмы

«Энергетик» в июне 2011 г., такой же пакет акций – у предприятия

«Север» в декабре 2014 г., а предприятие «Восток» - в мае 2015г. Цены

приобретения составляли соответственно: 0,77; 4,5; и 4,61 руб. за акцию.

На конец декабря 2016 г. биржевая котировка акций фирмы «Энергетик»

составила 5 руб. за акцию.

Справедливая стоимость всех трех пакетов на конец 2016 г. одинакова –

5 000 руб.

При отражении стоимости акций в отчетности по фактическим затратам у

предприятия «Запад» будут отражены вложения в акции в сумме 770 руб.,

у предприятия «Север» – 4500 руб., у предприятия «Восток» – 4610 руб.

В этом случае сделать сравнительный анализ финансового положения и

результатов инвестиционной активности предприятий «Запад», «Север»

и «Восток» невозможно без дополнительного раскрытия информации о

справедливой стоимости вложений и возможном влиянии ее изменений

на потоки денежных средств.

41

42.

Пример показывает, что при учете по фактическим затратамневозможно оценить реальное изменение стоимости акций и,

следовательно, результаты инвестиционной политики менеджмента

до момента продажи акций, в то время как при учете по

справедливой стоимости показываются эти результаты на конец

каждого отчетного периода.

Справедливая стоимость – это магистральное направление МСФО.

Например, учет финансовых инструментов (ценных бумаг, кредитов и

др.) в МСФО изначально ведется по справедливой стоимости (или

амортизируемой стоимости, расчет которой производится исходя из

справедливой стоимости).

В российской отчетности учет ценных бумаг ведется по фактической

стоимости приобретения (или исторической стоимости).

42

43. Тема 2. Состав и порядок представления отчетности, формируемой в формате МСФО (МСФО 1, 7)

ПЛАН1.

Финансовая отчетность общего назначения.

представлению финансовой отчетности

Требования

к

2.

Структура и содержание финансовой отчетности (Отчет о

финансовом положении, Отчет о совокупной прибыли, Отчет об

изменениях капитала)

3.

Отчет о движении денежных средств (МСФО (IAS) 7)

4.

Примечания к финансовой отчетности

43

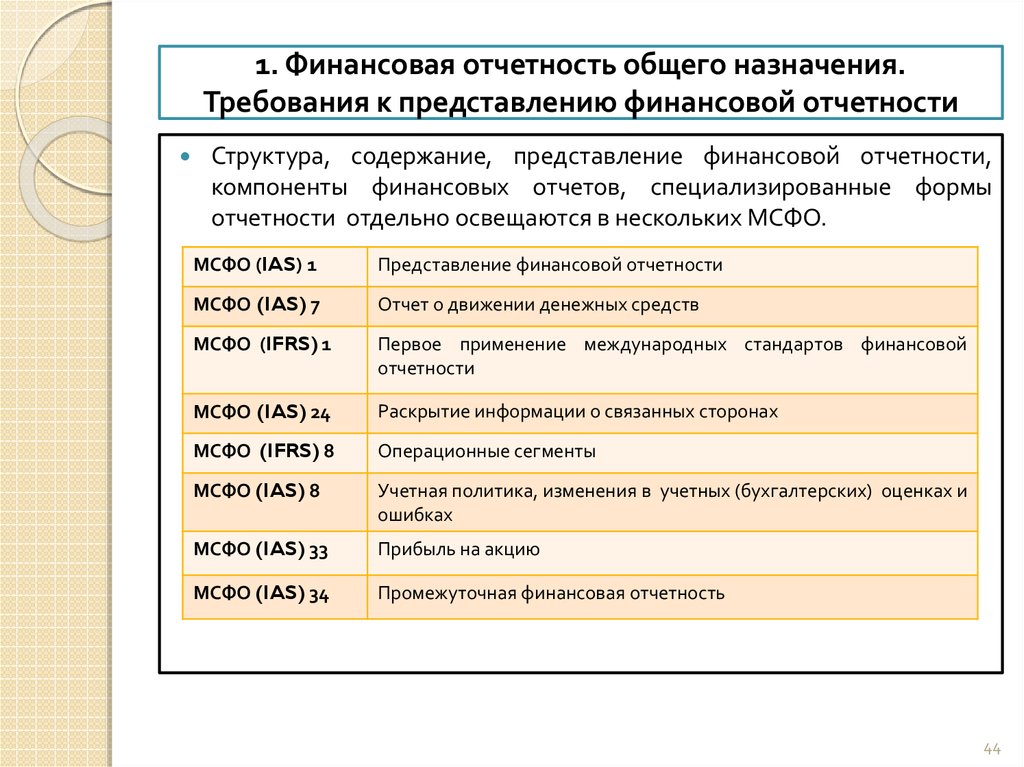

44. 1. Финансовая отчетность общего назначения. Требования к представлению финансовой отчетности

Структура, содержание, представление финансовой отчетности,компоненты финансовых отчетов, специализированные формы

отчетности отдельно освещаются в нескольких МСФО.

МСФО (IAS) 1

Представление финансовой отчетности

МСФО (IAS) 7

Отчет о движении денежных средств

МСФО (IFRS) 1

Первое применение международных стандартов финансовой

отчетности

МСФО (IAS) 24

Раскрытие информации о связанных сторонах

МСФО (IFRS) 8

Операционные сегменты

МСФО (IAS) 8

Учетная политика, изменения в учетных (бухгалтерских) оценках и

ошибках

МСФО (IAS) 33

Прибыль на акцию

МСФО (IAS) 34

Промежуточная финансовая отчетность

44

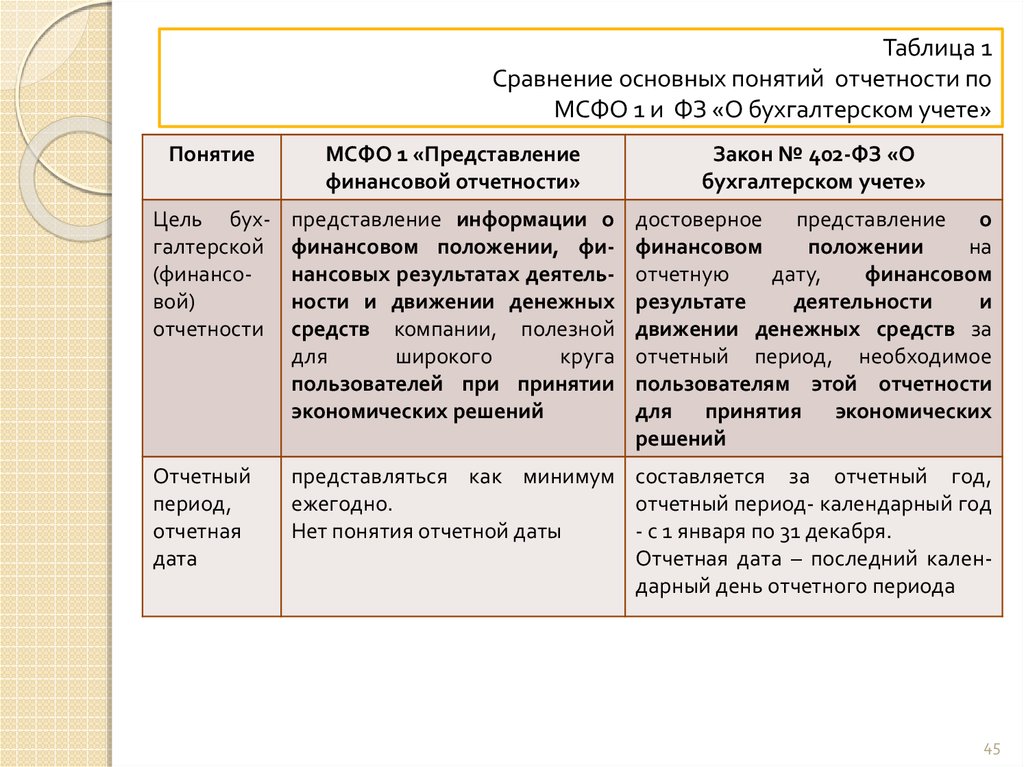

45. Таблица 1 Сравнение основных понятий отчетности по МСФО 1 и ФЗ «О бухгалтерском учете»

ПонятиеМСФО 1 «Представление

финансовой отчетности»

Закон № 402-ФЗ «О

бухгалтерском учете»

Цель бухгалтерской

(финансовой)

отчетности

представление информации о

финансовом положении, финансовых результатах деятельности и движении денежных

средств компании, полезной

для

широкого

круга

пользователей при принятии

экономических решений

достоверное представление о

финансовом

положении

на

отчетную

дату,

финансовом

результате

деятельности

и

движении денежных средств за

отчетный период, необходимое

пользователям этой отчетности

для принятия экономических

решений

Отчетный

период,

отчетная

дата

представляться как минимум составляется за отчетный год,

ежегодно.

отчетный период- календарный год

Нет понятия отчетной даты

- с 1 января по 31 декабря.

Отчетная дата – последний календарный день отчетного периода

45

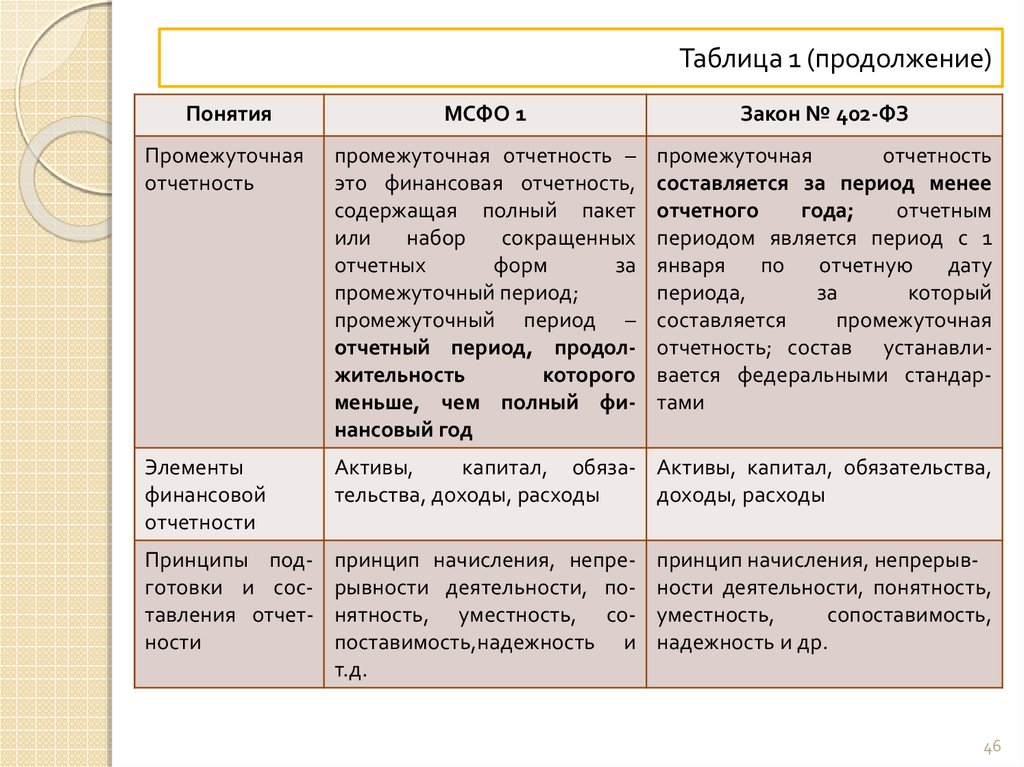

46. Таблица 1 (продолжение)

ПонятияМСФО 1

Закон № 402-ФЗ

Промежуточная

отчетность

промежуточная отчетность –

это финансовая отчетность,

содержащая полный пакет

или

набор

сокращенных

отчетных

форм

за

промежуточный период;

промежуточный период –

отчетный период, продолжительность

которого

меньше, чем полный финансовый год

промежуточная

отчетность

составляется за период менее

отчетного

года;

отчетным

периодом является период с 1

января

по

отчетную

дату

периода,

за

который

составляется

промежуточная

отчетность; состав устанавливается федеральными стандартами

Элементы

финансовой

отчетности

Активы,

капитал, обяза- Активы, капитал, обязательства,

тельства, доходы, расходы

доходы, расходы

Принципы подготовки и составления отчетности

принцип начисления, непрерывности деятельности, понятность, уместность, сопоставимость,надежность и

т.д.

принцип начисления, непрерывности деятельности, понятность,

уместность,

сопоставимость,

надежность и др.

46

47. МСФО 1 «Представление финансовой отчетности» применяют компании, которые формируют финансовую отчетность по МСФО. Полный

комплект отчетности представлен на рис. 1:Отчет о

финансовом

положении

Отчет о

совокупной

прибыли

Отчет об

изменениях в

собственном

капитале

Финансовая отчетность компании за 20ххг.

Отчет о

движении

денежных

средств

Примечания к

финансовой

отчетности

Представление

учетной

политики

Рис. 1. Комплект финансовой отчетности компании

47

48. Таблица 3 Сравнение отчетов, построенных согласно требованиям МСФО и US GAAP

US GAAPМСФО

Балансовый отчет о финансовом положении

Активы и обязательства отражаются или Статьи

баланса

должны

быть

по убывающей, или по возрастающей представлены по степени убывания

ликвидности

ликвидности

Отчет о совокупной прибыли

Нет строго определенного формата,

возможны два подхода к классификации

расходов: по их сущности или по

функциям

Представляется

в

одноступенчатом

(разделение на доходы и расходы) или

многоступенчатом

формате

(операционный

и

неоперационный

финансовый результат)

Отчет о движении денежных средств

Составляется прямым или косвенным Составляется прямым или косвенным

методом

методом

Отчет об изменениях капитала

Статьи в отчете представлены детально Такая детализация, как по МСФО, не

по видам собственного капитала

требуется – данные в отчете отражаются

суммарно

48

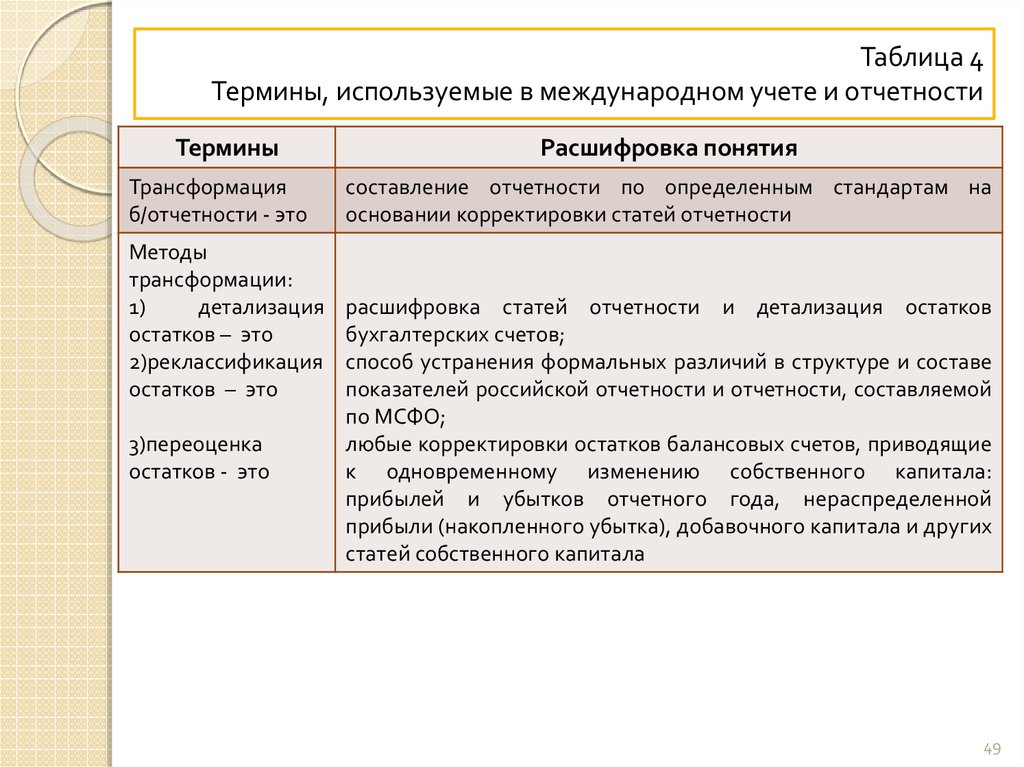

49. Таблица 4 Термины, используемые в международном учете и отчетности

ТерминыТрансформация

б/отчетности - это

Методы

трансформации:

1)

детализация

остатков – это

2)реклассификация

остатков – это

3)переоценка

остатков - это

Расшифровка понятия

составление отчетности по определенным стандартам на

основании корректировки статей отчетности

расшифровка статей отчетности и детализация остатков

бухгалтерских счетов;

способ устранения формальных различий в структуре и составе

показателей российской отчетности и отчетности, составляемой

по МСФО;

любые корректировки остатков балансовых счетов, приводящие

к одновременному изменению собственного капитала:

прибылей и убытков отчетного года, нераспределенной

прибыли (накопленного убытка), добавочного капитала и других

статей собственного капитала

49

50.

МСФО 1 «Представление финансовой отчетности» (IAS)применяется в отношении всех отчитывающихся коммерческих

предприятий, работающих в государственном и частном секторах

(некоммерческие организации могут применять требования

стандарта, руководствуясь принципом аналогии).

Главная цель МСФО 1 заключается в определении основ составления

финансовой отчетности общего назначения для обеспечения

сопоставимости финансовой отчетности одной компании за разные

отчетные периоды, а также с финансовой отчетностью других

компаний.

Для достижения этой цели стандарт определяет общие требования

к представлению финансовой отчетности, структуру и содержание

отчетных форм.

Финансовая отчетность общего назначения (general purpose financial

statements) – финансовая отчетность, предназначенная для

пользователей, которые не имеют возможности требовать

отчетность, отвечающую их конкретным информационным

потребностям.

50

51.

--

Она включает в себя отчетные формы, которые представляются отдельно

или как часть публикуемых годовых отчетов:

Отчет о финансовом положении (в российской отчетности это

бухгалтерский баланс) на конец текущего отчетного периода, а также на

начало самого раннего из сопоставимых периодов (в случае

ретроспективного применения учетной политики, ретроспективного

пересчета показателей отчетности при исправлении ошибок прошлых

периодов или переклассификации статей);

Отчет о совокупной прибыли за отчетный период;

Отчет об изменениях в собственном капитале за отчетный период;

Отчет о движении денежных средств за отчетный период;

Примечания: существенные аспекты учетной политики, а также другая

информация разъясняющего характера.

МСФО не распространяются на дополнительные отчеты: финансовые

обзоры руководства компании (раскрывают основные факторы и

события, влияющие на финансовое положение и результаты

деятельности компании, в том числе изменения внешней среды

деятельности, аспекты инвестиционной и дивидендной политики,

источники финансирования деятельности, соотношение заемного и

собственного капитала), отчеты об охране окружающей среды и отчеты о

добавленной стоимости.

51

52.

Требования к представлению финансовой отчетности, изложенныев МСФО 1, дополняют основополагающие допущения и качественные

характеристики учетной информации.

К ним относятся:

-

достоверное представление и соответствие МСФО;

-

непрерывность деятельности;

-

метод начисления;

-

существенность и агрегирование;

-

взаимозачет;

-

периодичность подготовки финансовой отчетности;

-

сопоставимая информация;

-

последовательность представления.

Достоверное представление и соответствие МСФО: финансовая

отчетность должна достоверно представлять финансовое

положение, результаты деятельности и денежные потоки компании.

52

53.

Достоверное представление предполагает правдивое раскрытиерезультатов хозяйственных операций и событий в соответствии с

определениями, а также критериями признания активов,

обязательств, капитала, доходов и расходов, которые приведены в

«Принципах подготовки и представления финансовой отчетности».

В стандарте отмечается, что соблюдение всех требований МСФО

вместе с раскрытием необходимой дополнительной информации

обеспечивает достоверность финансовой отчетности.

В примечаниях должно быть ясно указано, что финансовая

отчетность соответствует МСФО.

Достоверное представление требует от компании выбора и

применения учетной политики (согласно МСФО 8 «Учетная

политика, изменения в учетных оценках и ошибки»), раскрытия

информации в финансовой отчетности (включая учетную политику)

с соблюдением качественных характеристик (уместности,

надежности, сопоставимости, понятности),

представления

необходимой дополнительной информации.

53

54.

В МСФО 1 подчеркивается, что несоответствие учетной политикикомпании международным стандартам не может быть

компенсировано раскрытием информации о ней в примечаниях.

Отступление от требований МСФО возможно в крайне редких

случаях (если руководство компании считает, что положения

конкретного стандарта вводят в заблуждение и противоречат цели

финансовой отчетности, определенной в «Принципах подготовки и

представления финансовой отчетности»).

В таком случае требуется раскрытие следующей информации:

-

заключение руководства компании о том, что финансовая отчетность

достоверно представляет финансовое положение, результаты

деятельности и денежные потоки компании;

-

указание на то, что финансовая отчетность соответствует всем

остальным требованиям МСФО, за исключением отступления от

конкретного стандарта;

-

характер отступления (трактовка стандарта, причины отступления,

подход, выбранный компанией) и его финансовые последствия.

54

55.

В отношении допущения непрерывности деятельности в МСФО 1уточняется, что при подготовке финансовой отчетности руководство

компании должно оценивать ее способность продолжать свою

деятельность (при этом учитывается вся имеющаяся информация за

период как минимум 12 месяцев с отчетной даты: текущая и

ожидаемая рентабельность, графики погашения задолженности,

потенциальные источники финансирования и др.).

Необходимо

раскрыть

информацию

о

существенной

неопределенности, которая может повлиять на соблюдение

компанией данного допущения.

В стандарте еще раз подчеркивается, что компания должна

составлять свою финансовую отчетность (за исключением отчета о

движении денежных средств) на основе метода начисления.

Существенность и агрегирование: каждая существенная группа

аналогичных статей должна быть представлена в отчетности,

несущественные статьи могут быть объединены и раскрыты или в

отчетных формах, или в примечаниях.

55

56.

Предполагается, что конкретные положения МСФО могут неприменяться к несущественным статьям.

Информация считается существенной, если ее сокрытие может

повлиять на экономические решения пользователей, сделанные на

базе финансовой отчетности.

Существенность операции зависит от ее размера и сути.

При принятии решения о том, является ли операция или группа

операций существенными, размер и суть операций оцениваются

вместе.

В зависимости от обстоятельств определяющим фактором может

послужить как размер, так и суть операции.

Например, активы предприятия, имеющие одинаковую природу и

функции, объединяются даже в том случае, если их стоимость

велика.

Тем не менее крупные операции, различающиеся по своей сути и

функциям, представляются отдельно.

56

57.

Взаимозачет: согласно требованиям МСФО не должен происходитьвзаимозачет активов и обязательств, доходов и расходов, за

исключением случаев, когда это требует или разрешает

определенный стандарт или разъяснения (интерпретации).

При этом отражение в отчетности активов за вычетом оценочных

резервов (например, резерва по сомнительным долгам) не является

взаимозачетом.

Примеры статей, взаимозачет которых разрешен стандартами, доходы и расходы, связанные с выбытием основных средств,

величина резерва и сумма возмещения затрат третьей стороной.

Периодичность подготовки финансовой отчетности. Компания

должна представлять полный комплект финансовой отчетности

как минимум один раз в год.

57

58.

Если компания изменила отчетную дату и финансовая отчетностьбудет представлена за период больше или меньше одного года,

требуется раскрытие причин использования такого периода и

указание на то, что информация несопоставима с данными за

предыдущий отчетный период (например, причина изменения

общепринятого периода отчетности; сведения о том, что

сравнительные суммы отчетов о прибылях и убытках, об изменениях

в собственном капитале, о движении денежных средств и имеющие к

этому отношение записи не могут быть в полной мере сравнимы).

Сопоставимая информация. Для всех статей, отраженных в

финансовой отчетности компании, необходимо представить

сопоставимую информацию, в том числе описательного характера,

за предшествующий отчетный период.

Описательная информация предшествующего отчетного периода

должна предоставляться, если это требуется для понимания

финансовой отчетности, подготовленной за текущий отчетный

период (например, сведения о продолжающемся судебном

разбирательстве, в которое вовлечена компания).

58

59.

В случае ретроспективного применения учетной политики,ретроспективного пересчета показателей отчетности или

изменения классификации статей необходимо представить как

минимум три отчета о финансовом положении: на конец текущего

отчетного периода, на конец предыдущего отчетного периода и на

начало наиболее раннего отчетного периода, для которого

приводятся сравнительные данные.

Последовательность

представления.

Представление

и

классификация статей финансовой отчетности должны сохраняться

из одного периода в другой.

Исключение составляют случаи, когда существенно меняется

характер хозяйственных операций компании или какой – то

стандарт требует иного представления.

59

60. 2. Структура и содержание финансовой отчетности

МСФО применяются только в отношении финансовой отчетности,которая должна быть четко идентифицирована.

Компании необходимо предоставить следующую информацию:

-

название каждого компонента отчетности (отчет о финансовом

положении, отчет о совокупной прибыли и др.);

-

наименование отчитывающейся компании;

-

индивидуальная или консолидированная отчетность;

-

отчетная дата или отчетный период;

-

валюта отчетности;

-

степень округления показателей.

Отчет о финансовом положении (с сентября 2007 г. Советом МСФО

внесены изменения в МСФО 1, в частности название «Баланс»

изменено на «Отчет о финансовом положении», что более точно

отражает цели подготовки этой формы отчетности).

60

61.

Согласно МСФО 1 активы и обязательства в отчете о финансовомположении должны быть представлены с разделением на

краткосрочные и долгосрочные статьи или по порядку ликвидности;

при этом может использоваться порядок как возрастающей, так и

убывающей ликвидности.

Краткосрочные (текущие) активы – это:

-

активы, предназначенные для реализации или использования в

течение обычного операционного цикла компании;

-

активы, которые держатся преимущественно в торговых целях и

реализация которых ожидается в течение 12 месяцев после отчетной

даты;

-

денежные средства и их эквиваленты, не имеющие ограничений на

использование в течение 12 месяцев после отчетной даты.

Все остальные

долгосрочные.

активы

должны

классифицироваться

как

61

62.

Операционным циклом предприятия называется период временимежду приобретением активов для обработки и их превращением в

денежные средства или эквиваленты денежных средств.

Краткосрочные активы включают товарно – материальные запасы и

дебиторскую задолженность, которые продаются, потребляются или

реализуются в течение операционного цикла, даже в том случае,

если не предполагается их реализация в течение 12 месяцев

отчетного периода.

Рыночные ценные бумаги классифицируются как краткосрочные

активы, если предполагается, что они будут реализованы в течение

12 месяцев отчетного периода.

В противном случае они подпадают под категорию долгосрочных

активов.

Краткосрочные обязательства. Обязательства следует относить к

категории текущей задолженности, если:

-

их погашение ожидается в течение обычного операционного цикла

предприятия;

-

их погашение ожидается в течение 12 месяцев после отчетной даты;

62

63.

-предприятие удерживает обязательство в основном для целей

торговли;

-

у организации нет безусловного права откладывать исполнение

этого обязательства на срок, превышающий 12 месяцев после

отчетной даты.

Все прочие обязательства классифицируются как долгосрочные.

Например, датой составления отчетности является 31 декабря, в

январе следующего года компания подписала соглашение о

рефинансировании долга, но отчетность была утверждена в феврале.

Следовательно, обязательство представлено в отчете

финансовом положении на 31 декабря как краткосрочное.

Если компания по своему усмотрению может рефинансировать

обязательство в течение минимум 12 месяцев после отчетной даты в

рамках действующего соглашения о предоставлении заемных

средств, то обязательство будет классифицироваться в отчете о

финансовом положении как долгосрочное.

о

63

64.

Нарушение условий соглашения о долгосрочном займе ведет к егоклассификации как краткосрочного обязательства.

Если заимодавец предоставил дополнительный период для

исправления нарушений условий договора как минимум 12 месяцев,

то обязательство рассматривается как долгосрочное.

МСФО 1 содержит рекомендации в отношении минимального перечня

статей, которые должны быть представлены в отчете о

финансовом положении: основные средства; инвестиционная

собственность; нематериальные активы; финансовые активы;

инвестиции, учтенные по методу долевого участия; биологические

активы; запасы; торговая и прочая дебиторская задолженность;

денежные средства и их эквиваленты; активы, классифицируемые

как предназначенные для продажи, и реализуемые группы активов;

торговая и прочая кредиторская задолженность; резервы;

финансовые обязательства; обязательства и активы по текущему

налогу (согласно определению в МСФО 12); обязательства и активы

по отложенному налогу (ОНО, ОНА, согласно МСФО 12);

неконтролируемые доли (представленные в составе капитала);

выпущенный капитал и резервы, относимые на собственников

материнского предприятия.

64

65.

Детализация или объединение статей в отчете или примечанияхосуществляется по усмотрению компании в зависимости от

специфики ее деятельности, а также в зависимости от требований

других стандартов и интерпретаций.

Например, информация о группах основных средств, которые

переоцениваются (согласно МСФО 16 «Основные средства»),

раскрывается отдельно.

Дополнительные статьи, заголовки и подзаголовки должны быть

представлены в отчете о финансовом положении только в том

случае, если это соответствует требованиям МСФО 1 или необходимо

для достоверного представления финансового положения

предприятия.

МСФО 1 не предписывает порядок или формат, согласно которому

указанные статьи должны быть перечислены.

В стандарте перечислены только статьи, настолько различные по

своему содержанию и функциям, что они заслуживают отдельного

представления в отчете.

65

66.

Упорядочение предложенных позиций осуществляется такимобразом:

- статьи включаются в отчет, если размер, содержание и функция той

или иной позиции таковы, что отдельное представление статьи будет

способствовать

достоверному

представлению

финансового

положения предприятия;

- используемые описания и порядок статей могут изменяться в

соответствии с типом предприятия, а также характером его сделок с

целью предоставления информации, необходимой для полного

понимания финансового положения предприятия.

Информация, представляемая или непосредственно в отчете, или в

примечаниях.

Предприятию следует раскрывать в отчете или примечаниях

подклассы представленных статей, классифицированных в

соответствии с характером деятельности предприятия.

Каждая статья должна быть классифицирована согласно ее

содержанию, а суммы, выплачиваемые или получаемые от головного

предприятия, дочерних компаний или товарищей, а также других

сторон, должны быть раскрыты отдельно.

66

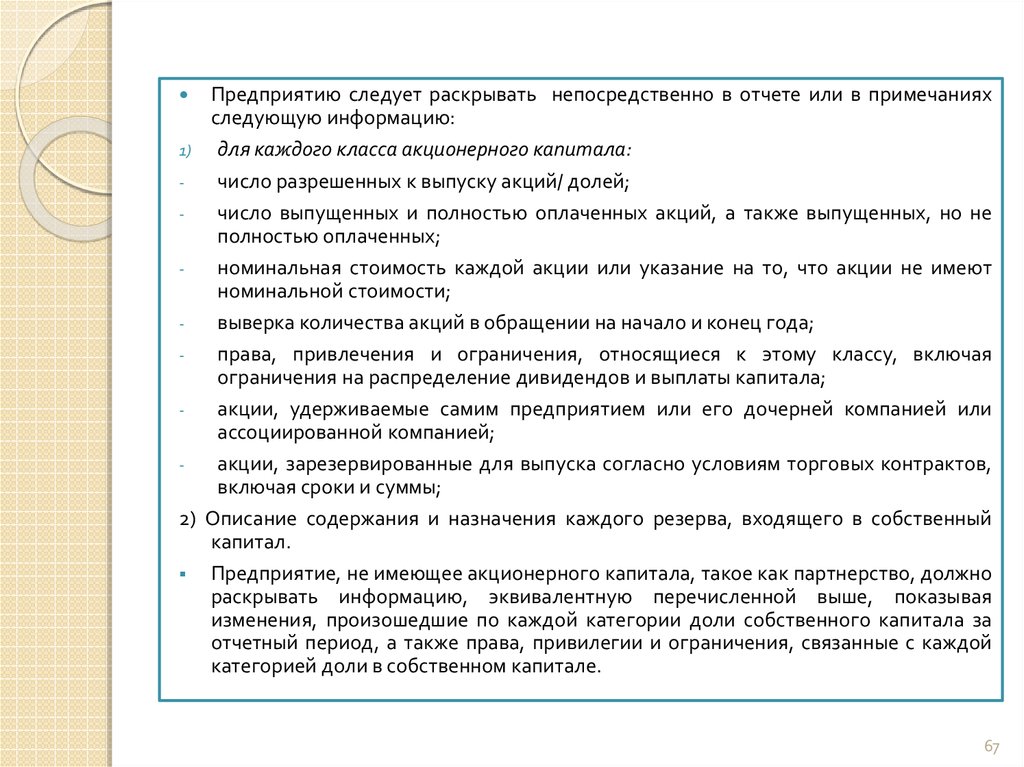

67.

Предприятию следует раскрывать непосредственно в отчете или в примечанияхследующую информацию:

1)

для каждого класса акционерного капитала:

число разрешенных к выпуску акций/ долей;

число выпущенных и полностью оплаченных акций, а также выпущенных, но не

полностью оплаченных;

номинальная стоимость каждой акции или указание на то, что акции не имеют

номинальной стоимости;

выверка количества акций в обращении на начало и конец года;

права, привлечения и ограничения, относящиеся к этому классу, включая

ограничения на распределение дивидендов и выплаты капитала;

акции, удерживаемые самим предприятием или его дочерней компанией или

ассоциированной компанией;

акции, зарезервированные для выпуска согласно условиям торговых контрактов,

включая сроки и суммы;

2) Описание содержания и назначения каждого резерва, входящего в собственный

капитал.

Предприятие, не имеющее акционерного капитала, такое как партнерство, должно

раскрывать информацию, эквивалентную перечисленной выше, показывая

изменения, произошедшие по каждой категории доли собственного капитала за

отчетный период, а также права, привилегии и ограничения, связанные с каждой

категорией доли в собственном капитале.

67

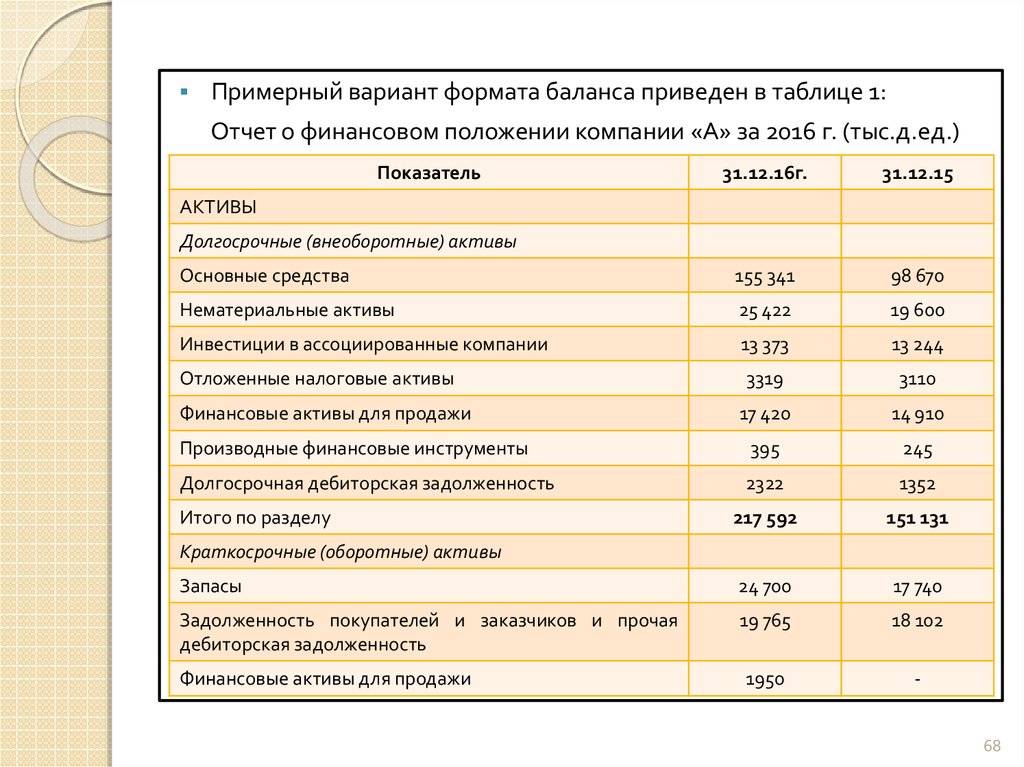

68.

Примерный вариант формата баланса приведен в таблице 1:Отчет о финансовом положении компании «А» за 2016 г. (тыс.д.ед.)

Показатель

31.12.16г.

31.12.15

Основные средства

155 341

98 670

Нематериальные активы

25 422

19 600

Инвестиции в ассоциированные компании

13 373

13 244

Отложенные налоговые активы

3319

3110

17 420

14 910

Производные финансовые инструменты

395

245

Долгосрочная дебиторская задолженность

2322

1352

217 592

151 131

Запасы

24 700

17 740

Задолженность покупателей и заказчиков и прочая

дебиторская задолженность

19 765

18 102

1950

-

АКТИВЫ

Долгосрочные (внеоборотные) активы

Финансовые активы для продажи

Итого по разделу

Краткосрочные (оборотные) активы

Финансовые активы для продажи

68

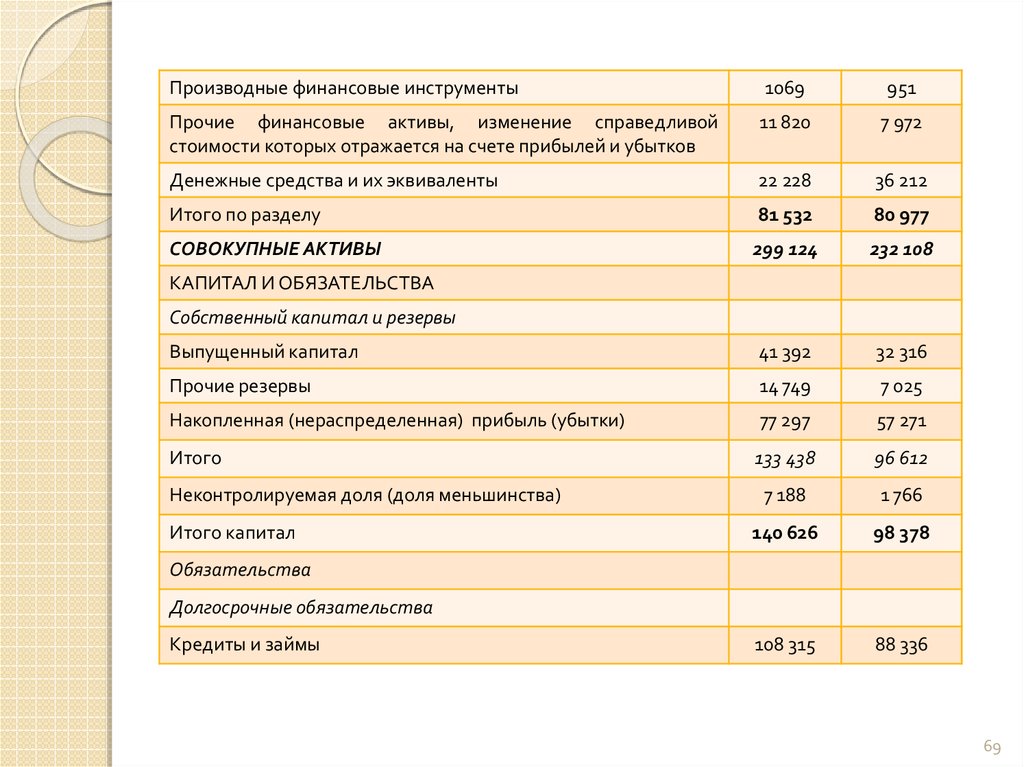

69.

Производные финансовые инструменты1069

951

Прочие финансовые активы, изменение справедливой

стоимости которых отражается на счете прибылей и убытков

11 820

7 972

Денежные средства и их эквиваленты

22 228

36 212

Итого по разделу

81 532

80 977

СОВОКУПНЫЕ АКТИВЫ

299 124

232 108

Выпущенный капитал

41 392

32 316

Прочие резервы

14 749

7 025

Накопленная (нераспределенная) прибыль (убытки)

77 297

57 271

Итого

133 438

96 612

7 188

1 766

140 626

98 378

108 315

88 336

КАПИТАЛ И ОБЯЗАТЕЛЬСТВА

Собственный капитал и резервы

Неконтролируемая доля (доля меньшинства)

Итого капитал

Обязательства

Долгосрочные обязательства

Кредиты и займы

69

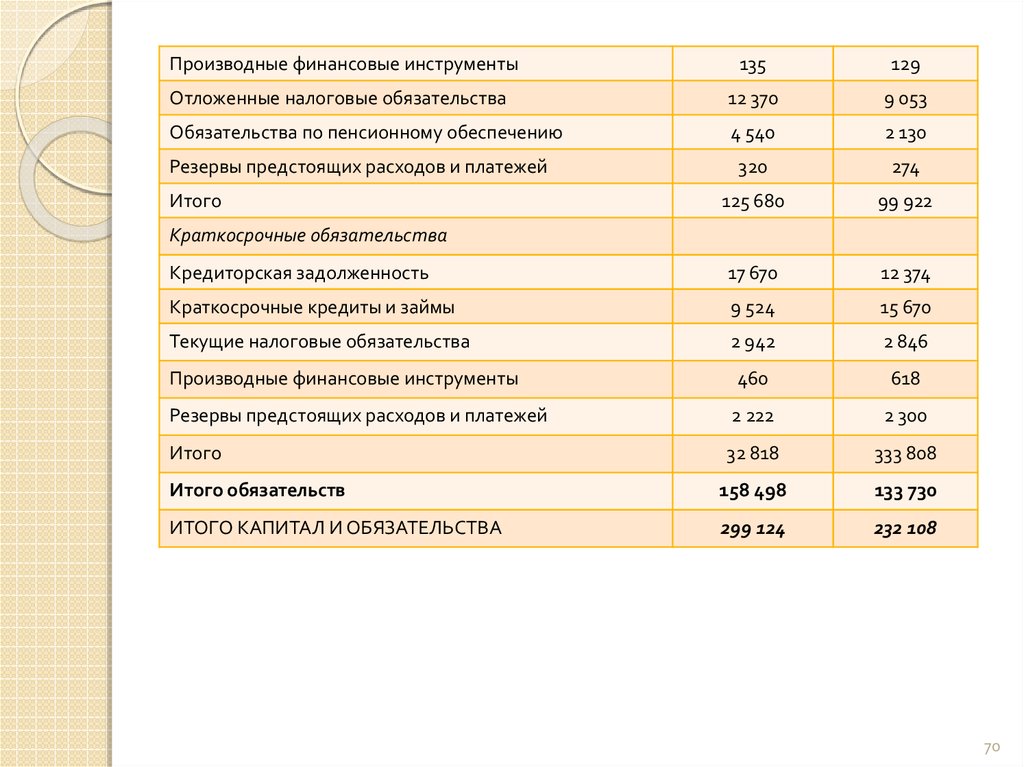

70.

Производные финансовые инструменты135

129

Отложенные налоговые обязательства

12 370

9 053

Обязательства по пенсионному обеспечению

4 540

2 130

320

274

125 680

99 922

Кредиторская задолженность

17 670

12 374

Краткосрочные кредиты и займы

9 524

15 670

Текущие налоговые обязательства

2 942

2 846

460

618

Резервы предстоящих расходов и платежей

2 222

2 300

Итого

32 818

333 808

Итого обязательств

158 498

133 730

ИТОГО КАПИТАЛ И ОБЯЗАТЕЛЬСТВА

299 124

232 108

Резервы предстоящих расходов и платежей

Итого

Краткосрочные обязательства

Производные финансовые инструменты

70

71.

-Отчет о совокупной прибыли.

Компания должна представить информацию о доходах и расходах

отчетного периода в одном из двух вариантов:

только в отчете о совокупной прибыли;

в двух формах отчетности – в отчете о прибылях и убытках и в отчете о

совокупной прибыли, который начинается с прибыли или убытка за

период и включает прочие компоненты совокупной прибыли.

В минимальный перечень статей , которые необходимо представить в

отчете о совокупной прибыли, включаются: выручка; финансовые

расходы; доля прибыли (убытка) ассоциированных компаний и

совместных предприятий, учитываемая по методу долевого участия:

расходы по налогу; суммарная прибыль (убыток) после налога от

прекращенных операций; суммарная прибыль (убыток) после налога от

оценки по справедливой стоимости за вычетом затрат на продажу или от

выбытия активов или реализуемых групп, связанных с прекращенной

деятельностью; прибыль или убыток; каждый компонент прочей

совокупной прибыли, классифицированный по его характеру; доля в

прочей совокупной прибыли ассоциированных компаний и совместных

предприятий, учитываемая по методу долевого участия; итоговая

совокупная прибыль.

71

72.

-Прибыль или убыток периода, а также итоговая совокупная прибыль

должны быть представлены с указанием доли меньшинства и доли

владельцев капитала материнской компании.

Совокупная прибыль показывает изменения в капитале за отчетный

период, вызванные операциями и прочими событиями, отличными от

изменений в результате операций с владельцами капитала.

Совокупная прибыль включает в себя прибыль или убыток отчетного

периода, а также прочую совокупную прибыль, признанную в отчетном

периоде.

В состав прочей совокупной прибыли входят:

изменения величины резерва переоценки (при переоценке основных

средств, нематериальных активов);

актуарные прибыли и убытки по пенсионным планам с установленными

выплатами;

прибыли или убытки от пересчета данных о зарубежной деятельности;

прибыли и убытки от изменения стоимости финансовых активов, которые

имеются в наличии для продажи;

прибыли или убытки от изменения стоимости инструментов

хеджирования (при хеджировании денежных потоков).

72

73.

Каждый компонент прочей совокупной прибыли может быть представленза вычетом налогов, либо до вычета налогов, с указанием общей суммы

расходов по налогам в целом для всей совокупной прибыли (в таком

случае

информация о суммах налогов в отношении отдельных

компонентов совокупной прибыли раскрывается в примечаниях к

отчетности).

Стандарт содержит указание на существенные события и статьи,

информацию о которых следует раскрывать отдельно:

- убыток от снижения стоимости запасов до чистой стоимости реализации,

убыток от обесценения основных средств, а также восстановление

списанных сумм;

- реструктуризация деятельности, восстановление сумм резервов,

созданных в отношении обязательств по реструктуризации;

- выбытие основных средств, инвестиций;

- прекращенные операции;

- результаты судебных процессов;

- восстановление прочих резервов.

В случае составления отчета о прибылях и убытках в нем приводятся

ранее указанные статьи, за исключением тех, которые связаны с

совокупным доходом.

73

74.

С точки зрения распределения прибыли (убытка) за период фирмадолжна в обязательном порядке в отчете о совокупном доходе

раскрывать:

-

прибыль (убыток) за период, относящийся к неконтролируемой доле

(доле меньшинства) участия и к владельцам материнской компании;

-

суммарный совокупный доход за период, относящийся к

неконтролируемой доле участия и к владельцам материнской

компании.

Отчет о прибылях и убытках может быть построен:

-

параллельно, т.е. справа доходы, слева расходы;

-

последовательно, т.е. сверху доходы, снизу расходы;

-

в шахматной форме, т.е. по строкам отражаются расходы, по

столбцам – доходы (или наоборот).

Компаниям дается право выбора варианта классификации расходов

по функциональной роли или по элементам.

74

75.

МСФО рекомендует 2 формата (формы) отчета:1)

формат называется методом (или форматом) характера затрат или

расходов

(или

операционный).

Форма

предполагает

классификацию по элементам затрат, например: амортизация,

закупка материалов, транспортно – заготовительные расходы,

заработная плата, затраты на рекламу (для небольших компаний).

Преимущества метода: легкость составления, прост для

применения, а также более объективен, потому что исключает

произвольное распределение расходов.;

2)

метод (формат) функции затрат (расходов). Формат предполагает

классификацию расходов в зависимости от их целевой

направленности, например: себестоимость продаж, расходы на

продажу и административную деятельность и др. При этом

отмечается, что в пояснениях к отчету рекомендуется раскрывать

информацию о характере расходов по элементам затрат.

Недостатком метода является произвольное распределение затрат

по статьям, метод основан на субъективных суждениях.

75

76.

МСФО 1определяет перечень линейных статей, которые

включаются в отчет о прибылях и убытках: прибыль (убыток) от

операционной

(основной)

деятельности;

затраты

по

финансированию; выручка; результаты операционной деятельности;

доля прибылей (убытков) ассоциированных компаний и совместной

деятельности, учитываемых по методу долевого участия; прибыль

(убыток) от обычной деятельности до вычета налогов; расходы по

налогам; доля меньшинства (неконтролируемая доля); доходы и

расходы от обычной деятельности; чистая прибыли или убыток за

период.

Стандарт также рекомендует в отчете или в примечаниях раскрывать

суммы дивидендов на акцию, объявленных или предложенных за

период.

Предприятия, классифицирующие расходы по функциям, должны

раскрывать дополнительную информацию о характере расходов, а

именно: расходы на амортизацию; затраты на оплату труда.

Раскрываются также характер и сумма прочих доходов и расходов,

возникших в результате обычной деятельности, если сумма, характер

или частота их возникновения таковы, что их раскрытие уместно для

понимания финансовых результатов работы компании (например,

затраты на реконструкцию, выбытие основных средств и др.).

76

77.

В отчетео прибылях и убытках раскрываются основные

компоненты расходов (возмещения) по налогам (МСФО 12 «Налог на

прибыль»).

В отчете раскрываются и результаты чрезвычайных обстоятельств

(например, убытки от стихийных бедствий).

Основной смысл отчета о прибылях и убытках состоит в

корректировке полученной в отчетном периоде выручки путем

прибавления суммы полученных доходов и вычитания суммы

произведенных расходов, что в конечном итоге дает величину

чистой прибыли за отчетный период.

Отчет о прибылях и убытках включает также большое количество

бухгалтерских операций и остатков по счетам, не связанных с

реальным движением денежных средств.

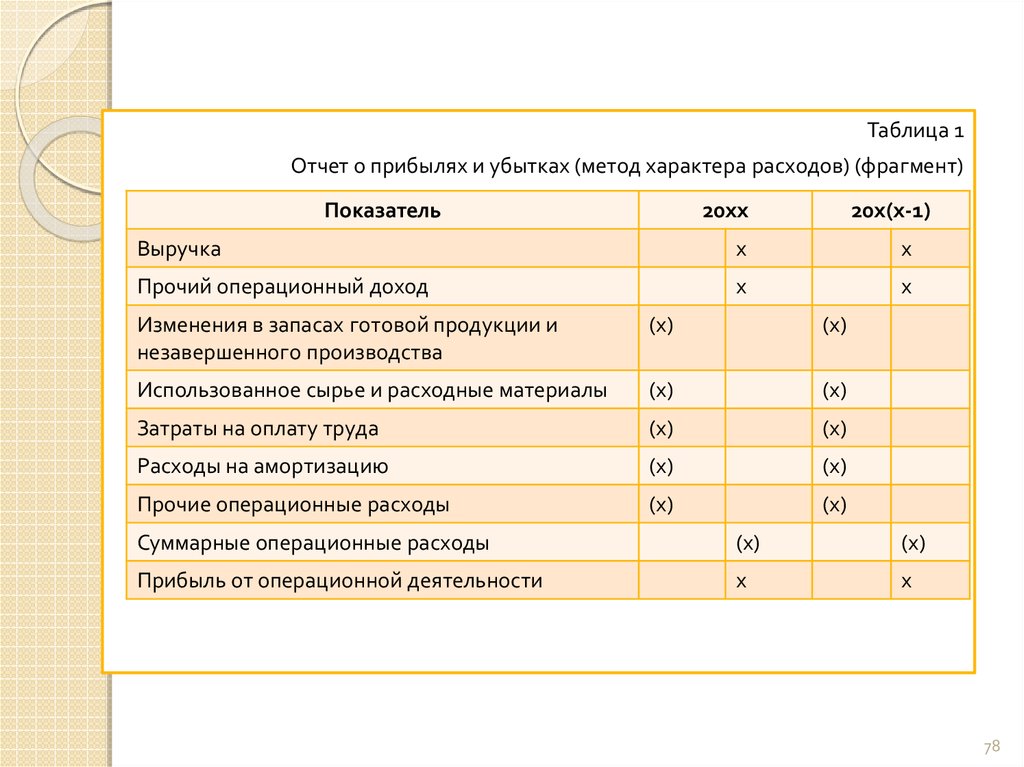

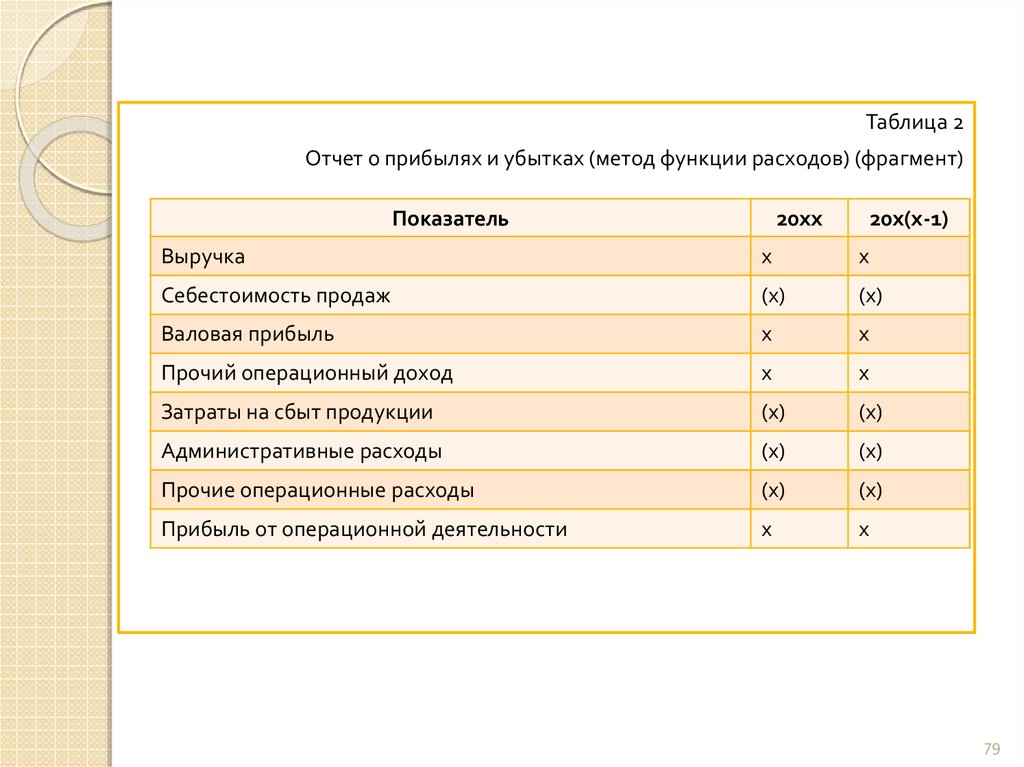

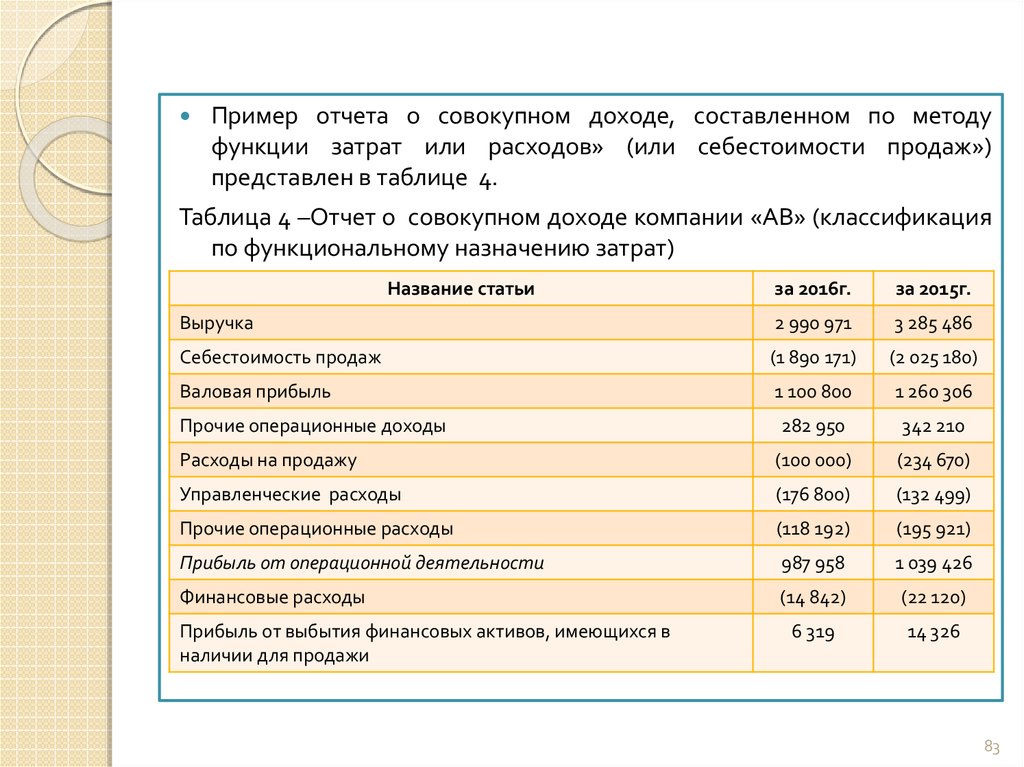

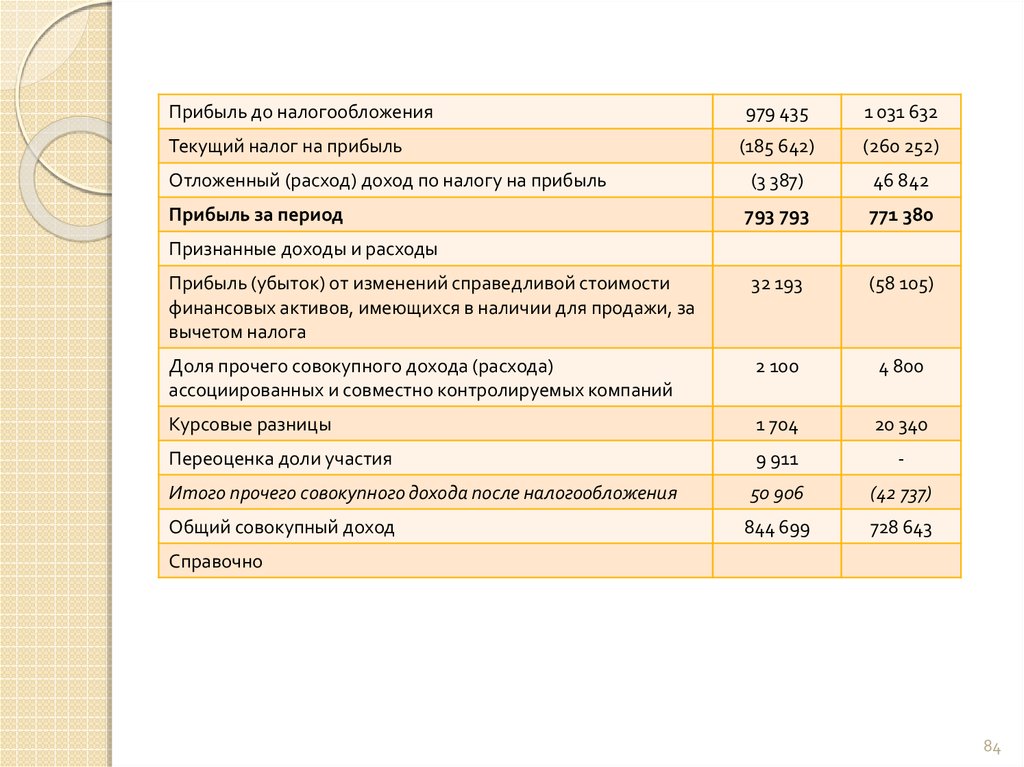

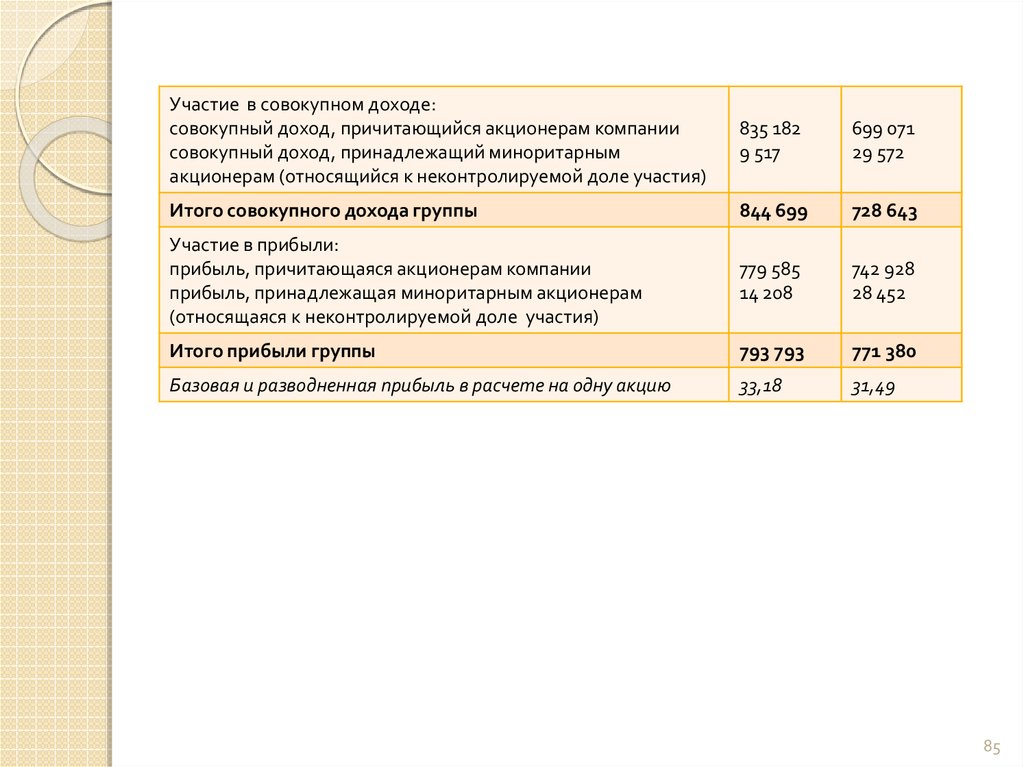

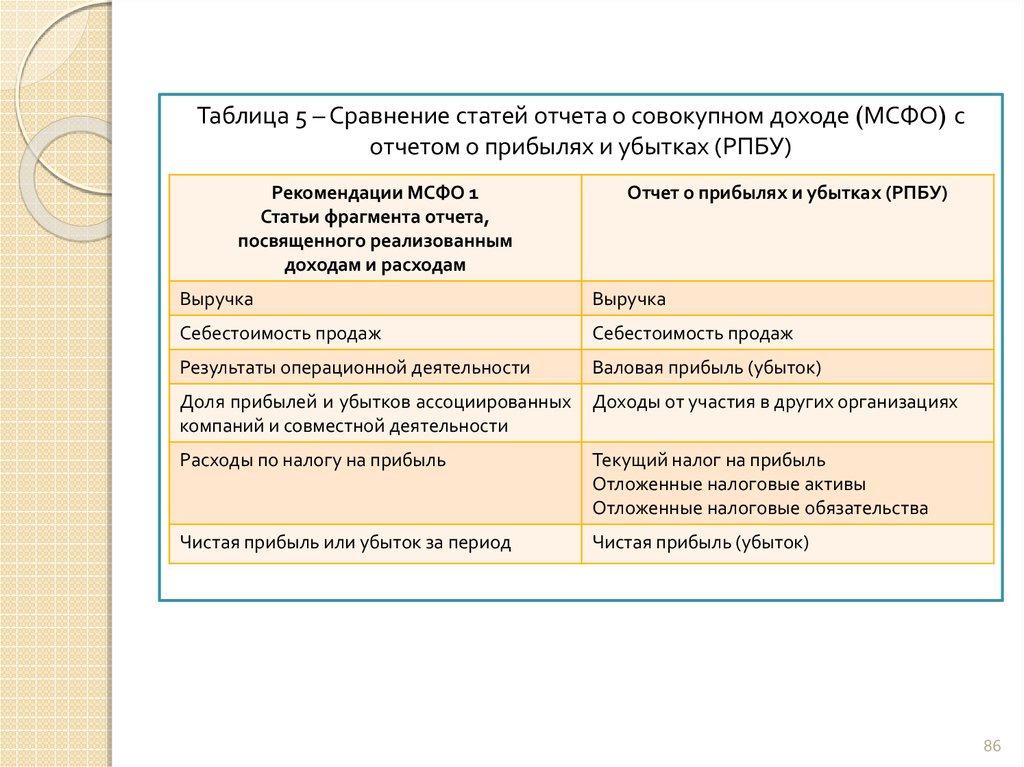

Примеры форматов по методу характера расходов и функции

расходов, представлены в таблице 1 и 2.

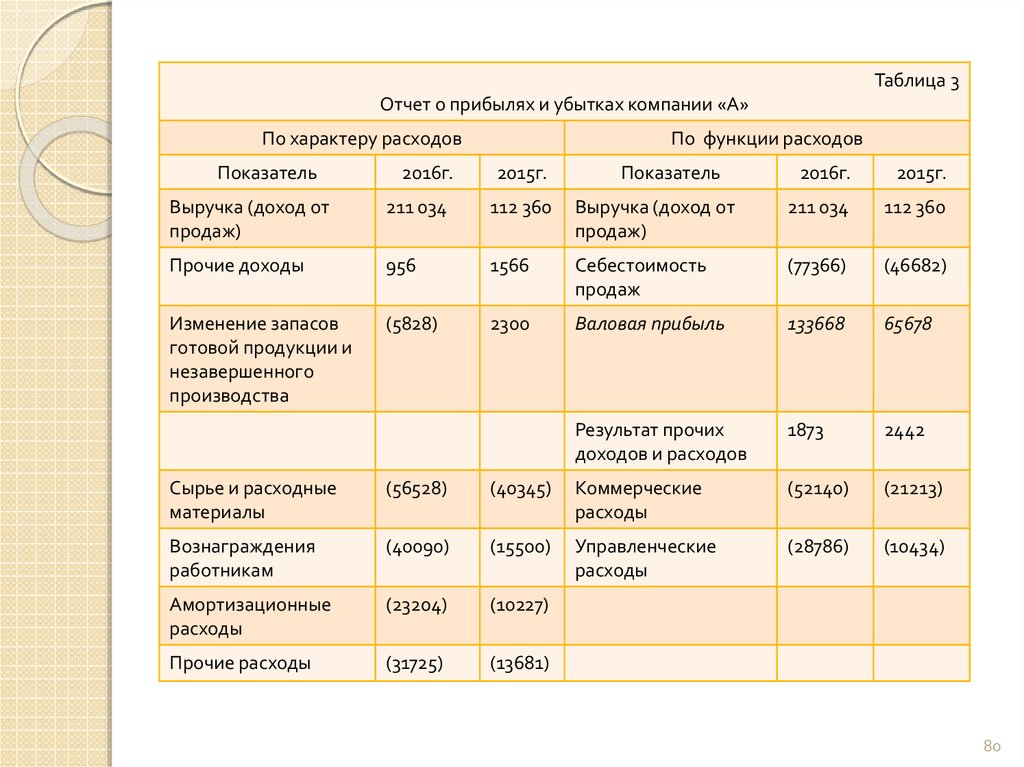

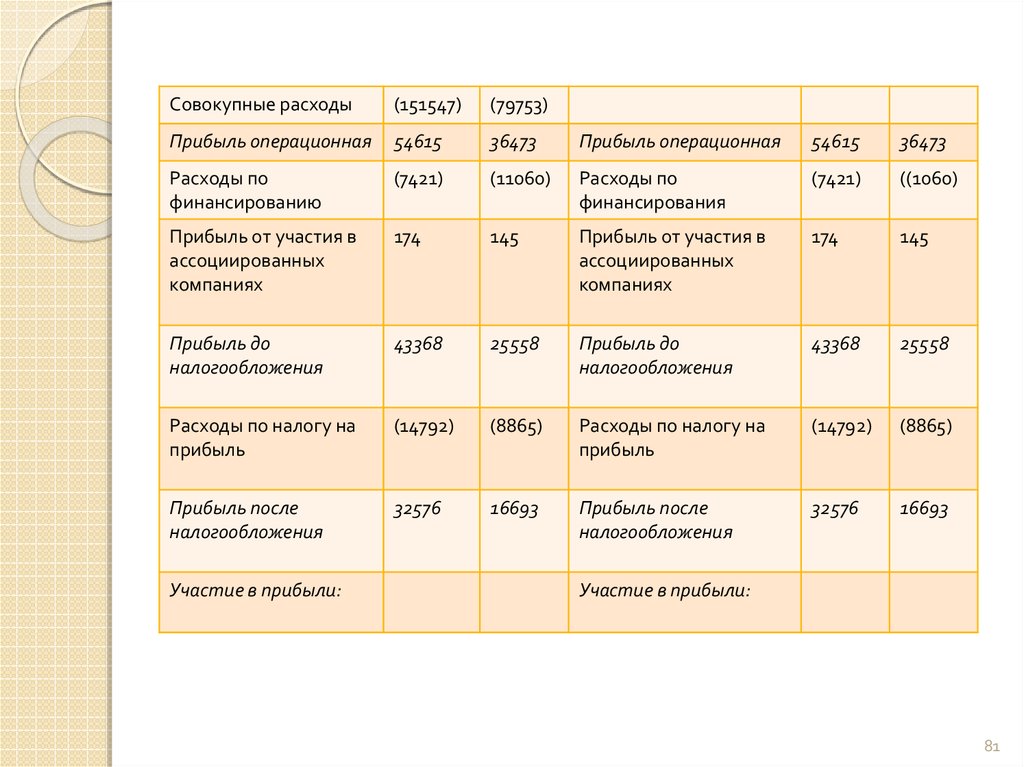

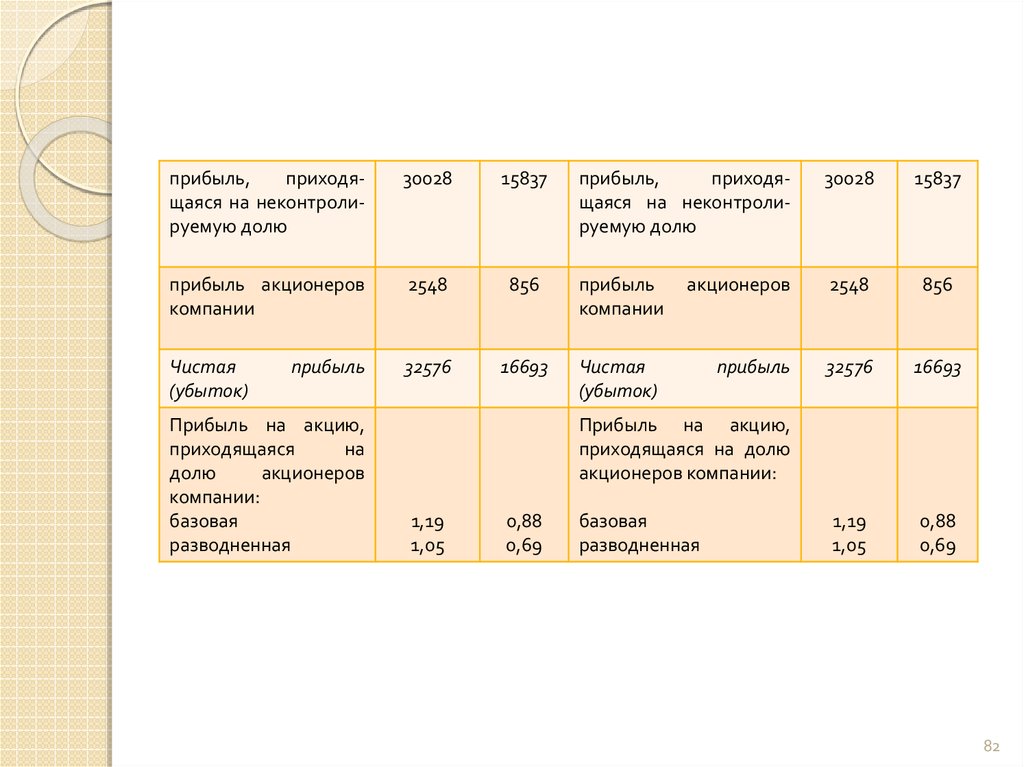

В таблице 3 приведены два формата отчета о прибылях и убытках,

один из которых составлен по методу «характера расходов», другой –

по методу «функции расходов».

77

78.

Таблица 1Отчет о прибылях и убытках (метод характера расходов) (фрагмент)

Показатель

20хх

20х(х-1)

Выручка

х

х

Прочий операционный доход

х

х

Изменения в запасах готовой продукции и

незавершенного производства

(х)

(х)

Использованное сырье и расходные материалы

(х)

(х)

Затраты на оплату труда

(х)

(х)

Расходы на амортизацию

(х)

(х)

Прочие операционные расходы

(х)

(х)