Похожие презентации:

Шет мемлекеттердің заңды және жеке тұлғалардың табысына салық салу негіздері

1. Шет мемлекеттердің заңды және жеке тұлғалардың табысына салық салу негіздері

ОРЫНДАҒАН: ТУРГАНБАЕВА ПЕРИЗАТ, Э-312. Жоспар

1. Жеке табыс салығы2. Корпоративті табыс салығы

3. Шет мемлекеттердің табысына салынатын

салықтар

3. Табыс салығы бұл –

мемлекеттік, кооператитік, қоғамдық және басқаұйымдардан алынған жалақы мен басқа да

табыстардан ұсталатын салық.

4. 1. Жеке табыс салығы

Салық салу объектілері бар жекетұлғалар жеке табыс салығын

төлеушілер болып табылады.

Жеке табыс салығы бойынша

қаражаттардың түсімі

мемлекеттік бюджеттің барлық

кірістерінің 6,6%–на жуығын

құрайды.

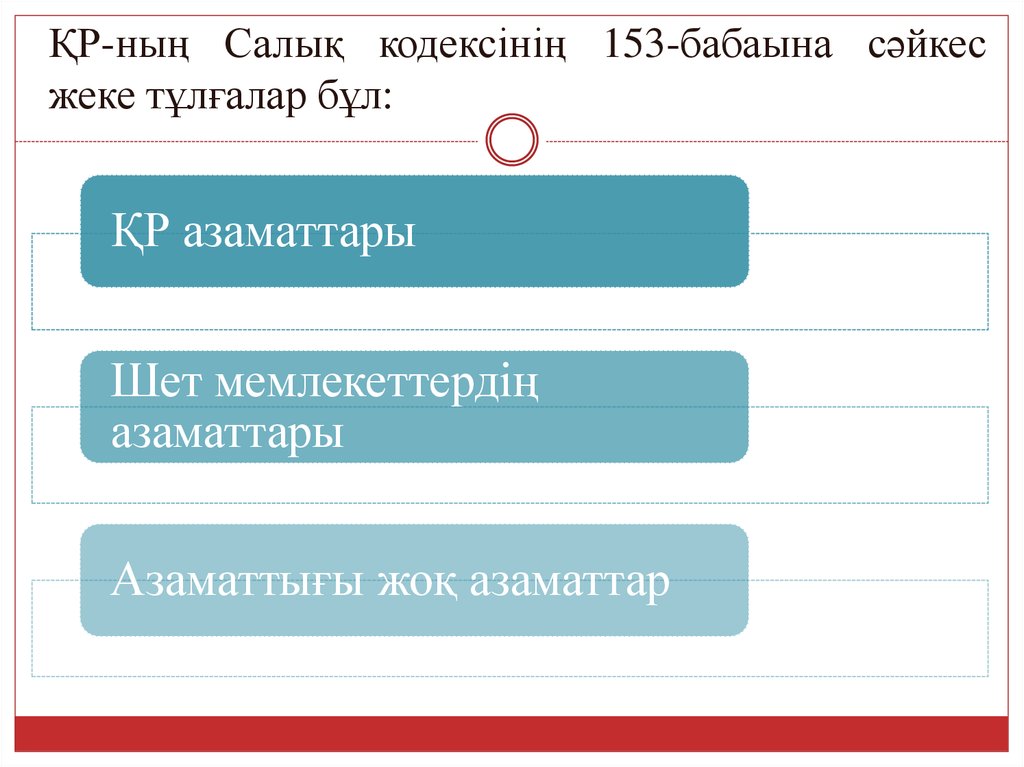

5. ҚР-ның Салық кодексінің 153-бабаына сәйкес жеке тұлғалар бұл:

ҚР азаматтарыШет мемлекеттердің

азаматтары

Азаматтығы жоқ азаматтар

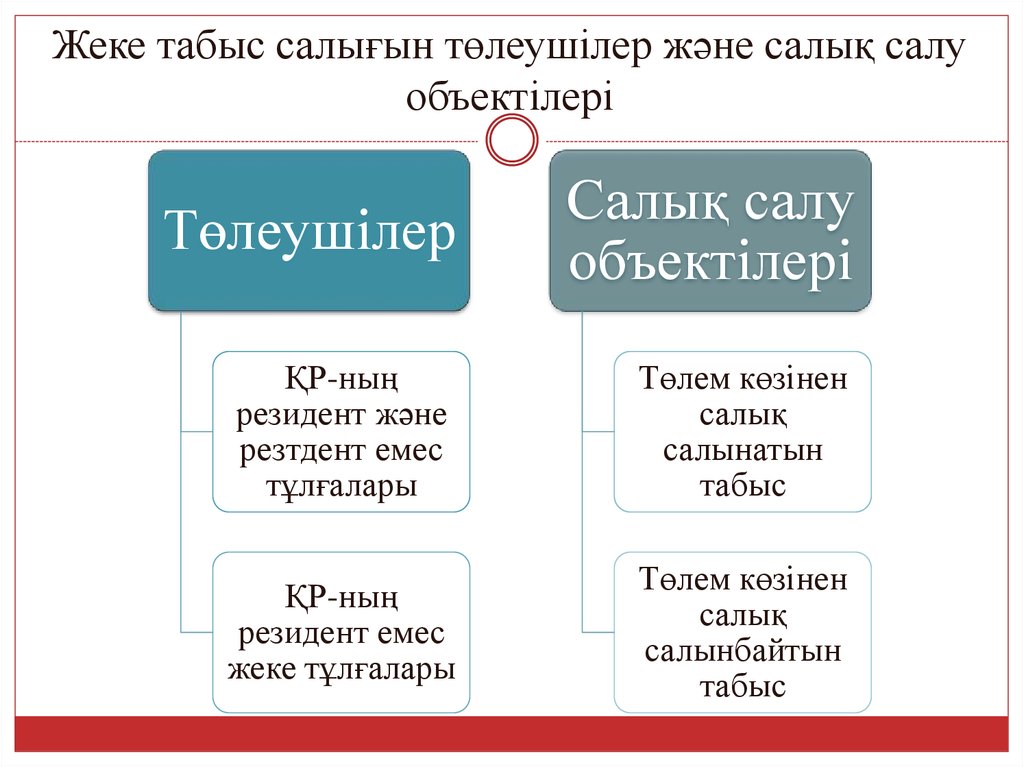

6. Жеке табыс салығын төлеушілер және салық салу объектілері

ТөлеушілерСалық салу

объектілері

ҚР-ның

резидент және

резтдент емес

тұлғалары

Төлем көзінен

салық

салынатын

табыс

ҚР-ның

резидент емес

жеке тұлғалары

Төлем көзінен

салық

салынбайтын

табыс

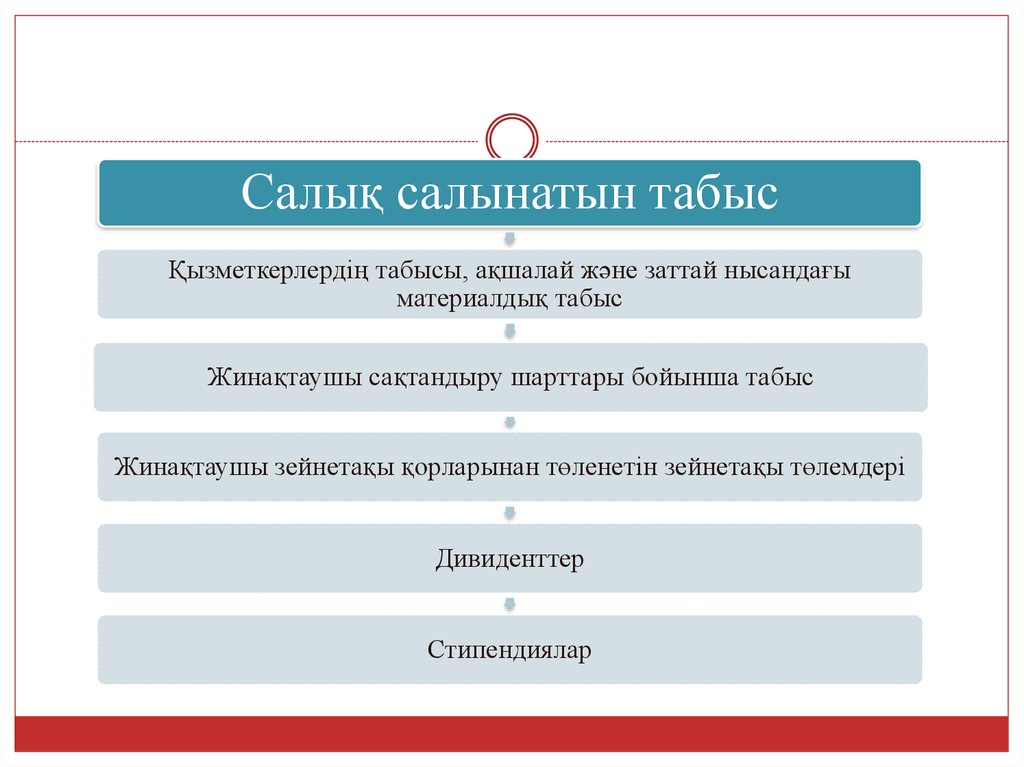

7.

Салық салынатын табысҚызметкерлердің табысы, ақшалай және заттай нысандағы

материалдық табыс

Жинақтаушы сақтандыру шарттары бойынша табыс

Жинақтаушы зейнетақы қорларынан төленетін зейнетақы төлемдері

Дивиденттер

Стипендиялар

8.

Шегерімдер1 МЖМ (тек негізгі жұмыс орны бойынша)

10% ЖЗҚ-ға (барлық табыс көздері бойынша) 75 АЕК-тен аспайтын

мөлшерде

Өз пайдасына енгізілетін ерікті зейнетақы жарнасының сомасы, бір

айда 10 АЕК-тен аспауы тиіс

Жеке тұлғаның жинақтаушы сақтандыру шарттары бойынша өз

пайдасына енгізетін сақтандыру сыйлық ақыларының сомасы

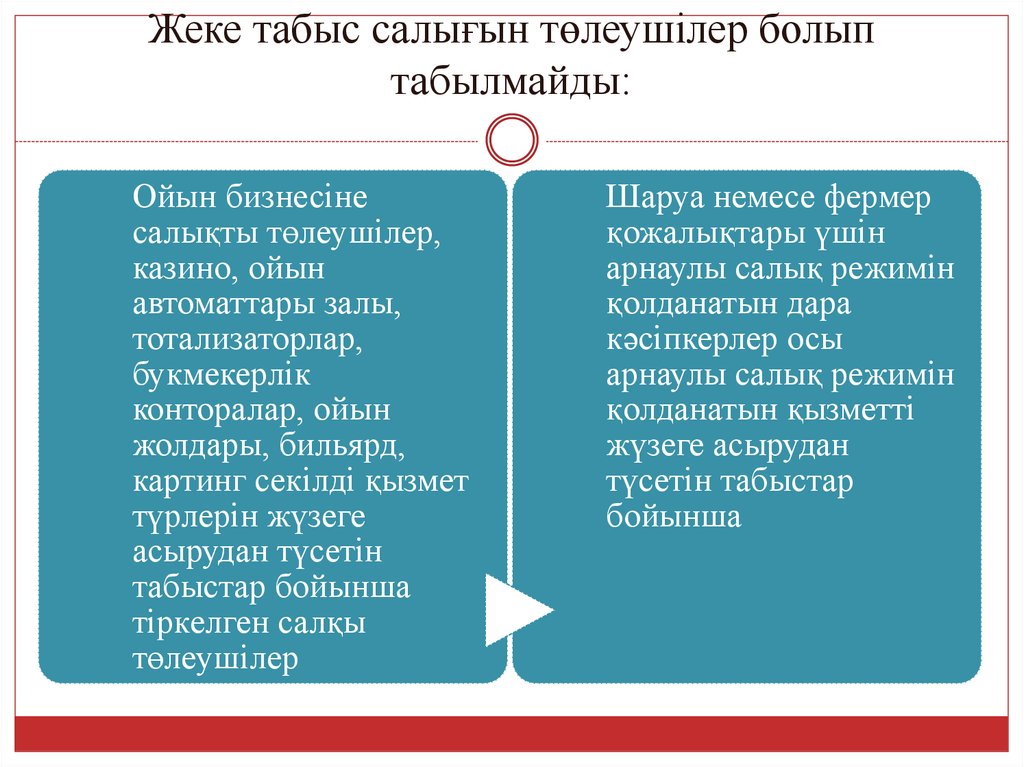

9. Жеке табыс салығын төлеушілер болып табылмайды:

Ойын бизнесінесалықты төлеушілер,

казино, ойын

автоматтары залы,

тотализаторлар,

букмекерлік

конторалар, ойын

жолдары, бильярд,

картинг секілді қызмет

түрлерін жүзеге

асырудан түсетін

табыстар бойынша

тіркелген салқы

төлеушілер

Шаруа немесе фермер

қожалықтары үшін

арнаулы салық режимін

қолданатын дара

кәсіпкерлер осы

арнаулы салық режимін

қолданатын қызметті

жүзеге асырудан

түсетін табыстар

бойынша

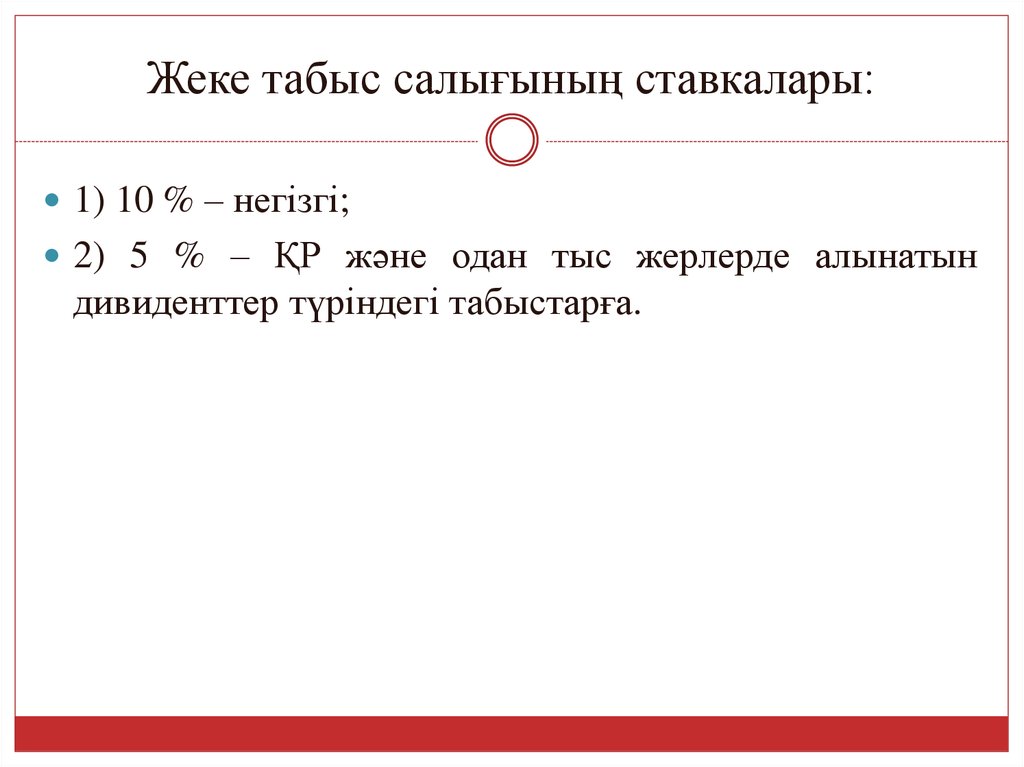

10. Жеке табыс салығының ставкалары:

1) 10 % – негізгі;2) 5 % – ҚР және одан тыс жерлерде алынатын

дивиденттер түріндегі табыстарға.

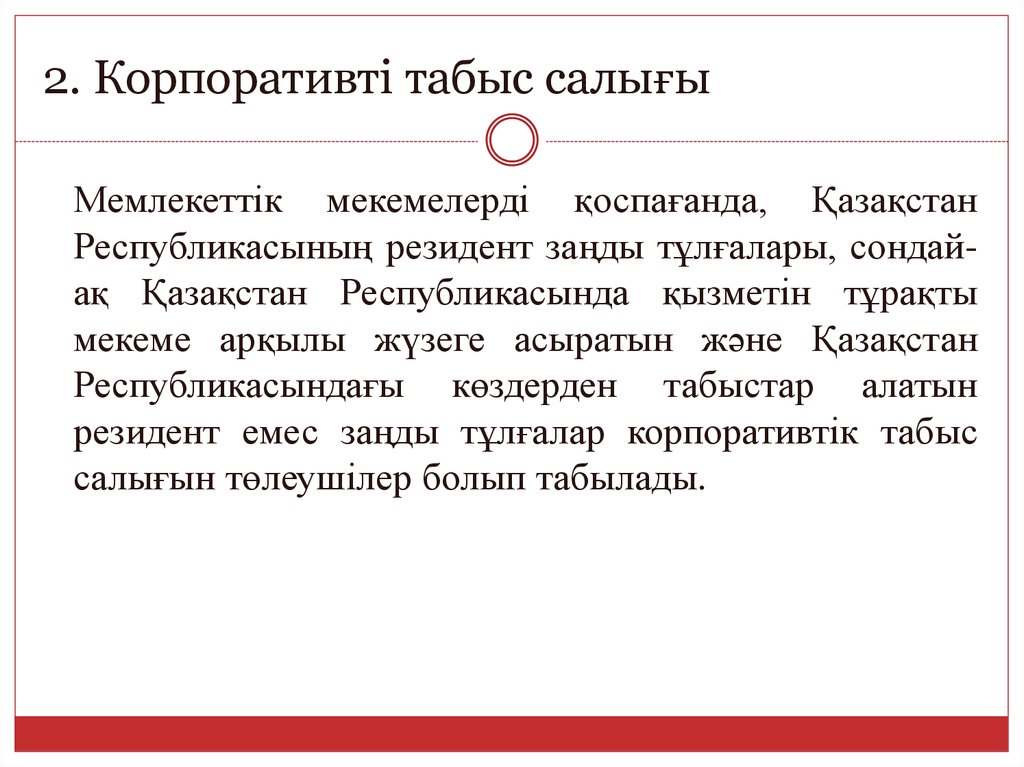

11. 2. Корпоративті табыс салығы

Мемлекеттік мекемелерді қоспағанда, ҚазақстанРеспубликасының резидент заңды тұлғалары, сондайақ Қазақстан Республикасында қызметін тұрақты

мекеме арқылы жүзеге асыратын және Қазақстан

Республикасындағы көздерден табыстар алатын

резидент емес заңды тұлғалар корпоративтік табыс

салығын төлеушілер болып табылады.

12. Корпоративтік табыс салығын салу объектілеріне мыналар жатады:

Салық салынатын табысТөлем көзінен салық салынатын табыс

ҚР-сында қызметін тұрақты мекеме арқылы жүзеге асыратын резидент емес заңды тұлағның

таза табысы

13. Корпоративтік табыс салығын есептеу алгоритмі:

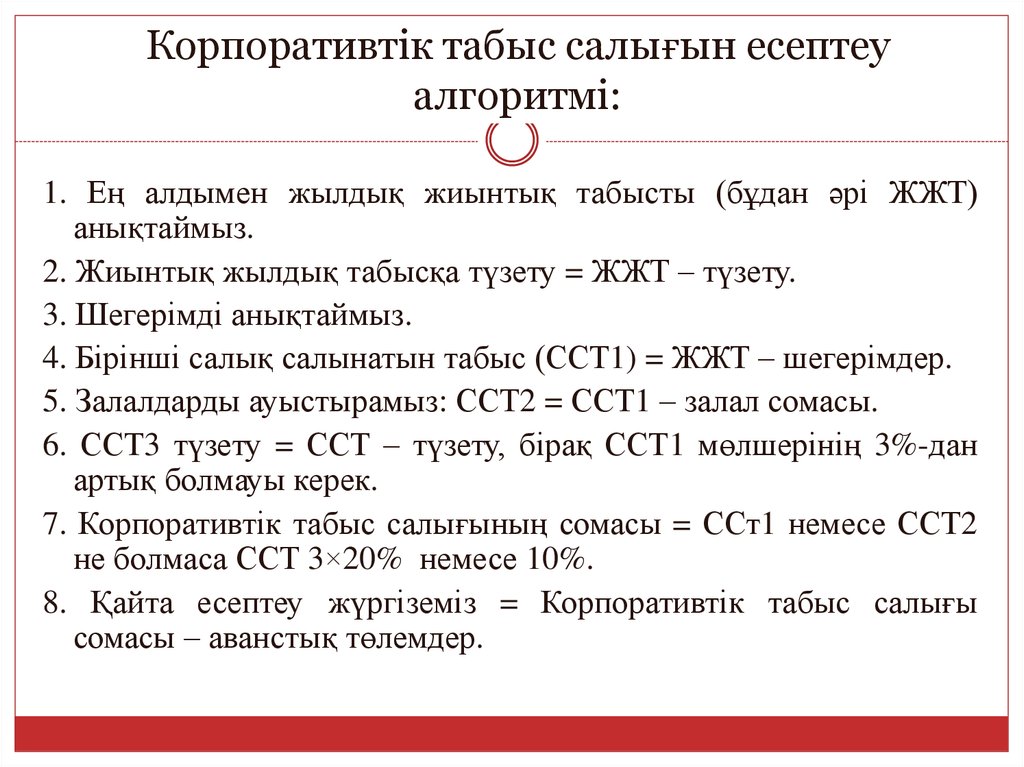

1. Ең алдымен жылдық жиынтық табысты (бұдан әрі ЖЖТ)анықтаймыз.

2. Жиынтық жылдық табысқа түзету = ЖЖТ – түзету.

3. Шегерімді анықтаймыз.

4. Бірінші салық салынатын табыс (ССТ1) = ЖЖТ – шегерімдер.

5. Залалдарды ауыстырамыз: ССТ2 = ССТ1 – залал сомасы.

6. ССТ3 түзету = ССТ – түзету, бірақ ССТ1 мөлшерінің 3%-дан

артық болмауы керек.

7. Корпоративтік табыс салығының сомасы = ССт1 немесе ССТ2

не болмаса ССТ 3×20% немесе 10%.

8. Қайта есептеу жүргіземіз = Корпоративтік табыс салығы

сомасы – аванстық төлемдер.

14. Корпоративтік табыс салығының ставкалары

1) 20% - негізгі (1.01.2010 жылдан бастап 17,5%, 1.01.2011 жылданбастап 15%).

ҚР 《Салық салу мәселелеріне қатысты толықтырулар мен өзгерістер

енгізу туралы》 Заңы бойынша 2009 жылы белгіленген ставка, яғни

20% ставканы 2010-2012 жылдары өзгерту қарастырылған. Бұл уақыт

әлеуметтік бағдарламаларды жүзеге асыру үшін қажет. Осы

белгіленген шарттар мемлекет қазынасына қосымша табыс түсуіне

септігін тигізеді: 2010 жылы 83,7 млрд. теңге көлемінде, 2011 жылы –

200,6 млрд. теңге, 2012 жылы – 219,7 млдр. теңге. Бұл түсімдер 《

2010-2012 жылдарға арналған республикалық бюджет туралы》 ҚР

Заң жобасында орын алған.

2) 10%, негізгі өнім жер болған жағдайда;

3) 15%, таза табысы корпоративтік табыс салығына қоса;

4) 15%, қызметін тұрақты мекеме арқылы жүзеге асыратын резидент

емес заңды тұлғаның таза табысы корпоративтік табыс салығына

қоса.

15.

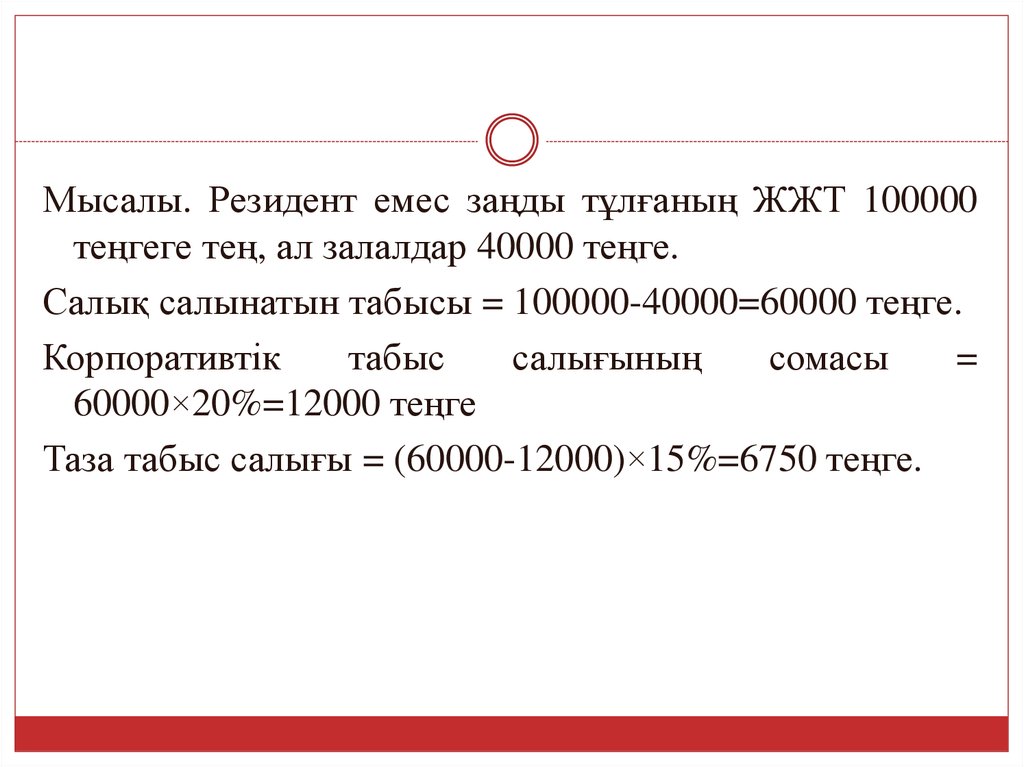

Мысалы. Резидент емес заңды тұлғаның ЖЖТ 100000теңгеге тең, ал залалдар 40000 теңге.

Салық салынатын табысы = 100000-40000=60000 теңге.

Корпоративтік

табыс

салығының

сомасы

=

60000×20%=12000 теңге

Таза табыс салығы = (60000-12000)×15%=6750 теңге.

16. 3. Шет мемлекеттердің табысына салынатын салықтар

Францияның салық жүйесі.Әрбір кәсіпорын жыл сайын табыстар жөніндегі

декларация толтырып салық ведомстосына 1 сәуірге

дейін тапсыру қажет.

Францияда мемлекеттік бюджеттің 90% –ын салықтар

құрайды; оның 24,3% –ын табыс салығы құрайды.

Минималды ставка-10,52 %. Максималды ставка-47%.

17.

Германияның салық жүйесі.Германиядағы

табыс салығы прогрессивті. Оның

минималды ставкасы -19%, ал максималды ставкасы 53%.

Жеке бастыларға айына 1536 марка және жанұялық

жұптарға 3072 марка.

Право

Право