Похожие презентации:

Государственные внебюджетные фонды РФ и специфика их функционирования

1. Государственные внебюджетные фонды РФ и специфика их функционирования

ЛЕКЦИЯ 4Государственные

внебюджетные фонды РФ и

специфика их

функционирования

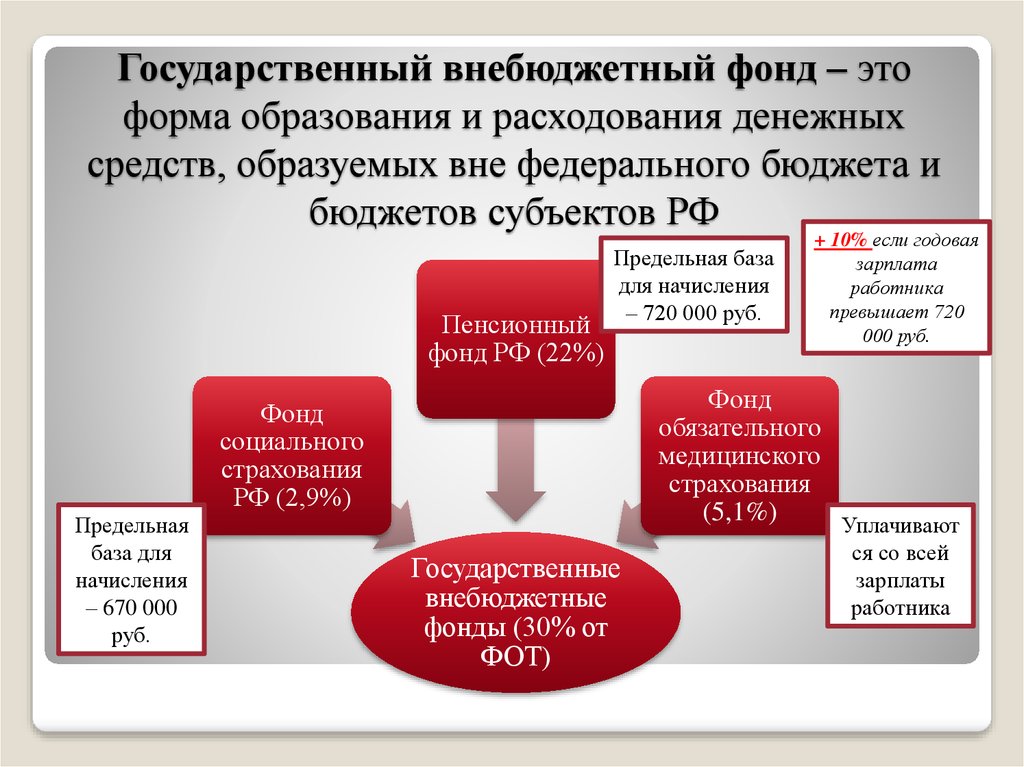

2. Государственный внебюджетный фонд – это форма образования и расходования денежных средств, образуемых вне федерального бюджета

ибюджетов субъектов РФ

Пенсионный

фонд РФ (22%)

Предельная

база для

начисления

– 670 000

руб.

Предельная база

для начисления

– 720 000 руб.

+ 10% если годовая

зарплата

работника

превышает 720

000 руб.

Фонд

обязательного

медицинского

страхования

(5,1%)

Уплачивают

Фонд

социального

страхования

РФ (2,9%)

Государственные

внебюджетные

фонды (30% от

ФОТ)

ся со всей

зарплаты

работника

3.

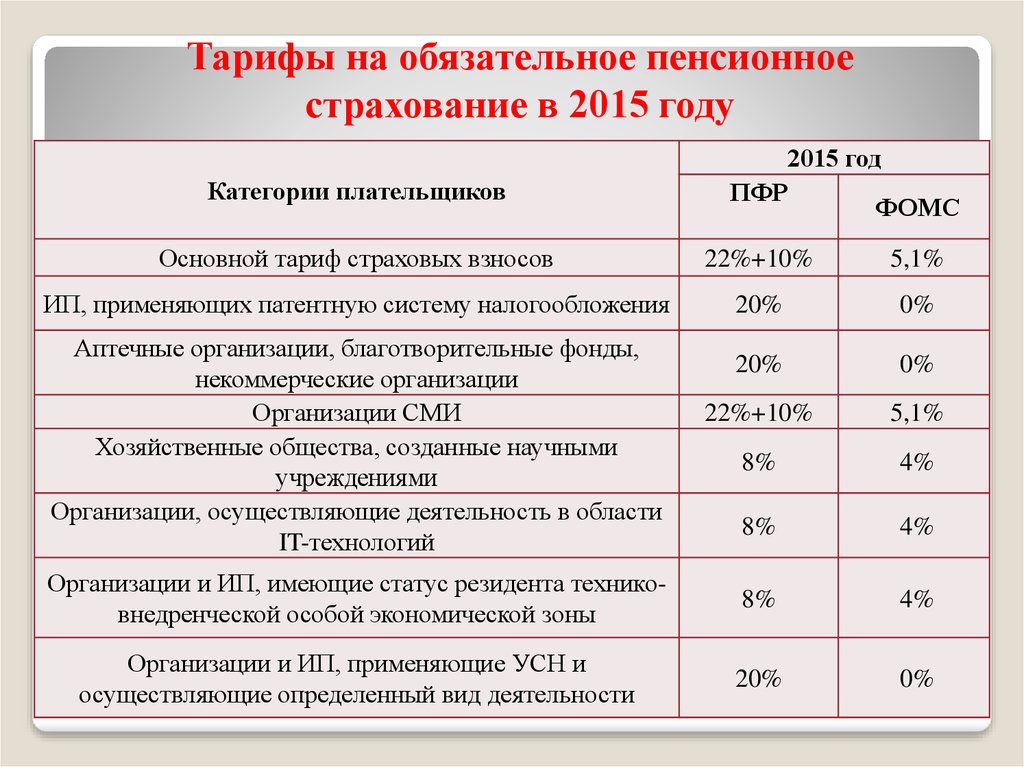

Тарифы на обязательное пенсионноестрахование в 2015 году

Категории плательщиков

2015 год

ПФР

ФОМС

Основной тариф страховых взносов

22%+10%

5,1%

ИП, применяющих патентную систему налогообложения

20%

0%

20%

0%

22%+10%

5,1%

8%

4%

8%

4%

Организации и ИП, имеющие статус резидента техниковнедренческой особой экономической зоны

8%

4%

Организации и ИП, применяющие УСН и

осуществляющие определенный вид деятельности

20%

0%

Аптечные организации, благотворительные фонды,

некоммерческие организации

Организации СМИ

Хозяйственные общества, созданные научными

учреждениями

Организации, осуществляющие деятельность в области

IT-технологий

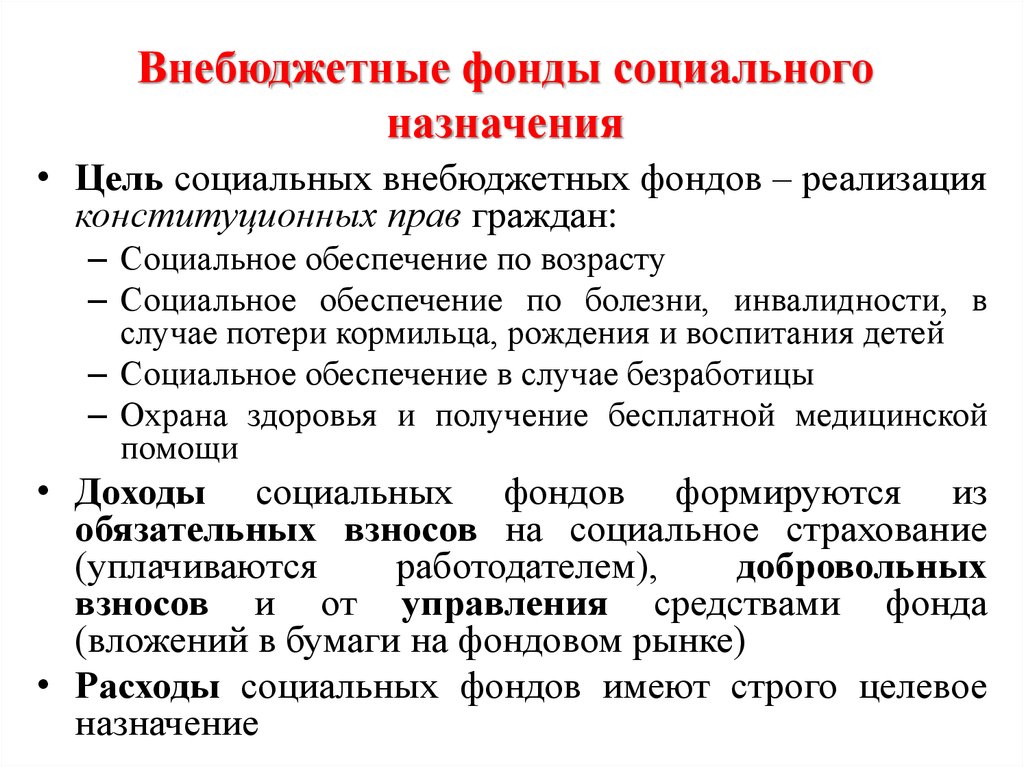

4. Внебюджетные фонды социального назначения

• Цель социальных внебюджетных фондов – реализацияконституционных прав граждан:

– Социальное обеспечение по возрасту

– Социальное обеспечение по болезни, инвалидности, в

случае потери кормильца, рождения и воспитания детей

– Социальное обеспечение в случае безработицы

– Охрана здоровья и получение бесплатной медицинской

помощи

• Доходы социальных фондов формируются из

обязательных взносов на социальное страхование

(уплачиваются

работодателем),

добровольных

взносов и от управления средствами фонда

(вложений в бумаги на фондовом рынке)

• Расходы социальных фондов имеют строго целевое

назначение

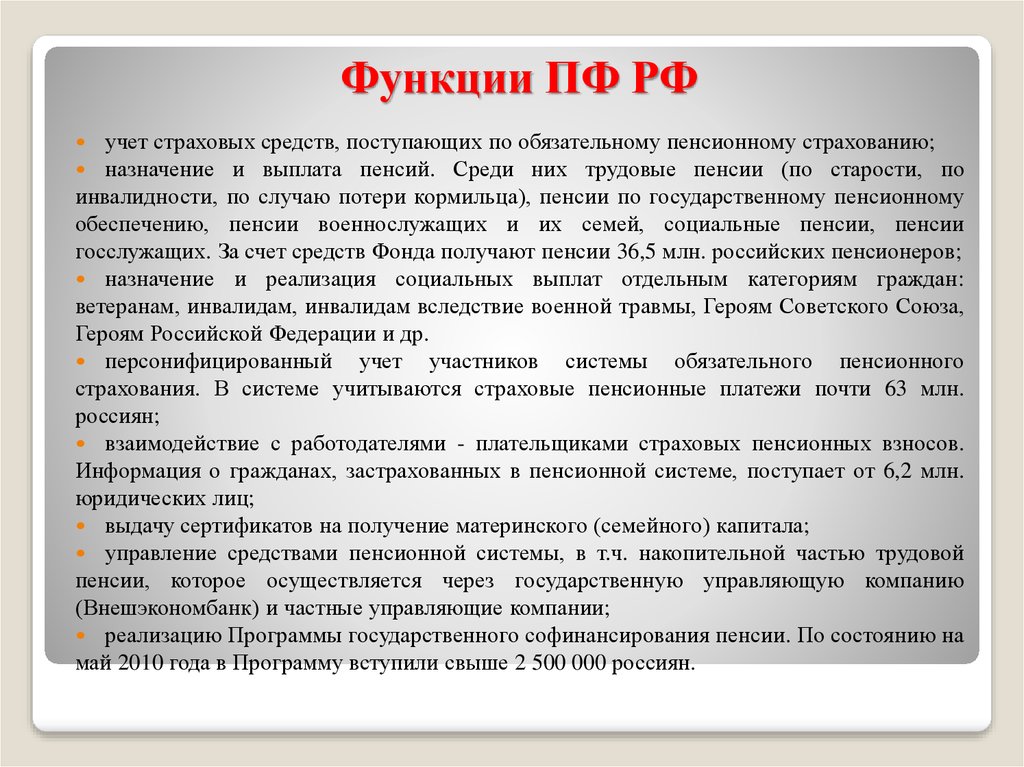

5. Функции ПФ РФ

учет страховых средств, поступающих по обязательному пенсионному страхованию;назначение и выплата пенсий. Среди них трудовые пенсии (по старости, по

инвалидности, по случаю потери кормильца), пенсии по государственному пенсионному

обеспечению, пенсии военнослужащих и их семей, социальные пенсии, пенсии

госслужащих. За счет средств Фонда получают пенсии 36,5 млн. российских пенсионеров;

назначение и реализация социальных выплат отдельным категориям граждан:

ветеранам, инвалидам, инвалидам вследствие военной травмы, Героям Советского Союза,

Героям Российской Федерации и др.

персонифицированный учет участников системы обязательного пенсионного

страхования. В системе учитываются страховые пенсионные платежи почти 63 млн.

россиян;

взаимодействие с работодателями - плательщиками страховых пенсионных взносов.

Информация о гражданах, застрахованных в пенсионной системе, поступает от 6,2 млн.

юридических лиц;

выдачу сертификатов на получение материнского (семейного) капитала;

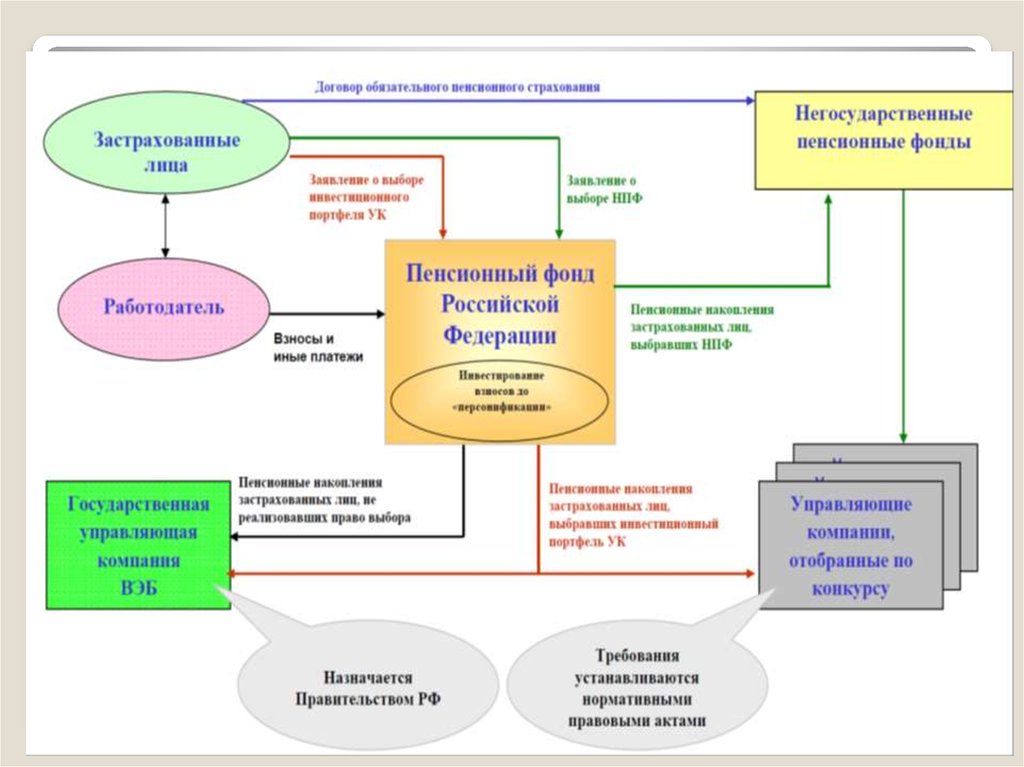

управление средствами пенсионной системы, в т.ч. накопительной частью трудовой

пенсии, которое осуществляется через государственную управляющую компанию

(Внешэкономбанк) и частные управляющие компании;

реализацию Программы государственного софинансирования пенсии. По состоянию на

май 2010 года в Программу вступили свыше 2 500 000 россиян.

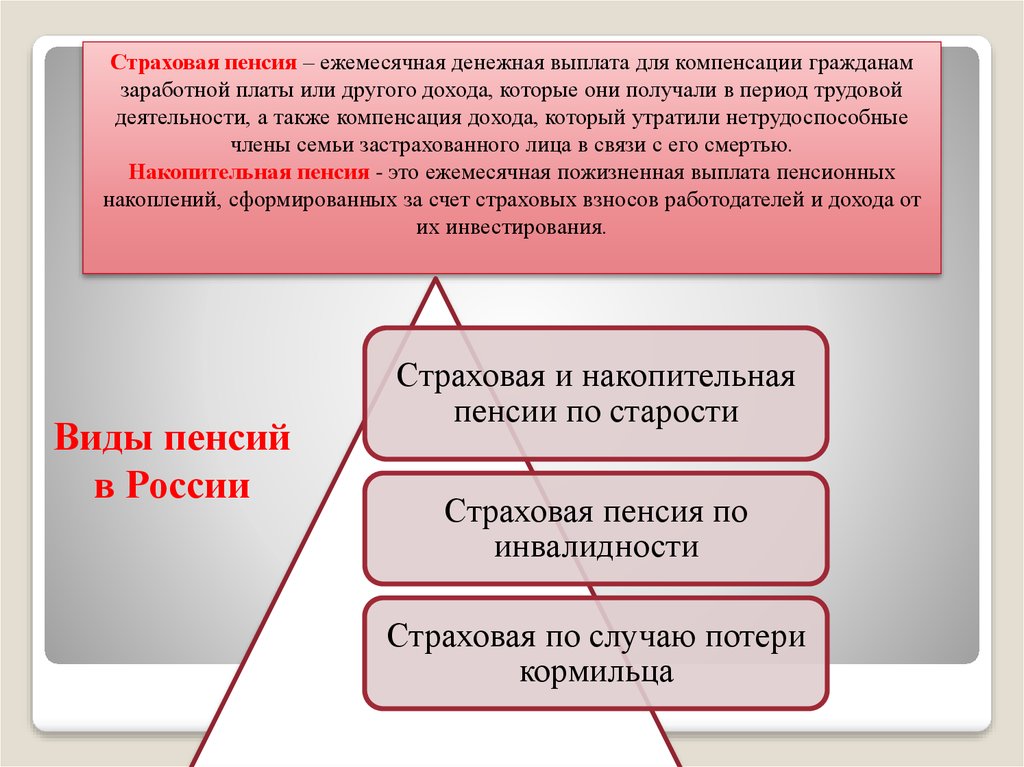

6.

Страховая пенсия – ежемесячная денежная выплата для компенсации гражданамзаработной платы или другого дохода, которые они получали в период трудовой

деятельности, а также компенсация дохода, который утратили нетрудоспособные

члены семьи застрахованного лица в связи с его смертью.

Накопительная пенсия - это ежемесячная пожизненная выплата пенсионных

накоплений, сформированных за счет страховых взносов работодателей и дохода от

их инвестирования.

Виды пенсий

в России

Страховая и накопительная

пенсии по старости

Страховая пенсия по

инвалидности

Страховая по случаю потери

кормильца

7.

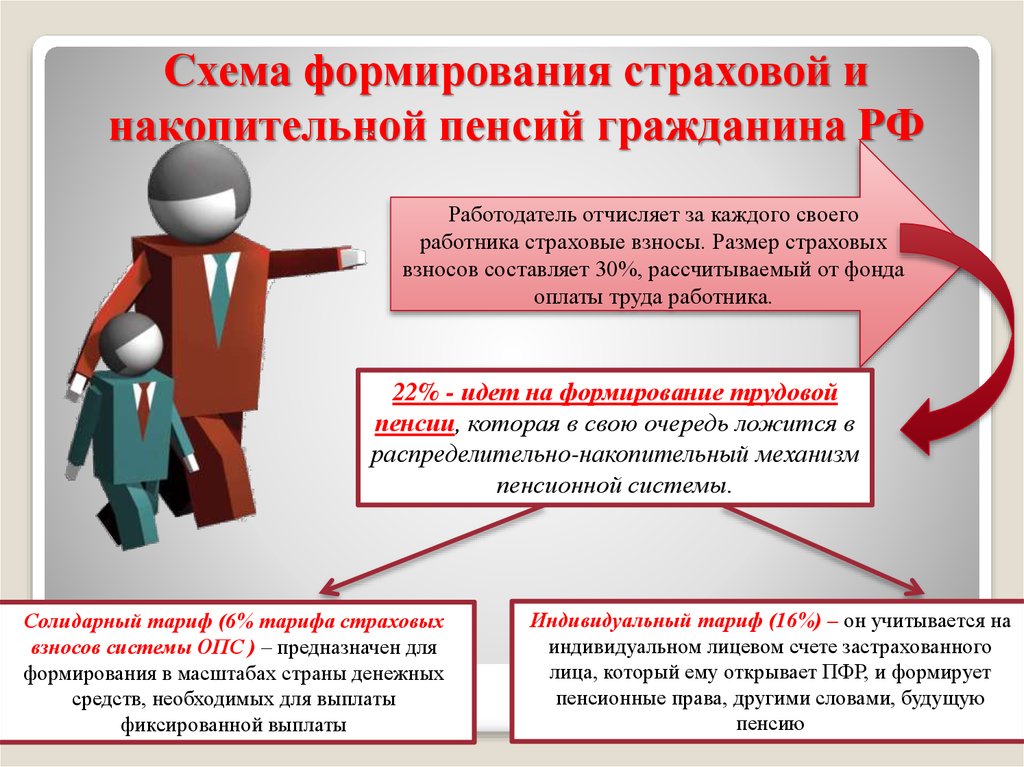

Схема формирования страховой инакопительной пенсий гражданина РФ

Работодатель отчисляет за каждого своего

работника страховые взносы. Размер страховых

взносов составляет 30%, рассчитываемый от фонда

оплаты труда работника.

22% - идет на формирование трудовой

пенсии, которая в свою очередь ложится в

распределительно-накопительный механизм

пенсионной системы.

Солидарный тариф (6% тарифа страховых

взносов системы ОПС ) – предназначен для

формирования в масштабах страны денежных

средств, необходимых для выплаты

фиксированной выплаты

Индивидуальный тариф (16%) – он учитывается на

индивидуальном лицевом счете застрахованного

лица, который ему открывает ПФР, и формирует

пенсионные права, другими словами, будущую

пенсию

8.

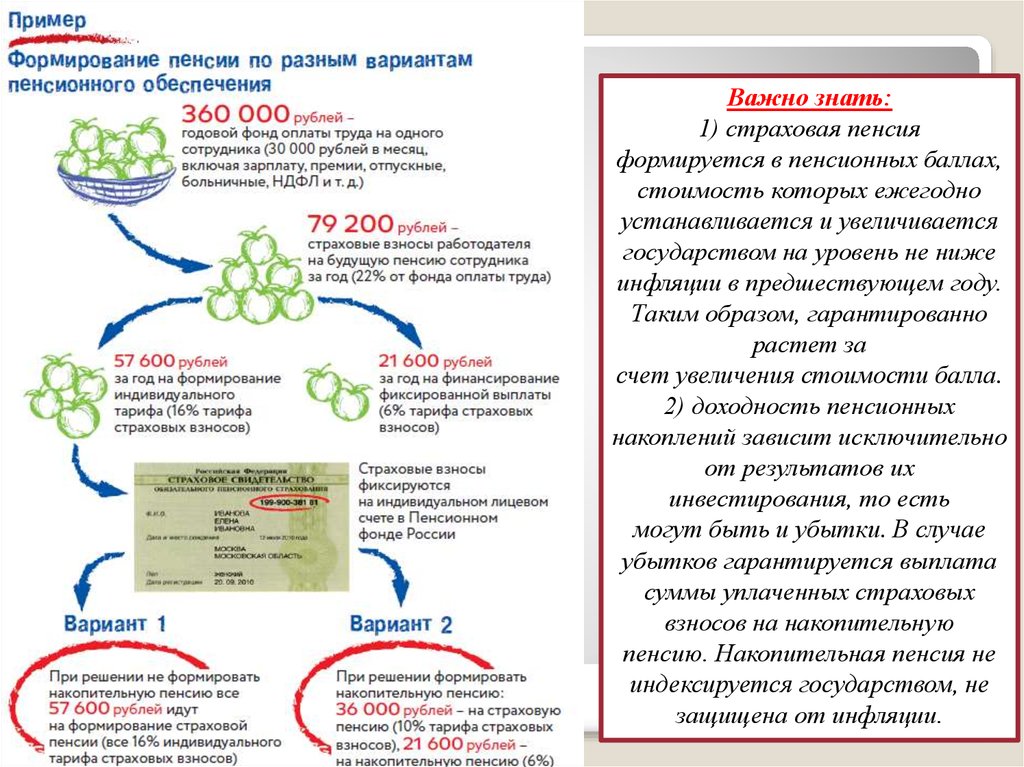

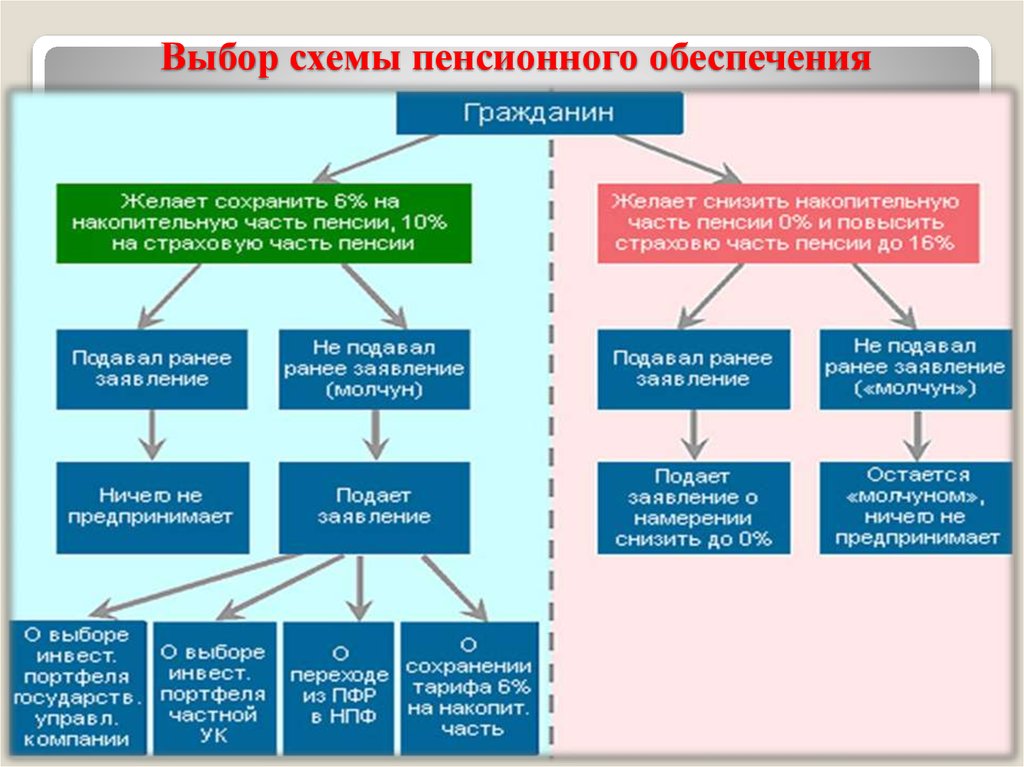

В течение 2015 года каждый гражданин 1967 года рождения и моложе долженвыбрать свой вариант пенсионного обеспечения:

1) Направить всю сумму страховых взносов (16% от ФОТ) на формирование

страховой пенсии (Вариант 1)

2) Направить страховые взносы (16% от ФОТ) на формирование накопительной

(6% от ФОТ) и страховой пенсий (10% от ФОТ) (Вариант 2).

В зависимости от этого тариф страховых взносов на обязательное

пенсионное страхование распределяется следующим образом.

9.

Важно знать:1) страховая пенсия

формируется в пенсионных баллах,

стоимость которых ежегодно

устанавливается и увеличивается

государством на уровень не ниже

инфляции в предшествующем году.

Таким образом, гарантированно

растет за

счет увеличения стоимости балла.

2) доходность пенсионных

накоплений зависит исключительно

от результатов их

инвестирования, то есть

могут быть и убытки. В случае

убытков гарантируется выплата

суммы уплаченных страховых

взносов на накопительную

пенсию. Накопительная пенсия не

индексируется государством, не

защищена от инфляции.

10. Выбор схемы пенсионного обеспечения

11.

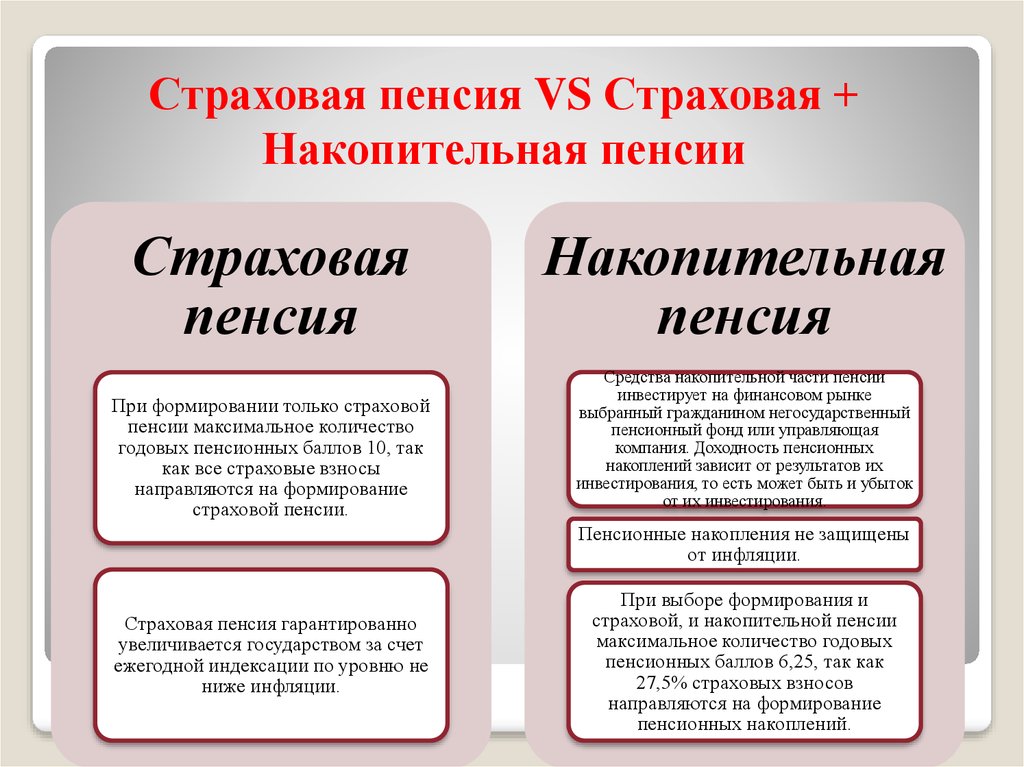

Страховая пенсия VS Страховая +Накопительная пенсии

Страховая

пенсия

При формировании только страховой

пенсии максимальное количество

годовых пенсионных баллов 10, так

как все страховые взносы

направляются на формирование

страховой пенсии.

Накопительная

пенсия

Средства накопительной части пенсии

инвестирует на финансовом рынке

выбранный гражданином негосударственный

пенсионный фонд или управляющая

компания. Доходность пенсионных

накоплений зависит от результатов их

инвестирования, то есть может быть и убыток

от их инвестирования.

Пенсионные накопления не защищены

от инфляции.

Страховая пенсия гарантированно

увеличивается государством за счет

ежегодной индексации по уровню не

ниже инфляции.

При выборе формирования и

страховой, и накопительной пенсии

максимальное количество годовых

пенсионных баллов 6,25, так как

27,5% страховых взносов

направляются на формирование

пенсионных накоплений.

12.

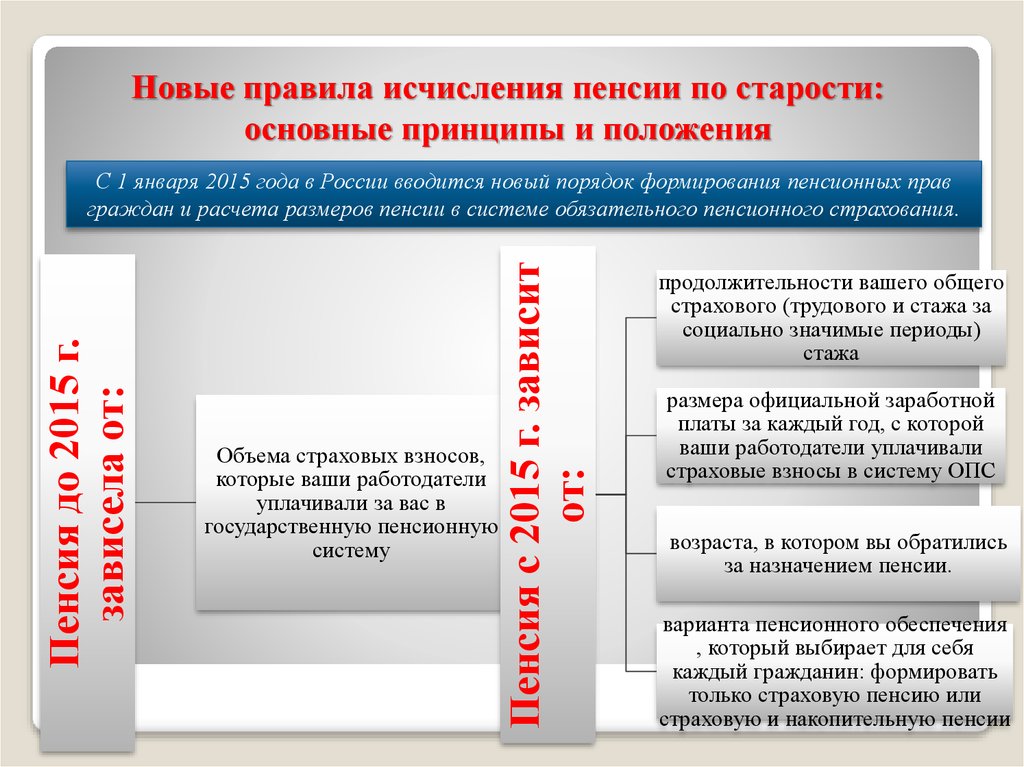

Новые правила исчисления пенсии по старости:основные принципы и положения

Объема страховых взносов,

которые ваши работодатели

уплачивали за вас в

государственную пенсионную

систему

Пенсия с 2015 г. зависит

от:

Пенсия до 2015 г.

зависела от:

С 1 января 2015 года в России вводится новый порядок формирования пенсионных прав

граждан и расчета размеров пенсии в системе обязательного пенсионного страхования.

продолжительности вашего общего

страхового (трудового и стажа за

социально значимые периоды)

стажа

размера официальной заработной

платы за каждый год, с которой

ваши работодатели уплачивали

страховые взносы в систему ОПС

возраста, в котором вы обратились

за назначением пенсии.

варианта пенсионного обеспечения

, который выбирает для себя

каждый гражданин: формировать

только страховую пенсию или

страховую и накопительную пенсии

13.

Стаж, необходимыйдля возникновения

права на страховую

пенсию по старости:

-6 лет в 2015 году

-1 5 лет к 2024 году.

Чем продолжительнее

срок, в течение

которого уплачивались

страховые взносы,

тем большая сумма

отражена на Вашем

индивидуальном лицевом

счете в Пенсионном

фонде России и тем

выше будет пенсия.

Условие назначения

страховой пенсии по

старости – сформировать в

течение трудовой жизни не

менее 30 баллов (к 2025 г.;

сейчас 6,6 баллов)).

Баллы за социально значимые периоды

жизни, которые включаются в стаж

(нестраховые периоды)

14.

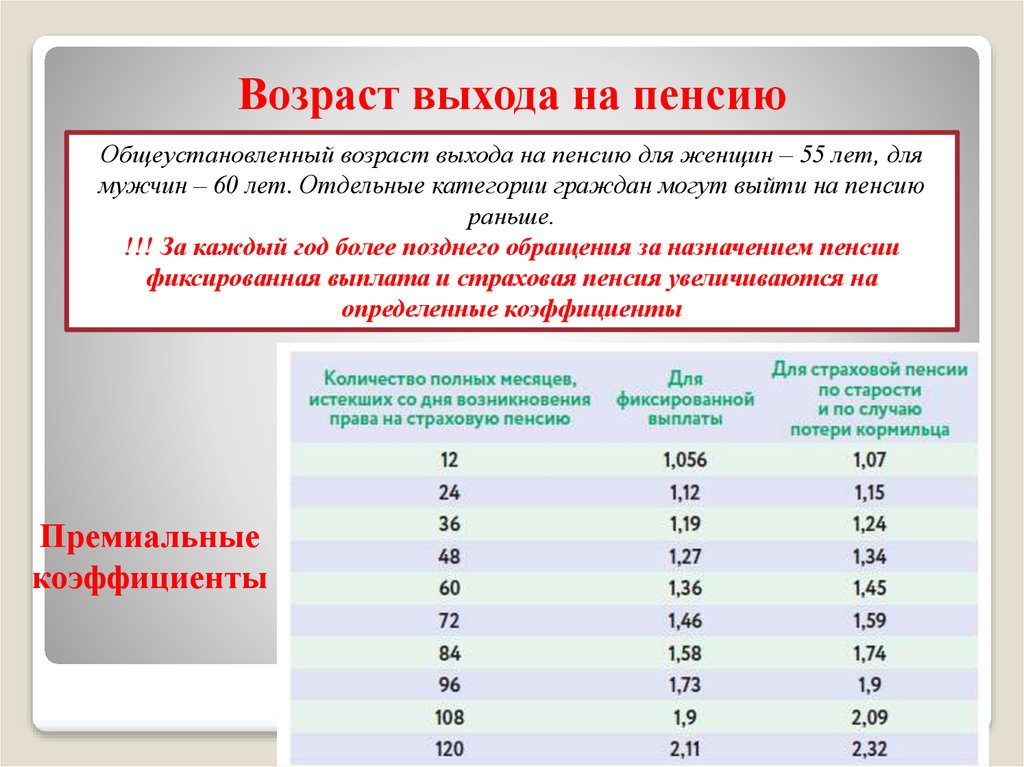

Возраст выхода на пенсиюОбщеустановленный возраст выхода на пенсию для женщин – 55 лет, для

мужчин – 60 лет. Отдельные категории граждан могут выйти на пенсию

раньше.

!!! За каждый год более позднего обращения за назначением пенсии

фиксированная выплата и страховая пенсия увеличиваются на

определенные коэффициенты

Премиальные

коэффициенты

15.

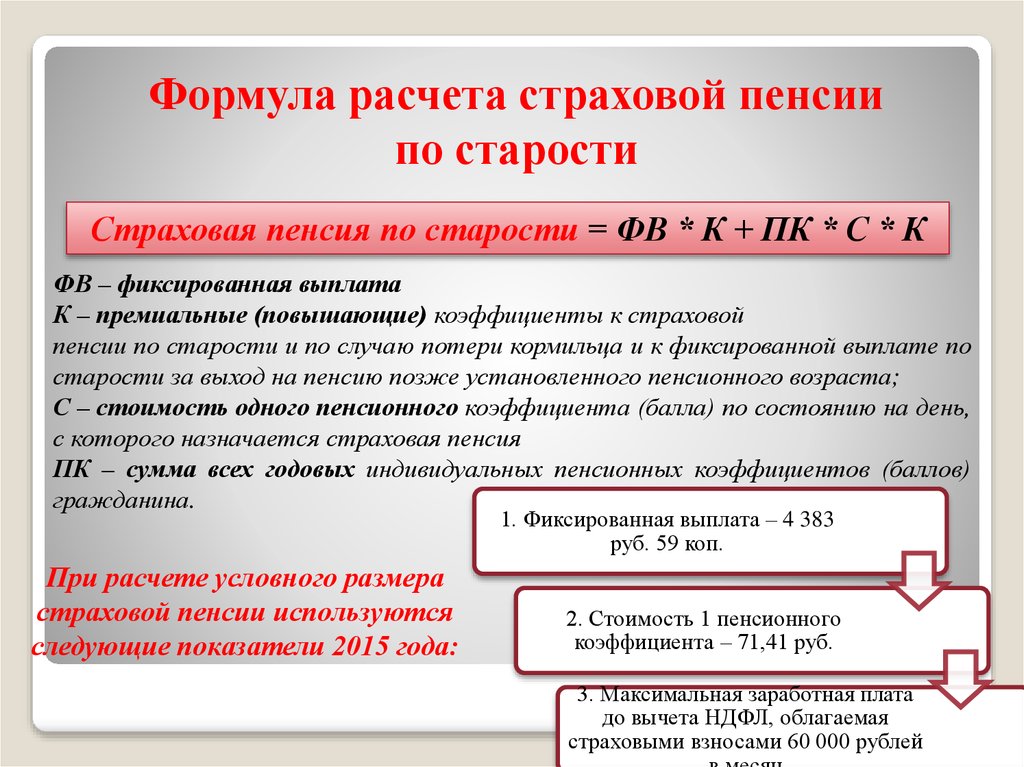

Формула расчета страховой пенсиипо старости

Страховая пенсия по старости = ФВ * К + ПК * С * К

ФВ – фиксированная выплата

К – премиальные (повышающие) коэффициенты к страховой

пенсии по старости и по случаю потери кормильца и к фиксированной выплате по

старости за выход на пенсию позже установленного пенсионного возраста;

С – стоимость одного пенсионного коэффициента (балла) по состоянию на день,

с которого назначается страховая пенсия

ПК – сумма всех годовых индивидуальных пенсионных коэффициентов (баллов)

гражданина.

1. Фиксированная выплата – 4 383

руб. 59 коп.

При расчете условного размера

страховой пенсии используются

следующие показатели 2015 года:

2. Стоимость 1 пенсионного

коэффициента – 71,41 руб.

3. Максимальная заработная плата

до вычета НДФЛ, облагаемая

страховыми взносами 60 000 рублей

16.

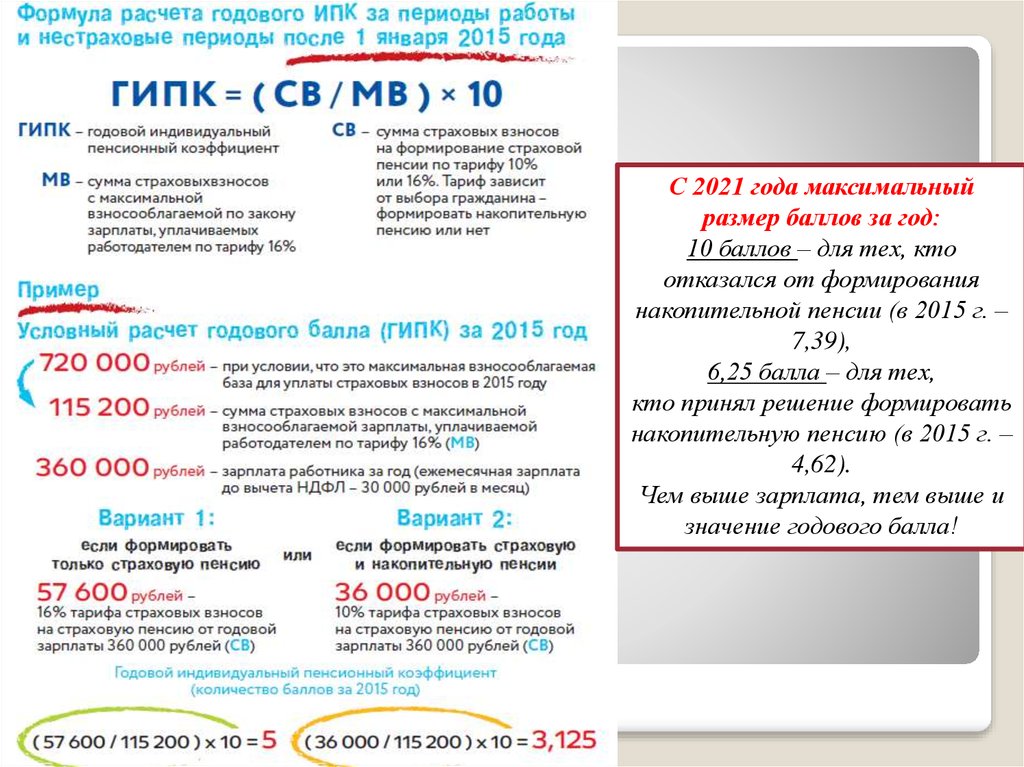

С 2021 года максимальныйразмер баллов за год:

10 баллов – для тех, кто

отказался от формирования

накопительной пенсии (в 2015 г. –

7,39),

6,25 балла – для тех,

кто принял решение формировать

накопительную пенсию (в 2015 г. –

4,62).

Чем выше зарплата, тем выше и

значение годового балла!

17.

Таким образом:18.

Пример расчета страховой пенсии спомощью пенсионного калькулятора

Узнай размер своей будущей пенсии в

зависимости от типа пенсионного обеспечения

http://www.pfrf.ru/eservices/calc/

19.

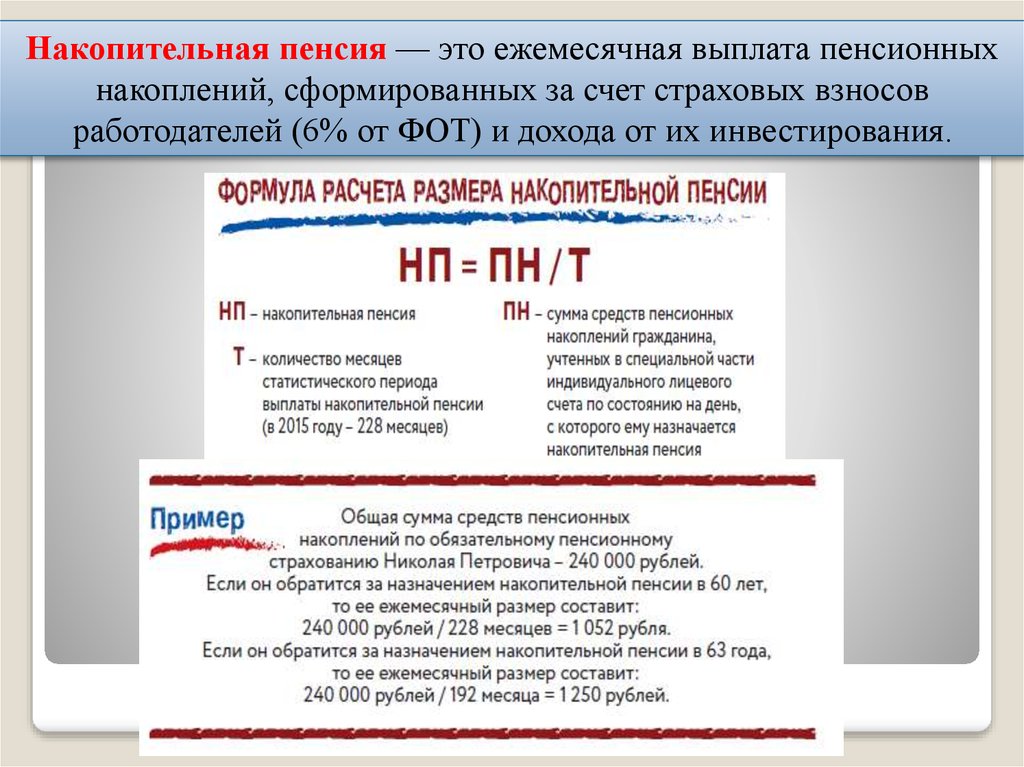

Накопительная пенсия — это ежемесячная выплата пенсионныхнакоплений, сформированных за счет страховых взносов

работодателей (6% от ФОТ) и дохода от их инвестирования.

20.

21.

Структура активов, разрешенных дляинвестирования пенсионных накоплений

ПФ РФ

ГУК

(Внешэкономбанк)

УК, отобранные по

конкурсу

НПФ

Перечень активов

- Государственные ценные бумаги РФ;

- Денежные средства в рублях и в иностранной валюте на счетах кредитных организаций;

- Депозиты в рублях и в иностранной валюте в кредитных организациях

- Государственные ценные бумаги РФ;

- Государственные ценные бумаги субъектов РФ;

- облигации российских эмитентов;

- Ипотечные ценные бумаги;

- Денежные средства в рублях и в иностранной валюте на счетах кредитных организаций;

- Депозиты в рублях и в иностранной валюте в кредитных организациях;

- ценные бумаги международных финансовых организаций

Государственные ценные бумаги РФ;

- Государственные ценные бумаги субъектов РФ;

- облигации российских эмитентов;

- акции российских эмитентов;

- паи (акции, доли) инвестиционных фондов, размещающих средства в государственные

ценные бумаги иностранных государств, облигации и акции иных иностранных

эмитентов;

- - Ипотечные ценные бумаги;

- Денежные средства в рублях и в иностранной валюте на счетах кредитных организаций;

- Депозиты в рублях и в иностранной валюте в кредитных организациях;

- ценные бумаги международных финансовых организаций

22.

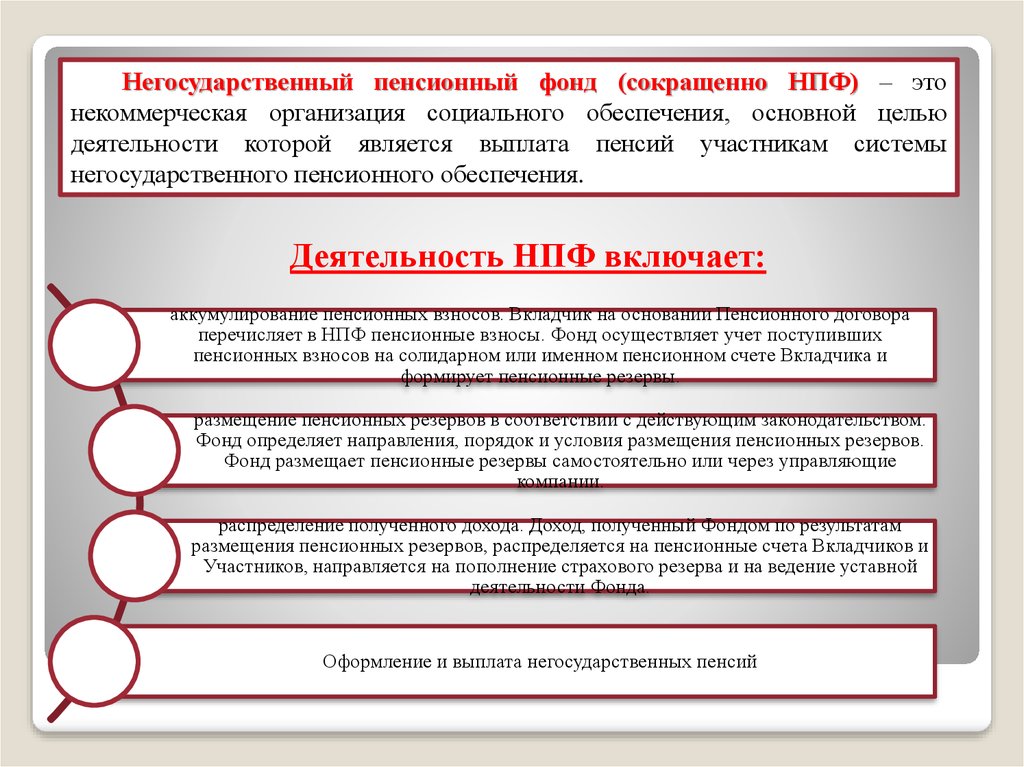

Негосударственный пенсионный фонд (сокращенно НПФ) – этонекоммерческая организация социального обеспечения, основной целью

деятельности которой является выплата пенсий участникам системы

негосударственного пенсионного обеспечения.

Деятельность НПФ включает:

аккумулирование пенсионных взносов. Вкладчик на основании Пенсионного договора

перечисляет в НПФ пенсионные взносы. Фонд осуществляет учет поступивших

пенсионных взносов на солидарном или именном пенсионном счете Вкладчика и

формирует пенсионные резервы.

размещение пенсионных резервов в соответствии с действующим законодательством.

Фонд определяет направления, порядок и условия размещения пенсионных резервов.

Фонд размещает пенсионные резервы самостоятельно или через управляющие

компании.

распределение полученного дохода. Доход, полученный Фондом по результатам

размещения пенсионных резервов, распределяется на пенсионные счета Вкладчиков и

Участников, направляется на пополнение страхового резерва и на ведение уставной

деятельности Фонда.

Оформление и выплата негосударственных пенсий

23.

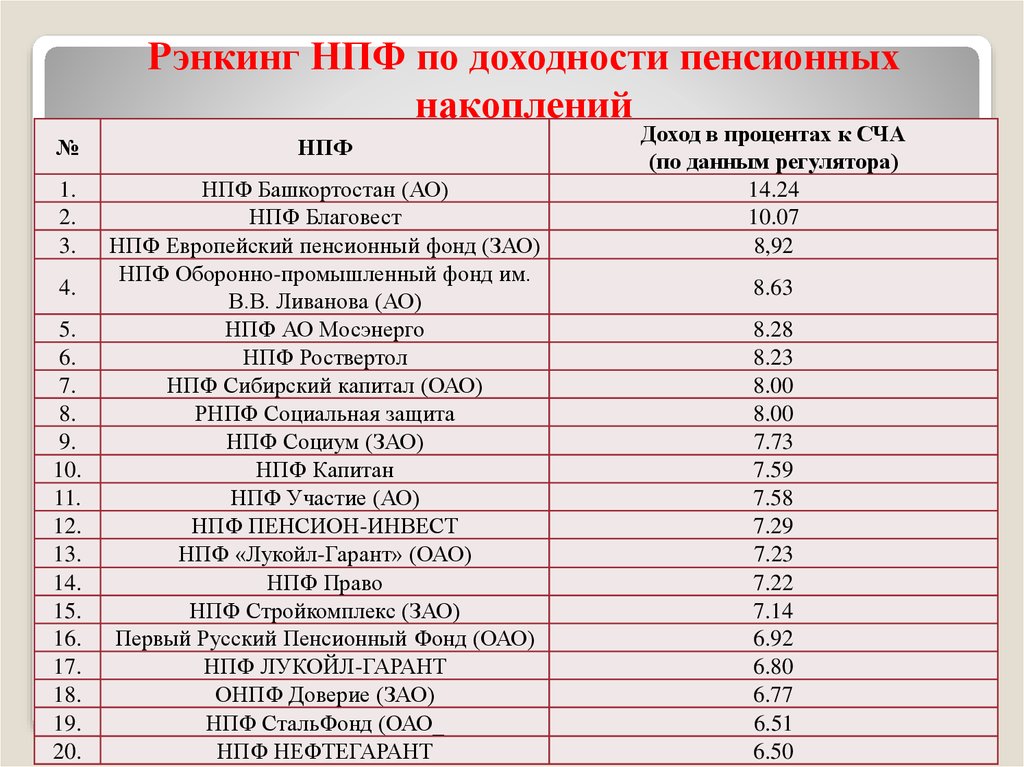

Рэнкинг НПФ по доходности пенсионныхнакоплений

№

НПФ

1.

2.

3.

НПФ Башкортостан (АО)

НПФ Благовест

НПФ Европейский пенсионный фонд (ЗАО)

НПФ Оборонно-промышленный фонд им.

В.В. Ливанова (АО)

НПФ АО Мосэнерго

НПФ Роствертол

НПФ Сибирский капитал (ОАО)

РНПФ Социальная защита

НПФ Социум (ЗАО)

НПФ Капитан

НПФ Участие (АО)

НПФ ПЕНСИОН-ИНВЕСТ

НПФ «Лукойл-Гарант» (ОАО)

НПФ Право

НПФ Стройкомплекс (ЗАО)

Первый Русский Пенсионный Фонд (ОАО)

НПФ ЛУКОЙЛ-ГАРАНТ

ОНПФ Доверие (ЗАО)

НПФ СтальФонд (ОАО_

НПФ НЕФТЕГАРАНТ

4.

5.

6.

7.

8.

9.

10.

11.

12.

13.

14.

15.

16.

17.

18.

19.

20.

Доход в процентах к СЧА

(по данным регулятора)

14.24

10.07

8,92

8.63

8.28

8.23

8.00

8.00

7.73

7.59

7.58

7.29

7.23

7.22

7.14

6.92

6.80

6.77

6.51

6.50

24.

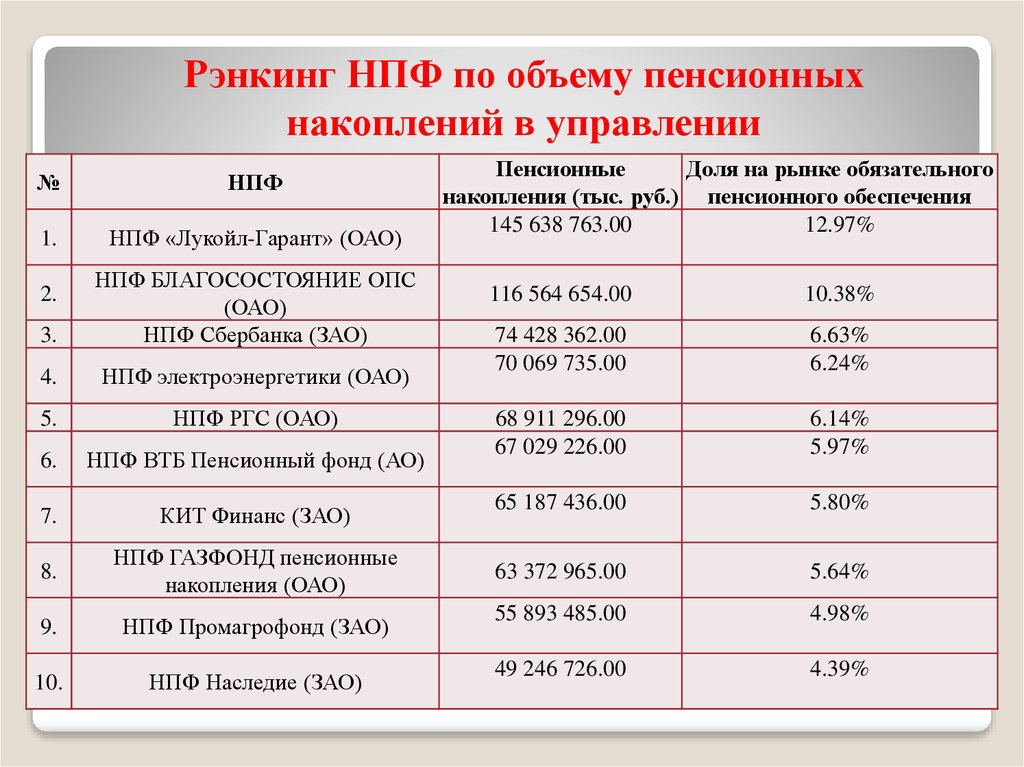

Рэнкинг НПФ по объему пенсионныхнакоплений в управлении

№

НПФ

1.

НПФ «Лукойл-Гарант» (ОАО)

Пенсионные

Доля на рынке обязательного

накопления (тыс. руб.) пенсионного обеспечения

145 638 763.00

12.97%

3.

НПФ БЛАГОСОСТОЯНИЕ ОПС

(ОАО)

НПФ Сбербанка (ЗАО)

4.

НПФ электроэнергетики (ОАО)

5.

НПФ РГС (ОАО)

6.

НПФ ВТБ Пенсионный фонд (АО)

7.

КИТ Финанс (ЗАО)

65 187 436.00

5.80%

8.

НПФ ГАЗФОНД пенсионные

накопления (ОАО)

63 372 965.00

5.64%

9.

НПФ Промагрофонд (ЗАО)

55 893 485.00

4.98%

10.

НПФ Наследие (ЗАО)

49 246 726.00

4.39%

2.

116 564 654.00

10.38%

74 428 362.00

70 069 735.00

6.63%

6.24%

68 911 296.00

67 029 226.00

6.14%

5.97%

25.

НПФ «Лукойл- Гарант»Размер доходности НПФ

За

период

2005

2006

2007

2008

2009

2010

Доходно

сть,%

12,0

3%

15,18

%

9,53% 0,00%

20,07

%

10,55

%

2011

2012

2013

1,99% 7,57% 6,65%

Размер средств пенсионных накоплений

НПФ

Период

2007

Размер в

тыс.руб.

4 274

409

2008

2009

5 117 50 11 203 4

7

89

2010

2011

2012

2013

24 225

014

55 854

879

91 838

461

139 967

061

26.

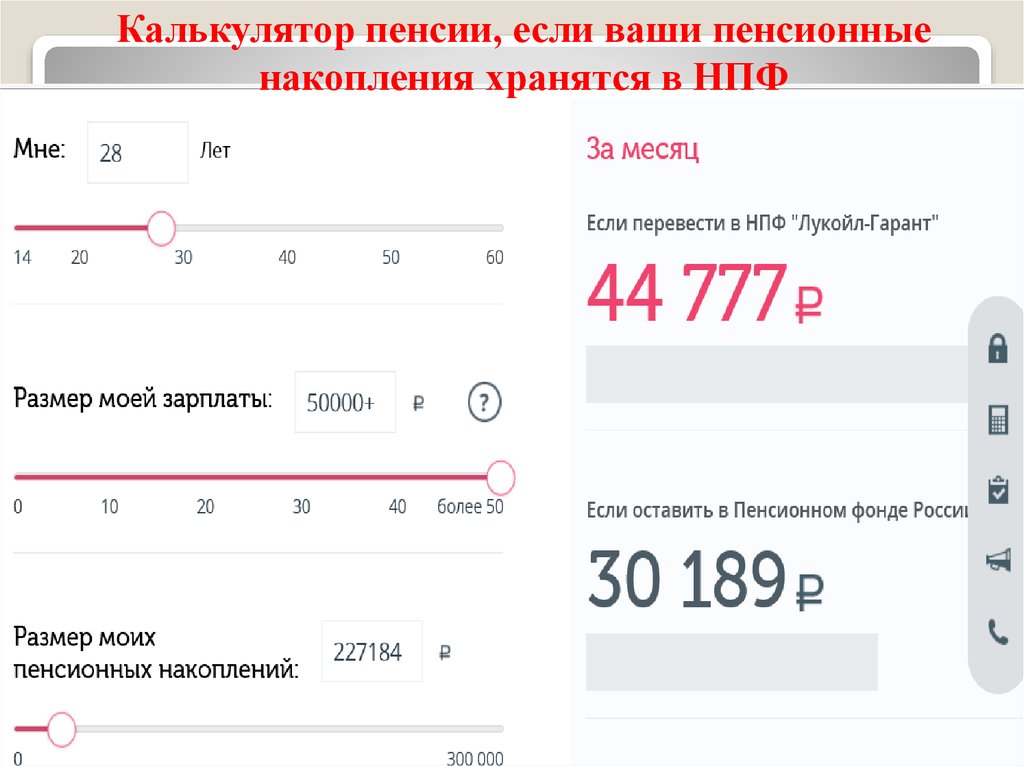

Калькулятор пенсии, если ваши пенсионныенакопления хранятся в НПФ

27.

Сведения о численности пенсионеров поРоссийской Федерации, получающие пенсии по

линии ПФР

Всего пенсионеров

Получатели трудовых пенсий

в том числе:

- по старости

- по инвалидности

- по случаю потери кормильца

Получатели пенсий по государственному

пенсионному обеспечению

из них:

- пенсии федеральных государственных

гражданских служащих

- пенсии космонавтов за выслугу лет

- пенсии летчиков-испытателей

- социальные пенсии

Численность

пенсионеров,

человек

41 172 619

37 808 847

34 197 471

2 308 574

1 302 802

3 363 772

67 822

90

1 309

2 934 652

28.

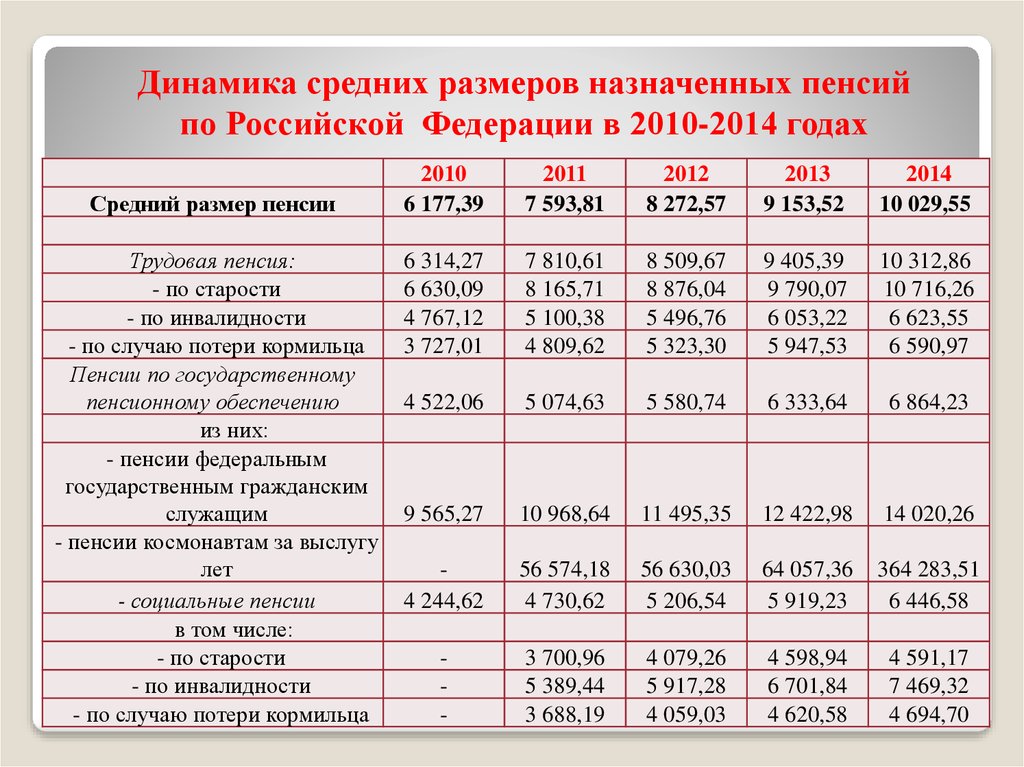

Динамика средних размеров назначенных пенсийпо Российской Федерации в 2010-2014 годах

Средний размер пенсии

Трудовая пенсия:

- по старости

- по инвалидности

- по случаю потери кормильца

Пенсии по государственному

пенсионному обеспечению

из них:

- пенсии федеральным

государственным гражданским

служащим

- пенсии космонавтам за выслугу

лет

- социальные пенсии

в том числе:

- по старости

- по инвалидности

- по случаю потери кормильца

2010

6 177,39

2011

7 593,81

2012

8 272,57

2013

9 153,52

2014

10 029,55

6 314,27

6 630,09

4 767,12

3 727,01

7 810,61

8 165,71

5 100,38

4 809,62

8 509,67

8 876,04

5 496,76

5 323,30

9 405,39

9 790,07

6 053,22

5 947,53

10 312,86

10 716,26

6 623,55

6 590,97

4 522,06

5 074,63

5 580,74

6 333,64

6 864,23

9 565,27

10 968,64

11 495,35

12 422,98

14 020,26

4 244,62

56 574,18

4 730,62

56 630,03

5 206,54

64 057,36

5 919,23

364 283,51

6 446,58

-

3 700,96

5 389,44

3 688,19

4 079,26

5 917,28

4 059,03

4 598,94

6 701,84

4 620,58

4 591,17

7 469,32

4 694,70

29.

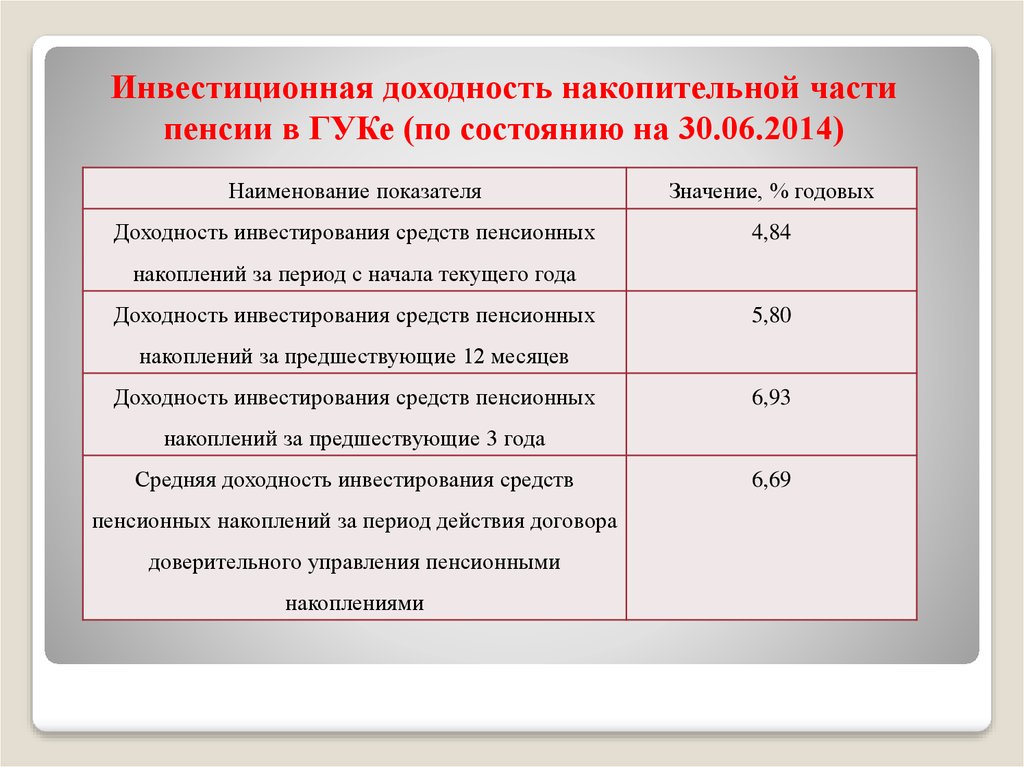

Инвестиционная доходность накопительной частипенсии в ГУКе (по состоянию на 30.06.2014)

Наименование показателя

Значение, % годовых

Доходность инвестирования средств пенсионных

4,84

накоплений за период с начала текущего года

Доходность инвестирования средств пенсионных

5,80

накоплений за предшествующие 12 месяцев

Доходность инвестирования средств пенсионных

6,93

накоплений за предшествующие 3 года

Средняя доходность инвестирования средств

пенсионных накоплений за период действия договора

доверительного управления пенсионными

накоплениями

6,69

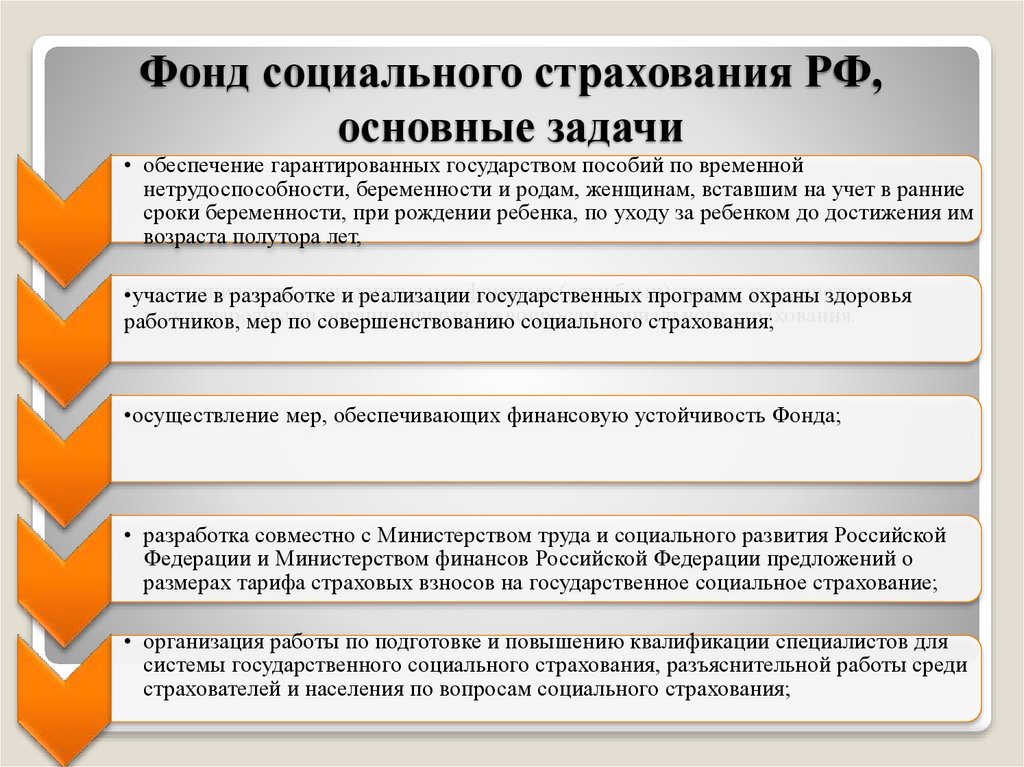

30. Фонд социального страхования РФ, основные задачи

• обеспечение гарантированных государством пособий по временнойнетрудоспособности, беременности и родам, женщинам, вставшим на учет в ранние

сроки беременности, при рождении ребенка, по уходу за ребенком до достижения им

возраста полутора лет,

••участие

сотрудничество

с аналогичными

(службами)

других охраны

государств

и

в разработке

и реализациифондами

государственных

программ

здоровья

международными

организациями по вопросам

социального

страхования.

работников,

мер по совершенствованию

социального

страхования;

•осуществление мер, обеспечивающих финансовую устойчивость Фонда;

• разработка совместно с Министерством труда и социального развития Российской

Федерации и Министерством финансов Российской Федерации предложений о

размерах тарифа страховых взносов на государственное социальное страхование;

• организация работы по подготовке и повышению квалификации специалистов для

системы государственного социального страхования, разъяснительной работы среди

страхователей и населения по вопросам социального страхования;

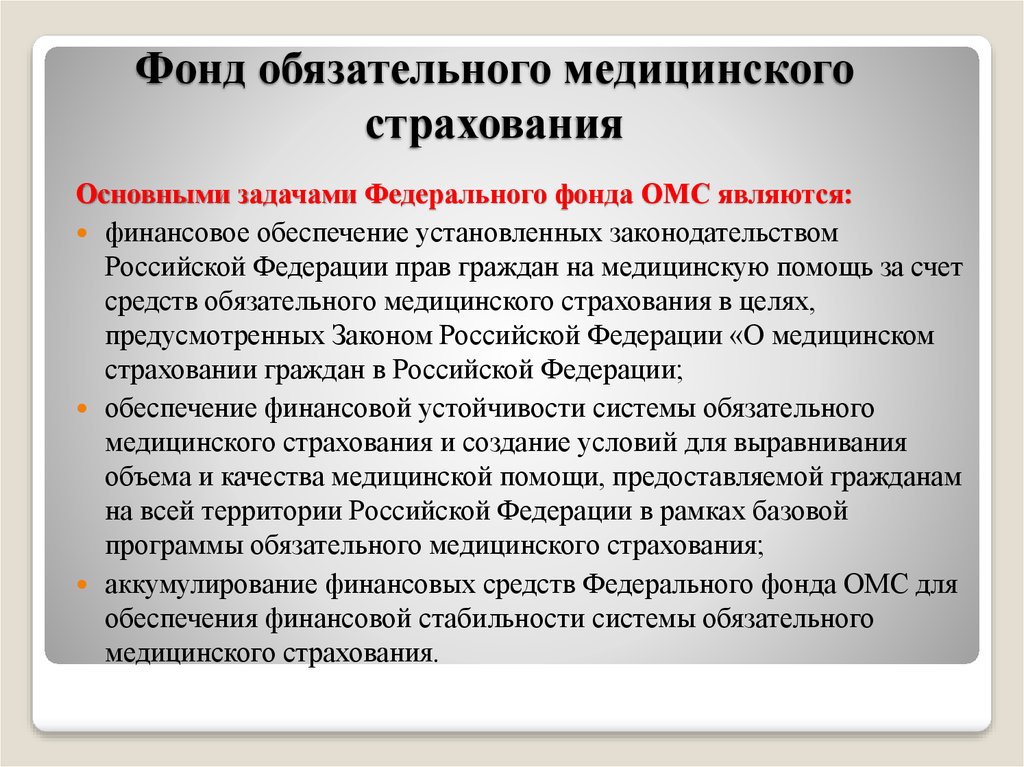

31. Фонд обязательного медицинского страхования

Основными задачами Федерального фонда ОМС являются:финансовое обеспечение установленных законодательством

Российской Федерации прав граждан на медицинскую помощь за счет

средств обязательного медицинского страхования в целях,

предусмотренных Законом Российской Федерации «О медицинском

страховании граждан в Российской Федерации;

обеспечение финансовой устойчивости системы обязательного

медицинского страхования и создание условий для выравнивания

объема и качества медицинской помощи, предоставляемой гражданам

на всей территории Российской Федерации в рамках базовой

программы обязательного медицинского страхования;

аккумулирование финансовых средств Федерального фонда ОМС для

обеспечения финансовой стабильности системы обязательного

медицинского страхования.

Финансы

Финансы