Похожие презентации:

Учет денежных средств

1. Тема 1. Учет денежных средств

1. Нормативно-правовое регулированиеучета денежных средств.

2. Документальное оформление и учет

кассовых операций.

3. Документальное оформление и учет

безналичных денежных средств.

4. Учет валютных операций.

2. Вопрос 1. Нормативно-правовое регулирование учета денежных средств

ОпределениеДенежные средства организации представляют

собой совокупность денег, находящихся в кассе, на

банковских расчетных, валютных, специальных и

депозитных счетах, в выставленных

аккредитивах, чековых книжках, переводах в пути

и денежных документах

3. Видовая классификация денежных средств

4. Основные нормативные документы, определяющие порядок осуществления и учета операций с денежными средствами

1. Федеральный закон от 6 декабря 2011 №402ФЗ «О бухгалтерском учете» - определяетнеобходимость ведения бухгалтерского учета

всеми организациями.

• Данный закон устанавливает общие правила,

применение которых обязательно при

организации учетного процесса. В тоже время

в нем отсутствуют какие-либо нормы,

касающиеся отдельно денежных средств.

5.

• 2. Гражданский кодекс Российской Федерации.Части I-IV - определяют порядок осуществления

операций с материальными ценностями (в т.ч.

денежными средствами) между юридическими

(физическим) лицами. Наиболее полно раскрыты

вопросы безналичных расчетов в главах 45

«Банковский счет» и 46 «Расчеты».

• 3. Положение по ведению бухгалтерского учета и

бухгалтерской отчетности в Российской

Федерации. Утверждено приказом

Министерства финансов РФ от 29 июля 1998 г.

№ 34н. В положении обозначены общие нормы

по учету денежных средств, в т.ч. по

документальному оформлению.

6.

• 4. План счетов бухгалтерского учета финансовохозяйственной деятельности организации иИнструкция по его применению. Утверждены

приказом Министерства финансов РФ от 31 октября

2000 г. № 94н. Данный нормативный документ

определяет:

порядок отражения операций с наличными и

безналичными денежными средствами на счетах

бухгалтерского учета, в частности, по счетам 50 «Касса»,

51 «Расчетные счета», 52 «Валютные счета», 55

«Специальные счета в банках» и 57 «Переводы в пути».

Несмотря на то, что в Плане счетов в разделе

«Денежные средства» приведены счета 58

«Финансовые вложения» и 59 «Резервы под

обесценение финансовых вложений», финансовые

активы и созданные по ним резервы не относятся к

денежным средствам и в бухгалтерской финансовой

отчетности отражаются обособлено;

требования к организации аналитического учета

денежных средств.

7.

• 5. Федеральный закон от 22 мая 2003 г. N 54-ФЗ "Оприменении контрольно-кассовой техники при

осуществлении наличных денежных расчетов и (или)

расчетов с использованием платежных карт".

• 6. Положение Банка России от 19 июня 2012 г. N 383-П

"О правилах осуществления перевода денежных

средств". Определяет порядок перевода денежных

средств в рамках следующих форм безналичных

расчетов:

расчетов платежными поручениями;

расчетов по аккредитиву;

расчетов инкассовыми поручениями;

расчетов чеками;

расчетов в форме перевода денежных средств по

требованию получателя средств (прямое дебетование);

расчетов в форме перевода электронных денежных

средств.

8.

• 7. Постановление Госкомстата РФ от 18 августа 1998 г.N 88 "Об утверждении унифицированных форм

первичной учетной документации по учету кассовых

операций, по учету результатов инвентаризации".

Данный нормативный документ определяет формы

первичной документации и порядок их заполнения при

осуществлении операций с наличными денежными

средства

С 1 января 2013 года формы первичных учетных

документов, содержащиеся в альбомах

унифицированных форм первичной учетной

документации, не являются обязательными к

применению. Вместе с тем обязательными к применению

продолжают оставаться формы документов,

используемых в качестве первичных учетных документов,

установленные уполномоченными органами в

соответствии и на основании других федеральных

законов (например, кассовые документы)

9.

• 8. Методические указания по инвентаризацииимущества и финансовых обязательств.

Утверждены приказом Министерства финансов РФ

от 13 июня 1995 г. № 49. Данные методические

указания определяют общие (сроки, порядок и пр.)

и частные правила (конкретные действия

инвентаризационной комиссии при проверке МПЗ)

проведения инвентаризации. Инвентаризации

«денежных средств, денежных документов и

бланков документов строгой отчетности»

посвящены п. 3.39-3.43 Методических указаний.

• 9. Федеральный закон от 10 декабря 2003 г. N 173ФЗ "О валютном регулировании и валютном

контроле". Определяет порядок осуществления

расчетов в иностранной валюте.

10.

• 10. Положение по бухгалтерскому учету "Учет активови обязательств, стоимость которых выражена в

иностранной валюте". ПБУ 3/2006. Утверждено

приказом Министерства финансов РФ от 27 ноября

2006 г. N 154н. Положение определяет:

порядок пересчета стоимости активов и обязательств;

отражение курсовой разницы, возникшей в результате

пересчета;

формирование учетной и отчетной информации.

• 11. Положение по бухгалтерскому учету «Отчет о

движении денежных средств» ПБУ 23/2011 – нормы

данного ПБУ содержат требования по группировке и

детализации данных о движении наличных, денежных

средств и иных ценностей, хранящихся в кассе и

регулируют порядок заполнения Отчета о движении

денежных средств.

11.

• 12. Указание Центрального Банка РФ от 11 марта 2014г. № 3210-У «О порядке ведения кассовых операций

юридическими лицами и упрощенном порядке

ведения кассовых операций индивидуальными

предпринимателями и субъектами малого

предпринимательства» - это основной документ,

который регламентирует получение и расходование

наличных денег из кассы.

• 13. Федеральный закон от 27.06.2011 № 161-ФЗ «О

национальной платежной системе» - регулирует

обращение электронных денежных средств

12.

Отдельно в составе нормативно-правовыхдокументов, регламентирующих учета денежных

средств необходимо отметить новый документ –

Административный регламент исполнения

Федеральной налоговой службой

государственной функции по осуществлению

контроля и надзора за полнотой учета выручки

денежных средств в организациях и у

индивидуальных предпринимателей, который

вступил в силу в феврале 2012 г.

В данном регламенте определена процедура проведения

налоговыми органами проверок своевременности и полноты

отражения в учете выручки наличных денежных средств,

полученных налогоплательщиками – организациями и

индивидуальными предпринимателями. Периодичность

таких проверок не установлена, поэтому налоговые органы

самостоятельно решают вопрос о количестве проверок в

соответствующих структурах в течение года.

13. вывод

Ведение бухгалтерского учета денежныхсредств осуществляется в соответствии с

нормативными документами, имеющими

разный статус. Одни из них обязательны к

применению (Закон «О бухгалтерском учете»,

положения по бухгалтерскому учету), другие

носят рекомендательный характер

(методические указания, комментарии)

14. Вопрос 2. Документальное оформление и учет кассовых операций

2.1 Основные правила работы с наличными ДС• 1. Организации обязаны хранить свободные

денежные средства в банках. Расчеты

производятся преимущественно в безналичной

форме. Наличные деньги получают в кассу из

банка на конкретные цели (выдача зарплаты,

хозяйственные нужды, командировочные

расходы).

15.

• 2. Руководители предприятий обязаны оборудоватькассу и обеспечить сохранность денег в помещении

кассы, а также при доставке их из учреждения банка и

сдаче в банк. В тех случаях, когда по вине

руководителей предприятий не были созданы

необходимые условия, обеспечивающие сохранность

ДС при их хранении и транспортировке, они несут в

установленном законодательством порядке

ответственность. Помещение кассы должно быть

изолировано, а двери в кассу во время совершения

операций – заперты с внутренней стороны. Доступ в

помещение кассы лицам, не имеющим отношения к ее

работе, воспрещается. Все наличные деньги и ценные

бумаги на предприятиях хранятся в сейфе.

Касса – это изолированное помещение,

предназначенное для приема, выдачи и

временного хранения наличных

денежных средств

16.

• 3. Ответственность за сохранность ценностей,находящихся в кассе организации, несет

кассир или другой сотрудник, который

наделен соответствующими полномочиями и с

которым в обязательном порядке заключен

договор о полной индивидуальной

материальной ответственности. На малых

предприятиях, не имеющих в штате кассира,

его обязанности могут выполняться главным

бухгалтером или другим работником по

письменному распоряжению руководителя

предприятия.

• 4. Предельный размер расчетов наличными

деньгами по одному договору составляет

100000 рублей .

17.

• 5. Лимит наличных денег в кассе ограничен. Его устанавливаетруководитель организации соответствующим приказом или

распоряжением. При необходимости размер лимита кассы

пересматривается. Сверх лимита разрешается хранить в кассе

наличные деньги, предназначенные только для выплаты

зарплаты, пособий или если организация получает наличность в

выходные или праздничные дни.

Но даже для выдачи зарплаты, пособий и других социальных

выплат срок хранения сверхлимитной наличности не может

превышать пяти рабочих дней (включая день получения денег в

банке).

Лимит наличных денег в кассе – это сумма наличных денег,

которую организация может оставлять в кассе на конец

рабочего дня

Для малых предприятий неприменение лимита остатка

наличных средств – единственное «упрощение» порядка

ведения кассовых операций. В остальном они должны

полностью соблюдать все правила, установленные для

юридических лиц.

18. 2.2 Документальное оформление кассовых операций

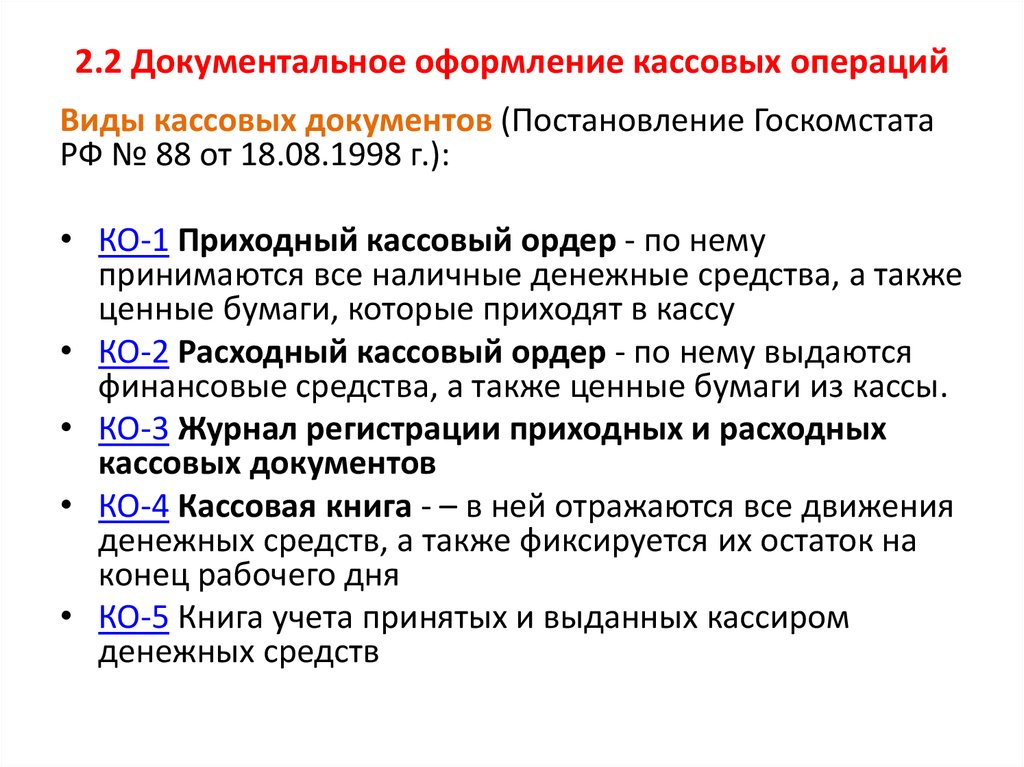

Виды кассовых документов (Постановление ГоскомстатаРФ № 88 от 18.08.1998 г.):

• КО-1 Приходный кассовый ордер - по нему

принимаются все наличные денежные средства, а также

ценные бумаги, которые приходят в кассу

• КО-2 Расходный кассовый ордер - по нему выдаются

финансовые средства, а также ценные бумаги из кассы.

• КО-3 Журнал регистрации приходных и расходных

кассовых документов

• КО-4 Кассовая книга - – в ней отражаются все движения

денежных средств, а также фиксируется их остаток на

конец рабочего дня

• КО-5 Книга учета принятых и выданных кассиром

денежных средств

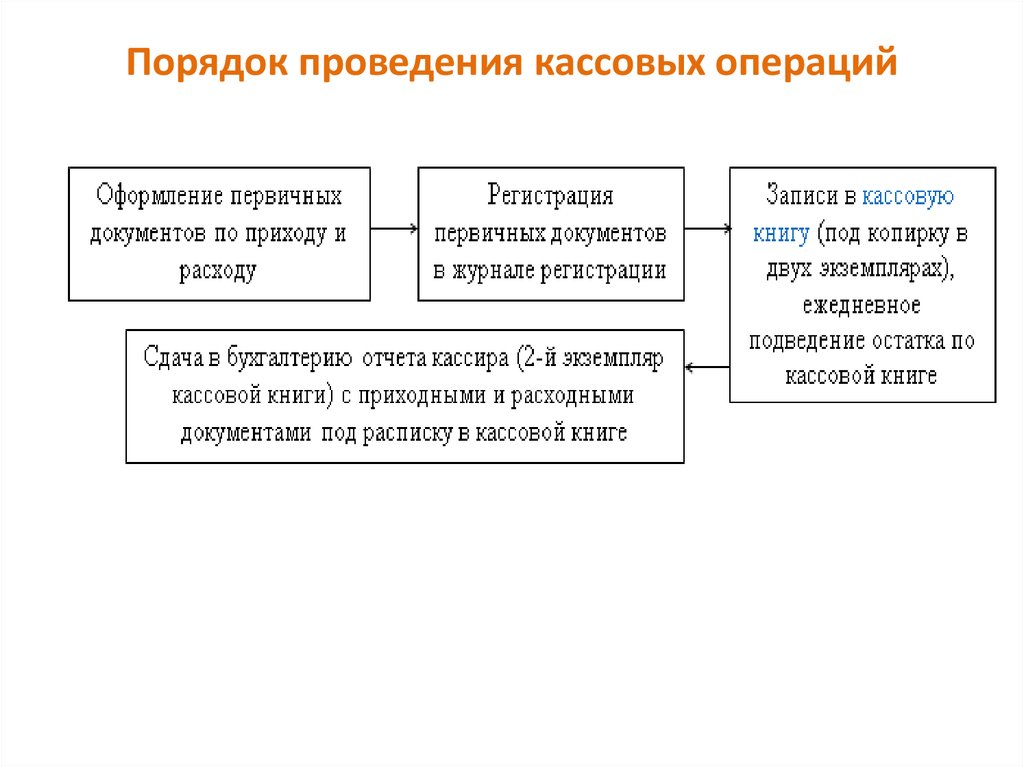

19. Порядок проведения кассовых операций

20. Правила оформления кассовых документов

• 1. Кассовые документы оформляются:главным бухгалтером;

бухгалтером или другим работником (в т.ч.

кассиром), определенным руководителем;

руководителем (при отсутствии главного бухгалтера

и бухгалтера).

• 2. В кассовых документах указывается основание

для их оформления и перечисляются прилагаемые

подтверждающие документы (расчетноплатежные ведомости, платежные ведомости,

заявления, счета, другие документы).

21.

• 3. Внесение исправлений в кассовые документыне допускается.

• 4. Кассовые документы, кассовая книга, книга учета

принятых и выданных кассиром денежных средств

могут оформляться на бумажном носителе или с

применением технических средств,

предназначенных для обработки информации,

включая персональный компьютер и программное

обеспечение.

Кассовые документы, оформляемые с применением

технических средств, распечатываются на

бумажном носителе.

• 5. Приходные и расходные ордера действительны

в течении 1 дня, когда они были оформлены.

22. Порядок приема наличных денег

• Прием наличных денег, в т.ч. от работников, проводитсяпо приходным кассовым ордерам (ПКО).

• ПКО подписывается главным бухгалтером или

бухгалтером.

• После приема наличных денег кассир и при

соответствии вносимой суммы наличных денег сумме,

указанной в ПКО, кассир подписывает ПКО, квитанцию к

ПКО и проставляет на ней оттиск штампа,

подтверждающего проведение кассовой операции. В

подтверждение приема наличных денег вносителю

наличных денег выдается квитанция к приходному

кассовому ордеру.

• Прием остатка неизрасходованных наличных денег,

ранее выданных под отчет, проводится кассиром по

приходному кассовому ордеру

23. Порядок выдачи наличных денег

Любая выдача наличных денежных средств, в т.ч. под отчет и для выдачи

заработной платы должна оформляться расходным кассовым ордером (РКО).

РКО подписывается руководителем, а также главным бухгалтером или

бухгалтером, кассиром.

Кассир выдает наличные деньги непосредственно получателю, указанному в

РКО при предъявлении им паспорта или другого документа,

удостоверяющего личность в соответствии с требованиями законодательства

РФ, либо при предъявлении получателем доверенности и документа,

удостоверяющего личность.

При выдаче заработной платы на фактически выданные суммы наличных

денег по расчетно-платежной ведомости оформляется РКО, номер и дату

которого кассир проставляет на последней странице расчетно-платежной

ведомости (платежной ведомости).

Для учета поступающих в кассу и выдаваемых из кассы наличных денег

организация обязана вести кассовую книгу.

Записи в кассовой книге осуществляются кассиром по каждому РКО),

оформленному на полученные (выданные) наличные деньги.

В конце рабочего дня в случае оформления кассовой книги на бумажном

носителе в бухгалтерию передается отрывной второй экземпляр листа

кассовой книги, а в случае оформления кассовой книги с применением

технических средств - распечатанный на бумажном носителе второй

экземпляр листа кассовой книги.

24. 2.3 Применение контрольно-кассовой техники (ККТ)

• В соответствии с Федеральным законом №54-ФЗ ККТприменяется на территории РФ в обязательном порядке всеми

организациями и ИП при осуществлении ими наличных

денежных расчетов и (или) расчетов с использованием

платежных карт в случаях продажи товаров, выполнения

работ или оказания услуг.

• Организации и ИП, являющиеся налогоплательщиками единого

налога на вмененный доход (ЕНВД) могут осуществлять

наличные денежные расчеты и (или) расчеты с

использованием платежных карт без применения ККТ при

условии выдачи по требованию покупателя (клиента)

документа (товарного чека, квитанции или другого документа,

подтверждающего прием денежных средств за

соответствующий товар (работу, услугу).

25. 2.4 Административная ответственность за нарушения кассовой дисциплины

• п. 1 ст. 15.1 КоАП РФ - нарушение порядка работы сденежной наличностью и порядка ведения кассовых

операций, выразившееся в осуществлении расчетов

наличными деньгами с другими организациями сверх

установленных размеров, неоприходовании (неполном

оприходовании) в кассу денежной наличности,

несоблюдении порядка хранения свободных ДС, а равно

в накоплении в кассе наличных денег сверх

установленных лимитов, влечет наложение

административного штрафа:

- на должностных лиц в размере от 4 000 до 5 000 руб.;

- на юридических лиц - от 40 000 до 50 000 руб.;

26.

• п. 2 ст. 14.5 КоАП РФ - неприменение вустановленных федеральными законами случаях

ККТ, применение ККТ, которая не соответствует

установленным требованиям либо используется с

нарушением установленного законодательством РФ

порядка и условий ее регистрации и применения, а

равно отказ в выдаче по требованию покупателя

(клиента) в случае, предусмотренном федеральным

законом, документа (товарного чека, квитанции или

другого документа, подтверждающего прием

денежных средств за соответствующий товар

(работу, услугу), влечет предупреждение или

наложение административного штрафа:

- на должностных лиц в размере от 3 000 до

4000 руб.;

- на юридических лиц - от 30 000 до 40 000 руб.

27. Вопрос 3. Документальное оформление и учет безналичных денежных средств

Порядок совершения и оформленияопераций по расчетному счету

регулируется Банком России.

Расчетный счет – это основной счет

организации, через который проводятся все

денежные операции без ограничения.

Текущие счета – открываются в случаях, когда

происходит обособление каких-либо операций. К

текущим счетам относятся: валютные счета,

ссудные счета, счета по средствам целевого

назначения и т.п.

28. 3.1 Основные правила совершения операций по расчетному счету

• 1. В соответствии с законодательством организации обязаныхранить свободные ДС в банках. Открытие банковских счетов

является правом юридических и физических лиц.

• 2. Безналичные расчеты осуществляются через кредитные

организации (филиалы) и/или Банк России по счетам, открытым

на основании договора банковского счета или договора

корреспондентского счета (субсчета).

Организации имеют право вправе открывать

необходимое им количество расчетных, депозитных и

иных счетов в любой валюте в банках с их согласия, если

иное не установлено федеральным законодательством

29. 3.2 Формы безналичных расчетов

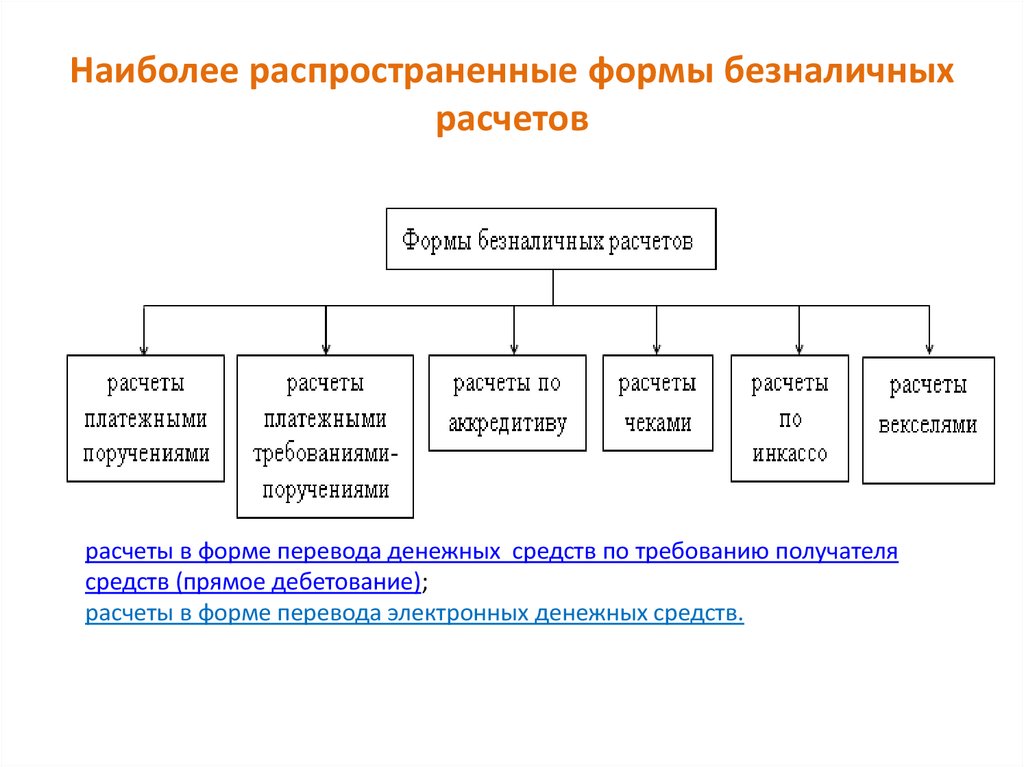

Формы безналичных расчетов избираютсяклиентами банков самостоятельно и

предусматриваются в договорах,

заключаемых ими со своими контрагентами

Платежные поручения, инкассовые поручения,

платежные требования, платежные ордера,

банковские ордера являются расчетными

(платежными) документами

30. Наиболее распространенные формы безналичных расчетов

расчеты в форме перевода денежных средств по требованию получателясредств (прямое дебетование);

расчеты в форме перевода электронных денежных средств.

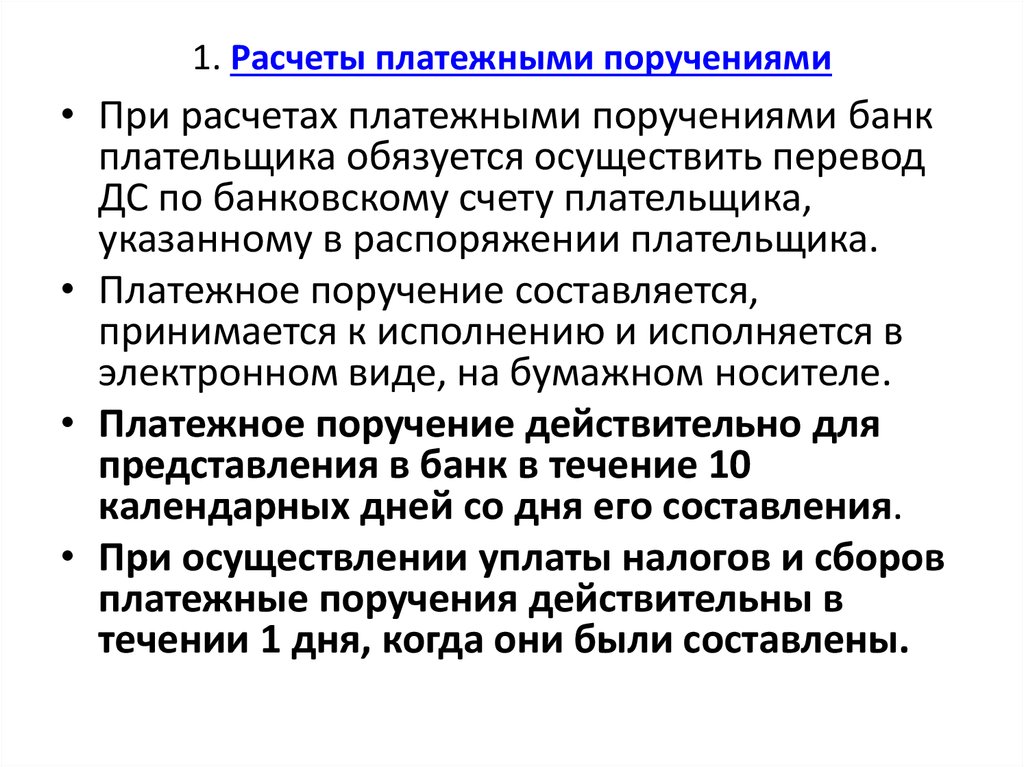

31. 1. Расчеты платежными поручениями

• При расчетах платежными поручениями банкплательщика обязуется осуществить перевод

ДС по банковскому счету плательщика,

указанному в распоряжении плательщика.

• Платежное поручение составляется,

принимается к исполнению и исполняется в

электронном виде, на бумажном носителе.

• Платежное поручение действительно для

представления в банк в течение 10

календарных дней со дня его составления.

• При осуществлении уплаты налогов и сборов

платежные поручения действительны в

течении 1 дня, когда они были составлены.

32.

33. 2. Расчеты по аккредитиву

Аккредитив – это:специальный банковский счет, на котором

организация может зарезервировать

средства для расчетов с поставщиком

(аккредитив открывается для каждого

поставщика с которым осуществляются

расчеты);

условное денежное обязательство,

принимаемое банком, по поручению

плательщика, произвести платежи в пользу

получателя средств по предъявлении

последним документов, соответствующих

условиям аккредитива, или предоставить

полномочия другому банку произвести такие

платежи.

34.

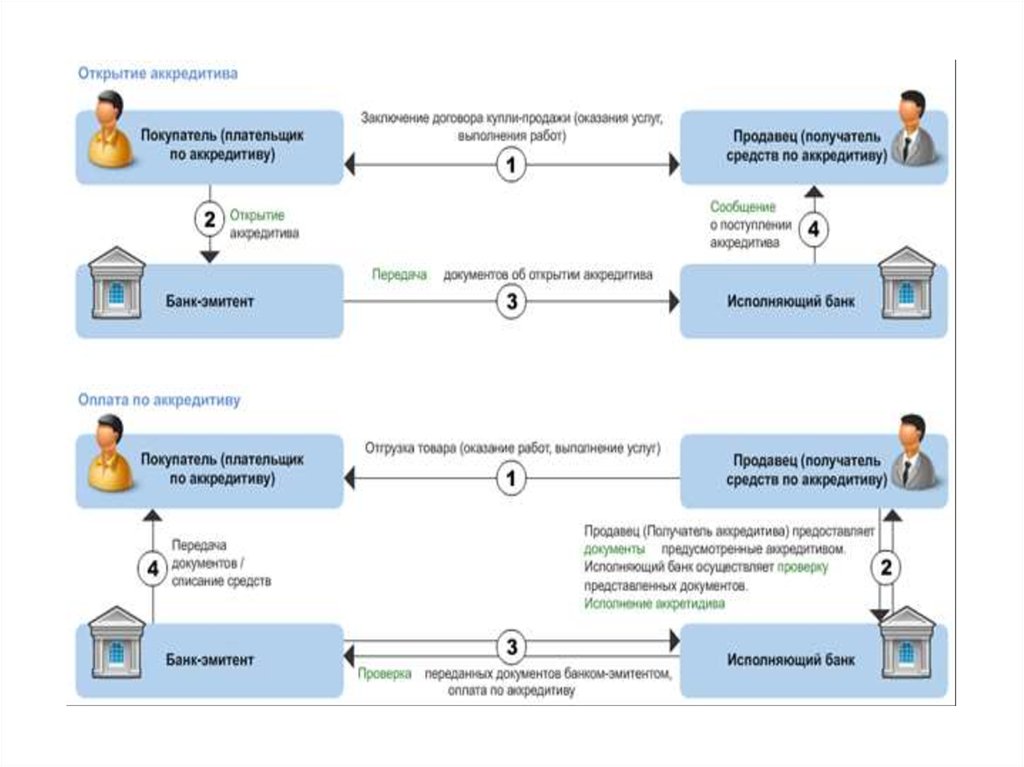

• При расчетах по аккредитиву банк, действующий пораспоряжению плательщика об открытии аккредитива и

в соответствии с его указаниями (банк-эмитент),

обязуется осуществить перевод денежных средств

получателю средств при условии представления

получателем средств документов, предусмотренных

аккредитивом и подтверждающих выполнение иных его

условий (исполнение аккредитива), либо предоставляет

полномочие другому банку (исполняющему банку) на

исполнение аккредитива.

• Получить средства с аккредитива поставщик

(подрядчик) может только после представления в банк

документов, подтверждающих выполнение им

договорных обязательств (поставку товаров,

выполнение работ, оказание услуг). Перечень этих

документов определяется в договоре с поставщиком

(подрядчиком).

35. Виды аккредитива

• 1. Аккредитив является покрытым(депонированным), если ДС списываются с

расчетного счета покупателя и депонируются

банком для последующих платежей

поставщику (подрядчику). Распоряжаться ДС,

находящимися в покрытых аккредитивах,

покупатель не может.

• 2. Аккредитив является непокрытым

(гарантированным), если банк поставщика

списывает ДС с корреспондентского счета

банка покупателя в пределах суммы, на

которую открыт аккредитив. Средства самого

покупателя остаются в обороте до момента

списания денег с корреспондентского счета

обслуживающего его банка.

36.

• 3. Товарный (документарный) аккредитивприменяется для расчетов между покупателем

и поставщиком товаров (продукции, работ,

услуг). Покупатель дает письменное

поручение своей обслуживающей кредитной

организации об открытии аккредитива,

указывая в нем наименование и адрес

поставщика, сумму аккредитива и срок его

действия, вид активов, подлежащих оплате, и

другие существенные условия договора

поставки (купли, продажи). Каждый

аккредитив открывается для расчетов только с

одним поставщиком.

37.

38. 3. Расчеты инкассовыми поручениями

Инкассо - банковская операция,посредством которой банк по

поручению своего клиента получает на

основании расчетных документов

причитающиеся ему денежные

средства от предприятий,

объединений, организаций, учреждений

за отгруженные в их адрес товарноматериальные ценности и оказанные

услуги и зачисляет эти средства на его

счет в банке.

39.

• Инкассовые поручения применяются при расчетах по инкассо вслучаях, предусмотренных договором, и расчетах по

распоряжениям взыскателей средств. Получателем средств

может являться банк, в том числе банк плательщика.

• Инкассовое поручение составляется, предъявляется,

принимается к исполнению и исполняется в электронном виде,

на бумажном носителе.

• Право предъявления инкассовых поручений к банковскому

счету плательщика может быть подтверждено получателем

средств посредством представления в банк плательщика

соответствующих документов.

• Инкассовое поручение взыскателя средств может быть

предъявлено в банк плательщика через банк получателя

средств.

• Инкассовое поручение, предъявляемое через банк получателя

средств, действительно для представления в банк получателя

средств в течение 10 календарных дней со дня его

составления.

• Банк получателя средств, принявший инкассовое поручение в

целях взыскания денежных средств, обязан предъявить

инкассовое поручение в банк плательщика.

40. Вопрос 4. Учет валютных операций

КК валютным операциям относится

приобретение и отчуждение валютных

ценностей на законных основаниях, а также

их использование в качестве средства

платежа.

Валютными ценностями признаются

иностранная валюта и внешние ценные

бумаги

41. 1. Нормативное регулирование валютных операций

Федеральный закон от 10.12.2003 N 173-ФЗ «О валютном регулировании ивалютном контроле». Определяет:

Купля-продажа иностранной валюты и чеков (в т.ч. дорожных чеков), номинальная

стоимость которых указана в иностранной валюте, в РФ производится только через

уполномоченные банки.

Валютные операции между резидентами и нерезидентами РФ осуществляются без

ограничений (за исключением купли-продажи иностранной валюты и чеков (в т.ч.

дорожных чеков), номинальная стоимость которых указана в иностранной валюте).

Валютные операции между резидентами ЗАПРЕЩЕНЫ, за исключением случаев

прямо предусмотренных Законом N 173-ФЗ . К таким операциям, в частности,

относятся:

1) расчеты по служебным командировкам, связанные с возмещением в иностранной

валюте расходов сотрудника, командированного за рубеж и возвратом остатка

неизрасходованной после командировки инвалюты в кассу организации;

2) расчеты по служебным поездкам за пределы территории РФ работников, постоянная

работа которых осуществляется в пути или имеет разъездной характер ;

3) расчеты в магазинах беспошлинной торговли, а также расчеты при реализации

товаров и оказании услуг пассажирам в пути следования транспортных средств при

международных перевозках;

4) операции между посредниками и комитентами (принципалами, доверителями),

связанные с заключением и исполнением сделок с нерезидентами;

5) транспортные услуги и страхование грузов;

6) выплаты официальных представительств и консульств, связанные с содержанием

сотрудников за рубежом и иные операции и другие операции, перечень которых строго

регламентирован и другие.

42. 2. Основные положения по бухгалтерскому учету валютных операций

• Бухгалтерский учет имущества, обязательств и хозяйственныхопераций организаций ведется в рублях (N 402-ФЗ «О

бухгалтерском учете»). Причем это не зависит от вида валют,

фактически использованных при совершении тех или иных

операций.

• Стоимость активов и обязательств (денежных знаков в кассе

организации, средств на банковских счетах (банковских

вкладах), а также других активов и обязательств организации),

выраженная в иностранной валюте, для отражения в

бухгалтерском учете и бухгалтерской отчетности подлежит

пересчету в рубли (ПБУ 3/2006 "Учет активов и обязательств,

стоимость которых выражена в иностранной валюте").

• Датой совершения операций в иностранной валюте в кассе (на

банковских счетах) является дата поступления иностранной

валюты в кассу (на банковский счет) организации и дата выдачи

их из кассы (списания с банковского счета) (ПБУ 3/2006 ).

43.

• Пересчет стоимости денежных знаков в кассе организации,выраженных в иностранной валюте, в рубли должен

производиться на дату совершения операции в иностранной

валюте, а также на отчетную дату. При этом пересчет стоимости

денежных знаков в кассе организации и средств на банковских

счетах (банковских вкладах), выраженной в иностранной

валюте, может производиться также и по мере изменения

курса.

• При поступлении наличной иностранной валюты в кассу в тот

же день, что и списание с валютного счета, курсовые разницы

не возникают. Так как пересчет денежных средств на дату

совершения операции (списания с валютного счета,

поступления в кассу) производится по одному и тому же курсу

Центрального банка РФ.

• За тот период, пока иностранная валюта находится в кассе

организации (с даты поступления по дату списания) курс валют,

установленный Банком России, может измениться. В этом

случае возникают курсовые разницы. При осуществлении

операций в один день (или при равном курсе) разницы не

возникают.

44.

• Курсовые разницы отражаются в б/у и бухгалтерской отчетностив том отчетном периоде, к которому относится дата

исполнения обязательств по оплате, или за который

составлена бухгалтерская отчетность, и для целей б/у

подлежит зачислению на финансовые результаты организации

как прочие доходы или прочие расходы.

Таким образом, для того чтобы правильно отразить в б/у

хозяйственную операцию, совершенную в иностранной валюте,

необходимо:

- определить дату операции (пересчета);

- выяснить курс Банка России на дату операции (пересчета);

- умножить сумму валюты на ее курс по данным Банка

России;

- при пересчете определить сумму курсовой разницы.

• Поскольку пересчет стоимости денежных знаков в кассе

организации производится на дату совершения операции или

отчетную дату (по мере изменения курсов иностранных валют,

котируемых ЦБ РФ), то, чтобы не возникало дополнительных

курсовых разниц по остаткам валютных средств, выдачу под

отчет иностранной валюты целесообразно осуществлять в день

ее поступления с валютного счета в кассу.

45.

• Аналитический учет ведется по каждому видуиностранной валюты, находящейся в кассе. При

этом учет валютных операций и валютных

ценностей ведется в той же системе счетов, что и

учет рублевых операций и ценностей.

• Записи в б/у по операциям в иностранной валюте

производятся в рублях в суммах, определяемых

путем пересчета иностранной валюты по курсу ЦБ

РФ, действующему на дату совершения операции.

Одновременно указанные записи производятся в

валюте расчетов и платежей. Т.е. параллельно с

записями в рублях денежные средства на валютных

счетах отражаются в валюте расчетов и платежей по

ее номиналу (Положение по ведению

бухгалтерского учета и бухгалтерской отчетности в

РФ N 34н).

Финансы

Финансы Право

Право