Похожие презентации:

Влияние бухгалтерских и налоговых ошибок на качество бухгалтерской отчетности предприятия ЗАО «Астраханоргтехводстрой»

1. ГАОУ АО ВПО Астраханский инженерно-строительный институт колледж строительства и экономики АИСИ Выпускная квалификационная

работа«Влияние бухгалтерских и налоговых

ошибок на качество бухгалтерской

отчетности предприятия ЗАО

«Астраханоргтехводстрой» »

Студент Шувалова В.Н.

Научный руководитель Ивашенцева

Е.В.

2. Содержание

Глава 1. Выявление и исправление ошибок как составляющие налоговойдисциплины

1.1.Понятие и основные элементы налогового учета как условие

формирования налоговой дисциплины

1.2. Состав бухгалтерской отчетности, основные подходы к ее

формированию

Глава 2.Ответственность за нарушение налогового законодательства и

условия ее возникновения

2.1.Виды налоговых правонарушений и их отличия от налоговой ошибки

2.2.Правовые последствия налогового правонарушения

2.3.Защита интересов налогоплательщиков

Глава 3. Анализ характерных ошибок налогоплательщика

3.1.Бухгалтерские ошибки (ошибки учета) и их исправление

3.2.Ошибки бухгалтера при исчислении и уплате налогов

3.3.Ошибки в платежных документах

3.4.Недостатки заполнения налоговой декларации

3.5.Типичные ошибки, допускаемые налогоплательщиками при учете

затрат, включаемых в себестоимость продукции

3.6. Типичные ошибки в годовой отчетности

Содержание

3.

Актуальность обусловлена широким распространением впрактике бухгалтера налоговых и бухгалтерских ошибок и

их последствиям в виде снижения качества отчетности и

штрафным санкциям.

Задача каждого бухгалтера – соблюдать налоговую

дисциплину

Цели исследования – обобщение и классификация ошибок

налогоплательщика

Предметом исследования являются наиболее типичные

ошибки налогоплательщиков и способы их исправлений

.

Гипотеза

– ошибки бухгалтера в отличие от

правонарушений в налоговой сфере не несут признаков

умысла

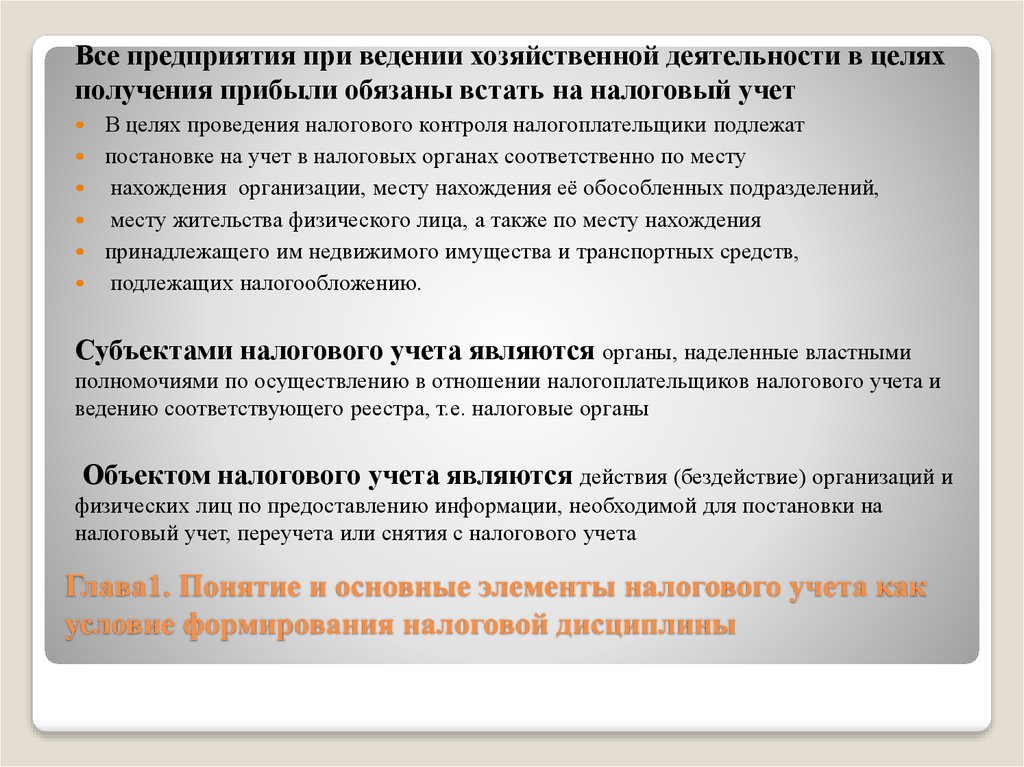

4. Глава1. Понятие и основные элементы налогового учета как условие формирования налоговой дисциплины

Все предприятия при ведении хозяйственной деятельности в целяхполучения прибыли обязаны встать на налоговый учет

В целях проведения налогового контроля налогоплательщики подлежат

постановке на учет в налоговых органах соответственно по месту

нахождения организации, месту нахождения её обособленных подразделений,

месту жительства физического лица, а также по месту нахождения

принадлежащего им недвижимого имущества и транспортных средств,

подлежащих налогообложению.

Субъектами налогового учета являются органы, наделенные властными

полномочиями по осуществлению в отношении налогоплательщиков налогового учета и

ведению соответствующего реестра, т.е. налоговые органы

Объектом налогового учета являются действия (бездействие) организаций и

физических лиц по предоставлению информации, необходимой для постановки на

налоговый учет, переучета или снятия с налогового учета

Глава1. Понятие и основные элементы налогового учета как

условие формирования налоговой дисциплины

5.

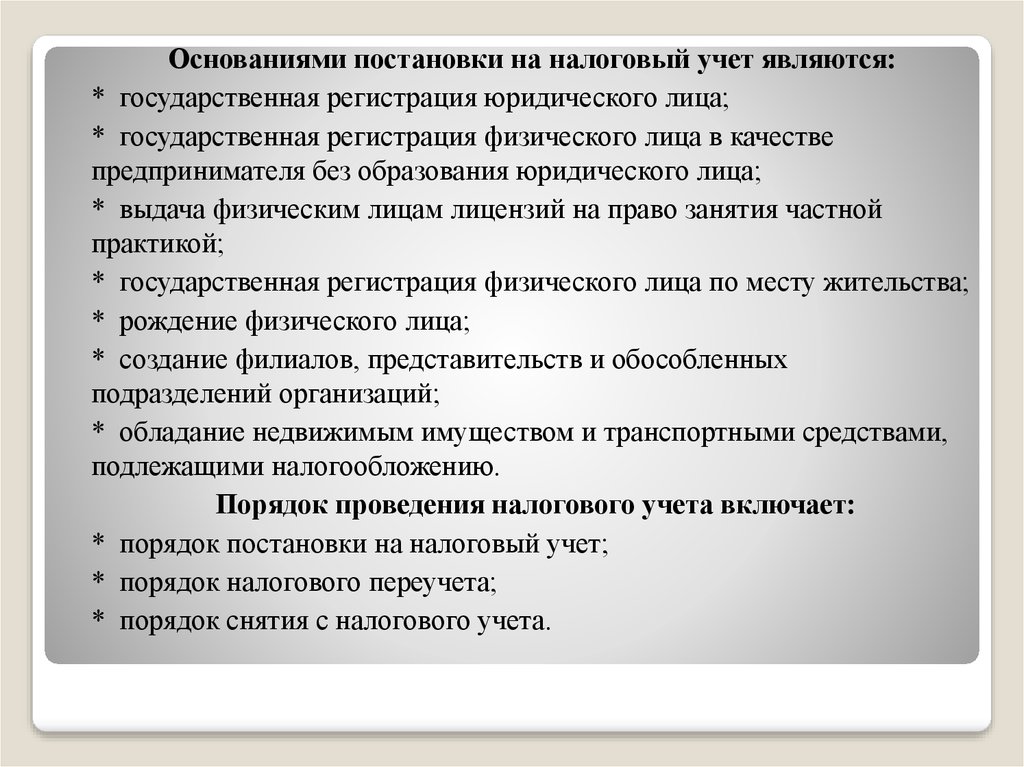

Основаниями постановки на налоговый учет являются:* государственная регистрация юридического лица;

* государственная регистрация физического лица в качестве

предпринимателя без образования юридического лица;

* выдача физическим лицам лицензий на право занятия частной

практикой;

* государственная регистрация физического лица по месту жительства;

* рождение физического лица;

* создание филиалов, представительств и обособленных

подразделений организаций;

* обладание недвижимым имуществом и транспортными средствами,

подлежащими налогообложению.

Порядок проведения налогового учета включает:

* порядок постановки на налоговый учет;

* порядок налогового переучета;

* порядок снятия с налогового учета.

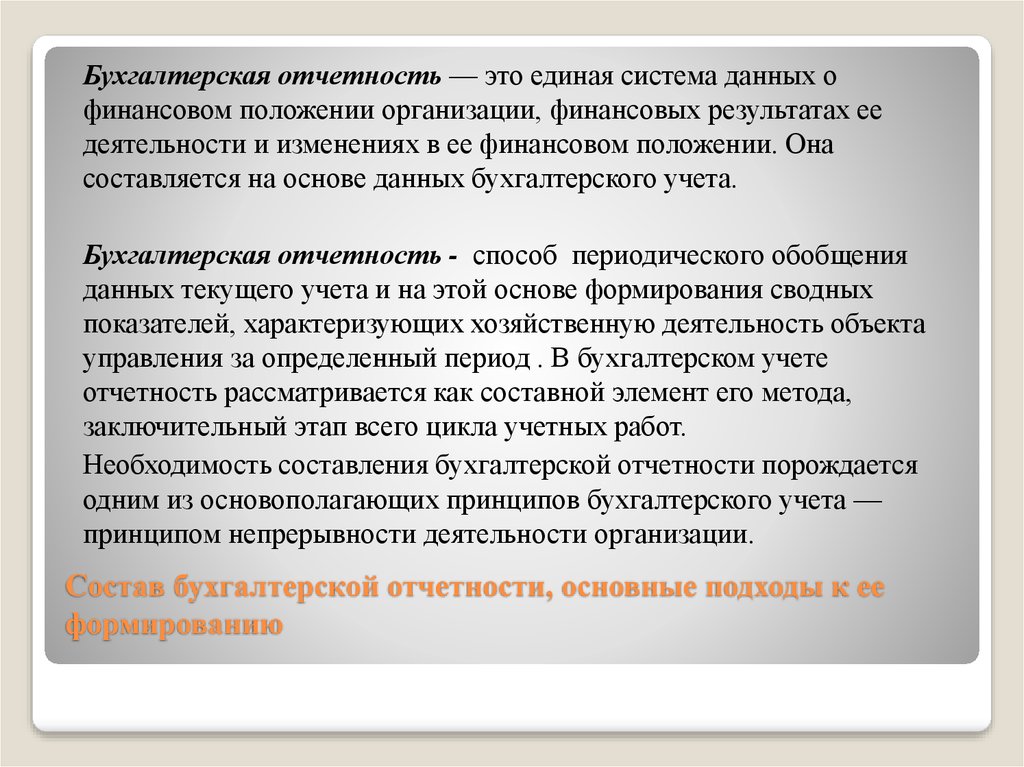

6. Состав бухгалтерской отчетности, основные подходы к ее формированию

Бухгалтерская отчетность — это единая система данных офинансовом положении организации, финансовых результатах ее

деятельности и изменениях в ее финансовом положении. Она

составляется на основе данных бухгалтерского учета.

Бухгалтерская отчетность - способ периодического обобщения

данных текущего учета и на этой основе формирования сводных

показателей, характеризующих хозяйственную деятельность объекта

управления за определенный период . В бухгалтерском учете

отчетность рассматривается как составной элемент его метода,

заключительный этап всего цикла учетных работ.

Необходимость составления бухгалтерской отчетности порождается

одним из основополагающих принципов бухгалтерского учета —

принципом непрерывности деятельности организации.

Состав бухгалтерской отчетности, основные подходы к ее

формированию

7.

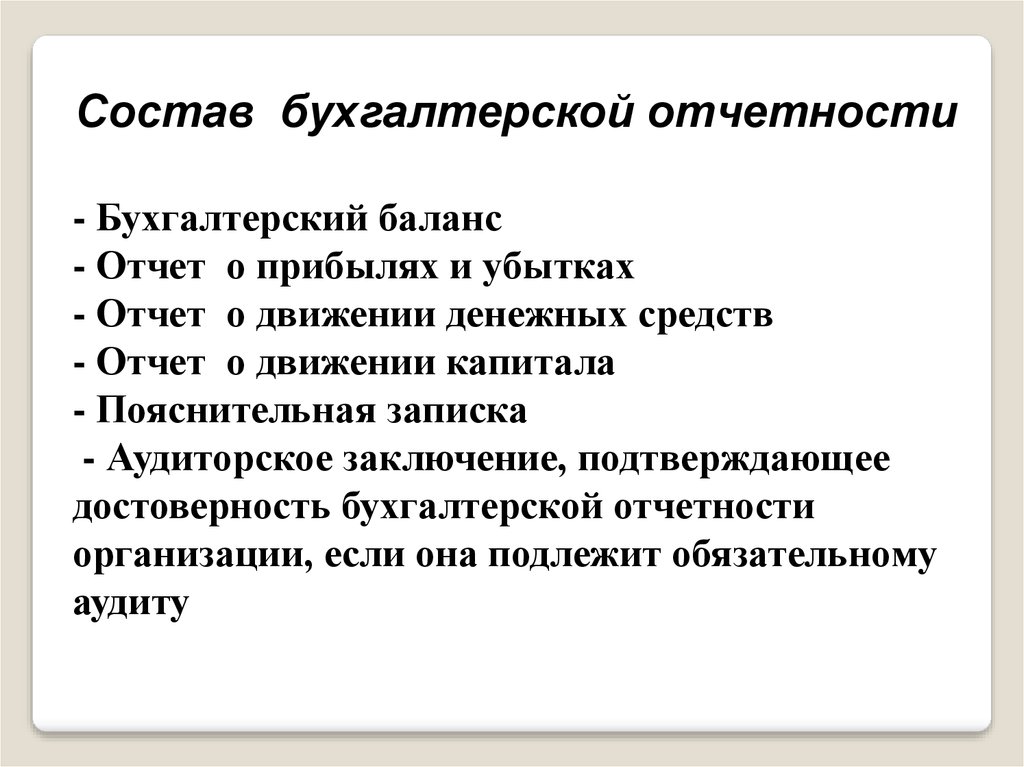

Состав бухгалтерской отчетности- Бухгалтерский баланс

- Отчет о прибылях и убытках

- Отчет о движении денежных средств

- Отчет о движении капитала

- Пояснительная записка

- Аудиторское заключение, подтверждающее

достоверность бухгалтерской отчетности

организации, если она подлежит обязательному

аудиту

8. Глава 2. Ответственность за нарушение налогового законодательства и условия ее возникновения

Отличия правонарушений от налоговой ошибкинеобходимо отличать заведомо искаженные

данные или сокрытие объектов налогообложения с

целью уклонения от уплаты налога от налоговых

ошибок, в силу которых лицо, подписавшее отчет,

добросовестно заблуждалось или произвело

неверный расчет, ошиблось в цифровых итогах

(показателях).

Во втором случае отсутствует субъективная

сторона преступления - умысел, а значит, нет

никаких оснований не только для привлечения лица

к уголовной ответственности, но и для

возбуждения уголовного дела.

9. Правовые последствия налогового правонарушения

Блокирование операций по банковскому счету:выражение

"арест счета" является некорректным. Понятие "арест" (помимо ареста

физического лица) соотносится исключительно с имуществом . Банковский счет

не является имуществом и в силу этого не подлежит аресту. В принципе, аресту

могут быть подвергнуты денежные средства, находящиеся на банковском счете

организации или физического лица.

Приостановление операций в связи с неуплатой налога: В

статье 76 НК РФ это основание приостановления операций по банковскому счету

приводится как основное. Причина, скорее всего, заключается в том, что

налоговики при этом предпочитают применять процедуру бесспорного

взыскания налога .

Приостановление операций в связи с непредставлением

налоговой декларации. Это основание приостановления операций по

счету является наиболее распространенным, что обусловлено некой "традицией"

в работе налоговых органов.

Правовые последствия налогового правонарушения

10. Глава 3.Анализ характерных ошибок налогоплательщика

Нормативная основа - Положение по бухгалтерскому учету"Исправление ошибок в бухгалтерском учете и отчетности" ПБУ 22/2010

Ошибка - неправильное отражение или неотражение фактов

хозяйственной деятельности в бухгалтерском учете и (или)

бухгалтерской отчетности организации.

Причины ошибок : - неправильное применение

законодательства РФ о бухгалтерском учете и (или) нормативных

правовых актов по бухгалтерскому учету,

-неправильное применение учетной политики организации; неправильная классификация или оценка фактов хозяйственной

деятельности;

-ненадлежащее использование информации, имеющейся на дату

подписания бухгалтерской отчетности;

-недобросовестные действия должностных лиц организации,

неточности в вычислениях.

11. Классификация ошибок 1. Бухгалтерские - ошибки учета существенные и несущественные ошибка признается существенной, если она в

отдельностиили в совокупности с другими ошибками за один и тот же

отчетный период может повлиять на экономические решения

пользователей, принимаемые ими на основе бухгалтерской

отчетности, составленной за этот отчетный период.

2. Ошибки бухгалтера при исчислении и уплате

налогов

12.

Все выявленные ошибки и их последствияподлежат обязательному исправлению. Порядок

исправления ошибок следующий.

-Ошибка отчетного года, выявленная до окончания этого года,

исправляется записями по соответствующим счетам бухгалтерского

учета в том месяце отчетного года, в котором выявлена ошибка.

-Ошибка отчетного года, выявленная после окончания этого года, но

до даты подписания бухгалтерской отчетности за этот год,

исправляется записями по соответствующим счетам

- Несущественная ошибка предшествующего отчетного года,

выявленная после даты подписания бухгалтерской отчетности за этот

год, исправляется записями по соответствующим счетам

бухгалтерского учета в том месяце отчетного года, в котором

выявлена ошибка

13. Типичные ошибки налогоплательщика

Ошибки в платежных документахНедостатки заполнения налоговой декларации

Типичные ошибки, допускаемые

налогоплательщиками при учете затрат,

включаемых в себестоимость продукции

Ошибки, допускаемые при исчислении и

уплате налогов (практически всех) и в случае

применения налоговых вычетов ( НДФЛ)

Ошибки годовой отчетности

Типичные ошибки налогоплательщика

14.

Пример налоговой ошибкиЗАО «Астраханоргтехводстрой» в марте 2013 г. приобрела конвейер

ленточный передвижной, который в том же месяце был введен в

эксплуатацию. По данным бухгалтерского и налогового учета

первоначальная стоимость конвейера составила 2 160 000 руб., срок

полезного использования - три года (36 месяцев). Амортизация в

бухгалтерском и налоговом учете начисляется линейным способом,

сумма ежемесячной амортизации - 60 000 руб. 2 160 000 руб. / 36

мес.

С 1 мая 2013 г. на основании приказа руководителя основное

средство в связи с приостановкой производства переведено на

консервацию. Срок консервации - четыре месяца. За период

консервации по данному оборудованию амортизацию продолжали

начислять.

Организация выявила ошибку при оформлении налоговой

декларации по налогу на имущество . 25 февраля ею были

перечислены доплата по налогу на имущество за , недоимки по

авансовым платежам за первое полугодие и девять месяцев, а также

пени, исчисленные с сумм недоимок.

15. Методика исправления ошибки

Существенные моменты – суть ошибки1.При определении налоговой базы имущество, признаваемое объектом

налогообложения по налогу на имущество организаций, учитывается

по его остаточной стоимости, сформированной в соответствии с

установленным порядком ведения бухгалтерского учета,

утвержденным в учетной политике организации.

2. Объекты, находящиеся на консервации, в бухгалтерском учете попрежнему остаются основными средствами. Поэтому величины их

остаточной стоимости, исчисленные в период консервации,

учитываются при определении сумм авансовых платежей и налога на

имущество, подлежащих уплате в бюджет. Поскольку срок

консервации превышает три месяца, то амортизация по объекту не

должна была начисляться .

3. Следовательно, за период консервации с 1 мая по 31 августа по

данному оборудованию ошибочно была начислена амортизация по 60

000 руб. ежемесячно, тем самым необоснованно была уменьшена

остаточная стоимость объекта.

4. А это, в свою очередь, привело к некорректному исчислению средней

стоимости имущества за первое полугодие и девять месяцев.

16. Конкретные расчеты

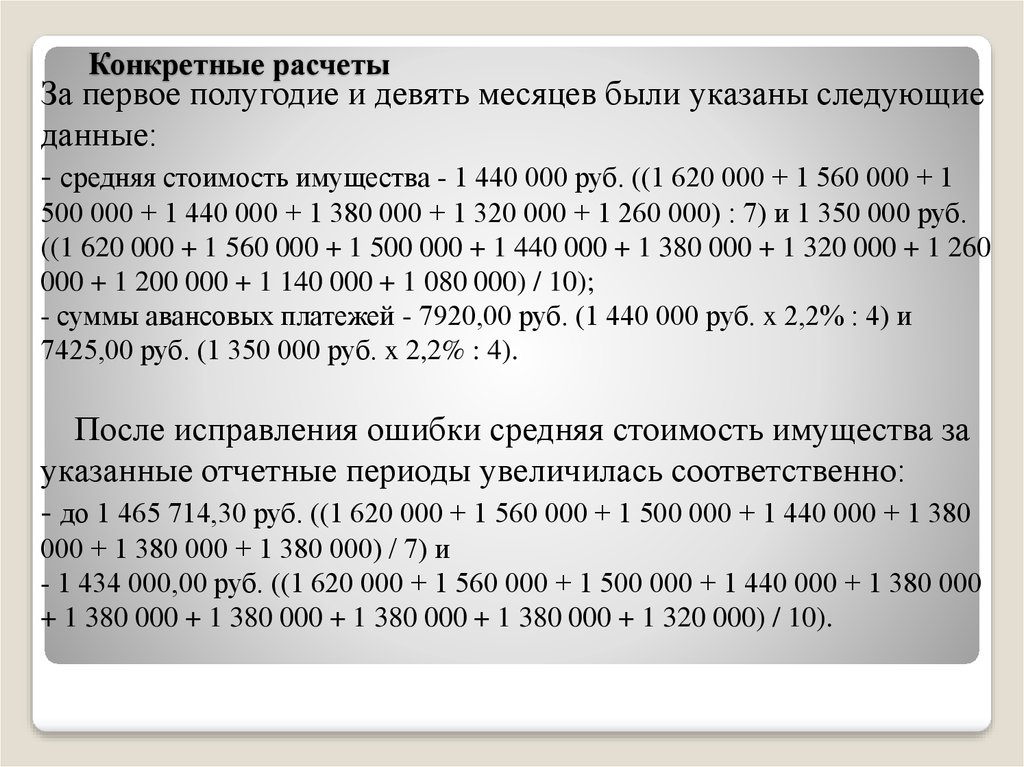

За первое полугодие и девять месяцев были указаны следующиеданные:

- средняя стоимость имущества - 1 440 000 руб. ((1 620 000 + 1 560 000 + 1

500 000 + 1 440 000 + 1 380 000 + 1 320 000 + 1 260 000) : 7) и 1 350 000 руб.

((1 620 000 + 1 560 000 + 1 500 000 + 1 440 000 + 1 380 000 + 1 320 000 + 1 260

000 + 1 200 000 + 1 140 000 + 1 080 000) / 10);

- суммы авансовых платежей - 7920,00 руб. (1 440 000 руб. x 2,2% : 4) и

7425,00 руб. (1 350 000 руб. x 2,2% : 4).

После исправления ошибки средняя стоимость имущества за

указанные отчетные периоды увеличилась соответственно:

- до 1 465 714,30 руб. ((1 620 000 + 1 560 000 + 1 500 000 + 1 440 000 + 1 380

000 + 1 380 000 + 1 380 000) / 7) и

- 1 434 000,00 руб. ((1 620 000 + 1 560 000 + 1 500 000 + 1 440 000 + 1 380 000

+ 1 380 000 + 1 380 000 + 1 380 000 + 1 380 000 + 1 320 000) / 10).

17.

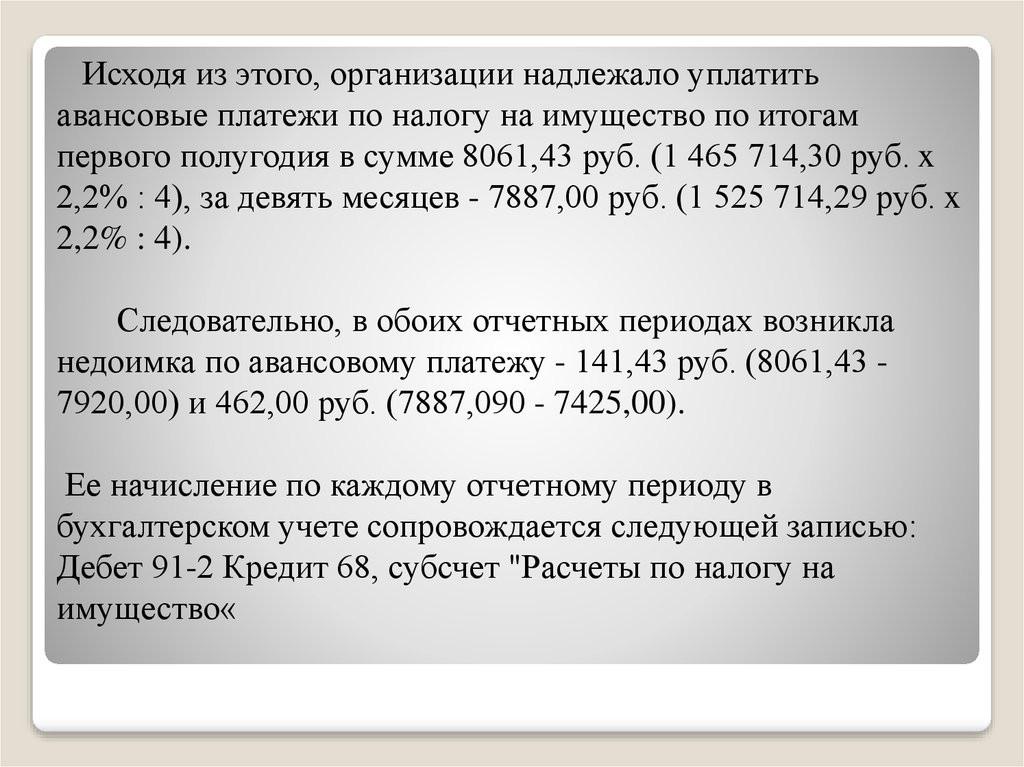

Исходя из этого, организации надлежало уплатитьавансовые платежи по налогу на имущество по итогам

первого полугодия в сумме 8061,43 руб. (1 465 714,30 руб. x

2,2% : 4), за девять месяцев - 7887,00 руб. (1 525 714,29 руб. x

2,2% : 4).

Следовательно, в обоих отчетных периодах возникла

недоимка по авансовому платежу - 141,43 руб. (8061,43 7920,00) и 462,00 руб. (7887,090 - 7425,00).

Ее начисление по каждому отчетному периоду в

бухгалтерском учете сопровождается следующей записью:

Дебет 91-2 Кредит 68, субсчет "Расчеты по налогу на

имущество«

18. Заключение

Таким образом, в ходе исследования выделенаследующую систему искажений налоговой отчетности,

которая позволила выделить признаки ошибок и

отделить их от признаков налоговых правонарушений.

В основе и ошибок и правонарушений лежит искажения

отчетности. Отличаются они наличием умысла или

преднамеренностью.

Непреднамеренные искажения - ошибки,

совершенные по некомпетентности, халатности и

невнимательности, а также вызванные

несовершенством системы учета и действующего

законодательства.

1.

Заключение

19.

Причины ошибок :- ненадлежащее применение законодательства РФ о

бухгалтерском учете и (или) нормативных актов по

бухгалтерскому учету;

- ненадлежащее применение учетной политики

организации;

- неточности в вычислениях;

- неправильная классификация или оценка фактов

хозяйственной деятельности;

- ненадлежащее использование информации,

имеющейся на дату подписания бухгалтерской

отчетности;

- недобросовестные действия должностных лиц

организации.

Вероятность

возникновения

ошибок

повышается в условиях изменения инструктивнометодических

материалов,

касающихся

бухгалтерского учета и налогообложения.

Финансы

Финансы Право

Право