Похожие презентации:

Учет денежных средств

1.

НОВОСИБИРСКИЙ ГОСУДАРСТВЕННЫЙУНИВЕРСИТЕТ ЭКОНОМИКИ И УПРАВЛЕНИЯ (НИНХ)

ПРОГРАММА

ПРОФЕССИОНАЛЬНОЙ

ПЕРЕПОДГОТОВКИ

«БУХГАЛТЕР КОММЕРЧЕСКОЙ

ОРГАНИЗАЦИИ»

Головина Наталья Анатольевна

кандидат экономических наук,

преподаватель кафедры информационно-аналитического

обеспечения и бухгалтерского учета НГУЭУ

22 сентября 2018 г.

2.

Раздел 2. Бухгалтерский финансовыйучёт

Тема 1.

Учет денежных средств

2

3.

Основные нормативные документы, регулирующие учетналичных денежных средств:

Указание Банка России от 11.03.2014 г. № 3210-У (ред. от 19.06.2017 г.) «О

порядке ведения кассовых операций юридическими лицами и упрощенном порядке

ведения кассовых операций индивидуальными предпринимателями и субъектами

малого предпринимательства»;

Федеральный закон от 22.05.2003 г. № 54-ФЗ (ред. от 03.07.2018 г.) «О

применении контрольно-кассовой техники при осуществлении наличных денежных

расчетов и (или) расчетов с использованием платежных карт»;

Указание Банка России от 07.10.2013 г. № 3073-У «Об осуществлении наличных

расчетов»;

Федеральный закон от 03.06.2009 г. № 103-ФЗ (ред. от 18.04.2018 г.) «О

деятельности по приему платежей физических лиц, осуществляемой платежными

агентами»;

Федеральный закон от 27.06.2011 г. № 161-ФЗ (ред. от 27.06.2018 г.) «О

национальной платежной системе»

Положение по бухгалтерскому учету «Отчет о движении денежных средств»

(ПБУ 23/2011) (утв. Приказом Минфина РФ от 02.02.2011 г. № 11н) устанавливает

правила составления отчета о движении денежных средств коммерческими

организациями (за исключением кредитных организаций), являющихся

юридическими лицами по законодательству Российской Федерации.

3

4.

Кассовая дисциплинаКассовая дисциплина - это строгое соблюдение правил ведения операций с

наличными расчетами: поступление наличной выручки; выплата заработной платы;

получение-сдача денег в банк; расчеты с подотчетными лицами; выдача-возврат

займов.

Соблюдение кассовой дисциплины заключается в исполнении обязанностей,

установленных законом:

Порядок ведения кассовых операций.

Оформление приходных и расходных документов.

Утверждение лимита.

Регистрация и перерегистрация контрольно-кассовых машин.

В 2018 году контрольно-кассовую технику обязаны применять на территории РФ

все организации и ИП при осуществлении наличных расчетов.

Отсрочка по переходу на онлайн-кассы продлена до 1 июля 2019 года.

4

5.

Кассовая дисциплинаКого освободили от обязанности применять онлайн-кассу

Согласно принятым Госдумой поправкам в закон № 54-ФЗ некоторые

организации и ИП будут освобождены от применения ККТ при реализации

определенных услуг и товаров и услуг.

В частности, можно будет обойтись без приобретения кассового аппарата тем

бизнесменам, которые:

торгуют молоком и питьевой водой на розлив; продают питьевую воду на розлив

через автоматы;

торгуют бумажными газетами и журналами независимо от места продажи;

осуществляют наличные расчеты на борту воздушных судов;

оказывают услуги по перевозке пассажиров с использованием турникетов

(метрополитен, автобусы);

реализуют товары через механические торговые автоматы. Также не нужен будет

чек при погашении аванса за оказанные услуги.

Освобождены от необходимости применять ККТ и те налогоплательщики,

которые ведут деятельность в труднодоступных местностях. А также

представители субъектов РФ и муниципальных образований при предоставлении

права пользования платными парковками. Освобождена от касс и деятельность

образовательных организаций при оказании населению платных библиотечных

услуг, в том числе по доступу к интернету в библиотеках.

5

6.

Кассовая дисциплинаКому еще продлили переход на онлайн-ККТ на год?

В конце 2017 года Президент России Владимир Путин подписал Федеральный

закон от 27.11.2017 № 337-ФЗ, которым продлил переход на онлайн кассы для

некоторых категорий предпринимателей до 1 июля 2019 года.

В соответствии с его нормами отсрочку до 1 июля 2019 года получили

организации и ИП, применяющие ЕНВД, осуществляющие виды

деятельности, перечисленные в подп. 1-5, 10-14 п. 2 статьи 346.26 Налогового

кодекса РФ, в частности, оказание бытовых услуг по кодам видов деятельности в

соответствии с Общероссийским классификатором видов экономической

деятельности, утвержденным Правительством РФ (оказание ветеринарных услуг;

оказание услуг по ремонту, техническому обслуживанию и мойке

автомототранспортных средств; оказание автотранспортных услуг по перевозке

пассажиров и грузов и т.д.).

Кроме того, освобождены от онлайн-ККТ до 1 июля 2019 года ИП на ЕНВД,

осуществляющие виды деятельности, перечисленные в подп. 6-9 п. 2 ст. 346.26

НК РФ, но только при условии отсутствия у них наемных работников. А

именно: при розничной торговле, осуществляемой через магазины и павильоны с

площадью торгового зала не более 150 квадратных метров. К этой же категории

относится оказание услуг общественного питания: на объектах с площадью зала

обслуживания посетителей не более 150 квадратных метров; на объектах, не

имеющих зала обслуживания посетителей.

6

7.

Кассовая дисциплинаКому еще продлили переход на онлайн-ККТ на год?

Аналогично до 1 июля 2019 года могут не применять онлайн-кассы ИП на

ПСН, которые:

осуществляют бытовые услуги;

сдают в аренду (наем) жилые и нежилые помещения или земельные участки;

изготавливают изделия народных художественных промыслов;

оказывают прочие услуги производственного характера (услуги по переработке

сельскохозяйственных продуктов и даров леса, защите садов, огородов и зеленых

насаждений от вредителей и болезней; изготовление валяной обуви;

изготовление сельскохозяйственного инвентаря из материала заказчика;

граверные работы по металлу, стеклу, фарфору, дереву, керамике; изготовление и

ремонт деревянных лодок;

ремонт игрушек; ремонт туристского снаряжения и инвентаря; услуги по вспашке

огородов и распиловке дров;

услуги по ремонту и изготовлению очковой оптики;

изготовление и печатание визитных карточек и пригласительных билетов на

семейные торжества; переплетные, брошюровочные, окантовочные, картонажные

работы; зарядка газовых баллончиков для сифонов, замена элементов питания в

электронных часах и других приборах) и др.

Также могут еще год обойтись без ККТ ИП на патенте без работников,

которые осуществляют розничную торговлю через объекты стационарной

торговой сети с торговым залом не более 50 квадратных метров или не

имеющие торговых залов.

7

8.

Нарушение кассовой дисциплиныКассовая дисциплина в 2018 году считается нарушенной, если:

Превышен лимит остатка кассы, утвержденный распоряжением

(приказом) по организации;

Превышен лимит расчетов наличными- 100.000,00 руб. как между

юридическими лицами, так и ИП (для физических лиц лимит не

установлен);

Несвоевременно и не в полной мере оприходована выручка;

Не выдается кассовый чек или бланк строгой отчетности, в т.ч. в

электронном формате (при поступлении запроса от покупателя или при

осуществлении расчетов в сети «Интернет»);

Контрольно-кассовая техника не отвечает установленным законом

требованиям;

Фактический остаток в кассе разнится с суммой, указанной в

документах.

8

9.

Какие ограничения соблюдать при расчетах наличнымиВсе организации и предприниматели обязаны соблюдать порядок расчетов наличными.

Такое требование прямо прописано в пункте 6 указания Банка России от 7 октября 2013 г.

№ 3073-У. И если его нарушить, то организации грозит штраф.

Максимальный размер расчетов наличными составляет 100 000 руб. Это ограничение

действует для платежей по одному договору. А значит, если заключить несколько договоров с

одним и тем же контрагентом, то сумма всех наличных расчетов с ним может быть больше

лимита. Главное – соблюсти ограничение для каждого отдельного соглашения. Это

подтверждает и арбитражная практика (постановление Десятого арбитражного апелляционного суда

от 7.09.2015 г. № А41-27520/15).

Лимит действует без временных ограничений. То есть, сколько бы времени ни прошло с

момента, когда договор заключен, лимит по нему учитывайте при расчетах наличными.

Лимит установлен для расчетов между:

организациями;

организацией и индивидуальным предпринимателем;

индивидуальными предпринимателями.

На расчеты с гражданами ограничения не влияют.

Из всего этого следует, что организация или предприниматель не может оплатить

наличными всю сумму по договору (в т. ч. долгосрочному), если цена, указанная в нем,

превышает 100 000 руб. Периодичность платежей значения не имеет. То есть если, допустим,

цена договора – 200 000 руб., то расплатиться наличными по нему можно только в сумме

100 000 руб. И если первый взнос в кассу контрагента по такому договору вы сделали в сумме

55 000 руб., то размер следующего наличного платежа по тому же соглашению будет

максимум 45 000 руб. Сверхлимитный же остаток по договору придется перечислять в

безналичном порядке на счет контрагента.

Пп. 5 и 6 указания Банка России от 7 октября 2013 г. № 3073-У.

9

10.

Какие ограничения соблюдать при расчетах наличнымиМаксимальный размер расчетов наличными действует на все обязательства, которые

предусмотрены договором. То есть не только на цену договора, но и на штрафы, пени и

любые другие предусмотренные санкции, а также возмещение убытков. Причем даже когда их

исполняют и после окончания действия соглашения. Это следует из абзаца 2 пункта 6

указания Банка России от 7 октября 2013 г. № 3073-У.

Когда при расчетах наличными лимит не действует

Наличные можно расходовать без учета лимита:

на определенные выплаты гражданам, в том числе сотрудникам. В частности, на зарплату,

различные пособия и компенсации, подотчет (но не их трату) и т. п.;

на личные нужды предпринимателя (абз. 4 п. 6 указания Банка России от 7.10.2013 г. № 3073-У).

Ситуация: нужно ли соблюдать лимит наличных расчетов при расходовании

сотрудником подотчетных средств?

Да, нужно. Но только если эти средства выданы для расчетов по договорам

организации или предпринимателя.

Дело в том, что, когда подотчетными наличными сотрудник оплачивает от своего имени

оказанные лично ему услуги, лимит расчетов не применяют. Такой подход применяют,

например, к тратам в командировке. Например, на наличные расходы сотрудника по оплате

мини-бара в гостинице или химчистки за счет организации лимит не действует.

Во всех остальных случаях, когда сотрудник использует подотчетные средства для

расчетов, лимит соблюдать обязательно. Речь идет о платежах по договорам, которые он

заключает от имени организации или предпринимателя по доверенности или по уже

заключенным соглашениям. Такие выводы следуют из абз. 1 и 4 п. 6 указания Банка России от

7.10.2013 г. № 3073-У.

10

11.

Ограничения при расчетах наличнымиСитуация: нужно ли соблюдать лимит расчетов наличными при расчетах между

агентом и принципалом?

Да, нужно.

Ведь по общему правилу максимальный размер расчетов наличными по одному договору

составляет 100 000 руб. Не соблюдать его можно только в случаях из закрытого перечня.

Расчеты между агентом и принципалом в нем не поименованы. А значит, соблюдать лимит

расчетов наличными в рассмотренной ситуации обязательно.

Ситуация: нарушает ли организация лимит наличных расчетов, если оплачивает

товары, работы или услуги по дополнительным соглашениям к долгосрочному договору?

Общая сумма платежей наличными превышает 100 000 руб.

Да, нарушает.

Объяснение тут простое. Лимит наличных расчетов действует для обязательств в рамках

одного договора. При этом дополнительные соглашения это не отдельные контракты. Они

только дополняют и изменяют условия первоначального соглашения, и неважно,

долгосрочное оно или краткосрочное. Следовательно, лимит расчетов и для договора, и для

его дополнений один – 100 000 руб. наличными.

Это следует из абзаца 2 пункта 6 указания Банка России от 7 октября 2013 г. № 3073-У и

подтверждено в судах, например, постановления ФАС Волго-Вятского округа от 30 ноября

2010 г. № А28-2959/2010, от 26 ноября 2007 г. № А79-6155/2007.

11

12.

Ограничения при расчетах наличнымиПример соблюдения лимита наличных расчетов по долгосрочному договору

ООО «Торговая фирма «Дебют"» заключило с ООО «Восток» договор об организации

перевозок. В течение года «Восток» обязуется доставлять товары «дебют». Ежемесячно

«Дебют» составляет план перевозок (объем, направление и т. д.) и оплачивает услуги

«Восток».

Возможные варианты расчетов:

«Дебют» переводит денежные средства на расчетный счет «Восток» без каких-либо

ограничений по сумме;

«Дебют» оплачивает перевозки наличными до тех пор, пока общая сумма таких расчетов

меньше 100 000 руб. Остальные платежи производят в безналичном порядке.

Ситуация: нарушает ли организация лимит, если оплачивает более 100 000 руб.

наличными по накладной? Договор между организациями на разовую поставку не

заключали.

Да, нарушает.

Ведь установленный лимит действует для договоров в любой форме. Даже если простая

письменная форма соглашения не соблюдена, сделку все равно признают действительной (п. 6

указания Банка России от 7.10.2013 г. № 3073-У, ст. 162 и п. 1 ст. 420 ГК РФ).

Вот и получается – лимит расчетов наличными нужно соблюдать, даже если нет как

такового договора купли-продажи. В частности, когда факт заключения договора

подтверждает накладная.

За нарушение лимита расчетов организацию могут оштрафовать.

12

13.

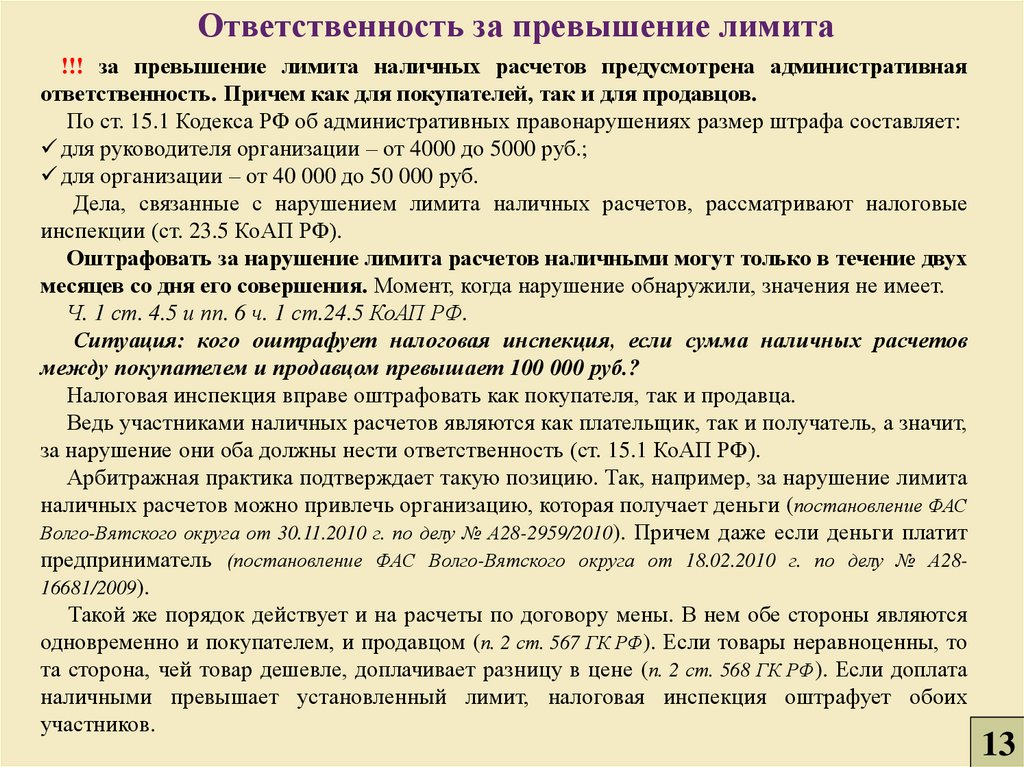

Ответственность за превышение лимита!!! за превышение лимита наличных расчетов предусмотрена административная

ответственность. Причем как для покупателей, так и для продавцов.

По ст. 15.1 Кодекса РФ об административных правонарушениях размер штрафа составляет:

для руководителя организации – от 4000 до 5000 руб.;

для организации – от 40 000 до 50 000 руб.

Дела, связанные с нарушением лимита наличных расчетов, рассматривают налоговые

инспекции (ст. 23.5 КоАП РФ).

Оштрафовать за нарушение лимита расчетов наличными могут только в течение двух

месяцев со дня его совершения. Момент, когда нарушение обнаружили, значения не имеет.

Ч. 1 ст. 4.5 и пп. 6 ч. 1 ст.24.5 КоАП РФ.

Ситуация: кого оштрафует налоговая инспекция, если сумма наличных расчетов

между покупателем и продавцом превышает 100 000 руб.?

Налоговая инспекция вправе оштрафовать как покупателя, так и продавца.

Ведь участниками наличных расчетов являются как плательщик, так и получатель, а значит,

за нарушение они оба должны нести ответственность (ст. 15.1 КоАП РФ).

Арбитражная практика подтверждает такую позицию. Так, например, за нарушение лимита

наличных расчетов можно привлечь организацию, которая получает деньги (постановление ФАС

Волго-Вятского округа от 30.11.2010 г. по делу № А28-2959/2010). Причем даже если деньги платит

предприниматель (постановление ФАС Волго-Вятского округа от 18.02.2010 г. по делу № А2816681/2009).

Такой же порядок действует и на расчеты по договору мены. В нем обе стороны являются

одновременно и покупателем, и продавцом (п. 2 ст. 567 ГК РФ). Если товары неравноценны, то

та сторона, чей товар дешевле, доплачивает разницу в цене (п. 2 ст. 568 ГК РФ). Если доплата

наличными превышает установленный лимит, налоговая инспекция оштрафует обоих

участников.

13

14.

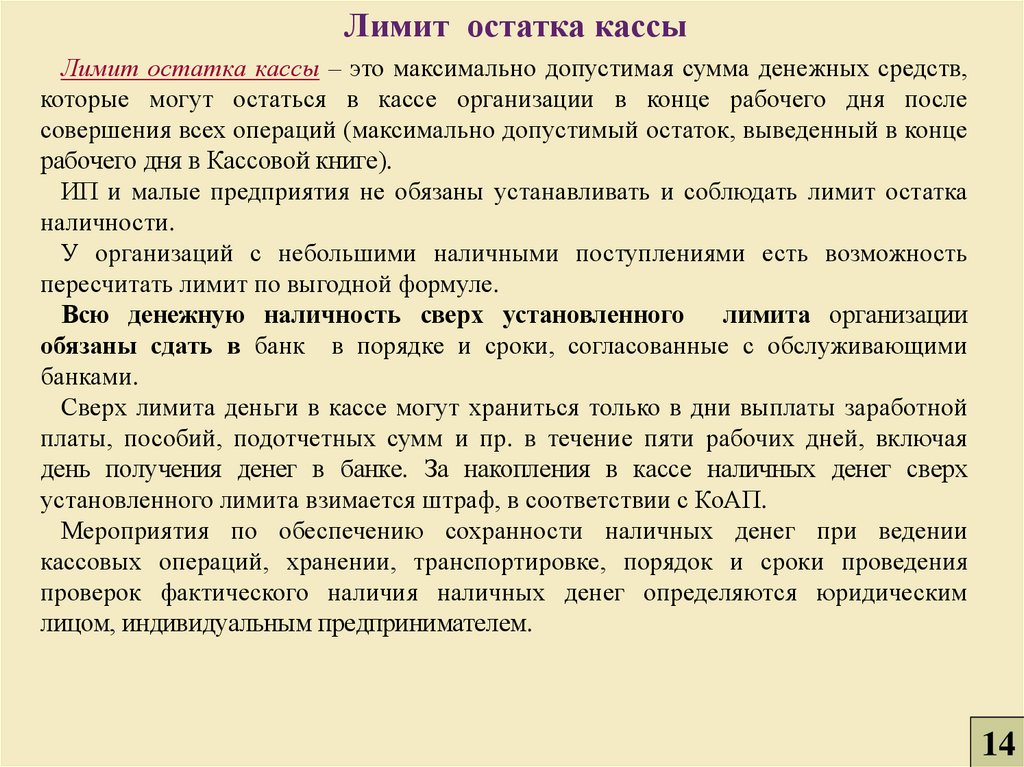

Лимит остатка кассыЛимит остатка кассы – это максимально допустимая сумма денежных средств,

которые могут остаться в кассе организации в конце рабочего дня после

совершения всех операций (максимально допустимый остаток, выведенный в конце

рабочего дня в Кассовой книге).

ИП и малые предприятия не обязаны устанавливать и соблюдать лимит остатка

наличности.

У организаций с небольшими наличными поступлениями есть возможность

пересчитать лимит по выгодной формуле.

Всю денежную наличность сверх установленного лимита организации

обязаны сдать в банк в порядке и сроки, согласованные с обслуживающими

банками.

Сверх лимита деньги в кассе могут храниться только в дни выплаты заработной

платы, пособий, подотчетных сумм и пр. в течение пяти рабочих дней, включая

день получения денег в банке. За накопления в кассе наличных денег сверх

установленного лимита взимается штраф, в соответствии с КоАП.

Мероприятия по обеспечению сохранности наличных денег при ведении

кассовых операций, хранении, транспортировке, порядок и сроки проведения

проверок фактического наличия наличных денег определяются юридическим

лицом, индивидуальным предпринимателем.

14

15.

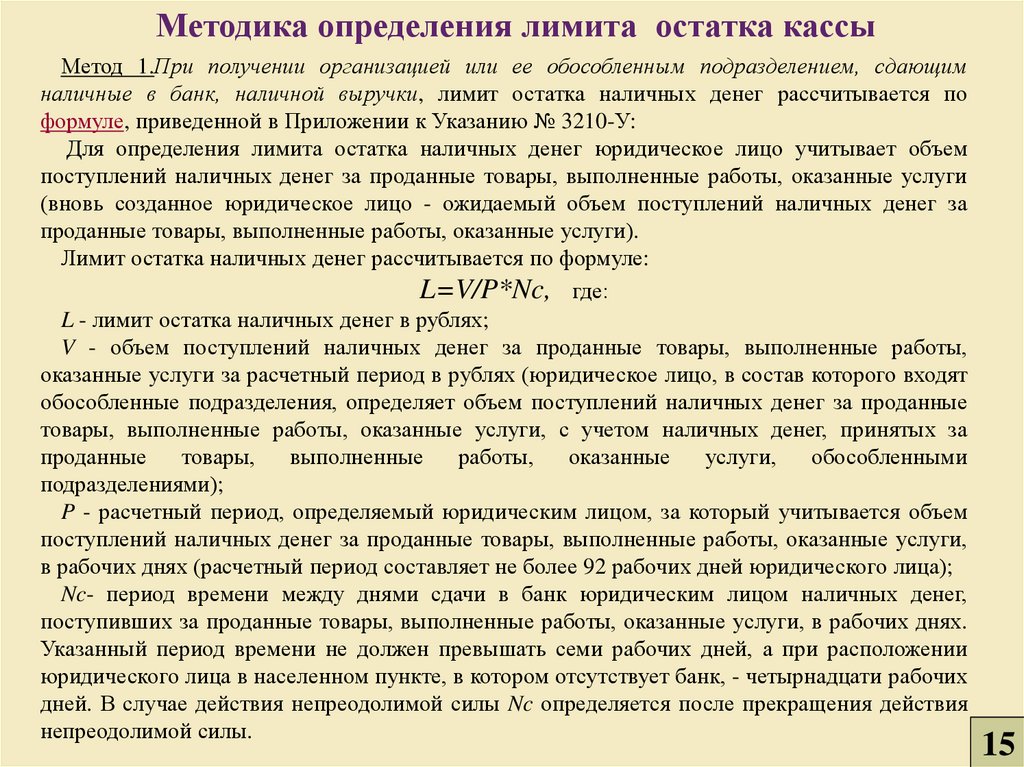

Методика определения лимита остатка кассыМетод 1.При получении организацией или ее обособленным подразделением, сдающим

наличные в банк, наличной выручки, лимит остатка наличных денег рассчитывается по

формуле, приведенной в Приложении к Указанию № 3210-У:

Для определения лимита остатка наличных денег юридическое лицо учитывает объем

поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги

(вновь созданное юридическое лицо - ожидаемый объем поступлений наличных денег за

проданные товары, выполненные работы, оказанные услуги).

Лимит остатка наличных денег рассчитывается по формуле:

L=V/P*Nc, где:

L - лимит остатка наличных денег в рублях;

V - объем поступлений наличных денег за проданные товары, выполненные работы,

оказанные услуги за расчетный период в рублях (юридическое лицо, в состав которого входят

обособленные подразделения, определяет объем поступлений наличных денег за проданные

товары, выполненные работы, оказанные услуги, с учетом наличных денег, принятых за

проданные

товары,

выполненные

работы,

оказанные

услуги,

обособленными

подразделениями);

P - расчетный период, определяемый юридическим лицом, за который учитывается объем

поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги,

в рабочих днях (расчетный период составляет не более 92 рабочих дней юридического лица);

Nc- период времени между днями сдачи в банк юридическим лицом наличных денег,

поступивших за проданные товары, выполненные работы, оказанные услуги, в рабочих днях.

Указанный период времени не должен превышать семи рабочих дней, а при расположении

юридического лица в населенном пункте, в котором отсутствует банк, - четырнадцати рабочих

дней. В случае действия непреодолимой силы Nc определяется после прекращения действия

непреодолимой силы.

15

16.

Методика определения лимита остатка кассыМетод 2. При отсутствии поступлений наличных денег за проданные товары, выполненные

работы, оказанные услуги юридическое лицо, его обособленное подразделение,

самостоятельно сдающее деньги на банковский счет, а не в кассу организации, учитывают

объем выдач наличных денег (вновь созданное юридическое лицо, подразделение - ожидаемый

объем выдач наличных денег), за исключением сумм наличных денег, предназначенных для

выплат заработной платы, стипендий и других выплат работникам.

L= R/ P*Nn, где:

L - лимит остатка наличных денег в рублях;

R - объем выдач наличных денег, за исключением сумм наличных денег, предназначенных

для выплат заработной платы, стипендий и других выплат работникам, за расчетный период в

рублях (юридическим лицом, в состав которого входят обособленные подразделения, при

определении объема выдач наличных денег учитываются наличные деньги, хранящиеся в

этих обособленных подразделениях, за исключением случая, когда подразделение сдает

деньги в банк, минуя кассу юридического лица);

P - расчетный период, определяемый юридическим лицом, за который учитывается объем

выдач наличных денег в рабочих днях (при его определении могут учитываться периоды

пиковых объемов выдач наличных денег, а также динамика объемов выдач наличных денег за

аналогичные периоды прошлых лет; расчетный период составляет не более 92 рабочих дней

юридического лица);

Nn- период времени между днями получения по денежному чеку в банке юридическим

лицом наличных денег, за исключением сумм наличных денег, предназначенных для выплат

заработной платы, стипендий и других выплат работникам, в рабочих днях. Указанный период

времени не должен превышать семи рабочих дней, а при расположении юридического лица в

населенном пункте, в котором отсутствует банк, - четырнадцати рабочих дней. В случае

действия непреодолимой силыNnопределяется после прекращения действия непреодолимой

силы.

16

17.

С 19 августа 2017 года стало проще выдавать работникамденьги под отчет и составлять кассовые документы

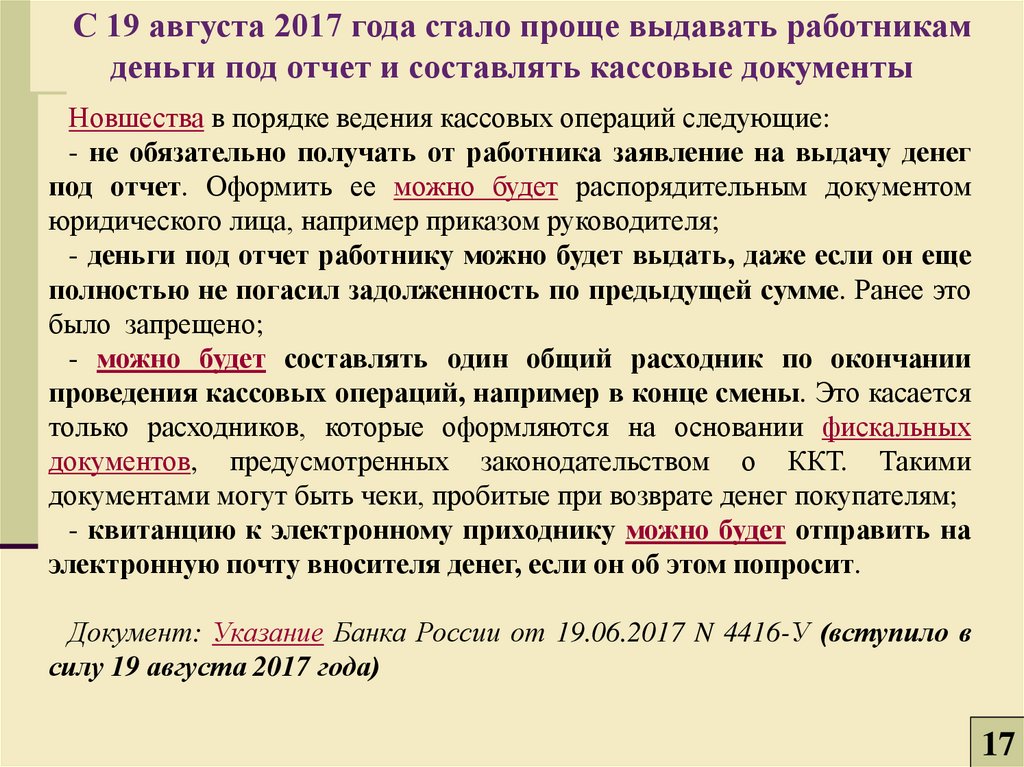

Новшества в порядке ведения кассовых операций следующие:

- не обязательно получать от работника заявление на выдачу денег

под отчет. Оформить ее можно будет распорядительным документом

юридического лица, например приказом руководителя;

- деньги под отчет работнику можно будет выдать, даже если он еще

полностью не погасил задолженность по предыдущей сумме. Ранее это

было запрещено;

- можно будет составлять один общий расходник по окончании

проведения кассовых операций, например в конце смены. Это касается

только расходников, которые оформляются на основании фискальных

документов, предусмотренных законодательством о ККТ. Такими

документами могут быть чеки, пробитые при возврате денег покупателям;

- квитанцию к электронному приходнику можно будет отправить на

электронную почту вносителя денег, если он об этом попросит.

Документ: Указание Банка России от 19.06.2017 N 4416-У (вступило в

силу 19 августа 2017 года)

17

18.

Правила кассовой дисциплины для ООО в 2018 годуРаньше были запрещены любые исправления в кассовой книге, а также во всех бумажных

документах, касающихся финансовой деятельности. В 2018-м подобные исправления не

являются основанием для наложения штрафа. Необходимо просто зафиксировать дату, в

которую производились данные исправления, а также инициалы лиц, принимающих данный

документ после исправления.

Кроме того:

если документы ведутся в электронном виде, то наличие их бумажных аналогов не

требуется;

исправления в электронной версии документов не допускаются, можно только удалить

неправильный документ и заполнить новый;

приходные ордера оформляются на основании кассовой ленты за каждый отдельный день, а

также допустимо использовать сведения из БСО;

отпала необходимость во втором листе кассовой книги (ранее – отчет кассира);

отменено правило о прописанных вручную суммах, в расходных ордерах. Ранее это

обязательно должен был делать получатель суммы;

теперь работник, принимающий определенные суммы под отчет, должен просто написать

заявление, где указывает размер этой суммы, и срок на который она выдана. Ранее такой

документ составлялся директором собственноручно, теперь же нужна только его подпись на

заявлении;

зарплатная ведомость до сих пор имеет графу о депонированных суммах, но реестр теперь

вести неактуально и необязательно;

нет необходимости заполнять кассовую книгу, если не производились финансовые

операции, например, на праздники или выходные;

сменные кассиры не обязаны заполнять расходный ордер, в случае передачи наличных

средств. Теперь это делается по книге учета наличных сумм.

18

19.

Лимит остатка кассы в 2018 годуРанее были четко установлены допустимые размеры остаточных сумм в

кассе, по завершении рабочего дня. Нельзя было превышать указанный

лимит, все лишние деньги должны были передаваться в банк или просто

изыматься из кассы самим частным предпринимателем. Если оставшееся

количество денег не было указано, то считалось, что касса полностью

обнулена.

Тогда реально наличествующие деньги могли признаваться как

нарушение в ведении кассовой дисциплины.

Теперь же при переходе к упрощенному порядку нужно просто издать

внутренний приказ по организации или мини-предприятию, где, сделав

сноску на указании ЦБ РФ, отменить наличие передаваемого лимита по

кассе.

19

20.

Онлайн-кассыКогда и кому

Изменено большинство положений Федерального закона № 54-ФЗ «О применении

ККТ». Федеральный закон от 3 июля 2016 г. № 290-ФЗ ввел даты «Х» для плавного

перехода к применению организациями и индивидуальными предпринимателями

онлайн-касс:

до 1 февраля 2017 г. применение онлайн-кассы было возможно в добровольном

порядке;

до 1 февраля 2017 г. можно было регистрировать ККТ в прежнем порядке (без

фискальных накопителей) и пользоваться ею до 1 июля 2017 г.;

с 1 февраля 2017 г. зарегистрировать или перерегистрировать можно только онлайнкассу (либо доработанную (модернизированную) кассовую технику старого образца).

с 1 июля 2017 г. года вся применяемая ККТ должна отвечать новым требованиям

закона 54-ФЗ с учетом измененных положений и обеспечивать передачу

соответствующих данных в налоговый орган через ОФД.

Для компаний и предпринимателей, продающих в розницу алкогольную и

слабоалкогольную продукцию, вне зависимости от применяемого режима

налогообложения и места продажи (если алкоголь продается при оказании услуг

общественного питания) закреплена дата «Х» - 31 марта 2017 г. С этой даты они

обязаны применять ККТ. Это требование закона от 3 июля 2016 г. № 261-ФЗЗа

лицами, которые могли работать без ККТ по старым правилам, сохранено право не

применять ККТ до 1 июля 2018 г. Перечень видов деятельности и условий, при

которых до 1 июля 2018 г. можно не вводить онлайн-кассу, перечислен в редакции от

8 марта 2015 г. закона от 22 мая 2003 г. № 54-ФЗ, действующей до 14.07.2016.

20

21.

Онлайн-кассыФормат ККТ

Из-за изменений в законе № 54-ФЗ под понятием КТТ принимается – в полной

мере ЭВМ (или любое другое компьютерное устройство и его комплексы), в

которых будет обеспечена:

запись и хранение фискальных данных в фискальных накопителях;

формирование фискальных документов;

передача фискальных документов в налоговые органы через оператора

фискальных данных – ОФД (организацией, которая уполномочена передавать

сведения о проведенных расчетах с покупателями в налоговую инспекцию);

печать фискальных документов на бумажных носителях в соответствии с

правилами, установленными законодательством РФ о применении ККТ.

Принцип работы «Здесь и сейчас»

ИФНС будет получать всю информацию о расчетах наличными и электронными

средствами платежа непосредственно в момент осуществления расчетов.

Фискальный документ для покупателя

Чек

В кассовых чеках появились новые поля/реквизиты:

система налогообложения продавца;

форма расчета - наличными или электронными деньгами;

адрес сайта, где можно проверить кассовый чек;

абонентский номер или электронная почта покупателя.

21

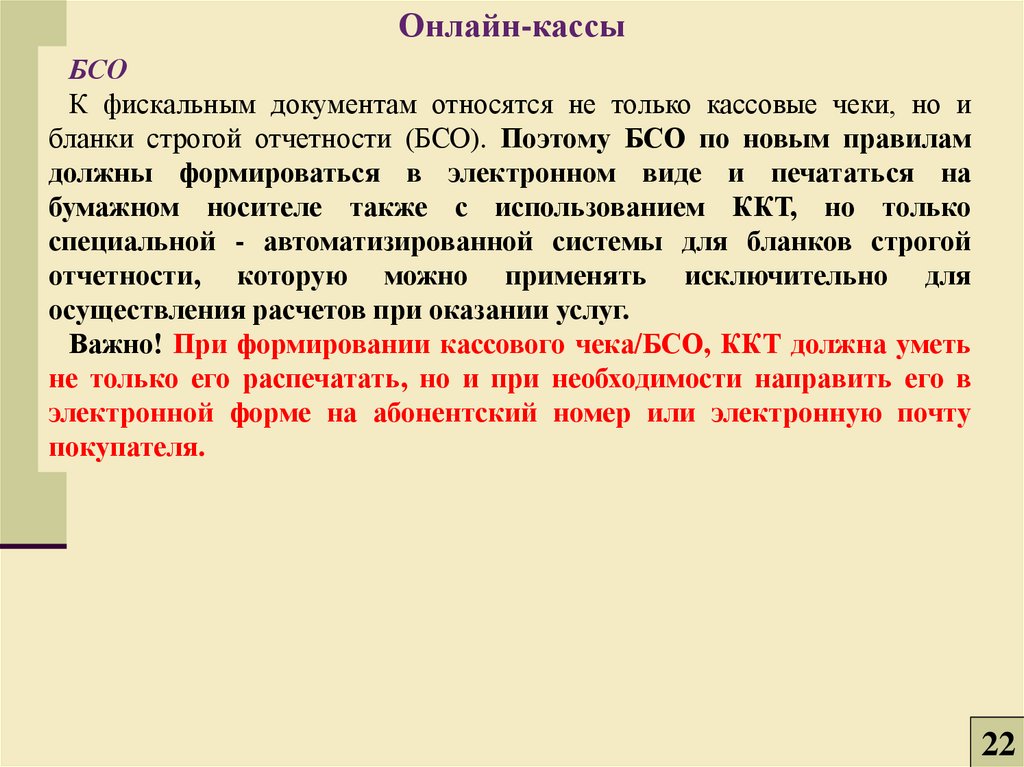

22.

Онлайн-кассыБСО

К фискальным документам относятся не только кассовые чеки, но и

бланки строгой отчетности (БСО). Поэтому БСО по новым правилам

должны формироваться в электронном виде и печататься на

бумажном носителе также с использованием ККТ, но только

специальной - автоматизированной системы для бланков строгой

отчетности, которую можно применять исключительно для

осуществления расчетов при оказании услуг.

Важно! При формировании кассового чека/БСО, ККТ должна уметь

не только его распечатать, но и при необходимости направить его в

электронной форме на абонентский номер или электронную почту

покупателя.

22

23.

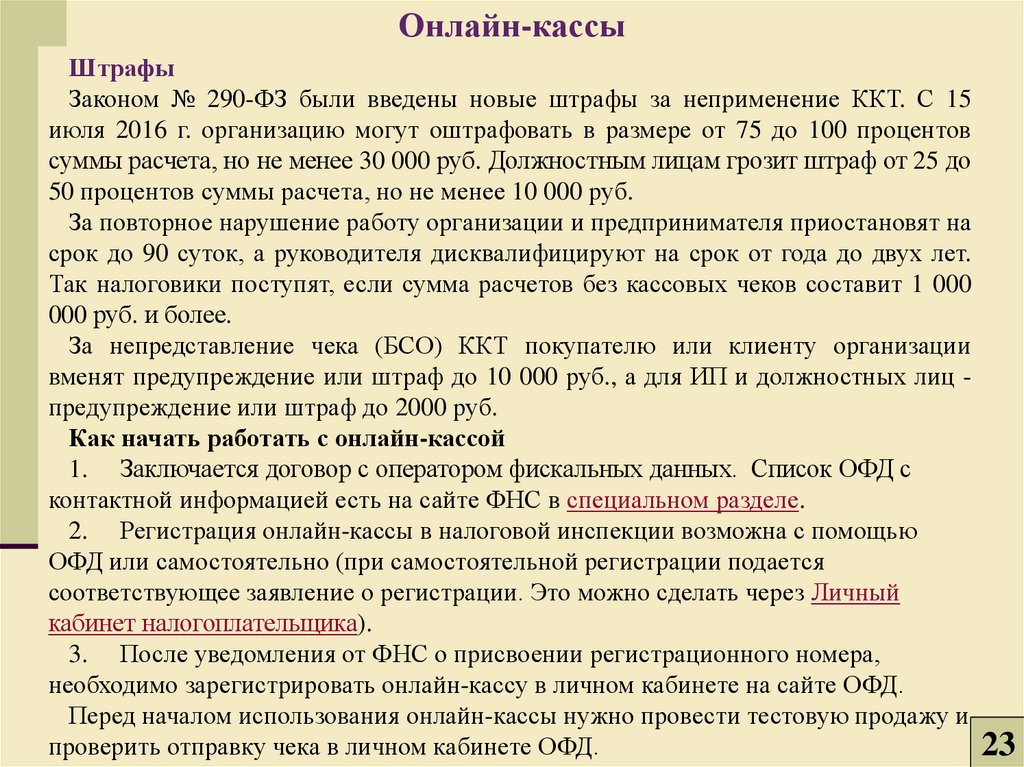

Онлайн-кассыШтрафы

Законом № 290-ФЗ были введены новые штрафы за неприменение ККТ. С 15

июля 2016 г. организацию могут оштрафовать в размере от 75 до 100 процентов

суммы расчета, но не менее 30 000 руб. Должностным лицам грозит штраф от 25 до

50 процентов суммы расчета, но не менее 10 000 руб.

За повторное нарушение работу организации и предпринимателя приостановят на

срок до 90 суток, а руководителя дисквалифицируют на срок от года до двух лет.

Так налоговики поступят, если сумма расчетов без кассовых чеков составит 1 000

000 руб. и более.

За непредставление чека (БСО) ККТ покупателю или клиенту организации

вменят предупреждение или штраф до 10 000 руб., а для ИП и должностных лиц предупреждение или штраф до 2000 руб.

Как начать работать с онлайн-кассой

1. Заключается договор с оператором фискальных данных. Список ОФД с

контактной информацией есть на сайте ФНС в специальном разделе.

2. Регистрация онлайн-кассы в налоговой инспекции возможна с помощью

ОФД или самостоятельно (при самостоятельной регистрации подается

соответствующее заявление о регистрации. Это можно сделать через Личный

кабинет налогоплательщика).

3. После уведомления от ФНС о присвоении регистрационного номера,

необходимо зарегистрировать онлайн-кассу в личном кабинете на сайте ОФД.

Перед началом использования онлайн-кассы нужно провести тестовую продажу и

проверить отправку чека в личном кабинете ОФД.

23

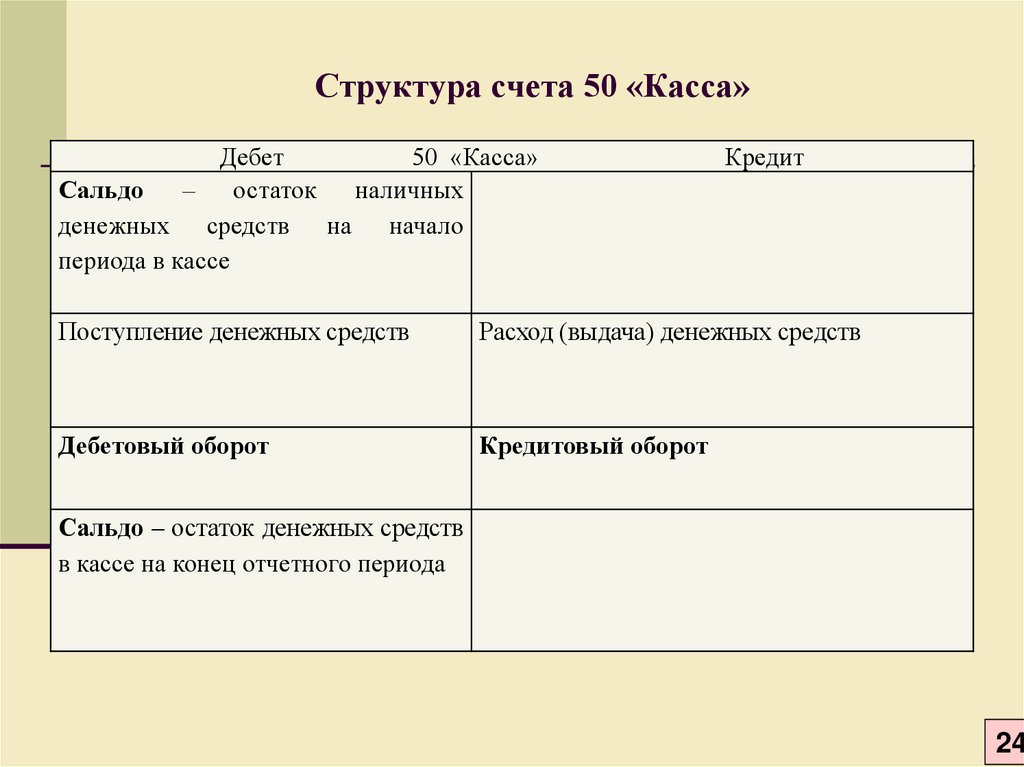

24. Структура счета 50 «Касса»

Дебет50 «Касса»

Сальдо – остаток наличных

денежных средств на начало

периода в кассе

Кредит

Поступление денежных средств

Расход (выдача) денежных средств

Дебетовый оборот

Кредитовый оборот

Сальдо – остаток денежных средств

в кассе на конец отчетного периода

24

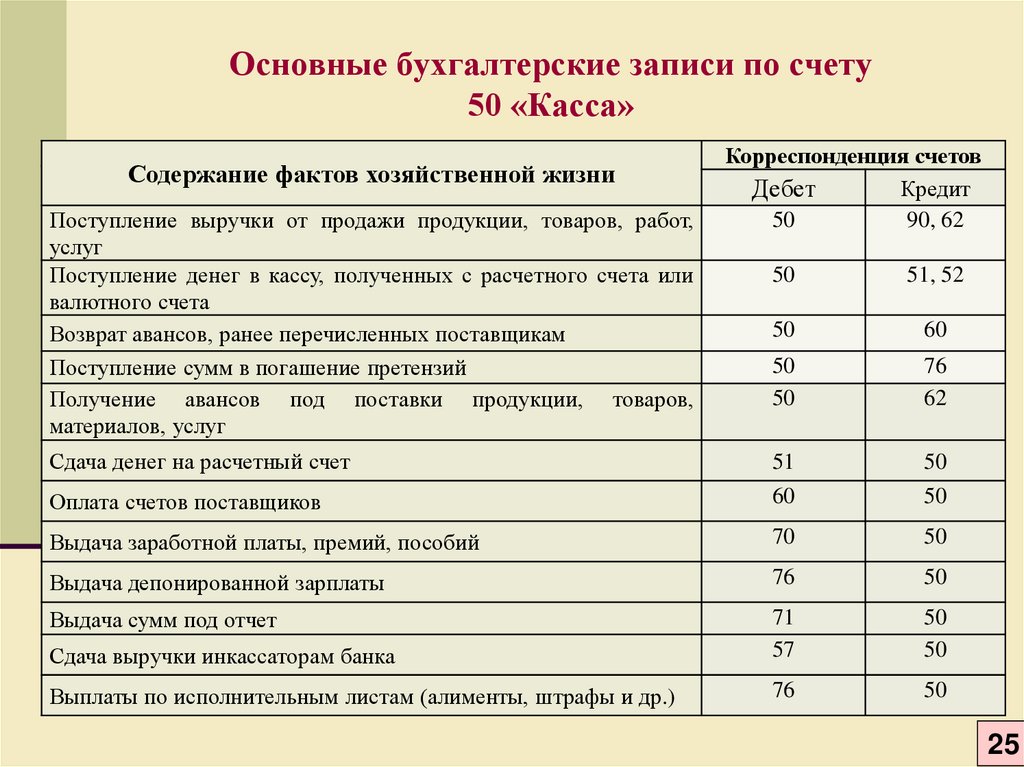

25. Основные бухгалтерские записи по счету 50 «Касса»

Содержание фактов хозяйственной жизниПоступление выручки от продажи продукции, товаров, работ,

услуг

Поступление денег в кассу, полученных с расчетного счета или

валютного счета

Возврат авансов, ранее перечисленных поставщикам

Корреспонденция счетов

Кредит

Дебет

50

90, 62

50

51, 52

50

60

50

50

76

62

Оплата счетов поставщиков

51

60

50

50

Выдача заработной платы, премий, пособий

70

50

Выдача депонированной зарплаты

76

50

Выдача сумм под отчет

Сдача выручки инкассаторам банка

71

57

50

50

Выплаты по исполнительным листам (алименты, штрафы и др.)

76

50

Поступление сумм в погашение претензий

Получение авансов под поставки продукции,

материалов, услуг

товаров,

Сдача денег на расчетный счет

25

26.

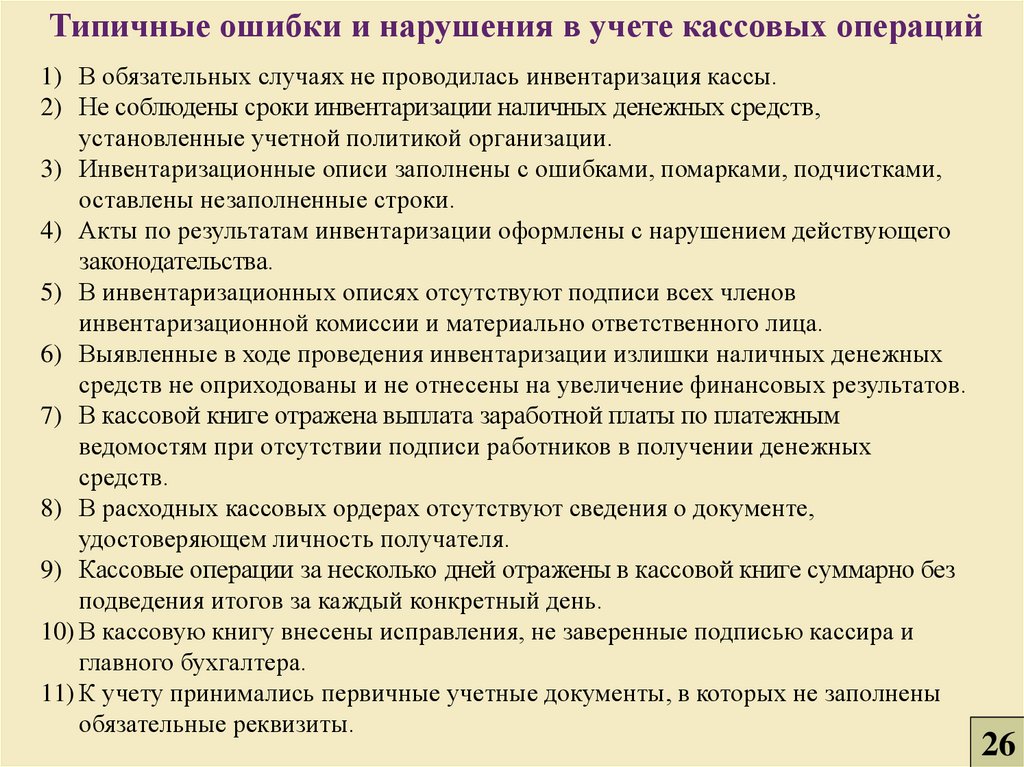

Типичные ошибки и нарушения в учете кассовых операций1) В обязательных случаях не проводилась инвентаризация кассы.

2) Не соблюдены сроки инвентаризации наличных денежных средств,

установленные учетной политикой организации.

3) Инвентаризационные описи заполнены с ошибками, помарками, подчистками,

оставлены незаполненные строки.

4) Акты по результатам инвентаризации оформлены с нарушением действующего

законодательства.

5) В инвентаризационных описях отсутствуют подписи всех членов

инвентаризационной комиссии и материально ответственного лица.

6) Выявленные в ходе проведения инвентаризации излишки наличных денежных

средств не оприходованы и не отнесены на увеличение финансовых результатов.

7) В кассовой книге отражена выплата заработной платы по платежным

ведомостям при отсутствии подписи работников в получении денежных

средств.

8) В расходных кассовых ордерах отсутствуют сведения о документе,

удостоверяющем личность получателя.

9) Кассовые операции за несколько дней отражены в кассовой книге суммарно без

подведения итогов за каждый конкретный день.

10) В кассовую книгу внесены исправления, не заверенные подписью кассира и

главного бухгалтера.

11) К учету принимались первичные учетные документы, в которых не заполнены

обязательные реквизиты.

26

27.

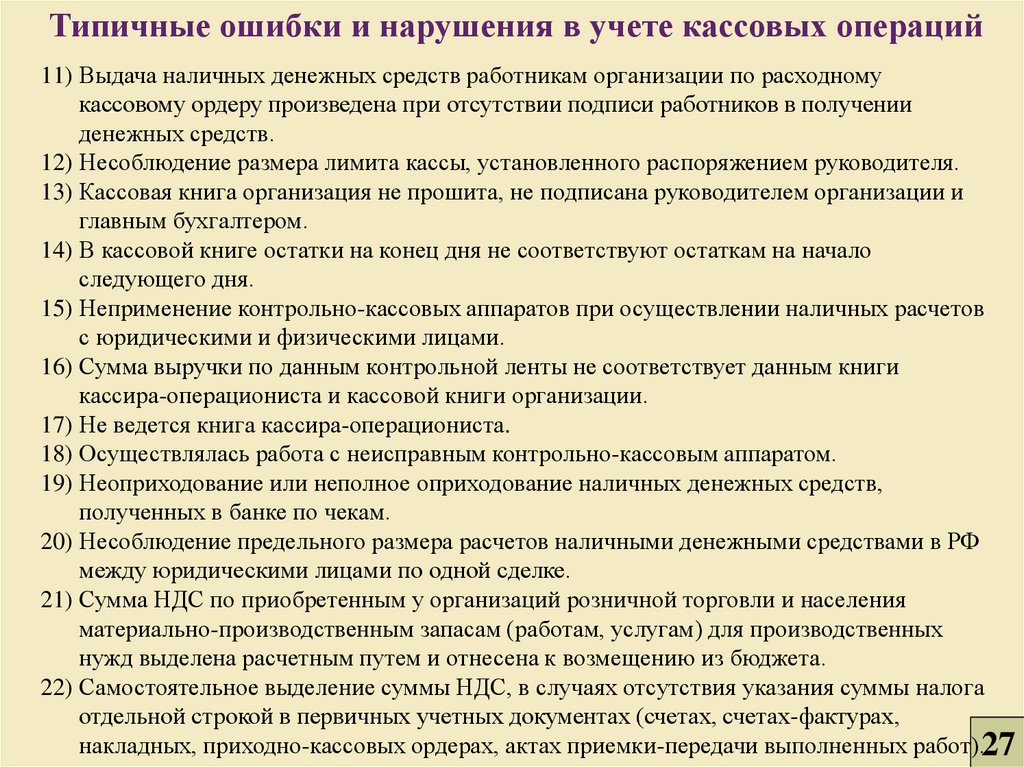

Типичные ошибки и нарушения в учете кассовых операций11) Выдача наличных денежных средств работникам организации по расходному

кассовому ордеру произведена при отсутствии подписи работников в получении

денежных средств.

12) Несоблюдение размера лимита кассы, установленного распоряжением руководителя.

13) Кассовая книга организация не прошита, не подписана руководителем организации и

главным бухгалтером.

14) В кассовой книге остатки на конец дня не соответствуют остаткам на начало

следующего дня.

15) Неприменение контрольно-кассовых аппаратов при осуществлении наличных расчетов

с юридическими и физическими лицами.

16) Сумма выручки по данным контрольной ленты не соответствует данным книги

кассира-операциониста и кассовой книги организации.

17) Не ведется книга кассира-операциониста.

18) Осуществлялась работа с неисправным контрольно-кассовым аппаратом.

19) Неоприходование или неполное оприходование наличных денежных средств,

полученных в банке по чекам.

20) Несоблюдение предельного размера расчетов наличными денежными средствами в РФ

между юридическими лицами по одной сделке.

21) Сумма НДС по приобретенным у организаций розничной торговли и населения

материально-производственным запасам (работам, услугам) для производственных

нужд выделена расчетным путем и отнесена к возмещению из бюджета.

22) Самостоятельное выделение суммы НДС, в случаях отсутствия указания суммы налога

отдельной строкой в первичных учетных документах (счетах, счетах-фактурах,

накладных, приходно-кассовых ордерах, актах приемки-передачи выполненных работ).27

28.

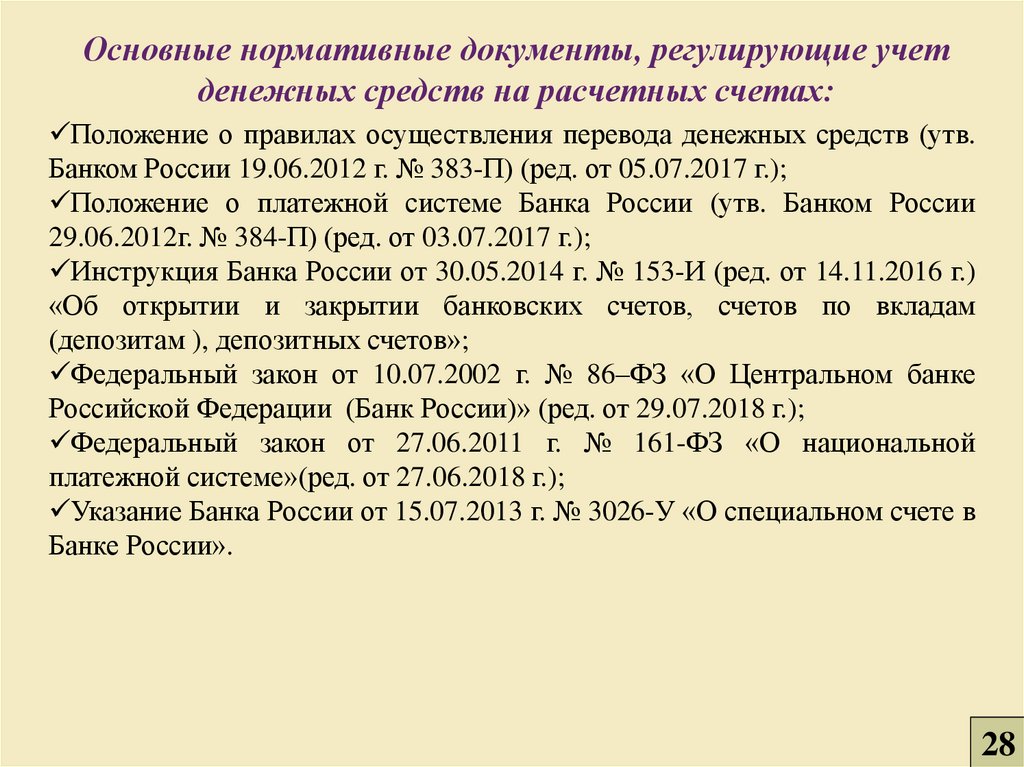

Основные нормативные документы, регулирующие учетденежных средств на расчетных счетах:

Положение о правилах осуществления перевода денежных средств (утв.

Банком России 19.06.2012 г. № 383-П) (ред. от 05.07.2017 г.);

Положение о платежной системе Банка России (утв. Банком России

29.06.2012г. № 384-П) (ред. от 03.07.2017 г.);

Инструкция Банка России от 30.05.2014 г. № 153-И (ред. от 14.11.2016 г.)

«Об открытии и закрытии банковских счетов, счетов по вкладам

(депозитам ), депозитных счетов»;

Федеральный закон от 10.07.2002 г. № 86–ФЗ «О Центральном банке

Российской Федерации (Банк России)» (ред. от 29.07.2018 г.);

Федеральный закон от 27.06.2011 г. № 161-ФЗ «О национальной

платежной системе»(ред. от 27.06.2018 г.);

Указание Банка России от 15.07.2013 г. № 3026-У «О специальном счете в

Банке России».

28

29.

Как открыть расчетный счет в банкеОбычно расчетный счет в банке открывают сразу после создания

организации. Он нужен для расчетов с контрагентами, для уплаты налогов

и взносов. Хотя обязанности открывать счет непосредственно после

регистрации нет. Законодательство не запрещает вести расчеты только

наличными в пределах лимита.

Открыть расчетный счет можно и позже, в любое время. Более того,

таких счетов у организации может быть несколько.

Чтобы открыть расчетный счет, понадобится заключить договор

банковского счета (п. 1 ст. 846 ГК РФ, п. 1.2 Инструкции Банка России от

30.05.2014 г. № 153-И).

Пакет документов, которые нужно подать для заключения договора,

зависит от того, какому отделению организации открывается счет –

головному или обособленному подразделению.

29

30.

Как открыть расчетный счет в банке головному отделениюЧтобы заключить договор банковского счета (т. е. открыть банковский счет), необходимо

представить в банк следующие документы:

свидетельство о государственной регистрации организации;

учредительные документы. В ООО и АО таким документом является устав (п. 3 ст. 89, п. 3

ст. 98 ГК РФ). На практике, если в учредительные документы вносились изменения,

некоторые банки требуют также документы, вносящие изменения, и свидетельства о

регистрации изменений;

лицензии, если они имеют непосредственное отношение к правоспособности организации

заключать договор банковского счета;

документы, которые подтверждают полномочия лиц, наделенных правом подписи;

документы, которые подтверждают право использовать аналог собственноручной подписи

(н-р, электронную подпись), – если использование такого аналога предусмотрено договором;

документы, которые подтверждают полномочия единоличного исполнительного органа

организации;

карточку с образцами подписей и оттиска печати;

свидетельство о постановке на учет в налоговой инспекции либо документ, выдаваемый

налоговой инспекцией в целях открытия счета (например, свидетельство о постановке на учет

иностранной организации с пометкой «Для открытия счета») (п. 4.1 Инструкции Банка России от

30.05.2014 г. № 153-И).

Помимо обязательных документов, банк может затребовать и другие документы, если по

законодательству открытие счета без них невозможно (п. 1.12 Инструкции Банка России от 30 мая

2014 г. № 153-И).

Также правила банка могут предусматривать условие, что организация должна представить

заверенную выписку из своих внутренних документов или документов, которые имеют

непосредственное отношение к ее деятельности (п. 11.3 Инструкции Банка России от 30 мая 2014 г.

30

№ 153-И).

31.

Как открыть расчетный счет в банке обособленному подразделениюЕсли организация открывает расчетный счет своему обособленному подразделению

(филиалу, представительству), то она должна подать в банк все документы, которые подает

при открытии счета головного отделения. Дополнительно нужно приложить:

положение об обособленном подразделении;

документы, подтверждающие полномочия руководителя обособленного подразделения;

уведомление о постановке на учет в налоговой инспекции по местонахождению

обособленного подразделения (п. 4.3 Инструкции Банка России от 30.05.2014 г. № 153-И).

В каком виде подавать документы

Организация может принести в банк оригиналы или копии документов.

Если подается оригиналы, нужно уточнить в банке, в каком порядке это сделать:

Первый – принести оригиналы вместе с их копиями. В этом случае нужно предварительно

заверить копии. То есть проставить на них подпись лица, заверившего документ (как правило,

руководителя), его фамилию, имя, отчество и должность, а также печать. Далее сотрудник

банка сравнит копии с оригиналами и, если нет расхождений, сделает на копиях надпись

«Сверено с оригиналом».

Второй – предоставить банку только оригиналы документов. Сотрудник банка сам снимет с

них копии и сделает надпись «Копия верна». Кроме того, банк может пригласить другое

уполномоченное лицо (например, нотариуса), чтобы заверить документы организации (п.

1.11.1 и п.1.11.2 Инструкции Банка России от 30 мая 2014 г. № 153-И).

Если решили нести в банк копии документов без оригиналов, то проверьте, чтобы они

были заверены, как того требует законодательство, например нотариально (п. 1.11 Инструкции

Банка России от 30 мая 2014 г. № 153-И, ст. 77 Основ законодательства РФ о нотариате). Лишь копии

учредительных документов с отметкой налоговой инспекции «Копия» не нужно

дополнительно заверять у нотариуса. Такие документы признаются копиями, заверенными в

установленном законодательством порядке (письмо Банка России от 13.07.2010 г. № 011-31-1/3482).

31

32.

Какие еще сведения вправе запросить банкПомимо документов, необходимых для открытия счета, банки должны собирать

информацию об организации для контроля легализации и отмывания доходов. Данная

информация необходима для того, чтобы идентифицировать организацию. Это следует

из положений п. 1.1 Положения Банка России от 19 августа 2004 г. № 262-П.

Перечень сведений и документов, которые банки могут затребовать, приведен в

приложении 2 к Положению Банка России от 19 августа 2004 г. № 262-П. А именно

сведения:

о государственной регистрации;

о лицензиях;

о финансовом положении организации (годовая бухгалтерская отчетность, налоговые

декларации, аудиторские заключения и т. д.);

о предполагаемых операциях (сколько примерно денег и по каким видам операций

организация собирается потратить или получить за период, которым интересуется банк);

другие сведения.

Кроме того, банк вправе получить информацию об организации из открытых баз

данных, официально размещенных в Интернете.

Такой порядок предусмотрен главой 2 Положения Банка России от 19 августа 2004 г.

№ 262-П.

Если организация не предоставит таких сведений по требованию банка, он может

отказать в открытии счета.

32

33.

Какие еще сведения вправе запросить банкСитуация: в каких случаях при открытии расчетного счета в России нужно

представить в банк лицензию?

Лицензию нужно представить только в том случае, когда от ее наличия зависит

возможность открытия счета.

В перечне документов, которые организация должна представить в банк для

открытия расчетного счета, указана лицензия на право осуществления деятельности

(п. 4.1 Инструкции Банка России от 30 мая 2014 г. № 153-И). Некоторые банковские счета

можно открыть, только если есть лицензия. Данное правило касается, например,

кредитных организаций, открывающих корреспондентские счета. Банк не откроет

корреспондентский счет, если кредитная организация не представит лицензию

Банка России на право осуществления банковских операций.

Если можно заключить договор банковского счета без представления лицензии,

то ее представлять не нужно. Например, если организация занимается продажей

алкогольной продукции.

Такой вывод позволяют сделать положения подпункта «в» пункта 4.1, пункта 4.10

Инструкции Банка России от 30 мая 2014 г. № 153-И.

33

34.

Какие еще сведения вправе запросить банкСитуация: какие документы при открытии расчетного счета в России подтверждают

право подписи банковских расчетных документов?

Ответ на этот вопрос зависит от того, кто подписывает банковские документы.

Чтобы заключить договор банковского счета и открыть расчетный счет, организация должна

представить в том числе документы, которые подтверждают полномочия лиц, наделенных

правом подписи (подп. «д» п. 4.1 Инструкции Банка России от 30 мая 2014 г. № 153-И).

Право подписи

Подтверждающий документ

Руководитель организации

Приказ о приеме на работу

Другой сотрудник

Приказ о наделении правом подписи банковских документов

или

доверенность на право подписи банковских документов

Управляющий или управляющая организация, выполняющая функции единоличного исполнительного органа организации

Приказ о наделении правом подписи банковских документов

или

доверенность на право подписи банковских документов

Предприниматель

Подтверждающий документ не нужен

Представитель предпринимателя

Доверенность на право подписи банковских документов

Такие правила содержатся в пункте 7.5 Инструкции Банка России от 30 мая 2014 г. № 153-И.

Унифицированной формы приказа о наделении правом подписи нет, поэтому его можно

составить в произвольной форме. Доверенность также можно оформить в произвольном виде.

Однако в доверенности должны быть такие обязательные реквизиты, как дата оформления,

подпись руководителя (п. 4 ст. 185.1, абз. 2 п. 1 ст. 186 ГК РФ).

Кроме того, человек, обратившийся в банк за открытием расчетного счета организации,

должен представить паспорт (другое удостоверение личности) (п. 1.7 Инструкции Банка России

от 30 мая 2014 г. № 153-И).

34

35.

В какой срок банк откроет счетБанковский счет является открытым с момента, когда банк внесет запись о счете в

книгу регистрации открытых лицевых счетов. Сделать такую запись банк должен

не позднее рабочего дня, следующего за днем заключения (вступления в силу)

договора банковского счета. Хотя банк может сделать запись и раньше –

одновременно с заключением договора банковского счета.

В рамках одного договора могут открывать несколько счетов на основании

дополнительного обращения организации об открытии каждого счета. В таком

случае банк делает запись об открытии счета не позднее рабочего дня, следующего

за днем обращения клиента (п. 1.3 Инструкции Банка России от 30 мая 2014 г.

№ 153-И).

35

36.

В какой срок банк откроет счетСитуация: можно ли открыть банковский счет, если по одному из счетов организации

операции приостановлены по решению налоговой инспекции?

Да, можно, но только в том банке, в котором у организации нет счетов, операции по

которым приостановлены.

То есть ответ на этот вопрос зависит от того, в каком банке организация планирует открыть

новый счет:

в банке, который получил решение налоговой инспекции о приостановлении операций по

счету;

в другом банке.

В первом случае банк не вправе открыть организации новый счет. Такое правило прямо

предусмотрено п. 12 ст. 76 Налогового кодекса РФ. Однако оно касается только счетов,

которые открыты на основании договора банковского счета (п. 2 ст. 11 НК РФ). Счета, для

открытия которых не требуется заключать договор банковского счета (например, депозитные,

ссудные), банк вправе открыть даже при наличии решения о приостановлении операций по

счету организации (письмо Минфина России от 21.11.2007 г. № 03-02-07/1-497).

Если организация хочет открыть счет в другом банке (в котором у нее нет счетов, по

которым приостановлены операции), то банк вправе открыть ей счет. Такой вывод позволяют

сделать положения статьи 76 Налогового кодекса РФ. Так, решение о приостановлении

операций по счетам передается в банк на бумажном или электронном носителе (п. 4 ст. 76

НК РФ). Таким образом, можно сделать вывод, что банк приостанавливает операции по

счетам только на основании решения налоговой инспекции. При этом в Налоговом кодексе не

сказано, что такое решение распространяется на все банки. А значит, при отсутствии такого

документа банк вправе открыть организации счет. Официальной позиции контролирующих

ведомств в отношении этого вопроса нет, арбитражная практика также не сложилась.

Банк может брать комиссию за открытие расчетного счета (ст. 29 Закона от 2 декабря 1990 г.

36

№ 395-1).

37.

Нужно ли уведомлять налоговую инспекцию и фондыОбычно сообщать об открытии или закрытии банковского счета организации и

предприниматели не обязаны. Все необходимые сведения об их российских счетах

банк сам передает и в налоговую инспекцию, и в фонды. Сделать это он должен в

течение трех дней с момента открытия или закрытия счета (п. 6 ст. 6.1, п. 1 ст. 83,

абз. 2 п. 1 ст. 86 НК РФ).

А вот о банковских счетах за рубежом нужно самостоятельно сообщить в

налоговую инспекцию (ст. 5 Закона от 2 апреля 2014 г. № 59-ФЗ, подп. «б» п. 1,

п. 11 ст. 1 Закона от 2 апреля 2014 г. № 52-ФЗ, ч. 2 ст. 12 Закона от 10 декабря 2003 г.

№ 173-ФЗ).

37

38.

Закрытие счетаОрганизация может в любой момент закрыть банковский счет по своей инициативе. Но при

определенных обстоятельствах это может сделать банк в одностороннем порядке.

По инициативе организации

Чтобы закрыть расчетный счет, в банк нужно подать заявление о прекращении договора

банковского счета (п. 1 и 4 ст. 859 ГК РФ, п. 8.1 Инструкции Банка России от 30 мая 2014 г.

№ 153-И). Форма заявления законодательно не установлена. Как правило, банки

разрабатывают ее самостоятельно и закрепляют в своих внутренних правилах. Если банк не

предоставит организации форму такого заявления, его нужно составить в произвольном виде.

Также банк сдаются все неиспользованные денежные чековые книжки с оставшимися

неиспользованными чеками и корешками (п. 8.4 Инструкции Банка России от 30.05.2014 г. №153-И).

Ситуация: может ли банк закрыть расчетный счет по инициативе организации, если

есть решение налоговой инспекции о приостановлении операций по счету?

Да, может.

Организация всегда может расторгнуть договор банковского счета и закрыть расчетный счет. Для

этого организация подает в банк письменное заявление (п. 1 ст. 859 ГК РФ). Даже при наличии

решения налоговой инспекции о приостановлении операций по счетам банк вправе закрыть

расчетный счет по требованию организации.

При этом, если на расчетном счете, по которому приостановлены операции, нет денежных

средств, банк вправе сделать запись о закрытии счета в книге регистрации открытых счетов. Такой

порядок следует из пункта 8.5 Инструкции Банка России от 30 мая 2014 г. № 153-И.

Если же на расчетном счете, операции по которому приостановлены, есть денежные средства,

банк не вправе выдать их организации до отмены решения инспекции. Это связано с тем, что

закрытие расчетного счета не отменяет решение налоговой инспекции о приостановлении операций

(п. 2 письма Банка России от 12 февраля 2007 г. № 31-1-6/363, письмо Банка России от 22 октября 2002 г. № 31-1-5/2181,

п. 3 письма ФНС России от 28 ноября 2005 г. № ЧД-6-24/998). Подтверждает такую позицию и арбитражная

практика (см., например, постановления ФАС Западно-Сибирского округа от 19 февраля 2007 г. № Ф04-383/2007(31334А81-40), Волго-Вятского округа от 16 мая 2005 г. № А39-5328/2004-417/11).

38

39.

Закрытие счетаСитуация: может ли банк отказать организации в закрытии расчетного

счета, если к этому счету есть неисполненные расчетные документы

(в т. ч. от налоговой инспекции)? На расчетном счете организации нет

денежных средств.

Нет, не может.

Письменное заявление организации является одним из оснований расторжения

договора банковского счета и закрытия расчетного счета (п. 1 ст. 859 ГК РФ). Банк

должен расторгнуть договор банковского счета и внести запись о закрытии счета в

книгу регистрации открытых счетов, даже если есть неисполненные расчетные

документы (абз. 5 п. 8.5 Инструкции Банка России от 30 мая 2014 г. № 153-И).

Платежные документы от взыскателей, судебных приставов-исполнителей и других

лиц банк исполнить не может, так как счет закрыт. Платежные документы банк

возвращает этим лицам с отметкой о причинах невозможности исполнения (п. 16

постановления Пленума ВАС РФ от 19 апреля 1999 г. № 5, письмо УМНС России

по г. Москве от 13 марта 2002 г. № 06-12/3/3873).

39

40.

Закрытие счетаСитуация: какая ответственность предусмотрена для банков, если, закрыв

расчетный счет, банк несвоевременно перечислил (выдал) организации остаток

денежных средств со счета?

Организация вправе потребовать у банка уплаты процентов с суммы незаконно

удерживаемых банком денежных средств.

Основанием для закрытия счета в банке является расторжение договора

банковского счета (п. 4 ст. 859 ГК РФ, абз. 4 п. 1.3 Инструкции Банка России от

30 мая 2006 г. № 153-И). Закрыть расчетный счет банк должен не позднее рабочего

дня, следующего за днем, когда договор банковского счета был расторгнут (абз. 5–6

п. 1.3 Инструкции Банка России от 30 мая 2014 г. № 153-И).

Банк обязан выдать (перечислить) организации остаток денег, находящихся на

счете, в течение семи календарных дней после получения соответствующего

заявления организации (п. 3 ст. 859 ГК РФ, п. 8.3 Инструкции Банка России от

30 мая 2014 г. № 153-И).

Если банк не вернул остаток средств в установленный срок, то организация

вправе взыскать с банка проценты за пользование денежными средствами на

основании статьи 395 Гражданского кодекса РФ. Такой вывод подтверждается

судебной практикой (см., например, п. 14 постановления Пленума ВАС РФ от

19 апреля 1999 г. № 5, постановления ФАС Московского округа от 28 сентября

2000 г. № КГ-А40/4362-00, Президиума ВАС РФ от 13 мая 1997 г. № 442/97).

40

41.

Закрытие счетаВ принудительном порядке банком

Кроме того, что счет можно закрыть по инициативе организации, это может произойти и в

принудительном порядке:

по инициативе банка (в одностороннем порядке);

по решению суда на основании требования банка.

Такие основания перечислены в статье 859 Гражданского кодекса РФ.

В одностороннем порядке банк может закрыть расчетный счет в случае, если:

на расчетном счете организации в течение двух лет нет средств и по нему не ведутся

операции (п. 1.1 ст. 859 ГК РФ);

в течение года банк неоднократно отказывал организации в контролируемых или

сомнительных операциях (п. 1.2 ст. 859 ГК РФ, абз. 2 п. 5.2, п. 11 Закона от 7 августа 2001 г.

№ 115-ФЗ). Перечень контролируемых операций установлен статьей 6 Закона от 7 августа

2001 г. № 115-ФЗ, сомнительных – приведен в приложении к Положению Банка России от

2 марта 2012 г. № 375-П.

По требованию банка суд может принять решение о расторжении договора и закрытии

банковского счета в следующих случаях:

когда сумма средств на счете окажется ниже минимального размера, предусмотренного

банковскими правилами или договором. Суд вправе принять решение о закрытии счета, если

организация не восстановила указанную сумму в течение месяца со дня получения

уведомления банка о недостаточности средств;

при отсутствии операций по счету в течение года, если иное не предусмотрено договором.

Об этом сказано в пункте 2 статьи 859 Гражданского кодекса РФ.

41

42.

Закрытие счетаВ какой срок закроют счет

Закрыть расчетный счет банк должен не позднее рабочего дня, следующего за

тем, когда был расторгнут договор банковского счета. Если в заявлении о закрытии

счета стоит конкретная дата закрытия счета, то его должны исполнить не позднее

следующего за этой датой рабочего дня. При условии что банк получил заявление

до этой даты – например, когда заявление решили направить обычной почтой. Такой

порядок прописан в абз. 5–6 п. 1.3 Инструкции Банка России от 30 мая 2014 г. № 153-И.

Банк обязан выдать (перечислить) организации остаток денег, находящихся на

счете, в течение семи дней после получения заявления организации (п. 3 ст. 859

ГК РФ, п. 8.3 Инструкции Банка России от 30 мая 2014 г. № 153-И). Форма заявления о

выдаче (перечислении) остатка денег с расчетного счета при его закрытии

законодательно не установлена. Банк может закрепить ее в своих внутренних

правилах. Если банк не предоставил организации форму такого документа, то

составьте его в произвольном виде. Организация также может потребовать выдать

или перечислить остаток денег в заявлении о расторжении договора банковского

счета.

Совет: уведомите своих контрагентов о закрытии счета. Ведь, если покупатель

перечислит деньги на закрытый счет, на то, чтобы вернуть их, уйдет время.

42

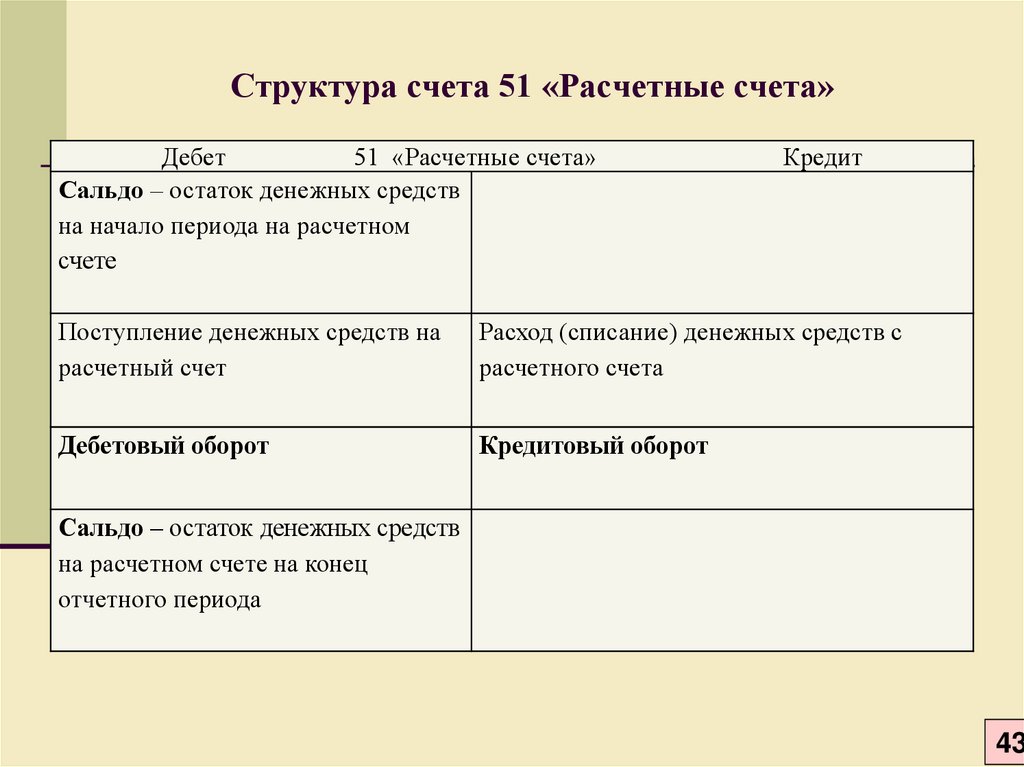

43. Структура счета 51 «Расчетные счета»

Дебет51 «Расчетные счета»

Сальдо – остаток денежных средств

на начало периода на расчетном

счете

Кредит

Поступление денежных средств на

расчетный счет

Расход (списание) денежных средств с

расчетного счета

Дебетовый оборот

Кредитовый оборот

Сальдо – остаток денежных средств

на расчетном счете на конец

отчетного периода

43

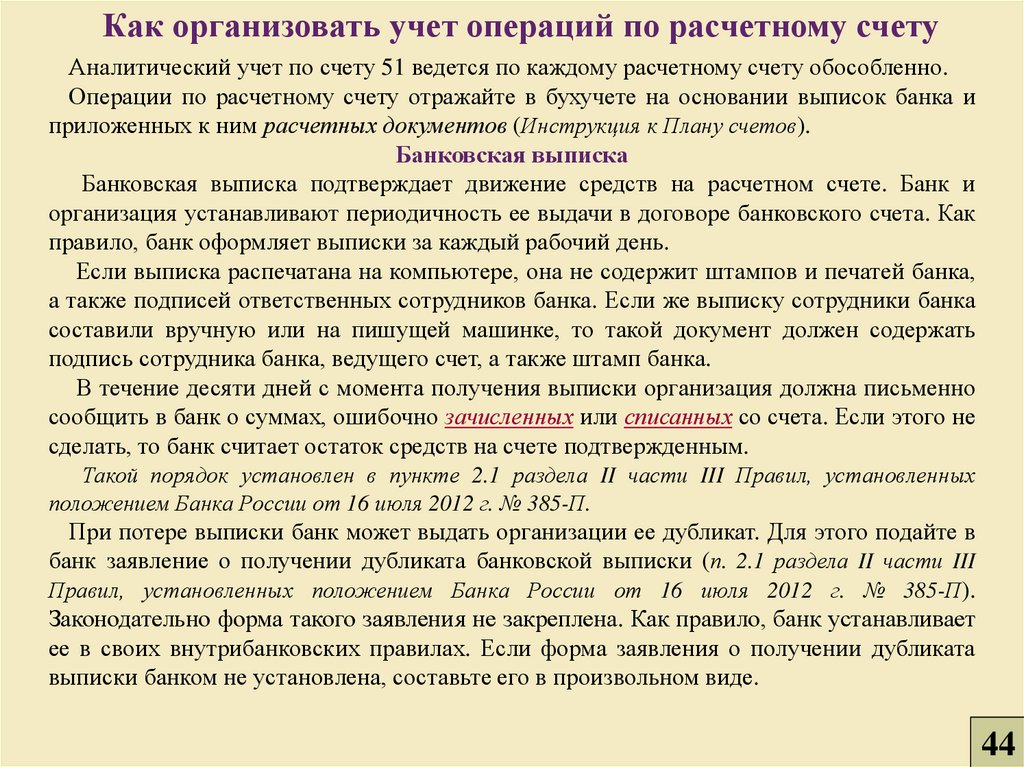

44.

Как организовать учет операций по расчетному счетуАналитический учет по счету 51 ведется по каждому расчетному счету обособленно.

Операции по расчетному счету отражайте в бухучете на основании выписок банка и

приложенных к ним расчетных документов (Инструкция к Плану счетов).

Банковская выписка

Банковская выписка подтверждает движение средств на расчетном счете. Банк и

организация устанавливают периодичность ее выдачи в договоре банковского счета. Как

правило, банк оформляет выписки за каждый рабочий день.

Если выписка распечатана на компьютере, она не содержит штампов и печатей банка,

а также подписей ответственных сотрудников банка. Если же выписку сотрудники банка

составили вручную или на пишущей машинке, то такой документ должен содержать

подпись сотрудника банка, ведущего счет, а также штамп банка.

В течение десяти дней с момента получения выписки организация должна письменно

сообщить в банк о суммах, ошибочно зачисленных или списанных со счета. Если этого не

сделать, то банк считает остаток средств на счете подтвержденным.

Такой порядок установлен в пункте 2.1 раздела II части III Правил, установленных

положением Банка России от 16 июля 2012 г. № 385-П.

При потере выписки банк может выдать организации ее дубликат. Для этого подайте в

банк заявление о получении дубликата банковской выписки (п. 2.1 раздела II части III

Правил, установленных положением Банка России от 16 июля 2012 г. № 385-П).

Законодательно форма такого заявления не закреплена. Как правило, банк устанавливает

ее в своих внутрибанковских правилах. Если форма заявления о получении дубликата

выписки банком не установлена, составьте его в произвольном виде.

44

45.

Как организовать учет операций по расчетному счетуСитуация: нужно ли представлять в банк доверенность на получение

банковских выписок и расчетных документов?

Ответ на этот вопрос зависит от того, кто обращается в банк за получением

выписок и расчетных документов.

Если такие документы в банке получает руководитель организации, то

предъявлять доверенность не нужно. Это объясняется тем, что руководитель

действует от имени организации без доверенности (п. 1, абз. 3 п. 2 ст. 69 Закона от

26.12.1995 г. № 208-ФЗ, п. 1, подп. 1 п. 3 ст. 40 Закона от 8.02.1998 г. № 14-ФЗ). В данном

случае ему необходимо предъявить в банк лишь паспорт (другое удостоверение

личности).

Если банковские выписки получает другой сотрудник организации, то

предъявить доверенность нужно. Дело в том, что банковские выписки, а также

приложенные к ним расчетные документы банк выдает клиенту – владельцу счета

(п. 2.1 раздела II ч. III Правил, установленных положением Банка России от 16.07.2012 г. № 385-П).

Клиентом банка является организация (п. 2.3 Инструкции Банка России от 30 мая 2014 г.

№ 153-И). Поскольку от имени организации без доверенности может действовать

только руководитель, для подтверждения полномочий другого сотрудника

необходимо выписать доверенность (п. 1, абз. 3 п. 2 ст. 69 Закона от 26.12.1995 г. № 208-ФЗ,

п. 1, подп. 1 п. 3 ст. 40 Закона от 8.02.1998 г. № 14-ФЗ). Как правило, банки утверждают форму

такой доверенности в своих внутренних правилах. Если форму доверенности банк

не предоставил, то ее можно составить в произвольном виде. При этом такой

документ должен содержать ряд обязательных реквизитов: дату оформления,

подпись руководителя (п. 4 ст. 185.1, абз. 2 п. 1 ст. 186 ГК РФ).

45

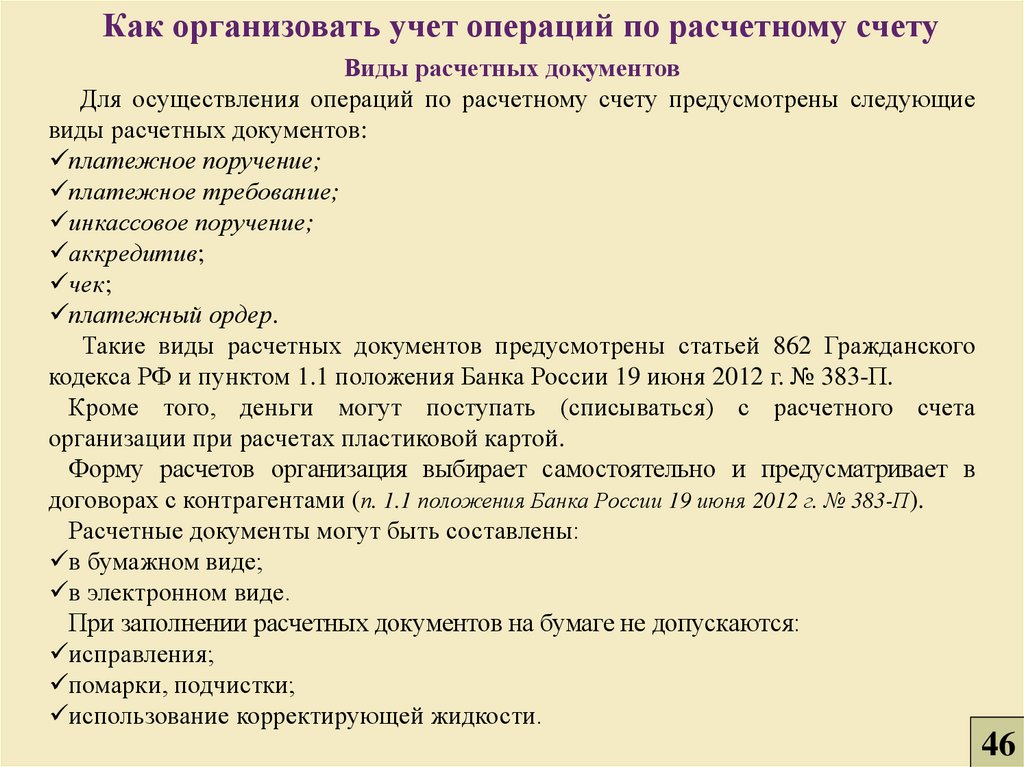

46.

Как организовать учет операций по расчетному счетуВиды расчетных документов

Для осуществления операций по расчетному счету предусмотрены следующие

виды расчетных документов:

платежное поручение;

платежное требование;

инкассовое поручение;

аккредитив;

чек;

платежный ордер.

Такие виды расчетных документов предусмотрены статьей 862 Гражданского

кодекса РФ и пунктом 1.1 положения Банка России 19 июня 2012 г. № 383-П.

Кроме того, деньги могут поступать (списываться) с расчетного счета

организации при расчетах пластиковой картой.

Форму расчетов организация выбирает самостоятельно и предусматривает в

договорах с контрагентами (п. 1.1 положения Банка России 19 июня 2012 г. № 383-П).

Расчетные документы могут быть составлены:

в бумажном виде;

в электронном виде.

При заполнении расчетных документов на бумаге не допускаются:

исправления;

помарки, подчистки;

использование корректирующей жидкости.

46

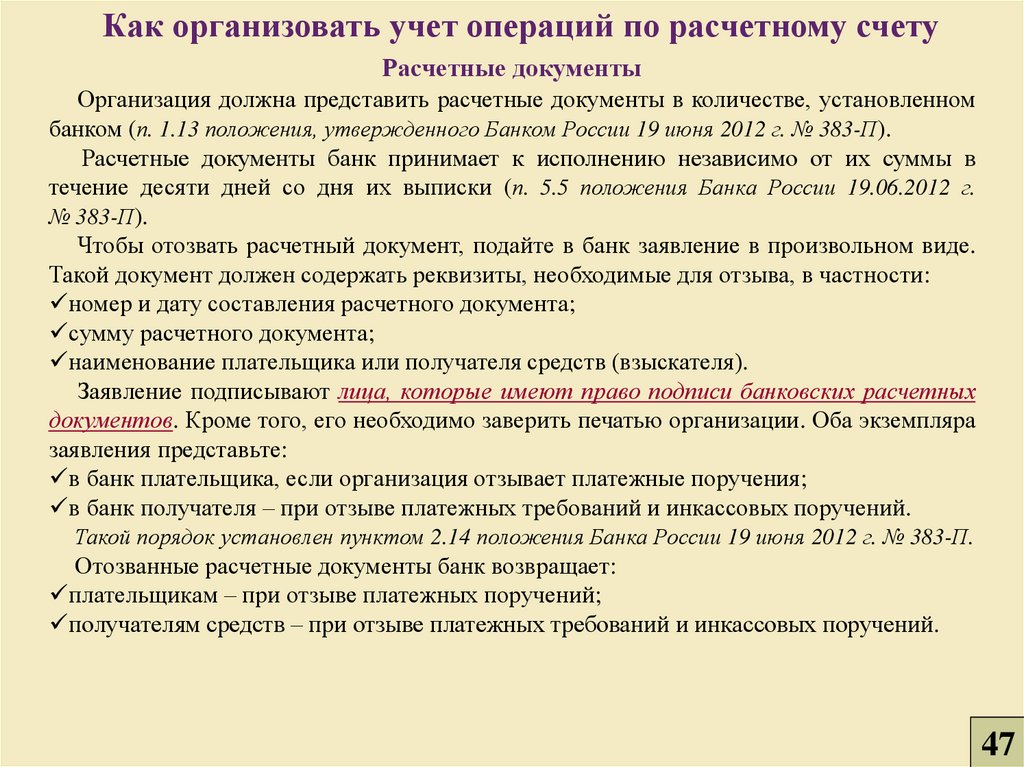

47.

Как организовать учет операций по расчетному счетуРасчетные документы

Организация должна представить расчетные документы в количестве, установленном

банком (п. 1.13 положения, утвержденного Банком России 19 июня 2012 г. № 383-П).

Расчетные документы банк принимает к исполнению независимо от их суммы в

течение десяти дней со дня их выписки (п. 5.5 положения Банка России 19.06.2012 г.

№ 383-П).

Чтобы отозвать расчетный документ, подайте в банк заявление в произвольном виде.

Такой документ должен содержать реквизиты, необходимые для отзыва, в частности:

номер и дату составления расчетного документа;

сумму расчетного документа;

наименование плательщика или получателя средств (взыскателя).

Заявление подписывают лица, которые имеют право подписи банковских расчетных

документов. Кроме того, его необходимо заверить печатью организации. Оба экземпляра

заявления представьте:

в банк плательщика, если организация отзывает платежные поручения;

в банк получателя – при отзыве платежных требований и инкассовых поручений.

Такой порядок установлен пунктом 2.14 положения Банка России 19 июня 2012 г. № 383-П.

Отозванные расчетные документы банк возвращает:

плательщикам – при отзыве платежных поручений;

получателям средств – при отзыве платежных требований и инкассовых поручений.

47

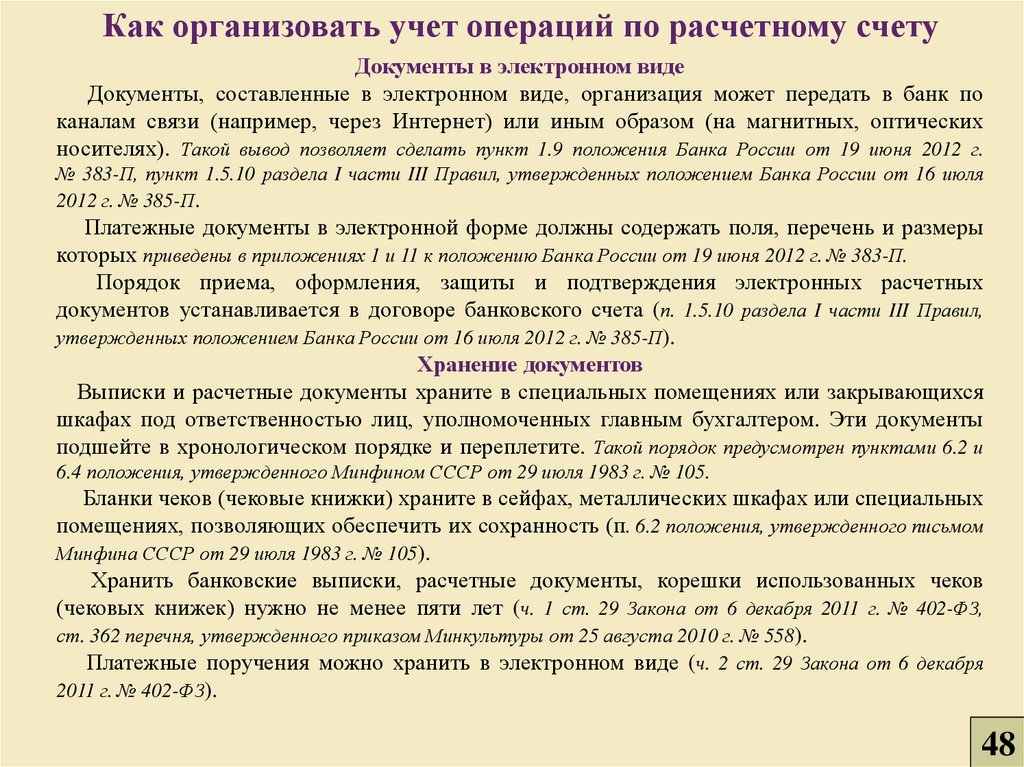

48.

Как организовать учет операций по расчетному счетуДокументы в электронном виде

Документы, составленные в электронном виде, организация может передать в банк по

каналам связи (например, через Интернет) или иным образом (на магнитных, оптических

носителях). Такой вывод позволяет сделать пункт 1.9 положения Банка России от 19 июня 2012 г.

№ 383-П, пункт 1.5.10 раздела I части III Правил, утвержденных положением Банка России от 16 июля

2012 г. № 385-П.

Платежные документы в электронной форме должны содержать поля, перечень и размеры

которых приведены в приложениях 1 и 11 к положению Банка России от 19 июня 2012 г. № 383-П.

Порядок приема, оформления, защиты и подтверждения электронных расчетных

документов устанавливается в договоре банковского счета (п. 1.5.10 раздела I части III Правил,

утвержденных положением Банка России от 16 июля 2012 г. № 385-П).

Хранение документов

Выписки и расчетные документы храните в специальных помещениях или закрывающихся

шкафах под ответственностью лиц, уполномоченных главным бухгалтером. Эти документы

подшейте в хронологическом порядке и переплетите. Такой порядок предусмотрен пунктами 6.2 и

6.4 положения, утвержденного Минфином СССР от 29 июля 1983 г. № 105.

Бланки чеков (чековые книжки) храните в сейфах, металлических шкафах или специальных

помещениях, позволяющих обеспечить их сохранность (п. 6.2 положения, утвержденного письмом

Минфина СССР от 29 июля 1983 г. № 105).

Хранить банковские выписки, расчетные документы, корешки использованных чеков

(чековых книжек) нужно не менее пяти лет (ч. 1 ст. 29 Закона от 6 декабря 2011 г. № 402-ФЗ,

ст. 362 перечня, утвержденного приказом Минкультуры от 25 августа 2010 г. № 558).

Платежные поручения можно хранить в электронном виде (ч. 2 ст. 29 Закона от 6 декабря

2011 г. № 402-ФЗ).

48

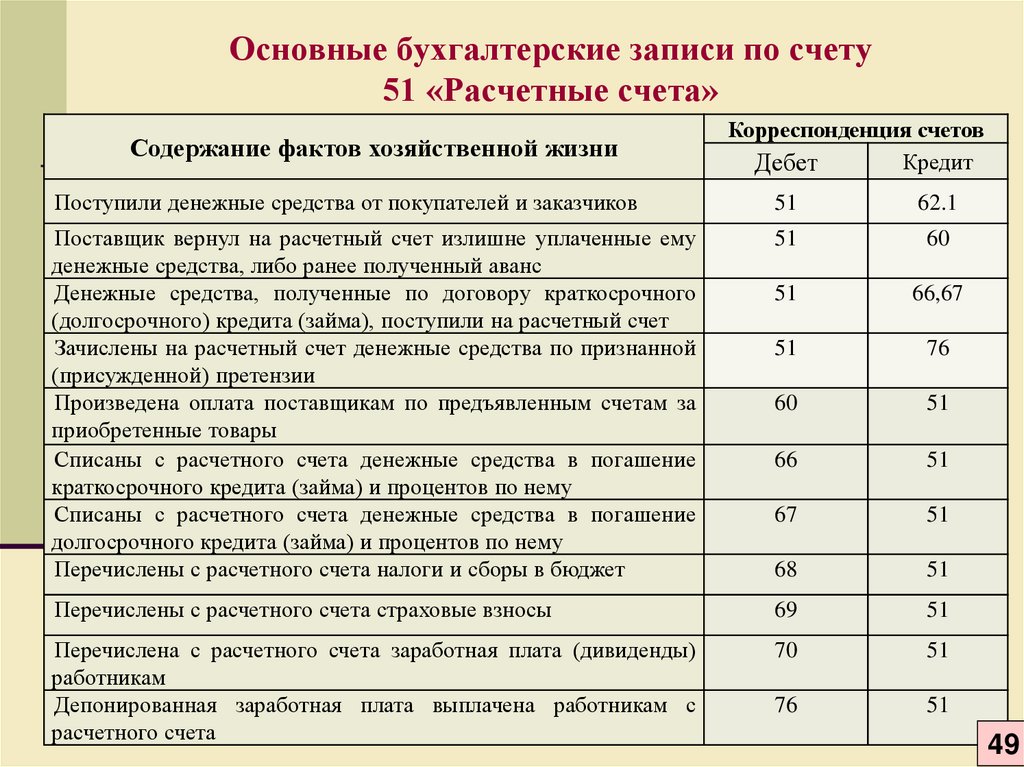

49. Основные бухгалтерские записи по счету 51 «Расчетные счета»

Содержание фактов хозяйственной жизниКорреспонденция счетов

Кредит

Дебет

Поступили денежные средства от покупателей и заказчиков

51

62.1

Поставщик вернул на расчетный счет излишне уплаченные ему

денежные средства, либо ранее полученный аванс

Денежные средства, полученные по договору краткосрочного

(долгосрочного) кредита (займа), поступили на расчетный счет

Зачислены на расчетный счет денежные средства по признанной

(присужденной) претензии

Произведена оплата поставщикам по предъявленным счетам за

приобретенные товары

Списаны с расчетного счета денежные средства в погашение

краткосрочного кредита (займа) и процентов по нему

Списаны с расчетного счета денежные средства в погашение

долгосрочного кредита (займа) и процентов по нему

Перечислены с расчетного счета налоги и сборы в бюджет

51

60

51

66,67

51

76

60

51

66

51

67

51

68

51

Перечислены с расчетного счета страховые взносы

69

51

Перечислена с расчетного счета заработная плата (дивиденды)

работникам

Депонированная заработная плата выплачена работникам с

расчетного счета

70

51

76

51

49

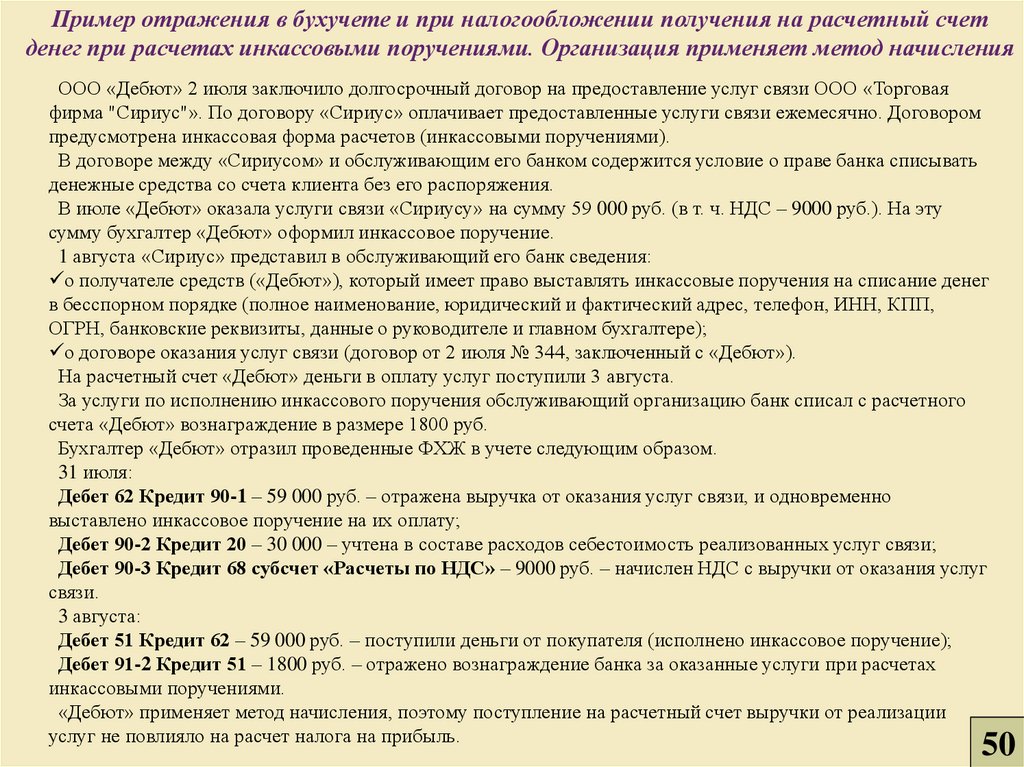

50.

Пример отражения в бухучете и при налогообложении получения на расчетный счетденег при расчетах инкассовыми поручениями. Организация применяет метод начисления

ООО «Дебют» 2 июля заключило долгосрочный договор на предоставление услуг связи ООО «Торговая

фирма "Сириус"». По договору «Сириус» оплачивает предоставленные услуги связи ежемесячно. Договором

предусмотрена инкассовая форма расчетов (инкассовыми поручениями).

В договоре между «Сириусом» и обслуживающим его банком содержится условие о праве банка списывать

денежные средства со счета клиента без его распоряжения.

В июле «Дебют» оказала услуги связи «Сириусу» на сумму 59 000 руб. (в т. ч. НДС – 9000 руб.). На эту

сумму бухгалтер «Дебют» оформил инкассовое поручение.

1 августа «Сириус» представил в обслуживающий его банк сведения:

о получателе средств («Дебют»), который имеет право выставлять инкассовые поручения на списание денег

в бесспорном порядке (полное наименование, юридический и фактический адрес, телефон, ИНН, КПП,

ОГРН, банковские реквизиты, данные о руководителе и главном бухгалтере);

о договоре оказания услуг связи (договор от 2 июля № 344, заключенный с «Дебют»).

На расчетный счет «Дебют» деньги в оплату услуг поступили 3 августа.

За услуги по исполнению инкассового поручения обслуживающий организацию банк списал с расчетного

счета «Дебют» вознаграждение в размере 1800 руб.

Бухгалтер «Дебют» отразил проведенные ФХЖ в учете следующим образом.

31 июля:

Дебет 62 Кредит 90-1 – 59 000 руб. – отражена выручка от оказания услуг связи, и одновременно

выставлено инкассовое поручение на их оплату;

Дебет 90-2 Кредит 20 – 30 000 – учтена в составе расходов себестоимость реализованных услуг связи;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 9000 руб. – начислен НДС с выручки от оказания услуг

связи.

3 августа:

Дебет 51 Кредит 62 – 59 000 руб. – поступили деньги от покупателя (исполнено инкассовое поручение);

Дебет 91-2 Кредит 51 – 1800 руб. – отражено вознаграждение банка за оказанные услуги при расчетах

инкассовыми поручениями.

«Дебют» применяет метод начисления, поэтому поступление на расчетный счет выручки от реализации

услуг не повлияло на расчет налога на прибыль.

50

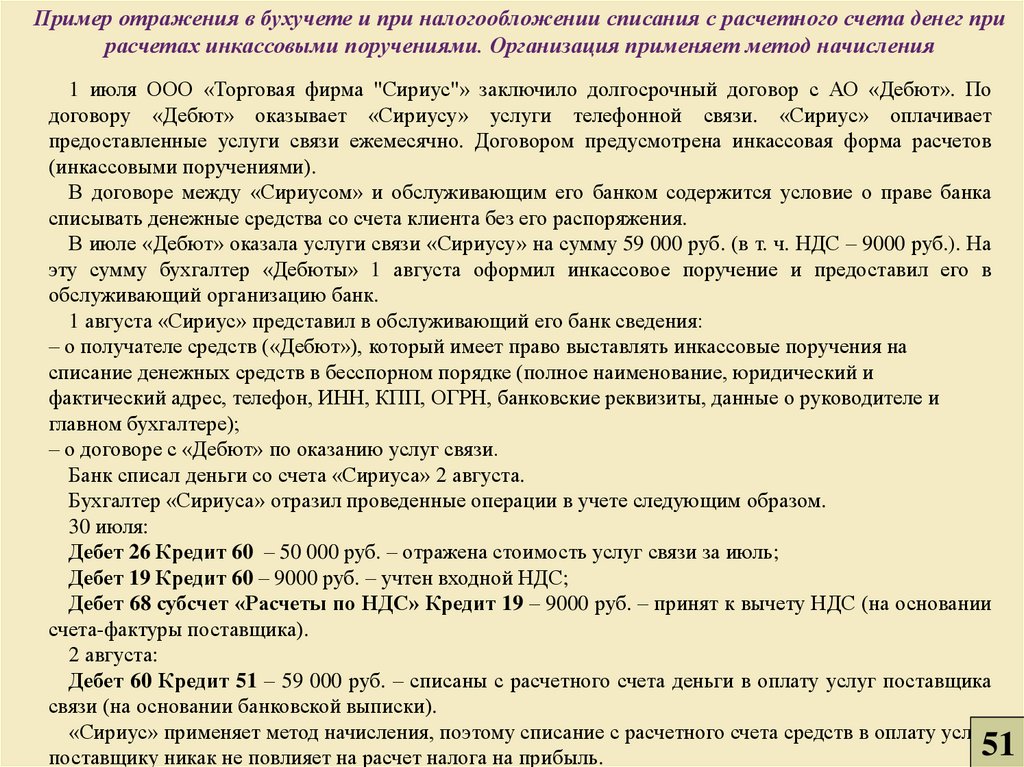

51.

Пример отражения в бухучете и при налогообложении списания с расчетного счета денег прирасчетах инкассовыми поручениями. Организация применяет метод начисления

1 июля ООО «Торговая фирма "Сириус"» заключило долгосрочный договор с АО «Дебют». По

договору «Дебют» оказывает «Сириусу» услуги телефонной связи. «Сириус» оплачивает

предоставленные услуги связи ежемесячно. Договором предусмотрена инкассовая форма расчетов

(инкассовыми поручениями).

В договоре между «Сириусом» и обслуживающим его банком содержится условие о праве банка

списывать денежные средства со счета клиента без его распоряжения.

В июле «Дебют» оказала услуги связи «Сириусу» на сумму 59 000 руб. (в т. ч. НДС – 9000 руб.). На

эту сумму бухгалтер «Дебюты» 1 августа оформил инкассовое поручение и предоставил его в

обслуживающий организацию банк.

1 августа «Сириус» представил в обслуживающий его банк сведения:

– о получателе средств («Дебют»), который имеет право выставлять инкассовые поручения на

списание денежных средств в бесспорном порядке (полное наименование, юридический и

фактический адрес, телефон, ИНН, КПП, ОГРН, банковские реквизиты, данные о руководителе и

главном бухгалтере);

– о договоре с «Дебют» по оказанию услуг связи.

Банк списал деньги со счета «Сириуса» 2 августа.

Бухгалтер «Сириуса» отразил проведенные операции в учете следующим образом.

30 июля:

Дебет 26 Кредит 60 – 50 000 руб. – отражена стоимость услуг связи за июль;

Дебет 19 Кредит 60 – 9000 руб. – учтен входной НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 9000 руб. – принят к вычету НДС (на основании

счета-фактуры поставщика).

2 августа:

Дебет 60 Кредит 51 – 59 000 руб. – списаны с расчетного счета деньги в оплату услуг поставщика

связи (на основании банковской выписки).

«Сириус» применяет метод начисления, поэтому списание с расчетного счета средств в оплату услуг

поставщику никак не повлияет на расчет налога на прибыль.

51

52.

Как отразить в учете расходы на банковские услугиВ зависимости от вида совершаемых операций отношения между банком и организацией

(клиентом) могут регулироваться:

договором банковского счета (ст. 845 ГК РФ);

договором банковского вклада (ст. 834 ГК РФ);

кредитным договором (ст. 819 ГК РФ);

другими договорами, в которых закрепляются условия этих взаимоотношений (например,

договором финансирования под уступку денежного требования (факторинг)).

В рамках заключенных договоров банки вправе:

открывать и вести банковские счета организаций;

заниматься расчетно-кассовым обслуживанием (осуществлять платежи по поручению

организаций (в т. ч. с помощью системы «Банк–Клиент»), проводить инкассацию, выдавать

наличные деньги и др.);

покупать и продавать иностранную валюту (в наличной и безналичной формах);

выдавать кредиты (открывать кредитные линии), предоставлять поручительства, банковские

гарантии;

принимать в доверительное управление денежные средства и иное имущество;

сдавать в аренду специальные помещения (сейфы, ячейки) для хранения документов и

ценностей;

проводить лизинговые операции (как правило, в качестве лизингодателя);

оказывать клиентам другие услуги.

Полный перечень банковских операций приведен в статье 5 Закона от 2.12.1990 г. № 395-1.

За обслуживание организаций банки взимают с них плату (комиссию) в соответствии с

условиями заключенных договоров. Плату за свои услуги банк списывает со счета организации

и оформляет банковский ордер. Такое списание может осуществляться с предварительным

согласием (акцептом) и без согласия плательщика (п. 9.3 Положения, утвержденного Банком России

52

19 июня 2012 г. № 383-П).

53.

Пример отражения в бухучете и при налогообложении банковских расходов. Организацияприменяет ОСН и рассчитывает налог на прибыль кассовым методом начисления

В апреле банк, обслуживающий АО «Дебют», на основании заключенных договоров оказал организации

следующие услуги:

– установка системы «Банк–Клиент» сроком на 1 год – стоимость 6000 руб. Система была введена в

эксплуатацию 1 апреля;

– ежемесячное обслуживание системы «Банк–Клиент» – стоимость 1000 руб. (стоимость годового

обслуживания – 12 000 руб.);

– расчетно-кассовое обслуживание – стоимость 1000 руб.;

Кроме того, в апреле «Дебют» воспользовалась услугами банка по инкассации денежных средств.

Стоимость услуг составила 5900 руб. (в т. ч. НДС – 900 руб.).

Расчетно-кассовое обслуживание и услуги по инкассации «Дебют» оплатила в апреле. Услуги по установке

и обслуживанию системы «Банк–Клиент» были оплачены в мае.

Организация платит налог на прибыль помесячно.

При расчете налога на прибыль за апрель бухгалтер «Дебют» включил в состав расходов комиссию за

расчетно-кассовое обслуживание и стоимость услуг по инкассации в общей сумме 6000 руб. (5000 руб. +

1000 руб.).

Расходы, связанные с установкой и обслуживанием системы «Банк–Клиент», учитываются при расчете

налога на прибыль за май.

В бухучете «Дебют» были сделаны следующие проводки.

В апреле:

Дебет 91-2 Кредит 60 – 1000 руб. – отнесена на расходы комиссия за расчетно-кассовое обслуживание;

Дебет 91-2 Кредит 60 – 5000 руб. – отнесена на расходы стоимость услуг по инкассации денежных

средств;

Дебет 19 Кредит 60 – 900 руб. – учтен «входной» НДС по услугам инкассации;

Дебет 68 «Расчеты по НДС» Кредит 19 – 900 руб. – принят к вычету «входной» НДС;

Дебет 91-2 Кредит 60 – 6000 руб. – отражены расходы на установку системы «Банк–Клиент»;

Дебет 91-2 Кредит 60 – 1000 руб. – отнесена на расходы стоимость услуг по обслуживанию системы

«Банк–Клиент» за апрель;

Дебет 60 Кредит 51 – 6900 руб. (1000 руб. + 5900 руб.) – списаны деньги с расчетного счета в оплату услуг

банка.

53

54.

Пример отражения в бухучете и при налогообложении банковских расходов. Организацияприменяет ОСН и рассчитывает налог на прибыль кассовым методом начисления

При кассовом методе в налоговом учете отражаются только оплаченные расходы. Поэтому стоимость услуг

по установке и обслуживанию системы «Банк–Клиент», оплаченных в мае, налогооблагаемую прибыль

за апрель не уменьшают. В бухучете возникает временная разница, с которой начисляется отложенный

налоговый актив.

Дебет 09 Кредит 68 «Расчеты по налогу на прибыль»

– 1400 руб. ((6000 руб. + 1000 руб.) × 20%) – начислен отложенный налоговый актив с разницы между суммой

банковских расходов, отраженных в бухгалтерском и налоговом учете.

В мае:

Дебет 60 Кредит 51

– 7000 руб. (6000 руб. + 1000 руб.) – оплачены услуги по установке и обслуживанию системы «Банк–Клиент»

за апрель;

Дебет 68 «Расчеты по налогу на прибыль» Кредит 09

– 1400 руб. – списан отложенный налоговый актив;

Дебет 91-2 Кредит 60

– 1000 руб. – учтены расходы на обслуживание системы «Банк–Клиент» за май;

Дебет 60 Кредит 51

– 1000 руб. – оплачены расходы на обслуживание системы «Банк–Клиент» за май.

Такие же проводки бухгалтер «Дебют» делает в течение всего периода эксплуатации системы «Банк–

Клиент».

54

55.

Пример отражения в бухучете и при налогообложении денежных средств, ошибочнозачисленных и впоследствии списанных с расчетного счета организации

19 января при проверке банковской выписки бухгалтер ООО «Дебют» обнаружил, что на

расчетный счет организации в АКБ «Надежный» зачислены 118 000 руб. (в т. ч. НДС –

18 000 руб.). Деньги поступили от ООО «Торговая фирма "Велес"». Поскольку никаких

договорных отношений между «Дебют» и «Велесом» не было, бухгалтер учел 118 000 руб. как

ошибочно полученные средства.

НДС к уплате в бюджет с указанной суммы бухгалтер «Дебют» не начислял. Бухгалтер

организации написал в обслуживающий банк соответствующее заявление.

В договоре банковского счета, который заключен между «Дебют» и АКБ «Надежный»,

прописано условие о безакцептном списании сумм, которые были ошибочно зачислены на

расчетный счет «Дебют». После рассмотрения банком заявления ошибочно зачисленные

средства 21 января были списаны с расчетного счета «Дебюты» и возвращены на расчетный

счет «Велеса».

«Дебют» налог на прибыль платит помесячно.

Бухгалтер «Дебюты» сделал в учете следующие проводки.

19 января:

Дебет 51 Кредит 76-2 – 118 000 руб. – учтены денежные средства, ошибочно зачисленные на

расчетный счет организации.

21 января:

Дебет 76-2 Кредит 51 – 118 000 руб. – списаны денежные средства, ранее ошибочно

зачисленные на расчетный счет организации.

При расчете налога на прибыль за январь ошибочно поступившие и впоследствии списанные

с расчетного счета суммы (118 000 руб.) бухгалтер не учел.

55

56.

Учет ошибочно зачисленных и впоследствии списанных с расчетного счетаорганизации денежных средств

Ситуация: нужно ли начислить НДС на суммы, поступившие на расчетный

счет организации ошибочно?

Нет, не нужно.

Денежные средства, поступившие на расчетный счет организации ошибочно, не

связаны с расчетами по оплате реализованных товаров (выполненных работ,

оказанных услуг). Поэтому НДС на них не начисляйте. Такой вывод следует из

положений статьи 162 Налогового кодекса РФ. Подтверждает его Минфин России в

письме от 2 августа 2010 г. № 03-07-11/329, а также арбитражная практика (см.,

например, определение ВАС РФ от 30 марта 2011 г. № ВАС-214/11, постановления

ФАС Московского округа от 7 февраля 2013 г. № А40-30908/12-107-147, ВосточноСибирского округа от 13 марта 2007 г. № А10-4085/06-Ф02-330/07-С1).

56

57.

Каков порядок действий при блокировке расчетного счетаЗаконодательство предусматривает две меры по ограничению права распоряжаться

денежными средствами на банковском счете организации:

арест денежных средств, находящихся на счете;

приостановление операций по счетам (блокировка счетов) (ст. 858 ГК РФ).

Арест денежных средств

Арест налагается на определенную сумму средств, находящуюся на счете. Арест не может

быть наложен на сам счет и на суммы, которые будут поступать на него в будущем. То есть сам

счет не блокируется и организация вправе осуществлять расходные операции с суммами,