Похожие презентации:

Екологічний податок. Порядок нарахування екологічного податку

1.

Тема . Екологічний податок. План.1. Порядок нарахування екологічного податку

Платниками податку є суб'єкти господарювання, юридичні особи,

що не провадять господарську (підприємницьку) діяльність, бюджетні

установи, громадські та інші підприємства, установи та організації,

постійні представництва нерезидентів, включаючи тих, які виконують

агентські (представницькі) функції стосовно таких нерезидентів або їх

засновників, під час провадження діяльності яких на території

України і в межах її континентального шельфу та

виключної

(морської) економічної зони здійснюються:

2.

викидизабруднюючих речовин в

стаціонарними джерелами забруднення;

атмосферне

повітря

скиди забруднюючих речовин безпосередньо у водні об'єкти;

розміщення відходів (крім розміщення окремих видів (класів)

відходів як вторинної сировини, що розміщуються на власних

територіях (об'єктах) суб'єктів господарювання);

утворення радіоактивних відходів (включаючи вже накопичені);

тимчасове зберігання радіоактивних відходів їх виробниками

понад установлений особливими умовами ліцензії строк.

3.

Не є платниками податку за утворення радіоактивних відходів(включаючи вже накопичені) суб'єкти діяльності у сфері

використання ядерної енергії, які:

до останнього календарного дня (включно) звітного кварталу, у

якому придбано джерело іонізуючого випромінювання, уклали

договір

щодо

повернення

відпрацьованого

іонізуючого

випромінювання

закритого за межі України до підприємства

джерелавиробника такого джерела;

здійснюють поводження з радіоактивними відходами, що

утворилися внаслідок Чорнобильської катастрофи, в частині

діяльності, пов'язаної з такими відходами.

Не є платниками податку, що справляється за утворення

радіоактивних відходів (включаючи вже накопичені) та/або

тимчасове зберігання радіоактивних відходів їх виробниками

понад установлений особливими умовами ліцензії строк, державні

4.

спеціалізовані підприємства з поводження з радіоактивнимивідходами, основною діяльністю яких є зберігання, переробка та

захоронення тих радіоактивних відходів, що знаходяться у

власності держави, а також дезактивація радіаційно-забруднених

об'єктів.

Не є платниками податку за розміщення відходів суб'єкти

господарювання, які розміщують на власних територіях (об'єктах)

виключно відходи як вторинну сировину.

Об'єктом та базою оподаткування є:

обсяги та види забруднюючих речовин, які викидаються в

атмосферне повітря стаціонарними джерелами;

обсяги та види забруднюючих речовин, які скидаються

безпосередньо у водні об'єкти;

5.

обсяги та види (класи) розміщених відходів, крім обсягів та видів(класів) відходів як вторинної сировини, що розміщуються на

власних територіях (об'єктах) суб'єктів господарювання;

обсяги та категорія радіоактивних відходів, що утворюються

внаслідок діяльності суб'єктів господарювання та/або тимчасово

зберігаються їх виробниками понад установлений особливими

умовами ліцензії строк;

обсяги електричної енергії, виробленої експлуатуючими

організаціями ядерних установок (атомних електростанцій).

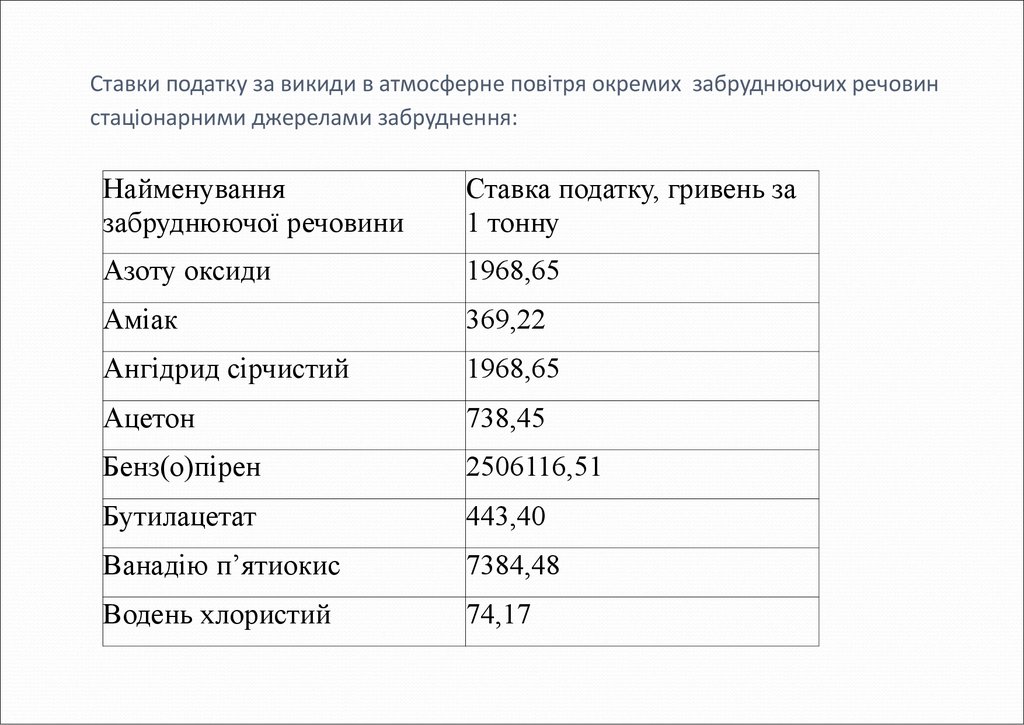

6. Ставки податку за викиди в атмосферне повітря окремих забруднюючих речовин стаціонарними джерелами забруднення:

Найменуваннязабруднюючої речовини

Ставка податку, гривень за

1 тонну

Азоту оксиди

1968,65

Аміак

369,22

Ангідрид сірчистий

1968,65

Ацетон

738,45

Бенз(о)пірен

2506116,51

Бутилацетат

443,40

Ванадію п’ятиокис

7384,48

Водень хлористий

74,17

7.

Вуглецю окис74,17

Вуглеводні

111,26

Газоподібні фтористі

сполуки

4874,09

Тверді речовини

74,17

Кадмію сполуки

15581,58

Марганець та його сполуки 15581,58

Нікель та його сполуки

79387,98

Озон

1968,65

Ртуть та її сполуки

83449,45

Свинець та його сполуки

83449,45

Сірководень

6326,80

8.

Сірковуглець4111,45

Спирт н-бутиловий

1968,65

Стирол

14375,55

Фенол

8935,54

Формальдегід

4874,09

Хром та його сполуки

52850,62.

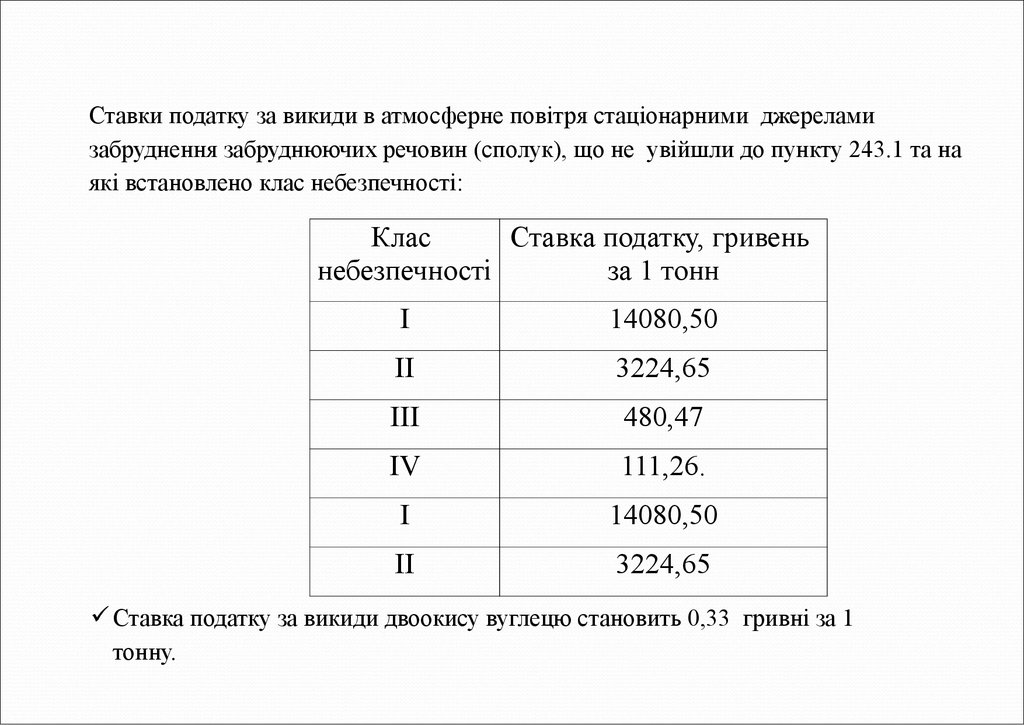

9. Ставки податку за викиди в атмосферне повітря стаціонарними джерелами забруднення забруднюючих речовин (сполук), що не увійшли до пункту 24

Ставки податку за викиди в атмосферне повітря стаціонарними джереламизабруднення забруднюючих речовин (сполук), що не увійшли до пункту 243.1 та на

які встановлено клас небезпечності:

Клас

Ставка податку, гривень

небезпечності

за 1 тонн

I

14080,50

II

3224,65

III

480,47

IV

111,26.

I

14080,50

II

3224,65

Ставка податку за викиди двоокису вуглецю становить 0,33 гривні за 1

тонну.

10.

Тема. Податок на майноПлан.

1.Склад податку на майно

2.Податок на нерухоме майно, відмінне від земельної ділянки;

3.Транспортний податок. 4.Плата за землю

1.Склад податку на майно

Податок на майно складається з:

податку на нерухоме майно, відмінне від

земельної ділянки;

11.

транспортного податку;плати за землю.

Платниками податку є фізичні та юридичні особи, в тому числі

нерезиденти, які є власниками об’єктів житлової та/або

нежитлової нерухомості.

Визначення платників податку в разі перебування об’єктів житлової

та/або нежитлової нерухомості у спільній частковій або

спільній сумісній власності кількох осіб:

а) якщо об’єкт житлової та/або нежитлової нерухомості перебуває у

спільній частковій власності кількох осіб, платником податку є

кожна з цих осіб за належну їй частку;

б) якщо об’єкт житлової та/або нежитлової нерухомості перебуває у

спільній сумісній власності кількох осіб, але не поділений в

натурі, платником податку є одна з таких осіб-власників,

визначена за їх згодою, якщо інше не встановлено судом;

12.

в) якщо об’єкт житлової та/або нежитлової нерухомості перебуває успільній сумісній власності кількох осіб і поділений між ними в

натурі, платником податку є кожна з цих осіб за належну їй частку.

Об’єктом

оподаткування

є

об’єкт

нежитлової

нерухомості, в тому числі його частка.

житлової

та

Не є об’єктом оподаткування:

а) об’єкти житлової та нежитлової нерухомості, які перебувають у

власності органів державної влади, органів місцевого самоврядування,

а також організацій, створених ними в установленому порядку, що

повністю утримуються за рахунок відповідного державного бюджету

чи місцевого бюджету і є неприбутковими (їх спільній власності);

відселення,

б) об’єкти

житлової та нежитлової

які розташовані

в

зонах

відчуження

безумовногонерухомості,

(обов’язкового)

визначені законом, в тому числі їх частки;

в) будівлі дитячих будинків сімейного типу;

13.

г) гуртожитки;ґ) житлова нерухомість непридатна для проживання, у тому числі у

зв’язку з аварійним станом, визнана такою згідно з рішенням

сільської, селищної, міської ради або ради об’єднаної територіальної

громади, що створена згідно із законом та перспективним планом

формування територій громад;

д) об’єкти житлової нерухомості, в тому числі їх частки, що належать

дітям-сиротам, дітям, позбавленим батьківського піклування, та

особам з їх числа, визнаним такими відповідно до закону, дітямінвалідам, які виховуються одинокими матерями (батьками), але не

більше одного такого об’єкта на дитину;

е) об’єкти нежитлової нерухомості, які використовуються суб’єктами

господарювання малого та середнього бізнесу, що провадять свою

діяльність в малих архітектурних формах та на ринках;

14.

є) будівлі промисловості, зокрема виробничі корпуси, цехи, складськіприміщення промислових підприємств;

ж) будівлі, споруди сільськогосподарських товаровиробників,

призначені для використання безпосередньо у сільськогосподарській

діяльності;

з) об’єкти житлової та нежитлової нерухомості, які перебувають у

власності громадських організацій інвалідів та їх підприємств;

и) об’єкти нерухомості, що перебувають у власності релігійних

організацій, статути (положення) яких зареєстровано у встановленому

законом порядку, та використовуються виключно для забезпечення

їхньої статутної діяльності, включаючи ті, в яких здійснюють

діяльність засновані такими релігійними організаціями

об’єктів

заклади (притулки, інтернати, лікарні тощо), крімдобродійні

нерухомості, в яких здійснюється виробнича та/або господарська

діяльність;

15.

і) будівлі дошкільних та загальноосвітніх навчальних закладівнезалежно від форми власності та джерел фінансування, що

використовуються для надання освітніх послуг.

Базою оподаткування є загальна площа об’єкта житлової та

нежитлової нерухомості, в тому числі його часток.

Пільги із сплати податку

База оподаткування об’єкта/об’єктів житлової нерухомості, в тому

числі їх часток, що перебувають у власності фізичної особи - платника

податку, зменшується:

а) для квартири/квартир незалежно від їх кількості - на 60 кв. метрів;

б) для житлового будинку/будинків незалежно від їх кількості - на 120

кв. метрів;

в) для різних типів об’єктів житлової нерухомості, в тому числі їх

часток (у разі одночасного перебування у власності платника податку

16.

квартири/квартир та житлового будинку/будинків, у тому числі їхчасток), - на 180 кв. метрів.

Таке зменшення надається один раз за кожний базовий податковий

(звітний) період (рік).

Пільги з податку, що сплачується на відповідній території з об’єктів

житлової нерухомості, для фізичних осіб не надаються на:

об’єкт/об’єкти оподаткування, якщо площа такого/таких

об’єкта/об’єктів перевищує п’ятикратний розмір неоподатковуваної

площі, затвердженої рішенням органів місцевого самоврядування;

об’єкти оподаткування, що використовуються їх власниками з метою

одержання доходів (здаються в оренду, лізинг, позичку,

використовуються у підприємницькій діяльності).

Пільги з податку, що сплачується на відповідній території з об’єктів

нежитлової нерухомості, встановлюються в залежності від майна, яке

є об’єктом оподаткування.

17.

Органи місцевого самоврядування до 1 лютого поточного рокуподають

до

відповідного

контролюючого

органу

за

місцезнаходженням об’єкта житлової нерухомості відомості стосовно

пільг, наданих ними відповідно до цього підпункту.

Ставки податку для об’єктів житлової та/або нежитлової нерухомості,

що перебувають у власності фізичних та юридичних осіб,

встановлюються за рішенням сільської, селищної, міської ради або

ради об’єднаних територіальних громад, що створені згідно із законом

та перспективним планом формування територій громад, залежно від

місця розташування (зональності) та типів таких об’єктів нерухомості

у розмірі, що не перевищує три відсотки розміру мінімальної

заробітної плати, встановленої законом на 1 січня звітного

(податкового) року, за 1 квадратний метр бази оподаткування.

Обчислення суми податку з об’єкта/об’єктів нежитлової нерухомості,

які перебувають у власності фізичних осіб, здійснюється

контролюючим органом за місцем податкової адреси (місцем

18.

реєстрації) власника такої нерухомості виходячи із загальної площікожного з об’єктів нежитлової нерухомості та відповідної ставки

податку.

Податкове/податкові повідомлення-рішення про сплату суми/сум

податку, обчисленого згідно з підпунктом 266.7.1 пункту 266.7 цієї

статті, та відповідні платіжні реквізити, зокрема, органів місцевого

самоврядування за місцезнаходженням кожного з об’єктів житлової

та/або нежитлової нерухомості, надсилаються (вручаються) платнику

податку контролюючим органом за місцем його податкової адреси

(місцем реєстрації) до 1 липня року, що настає за базовим податковим

(звітним) періодом (роком).

Контролюючі органи за місцем проживання (реєстрації) платників

податку в десятиденний строк інформують відповідні контролюючі

органи за місцезнаходженням об’єктів житлової та/або нежитлової

нерухомості про надіслані (вручені) платнику податку податкові

повідомлення-рішення про сплату податку у порядку, встановленому

19.

центральним органом виконавчої влади, що забезпечує формування тареалізує державну податкову і митну політику.

Органи державної реєстрації прав на нерухоме майно, а також органи,

що здійснюють реєстрацію місця проживання фізичних осіб,

зобов’язані щоквартально у 15-денний строк після закінчення

податкового (звітного) кварталу подавати контролюючим органам

відомості, необхідні для розрахунку податку, за місцем розташування

такого об’єкта нерухомого майна станом на перше число відповідного

кварталу впорядку, визначеному Кабінетом Міністрів України.

Платники податку - юридичні особи самостійно обчислюють суму

податку станом на 1 січня звітного року і до 20 лютого цього ж року

подають

контролюючому

органу

за

місцезнаходженням

об’єкта/об’єктів оподаткування декларацію за формою, встановленою

у порядку, передбаченому статтею 46 цього Кодексу, з розбивкою

річної суми рівними частками поквартально.

20.

2.Транспортний податок.Платниками транспортного податку є фізичні та юридичні особи,

в тому числі нерезиденти, які мають зареєстровані в Україні згідно з

чинним законодавством власні легкові автомобілі, що відповідно до

підпункту 267.2.1 пункту 267.2 цієї статті є об’єктами оподаткування.

Об’єктом оподаткування є легкові автомобілі, з року випуску яких

минуло не більше п’яти років (включно) та середньоринкова вартість

яких становить понад 750 розмірів мінімальної заробітної плати,

встановленої законом на 1 січня податкового (звітного) року.

Така вартість визначається центральним органом виконавчої влади,

що реалізує державну політику економічного розвитку, за методикою,

затвердженою Кабінетом Міністрів України, виходячи з марки,

моделі, року випуску, типу двигуна, об’єму циліндрів двигуна, типу

коробки переключення передач, пробігу легкового автомобіля, та

розміщується на його офіційному веб-сайті.

21.

Базою оподаткування є легковий автомобіль, що є об’єктомоподаткування відповідно до підпункту 267.2.1 пункту 267.2 цієї

статті.

Ставка податку встановлюється з розрахунку на календарний рік у

розмірі 25 000 гривень за кожен легковий автомобіль, що є об’єктом

оподаткування відповідно до підпункту 267.2.1 пункту 267.2 цієї

статті.

Базовий податковий (звітний) період дорівнює календарному року.

Обчислення суми податку з об’єкта/об’єктів оподаткування фізичних

осіб здійснюється контролюючим органом за місцем реєстрації

платника податку.

Податкове/податкові повідомлення-рішення про сплату суми/сум

податку та відповідні платіжні реквізити надсилаються (вручаються)

платнику податку контролюючим органом за місцем його реєстрації

до 1 липня року базового податкового (звітного) періоду (року).

22.

Щодо об’єктів оподаткування, придбаних протягом року, податоксплачується фізичною особою-платником починаючи з місяця, в

якому виникло право власності на такий об’єкт. Контролюючий орган

надсилає податкове повідомлення-рішення новому власнику після

отримання інформації про перехід права власності.

Нарахування податку та надсилання (вручення) податкових

повідомлень-рішень про сплату податку фізичним особам нерезидентам здійснюють контролюючі органи за місцем реєстрації

об’єктів оподаткування, що перебувають у власності таких

нерезидентів.

Органи внутрішніх справ зобов’язані до 1 квітня 2015 року подати

контролюючим органам за місцем реєстрації об’єкта оподаткування

відомості, необхідні для розрахунку податку.

З 1 квітня 2015 року органи внутрішніх справ зобов’язані щомісячно,

у 10-денний строк після закінчення календарного місяця подавати

23.

контролюючим органам відомості, необхідні для розрахунку податку,за місцем реєстрації об’єкта оподаткування станом на перше число

відповідного місяця.

Форма подачі інформації встановлюється центральним органом

виконавчої влади, що забезпечує формування державної податкової

політики.

Платники податку - юридичні особи самостійно обчислюють суму

податку станом на 1 січня звітного року і до 20 лютого цього ж року

подають контролюючому органу за місцем реєстрації об’єкта

оподаткування декларацію за формою, встановленою у порядку,

передбаченому статтею 46 цього Кодексу, з розбивкою річної суми

рівними частками поквартально.

Щодо об’єктів оподаткування, придбаних протягом року, декларація

юридичною особою - платником подається протягом місяця з дня

24.

виникнення права власності на такий об’єкт, а податок сплачуєтьсяпочинаючи з місяця, в якому виникло право власності на такий об’єкт.

У разі переходу права власності на об’єкт оподаткування від одного

власника до іншого протягом звітного року податок обчислюється

попереднім власником за період з 1 січня цього року до початку того

місяця, в якому він втратив право власності на зазначений об’єкт

оподаткування, а новим власником - починаючи з місяця, в якому він

набув право власності на цей об’єкт.

Контролюючий орган надсилає податкове повідомлення-рішення

новому власнику після отримання інформації про перехід права

власності.

За об’єкти оподаткування, придбані протягом року, податок

сплачується пропорційно кількості місяців, які залишилися до кінця

року, починаючи з місяця, в якому проведено реєстрацію

транспортного засобу.

25.

У разі спливу п’ятирічного віку легкового автомобіля протягомзвітного року податок сплачується за період з 1 січня цього року до

початку місяця, наступного за місяцем, в якому вік такого автомобіля

досяг (досягне) п’яти років.

У разі повернення легкового автомобіля його власнику уточнююча

декларація юридичною особою - платником податку подається

протягом 30 календарних днів з дня складання постанови слідчого,

прокурора чи винесення ухвали суду.

Фізичні особи - платники податку мають право звернутися з

письмовою заявою до контролюючого органу за місцем своєї

реєстрації для проведення звірки даних щодо:

а) об’єктів оподаткування, що перебувають у власності платника

податку;

б) розміру ставки податку;

в) нарахованої суми податку.

26.

3. Туристичний збір.Туристичний збір - це місцевий збір, кошти від якого зараховуються

до місцевого бюджету.

Платниками збору є громадяни України, іноземці, а також особи без

громадянства, які прибувають на територію адміністративнотериторіальної одиниці, на якій діє рішення сільської, селищної,

міської ради або ради об’єднаної територіальної громади, що створена

згідно із законом та перспективним планом формування територій

громад, про встановлення туристичного збору, та отримують

(споживають) послуги з тимчасового проживання (ночівлі) із

зобов’язанням залишити місце перебування в зазначений строк.

Платниками збору не можуть бути особи, які:

а) постійно проживають, у тому числі на умовах договорів найму, у

селі, селищі або місті, радами яких встановлено такий збір;

б) особи, які прибули у відрядження;

27.

в) інваліди, діти-інваліди та особи, що супроводжують інвалідів Iгрупи або дітей-інвалідів (не більше одного супроводжуючого);

г) ветерани війни;

ґ) учасники ліквідації наслідків аварії на Чорнобильській АЕС;

д) особи, які прибули за путівками (курсівками) на лікування,

оздоровлення, реабілітацію до лікувально-профілактичних,

фізкультурно-оздоровчих та санаторно-курортних закладів, що мають

ліцензію на медичну практику та акредитацію центрального органу

виконавчої влади, що реалізує державну політику у сфері охорони

здоров’я;

е) діти віком до 18 років;

є) дитячі лікувально-профілактичні, фізкультурно-оздоровчі та

санаторно-курортні заклади.

28.

Ставка зборуСтавка встановлюється у розмірі від 0,5 до 1 відсотка до бази

справляння збору, визначеної пунктом 268.4 цієї статті.

База справляння збору

Базою справляння є вартість усього періоду проживання (ночівлі) в

місцях, визначених підпунктом 268.5.1 цієї статті, за вирахуванням

податку на додану вартість.

До вартості проживання не включаються витрати на харчування чи

побутові послуги (прання, чистка, лагодження та прасування одягу,

взуття чи білизни), телефонні рахунки, оформлення закордонних

паспортів, дозволів на в’їзд (віз), обов’язкове страхування, витрати на

усний та письмовий переклади, інші документально оформлені

витрати, пов’язані з правилами в’їзду.

29.

Податкові агентиЗгідно з рішенням сільської, селищної, міської ради або ради

об’єднаної територіальної громади, що створена згідно із законом та

перспективним планом формування територій громад, справляння

збору може здійснюватися:

а) адміністраціями готелів, кемпінгів, мотелів, гуртожитків для

приїжджих та іншими закладами готельного типу, санаторнокурортними закладами;

б) квартирно-посередницькими організаціями, які направляють

неорганізованих осіб на поселення у будинки (квартири), що належать

фізичним особам на праві власності або на праві користування за

договором найму;

в) юридичними особами або фізичними особами - підприємцями, які

уповноважуються сільською, селищною, міською радою або радою

об’єднаних територіальних громад, що створені згідно із законом та

30.

перспективним планом формування територій громад, справляти збірна умовах договору, укладеного з відповідною радою.

Особливості справляння збору

Податкові агенти справляють збір під час надання послуг, пов’язаних

з тимчасовим проживанням (ночівлею), і зазначають суму сплаченого

збору окремим рядком у рахунку (квитанції) на проживання.

Порядок сплати збору

Сума туристичного збору, обчислена відповідно до податкової

декларації

за

звітний

(податковий)

квартал,

щоквартально, у визначений для квартального звітного (податкового)

сплачується

періоду строк, за місцезнаходженням податкових агентів.

Податковий агент, який має підрозділ без статусу юридичної особи,

що надає послуги з тимчасового проживання (ночівлі) не за місцем

реєстрації такого податкового агента, зобов’язаний зареєструвати

31. збору у

такий підрозділ як податкового агента туристичного збору уконтролюючому органі за місцезнаходженням підрозділу.

Финансы

Финансы Право

Право