Похожие презентации:

Учет кредитных операций

1. Тема 6. Учет кредитных операций Лектор: д.э.н., профессор Маняева В.А.

Содержание1. Оформление и учет кредитов.

2. Порядок формирования и учет резервов на возможные потери по ссудам.

3. Учет процентов по кредитным операциям.

4. Учет просроченной задолженности.

2. 1. Оформление и учет кредитов

Нормативные документы:• ГК РФ част.2, глава 42 «Заем и кредит»

• Положение ЦБ РФ «О порядке определения доходов, расходов и прочего

совокупного дохода кредитных организаций» от 22 декабря 2014 г. N 446-П.

• Положением ЦБ РФ «О порядке формирования кредитными организациями

резервов на возможные потери по ссудам, по ссудной и приравненной к ней

задолженности» от 26 марта 2004 г. N 254-П.

3. Принципы кредитования: - - - -

Принципы кредитования:Для получения кредита юридическое лицо

предоставляет в банк следующие документы:

Физические лица представляют

следующие документы:

учредительный договор;

бухгалтерскую отчетность;

бизнес-план, ТЭО и подтверждающие его

документы;

устав и карточку с образцами подписей (если

кредитор обслуживается в ином банке);

свидетельство о регистрации предприятия;

кредитную заявку;

другие документы по усмотрению банка.

При положительном решении о выдаче кредита

представляются следующие документы:

• заявление на выдачу кредита по форме № 875;

• документ из налогового органа о постановке на

учет.

паспорт,

анкету,

справку о доходах,

документы,

подтверждающие

обеспечение кредита;

другие документы по

усмотрению банка.

4. Для учета операций по кредитованию юридических лиц предназначены счета в разделе 4 Плана счетов.

441 «Кредиты, предоставленные Минфину России»,

442 «Кредиты, предоставленные финансовым органам субъектов Российской Федерации и

органов местного самоуправления»

443 «»Кредиты, предоставленные государственным внебюджетным фондам Российской

Федерации

444 «Кредиты, предоставленные внебюджетным фондам субъектов Российской Федерации и

органов местного самоуправления»

445 «Кредиты, предоставленные финансовым организациям, находящимся в федеральной

собственности»

446 «Кредиты, предоставленные коммерческим организациям, находящимся в федеральной

собственности»

447 «Кредиты, предоставленные некоммерческим организациям, находящимся в

федеральной собственности»

448 «Кредиты, предоставленные финансовым организациям, находящимся в государственной

(кроме федеральной) собственности»

449 «Кредиты, предоставленные коммерческим организациям, находящимся в

государственной (кроме федеральной) собственности)»

450 «Кредиты, предоставленные некоммерческим организациям, находящимся в

государственной (кроме федеральной) собственности»

451 «Кредиты, предоставленные негосударственным финансовым организациям»

452 «Кредиты, предоставленные негосударственным коммерческим организациям»

453 «Кредиты, предоставленные негосударственным некоммерческим организациям»

454 «Кредиты и прочие средства, предоставленные индивидуальным предпринимателям»

456 «Кредиты, предоставленные юридическим лицам - нерезидентам».

5. Для учета операций по кредитованию физических лиц предназначены счета в разделе 4 Плана счетов:

455 «Кредиты и прочие средства, предоставленные физическим лицам»

457 «Кредиты и прочие средства, предоставленные физическим лицам нерезидентам».

Для учета операций по межбанковским кредитам предназначены счета раздела 3 Плана

счетов:

319 «Депозиты в Банке России»

320 «Кредиты и депозиты, предоставленные кредитным организациям»

321 «Кредиты и депозиты, предоставленные банкам-нерезидентам

К счетам первого порядка открываются счета второго порядка, которые

позволяют осуществлять действие принципа срочности возврата. Они

открыты для классификации сроков. Все счета активные:

- до востребования;

- на срок до 30 дней;

- на срок от 31 до 90 дней и т.д.

6. Учет операций по предоставленным кредитам:

- юридическим лицам:• Дебет

Кредит

• Дебет

Кредит

- физическим лицам:

• Дебет

Кредит

• Дебет

Кредит

- кредитным организациям:

• Дебет

Кредит

Операции по возврату кредитов:

- юридическими лицами:

• Дебет

Кредит

• Дебет

Кредит

- физическими лицами:

• Дебет

Кредит

• Дебет

Кредит

- кредитной организацией:

• Дебет

Кредит

7. 2. Порядок формирования и учет резервов на возможные потери по ссудам

Категории качества ссуд:I (высшая) категория качества (стандартные ссуды) - отсутствие кредитного риска (вероятность

финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком

обязательств по ссуде равна нулю);

II категория качества (нестандартные ссуды) - умеренный кредитный риск (вероятность финансовых

потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по

ссуде обусловливает ее обесценение в размере от одного до 20 процентов);

III категория качества (сомнительные ссуды) - значительный кредитный риск (вероятность

финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком

обязательств по ссуде обусловливает ее обесценение в размере от 21 до 50 процентов);

IV категория качества (проблемные ссуды) - высокий кредитный риск (вероятность финансовых

потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по

ссуде обусловливает ее обесценение в размере от 51 процента до 100 процентов);

V (низшая) категория качества (безнадежные ссуды) - отсутствует вероятность возврата ссуды в силу

неспособности или отказа заемщика выполнять обязательства по ссуде, что обусловливает полное (в

размере 100 процентов) обесценение ссуды.

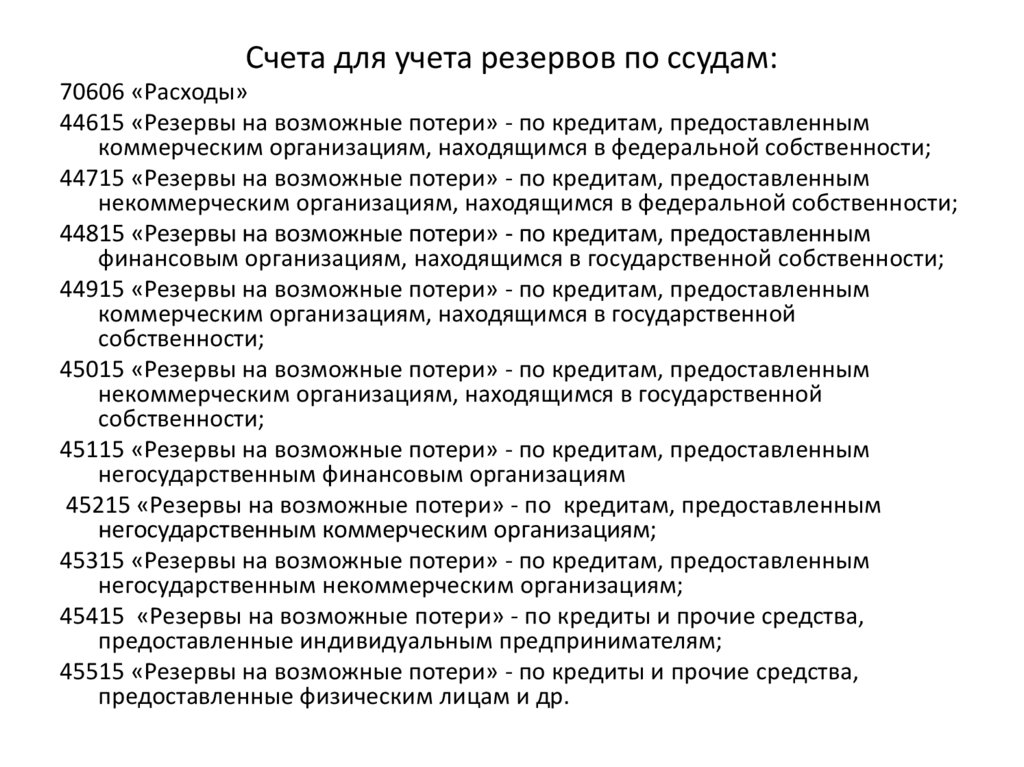

8. Счета для учета резервов по ссудам:

70606 «Расходы»44615 «Резервы на возможные потери» - по кредитам, предоставленным

коммерческим организациям, находящимся в федеральной собственности;

44715 «Резервы на возможные потери» - по кредитам, предоставленным

некоммерческим организациям, находящимся в федеральной собственности;

44815 «Резервы на возможные потери» - по кредитам, предоставленным

финансовым организациям, находящимся в государственной собственности;

44915 «Резервы на возможные потери» - по кредитам, предоставленным

коммерческим организациям, находящимся в государственной

собственности;

45015 «Резервы на возможные потери» - по кредитам, предоставленным

некоммерческим организациям, находящимся в государственной

собственности;

45115 «Резервы на возможные потери» - по кредитам, предоставленным

негосударственным финансовым организациям

45215 «Резервы на возможные потери» - по кредитам, предоставленным

негосударственным коммерческим организациям;

45315 «Резервы на возможные потери» - по кредитам, предоставленным

негосударственным некоммерческим организациям;

45415 «Резервы на возможные потери» - по кредиты и прочие средства,

предоставленные индивидуальным предпринимателям;

45515 «Резервы на возможные потери» - по кредиты и прочие средства,

предоставленные физическим лицам и др.

9. Записи в учете при начислении резервов:

ДебетКредит

Скорректирована сумма резерва в связи с увеличением ссудной задолженности

или изменения категории качества ссуды:

Д-т сч.

К-т сч.

Скорректирована сумма резерва в связи с уменьшением ссудной задолженности

или изменения категории качества ссуды:

Д-т сч.

Кт сч.

10. 3. Учет процентов по кредитным операциям

Для учета начисленных процентов по кредитам предназначен счет 47427«Требования банка по получению процентов» - активный.

Начисление процентов за отчетный период отражается в учете следующими

проводками:

Дебет

Кредит

• Уплата начисленных процентов в срок учитывается:

- путем перечисления с расчетных счетов клиентов банка: Д-т

- путем зачисления на корсчет не клиентов банка:

Д-т

- путем внесения в кассу средств физическими лицами: Д-т

- через депозитные счета:

Д-т

К-т

К-т

К-т

К-т

11. 4. Учет просроченной задолженности

Счет 458 «Просроченная задолженность по предоставленным кредитам ипрочим размещенным средствам». По счетам второго порядка ведется учет

по группам заемщиков 45801-45817.

Просроченная задолженность отражается на счетах следующими бухгалтерскими

проводками:

• по кредиту, предоставленному физическому лицу: Д-т

К-т

• по кредитам, предоставленным негосударственным коммерческим

организациям: Д-т

К-т

Учет просроченных процентов по кредитам ведется на счетах:

• 459 «Просроченные проценты по предоставленным кредитам и прочим

размещенным средств». Учет по счетам второго порядка ведется по группам

заемщиков 45901-45917.

12. Просроченные проценты отражается в учете следующими бухгалтерскими проводками:

-

по кредитам, предоставленным юридическим и физическим лицам:

Д-т

К-т

уплата просроченных процентов:

путем перечисления с расчетных счетов клиентов банка:

Д-т

К-т

путем зачисления на корреспондентский счет не клиентов банка:

Д-т

К-т

путем внесения в кассу средств физическими лицами:

Д-т

К-т

физическими лицами через счета:

Д-т

К-т

13. Просроченная задолженность по межбанковским кредитам отражается в банке кредитора на активном счете 324 «Просроченная

задолженность по межбанковским кредитам»:32401 «По межбанковским кредитам, депозитам и прочим размещенным средствам,

предоставленным кредитным организациям»

32402 «По межбанковским кредитам, депозитам и прочим размещенным средствам,

предоставленным банкам-нерезидентам»

На сумму просроченной задолженности по межбанковскому кредиту:

Дебет

Кредит

Возврат просроченной задолженности:

Дебет

Кредит

Учет просроченных процентов по кредитам ведется на активных счетах:

325 «Просроченные проценты по предоставленным межбанковским кредитам»:

32501 «По межбанковским кредитам, депозитам и прочим размещенным средствам,

предоставленным кредитным организациям»

32502 «По межбанковским кредитам, депозитам и прочим размещенным средствам,

предоставленным банкам-нерезидентам»

Начисление просроченных процентов отражается в учете следующими проводками:

Дебет

Кредит

Перечисление просроченных процентов:

Дебет

Кредит

Финансы

Финансы