Похожие презентации:

Виды налогов для предпринимателей

1.

Круглый столдля индивидуальных

предпринимателей

«Это страшное слово «НАЛОГИ»!

Князева Татьяна Ивановна,

Член Института внутренних аудиторов России.

Дипломированный специалист по налогообложению

(ДипНРФ) и МСФО (DipIFR Rus).

2.

Какие виды налогов существуют для предпринимателей?1. Патентная система налогообложения.

2. Единый налог на вмененный доход.

3. Упрощенная система налогообложения:

- «доходы»;

- «доходы, уменьшенные на величину расходов»;

4. Основная система налогообложения.

3.

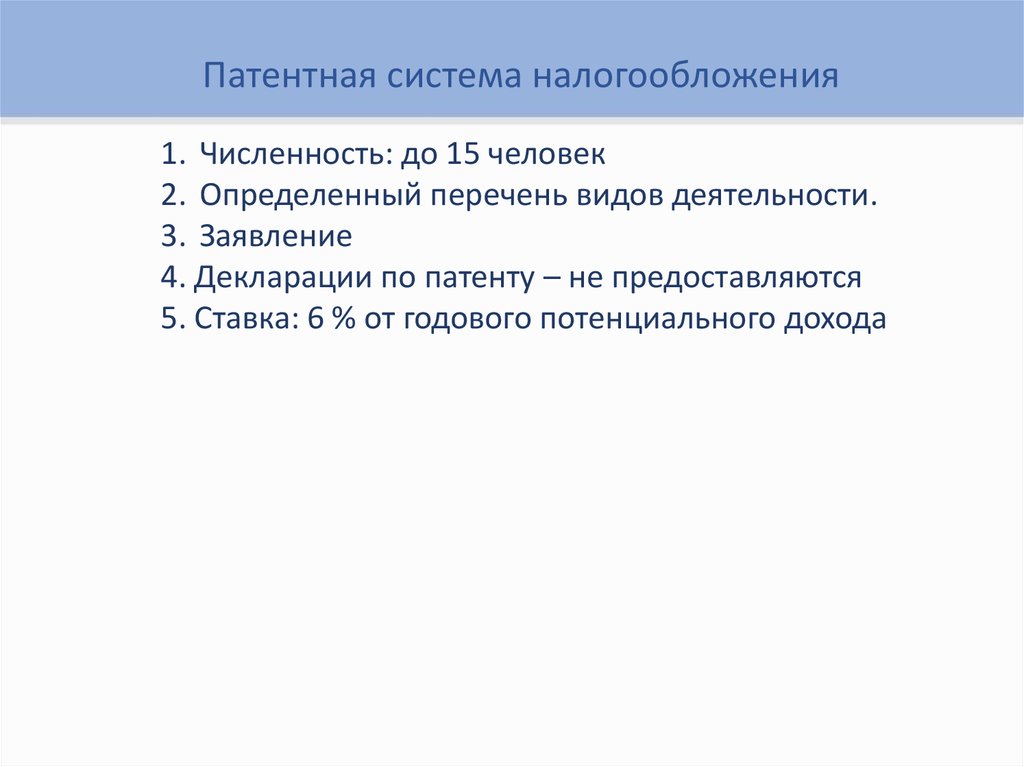

Патентная система налогообложения1. Численность: до 15 человек

2. Определенный перечень видов деятельности.

3. Заявление

4. Декларации по патенту – не предоставляются

5. Ставка: 6 % от годового потенциального дохода

4.

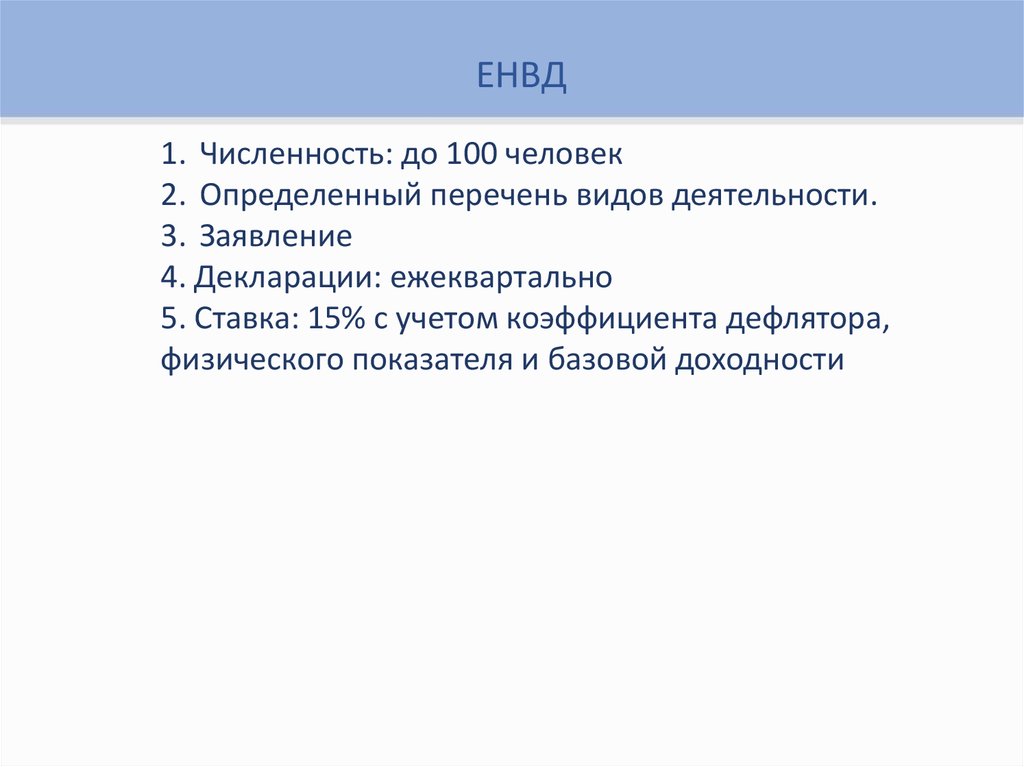

ЕНВД1. Численность: до 100 человек

2. Определенный перечень видов деятельности.

3. Заявление

4. Декларации: ежеквартально

5. Ставка: 15% с учетом коэффициента дефлятора,

физического показателя и базовой доходности

5.

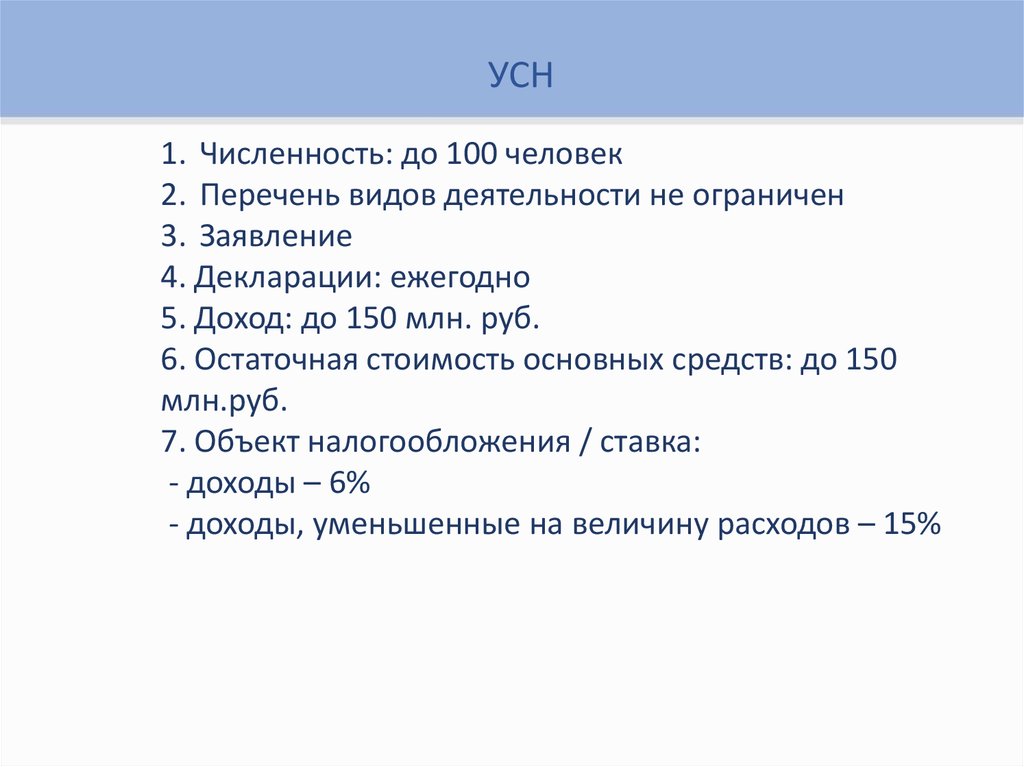

УСН1. Численность: до 100 человек

2. Перечень видов деятельности не ограничен

3. Заявление

4. Декларации: ежегодно

5. Доход: до 150 млн. руб.

6. Остаточная стоимость основных средств: до 150

млн.руб.

7. Объект налогообложения / ставка:

- доходы – 6%

- доходы, уменьшенные на величину расходов – 15%

6.

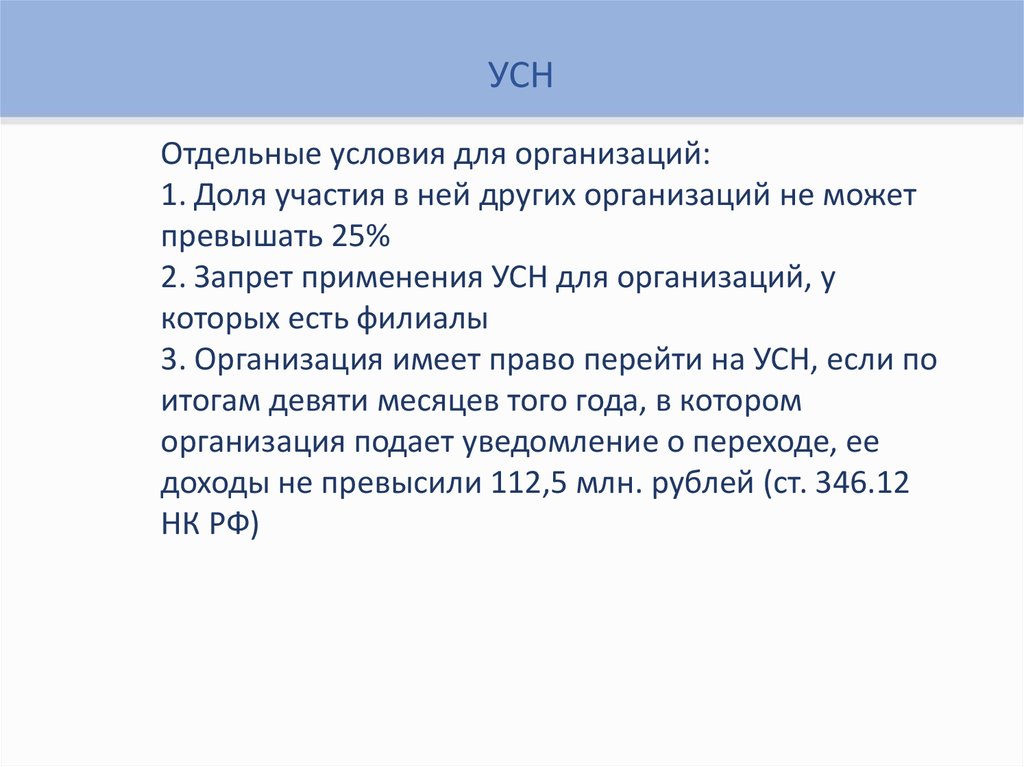

УСНОтдельные условия для организаций:

1. Доля участия в ней других организаций не может

превышать 25%

2. Запрет применения УСН для организаций, у

которых есть филиалы

3. Организация имеет право перейти на УСН, если по

итогам девяти месяцев того года, в котором

организация подает уведомление о переходе, ее

доходы не превысили 112,5 млн. рублей (ст. 346.12

НК РФ)

7.

УСН1. Платим налог авансом

Не позднее 25 календарных дней со дня окончания отчетного

периода. Уплаченные авансовые платежи засчитываются в счет налога

по итогам налогового (отчетного) периода (года) (п.5 ст. 346.21 НК РФ)

2. Заполняем и подаем декларацию по УСН

Организации - не позднее 31 марта года, следующего за истекшим

налоговым периодом

Индивидуальные предприниматели- не позднее 30 апреля года,

следующего за истекшим налоговым периодом

3. Платим налог по итогам года

Организации - не позднее 31 марта года, следующего за истекшим

налоговым периодом

Индивидуальные предприниматели - не позднее 30 апреля года,

следующего за истекшим налоговым периодом

8.

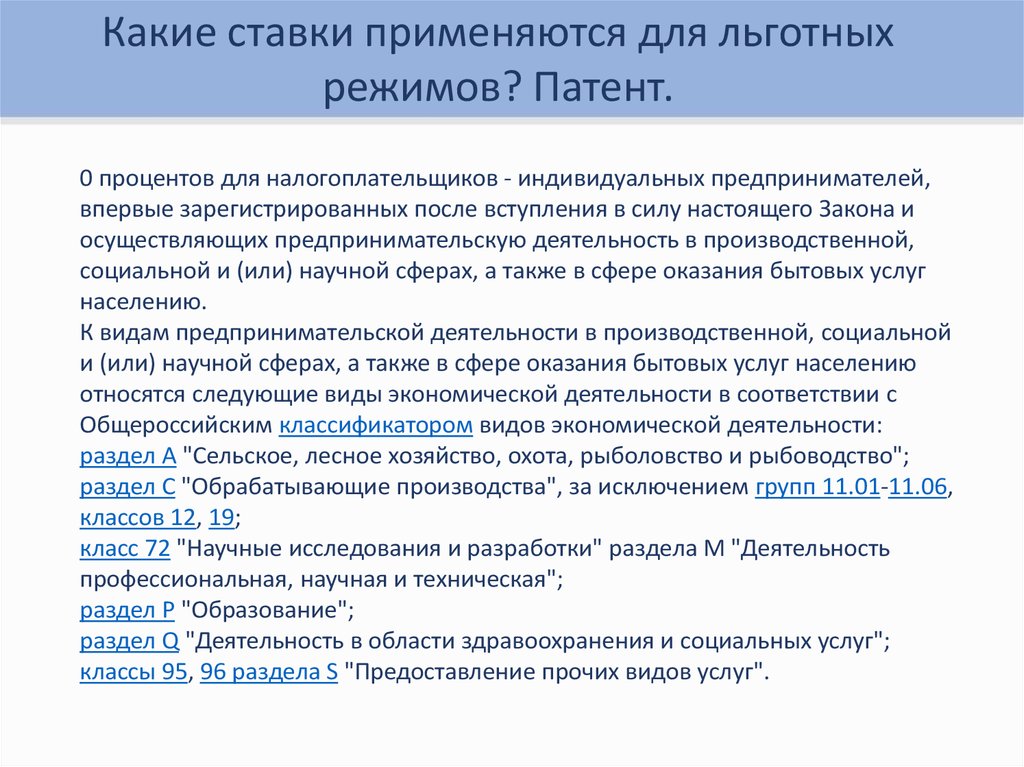

Какие ставки применяются для льготныхрежимов? Патент.

0 процентов для налогоплательщиков - индивидуальных предпринимателей,

впервые зарегистрированных после вступления в силу настоящего Закона и

осуществляющих предпринимательскую деятельность в производственной,

социальной и (или) научной сферах, а также в сфере оказания бытовых услуг

населению.

К видам предпринимательской деятельности в производственной, социальной

и (или) научной сферах, а также в сфере оказания бытовых услуг населению

относятся следующие виды экономической деятельности в соответствии с

Общероссийским классификатором видов экономической деятельности:

раздел A "Сельское, лесное хозяйство, охота, рыболовство и рыбоводство";

раздел C "Обрабатывающие производства", за исключением групп 11.01-11.06,

классов 12, 19;

класс 72 "Научные исследования и разработки" раздела M "Деятельность

профессиональная, научная и техническая";

раздел P "Образование";

раздел Q "Деятельность в области здравоохранения и социальных услуг";

классы 95, 96 раздела S "Предоставление прочих видов услуг".

9.

Какие ставки применяются для льготныхрежимов? Патент.

Налогоплательщики, вправе применять налоговую ставку в размере 0

процентов со дня их государственной регистрации в качестве индивидуальных

предпринимателей непрерывно не более двух налоговых периодов в пределах

двух календарных лет.

10.

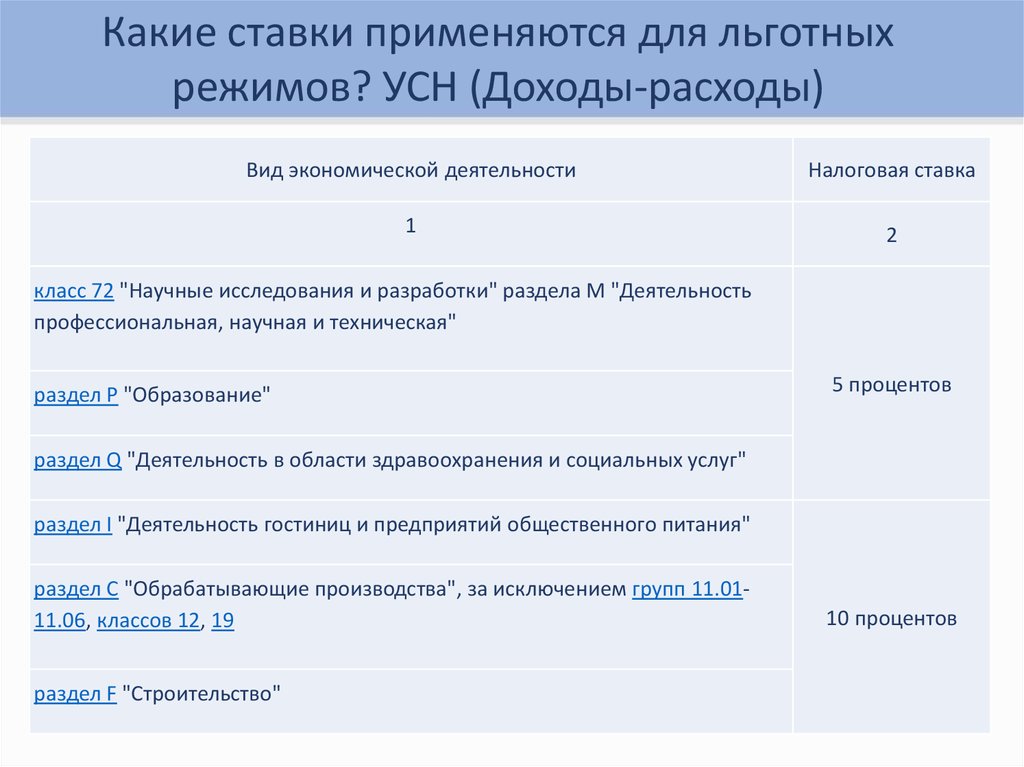

Какие ставки применяются для льготныхрежимов? УСН (Доходы-расходы)

Вид экономической деятельности

Налоговая ставка

1

2

класс 72 "Научные исследования и разработки" раздела M "Деятельность

профессиональная, научная и техническая"

раздел P "Образование"

5 процентов

раздел Q "Деятельность в области здравоохранения и социальных услуг"

раздел I "Деятельность гостиниц и предприятий общественного питания"

раздел C "Обрабатывающие производства", за исключением групп 11.0111.06, классов 12, 19

раздел F "Строительство"

10 процентов

11.

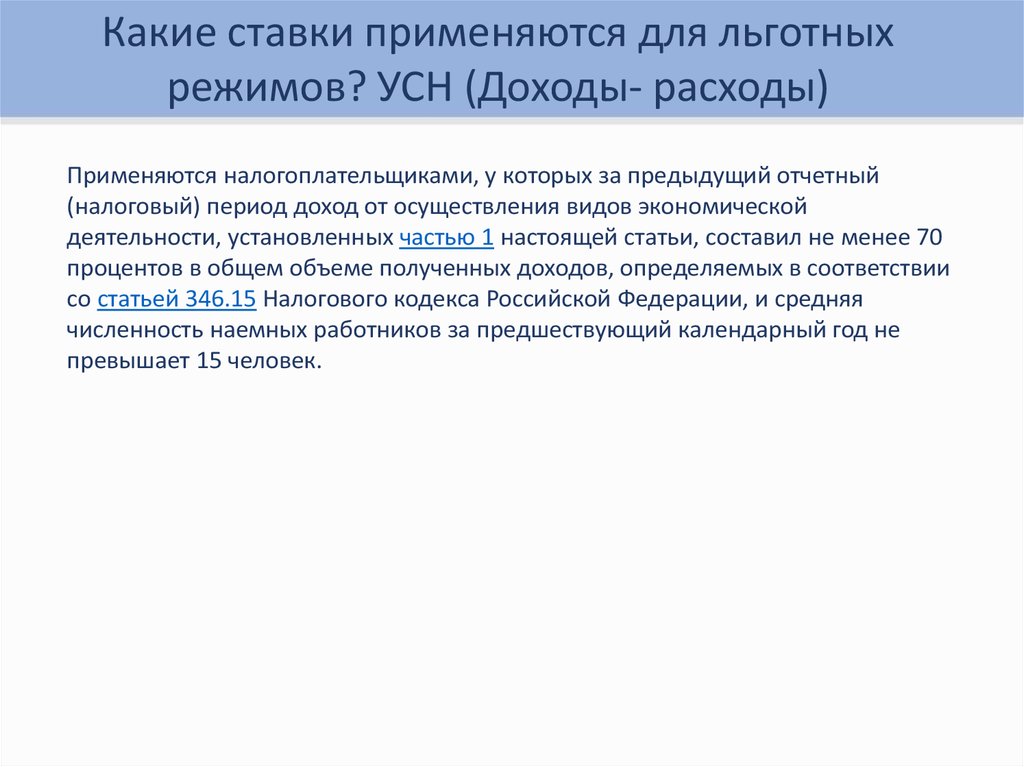

Какие ставки применяются для льготныхрежимов? УСН (Доходы- расходы)

Применяются налогоплательщиками, у которых за предыдущий отчетный

(налоговый) период доход от осуществления видов экономической

деятельности, установленных частью 1 настоящей статьи, составил не менее 70

процентов в общем объеме полученных доходов, определяемых в соответствии

со статьей 346.15 Налогового кодекса Российской Федерации, и средняя

численность наемных работников за предшествующий календарный год не

превышает 15 человек.

12.

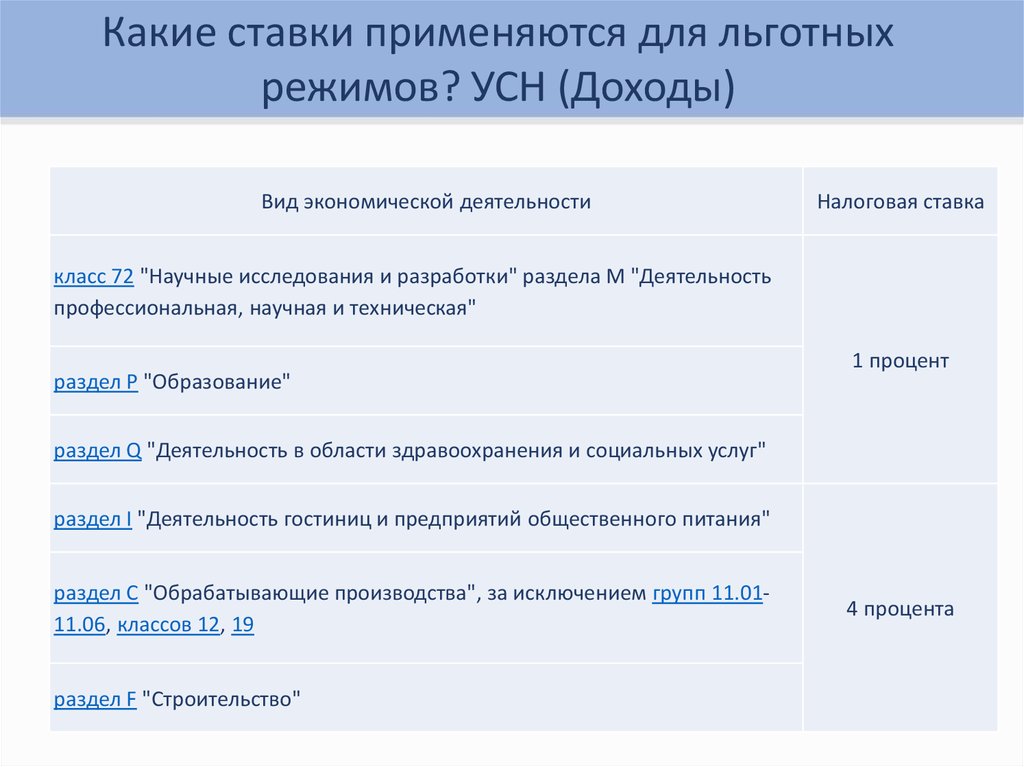

Какие ставки применяются для льготныхрежимов? УСН (Доходы)

Вид экономической деятельности

Налоговая ставка

класс 72 "Научные исследования и разработки" раздела M "Деятельность

профессиональная, научная и техническая"

раздел P "Образование"

1 процент

раздел Q "Деятельность в области здравоохранения и социальных услуг"

раздел I "Деятельность гостиниц и предприятий общественного питания"

раздел C "Обрабатывающие производства", за исключением групп 11.0111.06, классов 12, 19

раздел F "Строительство"

4 процента

13.

Какие ставки применяются для льготныхрежимов? УСН (Доходы)

0 процентов для налогоплательщиков - индивидуальных предпринимателей,

впервые зарегистрированных после вступления в силу настоящего Закона и

осуществляющих предпринимательскую деятельность в производственной,

социальной и (или) научной сферах.

К видам предпринимательской деятельности в производственной, социальной

и (или) научной сферах относятся следующие виды экономической

деятельности в соответствии с Общероссийским классификатором видов

экономической деятельности:

раздел A "Сельское хозяйство, охота и лесное хозяйство";

раздел B "Рыболовство, рыбоводство";

раздел D "Обрабатывающие производства", за исключением групп 15.91-15.97,

классов 16, 23;

класс 73 "Научные исследования и разработки" раздела K "Операции с

недвижимым имуществом, аренда и предоставление услуг";

раздел M "Образование";

раздел N "Здравоохранение и предоставление социальных услуг".

14.

Какие ставки применяются для льготныхрежимов? УСН (Доходы)

Применяется налогоплательщиками - индивидуальными предпринимателями, у

которых средняя численность наемных работников за текущий календарный

год не превышает 15 человек и по итогам налогового периода доля доходов от

реализации товаров (работ, услуг) при осуществлении видов

предпринимательской деятельности, в отношении которых применялась

налоговая ставка в размере 0 процентов, в общем объеме доходов от

реализации товаров (работ, услуг) составила не менее 70 процентов.

Налогоплательщики вправе применять налоговую ставку в размере 0 процентов

со дня их государственной регистрации в качестве индивидуальных

предпринимателей непрерывно в течение двух налоговых периодов.

15.

Когда можно сдавать нулевые декларации?1. Фактическое осуществление деятельности?

2. Вид налога.

3. Наличие объект налогообложения.

16.

Как оформить работника и не разориться?1. Трудовой договор:

бессрочный / срочный

- НДФЛ 13%

- Страховые взносы 30% + страхование от НС и ПЗ от 0,2%

2. Договор подряда:

- НДФЛ 13%

- Страховые взносы 27,1%

3. Договор с индивидуальным предпринимателем

17.

Как правильно ответить на запрос налоговойинспекции?

1. Соблюдение сроков ответа.

2. Соблюдение обязанностей налогоплательщика или

налогового агента

3. Соблюдение прав налогоплательщика или налогового

агента

Финансы

Финансы Право

Право