Похожие презентации:

Налоговая система РФ и ее использование в организациях

1. Налоговая система РФ и ее использование в организациях различных видов

Ходырева Анна СергеевнаУМБ-17-1

2.

3.

4.

5.

6.

7.

8.

9.

10.

11.

12.

13.

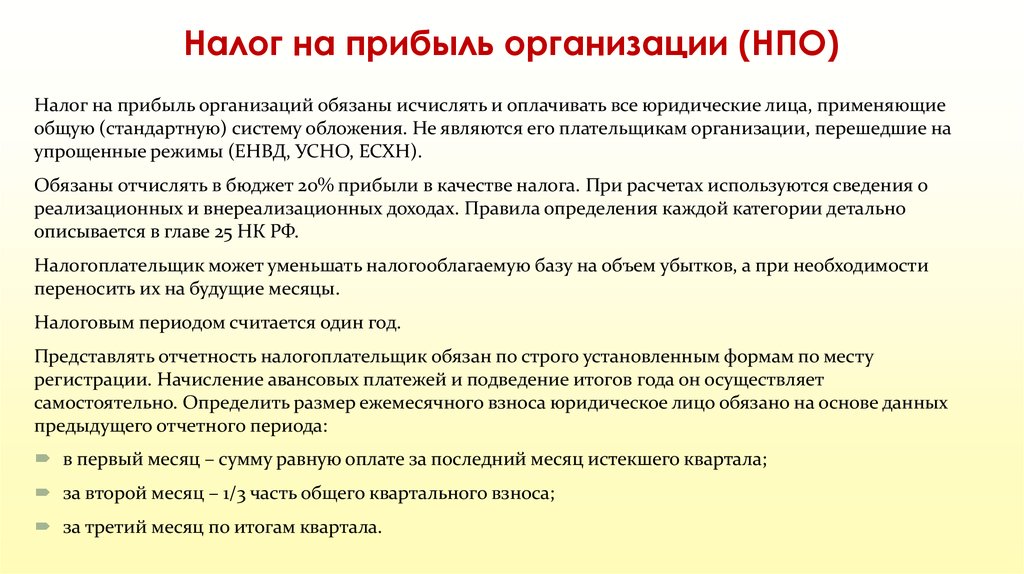

14. Налог на прибыль организации (НПО)

Налог на прибыль организаций обязаны исчислять и оплачивать все юридические лица, применяющиеобщую (стандартную) систему обложения. Не являются его плательщикам организации, перешедшие на

упрощенные режимы (ЕНВД, УСНО, ЕСХН).

Обязаны отчислять в бюджет 20% прибыли в качестве налога. При расчетах используются сведения о

реализационных и внереализационных доходах. Правила определения каждой категории детально

описывается в главе 25 НК РФ.

Налогоплательщик может уменьшать налогооблагаемую базу на объем убытков, а при необходимости

переносить их на будущие месяцы.

Налоговым периодом считается один год.

Представлять отчетность налогоплательщик обязан по строго установленным формам по месту

регистрации. Начисление авансовых платежей и подведение итогов года он осуществляет

самостоятельно. Определить размер ежемесячного взноса юридическое лицо обязано на основе данных

предыдущего отчетного периода:

в первый месяц – сумму равную оплате за последний месяц истекшего квартала;

за второй месяц – 1/3 часть общего квартального взноса;

за третий месяц по итогам квартала.

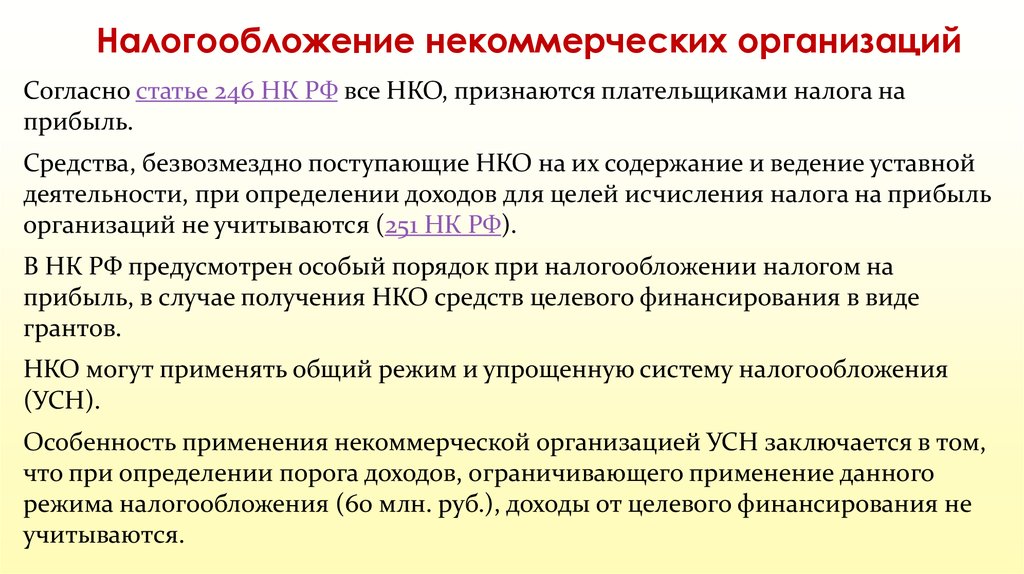

15. Налогообложение некоммерческих организаций

Согласно статье 246 НК РФ все НКО, признаются плательщиками налога наприбыль.

Средства, безвозмездно поступающие НКО на их содержание и ведение уставной

деятельности, при определении доходов для целей исчисления налога на прибыль

организаций не учитываются (251 НК РФ).

В НК РФ предусмотрен особый порядок при налогообложении налогом на

прибыль, в случае получения НКО средств целевого финансирования в виде

грантов.

НКО могут применять общий режим и упрощенную систему налогообложения

(УСН).

Особенность применения некоммерческой организацией УСН заключается в том,

что при определении порога доходов, ограничивающего применение данного

режима налогообложения (60 млн. руб.), доходы от целевого финансирования не

учитываются.

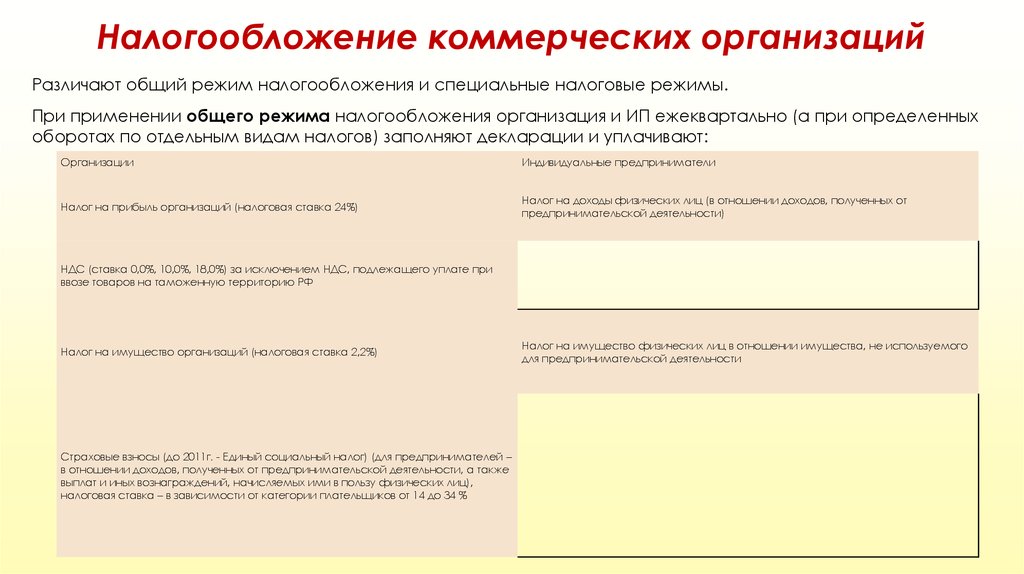

16. Налогообложение коммерческих организаций

Различают общий режим налогообложения и специальные налоговые режимы.При применении общего режима налогообложения организация и ИП ежеквартально (а при определенных

оборотах по отдельным видам налогов) заполняют декларации и уплачивают:

Организации

Индивидуальные предприниматели

Налог на прибыль организаций (налоговая ставка 24%)

Налог на доходы физических лиц (в отношении доходов, полученных от

предпринимательской деятельности)

НДС (ставка 0,0%, 10,0%, 18,0%) за исключением НДС, подлежащего уплате при

ввозе товаров на таможенную территорию РФ

Налог на имущество организаций (налоговая ставка 2,2%)

Страховые взносы (до 2011г. - Единый социальный налог) (для предпринимателей –

в отношении доходов, полученных от предпринимательской деятельности, а также

выплат и иных вознаграждений, начисляемых ими в пользу физических лиц),

налоговая ставка – в зависимости от категории плательщиков от 14 до 34 %

Налог на имущество физических лиц в отношении имущества, не используемого

для предпринимательской деятельности

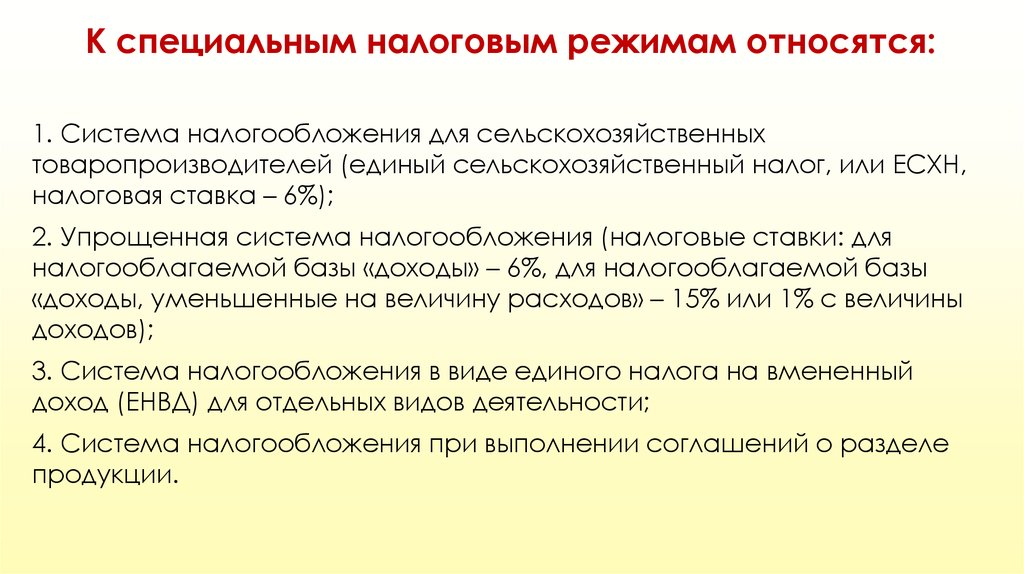

17. К специальным налоговым режимам относятся:

К специальным налоговым режимам относятся:1. Система налогообложения для сельскохозяйственных

товаропроизводителей (единый сельскохозяйственный налог, или ЕСХН,

налоговая ставка – 6%);

2. Упрощенная система налогообложения (налоговые ставки: для

налогооблагаемой базы «доходы» – 6%, для налогооблагаемой базы

«доходы, уменьшенные на величину расходов» – 15% или 1% с величины

доходов);

3. Система налогообложения в виде единого налога на вмененный

доход (ЕНВД) для отдельных видов деятельности;

4. Система налогообложения при выполнении соглашений о разделе

продукции.

Право

Право