Похожие презентации:

Методы и модели системного анализа финансовых процессов корпорации

1. Методы и модели системного анализа финансовых процессов корпорации

12.

Вводная часть1. Структура курса

2. Концептуальные основы: финансовая

теория

3. Методы и модели финансового анализа

4. Системный анализ

5. Экономическое содержание и

назначение финансов

2

3. Практика

1. Финансовые вычисления (наращение,дисконтирование, рента, кредиты, доходность)

2. Доходы расходы и прибыль корпорации

3. Стоимость капитала и управление его структурой

4. Методы оценки заемных средств

5. Финансирование долгосрочных и краткосрочных

инвестиций

6. Денежные потоки корпорации

7. Ценные бумаги

8. Заключительное занятие: решение задач по всем

темам

3

4. Характеристика методов анализа финансовых процессов корпорации

ОпределенияАнализ означает познавательную процедуру мысленного, а также часто и реального

разложения объекта или явления на части.

Анализ как синоним исследования вообще.

Экономический анализ – систематизированная совокупность аналитических

процедур, имеющих целью получение заключений, выводов и рекомендаций

экономического характера в отношении некоторого объекта.

Анализ финансово-хозяйственной деятельности предприятия (финансовый и

внутрифирменный) – доминанта денежного измерителя в конструировании

ключевых критериев и показателей.

Представляет собой целенаправленную деятельность аналитика:

-

Состоит в Идентификации показателей, факторов и алгоритмов;

-

Позволяет дать определенную формализованную характеристику, факторное

объяснение и/или обоснование фактов финансово-хозяйственной деятельности в

ретроспективе, а также ожидаемых или планируемых к осуществлению в будущем;

-

Позволяет систематизировать возможные варианты действий.

4

5. Характеристика ключевых терминов, определения

tХарактеристика ключевых терминов, определения

Идентификация (identifico) – опознание некоторого объекта путем установления его соответствия

своему образу, ключевые характеристики которого заранее предопределены.

Показатели – это критерии, поддающиеся количественной оценке и используемые для

вынесения суждения о некотором процессе, объекте, явлении.

Фактор – (factor- делающий, производящий) – причина, движущая сила какого-то процесса или

явления, определяющая его характер или отдельные черты.

Формализованная характеристика – основана на достаточно объективных, верифицируемых

оценках.

Формализованные критерии – исчислимые критерии, поддающиеся количественной оценке.

t

Факт финансово-хозяйственной деятельности – любое событие в ходе хозяйственного

процесса, приводящее к изменению средств корпорации и/или их источников.

Предмет – что изучается. Метод – как, с помощью какого инструментария познается этот

предмет.

Метод – (methodos- путь исследования) – способ достижения некоторой цели, совокупность

приемов теоретического или практического познания действительности.

Метод анализа финансово-хозяйственной деятельности –система теоретико-познавательных

категорий,

научного инструментария

и регулятивных

принципов

исследования финансовой деятельности субъектов

хозяйствования:

M={C, I, P}.

C – система категорий, I – научный инструментарий, Р – система регулятивных принципов.

5

6.

ЧТО ИЗУЧАЮТ КОРПОРАТИВНЫЕ ФИНАНСЫОбъекты изучения корпоративных финансов:

• Компании, действующие в рыночной среде;

• Компании, открытые для внешнего анализа по финансовой и иной

информации, характеризующей их положение, и реакции рынка на

принимаемые решения;

• Агентские конфликты и возможные варианты их разрешения;

• Инновации в сфере финансирования и инвестиций

Изучают принимаемые стратегические и оперативные решения в области

операционной, инвестиционной и финансовой деятельности

6

7. 2 основных вида моделей анализа финансовой деятельности компании:

• Учетная модель• Финансовая модель

8.

МОДЕЛИ АНАЛИЗА ДЕЯТЕЛЬНОСТИ КОМПАНИИУчетная модель:

базируется на изучении форм финансовой отчетности;

делает акцент на показателях прибыли;

предполагает анализ системы разнообразных финансовых

коэффициентов.

Финансовая модель:

позволяет мыслить в категориях риска, доходности, потоков

денежных средств, стоимости компании;

основывается на оценке и управлении стоимостью компании

ориентирует менеджмент на принятие решений, позволяющих

получать экономическую прибыль.

■ Приверженность той или иной модели формирует определенное виден

компании и выявляет основные показатели измерения результатов

8

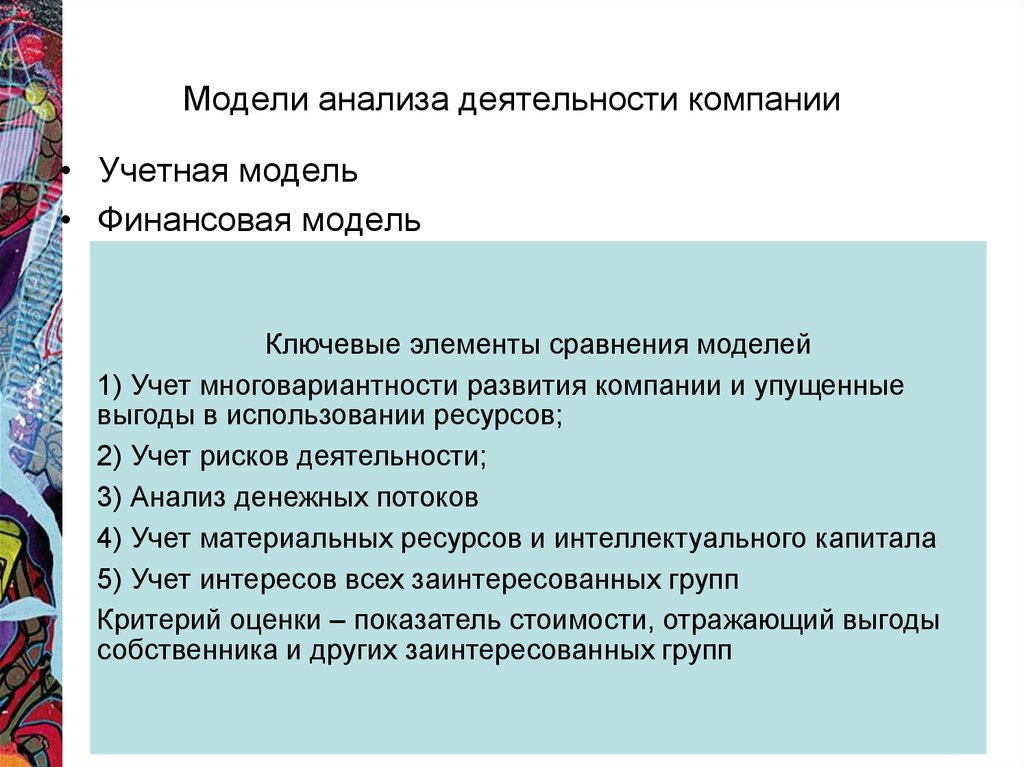

9. Модели анализа деятельности компании

• Учетная модель• Финансовая модель

Ключевые элементы сравнения моделей

1) Учет многовариантности развития компании и упущенные

выгоды в использовании ресурсов;

2) Учет рисков деятельности;

3) Анализ денежных потоков

4) Учет материальных ресурсов и интеллектуального капитала

5) Учет интересов всех заинтересованных групп

Критерий оценки – показатель стоимости, отражающий выгоды

собственника и других заинтересованных групп

10. Учет многовариантности развития

Концепцияиздержек

Учетная модель

- Деятельность компании - как

совокупность

совершенных операций;

-Издержки учитываются только

для фактически совершенных сделок

(явные издержки)

Финансовая модель

- Анализ фактического и потенциального

размещения ресурсов;

- Издержки = бухгалтерские издержки +

+Альтернативные издержки

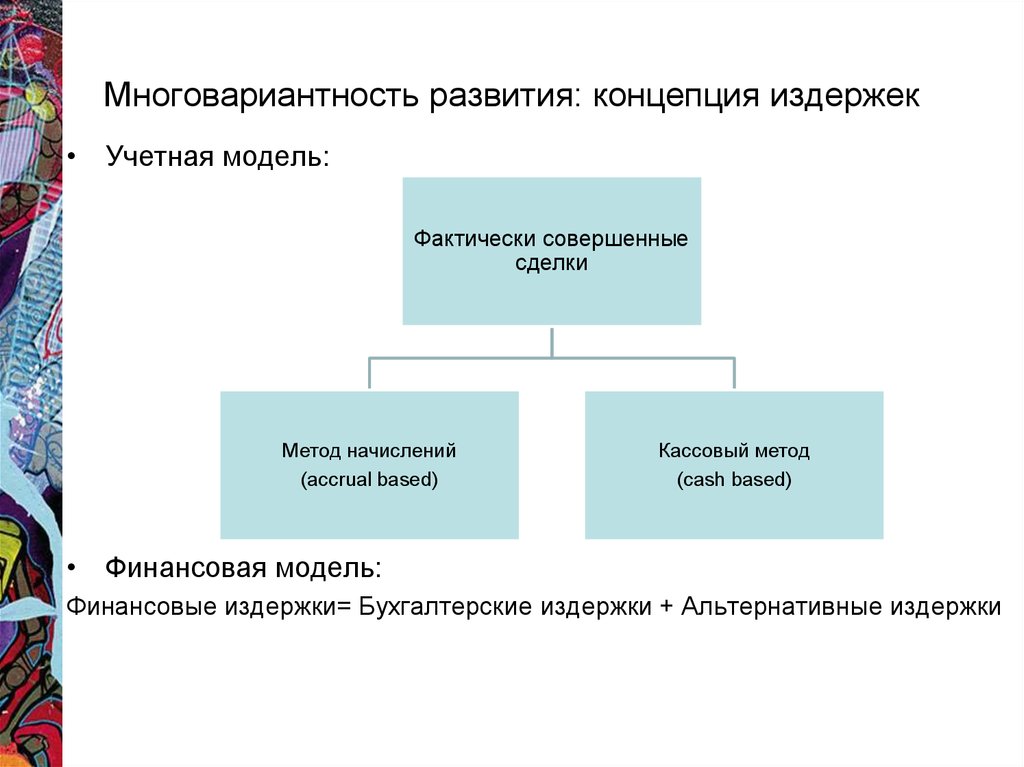

11. Многовариантность развития: концепция издержек

• Учетная модель:Фактически совершенные

сделки

Метод начислений

(accrual based)

Кассовый метод

(cash based)

• Финансовая модель:

Финансовые издержки= Бухгалтерские издержки + Альтернативные издержки

12. Учет многовариантности развития

Концепцияприбыли

Учетная модель

Прибыль = Валовая выручка

– Фактические затраты

Финансовая модель

Экономическая прибыль =

Валовая выручка –

- Явные затраты – Неявные

затраты;

13. Многовариантность развития: концепция прибыли

• Учетная модель: показывает наличие или отсутствиепревышения выручки над фактическими расходами компании;

• отражает результат того единственного варианта развития,

который компания выбрала для себя из всех возможных.

Прибыль= Валовая выручка – Фактические затраты

• Финансовая модель: экономическая прибыль трактуется как

превышение не только фактических (явных) затрат, но и

альтернативных (неявных) издержек.

Экономическая прибыль= Валовая выручка –

Явные затраты- Неявные затраты

14. Фундаментальные финансовые соотношения

• Экономическая прибыль > Требуемаяотдача на инвестированный капитал

• Экономическая прибыль < Требуемая

отдача на инвестированный капитал

Финансовая информация и

принятие решений

14

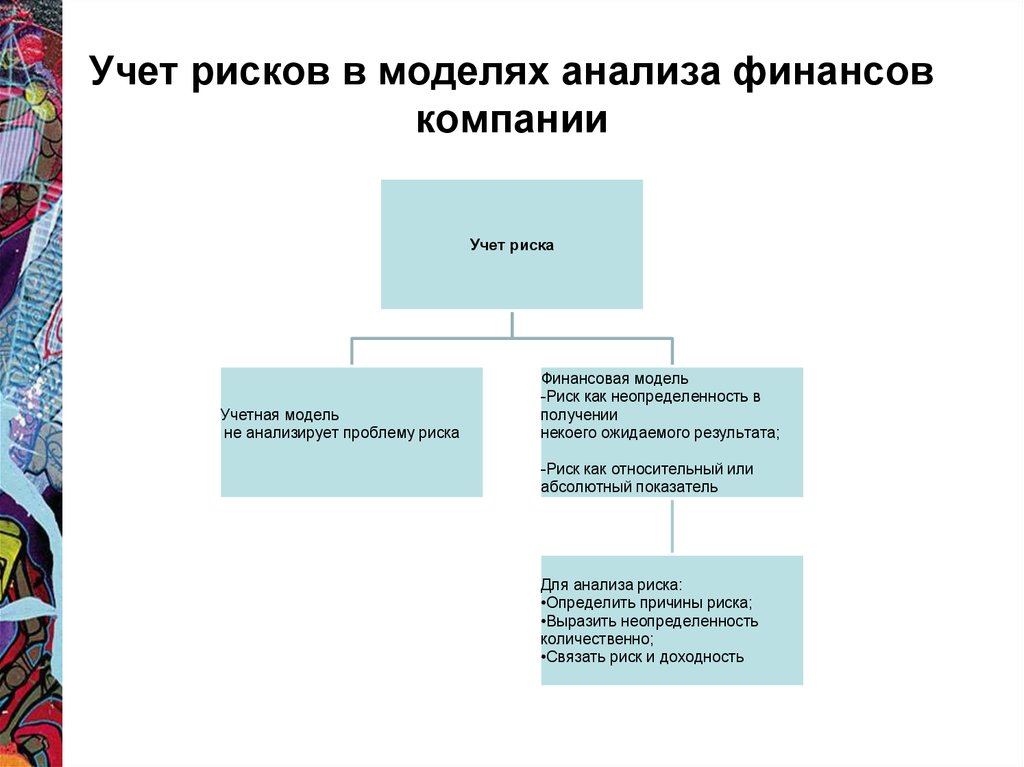

15. Учет рисков в моделях анализа финансов компании

Учет рискаУчетная модель

не анализирует проблему риска

Финансовая модель

-Риск как неопределенность в

получении

некоего ожидаемого результата;

-Риск как относительный или

абсолютный показатель

Для анализа риска:

•Определить причины риска;

•Выразить неопределенность

количественно;

•Связать риск и доходность

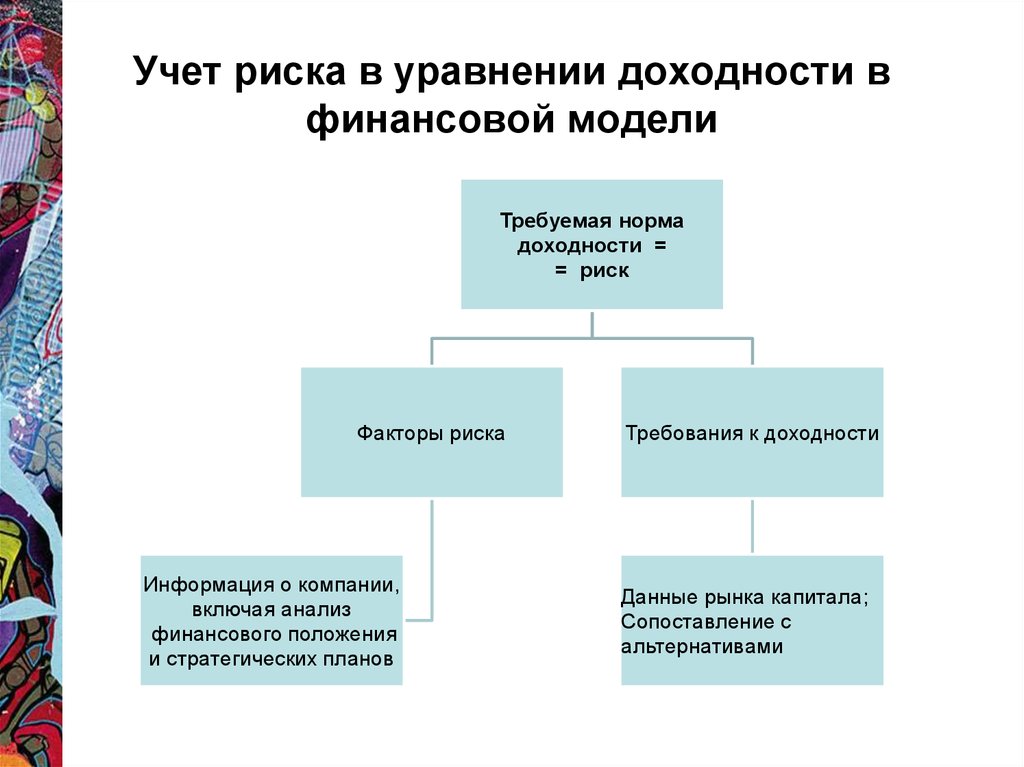

16. Учет риска в уравнении доходности в финансовой модели

Требуемая нормадоходности =

= риск

Факторы риска

Информация о компании,

включая анализ

финансового положения

и стратегических планов

Требования к доходности

Данные рынка капитала;

Сопоставление с

альтернативами

17. Основное базовое понятие в моделях анализа финансовых процессов

Базовоепонятие

Учетная

модель

Прибыль

Финансовая

модель

Свободный

денежный

поток

18. Основное базовое понятие в моделях анализа финансовых процессов

Прибыль(учетная

модель)

Gross Margin

Operating

Incom

EBT

Net profit

19. Основное базовое понятие в моделях анализа финансовых процессов

Free cashflow

FCFF

FCFE

20. Основной подход к трактовке денег в моделях анализа финансовых процессов

ДеньгиУчетная модель

- Как инструмент измерения

деятельности компании;

-Номинальный подход к деньгам

(коррекция возможна только на

инфляцию)

Финансовая модель

-Деньги – инвестиционный ресурс,

во времени имеют разную

стоимость,

отсюда возможна коррекция

номинальных сумм с учетом

группы факторов

21. Процедура инкорпорирования

Дисконтирование –это процедура

инкорпорирования

риска в анализ

22. Ставка дисконтирования

•Вознаграждение за рископераций, требуемая ставка

доходности инвестиций;

•Типичная ставка доходности

инвестиций в альтернативных

вариантах,

сопоставимых по уровню риска.

23. Понятие активов в моделях анализа финансовых процессов

АктивыУчетная модель:

•Материальные

•Финансовые

•нематериальные

Финансовая модель:

•Материальные;

•Финансовые;

•Интеллектуальный

капитал

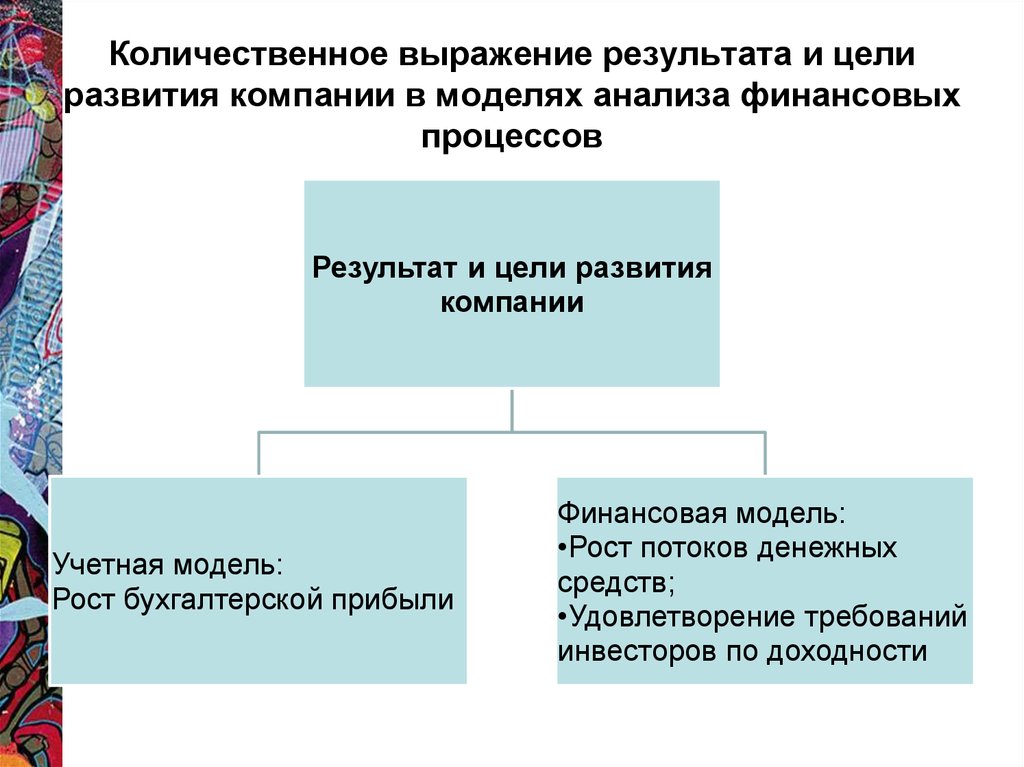

24. Количественное выражение результата и цели развития компании в моделях анализа финансовых процессов

Результат и цели развитиякомпании

Учетная модель:

Рост бухгалтерской прибыли

Финансовая модель:

•Рост потоков денежных

средств;

•Удовлетворение требований

инвесторов по доходности

25. Количественное выражение результата и цели развития компании в финансовой модели анализа компании (основные понятия): -

Создание прироста стоимости капитала;- Стоимость;

- Управление стоимостью;

- Виды стоимости;

- Факторы, влияющие на стоимость (внутренние,

внешние)

26. Экономическое содержание и назначение финансов

Экономическое содержание иназначение финансов

27.

Структура лекции1. Концептуальные основы: финансовая теория

2. Финансы как стоимостная категория

3. Функции и роль финансов в хозяйственной деятельности

предприятий и корпораций

4. Финансовые ресурсы корпораций

5. Особенности финансов корпоративных групп

6. Корпоративная финансовая политика

7. Обязанности финансового директора

28.

Вводная часть. Концептуальныеосновы: Стандартная финансовая

теория

Финансовая теория фокусируется на

принятии инвестиционных решений

Относительно новая ветвь

экономической теории: Фишер 1930, Марковитц

1952, M&M (Модилиани-Миллер) 1953,

Блек&Шолз 1973

Основана на 4 ключевых концепциях :

1.

Чистая приведенная стоимость

(Net present value)

2.

Теория риска (Risk theory)

3.

Теория опционов (Option theory)

4.

Структура капитала (Capital structure)

29.

Концептуальные основы: Стандартная финансоваятеория

В основе финансовой теории

Количественные модели, общественные науки и

человеческое поведение

Подъём поведенческих финансов (Olsen, 1998)

1. Выделение предпочтений

2. Процесс обработки информации

3. Процесс интерпретации информации

4. Давление общества, стадное чувство

Финансы

Финансы