Похожие презентации:

Налоги. Принцип экономической эффективности

1. 18. Н А Л О Г И. План. 1. Понятие налогов. 2. Функции. 3. Принципы классификации и типы налогов. 4. Налоговые системы 5.

Налоговые реформы вРоссии.

2. Доктринальные определения налога

Бу Свенссон: «Налог — это цена, которую мы все оплачиваем за возможностьиспользовать общественные ресурсы для определённых общих целей,

например, обороны и оказывать воздействие на распределение доходов и

имущества между гражданами».

Иван Иванович Янжул (1898): «Односторонние экономические пожертвования

граждан или подданных, которые государство или иные общественные группы,

в силу того, что они являются представителями общества, взимают легальным

путём и законным способом из их частных имуществ для удовлетворения

необходимых общественных потребностей и вызываемых ими издержек».

Николай Тургенев, русский экономист (1818) : «Налоги — это суть средства к

достижению цели общества или государства, то есть цели, которую люди себе

предполагают при соединении своем в общество или при составлении

государств. На сем основывается и право правительства требовать податей от

народа. Люди, соединившись в общество и вручив правительству власть

верховную, вручили ему вместе с сим и право требовать налогов».

А. А. Исаев (1887) : «Налоги — обязательные денежные платежи частных

хозяйств, служащие для покрытия общих расходов государства и единиц

самоуправления».

3.

А. А. Соколов (1928) : «Под налогом нужно разуметь принудительныйсбор, взимаемый государственной властью с отдельных

хозяйствующих лиц или хозяйств для покрытия производимых ею

расходов или для достижения каких-либо задач экономической

политики без предоставления плательщикам его специального

эквивалента».

Мюррей Ротбард (1982) : «Все другие личности и группы в обществе (за

исключением отдельно взятых преступников, таких, как воры и

грабители банков) приобретают свой доход на основе добровольных

контрактов: или продавая товары и услуги потребителям, или

посредством акта дарения (то есть членство в клубе или ассоциации,

завещание наследства, получение наследства). Только государство

добывает свой доход посредством насилия, угрожая ужасными

взысканиями, если доход не появляется. Такое насилие известно как

налогообложение, хотя в менее развитые времена его называли

данью. Налогообложение — это попросту чистое воровство, и

воровство это — поразительных масштабов, с которыми ни один

преступник и не сравнится. Это принудительное изъятие

собственности жителей или поданных государства».

Это обязательные платежи государству

физических и юридических лиц

4.

Отрасль – финансовое правоПодотрасль – налоговое право

Принципы налогообложения:

Справедливость (равные для каждого уровня доходов)

Определенность и точность (размер, сроки, способ,

порядок начисления)

Удобство взимания (тем способом и в то время, кот.

удобно выполнить налогоплательщику)

Экономичность (эффективность)

Обязательность (неизбежность осуществления платежа)

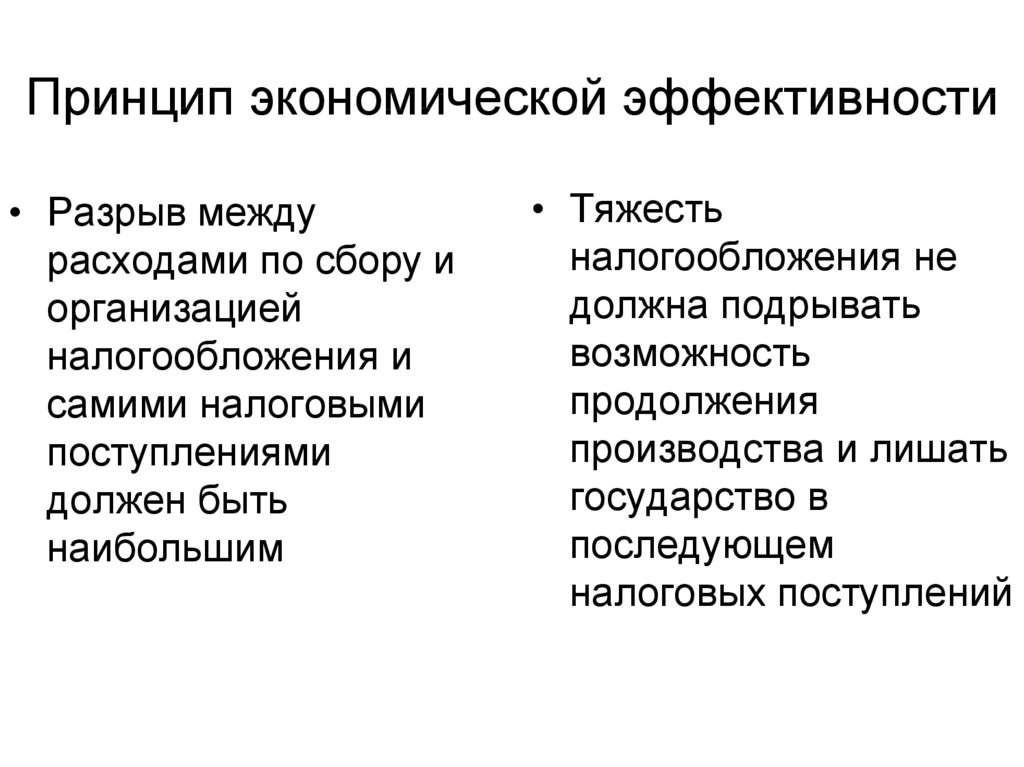

5. Принцип экономической эффективности

• Разрыв междурасходами по сбору и

организацией

налогообложения и

самими налоговыми

поступлениями

должен быть

наибольшим

• Тяжесть

налогообложения не

должна подрывать

возможность

продолжения

производства и лишать

государство в

последующем

налоговых поступлений

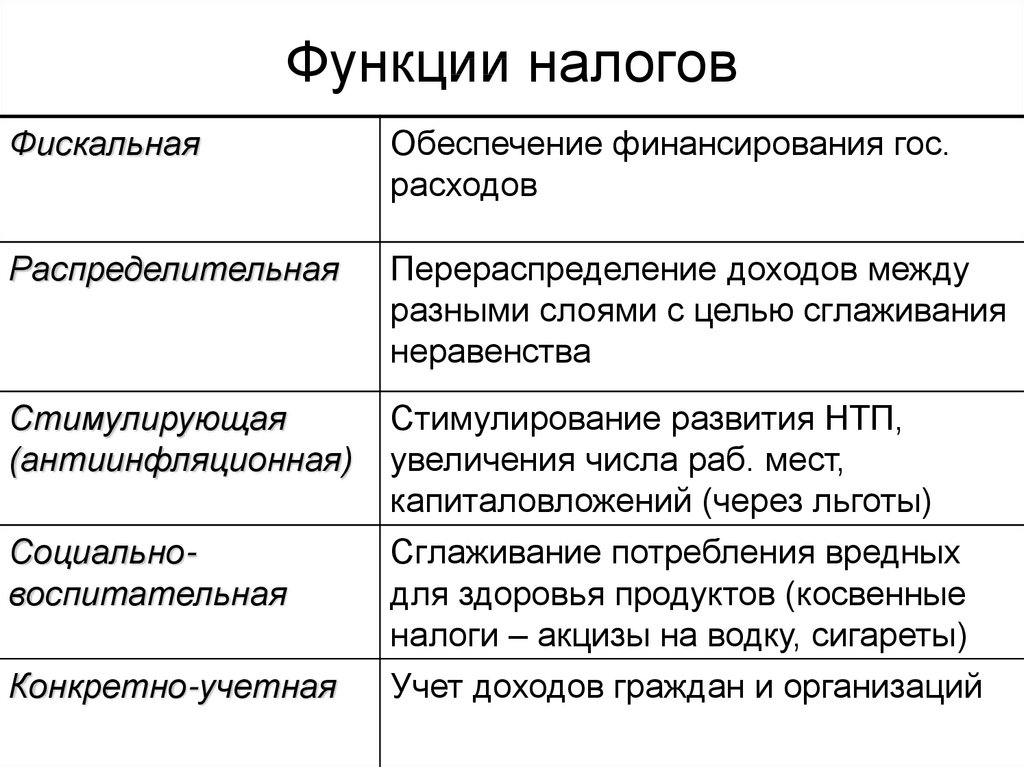

6. Функции налогов

ФискальнаяОбеспечение финансирования гос.

расходов

Распределительная

Перераспределение доходов между

разными слоями с целью сглаживания

неравенства

Стимулирующая

(антиинфляционная)

Стимулирование развития НТП,

увеличения числа раб. мест,

капиталовложений (через льготы)

Социальновоспитательная

Сглаживание потребления вредных

для здоровья продуктов (косвенные

налоги – акцизы на водку, сигареты)

Конкретно-учетная

Учет доходов граждан и организаций

7. С точки зрения микроэкономики

Налоги рассматриваются фирмами как очередные затраты надополнительную единицу продукции. Таким образом, фирмы сокращают

предложение своих товаров и услуг, что, в свою очередь, ведет к повышению

цен на продукцию и, соответственно, снижению объема ее производства

(количество товара становится меньше). При этом, налоговое бремя

распределяется между покупателями и продавцами.

Само распределение налога между производителем и потребителем в

экономической теории зависит от ценовой эластичности спроса на товар или

услугу:

Если спрос эластичен, тогда, при прочих равных условиях, большую

часть налога платят производители.

Если же спрос не эластичен, то, при прочих равных условиях,

потребители платят большую часть налогового бремени.

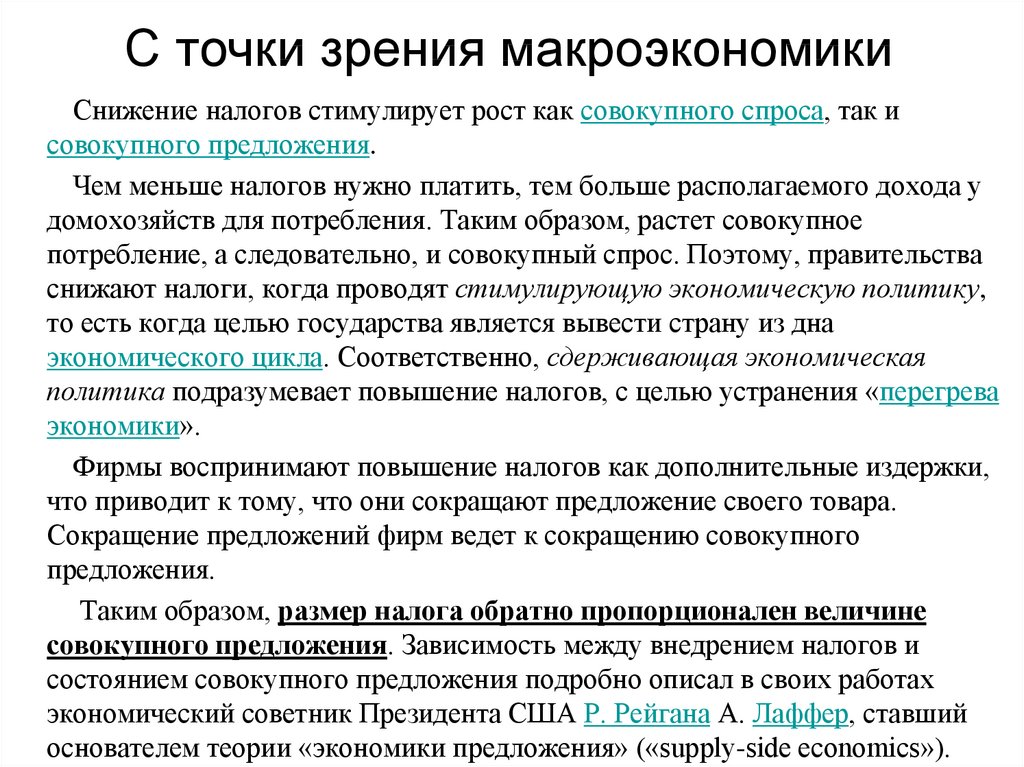

8. С точки зрения макроэкономики

Снижение налогов стимулирует рост как совокупного спроса, так исовокупного предложения.

Чем меньше налогов нужно платить, тем больше располагаемого дохода у

домохозяйств для потребления. Таким образом, растет совокупное

потребление, а следовательно, и совокупный спрос. Поэтому, правительства

снижают налоги, когда проводят стимулирующую экономическую политику,

то есть когда целью государства является вывести страну из дна

экономического цикла. Соответственно, сдерживающая экономическая

политика подразумевает повышение налогов, с целью устранения «перегрева

экономики».

Фирмы воспринимают повышение налогов как дополнительные издержки,

что приводит к тому, что они сокращают предложение своего товара.

Сокращение предложений фирм ведет к сокращению совокупного

предложения.

Таким образом, размер налога обратно пропорционален величине

совокупного предложения. Зависимость между внедрением налогов и

состоянием совокупного предложения подробно описал в своих работах

экономический советник Президента США Р. Рейгана А. Лаффер, ставший

основателем теории «экономики предложения» («supply-side economics»).

9.

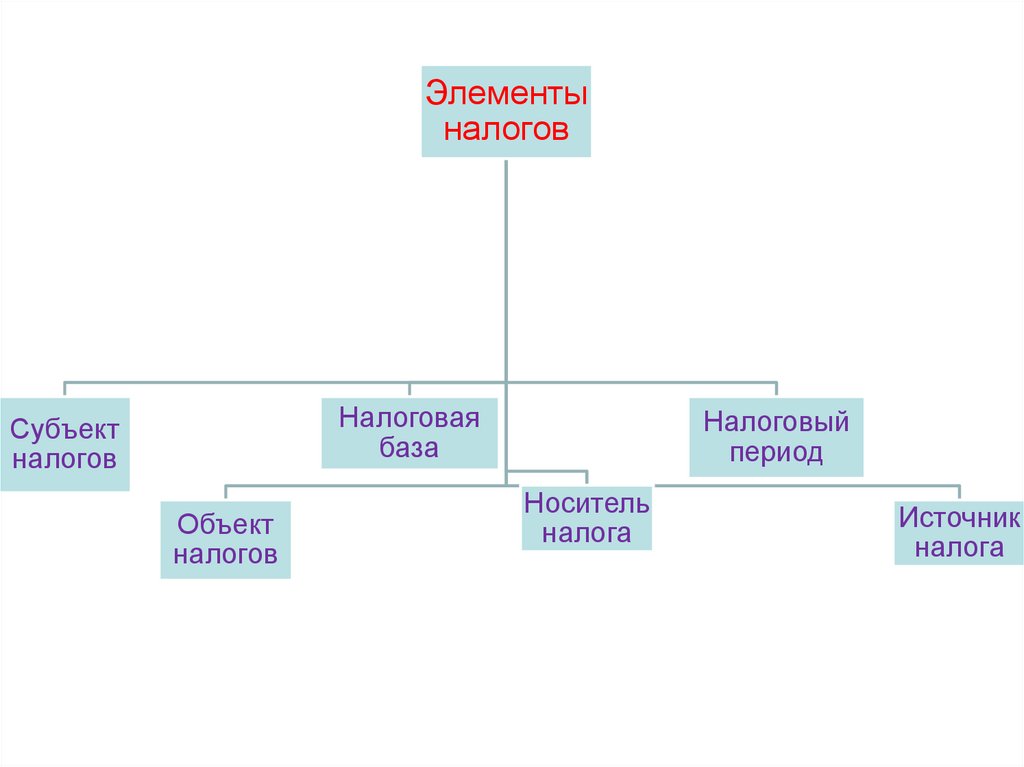

Элементыналогов

Налоговая

база

Субъект

налогов

Объект

налогов

Налоговый

период

Носитель

налога

Источник

налога

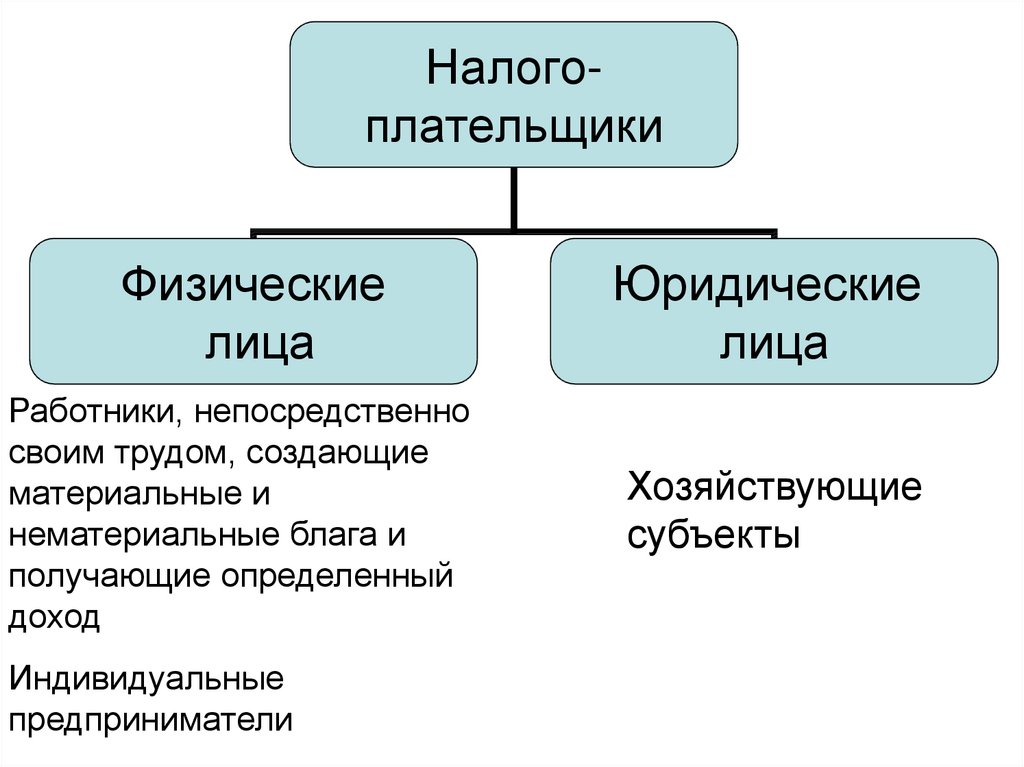

10.

НалогоплательщикиФизические

лица

Работники, непосредственно

своим трудом, создающие

материальные и

нематериальные блага и

получающие определенный

доход

Индивидуальные

предприниматели

Юридические

лица

Хозяйствующие

субъекты

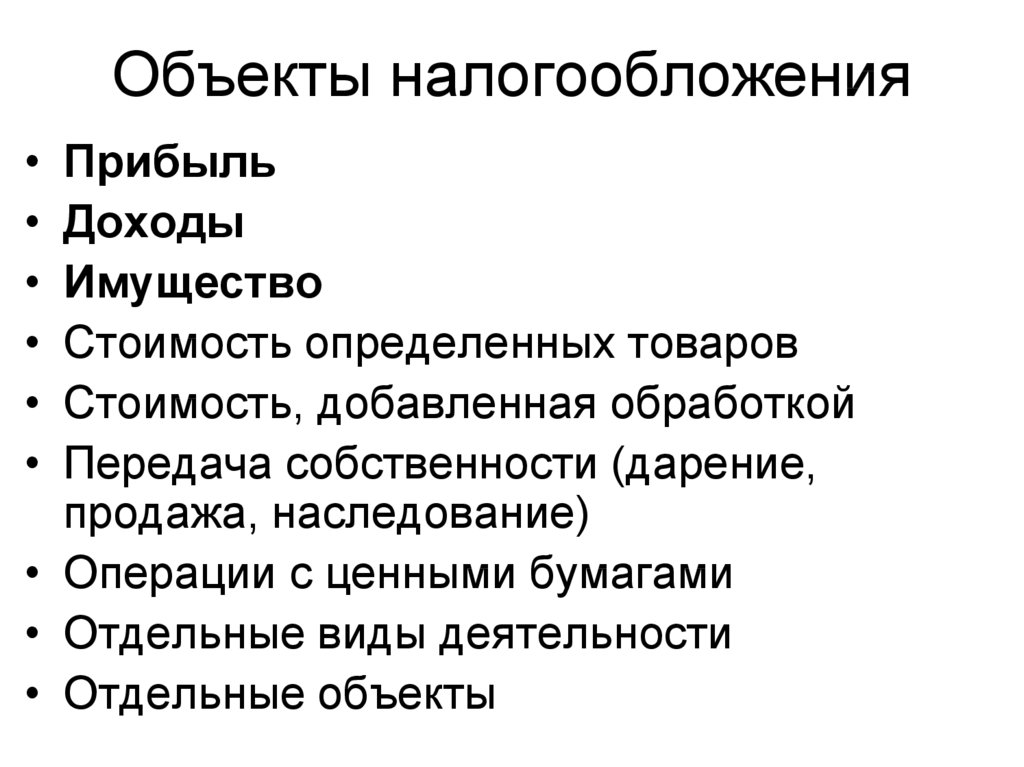

11. Объекты налогообложения

Прибыль

Доходы

Имущество

Стоимость определенных товаров

Стоимость, добавленная обработкой

Передача собственности (дарение,

продажа, наследование)

• Операции с ценными бумагами

• Отдельные виды деятельности

• Отдельные объекты

12.

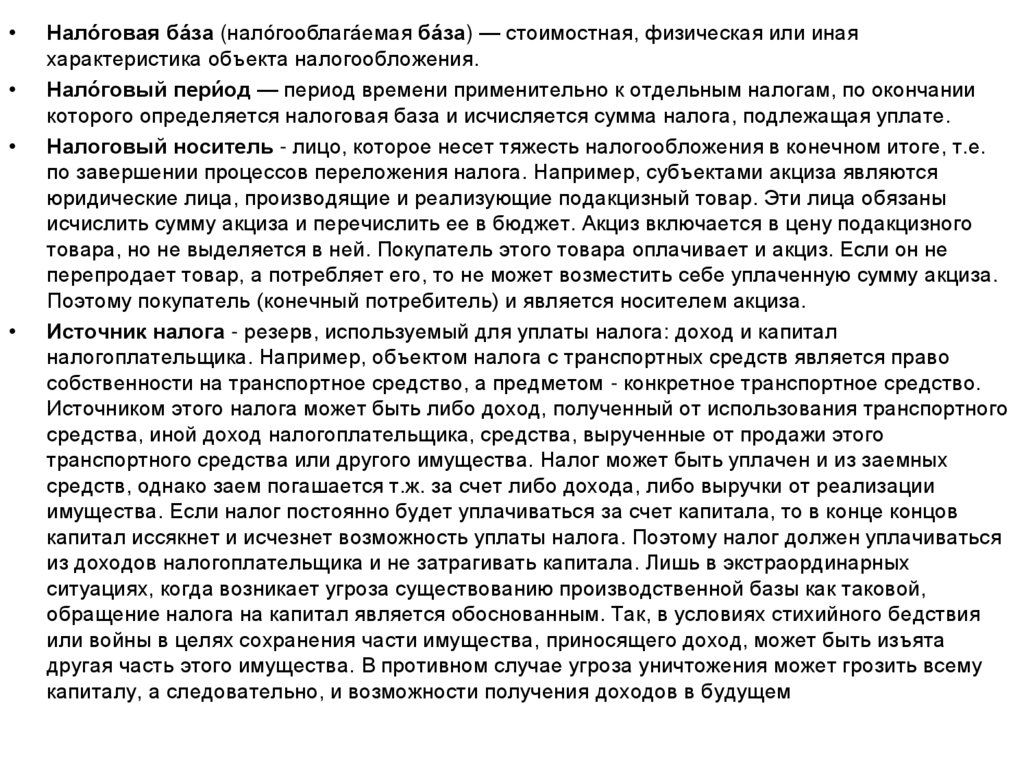

Нало́говая ба́за (нало́гооблага́емая ба́за) — стоимостная, физическая или иная

характеристика объекта налогообложения.

Нало́говый пери́од — период времени применительно к отдельным налогам, по окончании

которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате.

Налоговый носитель - лицо, которое несет тяжесть налогообложения в конечном итоге, т.е.

по завершении процессов переложения налога. Например, субъектами акциза являются

юридические лица, производящие и реализующие подакцизный товар. Эти лица обязаны

исчислить сумму акциза и перечислить ее в бюджет. Акциз включается в цену подакцизного

товара, но не выделяется в ней. Покупатель этого товара оплачивает и акциз. Если он не

перепродает товар, а потребляет его, то не может возместить себе уплаченную сумму акциза.

Поэтому покупатель (конечный потребитель) и является носителем акциза.

Источник налога - резерв, используемый для уплаты налога: доход и капитал

налогоплательщика. Например, объектом налога с транспортных средств является право

собственности на транспортное средство, а предметом - конкретное транспортное средство.

Источником этого налога может быть либо доход, полученный от использования транспортного

средства, иной доход налогоплательщика, средства, вырученные от продажи этого

транспортного средства или другого имущества. Налог может быть уплачен и из заемных

средств, однако заем погашается т.ж. за счет либо дохода, либо выручки от реализации

имущества. Если налог постоянно будет уплачиваться за счет капитала, то в конце концов

капитал иссякнет и исчезнет возможность уплаты налога. Поэтому налог должен уплачиваться

из доходов налогоплательщика и не затрагивать капитала. Лишь в экстраординарных

ситуациях, когда возникает угроза существованию производственной базы как таковой,

обращение налога на капитал является обоснованным. Так, в условиях стихийного бедствия

или войны в целях сохранения части имущества, приносящего доход, может быть изъята

другая часть этого имущества. В противном случае угроза уничтожения может грозить всему

капиталу, а следовательно, и возможности получения доходов в будущем

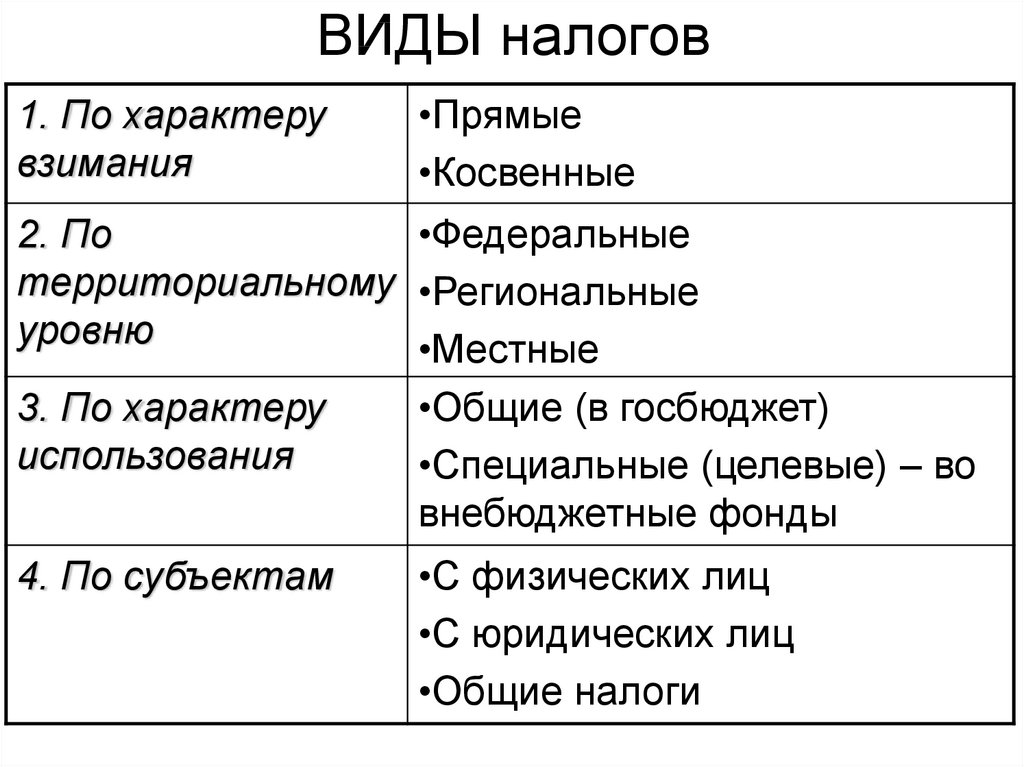

13. ВИДЫ налогов

1. По характерувзимания

•Прямые

•Косвенные

2. По

•Федеральные

территориальному •Региональные

уровню

•Местные

3. По характеру

•Общие (в госбюджет)

использования

•Специальные (целевые) – во

внебюджетные фонды

4. По субъектам

•С физических лиц

•С юридических лиц

•Общие налоги

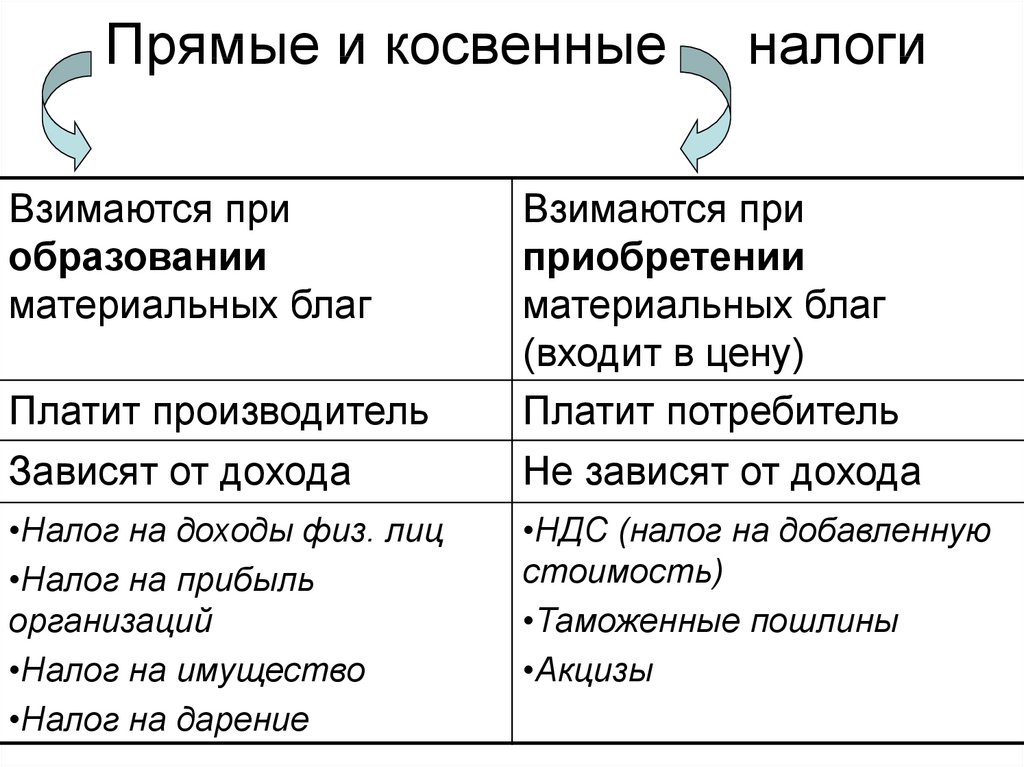

14. Прямые и косвенные налоги

Прямые и косвенныеВзимаются при

образовании

материальных благ

налоги

Платит производитель

Взимаются при

приобретении

материальных благ

(входит в цену)

Платит потребитель

Зависят от дохода

Не зависят от дохода

•Налог на доходы физ. лиц

•Налог на прибыль

организаций

•Налог на имущество

•Налог на дарение

•НДС (налог на добавленную

стоимость)

•Таможенные пошлины

•Акцизы

15.

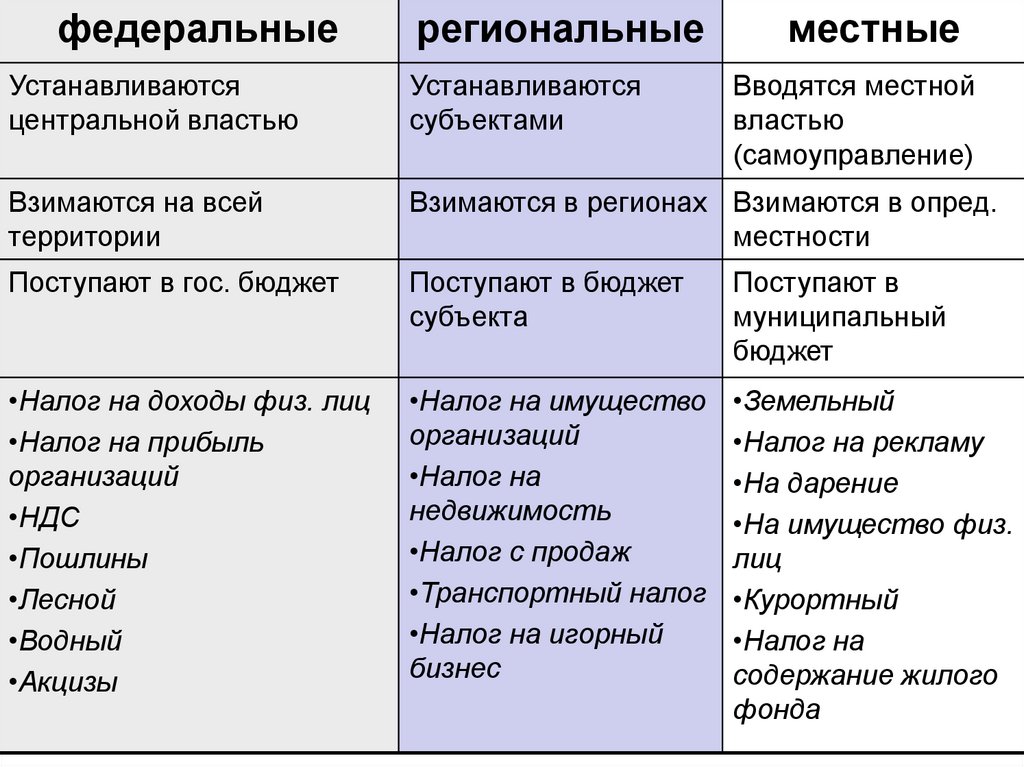

федеральныерегиональные

местные

Устанавливаются

центральной властью

Устанавливаются

субъектами

Вводятся местной

властью

(самоуправление)

Взимаются на всей

территории

Взимаются в регионах Взимаются в опред.

местности

Поступают в гос. бюджет

Поступают в бюджет

субъекта

Поступают в

муниципальный

бюджет

•Налог на доходы физ. лиц

•Налог на прибыль

организаций

•НДС

•Пошлины

•Лесной

•Водный

•Акцизы

•Налог на имущество

организаций

•Налог на

недвижимость

•Налог с продаж

•Транспортный налог

•Налог на игорный

бизнес

•Земельный

•Налог на рекламу

•На дарение

•На имущество физ.

лиц

•Курортный

•Налог на

содержание жилого

фонда

16.

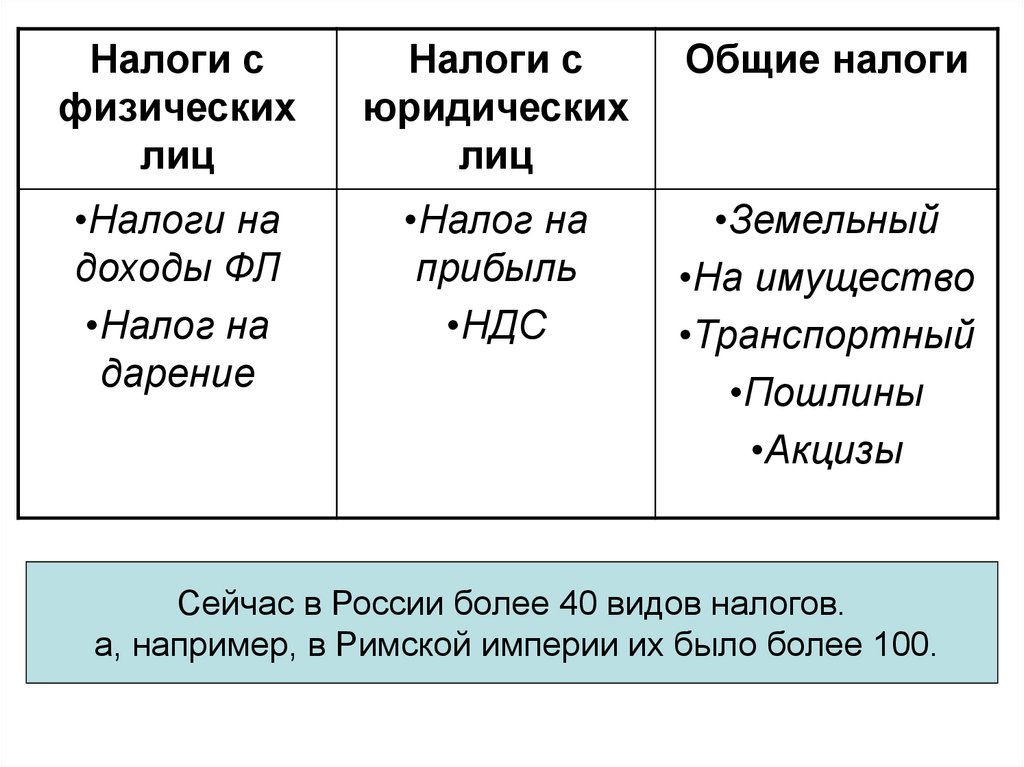

Налоги сфизических

лиц

Налоги с

юридических

лиц

Общие налоги

•Налоги на

доходы ФЛ

•Налог на

дарение

•Налог на

прибыль

•НДС

•Земельный

•На имущество

•Транспортный

•Пошлины

•Акцизы

Сейчас в России более 40 видов налогов.

а, например, в Римской империи их было более 100.

17.

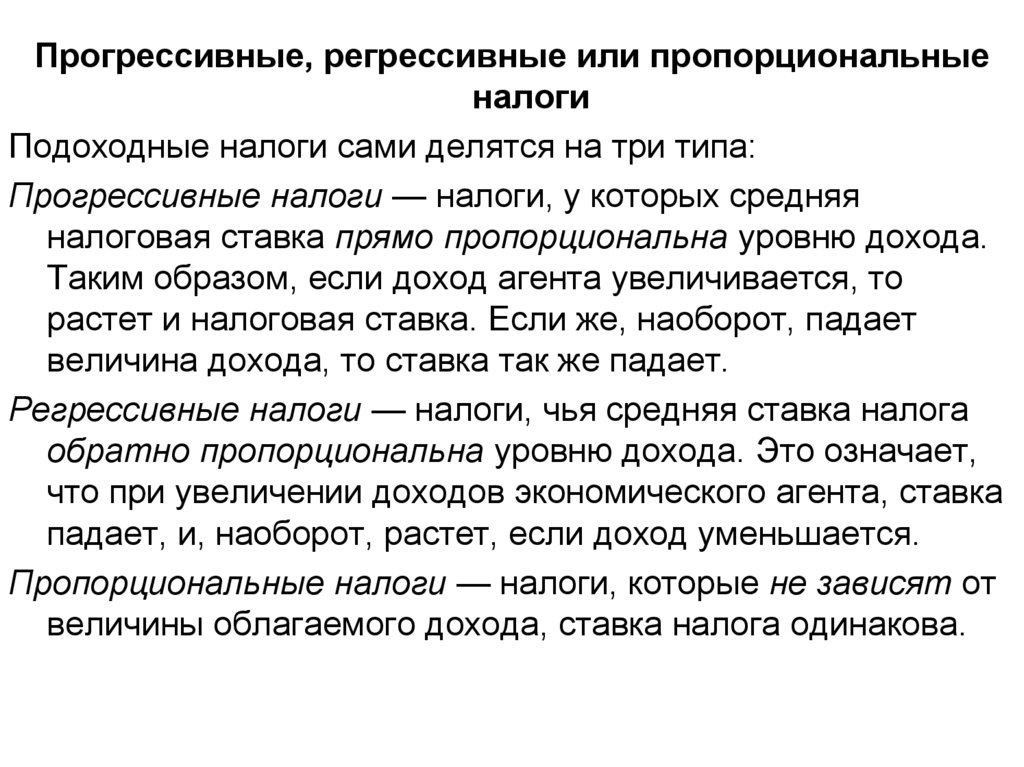

Прогрессивные, регрессивные или пропорциональныеналоги

Подоходные налоги сами делятся на три типа:

Прогрессивные налоги — налоги, у которых средняя

налоговая ставка прямо пропорциональна уровню дохода.

Таким образом, если доход агента увеличивается, то

растет и налоговая ставка. Если же, наоборот, падает

величина дохода, то ставка так же падает.

Регрессивные налоги — налоги, чья средняя ставка налога

обратно пропорциональна уровню дохода. Это означает,

что при увеличении доходов экономического агента, ставка

падает, и, наоборот, растет, если доход уменьшается.

Пропорциональные налоги — налоги, которые не зависят от

величины облагаемого дохода, ставка налога одинакова.

18.

Пропорциональныйналог

Прогрессивный налог

Регрессивный налог

1 млн.

13%=130 тыс.

1 млн.

13%=130 тыс.

1 млн.

13%=130 тыс.

2 млн.

13%= 260 тыс.

2 млн.

14%=280 тыс.

2 млн.

12%= 240 тыс.

19.

Аккордные и подоходные налогиАккордные государство устанавливает вне зависимости от

уровня дохода экономического агента: акциз, пошлина.

Под подоходными же подразумевают налоги, составляющие

какой-то определенный процент от дохода (Y). Данную

зависимость показывает либо предельная ставка налога

(t), которая объясняет, насколько увеличивается налог при

увеличении дохода на одну денежную единицу, либо

средняя ставка налога (q): просто отношение суммы

взимаемого налога к величине дохода.

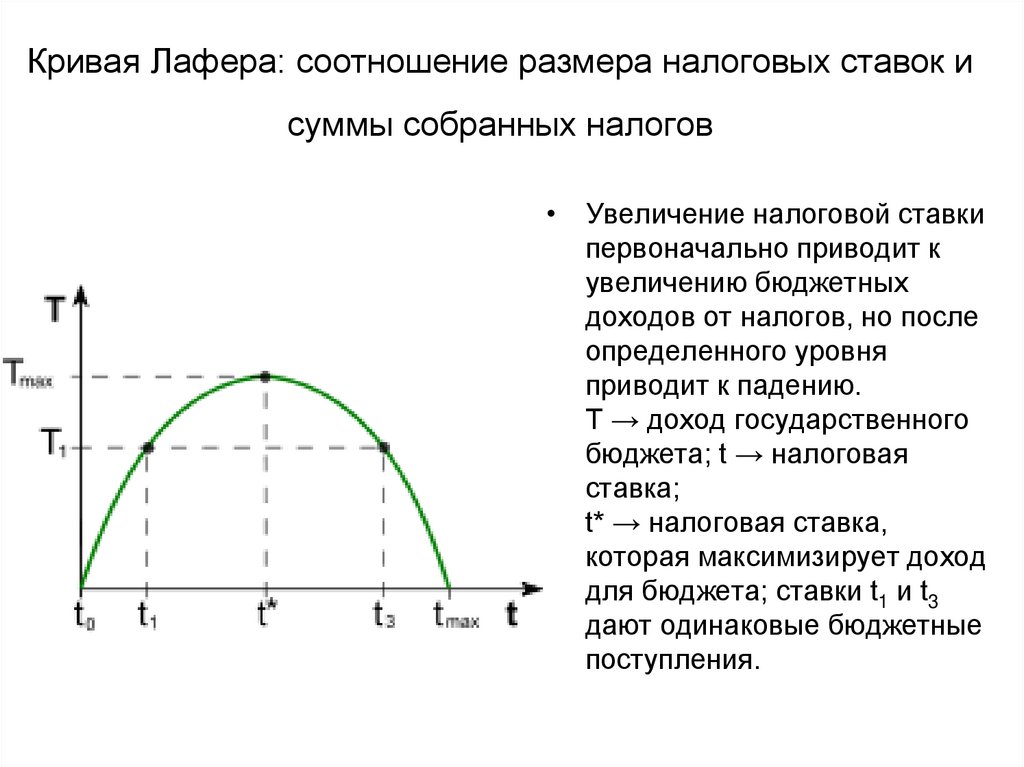

20. Кривая Лафера: соотношение размера налоговых ставок и суммы собранных налогов

• Увеличение налоговой ставкипервоначально приводит к

увеличению бюджетных

доходов от налогов, но после

определенного уровня

приводит к падению.

T → доход государственного

бюджета; t → налоговая

ставка;

t* → налоговая ставка,

которая максимизирует доход

для бюджета; ставки t1 и t3

дают одинаковые бюджетные

поступления.

21. Налоговая политика

• Система мероприятийгос-ва в области

налогообложения,

которая строится с

учетом компромисса

интересов гос-ва и

налогоплательщиков

Системы

налогообложения

1. Пропорциональная

2. Прогрессивная

3. Регрессивная

22.

23.

24. Налоговые системы

Пропорциональная ПрогрессивнаяРегрессивная

Взимается по

постоянной ставке

налогообложения:

доля дохода,

уплачиваемая в виде

налога, остается

постоянной

Чем больше

доход , тем

больше ставка

взимаемого

налога

По мере

увеличения

дохода ставка

налога

уменьшается

Налог на прибыль

предприятий – 24%

Налог на имущество

предприятий – 2,2%

НДС – 10-18 %

С 1992-2000

подоходный налог от

12-30%

Планируется

введение с 2018г.

Единый социальный,

налог с

работодателя,

налог на

индивидуальных

предпринимателей

25.

26. На сегодняшний день в России можно работать в рамках следующих налоговых режимов (систем налогообложения):

• ОСНО – общая система налогообложения (НДФЛ, НДС);• УСН – упрощённая система налогообложения в двух

разных вариантах: УСН Доходы и УСН Доходы минус

расходы;

• ЕНВД – единый налог на вмененный доход;

• ЕСХН – единый сельскохозяйственный налог;

• Патентная система налогообложения (только для

налогообложения ИП).

27. Налоговая нагрузка, налоговое бремя

Под фактической налоговой нагрузкой на экономикупонимают долю реально выплаченных обязательных

платежей в пользу государства в ВВП страны. Налоговая

нагрузка значительно варьируется по странам. Для

слаборазвитых стран (в которых нет мощной системы

социального обеспечения) характерна низкая налоговая

нагрузка, для развитых — относительно высокая

налоговая нагрузка (доходившая в Швеции до 60 % ВВП в

отдельные годы). Исключение составляют некоторые

развитые страны Юго-Восточной Азии, где налоговая

нагрузка относительно невысока. В России налоговая

нагрузка составляет около 55 %, что немного ниже

среднего уровня развитых стран (выше, чем в США, но

ниже чем в Германии.

28.

Различают фактическую и номинальную налоговуюнагрузку. Номинальная налоговая нагрузка — доля

обязательных платежей в ВВП, которую

налогоплательщики должны выплатить в случае полного

выполнения ими налогового законодательства. Разница

между номинальной и фактической нагрузкой

характеризует степень уклонения от налогов. Чем

выше номинальная нагрузка — тем выше уклонение.

При превышении номинальной нагрузки определённого

уровня уклонение становится массовым и фактическая

нагрузка снижается. Точка, в которой фактическая

нагрузка максимальна, называется точкой Лаффера.

Считается, что номинальная налоговая нагрузка должна

быть несколько ниже точки Лаффера, так как более

высокие значения вынуждают налогоплательщиков

нарушать налоговое законодательство.

29. Фискальная политика

• Сознательноеприменение

расходных и

налоговых функций

правительства для

достижения

поставленных

макроэкономических

целей.

От сл. «фиск» - казна.

• Методы обеспечения

доходов

• Методы

расходования этих

средств

• Цели достижения

макроэкономической

стабильности

Гос .бюджет – главный инструмент фискальной политики

30. Типы фискальной политики

расширительнаяЗа счет роста гос. расходов, снижения

налоговых ставок, займы у населения и

других лиц (ведёт к увеличению бюджетного

дефицита)

ограничительная

Сокращение правительственных расходов,

повышение налоговых ставок (уменьшит

совокупный спрос)

антициклическая

Лавирование между плановым бюджетным

дефицитом или бюджетным излишком в

целях ограничить инфляцию

31. Налоговая политика в зависимости от состояния рыночной экономики

• Экономический рост• Экономический спад

• Рост налогов

• Снижение налогов

С 2009г. Правительство ставит задачу

снизить налоги для малого бизнеса

32.

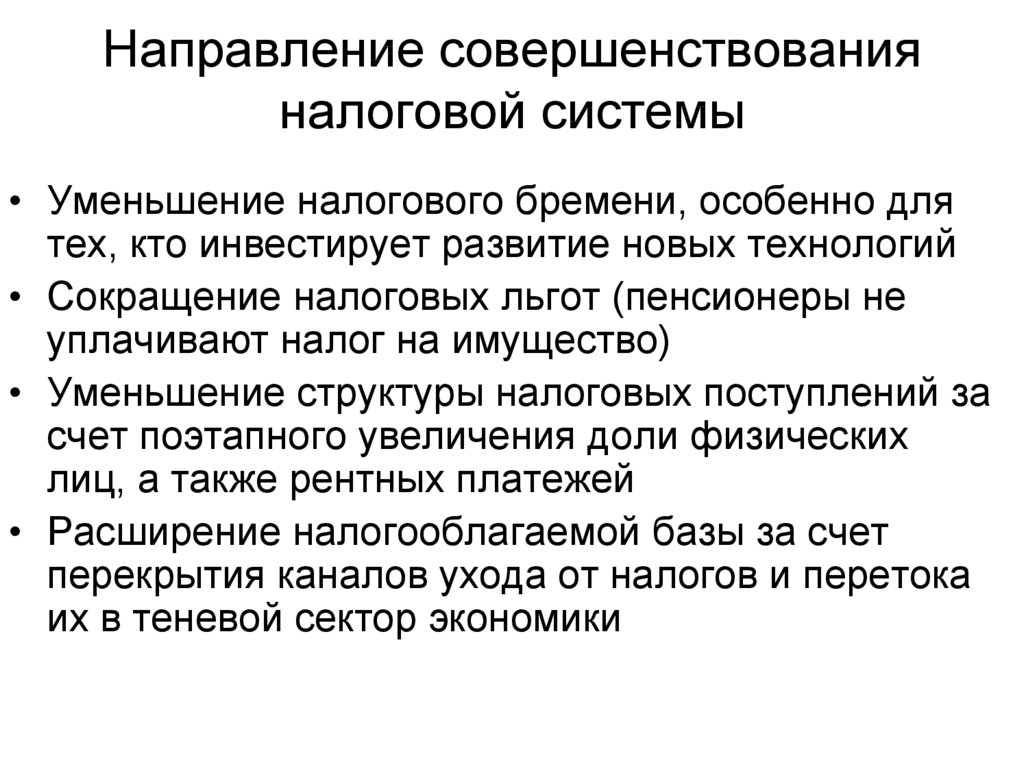

33. Направление совершенствования налоговой системы

• Уменьшение налогового бремени, особенно длятех, кто инвестирует развитие новых технологий

• Сокращение налоговых льгот (пенсионеры не

уплачивают налог на имущество)

• Уменьшение структуры налоговых поступлений за

счет поэтапного увеличения доли физических

лиц, а также рентных платежей

• Расширение налогооблагаемой базы за счет

перекрытия каналов ухода от налогов и перетока

их в теневой сектор экономики

34.

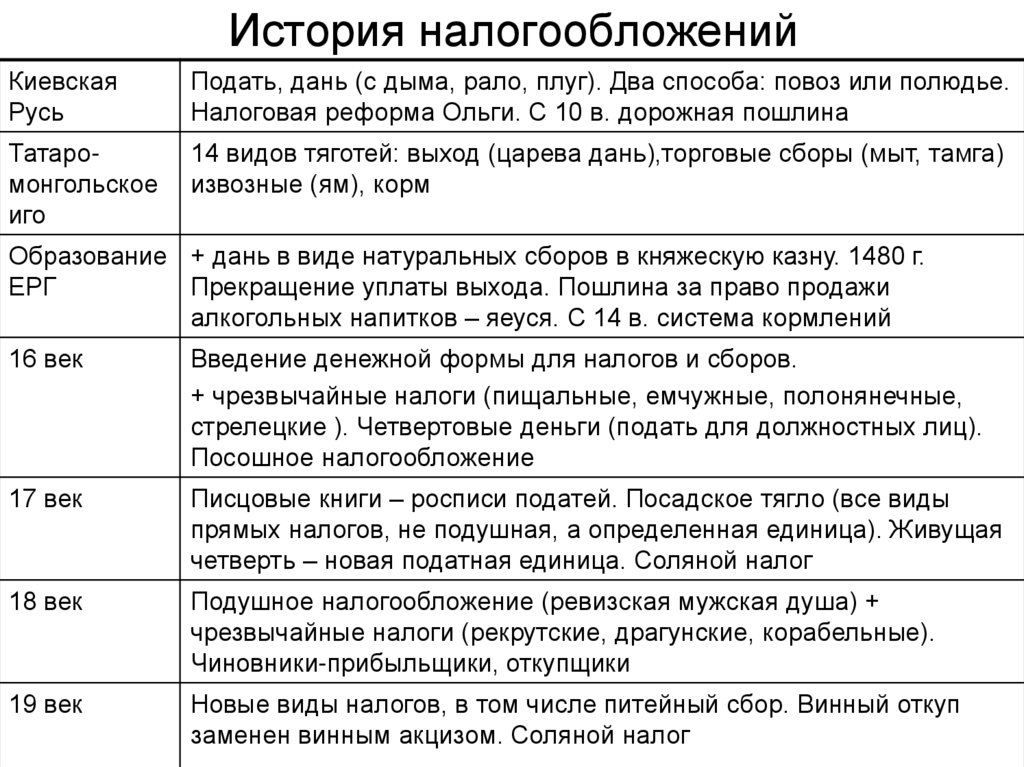

35. История налогообложений

КиевскаяРусь

Подать, дань (с дыма, рало, плуг). Два способа: повоз или полюдье.

Налоговая реформа Ольги. С 10 в. дорожная пошлина

Татаромонгольское

иго

14 видов тяготей: выход (царева дань),торговые сборы (мыт, тамга)

извозные (ям), корм

Образование + дань в виде натуральных сборов в княжескую казну. 1480 г.

ЕРГ

Прекращение уплаты выхода. Пошлина за право продажи

алкогольных напитков – яеуся. С 14 в. система кормлений

16 век

Введение денежной формы для налогов и сборов.

+ чрезвычайные налоги (пищальные, емчужные, полонянечные,

стрелецкие ). Четвертовые деньги (подать для должностных лиц).

Посошное налогообложение

17 век

Писцовые книги – росписи податей. Посадское тягло (все виды

прямых налогов, не подушная, а определенная единица). Живущая

четверть – новая податная единица. Соляной налог

18 век

Подушное налогообложение (ревизская мужская душа) +

чрезвычайные налоги (рекрутские, драгунские, корабельные).

Чиновники-прибыльщики, откупщики

19 век

Новые виды налогов, в том числе питейный сбор. Винный откуп

заменен винным акцизом. Соляной налог

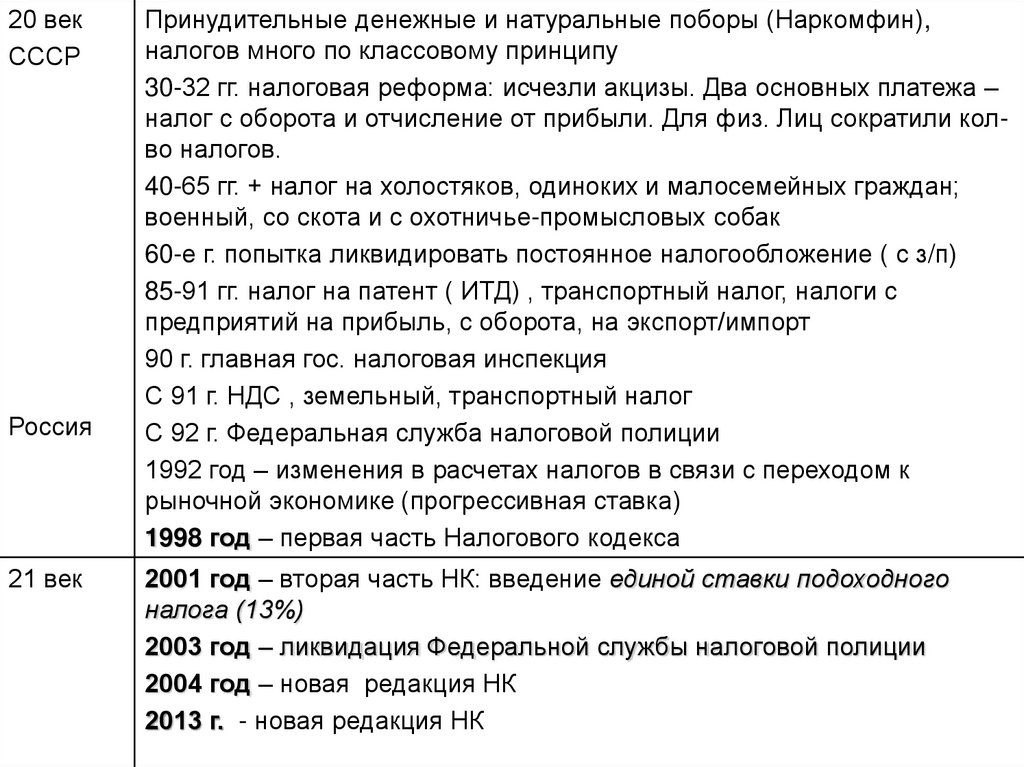

36.

20 векСССР

Россия

21 век

Принудительные денежные и натуральные поборы (Наркомфин),

налогов много по классовому принципу

30-32 гг. налоговая реформа: исчезли акцизы. Два основных платежа –

налог с оборота и отчисление от прибыли. Для физ. Лиц сократили колво налогов.

40-65 гг. + налог на холостяков, одиноких и малосемейных граждан;

военный, со скота и с охотничье-промысловых собак

60-е г. попытка ликвидировать постоянное налогообложение ( с з/п)

85-91 гг. налог на патент ( ИТД) , транспортный налог, налоги с

предприятий на прибыль, с оборота, на экспорт/импорт

90 г. главная гос. налоговая инспекция

С 91 г. НДС , земельный, транспортный налог

С 92 г. Федеральная служба налоговой полиции

1992 год – изменения в расчетах налогов в связи с переходом к

рыночной экономике (прогрессивная ставка)

1998 год – первая часть Налогового кодекса

2001 год – вторая часть НК: введение единой ставки подоходного

налога (13%)

2003 год – ликвидация Федеральной службы налоговой полиции

2004 год – новая редакция НК

2013 г. - новая редакция НК

37.

Согласитесь или опровергните.1.

2.

3.

4.

5.

6.

7.

8.

9.

10.

11.

12.

13.

14.

15.

Государство следит только за выполнением законов.

Государство защищает права потребителя.

Государство следит за экономической обстановкой.

Государство не контролирует производственного процесса.

Государство следит только за нуждами предпринимателей.

Государство содержит армию.

Полиция сама добывает себе деньги на содержание.

Государство обеспечивает учеников в среднем образовании.

Строительство метро, дорог возлагается на частные фирмы.

Содержать парки, освещать улицы должны предприниматели.

Пенсии платит государство.

Государственный бюджет – это финансовый план государства.

Деньги в бюджете появляются из карманов иностранцев.

Доходы равны расходам - значит бюджет дефицитный.

Постоянный дефицит бюджета – это плохо для страны.

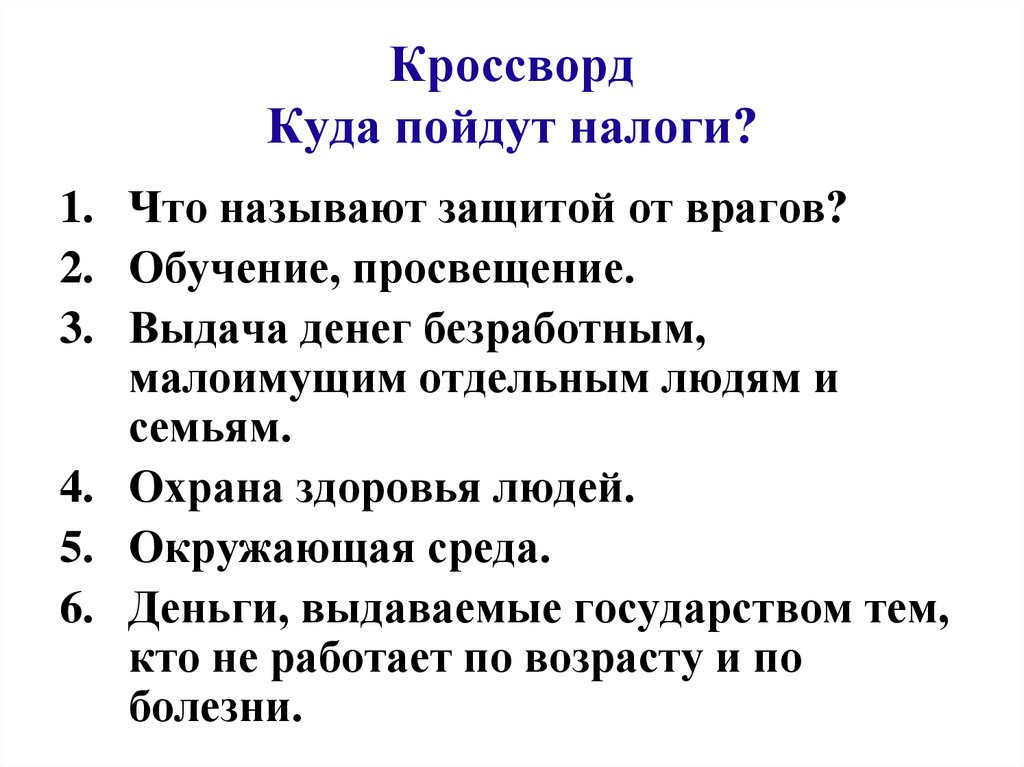

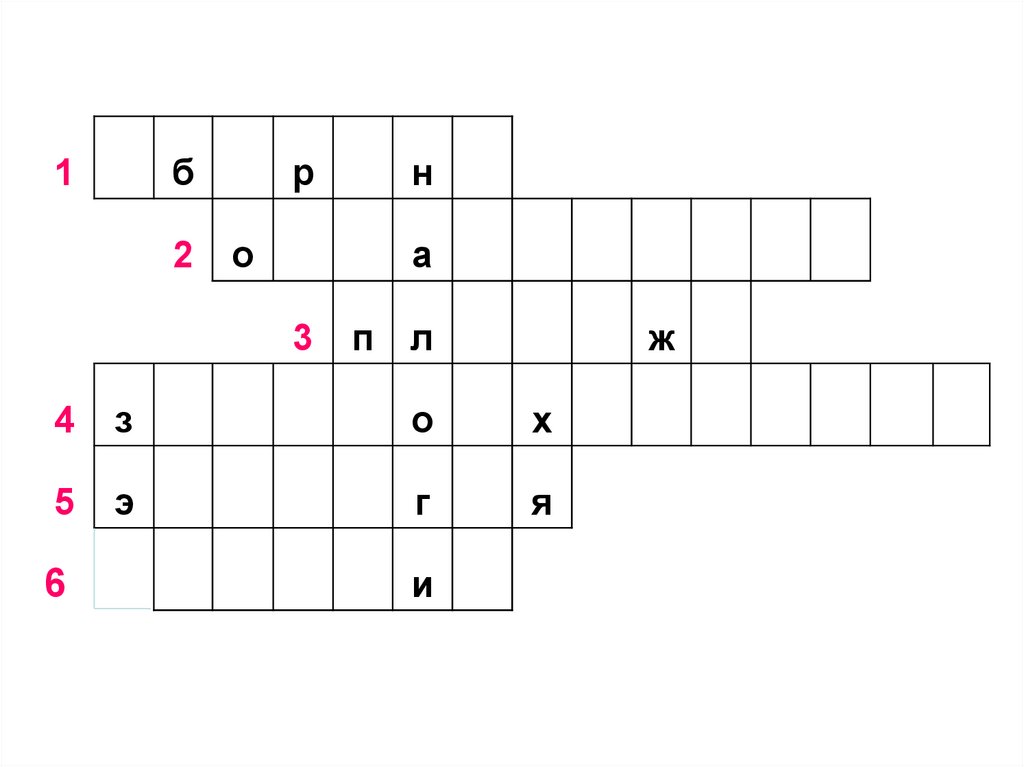

38. Кроссворд Куда пойдут налоги?

1. Что называют защитой от врагов?2. Обучение, просвещение.

3. Выдача денег безработным,

малоимущим отдельным людям и

семьям.

4. Охрана здоровья людей.

5. Окружающая среда.

6. Деньги, выдаваемые государством тем,

кто не работает по возрасту и по

болезни.

39.

1б

2

р

о

н

а

3

п л

ж

4

з

о

х

5

э

г

я

6

и

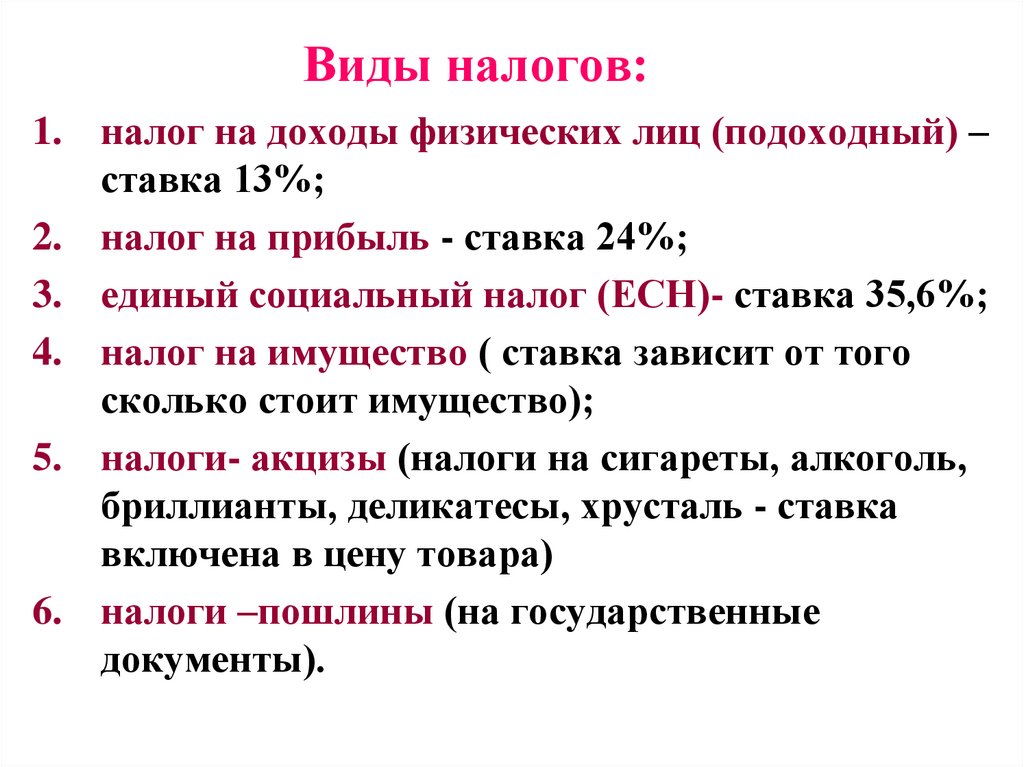

40. Виды налогов:

1. налог на доходы физических лиц (подоходный) –ставка 13%;

2. налог на прибыль - ставка 24%;

3. единый социальный налог (ЕСН)- ставка 35,6%;

4. налог на имущество ( ставка зависит от того

сколько стоит имущество);

5. налоги- акцизы (налоги на сигареты, алкоголь,

бриллианты, деликатесы, хрусталь - ставка

включена в цену товара)

6. налоги –пошлины (на государственные

документы).

41. Задача

Предприниматель получил 100000рублей прибыли.

Сколько предприниматель должен

заплатить государству?

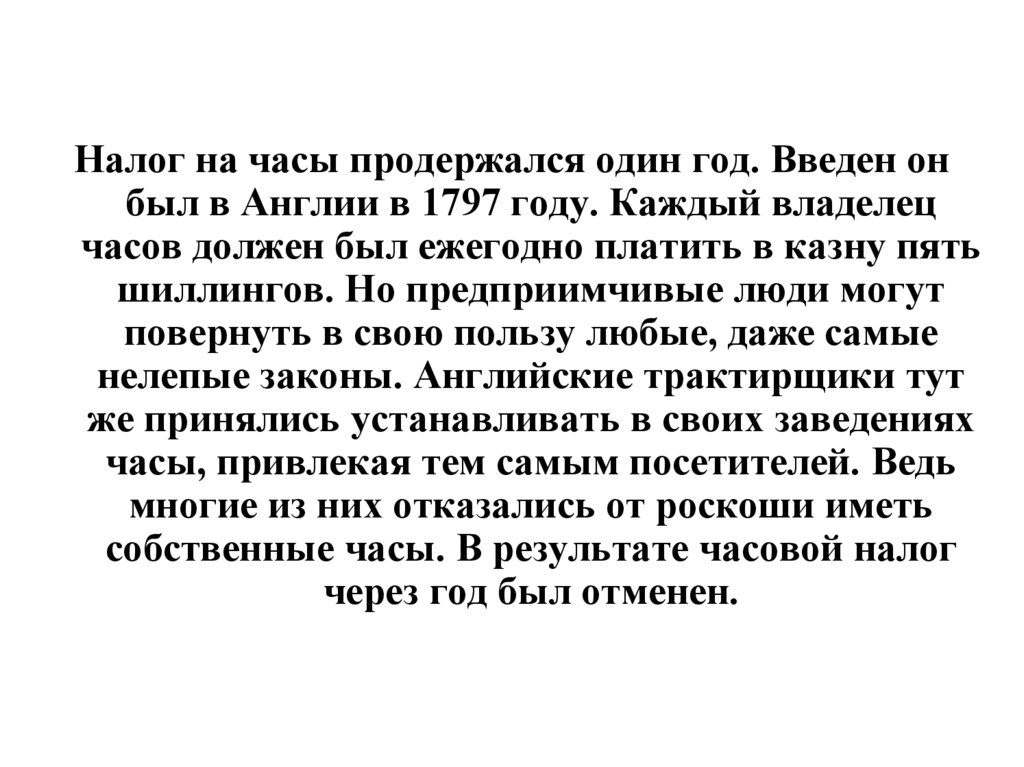

42. Пример налога на часы

Налог на часы продержался один год. Введен онбыл в Англии в 1797 году. Каждый владелец

часов должен был ежегодно платить в казну пять

шиллингов. Но предприимчивые люди могут

повернуть в свою пользу любые, даже самые

нелепые законы. Английские трактирщики тут

же принялись устанавливать в своих заведениях

часы, привлекая тем самым посетителей. Ведь

многие из них отказались от роскоши иметь

собственные часы. В результате часовой налог

через год был отменен.

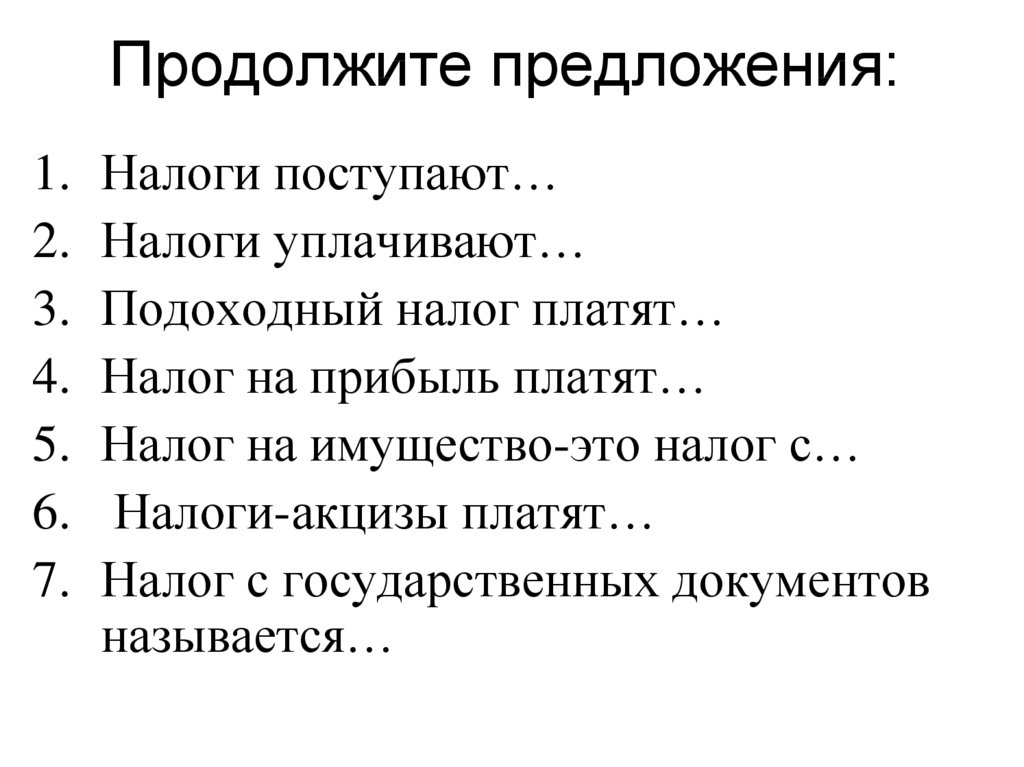

43. Продолжите предложения:

1.2.

3.

4.

5.

6.

7.

Налоги поступают…

Налоги уплачивают…

Подоходный налог платят…

Налог на прибыль платят…

Налог на имущество-это налог с…

Налоги-акцизы платят…

Налог с государственных документов

называется…

44. ГОСУДАРСТВЕННАЯ ФИНАНСОВАЯ ПОЛИТИКА ПОЛИТИКА

Прочитайте текст. Это отрывок из реферата, раскрывающего суть политикигосударства в области экономики. Автор, к сожалению, не сумел провести грань

между двумя разновидностями этой политики.

Выполните это самостоятельно. Для этого:

1) подпишите колонки, приведенной ниже таблицы, определив название

соответствующей разновидности государственной политики в области экономики

2) впишите в них порядковые номера предложений, отражающих ту или иную

разновидность.

1. Во время кризиса (спада производства) государство снижает налоги, что

способствует расширению покупательского спроса. 2. Оно регулирует

денежное обращение и количество денег в экономике. 3. Государство проводит

совокупность финансовых мероприятий по регулированию правительственных

расходов и доходов. 4. Проводится сознательная манипуляция налоговыми

ставками. 5. При осуществлении данной политики вмешательство государства в

экономику предполагается минимальным. 6. Организуются широкомасштабные

общественные работы за государственный счет. 7. Государство ограничивает

свое вмешательство в деятельность товаропроизводителей только

поддержанием стабильного темпа роста денежной массы. 8. Осуществляется

повышение учетной ставки процента, что вынуждает коммерческие банки

прекратить объем заимствований у государства и повысить процентные ставки

по своим кредитам 9. Проводится выплата пособий по безработице, субсидий

фермерам. 10. Данная политика представляет собой комплекс взаимосвязанных

мероприятий, предпринимаемых Центральным банком.

45. ГОСУДАРСТВЕННАЯ ФИНАНСОВАЯ ПОЛИТИКА ПОЛИТИКА

Прочитайте текст. Это отрывок из реферата, раскрывающего суть политикигосударства в области экономики. Автор, к сожалению, не сумел провести грань

между двумя разновидностями этой политики.

Выполните это самостоятельно. Для этого:

1) подпишите колонки, приведенной ниже таблицы, определив название

соответствующей разновидности государственной политики в области экономики

2) впишите в них порядковые номера предложений, отражающих ту или иную

разновидность.

1. Во время кризиса (спада производства) государство снижает налоги, что

способствует расширению покупательского спроса. 2. Оно регулирует

денежное обращение и количество денег в экономике. 3. Государство проводит

совокупность финансовых мероприятий по регулированию правительственных

расходов и доходов. 4. Проводится сознательная манипуляция налоговыми

ставками. 5. При осуществлении данной политики вмешательство государства в

экономику предполагается минимальным. 6. Организуются широкомасштабные

общественные работы за государственный счет. 7. Государство ограничивает

свое вмешательство в деятельность товаропроизводителей только

поддержанием стабильного темпа роста денежной массы. 8. Осуществляется

повышение учетной ставки процента, что вынуждает коммерческие банки

прекратить объем заимствований у государства и повысить процентные ставки

по своим кредитам 9. Проводится выплата пособий по безработице, субсидий

фермерам. 10. Данная политика представляет собой комплекс взаимосвязанных

мероприятий, предпринимаемых Центральным банком.

МОНЕТАРНАЯ

ФИСКАЛЬНАЯ

257810

13469

46.

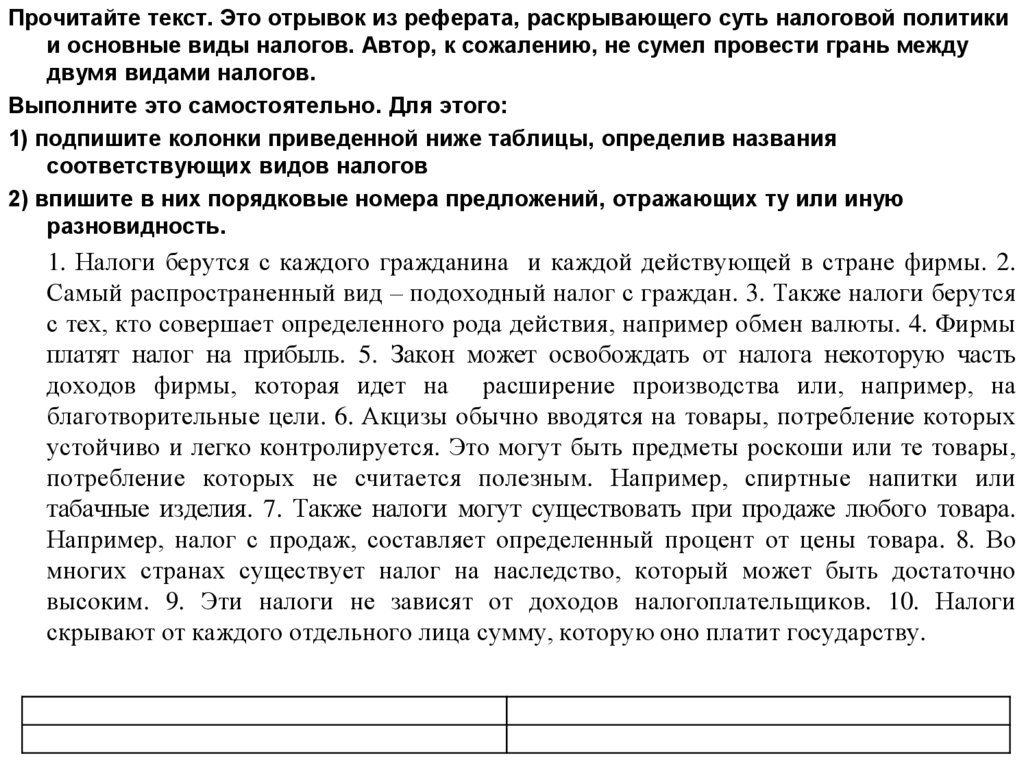

Прочитайте текст. Это отрывок из реферата, раскрывающего суть налоговой политикии основные виды налогов. Автор, к сожалению, не сумел провести грань между

двумя видами налогов.

Выполните это самостоятельно. Для этого:

1) подпишите колонки приведенной ниже таблицы, определив названия

соответствующих видов налогов

2) впишите в них порядковые номера предложений, отражающих ту или иную

разновидность.

1. Налоги берутся с каждого гражданина и каждой действующей в стране фирмы. 2.

Самый распространенный вид – подоходный налог с граждан. 3. Также налоги берутся

с тех, кто совершает определенного рода действия, например обмен валюты. 4. Фирмы

платят налог на прибыль. 5. Закон может освобождать от налога некоторую часть

доходов фирмы, которая идет на расширение производства или, например, на

благотворительные цели. 6. Акцизы обычно вводятся на товары, потребление которых

устойчиво и легко контролируется. Это могут быть предметы роскоши или те товары,

потребление которых не считается полезным. Например, спиртные напитки или

табачные изделия. 7. Также налоги могут существовать при продаже любого товара.

Например, налог с продаж, составляет определенный процент от цены товара. 8. Во

многих странах существует налог на наследство, который может быть достаточно

высоким. 9. Эти налоги не зависят от доходов налогоплательщиков. 10. Налоги

скрывают от каждого отдельного лица сумму, которую оно платит государству.

47.

Прочитайте текст. Это отрывок из реферата, раскрывающего суть налоговой политикии основные виды налогов. Автор, к сожалению, не сумел провести грань между

двумя видами налогов.

Выполните это самостоятельно. Для этого:

1) подпишите колонки приведенной ниже таблицы, определив названия

соответствующих видов налогов

2) впишите в них порядковые номера предложений, отражающих ту или иную

разновидность.

1. Налоги берутся с каждого гражданина и каждой действующей в стране фирмы. 2.

Самый распространенный вид – подоходный налог с граждан. 3. Также налоги берутся

с тех, кто совершает определенного рода действия, например обмен валюты. 4. Фирмы

платят налог на прибыль. 5. Закон может освобождать от налога некоторую часть

доходов фирмы, которая идет на расширение производства или, например, на

благотворительные цели. 6. Акцизы обычно вводятся на товары, потребление которых

устойчиво и легко контролируется. Это могут быть предметы роскоши или те товары,

потребление которых не считается полезным. Например, спиртные напитки или

табачные изделия. 7. Также налоги могут существовать при продаже любого товара.

Например, налог с продаж, составляет определенный процент от цены товара. 8. Во

многих странах существует налог на наследство, который может быть достаточно

высоким. 9. Эти налоги не зависят от доходов налогоплательщиков. 10. Налоги

скрывают от каждого отдельного лица сумму, которую оно платит государству.

ПРЯМЫЕ

1234578

КОСВЕННЫЕ

6910

Экономика

Экономика