Похожие презентации:

Основы финансовой системы Германии

1. Основы финансовой системы Германии Государственное устройство:

16 земель(Бавария, Баден-Вюртемберг, Берлин, Бранденбург,

Бремен, Гамбург, Гессен, Мекленбург-Переняя

Померания, Нижняя Саксония, Рейнланд-Пфальц,

Саар, Саксония, Саксония-Анхальт, Северный

Рейн-Вестфалия, Тюрингия и Шлезвиг-Гольштейн)

Общины

2. Финансовые полномочия

Федеральные органывласти

Администрирование:

- Таможенных пошлин;

- Фискальных

монополий;

- Акцизных платежей;

- НДС на импорт;

- Налоги ЕС.

Оборона

Международные отношения

Вопросы гражданства

Вопросы

эмиграции/иммиграции

• Валютная политика

• Финансирование и

регулирование транспорта

• Почтовые и

телекоммуникационные

услуги

3. Финансовые полномочия

Органы власти земель(16 субъектов)

администрирования

основных налогов

• Вопросы культуры

• Вопросы образования

• Вопросы юстиции и

правопорядка

• Вопросы

здравоохранения

• Вопросы

региональной

экономической

политики

4. Финансовые полномочия

Органы властиМуниципалитетов

(15 тыс.)

2/3 капитальных затрат

государства через

федеральное

финансирование

• Коммунальные услуги

• Местные учреждения

Здравоохранения

• Спорт

• Строительство жилья

5. Финансовые полномочия

Общие услуги со стороны федеральныхорганов власти, органов власти земель и

общие расходы в области социальной

политики, строительство объектов

инфраструктуры

6. Распределение основных налогов Германии между бюджетами всех уровней (%)

Уровеньфедерации

Уровень земель

Уровень общин

Подоходный налог

42,5

42,5

15

Налог на прибыль

корпорации

50

50

Налог на

добавленную

стоимость

56

44

Налог с малого

бизнеса

(промысловый

налог)

9

9

70% налоговых поступлений

Консолидированного бюджета

81

7. I вид финансового выравнивания НДС – регулирующий налог

Федеральныйуровень

56%

Уровень земель

44%

(с 1995 года участие всех

16 земель во всех видах

выравнивания)

25% распределяется

между всеми землями

25% в земли с

низким налоговым

потенциалом

75% распределяются

пропорционально

численности населения

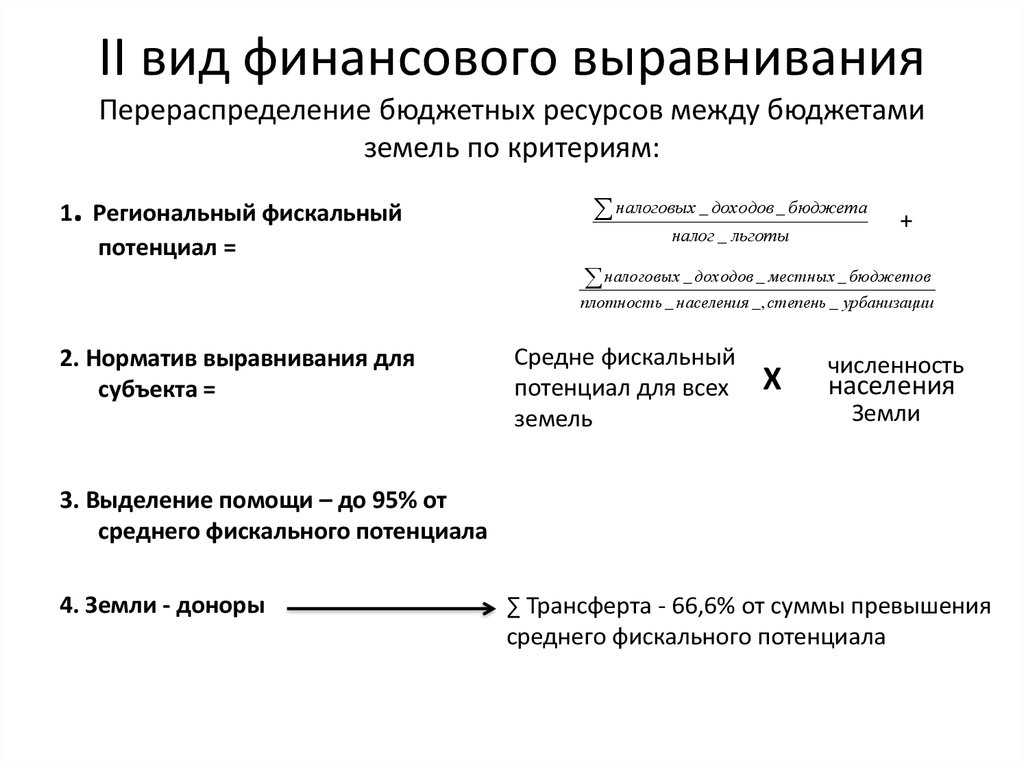

8. II вид финансового выравнивания Перераспределение бюджетных ресурсов между бюджетами земель по критериям:

1. Региональный фискальныйпотенциал =

налоговых _ доходов _ бюджета

налог _ льготы

+

налоговых _ доходов _ местных _ бюджетов

плотность _ населения _, степень _ урбанизации

2. Норматив выравнивания для

субъекта =

Средне фискальный

потенциал для всех

земель

X

численность

населения

Земли

3. Выделение помощи – до 95% от

среднего фискального потенциала

4. Земли - доноры

∑ Трансферта - 66,6% от суммы превышения

среднего фискального потенциала

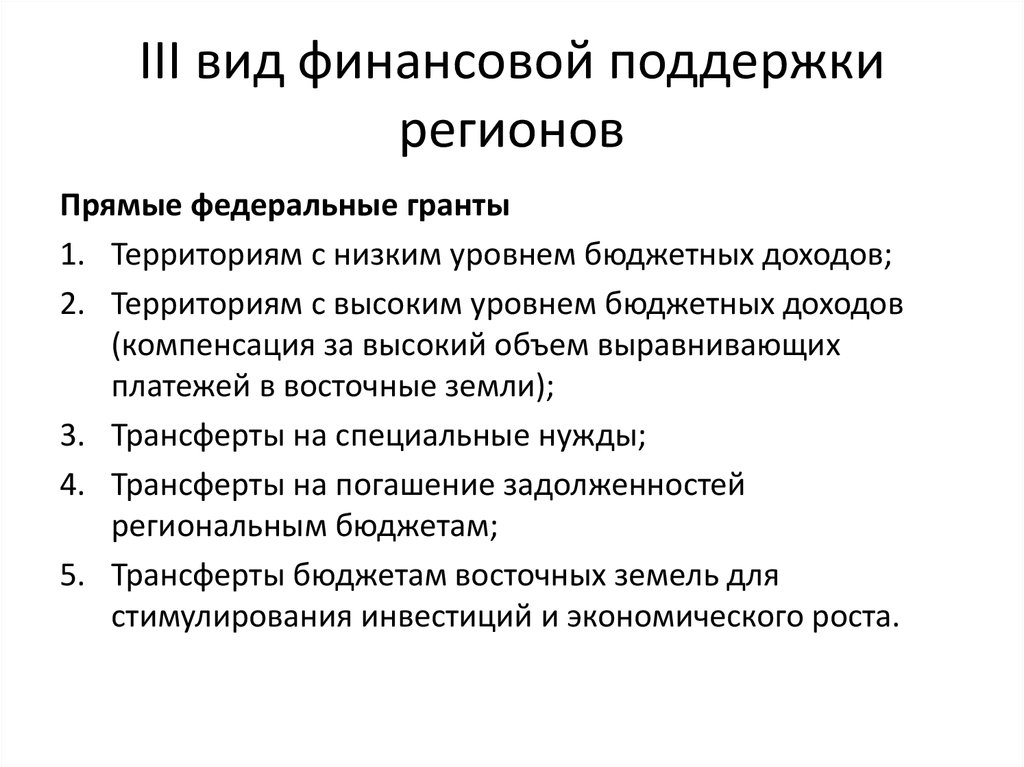

9. III вид финансовой поддержки регионов

Прямые федеральные гранты1. Территориям с низким уровнем бюджетных доходов;

2. Территориям с высоким уровнем бюджетных доходов

(компенсация за высокий объем выравнивающих

платежей в восточные земли);

3. Трансферты на специальные нужды;

4. Трансферты на погашение задолженностей

региональным бюджетам;

5. Трансферты бюджетам восточных земель для

стимулирования инвестиций и экономического роста.

10. Привлечение заемных средств

Основа Маастрихтский договор(лимит заемных средств на уровень

инвестиционных расходов)

На федеральном уровне и на уровне

земель

11. Правила заимствования :

1. Задолженность федерального бюджетаоформлена в облигации;

2. Бюджеты земель и муниципальных

образований привлекают банковские

кредиты (в Германии отсутствует рынок

муниципальных облигаций => сложность

контроля за ценой заимствований).

Финансы

Финансы