Похожие презентации:

Коммерческие банки: их виды, операции и регулирование деятельности

1. Тема 9.

Коммерческие банки: ихвиды, операции и

регулирование

деятельности

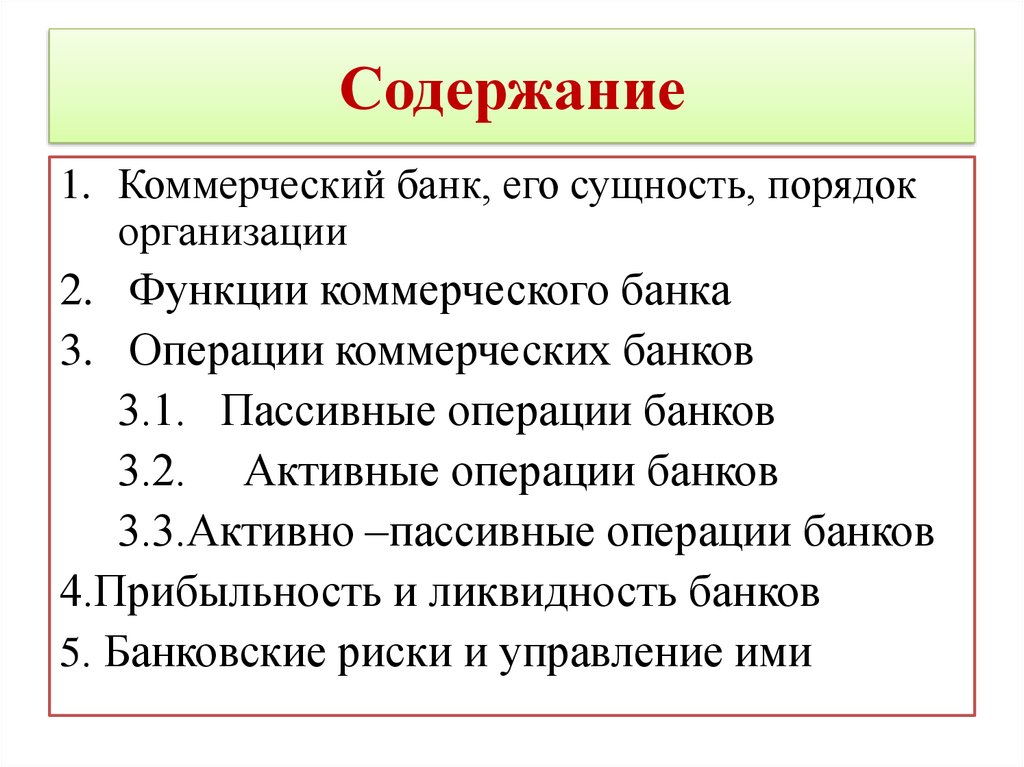

2. Содержание

1. Коммерческий банк, его сущность, порядокорганизации

2. Функции коммерческого банка

3. Операции коммерческих банков

3.1. Пассивные операции банков

3.2. Активные операции банков

3.3.Активно –пассивные операции банков

4.Прибыльность и ликвидность банков

5. Банковские риски и управление ими

3. 1. Коммерческий банк, его сущность, порядок организации

Коммерческий банк - это коммерческоеучреждение,

созданное

для

привлечения денежных средств от

юридических и физических лиц и

размещения их от своего имени на

условиях возвратности, платности

срочности, а также осуществления

иных банковских операций с целью

получения прибыли.

4. Принципы деятельности банка

• работа в пределах имеющихся ресурсов;• юридическая независимость и экономическая

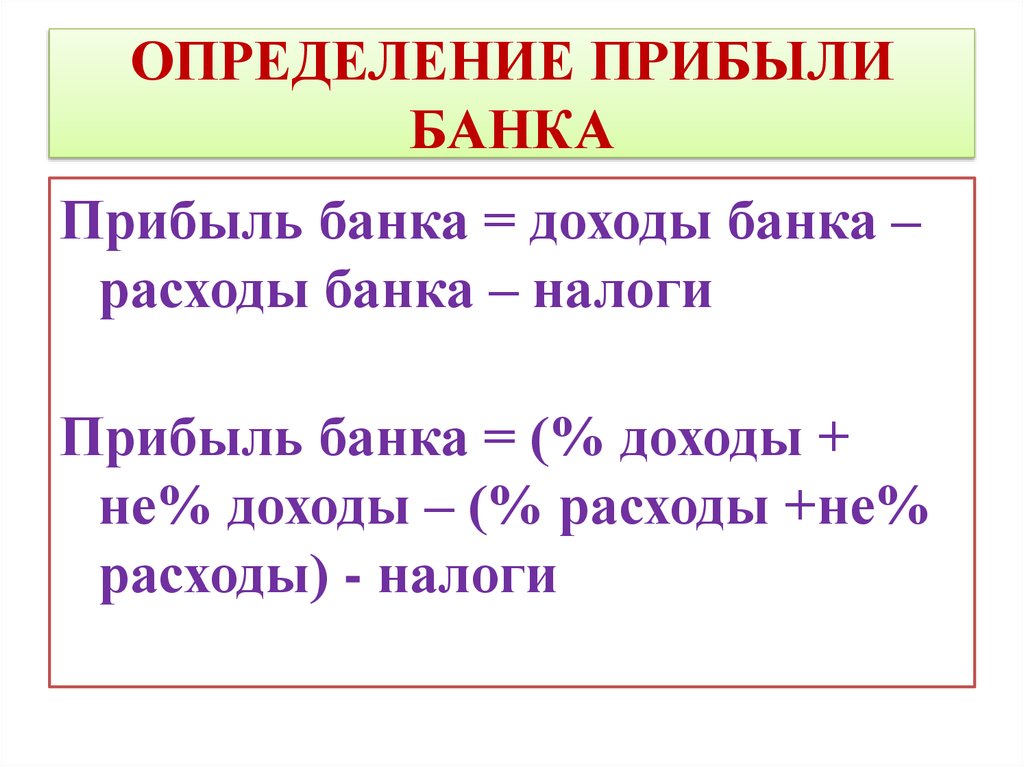

самостоятельность кредитных учреждений;

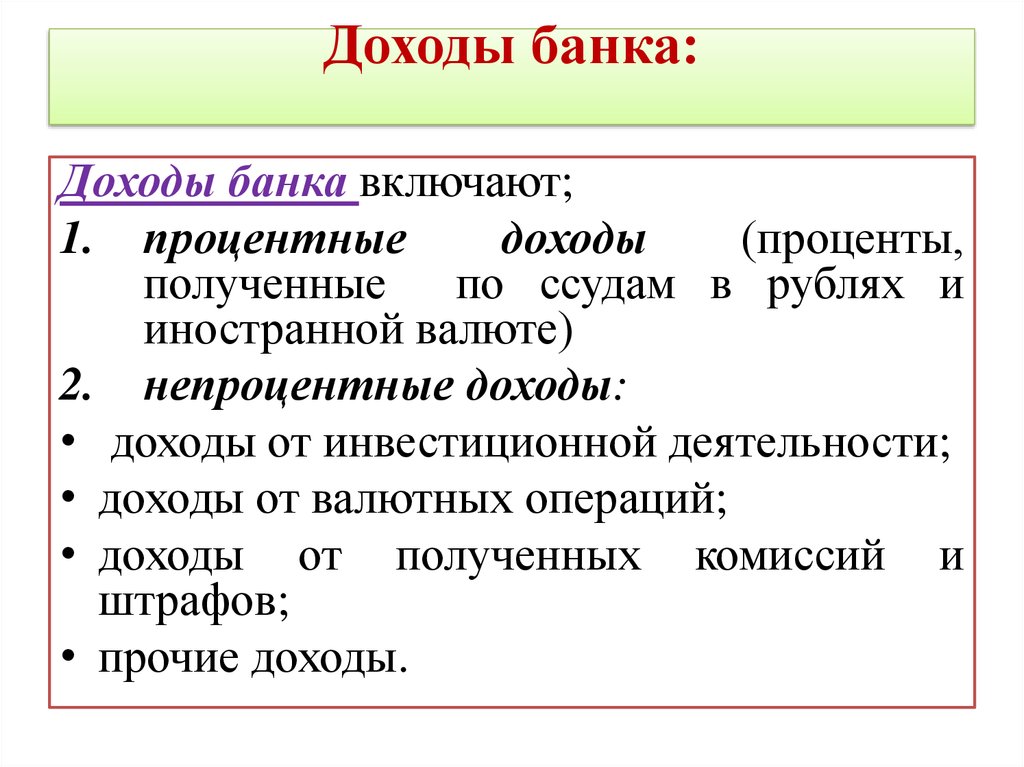

• рыночный характер отношений банка с

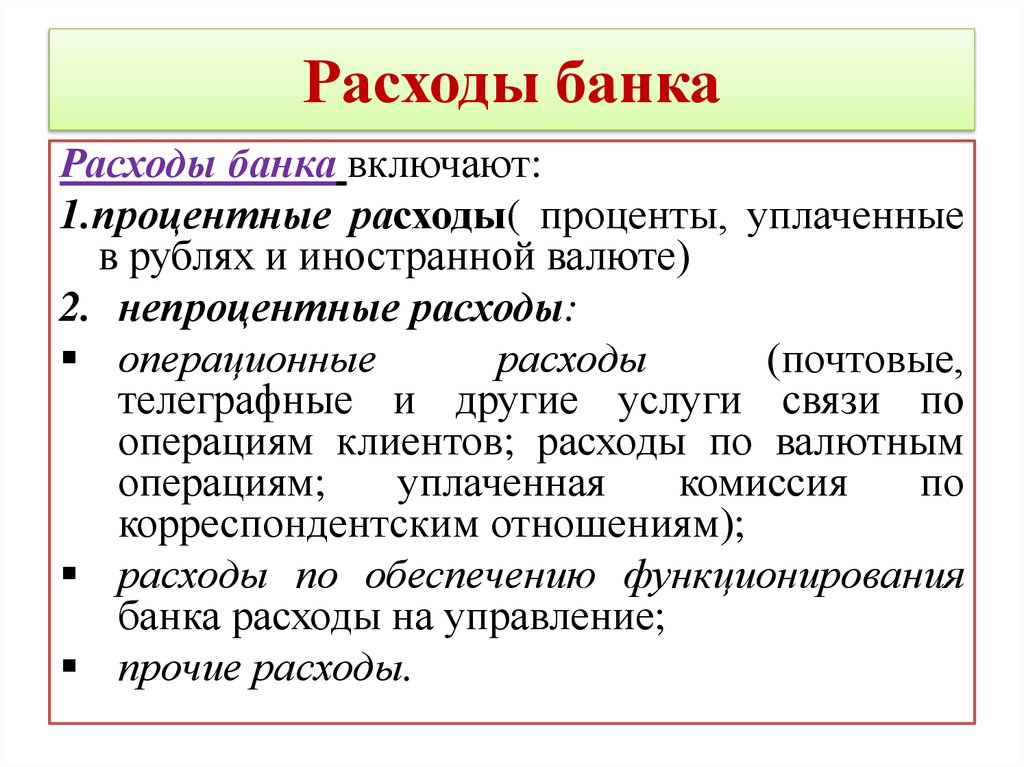

клиентами (операции и услуги банка

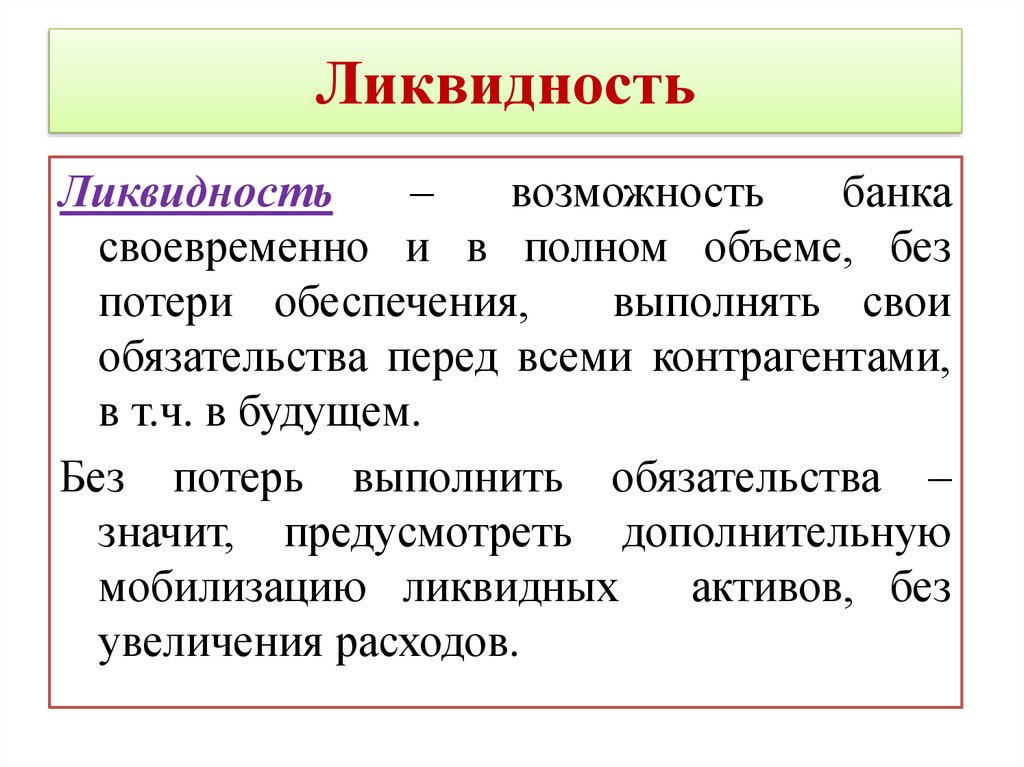

возникают на добровольной основе);

• косвенный характер регулирования

деятельности банков со стороны государства;

• способность к саморегулированию и

взаимодействию с другими элементами

банковской системы.

5. 2. Функции коммерческого банка

1. Аккумуляция и мобилизация временносвободных денежных средств и превращение

их в капитал.

2. Посредничество в кредите.

3. Создание платежных средств.

4. Осуществление расчетов и платежей в

хозяйстве.

5. Эмиссионно-учредительская функция.

6. Консультирование клиентов, представление

экономической и финансовой информации.

6. 3.Операции коммерческих банков

Операции коммерческих банков представляютсобой конкретное проявление банковских

функций на практике.

Услуги коммерческих банков – это проведение

банковских операций по поручению клиента в

его пользу за определенную плату.

Все виды банковских операций можно

подразделить на три основные группы:

• пассивные;

• активные;

• активно-пассивные.

7. 3.1. Пассивные операции банков

Пассивные операции - это операции попривлечению средств в банки и

формированию их ресурсов.

В

зависимости

от

экономического

содержания все пассивные операции

подразделяются на:

• депозитные (включая получение

межбанковских кредитов);

• эмиссионные (размещение паев и ценных

бумаг банка).

8. Пассивные операции включают:

• привлечение средств на расчетные итекущие счета юридических и физических

лиц;

• открытие срочных счетов граждан и

организаций;

• выпуск ценных бумаг;

• займы, полученные от других банков и т.д.

9. Пассивы банка

• Собственные средства ( капитал);• Привлеченные средства;

• Заемные средства.

10. Функции собственного капитала:

• защитная функция - означает возможность выплатыкомпенсации вкладчикам в случае ликвидации банка и

сохранение его платежеспособности путем создания

резервов, входящих в собственный капитал.

• оперативная функция - состоит в выделении средств

за счет собственного капитала (созданных резервов) на

приобретение

зданий,

специальной

техники,

специального транспорта, оборудования хранилищ,

расширение сети филиалов, создание финансовых

резервов на случай потенциальных потерь.

• регулирующая

функция

связана

с

заинтересованностью

общества

в

успешном

функционировании банковской системы, а также

осуществление контроля над банковскими операциями.

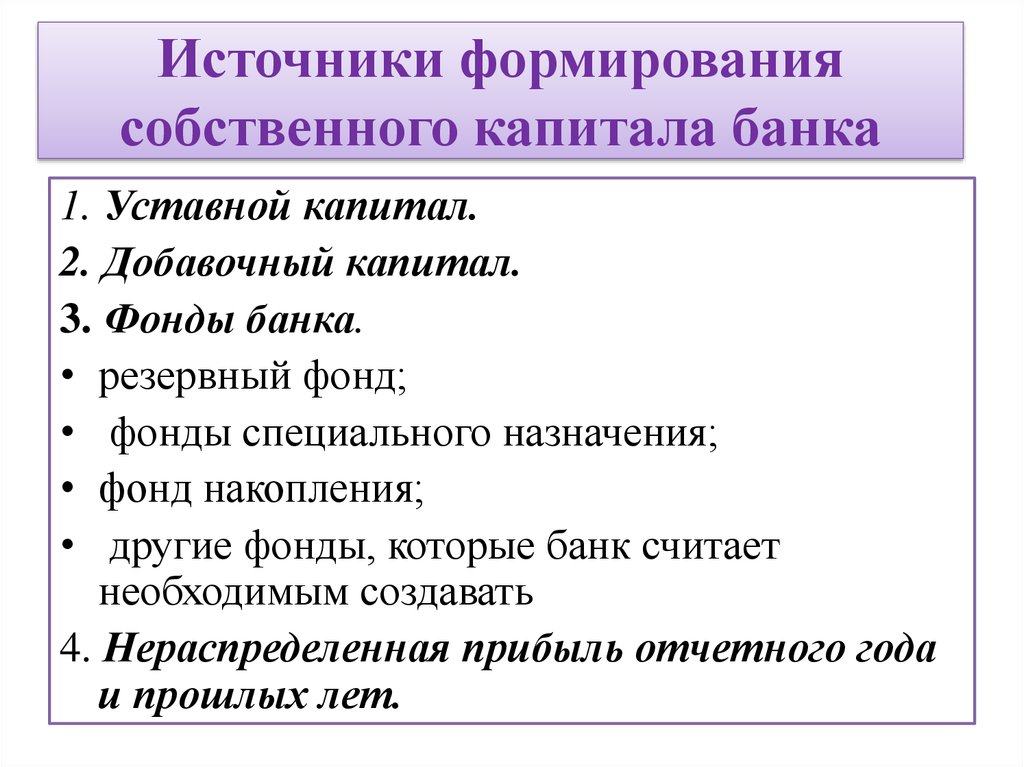

11. Источники формирования собственного капитала банка

1. Уставной капитал.2. Добавочный капитал.

3. Фонды банка.

• резервный фонд;

• фонды специального назначения;

• фонд накопления;

• другие фонды, которые банк считает

необходимым создавать

4. Нераспределенная прибыль отчетного года

и прошлых лет.

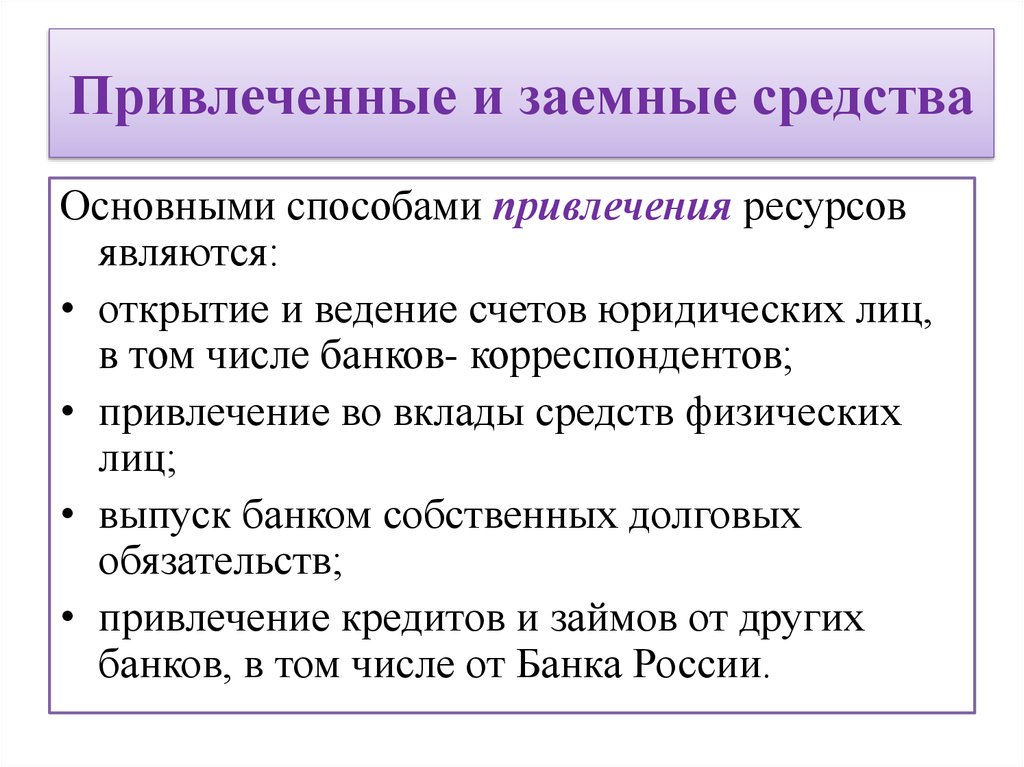

12. Привлеченные и заемные средства

Основными способами привлечения ресурсовявляются:

• открытие и ведение счетов юридических лиц,

в том числе банков- корреспондентов;

• привлечение во вклады средств физических

лиц;

• выпуск банком собственных долговых

обязательств;

• привлечение кредитов и займов от других

банков, в том числе от Банка России.

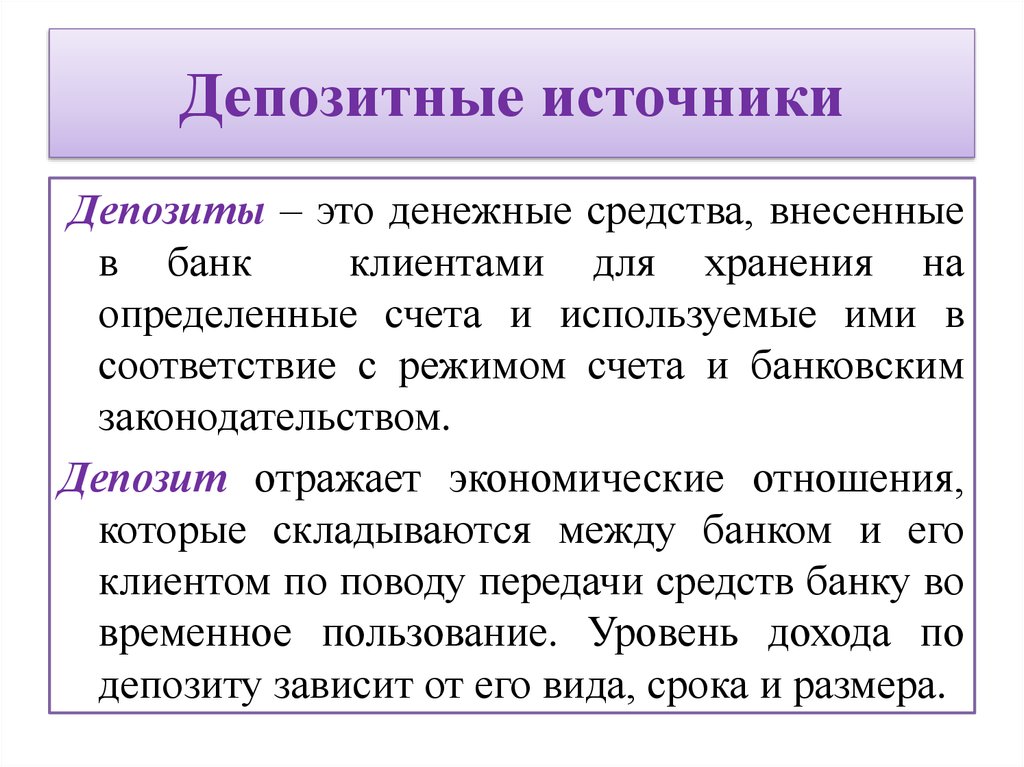

13. Депозитные источники

Депозиты – это денежные средства, внесенныев банк

клиентами для хранения на

определенные счета и используемые ими в

соответствие с режимом счета и банковским

законодательством.

Депозит отражает экономические отношения,

которые складываются между банком и его

клиентом по поводу передачи средств банку во

временное пользование. Уровень дохода по

депозиту зависит от его вида, срока и размера.

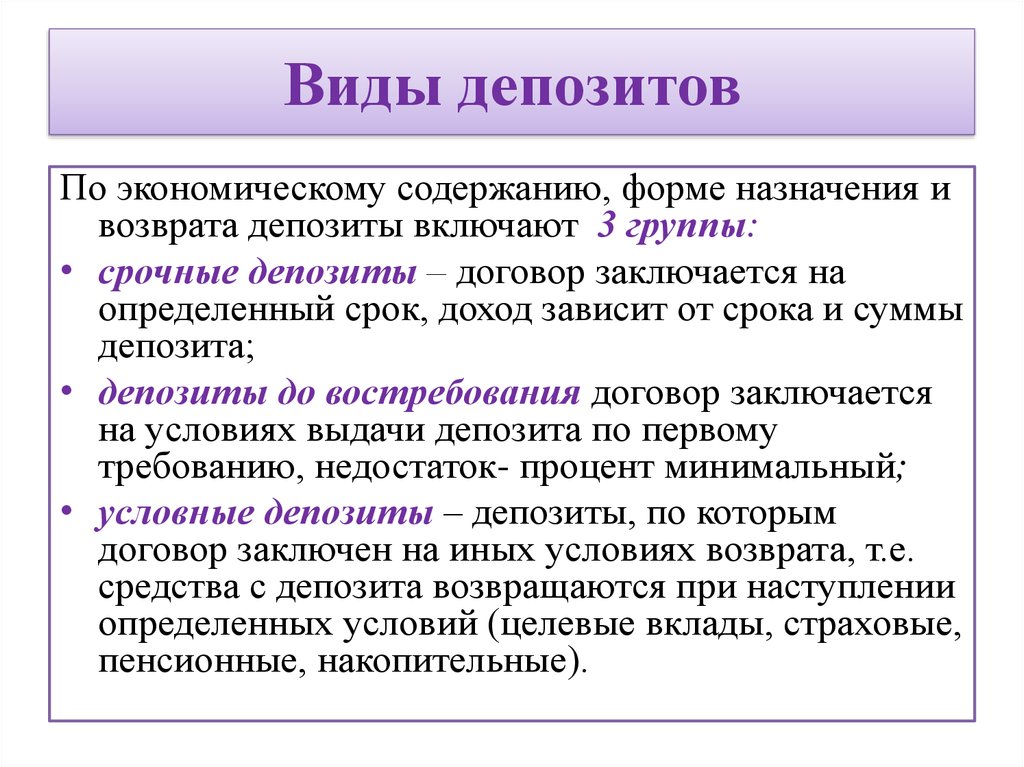

14. Виды депозитов

По экономическому содержанию, форме назначения ивозврата депозиты включают 3 группы:

• срочные депозиты – договор заключается на

определенный срок, доход зависит от срока и суммы

депозита;

• депозиты до востребования договор заключается

на условиях выдачи депозита по первому

требованию, недостаток- процент минимальный;

• условные депозиты – депозиты, по которым

договор заключен на иных условиях возврата, т.е.

средства с депозита возвращаются при наступлении

определенных условий (целевые вклады, страховые,

пенсионные, накопительные).

15. Не депозитные (прочие) привлеченные средства

В основном приобретаются на рынке наконкурсной основе для поддержания

банками своей ликвидности.

Включают: выпуск собственных долговых

обязательств - банковских сертификатов и

банковских векселей.

Заемные: получение займов на

межбанковском рынке и кредитов Банка

России, а также выпуск облигаций

16. 3.2. Активные операции банков

Активныеоперации

–

это

операции,

посредством которых банки размещают

имеющиеся в их распоряжении ресурсы для

получения

прибыли

и

поддержания

ликвидности.

По уровню доходности активы банка делятся на:

• активы, приносящие доход (кредиты и

инвестиции);

• активы, не приносящие доход (свободные

резервы, а также материальные активы банка).

17. Виды активных операций

По экономическому содержанию активныеоперации включают:

• ссудные и учетно-ссудные операции;

• расчетные;

• кассовые;

• инвестиционные и фондовые;

• валютные;

• гарантийные.

18. Ссудные операции

• Ссудные операции – это операции попредоставлению (выдаче) средств заемщику на

условиях срочности, возвратности и платности.

• Учетно- ссудные операции - это ссудные

операции, связанные с покупкой (учетом) векселей

либо принятием векселей в залог.

Кредитные операции занимают наибольшую долю в

структуре статей банковских активов.

Заемщиками выступают предприятия всех форм

собственности (акционерные предприятия и фирмы,

государственные

предприятия,

частные

предприниматели и т.д.), а также население.

19. Кредитный договор

- это договор банка с клиентом, в котором вписьменной форме оговариваются все условия

предстоящей сделки

Основные элементы договора: стороны

договора, предмет договора, сумма, срок,

обеспечение, % ставка, порядок ее начисления

и уплаты,

порядок выдачи и погашения

кредита, права и обязанности сторон,

экономическая ответственность (санкции) за

нарушение его условий, особые условия

договора, юридические адреса сторон.

20. Активные операции

Расчетные операции - это операции позачислению и списанию средств со

счетов клиентов, в том числе для

оплаты

их

обязательств

перед

контрагентами.

Кассовые операции - это операции по

приему и выдаче наличных денежных

средств.

21. Активные операции

Инвестиционные и фондовые операции – этооперации по инвестированию банком своих

средств в ценные бумаги и паи небанковских

структур в целях совместной хозяйственнофинансовой и коммерческой деятельности, а

также размещение средств в виде срочных

вкладов в других кредитных организациях.

Такие операции- это инвестиции самого банка.

Экономическое назначение таких операций

связано с долгосрочным вложением средств

непосредственно в производство.

22. Активные операции

• К фондовым операциям с ценными бумагамиотносятся: операции с векселями; операции с

ценными бумагами, котирующимися на

фондовых биржах.

• Разновидностью инвестиционных операций

является вложение средств в конторские и

офисные здания, оборудование, оплату

аренды. Они осуществляются за счет

собственных средств банка, не приносят

дохода, но обеспечивают условия для

банковской деятельности

23. Активные операции

Валютные операции - это операции покупле-продаже иностранной валюты и иных

валютных ценностей, включая драгоценные

металлы в монетах и слитках.

Банки проводят валютные операции на

основе соответствующей лицензии. Банк

России возлагает на банки функции

валютного контроля и они выступают

агентами валютного контроля.

24. Активные операции

• Гарантийные операции – это операции повыдаче банком гарантии (поручительства)

уплаты долга клиента третьему лицу при

наступлении определенных условий и

приносящие банку доход в виде

комиссионных.

25. 3.3. Активно-пассивные операции

Активно-пассивные операции банков - этокомиссионные, посреднические операции,

выполняемые банками по поручению

клиентов за определенную платукомиссию.

Комиссионные операции осуществляются

банками по поручению, от имени и за счет

клиентов и приносят банку доход в виде

комиссионного вознаграждения.

26. Комиссионные операции включают:

• операции по инкассированию дебиторскойзадолженности

(получение

денег

по

поручению клиента на основе различных

денежных документов);

• переводные операции;

• торгово-комиссионные операции (лизинговые,

факторинговые);

• доверительные (трастовые) операции;

• операции по предоставлению клиентам

юридических и иных услуг.

27. 4. Прибыльность и ликвидность банка

Прибыль — превышение доходов отбанковских услуг над затратами на их

оказание, один из важных финансовых

результатов банковской деятельности

На формирование банковской прибыли

оказывают влияние, как доходы, так и

расходы банка.

28. ОПРЕДЕЛЕНИЕ ПРИБЫЛИ БАНКА

Прибыль банка = доходы банка –расходы банка – налоги

Прибыль банка = (% доходы +

не% доходы – (% расходы +не%

расходы) - налоги

29. Доходы банка:

Доходы банка включают;1. процентные

доходы

(проценты,

полученные по ссудам в рублях и

иностранной валюте)

2. непроцентные доходы:

• доходы от инвестиционной деятельности;

• доходы от валютных операций;

• доходы от полученных комиссий и

штрафов;

• прочие доходы.

30. Расходы банка

Расходы банка включают:1.процентные расходы( проценты, уплаченные

в рублях и иностранной валюте)

2. непроцентные расходы:

операционные

расходы

(почтовые,

телеграфные и другие услуги связи по

операциям клиентов; расходы по валютным

операциям;

уплаченная

комиссия

по

корреспондентским отношениям);

расходы по обеспечению функционирования

банка расходы на управление;

прочие расходы.

31. Ликвидность

Ликвидность–

возможность

банка

своевременно и в полном объеме, без

потери обеспечения,

выполнять свои

обязательства перед всеми контрагентами,

в т.ч. в будущем.

Без потерь выполнить обязательства –

значит, предусмотреть дополнительную

мобилизацию ликвидных

активов, без

увеличения расходов.

32. 3 уровня банковской ликвидности

• внутрибанковский - обеспечивается самимбанком через организацию операционной

деятельности;

• национальный - уровень предусматривает

государственную помощь банкам

по

поддержанию ликвидности их операций;

• международный

ликвидность

интернационального рынка не регулируется

государством, поэтому валютная ликвидность

является наиболее уязвимым местом в

деятельности коммерческих банков.

33. Методы регулирования ликвидности

1. Централизованные, которые от именигосударства реализует Центральный Банк:

• экономические

нормативы

(нормативы

ликвидности), обязательные для банков;

• обязательные резервы;

• система рефинансирования (ключевая ставка)

и возможность получения централизованных

кредитов для поддержания ликвидности;

• применение к коммерческим банкам мер

воздействия за нарушение

показателей

ликвидности в соответствие с действующим

законодательством.

34. Методы регулирования ликвидности

2. Децентрализованные – сам банк и его персоналподдерживают

ликвидность

в

процессе

осуществления операционной деятельности:

• сбалансированность активов и пассивов по срокам

и суммам;

• диверсификация активов и пассивов;

• формирование

привлекательной

процентной

политики по пассивным и активным операциям для

повышения стабильности депозитной базы;

• проведение

мероприятий

по

улучшению

показателей банковской ликвидности.

35. 5. Банковские риски и управление ими

Банковский риск - неопределенность вотношении будущих денежных потоков,

вероятность потерь или недополучения

доходов по сравнению с планируемыми,

или

вероятность

возникновения

непредвиденных

расходов

при

осуществлении определенных банковских

операций, представленная в стоимостном

выражении.

36. Банковский риск

• Банковскийриск

означает

опасность

(возможность) потери банком части своих

ресурсов,

недополучения

доходов

или

осуществления дополнительных расходов в

результате

осуществления

определенных

финансовых операций.

• Банковский риск - вероятность того, что

произойдет событие, которое неблагоприятно

скажется на прибыли или капитале банка.

• Банковский риск – это опасность потери уже

имеющегося имущества или неполучения

запланированного результата.

37. Три категории рисков

1. Финансовые риски.2. Функциональные риски.

3. Прочие.

38. Финансовые риски

Они приводят к непредвиденнымизменениям в объемах, доходности,

структуре активов и пассивов, перетекая один

в другой, оказывают непосредственное

воздействие на конечные результаты

деятельности банка – показатели

рентабельности и ликвидности и, в конечном

счете, на размер капитала и его

платежеспособность.

39. Виды финансовых рисков:

К финансовым рискам относятся:• кредитный риск,

• риск ликвидности,

• рыночный риск,

• процентный риск,

• валютный риск,

• риск инфляции,

• риск неплатежеспособности.

40. Функциональные риски

Функциональные риски имеют отношение кпроцессу создания любого продукта или оказания

услуги и им подвержена деятельность каждого

банка.

Функциональные

риски

возникают

вследствие невозможности своевременно и в

полном

объеме

контролировать

финансовохозяйственную

деятельность,

собирать

и

анализировать соответствующую информацию. Их

труднее

идентифицировать

и

определить

количественно, в итоге также приводят к

финансовым потерям.

Функциональные

риски

обусловлены

субъективными и объективными причинами, а

также системными сбоями.

41. Виды функциональных рисков

К ним относятся:• стратегический риск,

• технологический,

• риск операционных или накладных

расходов ( риск неэффективности),

• внедренческий риск.

42. Прочие (внешние по отношению к банку) риски

Кданной

группе

относятся

те

нефинансовые риски, которые в отличие от

функциональных являются внешними по

отношению к банку. Влияние этой группы

на

результативность

работы

банка

исключительно велико, а управление ими

наиболее трудно формализуемо и требует

особого искусства.

43. Прочие виды рисков

К этой группе рисков относят:• риск несоответствия условиям

государственного регулирования;

• риск потери банком репутации.

44. Управление рисками

Управление рисками банка включает тригруппы методов:

1. Избежание риска, уклонение от риска (отказ

от выполнения операций, связанных с

повышенной степенью риска).

2. Снижение степени риска (разработка и

реализация мероприятий, направленных на

снижение риска потерь при проведении

банковских операций).

3. Возмещение риска (создание резервов

средств, с помощью которых можно

возместить понесенные потери).

Финансы

Финансы