Похожие презентации:

Санхүүгийн зах зээл. Lecture 2

1. Лекц 2. САНХҮҮГИЙН ЗАХ ЗЭЭЛ

2. СЭДВИЙН АГУУЛГА:

СЭДВИЙН ЗОРИЛГО:Санхүүгийн зах зээлийн мөн чанар, үүрэг, зорилго,

төрөл, хэлбэр, тэдгээрийн онцлогийн талаар

нэгдсэн ойлголт өгөх

СЭДВИЙН АГУУЛГА:

Санхүүгийн зах зээлийн мөн чанар, үүрэг, зорилго

2. Санхүүгийн зах зээлийн төрөл, ангилал

3. Санхүүгийн зах зээлийн хэрэгслүүд

4. Семинарын даалгавар

1.

3. ТҮЛХҮҮР ҮГС

Санхүүгийн зах зээл-Financial marketСанхүүгийн зуучлагчид- Financial Intermediaries

Хөрөнгийн зах зээл – Capital market

Мөнгөний зах зээл – Money market

Валютын зах зээл – Foreign Exchange market (FOREX)

Үүсмэл зах зээл - Derivative market

Таваарын зах зээл- Commodity market

Даатгалын зах зээл-Insurance market

Биржийн зах зээл- Exchange market

Биржийн бус зах зээл- Over The Counter (OTC)

Анхдагч зах зээл – Primary market

Хоёрдогч зах зээл – Secondary market

Санхүүгийн хэрэгсэл-Financial Instruments

Санхүүгийн инженерчлэл- Financial Engineering

4. ЗЗЭЗ-т хамаарах үндсэн 3 зах зээл

Бараа таваар, бүтээгдэхүүнүйлчилгээний зах зээл

Ажиллах хүч буюу хөдөлмөрийн

нөөцийн зах зээл

Санхүүгийн нөөцийн зах зээл

4

5.

56. Санхүүгийн зах зээлийн тухай

ТОДОРХОЙЛОЛТ: Зах зээл гэдэг нь худалдах болонхудалдан авах үйл явц хэрэгжиж буй арилжаа,

гүйлгээний хүрээ юм. Зах зээл гэдгийг нэг талаас эрэлт,

нөгөө талаас нийлүүлэлт үүсч буй талбар гэж ойлгож

болно.

Санхүүгийн зах зээл гэдэг нь санхүүгийн хэрэгслүүдийг

арилжаалж байгаа зах зээл буюу эдийн засгийн нэг

салбарын мөнгөн хуримтлал өөр нэг салбар руу урсан

орох үйл явц юм.

Санхүүгийн зах зээл нь хөрөнгө оруулагчдаас

санхүүжилтийн эх үүсвэр татаж түүнийгээ санхүүжилт

шаардлагатай байгаа, ирээдүйд ашигтай ажиллаж

чадах компаниудад хуваарилдаг.

7. Санхүүгийн зах зээлийн мөн чанар, бүтэц

Санхүүгийн зах зээл нь нэг талаас санхүүжилтшаардлагатай байгаа талууд, нөгөө талаас

мөнгөө өсгөх гэж хөрөнгө оруулалт хийж буй

талуудын уулзаж буй талбар юм.

Санхүүгийн

зах зээл нь янз бүрийн

бүтээгдэхүүнийг

арилжаалдаг

ерөнхий

(нийтлэг) зах зээл болон зөвхөн нэг төрлийн

бүтээгдэхүүнийг арилжаалдаг тусгай(өвөрмөц)

зах зээлээс бүрдэнэ.

Санхүүгийн зах зээл нь хамрах хүрээгээрээ

үндэсний болон олон улсын шинжтэй байна.

8. Олон улсын санхүүгийн төвүүд

LondonChicago

New

York

Frankfurt

Switzerland

Luxembourg

Tokyo

Hong

Kong

Singapore

Sydney

8

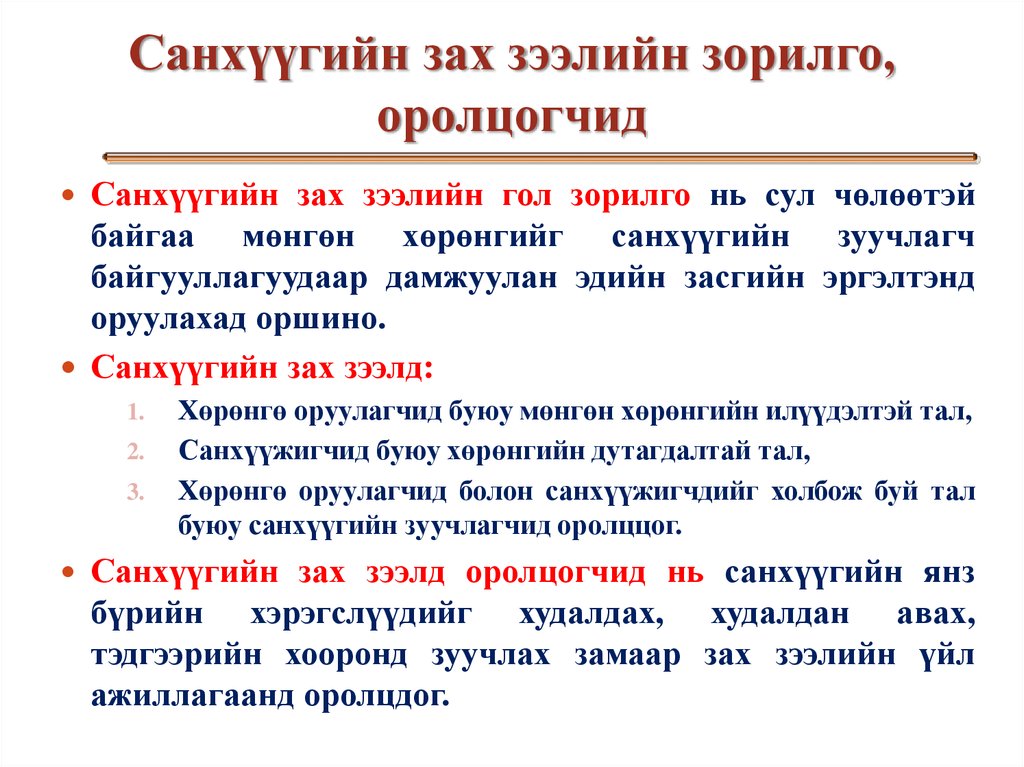

9. Санхүүгийн зах зээлийн зорилго, оролцогчид

Санхүүгийн зах зээлийн гол зорилго нь сул чөлөөтэйбайгаа мөнгөн хөрөнгийг санхүүгийн зуучлагч

байгууллагуудаар дамжуулан эдийн засгийн эргэлтэнд

оруулахад оршино.

Санхүүгийн зах зээлд:

1.

2.

3.

Хөрөнгө оруулагчид буюу мөнгөн хөрөнгийн илүүдэлтэй тал,

Санхүүжигчид буюу хөрөнгийн дутагдалтай тал,

Хөрөнгө оруулагчид болон санхүүжигчдийг холбож буй тал

буюу санхүүгийн зуучлагчид оролццог.

Санхүүгийн зах зээлд оролцогчид нь санхүүгийн янз

бүрийн хэрэгслүүдийг худалдах, худалдан авах,

тэдгээрийн хооронд зуучлах замаар зах зээлийн үйл

ажиллагаанд оролцдог.

10. Санхүүгийн зуучлал

Санхүүгийн зуучлагч байх зайлшгүй шаардлага:1. Хөрөнгийн хэмжээ,

2. Хөрөнгө оруулалтын зардлууд

3. Цаг хугацаа

Санхүүгийн зах зээлгүйгээр зээлдэгчид нь өөрсдийн

зээлдүүлэгчдийг олоход бэрх. Энэ бэрхшээлийг

даван туулахад арилжааны банк, хөрөнгө

оруулалтын банк гэх мэт санхүүгийн зуучлагчид

чухал үүрэгтэй байдаг. Банкууд хадгаламж

эзэмшигчдээс авсан мөнгө болох хадгаламжаа

зээлдүүлэх зээлдэгчдийг хайж байдаг.

11. Санхүүгийн тогтолцоонд оролцогчдын хоорондын харилцаа

12. Санхүүгийн зах зээл, зуучлал

Санхүүжигч болон санхүүжүүлэгчийн хоорондынхарилцаа

Зээлдүүлэ Санхүүгийн Санхүүгийн зах

Зээлдэгчид

гчид

зуучлагчид

зээлүүд

•Банкууд

•Хувь

хүмүүс

•Даатгалын

•Компаниуд компаниуд

•Тэтгэвэрийн

сангууд

•Хамтын

(дундын)

сангууд

12

•Банк хоорондын

зах

•Хөрөнгийн бирж

•Мөнгөний зах

•Бондын зах

•Гадаад валютын

зах

•Деривативын зах

•Хувь хүмүүс

•Хувийн өмчийн

компаниуд

•Засгийн газар

•Орон нутгийн

захиргаа

•Төрийн өмчийн

компаниуд

13.

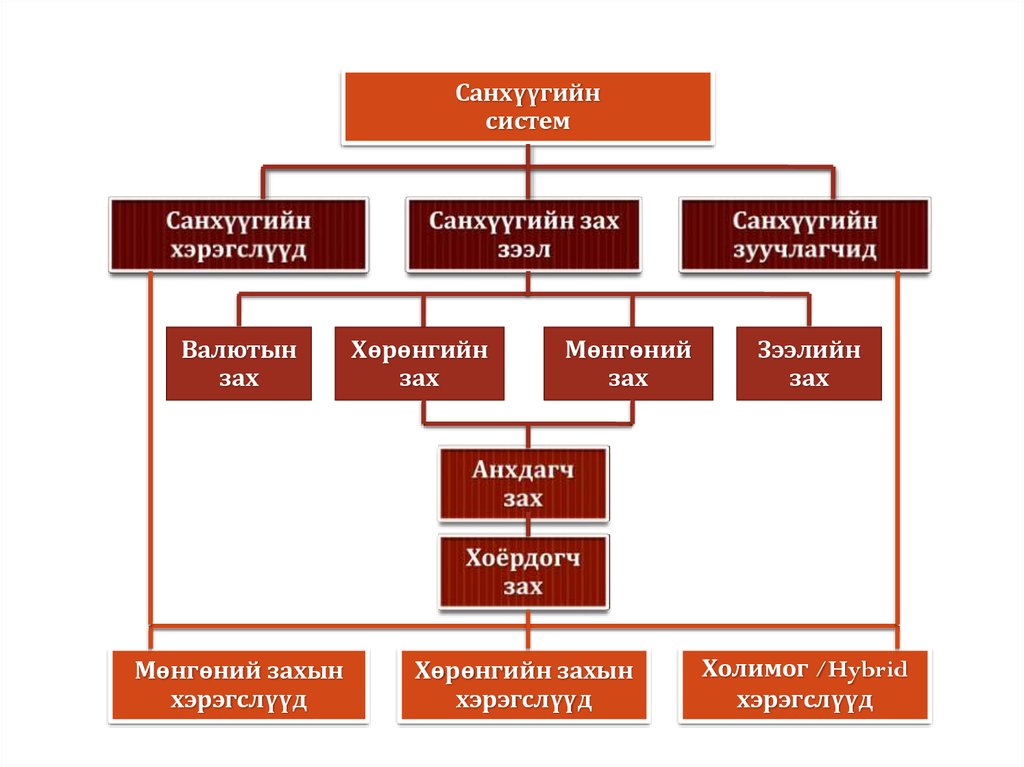

Санхүүгийнсистем

Валютын

зах

Мөнгөний захын

хэрэгслүүд

Хөрөнгийн

зах

Мөнгөний

зах

Хөрөнгийн захын

хэрэгслүүд

Зээлийн

зах

Холимог /Hybrid

хэрэгслүүд

14. Санхүүгийн зах зээлийн үүрэг:

Капиталыг өсгөх (Хөрөнгийн зах зээл)• Хөрвөх чадварыг хангах (Мөнгөний зах зээл)

Эрсдлийг шилжүүлэх, эрсдлээс хамгаалах (Деривативын болон

даатгалын зах зээл)

• Олон улсын худалдааг дэмжих (Валютын зах зээл)

Оролцогчдод зуучлах

• Санхүүгийн бүтээгдэхүүний үнийг тогтоох

Хөрөнгө оруулалтыг урамшуулах, дэмжих

• Санхүүгийн мэдээллээр хангах

15.

САНХҮҮГИЙН ЗАХ ЗЭЭЛИЙН ОРОЛЦОГЧИДХөрөнгө

оруулагчид

Санхүүжигчид

Зуучлагчид

Иргэд

Компани

Брокер

Байгууллага

Засгийн

Дилер

Засгийн

газар

Банк,

санхүүгийн

байгууллагууд

Гадаадын

хөрөнгө

оруулагчид

газар

Санхүүгийн

байгууллагууд

Орон нутгийн

засаг

захиргааны

байгууллагууд

Андеррайтер

Банк

Санхүүгийн

компаниуд

Хөрөнгийн

бирж

16. САНХҮҮГИЙН ЗАХ ЗЭЭЛИЙН ТӨРӨЛ, АНГИЛАЛ

Санхүүгийн захзээл

Хөрөнгийн

зах

Анхдагч зах

Мөнгөний

зах

Хоёрдогч зах

17. Хөрөнгийн болон мөнгөний зах зээл Capital market vs Money market

Санхүүгийн зах зээл нь өргөн хүрээнд авч үзвэл, хөрөнгийн зах зээл бамөнгөний зах зээл гэсэн 2 төрөлд хуваагддаг.

Хөрөнгийн зах зээл

Мөнгөний зах зээл

Урт хугацааны санхүүжилт

Богино хугацааны санхүүжилт

шаардлагатай байгаа компаниудыг шаардлагатай компаниудыг эх

эх үүсвэрээр хангаж байдаг.

үүсвэрээр хангадаг.

Хөрөнгийн биржээр дамжиж

арилжаа явагддаг зах.

Банкаар дамжиж арилжаа авагддаг

зах.

Урт хугацаатай санхүүгийн

хэрэгслүүдийг арилжаалдаг.

Богино хугацаатай санхүүгийн

хэрэгслүүдийг арилжаалдаг.

Санхүүгийн зохицуулах хороогоор

зохицуулагддаг.

Монгол банкаар зохицуулагддаг.

Хөрөнгийн хөрвөх чадвар

харьцангуй бага, эрсдэлтэй.

Хөрөнгийн хөрвөх чадвар сайн,

эрсдэл харьцангуй бага.

18. Санхүүгийн зах зээлийн ангилал

Хөрөнгийн зах зээлХувьцааны зах зээл, Хувь эзэмшил эсвэл энгийн хувьцаа гаргах

замаар санхүүжилт бий болгох зах зээл.

Бондын зах зээл, Бонд гаргах замаар санхүүжилт бий болгох зах

зээл.

Мөнгөний зах зээл, Богино хугацаатай өрийн санхүүжилт болон

хөрөнгө оруулалтын хэрэгслүүдийг арилжаалдаг зах.

Гадаад валютын зах зээл. Гадаад валютыг арилжаалах үүрэгтэй

зах.

Деривативын зах зээл, Санхүүгийн эрсдлүүдийг удирдахад

зориулагдсан хэрэгслүүдийн арилжаа явагддаг зах.

Таваарын зах зээл, Таваарын арилжаагаар хангах үүрэг бүхий зах.

Даатгалын зах зээл, Төрөл бүрийн эрсдлийг дахин хуваарилах,

шилжүүлэх үүрэгтэй зах.

19. ХӨРӨНГИЙН ЗАХ CAPITAL MARKETS

1920. ХӨРӨНГИЙН ЗАХ ЗЭЭЛИЙН ТОДОРХОЙЛОЛТ, АНГИЛАЛ

Нэг жилээс дээш хугацаатай хөрөнгө оруулалтын зориулалттай үнэтцаас гаргах болон түүнийг худалдах, худалдан авах үйл ажиллагаа

явагдаж байгаа зах зээлийг хөрөнгийн зах зээл гэнэ.

Ангилах шинжүүд

Ангилалууд

1. Байршлаар нь:

Олон улсын , бүс нутгийн , үндэсний,

орон нутгийн гэж

2. Арилжаалагдах үнэт

цаасных нь хугацаагаар нь:

Урт хугацаатай , богино хугацаатай

3. Арилжаалагдах үнэт цаасных Хувьцааны, бондын, векселийн, үүсмэл

нь төрлөөр нь

үнэт цаасны, хөрвөх үнэт цаасны гэж

4. Үнэт цаас гаргагчаар нь:

Засгийн газрын, орон нутгийн,

үйлдвэрлэл эрхэлдэг байгууллагын,

арилжааны банкны, төв банкны гэж

5. Зохион байгуулалтаар нь

Биржийн ба биржийн бус зах зээл

6. Бүтцээр нь

Анхдагч ба хоёрдогч зах зээлд

21. Анхдагч ба хоёрдогч зах зээл Primary market vs Secondary market

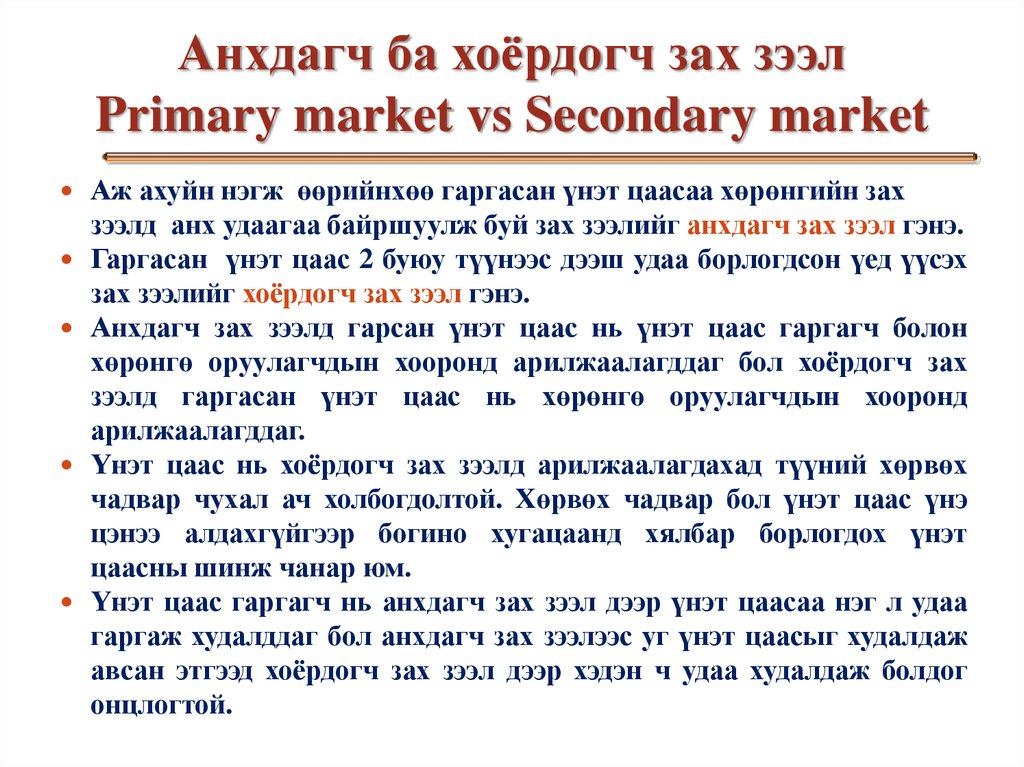

Аж ахуйн нэгж өөрийнхөө гаргасан үнэт цаасаа хөрөнгийн захзээлд анх удаагаа байршуулж буй зах зээлийг анхдагч зах зээл гэнэ.

Гаргасан үнэт цаас 2 буюу түүнээс дээш удаа борлогдсон үед үүсэх

зах зээлийг хоёрдогч зах зээл гэнэ.

Анхдагч зах зээлд гарсан үнэт цаас нь үнэт цаас гаргагч болон

хөрөнгө оруулагчдын хооронд арилжаалагддаг бол хоёрдогч зах

зээлд гаргасан үнэт цаас нь хөрөнгө оруулагчдын хооронд

арилжаалагддаг.

Үнэт цаас нь хоёрдогч зах зээлд арилжаалагдахад түүний хөрвөх

чадвар чухал ач холбогдолтой. Хөрвөх чадвар бол үнэт цаас үнэ

цэнээ алдахгүйгээр богино хугацаанд хялбар борлогдох үнэт

цаасны шинж чанар юм.

Үнэт цаас гаргагч нь анхдагч зах зээл дээр үнэт цаасаа нэг л удаа

гаргаж худалддаг бол анхдагч зах зээлээс уг үнэт цаасыг худалдаж

авсан этгээд хоёрдогч зах зээл дээр хэдэн ч удаа худалдаж болдог

онцлогтой.

22. Биржийн ба биржийн бус зах зээл Exchange market vs OTC market

Хөрөнгийн зах зээлийг арилжаа явагдах байршил, зохионбайгуулалтаар нь биржийн ба биржийн бус зах зээл гэж

ангилна.

Гаргасан

үнэт цаас нь хөрөнгийн биржээр дамжин

арилжаалагдах, зохион байгуулалттай зах зээлийг биржийн зах

зээл гэнэ.

Биржийн зах зээлийн үйл ажиллагаа нь төвлөрсөн нэг газар

явагдаж байдаг. Тухайлбал: Монголын, Токиогийн, НьюЙоркийн хөрөнгийн бирж г.м.

Биржийн бус зах зээл гэдэг нь дэлхий нийтийг хамарсан

харилцааны холбооны сүлжээгээр санхүүгийн хэрэгслүүдийг

арилжаалах боломжийг бүрдүүлж байдаг NASDAQ гэх мэтийн

зах зээл. Уг захад үндэстэн дамнасан банкууд болон төрөлжсөн

брокерууд чухал үүрэг гүйцэтгэнэ. Валют, мөнгө, таваарын

захын дийлэнх хэсэг биржээс гадуурх зах дээр хийгдэнэ.

23. БИРЖИЙН АРИЛЖАА

2324. Алтны арилжаа биржээс гадуур явагдана.

MNTEUR

USD

24

25. Үнэт цаасны зах зээл дээр явагддаг үйл ажиллагааны үе шатууд:

1 шат: Үнэт цаас гаргах2 шат: Үнэт цаасыг байршуулах

3 шат: Үнэт цаасны арилжаа явагдах

26. МӨНГӨНИЙ ЗАХ MONEY MARKETS

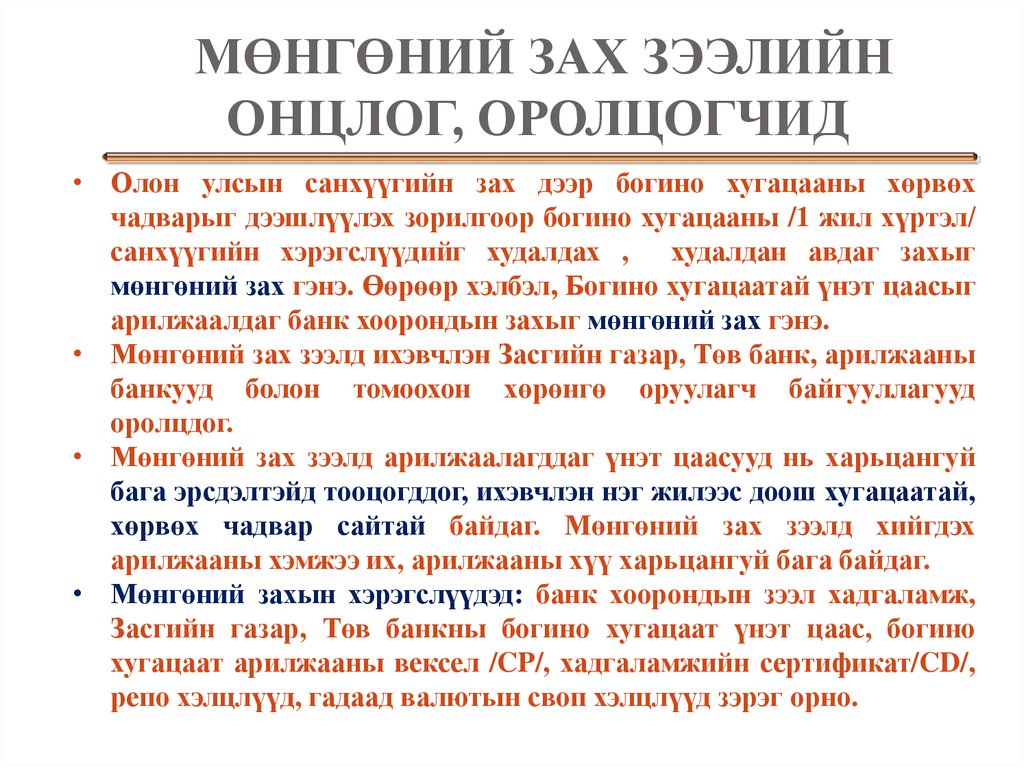

2627. МӨНГӨНИЙ ЗАХ ЗЭЭЛИЙН ОНЦЛОГ, ОРОЛЦОГЧИД

• Олон улсын санхүүгийн зах дээр богино хугацааны хөрвөхчадварыг дээшлүүлэх зорилгоор богино хугацааны /1 жил хүртэл/

санхүүгийн хэрэгслүүдийг худалдах , худалдан авдаг захыг

мөнгөний зах гэнэ. Өөрөөр хэлбэл, Богино хугацаатай үнэт цаасыг

арилжаалдаг банк хоорондын захыг мөнгөний зах гэнэ.

• Мөнгөний зах зээлд ихэвчлэн Засгийн газар, Төв банк, арилжааны

банкууд болон томоохон хөрөнгө оруулагч байгууллагууд

оролцдог.

• Мөнгөний зах зээлд арилжаалагддаг үнэт цаасууд нь харьцангуй

бага эрсдэлтэйд тооцогддог, ихэвчлэн нэг жилээс доош хугацаатай,

хөрвөх чадвар сайтай байдаг. Мөнгөний зах зээлд хийгдэх

арилжааны хэмжээ их, арилжааны хүү харьцангуй бага байдаг.

• Мөнгөний захын хэрэгслүүдэд: банк хоорондын зээл хадгаламж,

Засгийн газар, Төв банкны богино хугацаат үнэт цаас, богино

хугацаат арилжааны вексел /CP/, хадгаламжийн сертификат/CD/,

репо хэлцлүүд, гадаад валютын своп хэлцлүүд зэрэг орно.

28. МӨНГӨНИЙ ЗАХ ЗЭЭЛИЙН ЗОРИЛГО, АНГИЛАЛ

Мөнгөний зах зээл дээр санхүүгийн хэрэгслийг1. Засгийн газар, банк, компаниуд богино хугацааны санхүүжилтийн эх

үүсвэр олж авах , 2. Засгийн газар, төв банкнаас мөнгөний нийлүүлэлтэнд

тавих хяналтын үүргээ хэрэгжүүлэх гэсэн хоёр зорилгоор гаргадаг.

Мөнгөний зах зээлийг оролцогчдоос нь хамаарч:

1. Засгийн газрын зах зээл

2. Корпорацийн зах зээл

3. Банк хоорондын зах зээл гэж ангилж болно.Тухайлбал:

Засгийн газар нь төсвийн түр зуурын алдагдлыг нөхөх, банкнаас гадуурх

сул

чөлөөтэй

мөнгөн

хөрөнгийг

мөнгөний

нийлүүлэлтийг

нэмэгдүүлэхгүйгээр эдийн засгийн эргэлтэнд оруулах, хөрөнгийн зах

зээлийн үйл ажиллагааг идэвхижүүлэх, төсвийн тэнцлийг уян хатан,

шуурхай байдлаар зохицуулах зорилгоор богино хугацаатай үнэт цаас

гаргаж худалдаалдаг бол корпорациуд нь богино хугацаанд шаардагдах

санхүүжилтийн эх үүсвэр олж авахын тулд мөнгөний зах зээл дээр

арилжааны болон арилжааны бус үнэт цааснуудыг гаргадаг.

29. БАНК ХООРОНДЫН ТӨГРӨГИЙН ЗАХ

Банк хоорондын зах бол банкууд бие биедээсанхүүжилт олгох, авах тогтолцоо бөгөөд уг

зах дээр 5 төрлийн хэлцэл хийгддэг байна.

Үүнд:

1. Банк хоорондын овернайт зээл,

2. Банк хоорондын репо арилжаа,

3. Төв банкны үнэт цаасны хоёрдогч захын

арилжаа,

4. Банк хоорондын зээл,

5. Банк хоорондын хадгаламж зэрэг болно.

29

30. БАНК ХООРОНДЫН ЗАХЫН ХҮҮ-UBIBOR МОНГОЛЫН МӨНГӨНИЙ ЗАХЫН ИНДИКАТОР

• Улаанбаатарын банк хоорондын захын зээлийнхүүн дээр үндэслэж гаргадаг суурь хүү юм.

• Энэ нь төгрөгийн богино хугацаат санхүүгийн

хэрэгслүүдийн бенчмарк буюу суурь хүү болдог.

• МСЗЗХ-ны UBIBOR-ийн хороо энэхүү хүүний

тохируулга болон бусад асуудлыг хариуцаж байдаг

• Монголын АБ-ны хүүгийн мэдээлэл дээр

үндэслэж Ройтерс компани UBIBOR хүүг

тооцоолдог

• 2007 оноос хойш тооцоологдож байгаа.

30

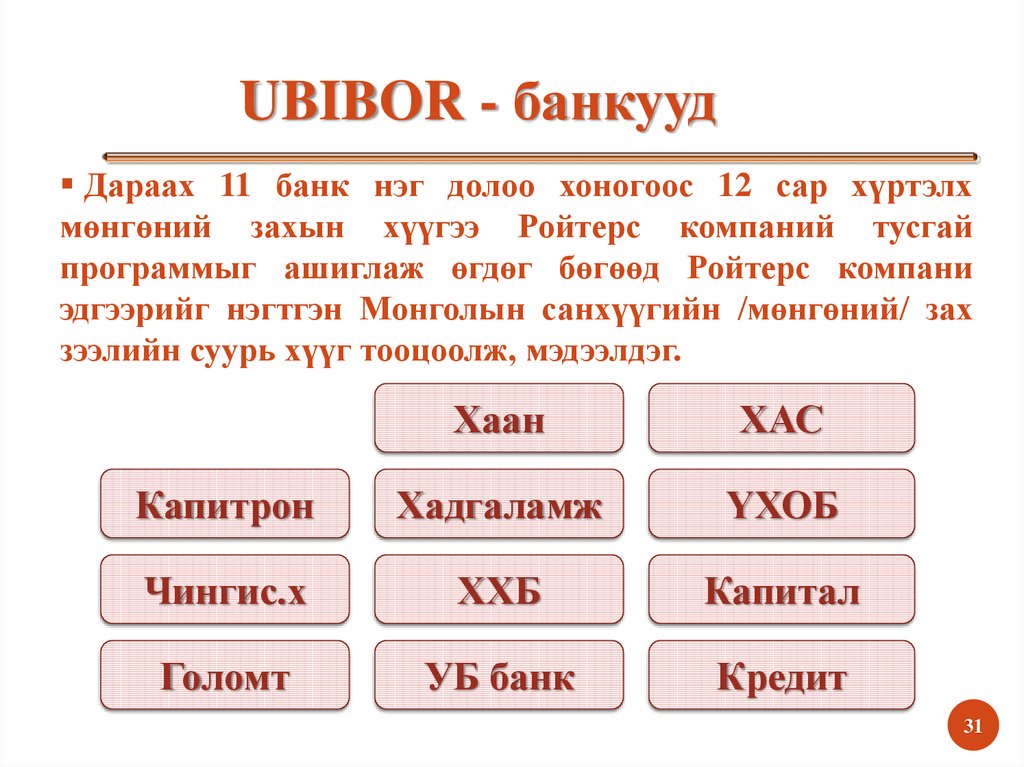

31. UBIBOR - банкууд

Дараах 11 банк нэг долоо хоногоос 12 сар хүртэлхмөнгөний захын хүүгээ Ройтерс компаний тусгай

программыг ашиглаж өгдөг бөгөөд Ройтерс компани

эдгээрийг нэгтгэн Монголын санхүүгийн /мөнгөний/ зах

зээлийн суурь хүүг тооцоолж, мэдээлдэг.

Хаан

ХАС

Капитрон

Хадгаламж

ҮХОБ

Чингис.х

ХХБ

Капитал

Голомт

УБ банк

Кредит

31

32. LIBOR – London Interbank Offered Rate

Лондонгийн зах дээрх нэр бүхий 16 банкны банкхоорондын мөнгөний зах дээр 1 хоногоос 1 жил

хүртлэх хугацаатай хадгаламж татах хүүгийн

төвшинөөр тооцож гаргасан индекс.

150 триллион долларын хэмжээ бүхий санхүүгийн

бүтээгдэхүүнүүдын үнэ LIBOR дээр суурилан

тогтоогдож байна.

ОУ-ын Хөрөнгийн зах дээрх хөвөгч хүүтэй урт

хугацаат зээлүүд мөн LIBOR дээр суурилж

тогтоогддог.

32

33.

LIBOR -ТООЦООЛОЛLIBOR-ийг

контрибутор

банкнуудаас/дэлхий

дахинаа томоохонд тооцогдох, нэр хүндтэй 16 банкны

мэдээллийг ашиглаж тооцдог. Үүнд: АНУ-ын 3 банк, АНУын бус 13-16 банкны хүүг ашигладаг./ ирүүлсэн банк

хоорондын хадгаламжийн хүүгийн дундажийг ашиглан 1

хоногоос 1 жил хүртэлх хугацааны үечлэлтэйгээр гол

нэрийн 10 валютаар тооцон Лондонгийн цагаар өдөр

бүрийн 11 цаг гэхэд дэлхий дахинаа тараадаг бөгөөд энэхүү

хүүг хэвлүүлэх онцгой эрхийг Их Британийн банкируудын

холбоо эдэлдэг байна.

LIBOR-ийг 1984 оноос туршилтийн шатанд

нэвтрүүлж, 1986 оноос санхүүгийн зах зээлд албан ёсоор

хэрэглэж эхэлсэн байна.

33

34. LIBOR-Contributor banks

The American banks:1.

The Bank of America

2.

JP Morgan Chase

3. Citibank, NA

Non-U.S. banks:

1.

Bank of Nova Scotia

2.

Bank of Tokyo-Mitsubishi UFJ Ltd

3.

Barclays Bank plc

4.

BNP Paribas

5.

Credit Agricole CIB

6.

Credit Suisse

7.

Deutsche Bank AG

8.

HSBC

9. Lloyds TSB Bank plc

10. Rabo bank

11. Royal Bank of Canada

12. Société Générale

13. Sumitomo Mitsui Banking Corporation

14. The Norinchukin Bank

15. The Royal Bank of Scotland Group

16. UBS AG

34

35. LIBOR -тооцоолол

Банкуудыг нэр хүндтэй, үйл ажиллагааны цар хүрээихтэй, тухайн валют дээр туршлагатай байх гэсэн

шалгууруудаар сонгогддог.

BBA нь хамгийн өндөр 4, хамгийн бага 4 хүүг

хасаад үлдэх 8 хүүний арифметик дунджийг нь

гаргаснаар тухайн хүүг тодорхойлдог.

Ингэж гарч ирсэн хүү нь дэлхий даяар Reuters,

Bloomberg болон бусад мэдээллийн агентлагуудаар

тухайн өдрийн BBA LIBOR benchmark хүү гэж

цацагддаг.

35

36. History of LIBOR Rates, 1989-2012

September of 1989February of 1990

July of 1990

December of 1990

May of 1991

October of 1991

March of 1992

August of 1992

January of 1993

June of 1993

November of 1993

April of 1994

September of 1994

February of 1995

July of 1995

December of 1995

May of 1996

October of 1996

March of 1997

August of 1997

January of 1998

June of 1998

November of 1998

April of 1999

September of 1999

February of 2000

July of 2000

December of 2000

May of 2001

October of 2001

March of 2002

August of 2002

January of 2003

June of 2003

November of 2003

April of 2004

September of 2004

February of 2005

July of 2005

December of 2005

May of 2006

October of 2006

March of 2007

August of 2007

January of 2008

June of 2008

November of 2008

April of 2009

September of 2009

February of 2010

July of 2010

December of 2010

May of 2011

October of 2011

March of 2012

History of LIBOR Rates, 1989-2012

10

9

8

7

6

5

4

3

36

1-Month

3-Month

6-Month

12-Month

Полиномиальная (1-Month)

2

1

0

37.

IBOR- БАНК ХООРОНДЫН ЗАХЫН ХҮҮНҮҮДТовчилсон

нэр

EURIBOR

CHIBOR

SHIBOR

SIBOR

HIBOR

TIBOR

KORIBOR

KLIBOR

PHIBOR

BKIBOR

VNIBOR

WIBOR

STIBOR

Монгол хэл дээрх нэршил

Европын орнуудын банк хоорондын захын суурь хүү

Хятадын банк хоорондын захын суурь хүү

Шанхайн банк хоорондын захын суурь хүү

Сингапурын банк хоорондын захын суурь хүү

Хонг Конгийн банк хоорондын захын суурь хүү

Токиогийн банк хоорондын захын суурь хүү

Солонгосын банк хоорондын захын суурь хүү

Каула Лампурын банк хоорондын захын суурь хүү

Филлипиний банк хоорондын захын суурь хүү

Бангкокийн банк хоорондын захын суурь хүү

Вьетнамын банк хоорондын захын суурь хүү

Варшавын банк хоорондын захын суурь хүү

Стокхольмын банк хоорондын захын суурь хүү

37

38. ВАЛЮТЫН ЗАХ FOREIGN EXCHANGE MARKETS

3839. Яагаад валютын арилжаа явагддаг вэ?

TOYOTA EXPORTTOYOTA

BANKER

SELL USD

BUY JPY

39

40. ВАЛЮТЫН ЗАХ ЗЭЭЛИЙН ҮҮРЭГ, ЗОРИЛГО, ОРОЛЦОГЧИД

• Бүх төрлийн гадаад валютыг худалдах, худалдан авахболон түүнтэй холбогдсон гэрээ хэлцлийн арилжаа

явагдаж буй зах зээлийг гадаад валютын зах зээл гэнэ.

• Валютын захын зорилго нь гадаад төлбөр тооцоонд

шаардлагатай валютаар хангах явдал юм.

• Оролцогч субъектүүд: Валютын дутагдалтай болон

илүүдэлтэй банк, санхүүгийн байгууллага, брокер ,

дилерийн байгууллага, аж ахуйн нэгж байгууллага,

иргэд гэх мэт

• Валютын захын үүрэг:

1.Валютаар хангах

2. Валютын

ханшийг

тогтоох

3.Валютын

эрсдэлээс

хамгаалах

41. ВАЛЮТЫН ЗАХЫН АНГИЛАЛ, АЖИЛБАР

Гүйлгээний хэмжээнээс хамаарч:1.

2.

3.

Олон улсын зах зээл

Бүс нутгийн зах зээл

Дотоод зах зээл

Субъектээс хамаарч:

1.

2.

Банк хоорондын зах

зээл

Биржийн зах зээл

Валютын зах зээл дээр явагдаж байгаа үйл

ажиллагааг:

1. Хеджинг болон хөрөнгө оруулалттай

холбоотой санхүүгийн үйл ажиллагаа

2. Гадаад худалдааны төлбөр тооцоонд

шаардлагатай валютаар хангах олон

улсын худалдааны үйл ажиллагаа гэж

хуваана.

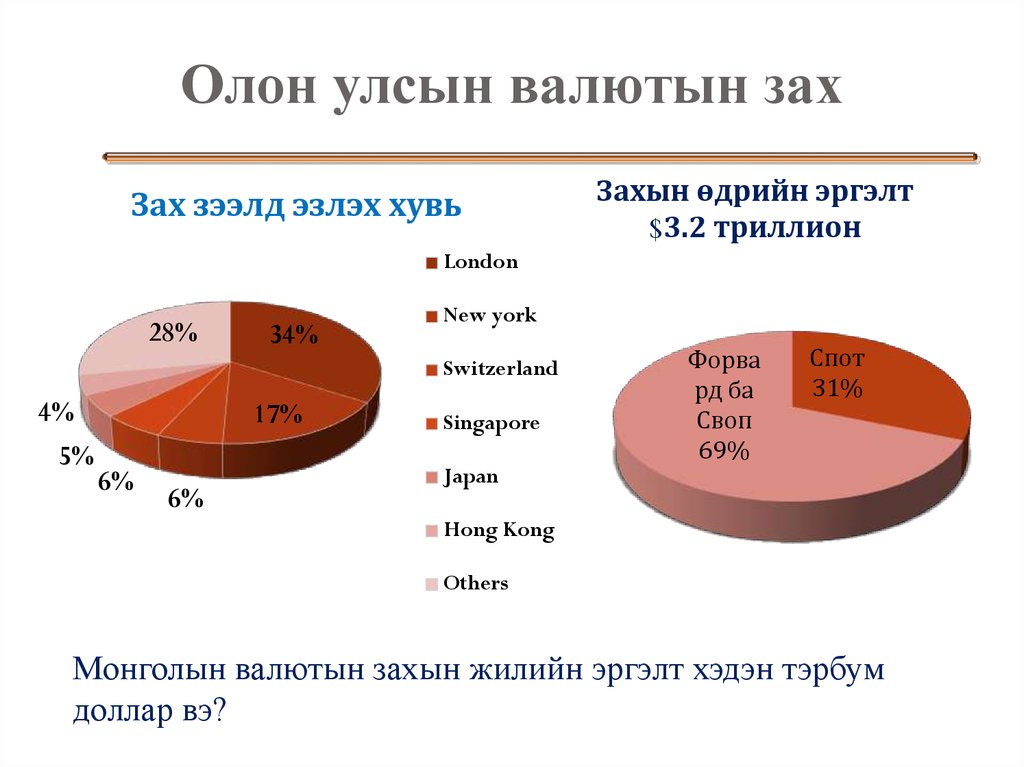

42. Олон улсын валютын зах

Зах зээлд эзлэх хувьЗахын өдрийн эргэлт

$3.2 триллион

London

28%

34%

New york

Switzerland

4%

5%

17%

6%

6%

Singapore

Japan

Форва

рд ба

Своп

69%

Спот

31%

Hong Kong

Others

Монголын валютын захын жилийн эргэлт хэдэн тэрбум

доллар вэ?

42

43. Арилжаанд эзлэх хувь

AUD3% CHF

3%

GBP

8%

CAD

2%

Others

14%

USD

43%

JPY

8%

EUR

19%

43

44. ДЕРИВАТИВЫН ЗАХ DERIVATIVE MARKETS

4445. ДЕРИВАТИВЫН ЗАХ ЗЭЭЛИЙН ҮҮСЭЛ, ОНЦЛОГ

• Хөрөнгийн зах зээл дээр хийгдэж байгаа үнэт цаасны арилжаа гүйлгээнь эрсдэл ихтэй байдаг учраас түүнд оролцогсод нь эрсдлийг багасгах

арга зам эрж хайх болсноор деривативийн зах зээл, үүсмэл үнэт

цаасууд бий болох үндэс суурь тавигджээ. Хамгийн анх XVIII зууны

эцсээр үнийн тогтворгүй байдлаас зайлсхийх гэсэн арилжаанд

оролцогчдын эрмэлзэлтэй холбоотойгоор форвард гэрээний анхны

хэлбэр үүссэн байна. Үүний гол агуулга нь ирээдүйд хэрэгцээтэй

бараа таваарын үнэ өснө гэж үзэж байгаа тохиолдолд түүнийг өнөөдөр

заавал худалдан авахгүйгээр ирээдүйд худалдан авах хэлцэл байгуулах

замаар хэрэгцээтай үедээ боломжтой үнээр бараа таваараа олж авах

нөхцлийг бүрдүүлэх явдал байдаг.

• Ямар нэг санхүүгийн анхдагч хэрэгслээс үүсэн бий болсон тодорхой

үнэ цэнэ бүхий үүсмэл үнэт цааснууд болох форвард, фьючерс,

опцион, своп гэрээнүүд(хэрэгслүүд)-ийн үндсэн дээр арилжаа явагдаж

буй зах зээлийг деривативийн зах зээл гэнэ.

46. ДЕРИВАТИВИЙН ЗАХ ЗЭЭЛИЙН АНГИЛАЛ

• Эдгээр гэрээнүүдийн нийтлэг тал нь эрсдлээс хамгаалах болон эрсдлээбусдад шилжүүлэх замаар түүнийг бууруулах зорилготой байдаг.

• Өөрөөр хэлбэл, деривативийн зах зээл гэдэг нь ирээдүйд учирч

болзошгүй эрсдлээс хамгаалах, ашиг олох зорилгоор санхүүгийн

хэрэгслүүдийн үндсэн дээр арилжаа явагдаж байгаа зах зээл мөн

• Санхүүгийн зах зээлд хувьцааны үнэ, бондын үнэ, валютын ханш,

хүүний хувь, ногдол ашгийн хувь хэмжээ зэрэг нь өсөх эсвэл буурснаар

эрсдэл үүсдэг. Деривативийн бүтээгдэхүүнүүд нь эрсдлийг хянахад

ашиглагддаг санхүүгийн бүтээгдэхүүнүүд юм.

• 1980-1990 онуудад санхүүгийн зах зээлийн хамгийн өсөлттэй салбар нь

деривативийн бүтээгдэхүүний арилжаа байсан.

• Деривативийн зах зээлийг түүн дээр хийгдэж буй гэрээний төрлөөс нь

хамаарч:

1. Форвард зах зээл

2. Фьючерс зах зээл

3. Опцион зах зээл гэж ангилж болно.

47. ДЕРИВАТИВЫН ЗАХ ЗЭЭЛ

Деривативынзах

Биржийн зах

Фьючерсийн

бирж

Үнэт цаасны

бирж

Опшин болон

фьючерсийн

гэрээнүүд

Варрант болон

бүтэцчлэгдсэн

хэрэгслүүд

Биржийн

гадуурх зах

Форвардын

гэрээнүүд

48. WHAT IS DERIVATIVE? http://www.theponytail.net/DOL/DOLnode8.htm

4849. HOW BIG IS THE DERIVATIVES MARKET?

HOW BIG IS THE DERIVATIVES MARKET?49

50. HOW BIG IS THE DERIVATIVES MARKET?

HOW BIG IS THE DERIVATIVES MARKET?50

51. ТАВААРЫН ЗАХ COMMODITIES markets

5152. Голлох таваарууд

Газрын тос ба дагалдах бүтээгдэхүүнЭнерги: Уран, нүүрс г.м

Суурь металлууд: Зэс, Төмөр, Цайр

Үнэт металлууд: Алт, Мөнгө, Платинум,

Палладиум

Таримал бүтээгдэхүүн

CBOT

Chicago

Board of

trade

LME

London metals

exchange

NYMEX

New York

Mercantile

exchange

TOCOM

Tokyo

commodities

exchange

52

53. ДААТГАЛЫН ЗАХ INSURANCE markets

5354. ДААТГАЛЫН МӨН ЧАНАР, ДААТГАЛЫН ЗАХ ЗЭЭЛ

• Даатгал гэдэг нь аливаа эрсдэлээс иргэн, аж ахуйн нэгж байгууллагынэд хөрөнгө, ашиг сонирхлыг бүрэн бүтэн байлгах буюу хамгаалах

зориулалт бүхий мөнгөн хөрөнгийн сан байгуулах үйл ажиллагаа юм.

• Даатгалын зах зээл гэдэг нь даатгагч болон даатгуулагчийн хооронд

даатгалын гэрээг байгуулах, хэрэгжүүлэхтэй холбоотой үүсч буй

санхүүгийн харилцааг илэрхийлэх зах зээл юм. Даатгалын зах зээлд

даатгагч, даатгуулагчаас гадна даатгалын мэргэжлийн оролцогч болох

даатгалын зуучлагч, даатгалын төлөөлөгч, даатгалын хохирол үнэлэгч

зэрэг субъектууд оролцдог.

• Даатгалын зах зээлд тавигдах шаардлагууд:

Арилжаа хийх сонирхолтой худалдагч, худалдан авагчидтай байх

Арилжаалах бүтээгдэхүүнтэй байх

Зохицуулалтын акттай байх

Зах зээлд оролцогч талуудад тааламжтай байх

Эдийн засгийн хувьд тогтвортой байх

55.

56. Семинарын даалгавар

Өдөр тутмын хэвлэл “ӨНӨӨДӨР” сонины альнэг дугаарын “САНХҮҮГИЙН ЗАХ ЗЭЭЛ”

нүүрийг судалж, харьцуулалт хийх, дүгнэлт

гаргах, асуулт асуухад бэлтгэх

Санхүүгийн зах зээлд оролцож буй

байгууллагуудын вэб хуудсаар орж, эрхэлж буй

үйл ажиллагаатай нь танилцах, тэмдэглэл хөтлөх

Эдгээр асуудлуудыг семинарын хичээл дээр

ярилцана. Сайн бэлтгэж ирж, идэвхитэй оролцсон

оюутанд эсвэл багт идэвхийн оноо өгнө.

56

Финансы

Финансы