Похожие презентации:

Основные положения системы налогообложения

1.

ЗАНЯТИЕ 1Дисциплина «Налоги и налогообложение»

Казанцева Галина Георгиевна

к.э.н., доцент

кафедра «Корпоративная экономик и управления персоналом»

482б каб. горно-металлургического корпуса,

1

2. Основные положения

Основоположник системы налогообложенияявляется Адам Смит

Основы исследования используются до сих

пор практически во всех странах мира.

2

3.

Почему системаналогообложения так

важна для государства?

Что же такое налог?

Налог – это изъятие

части ВВП, который

является результатом

деятельности

государством, т.е.

результатом создания

материальной

ценности. И часть

этой стоимости ВВП

изымается

государством в

бюджет. Эта система

применяется во всех

странах мира, в .т.ч. и

в РФ.

3

Доходы федерального бюджет 2013 г

Для обеспечения функционирования системы налогообложения

Каждое ЮЛ, как и ФЛ обязано платить налоги и сборы.

4.

Чем отличается налог от сбора?Налог – это индивидуальный безвозмездный платеж, который

переводится в конечном итоге в бюджет государства.

ИЛИ (статья 8 НК Ч.1) – это обязательный, индивидуально безвозмездный

платеж, взимаемый с организаций и физических лиц в форме отчуждения

принадлежащих им на праве собственности, хозяйственного ведения или

оперативного управления денежных средств в целях финансового

обеспечения деятельности государства и (или) муниципальных образований.

Сбор - это обязательный взнос, взимаемый с организаций и физических

лиц, уплата которого является одним из условий совершения в отношении

плательщиков сборов государственными органами, органами местного

самоуправления, иными уполномоченными органами и должностными

лицами юридически значимых действий, включая предоставление

определенных прав или выдачу разрешений (лицензий), либо уплата

которого обусловлена осуществлением в пределах территории, на которой

введен сбор, отдельных видов предпринимательской деятельности.

4

Отличие сбора в том, что плательщик сбора получает от государства

какую-либо юридическую услугу.

5.

56.

Функции налогообложенияОсновные функции налогов и сборов

- это направления правового воздействия норм права на общественные

отношения, обладающие постоянством, раскрывающие сущность налога

и реализующие социальное назначение государства:

Фискальная, связана с формированием доходной части государственного

бюджета.

Регулирующая, нацелена на улучшения условий хозяйствования в

отдельных приоритетных отраслях.

Распределительная (социальная), выполняет перераспределение

общественных доходов между различными категориями граждан.

Контрольная, обеспечивает контроль со стороны государства за финансовохозяйственной деятельностью ФЛ и ЮЛ .

6

7.

Принципы налогообложенияОсновные принципы налогообложения

были заложены еще Адамом Смитом:

1 – всеобщность, т.е. все облагаются этим налогом. Каждое лицо

должно уплачивать законно установленные налоги и сборы.

2 – равенство (справедливость), налоги и сборы не могут иметь

дискриминационный характер и различно применяться исходя из

социальных, расовых, национальных, религиозных и иных подобных

критериев. Не допускается устанавливать дифференцированные

ставки налогов и сборов, налоговые льготы в зависимости от формы

собственности, гражданства физических лиц или места происхождения

капитала.

3 – ясность (четко определен). При установлении налогов должны

быть

определены

все

элементы

налогообложения.

Акты

законодательства о налогах и сборах должны быть сформулированы

таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и

в каком порядке он должен платить.

4 – доступность (удобен), сбор налогов должны быть обеспечены

соответствующим образом, чтобы гражданам не причинять не удобства

по условиям места и времени внесения налогов.

7

8.

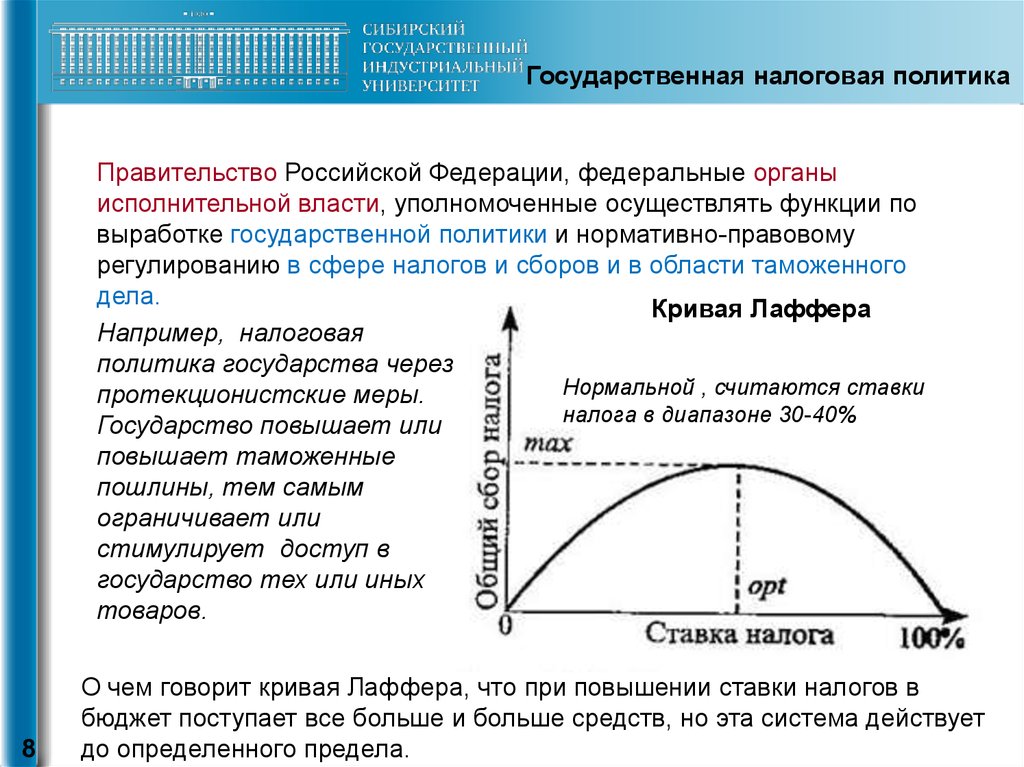

Государственная налоговая политикаПравительство Российской Федерации, федеральные органы

исполнительной власти, уполномоченные осуществлять функции по

выработке государственной политики и нормативно-правовому

регулированию в сфере налогов и сборов и в области таможенного

дела.

Кривая Лаффера

Например, налоговая

политика государства через

Нормальной , считаются ставки

протекционистские меры.

налога в диапазоне 30-40%

Государство повышает или

повышает таможенные

пошлины, тем самым

ограничивает или

стимулирует доступ в

государство тех или иных

товаров.

8

О чем говорит кривая Лаффера, что при повышении ставки налогов в

бюджет поступает все больше и больше средств, но эта система действует

до определенного предела.

9.

После какого-то предела уже производителю неинтересно заниматьсяпроизводством или произойдет уход в теневую экономику.

Снижение налогообложения является один из основных стимулом

активизации экономики страны.

Чем больше платежеспособный спрос, тем больше развитие

экономики страны. Чем ниже налогообложение, тем больше

средств остается у производителя, тем он больше может

направлять на модернизацию оборудования,

Повышение налогообложения разумнее всего проводить за счет

стимулирование покупательского спроса – это локомотив развития

любой экономической системы.

9

10.

I ЗАКОНОДАТЕЛЬСТВО ОНАЛОГАХ И СБОРАХ

Законодательство Российской Федерации о налогах и сборах состоит из

настоящего Кодекса и принятых в соответствии с ним федеральных

законов о налогах и сборах.

См. Практическое занятие 1

Федеральные законы, вносящие изменения в настоящий Кодекс в части

установления новых налогов и (или) сборов, а также акты законодательства о

налогах и сборах субъектов Российской Федерации и нормативные правовые

акты представительных органов муниципальных образований, вводящие

налоги, вступают в силу не ранее 1 января года, следующего за годом их

принятия, но не ранее одного месяца со дня их официального опубликования.

Например, если изменение ставки налога принимается (с даты публикации

в официальном издании) 1 июня 2015 года, то действовать она начнет с 1

января 2016 года.

10

11.

Акты законодательства о налогах и сборах, устанавливающие новыеналоги и (или) сборы, повышающие налоговые ставки, размеры сборов,

устанавливающие или отягчающие ответственность за нарушение

законодательства о налогах и сборах, устанавливающие новые

обязанности или иным образом ухудшающие положение

налогоплательщиков или плательщиков сборов, а также иных участников

отношений, регулируемых законодательством о налогах и сборах,

обратной силы не имеют.

Акты законодательства о налогах и сборах, отменяющие налоги и (или)

сборы, снижающие размеры ставок налогов (сборов), устраняющие

обязанности налогоплательщиков, плательщиков сборов, налоговых

агентов, их представителей или иным образом улучшающие их

положение, могут иметь обратную силу

11

Финансы

Финансы