Похожие презентации:

Формування ресурсів комерційних банків

1. Тема 3. Формування ресурсів комерційних банків

ТЕМА 3. ФОРМУВАННЯ РЕСУРСІВ КОМЕРЦІЙНИХ БАНКІВ1. Складові банківських ресурсів

2.

Формування

власного

капіталу

3.

Залучені

ресурси

комерційних банків

4.

Запозичені

ресурси

комерційних банків

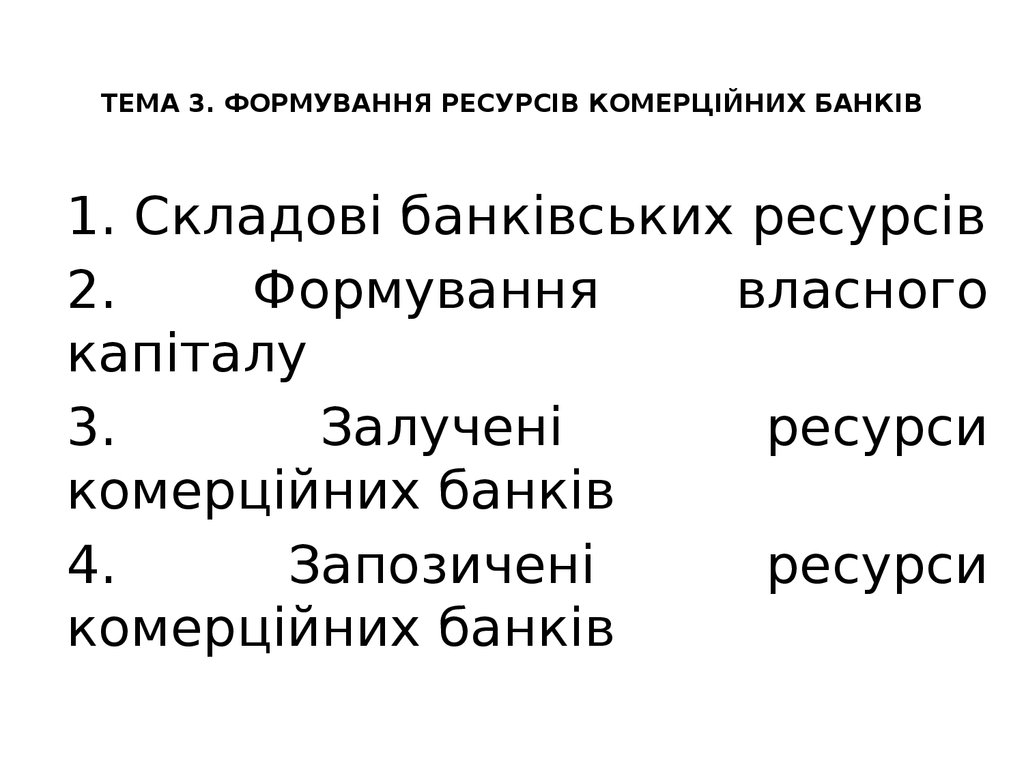

2. Складові банківських ресурсів

Капітал банкуЗалежно від

джерел

формування

Залучені

Банківські

ресурси

Запозичені

Залежно від

місця

мобілізації

Мобілізовані самим банком:

- тимчасово вільні кошти підприємств;

- вклади громадян;

- емісія власних цінних паперів

Придбані в інших банках (в т.ч. НБУ)

Залежно від

можливості

прогнозування

Ресурси прямого прогнозування:

- фонди банку;

- нерозподілений прибуток.

Ресурси непрямого прогнозування:

- залишки на поточних рахунках клієнтів; - кошти

в розрахунках;

- інші джерела ресурсів.

3. Види власного капіталу банку

Класифікаційні ознаки видів власного капіталуОрганізаційно-правова форма

діяльності банку

Форма

інвестування

Акціонерний власний капітал

Пайовий власний капітал

Власний капітал у грошовій формі

Власний капітал у матеріально-речовій формі

Власний капітал у формі фінансових активів

Приватний власний капітал

Форма

власності

Колективний власний капітал

Державний власний капітал

Власний капітал на основі змішаної форми власності

Резидентність

Національний власний капітал

Іноземний власний капітал

Характер використання власниками

Власний капітал, що нагромаджується

Власний капітал, що споживається

Характер використання в

банківській діяльності

Спосіб

розрахунку

Порядок і

джерела

формування

Робочий власний капітал

Неробочий («мертвий») власний капітал

Балансовий власний капітал

Регулятивний власний капітал

Статутний капітал

Резервний капітал та інші спеціальні фонди і резерви

Нерозподілений прибуток

Субординований капітал

4. Складові елементи та джерела формування власного капіталу банку

Елементивласного капіталу

Джерела

формування

Механізм

поновлення

Статутний

(акціонерний)

капітал

Емісія

власних

акцій

Повторюваний

випуск

акцій

Резервний

капітал

Відрахування

від прибутку

Не перевищує

статутний капітал

Нерозподілений

капітал (прибуток)

Джерела власного

капіталу внутрішнього

походження

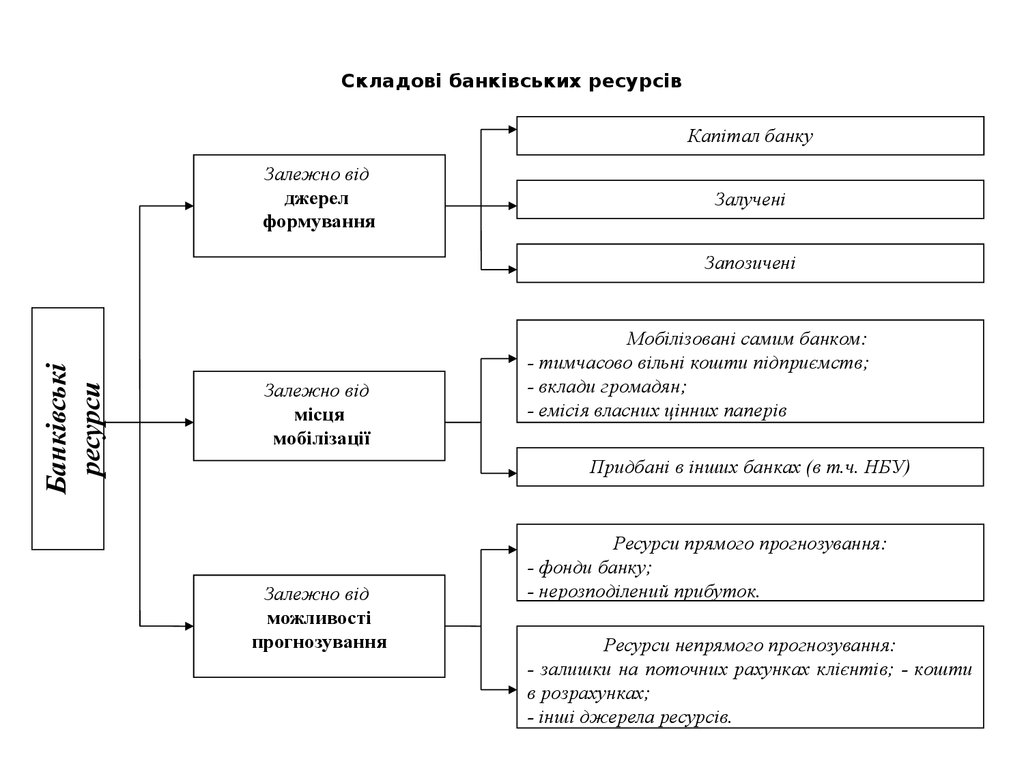

5. Розрахунок величини регулятивного капіталу

Основний капітал (капітал І рівня)1) фактично сплачений зареєстрований статуний капітал;

2) розкриті резерви, створені або збільшені за рахунок нерозподіленого прибутку (капіталізовані дивіденди; емісійні різниці;

резервні фонди; загальні резерви; прибуток минулих років; прибуток минулих років, що очікує затвердження)

+

Додатковий капітал (капітал ІІ рівня)

1) резерви під стандартну заборгованість інших банків;

2) резерви під стандартну заборгованість клієнтів за кредитними операціями;

3) результат переоцінки статутного капіталу з урахуванням індексу девальвації чи ревальвації гривні;

4) прибуток поточного року;

5) субодинований борг, що враховується до капіталу (субординований капітал).

Відвернення

1) акції та інші цінні папери з нефіксованим прибутком у портфелі банку на продаж та інвестиції, випущені банками;

2) інвестиції в капітал установ в обсязі 10 і більше відсотків їх статутного капіталу та в дочірні установи;

3) кошти, вкладені в інші банки на умовах субодинованого боргу.

=

Регулятивний капітал

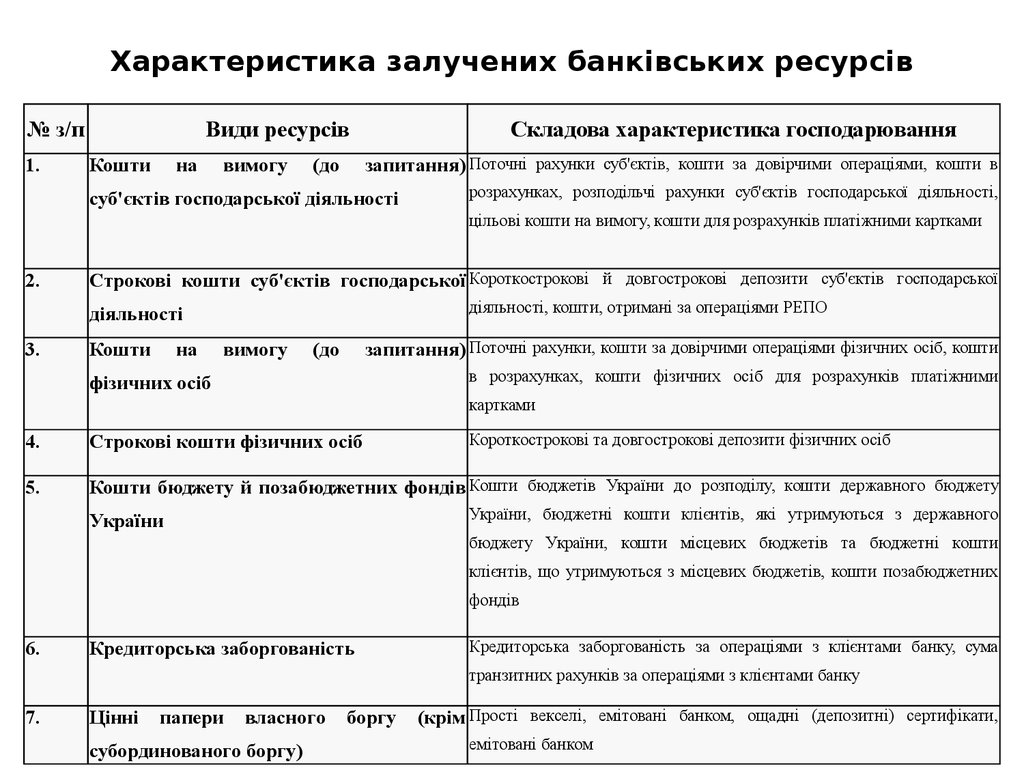

6. Характеристика залучених банківських ресурсів

№ з/п1.

Види ресурсів

Кошти

на

вимогу

Складова характеристика господарювання

запитання) Поточні рахунки суб'єктів, кошти за довірчими операціями, кошти в

(до

суб'єктів господарської діяльності

розрахунках, розподільчі рахунки суб'єктів господарської діяльності,

цільові кошти на вимогу, кошти для розрахунків платіжними картками

2.

Строкові кошти суб'єктів господарської Короткострокові й довгострокові депозити суб'єктів господарської

діяльності, кошти, отримані за операціями РЕПО

діяльності

3.

Кошти

на

вимогу

запитання) Поточні рахунки, кошти за довірчими операціями фізичних осіб, кошти

(до

в розрахунках, кошти фізичних осіб для розрахунків платіжними

фізичних осіб

картками

Короткострокові та довгострокові депозити фізичних осіб

4.

Строкові кошти фізичних осіб

5.

Кошти бюджету й позабюджетних фондів Кошти бюджетів України до розподілу, кошти державного бюджету

України, бюджетні кошти клієнтів, які утримуються з державного

України

бюджету України, кошти місцевих бюджетів та бюджетні кошти

клієнтів, що утримуються з місцевих бюджетів, кошти позабюджетних

фондів

6.

Кредиторська заборгованість

Кредиторська заборгованість за операціями з клієнтами банку, сума

транзитних рахунків за операціями з клієнтами банку

7.

Цінні

папери

власного

субординованого боргу)

боргу

(крім Прості векселі, емітовані банком, ощадні (депозитні) сертифікати,

емітовані банком

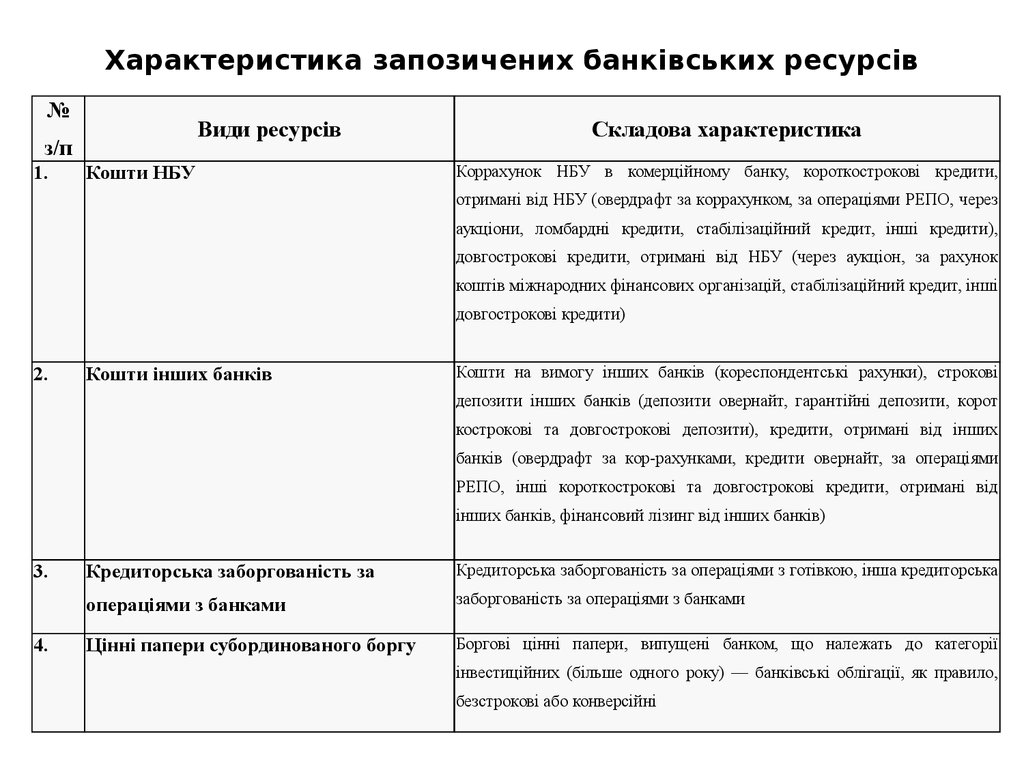

7. Характеристика запозичених банківських ресурсів

№Види ресурсів

з/п

1.

Кошти НБУ

Складова характеристика

Коррахунок НБУ в комерційному банку, короткострокові кредити,

отримані від НБУ (овердрафт за коррахунком, за операціями РЕПО, через

аукціони, ломбардні кредити, стабілізаційний кредит, інші кредити),

довгострокові кредити, отримані від НБУ (через аукціон, за рахунок

коштів міжнародних фінансових організацій, стабілізаційний кредит, інші

довгострокові кредити)

2.

Кошти інших банків

Кошти на вимогу інших банків (кореспондентські рахунки), строкові

депозити інших банків (депозити овернайт, гарантійні депозити, корот

кострокові та довгострокові депозити), кредити, отримані від інших

банків (овердрафт за кор-рахунками, кредити овернайт, за операціями

РЕПО, інші короткострокові та довгострокові кредити, отримані від

інших банків, фінансовий лізинг від інших банків)

3.

4.

Кредиторська заборгованість за

Кредиторська заборгованість за операціями з готівкою, інша кредиторська

операціями з банками

заборгованість за операціями з банками

Цінні папери субординованого боргу

Боргові цінні папери, випущені банком, що належать до категорії

інвестиційних (більше одного року) — банківські облігації, як правило,

безстрокові або конверсійні

8. Класифікація міжбанківських кредитів

Міжбанківськікредити

Від інших банків

Від НБУ

На міжнародному

фінансовому ринку

(євроринку)

добові (овернайт)

овернайт

за фіксованою ставкою

строкові

рефінансування до 14 днів

за плаваючою ставкою

безстрокові (онкольні)

овердрафт в євровалюті

рефінансування до 365 днів

синдикати і кредити

операції репо

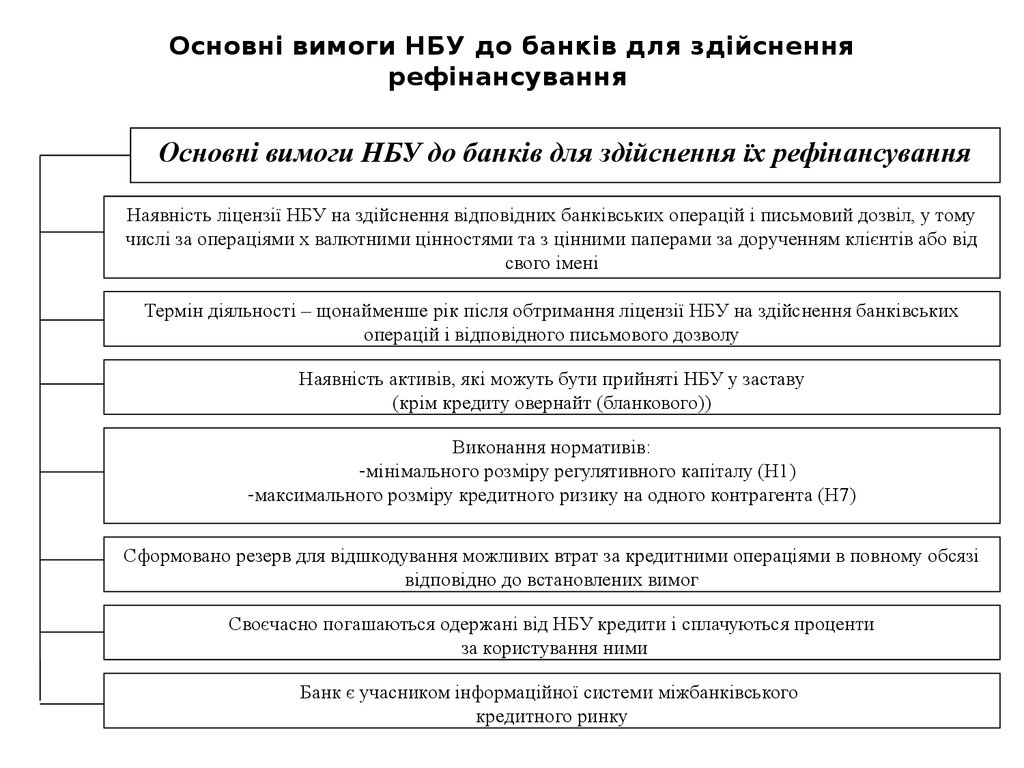

9. Основні вимоги НБУ до банків для здійснення рефінансування

Основні вимоги НБУ до банків для здійснення їх рефінансуванняНаявність ліцензії НБУ на здійснення відповідних банківських операцій і письмовий дозвіл, у тому

числі за операціями х валютними цінностями та з цінними паперами за дорученням клієнтів або від

свого імені

Термін діяльності – щонайменше рік після обтримання ліцензії НБУ на здійснення банківських

операцій і відповідного письмового дозволу

Наявність активів, які можуть бути прийняті НБУ у заставу

(крім кредиту овернайт (бланкового))

Виконання нормативів:

-мінімального розміру регулятивного капіталу (Н1)

-максимального розміру кредитного ризику на одного контрагента (Н7)

Сформовано резерв для відшкодування можливих втрат за кредитними операціями в повному обсязі

відповідно до встановлених вимог

Своєчасно погашаються одержані від НБУ кредити і сплачуються проценти

за користування ними

Банк є учасником інформаційної системи міжбанківського

кредитного ринку

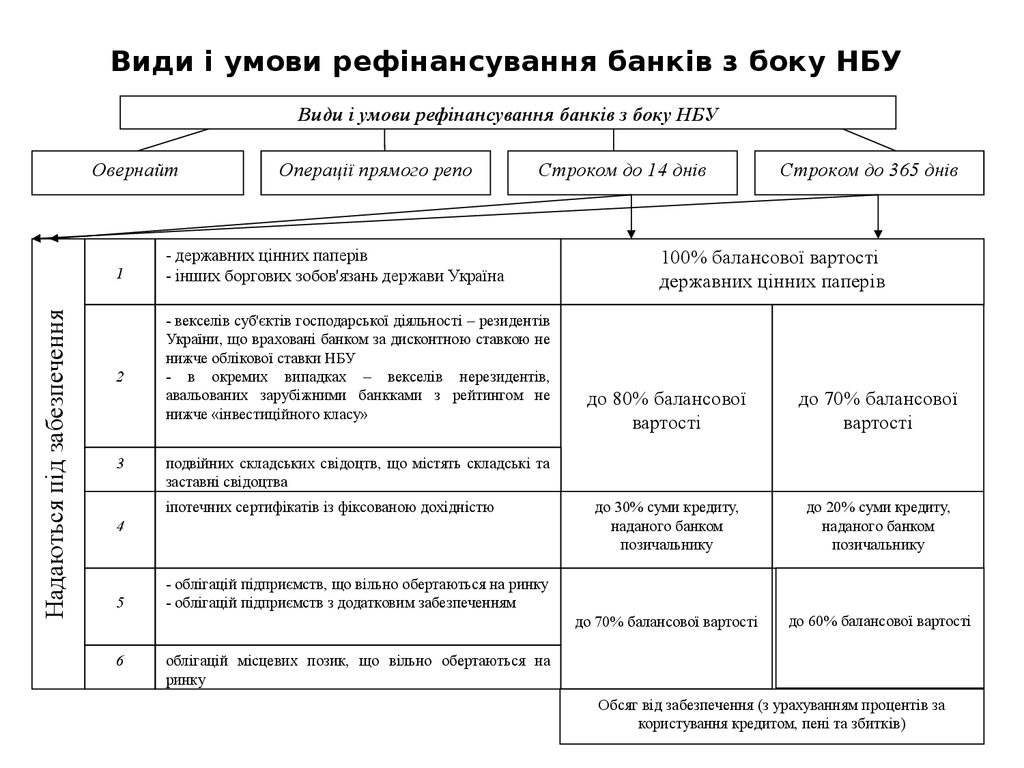

10. Види і умови рефінансування банків з боку НБУ

Види і умови рефінансування банків з боку НБУОвернайт

Надаються під забезпечення

1

2

3

Операції прямого репо

Строком до 14 днів

- державних цінних паперів

- інших боргових зобов'язань держави Україна

- векселів суб'єктів господарської діяльності – резидентів

України, що враховані банком за дисконтною ставкою не

нижче облікової ставки НБУ

- в окремих випадках – векселів нерезидентів,

авальованих зарубіжними банкками з рейтингом не

нижче «інвестиційного класу»

іпотечних сертифікатів із фіксованою дохідністю

6

100% балансової вартості

державних цінних паперів

до 80% балансової

вартості

до 70% балансової

вартості

до 30% суми кредиту,

наданого банком

позичальнику

до 20% суми кредиту,

наданого банком

позичальнику

до 70% балансової вартості

до 60% балансової вартості

подвійних складських свідоцтв, що містять складські та

заставні свідоцтва

4

5

Строком до 365 днів

- облігацій підприємств, що вільно обертаються на ринку

- облігацій підприємств з додатковим забезпеченням

облігацій місцевих позик, що вільно обертаються на

ринку

Обсяг від забезпечення (з урахуванням процентів за

користування кредитом, пені та збитків)

11. Умови рефінансування шляхом надання кредитів овернайт

Обов'язкова умова – укладення генеральної кредитної угоди з НБУ про використаннябанком лінії рефінансування

Надання НБУ банкам кредитів овернайт

під

забезпечення

ставка

облікова ставка НБУ + 1%

бланкових

облікова ставка НБУ + 2%

НБУ може встановлювати:

- частоту звернень для отримання кредиту

- максимальний розмір кредиту овернайт (бланкового) на

певний період

Финансы

Финансы